一些券商業績高速增長,賺得盆滿缽滿,不但不分紅送錢,反而還有理有據向你要錢。你不給?沒門!先自損八百。

真是詮釋那句話:站着了,還把錢掙了...

昨晚,興業證券歷時8個月的140億元配股申請獲批;而就在前一天晚上,東方證券才宣佈168億元的配股要正式實施,將成為券業史上第二大的配股融資。

要知道,券商“一哥”中信證券創下的券業最大的一次配股融資,273億元配股也就在2月份而已。

十億、百億的向市場抽血,市場自然不買賬,資金直接用腳投票。

東方證券繼昨日跌停後,今日早盤一度再挫3%,要是從高點算起,至今股價將近腰斬;興業證券早盤低開低走,一度下跌8個點,要是從配股預案發布高點算起,已跌去41%。

傷的最深還是持有的股民,“捱打”不但是少不了,還得考慮湊錢配股。

(數據來源:同花順,興業證券日線走勢圖)

市場環境差,券商還鋌而走險鉅額配股“抽血”,是行業自身發展遇到了問題,迫不得已?

還是這些割韭老手基於對證券市場的某些判斷,趁着這個時候還能搞錢的時候,多搞一點?

01

券商屬性鉅變

這幾年來,券商作為曾經的“牛市旗手”,自身屬性發生巨大變化。以前靠經紀業務,躺着就可以賺,但現在不行,同質化競爭激烈,被迫轉型。

你不卷他,他卷你。你可以給最低的佣金費率,同行可以給更低的佣金費率。

2014年之前,證券行業佣金費率維持在萬八之上,但在2014年之後,佣金率以每年約0.007%的速率下降,現在普遍在萬分之二左右,甚至有些券商還能給到萬分之一的佣金率。

(數據來源:中信期貨,證券行業佣金率)

而單位資產對應的經紀業務收入大幅下滑,券商被迫轉型,並主動增加了信用、自營等重資本業務。

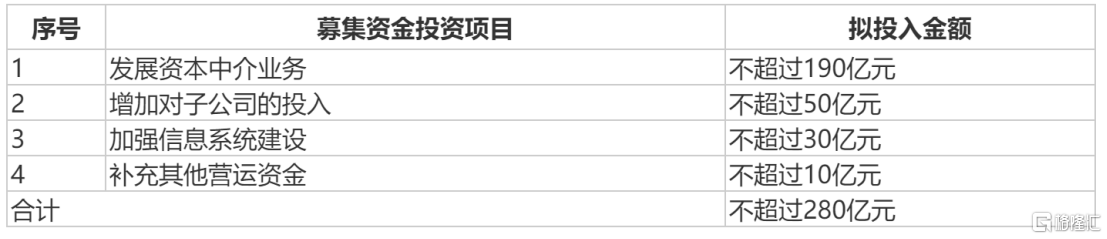

以頭部幾家券商再融資為例,中信證券在273億元資金中,公司將使用不超190億元用於資本中介業務;興業證券在140億資金中,一半用於融資融券,45億用於投資交易業務;東方證券在168億資金中,60億用於投行業務。

(數據來源:中信證券配股説明書,募集資金投向)

而中介業務一般有就是融資融券、股票質押、收益互換、股權衍生品、大宗商品衍生品、做市交易、跨境交易等。但此類重資本業務,最大特點就是業務規模和盈利能力依賴穩定的長期資金供給。一旦資金供給跟不上,業務完全掉隊。

簡單來説,這類業務就是資本消耗型業務。有點像像某房、互聯網那套路,不斷通過燒錢擴大業務規模。至於賺不賺錢,那是另外一回事了。

但是隨着市場環境惡化,券商大筆融資的燒錢模式似乎並沒有得到市場的認可。券商們被迫走向配股融資。過去,定增融資是券商最為主流的再融資方式,尤其是2020年券商完成定增融資多達8起,而自從2021年下半年市場環境惡化以後,市場低落的情緒,嚴重影響了機構資金參與資金的熱情。

例如,2021年5月完成定增的浙商證券,預計募資100億元,但實際僅募得28.05億元;同年7月的湘財股份,預計融資47億元,而實際最終僅募得17.37億元。

機構資金不參與,券商們只能採取下下策,採用配股的方式,直接強取,把“繳錢”任務落實到每個股東,每個股東都要參與。

這不相當於把刀直接架在小散户脖子上了...

02

寒冬將至

要知道,券業三年大行情一過,券商們恐怕也得過苦日子了。

2019年市場觸底反彈以來,市場整體交投活躍,兩市常常都是萬億成交額,而券商們也迎來高光時刻。2021年,券商歸母淨利潤CR10達到66.78%。自2019年以來連續增長3年。

但是,經歷了19-21年連續三年的行業大年之後,今年A股市場行情基礎條件明顯惡化:俄烏局勢不明朗、美聯儲收水、疫情反覆等等因素,券商遇重重挑戰。

不只是兩市成交額下滑帶來經紀業務的下滑,一些市場寄予厚望的業務均將受到衝擊。一方面,基金髮行遇冷,財富管理線受挫;另一方面,新股破發潮來臨,承銷商“含淚”包銷。

首先看,作為券商高喊權益大時代所藴含的市場利潤空間,隨着基金髮行遇冷,首當其衝。2021年140家券商實現代銷金融產品淨收入206.90億元,同比增長53.96%,佔經紀收入比重同比提升3.02%至13.39%。

這可是在基金大年所擁有的表現。而今年基金一季度發行規模驟降74%,今年一季度也成為公募基金最難的發行季之一。數據顯示,截至3月31日,一季度共有386只新基金成立,總髮行份額為2738.29億元。而去年一季度共有423只新基金成立,10,680.38億份的發行數據,今年一季度新成立的公募基金規模較去年同比下降近80%。

(數據來源:開源證券,公募基金月度發行規模)

與去年年底兩市天天萬億成交量相比,然而近來一段時間不足萬億元,前日成交更是縮量至7000億元。肉眼可見場內資金在減小。

另外一方面,今年以來,棄購新股的比例也在不斷升高,承銷商包銷壓力倍增。

數據顯示,今年以來,券商對網上投資者“棄購”新股進行餘額包銷金額已累計高達33.32億元,去年同期包銷金額累計僅為1.61億元,同比大增1969.57%。

要知道,在2021年全年,券商的包銷金額累計為23.22億元,包銷金額超過1億元的僅有3家。

(數據來源:證券日報,今年棄購包銷金額超1億元個股)

以新股納芯微為例,納芯微現7.78億大棄購,除了花出1億元的戰略投資費用,棄購的7.78億元也要被承銷商光大證券給一口包銷。

值得注意的是,光大證券2021年的淨利潤為34.8億元,這一次納芯微發行,就佔用了光大證券去年四分之一的利潤。並且光大證券在此次IPO中所得保薦承銷費合計為2.03億元,如若納芯微上市破發超過23%,這意味着光大證券直接白忙活了。

在市場表現疲弱下,券商們的日子都不好過。

4月12日,“一哥”中信證券率先披露了今年一季度業績快報,公司一季度實現營業收入152.16億元,同比下降7.20%;歸母淨利潤52.29億元,同比增長1.24%。作為行業老大哥業績都僅是原地踏步,那麼其他券商業績可想而知,肯定好不到哪裏去。

企業經營,擴大融資抵禦風險本無可厚非,但券商們在暖陽時不分享碩果,而在寒冬時候拉上小股東們“墊背”,這招實在狠。

03

結語

邏輯上,過往的輕資本業務,依賴於規模效應,而一旦轉型走向重資本業務,利潤的空間來自於息差,但券商資金成本明顯高於銀行、保險,從市場借錢根本不佔優勢,所以融資來源只能依靠直接從二級市場再融資獲得。

這類經營路徑並沒有錯,並且從長遠出發,配股募來的大筆錢,對於頭部公司來説,有利於提升公司的資產質量與資產規模,凸顯頭部競爭優勢。在未來的寒冬中,得以生存。

但對於小券商來説,資本可沒有那麼長的耐心,如果反覆融資,卻沒有得到成長或者業績的正反饋,往往會反噬,甚至遭資本唾棄。

這樣來看,券商屬性發生變化後,後續券商們估值會不會打折,很大程度將取決於再融資的資金成本能否下降以及券商加槓桿的空間。

所以要想券商有整體大的行情,非常難。何況在券業三年大行情或將吿一段落的情況下,更別奢望了。

過往,對於一些老股民來説,對券商都有天然的痴情,這也許是對牛市的特有記憶。可是,以2015年作為股價分界嶺,券商整體行業表現逐步弱化,更多由行情靈敏的板塊轉向行情鈍化的板塊。更多時候異動,只是充當“神祕資金”護盤的工具。

我們看,券商超額收益與中證800漲跌幅的相關係數明顯弱化,2006年至2015年兩者相關係數高達0.71,2016年至2020年相關係數轉負0.42。

此外,就算是有表現也只是極個別頭部券商,走自身邏輯。比如過去兩年廣發證券、興業證券走財富管理線,東方財富走互聯網線等等。

(數據來源:中信期貨,中證800與證券超額收益)

最後至於是不是,公司管理層有先見之明,對證券市場的某些判斷,趁着這個時候還能搞錢的時候,多搞一點,就不得而知了。