本文來自:堯望後勢,作者:張啟堯 張倩婷

報吿正文

前言:本篇報吿主要針對全球疫情、疫苗與口服藥研發的現狀與進展,以及國內防疫、海外出入境政策進行了梳理;同時覆盤了過去2年期間5輪疫情出現改善預期之後市場的表現,以探尋後續如果疫情得到有效控制,市場將如何演繹,以及可以提前佈局的投資方向。

一、全球疫情、疫苗與口服藥研發現狀及進展

1、全球疫情現狀

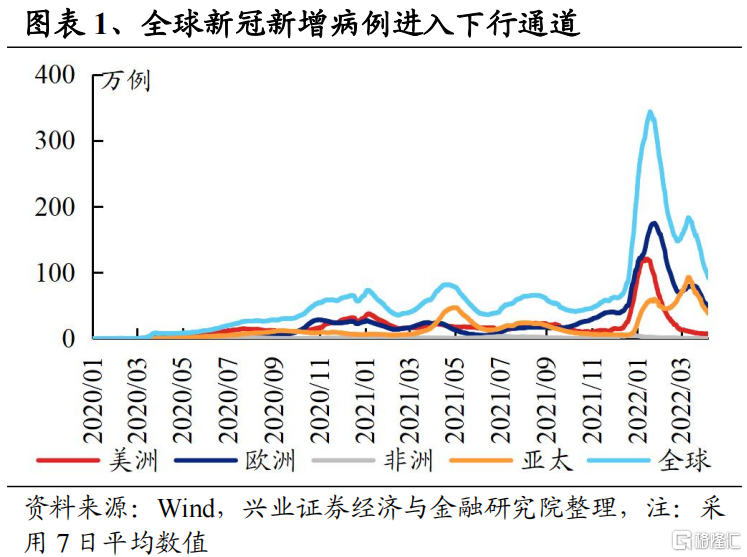

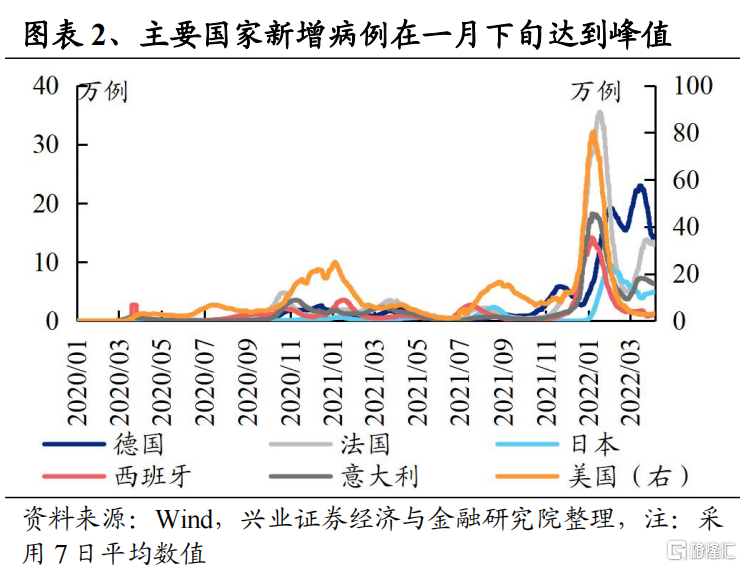

自2020年2月新冠爆發以來,疫情幾度反覆,截至2022年4月14日,全球累計新冠確診人數達5億人次,累計死亡病例618萬人。受新冠變異毒株Omicron影響,2022年1月主要國家經歷了爆發以來感染人數最多的一輪疫情反彈,歐美一些主要國家重新採取了一些防疫措施,目前來看,全球主要國家新增病例均已達低值,德法意疫情也在2022年3月衝高後回落;國內仍受疫情擾動,源頭均為境外輸入Omicron病例。

2、疫苗與口服藥研發最新進展

疫苗接種與特效口服藥成為主要國家抵抗疫情蔓延的重要法寶。從新冠疫苗接種率來看,主要經濟體疫苗接種率均維持較高水平,截至4月14日,中、美、日、西、意、德、法新冠疫苗至少接種一劑次人羣佔比分別為89%、77%、82%、88%、84%、76%、80%,完全接種率分別為86%、66%、80%、86%、79%、75%、78%。主要經濟體80%左右的疫苗接種率是控制疫情反彈的重要幫手,新冠疫情緩解後,區域經濟與全球協作有望進一步放開。

新冠口服藥研發捷報頻傳。海外方面,2021年11月以來,默沙東研發的Molnupiravir、輝瑞研發的PAXLOVID和羅氏研發的Ronapreve各自在美國、中國、日本等多個國家獲得使用許可;2022年2月7日,鹽野義公司公佈S-217622最新III期臨牀試驗數據,患者在服用第三天時,體內含有帶傳染性病毒的患者比率比服用安慰劑組減少63%-80%。國內方面,開拓藥業研發的普克魯胺、君實生物研發的VV116、真實生物研發的阿茲夫定等分別在2022年4月6日、3月17日、4月16日公佈III期臨牀試驗,獲得了新的突破性進展。從現有口服藥來看,口服特效藥具備價格較低、運輸便利等優勢,抗藥性及最終藥效成果喜人,伴隨口服藥研發進入收穫期,新冠疫情威脅有望得到進一步遏制。

二、國內防疫及海外出入境政策

1、海外國家出入境政策逐步寬鬆

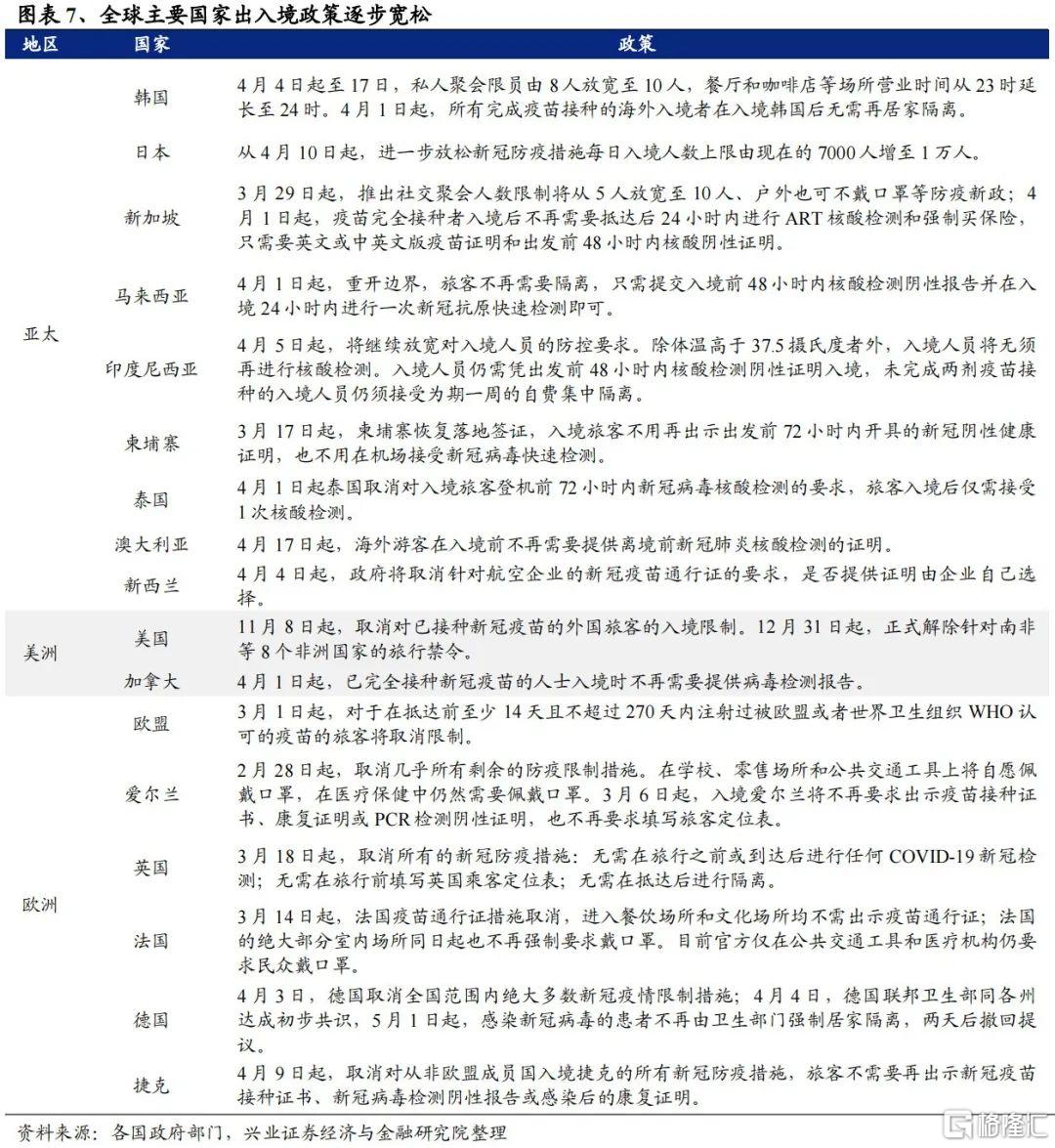

Omicron引發新一輪全球疫情“海嘯”,隨着主要國家新增確診人數回落,絕大部分國家出入境政策逐步放寬。2021年11月Omicron新毒株出現後,各國確診人數飆升,各國入境防疫政策普遍出現收緊。值得注意的是,本輪變異毒株雖然將全球確診人數推向新高,但各國感染死亡率卻並不高。目前,全球主要國家新增病例數已見頂回落,部分國家開始繼續推進出入境政策的放寬。2022年3月1日,歐盟對抵達前至少14天且不超過270天內注射過被歐盟或者世界衞生組織WHO認可的疫苗的旅客取消旅行限制,但德國仍受疫情較大影響,防疫政策有所反覆;北美防疫政策自2021年11月8日起已經逐步放開,本輪Omicron引起的新冠疫情對政策影響不大;亞太地區4月最新出入境政策整體處於逐步放鬆態勢,已完成新冠疫苗接種的旅客入境基本僅需一次核酸檢測,社交限制也逐步放開;國內出入境政策仍維持在較為嚴格的水準。整體而言,目前疫情防控常態化已成各國共識,在內部與全球疫情控制在合理範圍內逐步放開趨勢逐步明朗,全球流動與協作漸次恢復。

2、Omicron衝擊之下,國內堅持“動態清零”不動搖

2022年年初以來,Omicron對國內疫情帶來了新的衝擊,中共中央、國務院堅持“動態清零”的方針不動搖,“從嚴從緊、抓細抓實落實各項防控措施,切實提升阻斷疫情傳播的速度力度,用最短時間實現社會面清零”。

三、歷次疫情改善預期升温下的市場表現覆盤

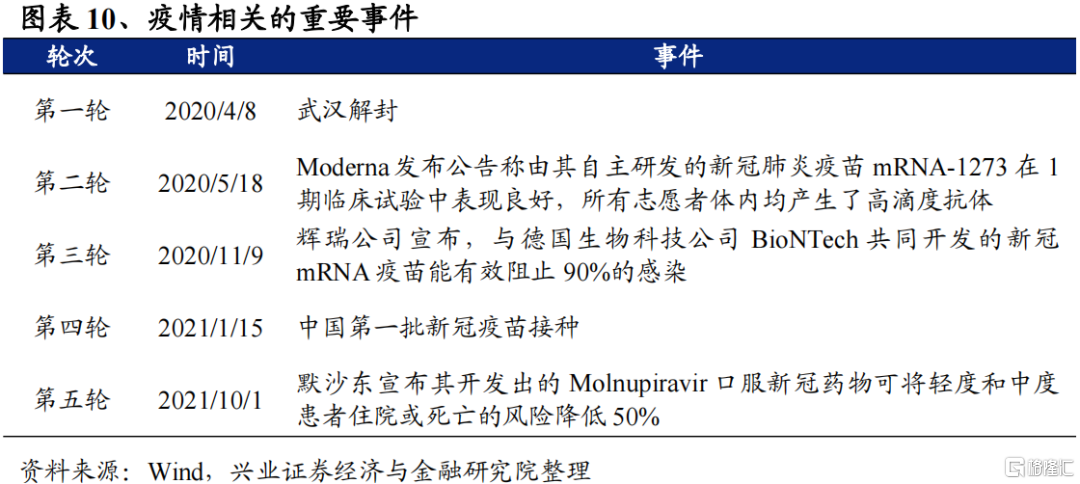

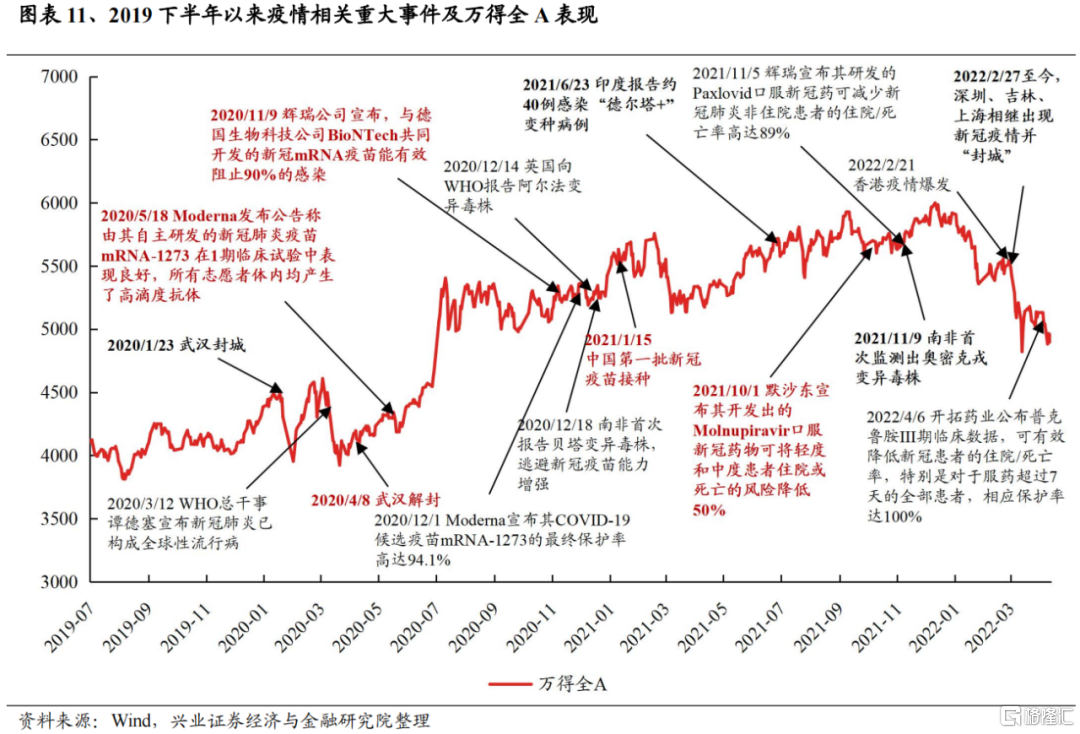

我們梳理了2020年以來,疫情相關的重要事件,並基於此來分析疫情對整個市場及行業表現的影響。我們總結了其中5輪疫情出現改善預期之後市場的表現,分別包括“武漢解封”、“全球疫苗和口服藥臨牀數據實現重大突破”以及“國內第一批疫苗接種”等。

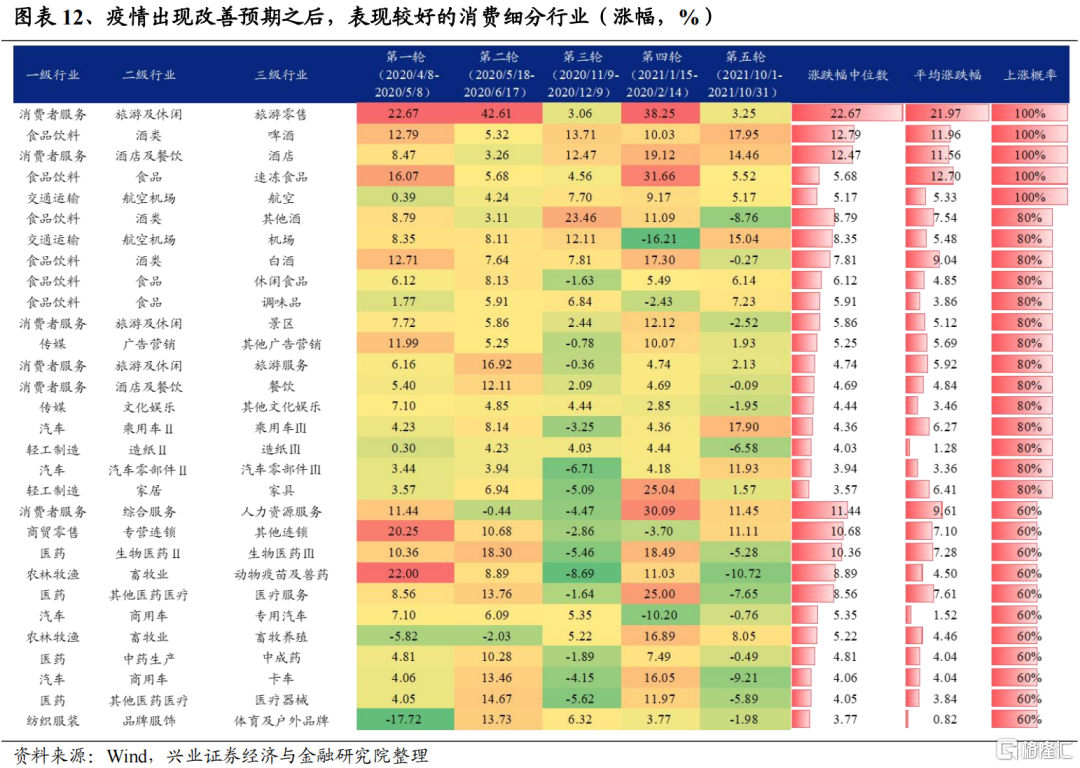

我們篩選了消費相關的共計46個二級行業及103個三級行業,分別計算5輪疫情出現改善預期之後一個月各行業的漲跌幅表現,最後彙總得到各行業5輪漲跌幅的中位數、平均數以及上漲概率。下表中列出了5輪行業漲跌幅中位數位於前30位的細分行業。

綜合考慮到漲幅彈性以及上漲的概率,若後續疫情出現改善,則可以重點佈局食品飲料(酒類等)、消費者服務(旅遊零售、酒店、景區)、交通運輸(航空、機場)等方向。

四、若後續疫情改善,佈局哪些方向?

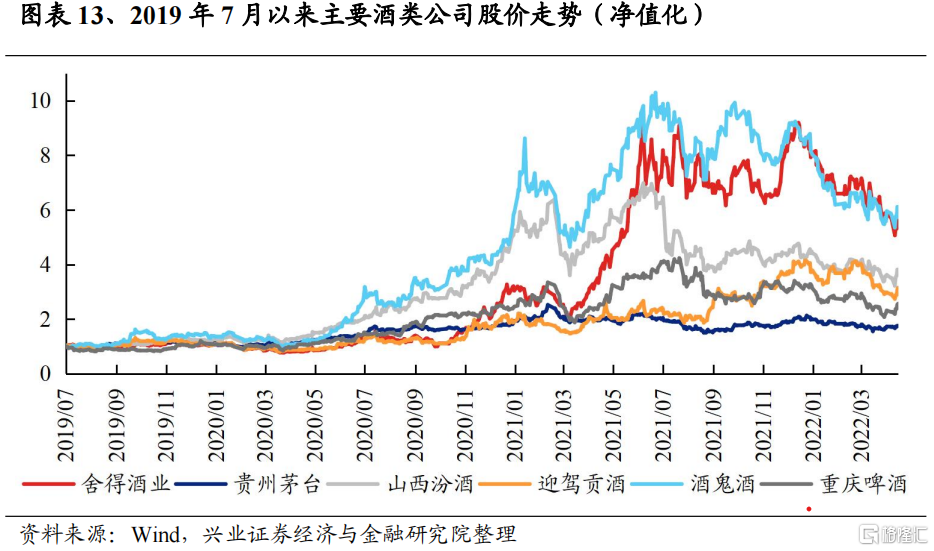

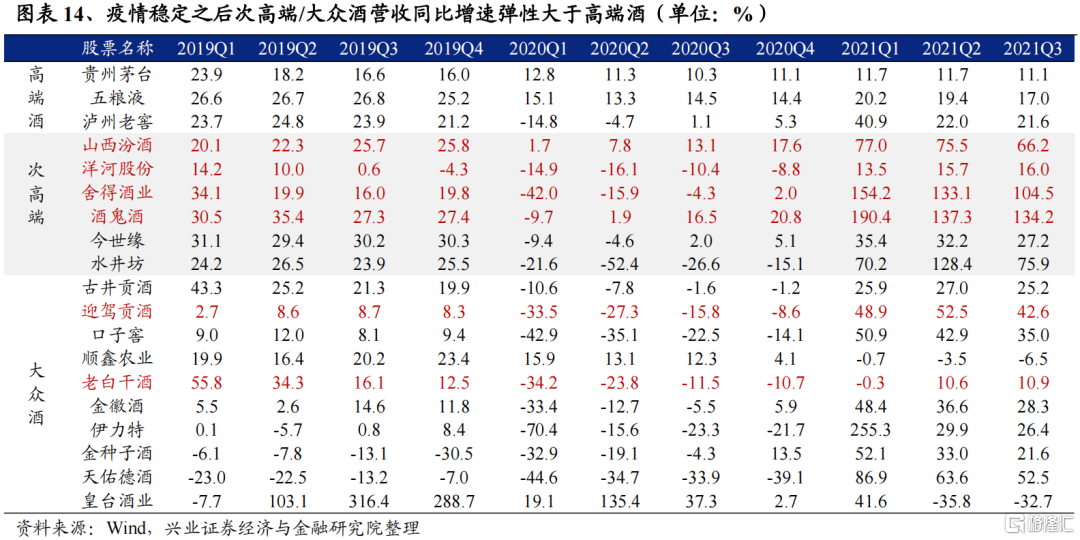

1、酒類:經濟活動修復有望提升行業景氣度

次高端、大眾白酒在疫情穩定後盈利有望得到大幅改善。國內新冠疫情大規模爆發後,嚴格的出行管控下,酒類消費場景受到極大限制,需求不佳;考慮到高端白酒與次高端/大眾酒消費場景的差異,後者受到的衝擊明顯更大。2020下半年開始,國內疫情穩定後,經濟活動逐步恢復,線下宴席增加,消費情緒回暖,中小型白酒企業業績大幅改善,以山西汾酒、洋河股份、捨得酒業、酒鬼酒、迎駕貢酒、老白乾酒為代表的次高端/大眾酒表現較好。

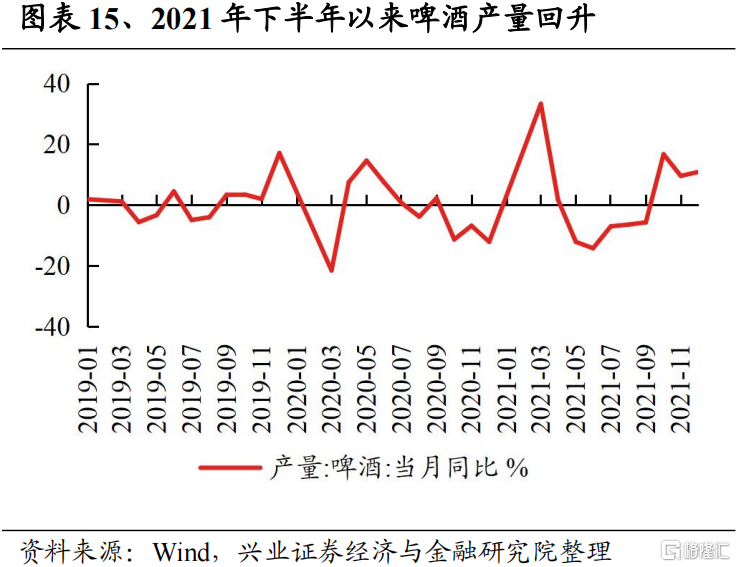

另外啤酒方面,也因為消費場景的增加帶動量價齊升。啤酒作為線下聚會、KTV等常見大眾酒類,有着價格低廉、需求量大且購買途徑便捷的特點。在疫情改善後,消費場景增加,啤酒的產需都獲得大幅提升,2021年12月啤酒產量當月同比增加10.90%,2022年3月,36大中城市罐裝和瓶裝啤酒均價相比疫情期間最低值提高了4.30%和3.16%。

2、旅遊零售(免税):乘疫情錯位之風,順消費升級之勢

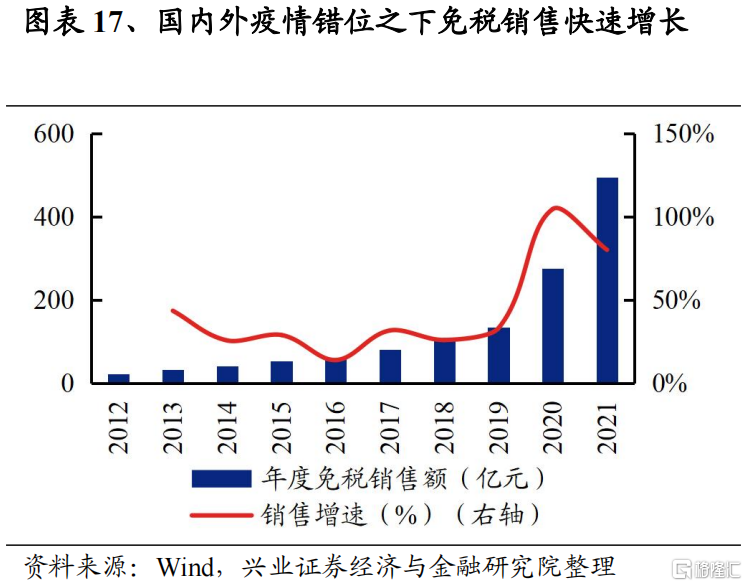

國內外疫情錯位之下,免税行業大放異彩。新冠疫情爆發後,區別於其他社會服務行業的巨大打擊,免税行業乘風而起。由於我國出入境政策維持較為嚴格的水準,而國內疫情防控實施較好,期間國內旅遊、出行穩步放開,免税行業抓住該契機迅速成長,2020年和2021年全年免税銷售額分別達到274.8億元和494.7億元,同比分別增長104.5%和80.0%。

短期來看,由於2022年3月以來,國內受到Omicron的影響,疫情再度反覆,並導致深圳、上海、長春等多地出現封控,免税銷售因此出現回落,2022年一季度海南離島免税購物金額147.2億元,其中1-2月免税購物金額為120.7億元(單月平均達到60億元左右,創下新高),3月份僅26.5億元,受Omicron影響為嚴重,後續若國內疫情逐步控制,免税銷售額有望大幅回升。

長期來看,隨着全球新冠疫情得到遏制,國內若逐步放寬出境政策,免税行業可能遭遇一定陣痛。但隨着中國經濟的提升和居民消費能力的升級,奢侈品等商品需求穩步上揚(根據麥肯錫的預測,2025年中國或將貢獻全球奢侈品消費額的40%),免税行業在長期來看仍然具備較強競爭力。

3、航空:短暫承壓後盈利彈性終將釋放

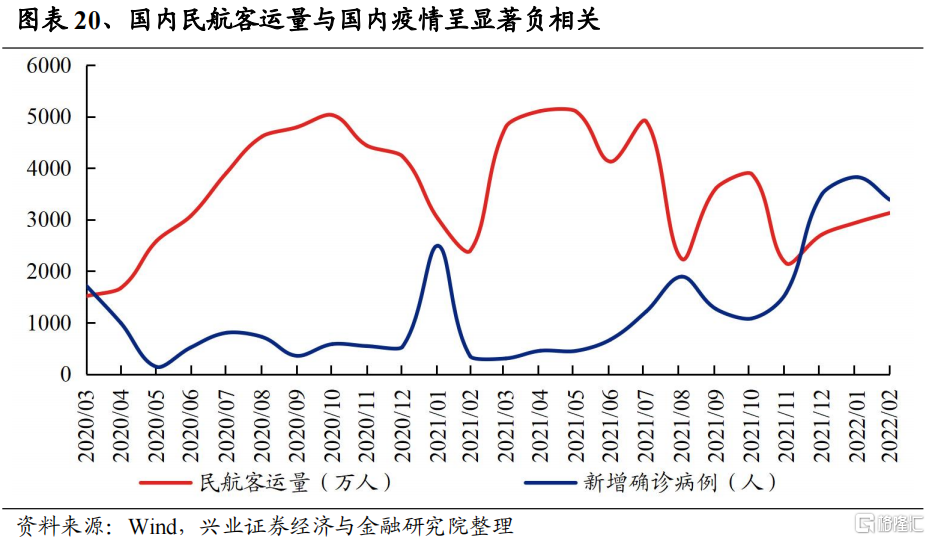

國內民航運量與疫情趨勢高度相關,疫情趨緩後民航復甦確定性較高。從數據來看,航空客運量與國內疫情呈顯著負相關,2020年疫情初期客運量迅速降至歷史低點,此後隨着國內疫情的改善,2020年秋季客運量回升至2019年同期水平;2021年初疫情反彈及8月局部疫情小範圍爆發,民航運量再次回落,隨後小幅修復;2022年一季度受Omicron的影響,防疫形勢再度嚴峻,也帶動了民航客運量的回落,若後續疫情得到控制,民航客運量有望修復。

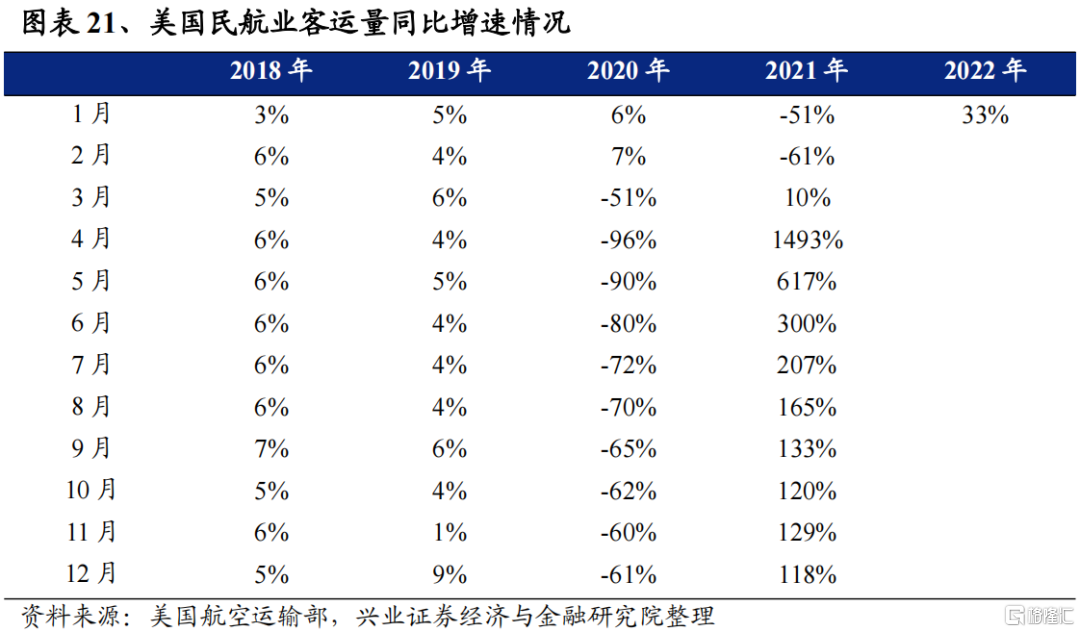

從美國民航復甦情況來看,長期如果出境政策放寬,民航景氣仍有較大彈性。美國民航業在疫情後同樣面臨重創,2020年客運量月度同比數據大幅回落,但21年二季度開始,伴隨疫苗的大規模接種以及相關禁令的解除,美國民航客運量持續修復。拜登政府宣佈自2021年11月8日起對已接種新冠疫苗的旅客正式解除所有禁令,自2021年12月31日起正式解除針對南非等8個非洲國家的旅行禁令,此後海外各國陸續放鬆出入境政策,共同帶動國際航線的回温,若後續國內疫情得到有效控制,逐步放鬆出入境政策,則國際航線業務將帶來較大的業績彈性。

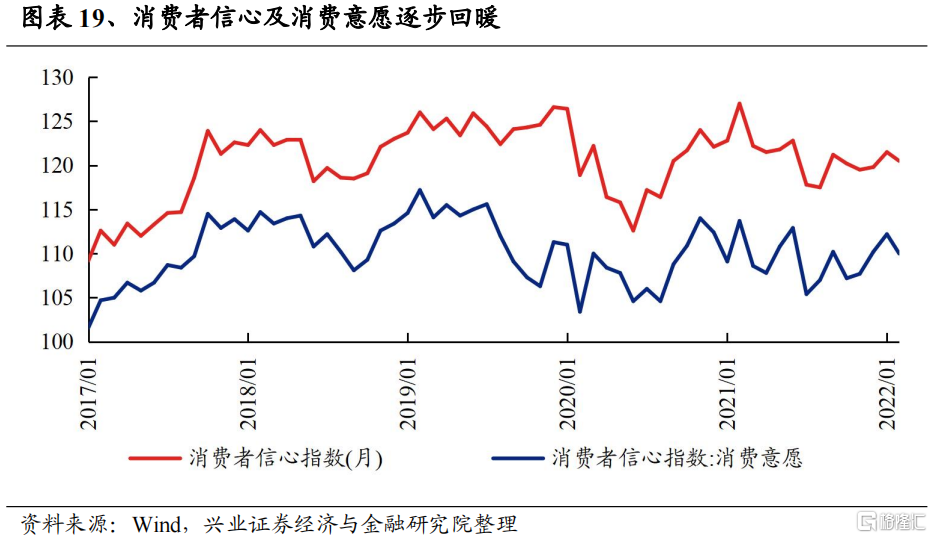

4、景區及酒店:疫情防控常態化,景區及酒店邊際復甦

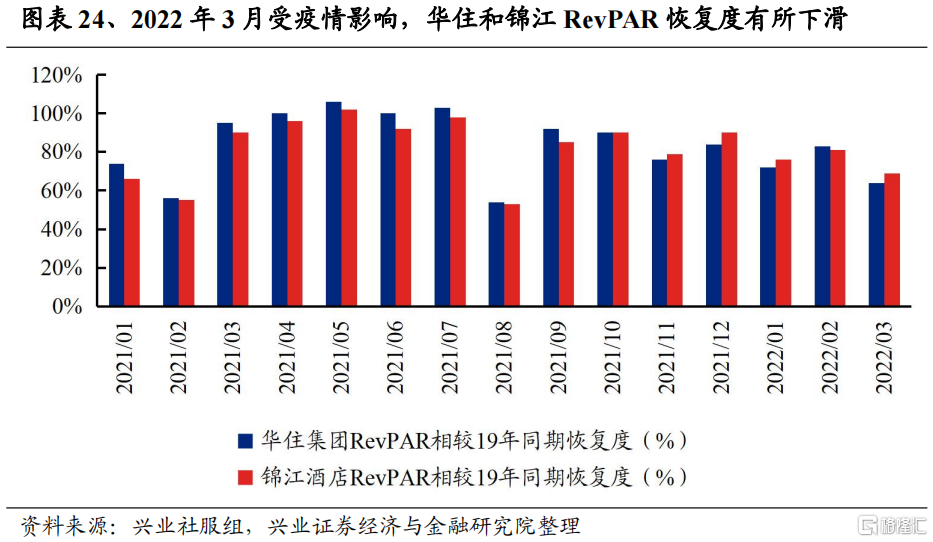

2021年以來,國內疫情防控逐步常態化,國內旅遊、出行的相關政策也不斷放開,旅遊出行邊際修復。2021年3月開始文旅部宣佈對低風險地區演出、上網、娛樂等場所人數比例不再進行統一限制,2021年國內旅遊收入2.92萬億元,國內旅遊總人次32.46億,人均單次出行消費金額約900元,恢復至2019年同期的94%。伴隨着旅遊、出行的逐步恢復,酒店業景氣度也持續改善,2021年4-7月,華住集團、錦江酒店RevPAR已經恢復至2019年同期水平,但如果國內出現局部疫情(比如2021年8月),則RevPAR相對於2019年的恢復度又會出現回落。

2022年3月以來,由於國內多地受到Omicron的影響,防疫政策再度趨嚴,對景區、酒店等也帶來短期衝擊。2022年清明節假期3天,全國國內旅遊出遊7541.9萬人次,同比減少26.2%,按可比口徑恢復至2019年同期的68.0%;實現國內旅遊收入187.8億元,同比減少30.9%,恢復至2019年同期的39.2%;而華住集團、錦江酒店的RevPAR相較2019年同期的恢復度也分別下滑至64.0%和69.0%。後續若國內疫情逐步控制,景區及酒店的消費數據也有望回暖。

風險提示

疫情反覆、經濟恢復不及預期。