今日,A股市場牛氣沖天。但疫苗板塊整體卻迎來了“至暗時刻”。智飛生物一度暴跌逾18%,萬泰生物一度跌停,沃森生物一度大跌7%。

(智飛生物股價走勢圖,來源:東財)

消息面上,4月11日,WHO小組、華盛頓大學醫學院、哈佛醫學院的研究人員在" NEJM Evidence "期刊上在線發表了一篇題為" Efficacy of Single-Dose Human Papillomavirus Vaccination among Young African Women "的研究論文。該研究表明,單劑HPV疫苗可提供與標準三劑方案一樣多的宮頸癌保護作用。該研究的或發現改變宮頸癌預防規則,可能會大大降低HPV引起的宮頸癌的發病率,並且可以使消除宮頸癌更近一步。

(世衞組織官網截圖)

據德邦證券醫藥組觀點,WHO審議單劑次HPV疫苗臨牀效果的根本原因在於HPV疫苗目前全球依然是產能緊缺的狀態。WHO關於HPV疫苗單劑次的審評已經很多年前就開始討論了,其結果對於那些極缺HPV疫苗的第三世界國家有一定的指導價值,但對於中國等新興市場和發達地區,隨着默沙東和國產玩家產能增加,沒必要大規模推廣單劑次接種,肯定是要以權威的臨牀數據、説明書為準。

據瞪羚社,有疫苗廠商相關人員表示,“WHO的建議是為了解決HPV疫苗供應量與需求量之間的巨大缺口問題,但這個建議目前還不具備法律效力,與已上市的疫苗接種説明書也不一致,而後者的接種説明書具備法律效力。“對於已上市的疫苗企業而言,如果此時貿然減少接種劑次,或可能會引發一些糾紛。”

樂觀假設的話,中國地區HPV廠家不理會世衞免疫戰略諮詢專家組建議,繼續按照原先三針節奏走,疫苗規模基本不受什麼影響。

悲觀假設的話,按世衞組織的建議,HPV疫苗三針變一針,HPV市場規模將被大幅度壓縮。不過,更改免疫程序,需要實驗數據作為支撐,然後藥監局才會進行批准。

目前看,這個存在一些不確定性。今日HPV有關上市公司集體暴跌正在反應這種不確定性邏輯。如果朝着悲觀假設去演繹的話,殺業績殺估值還未到位,反之,當前大跌可能會是不錯的上車機會。

01

HPV格局

人乳頭病毒,俗稱HPV,是生殖系統疾病最常見的病原體。高危HPV感染主要由16型、18型、31型、33型、45型、52型以及58型引起,導致了全球約90%的宮頸癌病例,其中16型、18型造成了全球70%的宮頸癌病例(2020年,中國因宮頸癌死亡5.9萬人)。

HPV疫苗主要分成3類,包括二價(16/18型)、四價(6/11/16/18型)、九價(6/11/16/18/31/33/45/52/58型),適應人羣分別為9-45歲女性、20-45歲女性、16-26歲女性。

(來源:醫學界)

當前,全球獲批的HPV疫苗廠商僅有4家公司,包括萬泰生物、沃森生物、葛蘭素史克(英國)、默沙東(美國)。前兩家是國產廠商,獲批產品均為HPV二價,葛蘭素史克獲批是HPV二價及四價,默沙東獲批HPV四價及九價。智飛生物是獨家全權代理默沙東在國內的銷售。

2017年,首款HPV疫苗獲批進入中國市場,即2016年及以前市場規模為0。2017-2020年,HPV市場規模從9億元飆升至135億元,年複合增速高達146.62%。據弗若斯特沙利文數據,預計國內2030年市場規模將達到690億元,20-30年年複合增速高達17.7%。HPV市場規模大增主要邏輯是滲透率持續提升。據機構統計,中國9-45歲女性人羣數量約為3.81億人,目前HPV疫苗接種在適齡女性中的滲透率僅約7%。

(中國HPV疫苗市場規模,來源:瑞科生物招股書)

拆分來看,由於HPV9價防護率最高且單價最高,細分規模也最大。2020年,九價、四價、二價市場市值分別為66億元、58億元、12億元。到2030年,據弗若斯特沙利文,三大苗差距會很大,分別為411億元、183億元、96億元。

據中商情報網,2017-2021年,中國HPV累計簽發量從146支猛增至6739萬支,年複合增速為161%。2021年,二價疫苗簽發181批次,同比大增269%,九價簽發44批次,同比增83%。

(來源:中商情報網)

價格方面,希瑞適(葛蘭素史克)、馨可寧(萬泰)、佳達修(默沙東)4價、9價的國內中標價分別為580元、329元、798元、1298元。

(全球上市HPV疫苗產品情況,來源:國信證券)

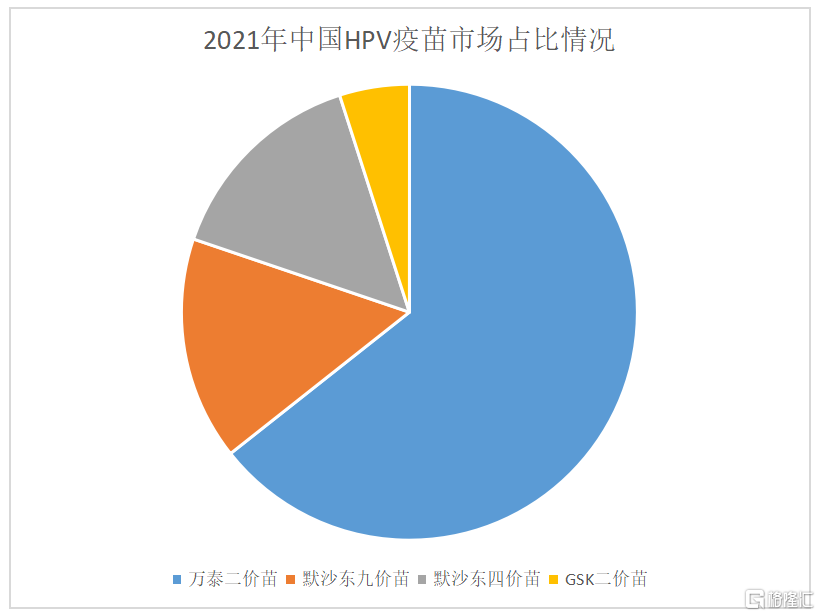

HPV國內競爭格局中,萬泰生物二價佔比高達65%,其次是默沙東九價、四價分別佔比16%、14%。最後是GSK的二價,佔比僅5%。由於沃森生物剛於今年3月獲批,有望在今年上市放量。

(來源:中商情報網)

除了已經獲批的HPV廠商外,康樂衞士、瑞科生物等廠商也正在對HPV9價苗進行III期臨牀試驗。更高價次的,包括中國醫藥集團的11價、神州細胞的14價等。成大生物在研的15價是目前國內價次最高的HPV疫苗。

02

怎麼看?

2021年5月18日至今,智飛生物累計重挫48%,蒸發市值超過1800億元。同期,萬泰生物表現強勁,在今日大跌之前還一度創下歷史最高水平。作為HPV賽道的兩家龍頭,股價緣何會差距如此之大呢?

去年前三季度,智飛生物營收218.3億元,歸母淨利潤為84億元,分別同比增長97.6%、239%。今年一季度,淨利潤為17.83-19.7億元,同比增長90%-110%。

(智飛生物直營與代理產品收入佔比,來源:浙商證券)

2021年,智飛生物產生了大量的新冠疫苗收入(有券商預計60億左右),大致佔總營收的比例超過了30%。因為新冠疫苗收入並不可持續,刨除這部分淨利潤,當前PE倍數將達到40倍。而當前交易終端顯示18.2倍,絕對值足夠低,但主要因素是新冠收入對估值體系造成了混亂。實際上,儘管股價經歷了大幅回撤,估值仍然不便宜。

(智飛生物PE走勢圖,來源:格隆匯診股寶)

智飛生物沒有自己的核心HPV技術,營收90%來源於對於默沙東HPV四價和九價的疫苗產品。只要默沙東簽發量持續放量,智飛生物就可以躺賺躺贏。但未來,並不會那麼輕鬆。

國產萬泰生物二價苗於2019年12月底獲批,2020年5月正式上市銷售。上市至今,二價苗持續放量,2021年累計銷售已經突破1000萬支。另據萬泰公吿稱,通過新增預灌封注射器生產線和西林瓶規模放大兩次擴產,該公司二價HPV疫苗的年產能提升至3000萬支,為保供應夯實基礎。

萬泰國產二價苗成功上市,打破了默沙東專利壁壘,且產量高、價格實惠,具備強勁實力搶佔HPV疫苗市場的蛋糕。2021年,萬泰二價苗才上市1年半有餘,佔據HPV市場的65%,遠遠超過默沙東的30%(四價和九價)。而17-19年,默沙東幾乎壟斷了國內HPV疫苗供應。

當前,多地政府免費為當地適齡女生接種HPV二價疫苗,包括廣東省、江蘇無錫/連雲港、山東濟南、四川成都等等。梳理來看,接種類型大多采用了國產二價苗,主要綜合了接種年齡、有效性、安全性和可及性等多方面因素。

(部分地方免費接種HPV疫苗情況,來源:觀察者網)

可見,HPV二價苗對於四價苗、九價苗會有一定程度上的擠壓與替代效應。不過,當前國內滲透率很低,三類苗均出現快速放量階段,還未到存量競爭的階段。但隨着接種率的上升,未來對於默沙東在國內的HPV疫苗生意衝擊可能會是必然。

萬泰生物這兩年二價苗大放量,業績呈現了爆發式增長,股價也迎來了持續的上漲,當前,PE倍數高達77倍。但仍然也有隱憂,那就是沃森生物二價苗已經獲批,今年也會放量。

HPV疫苗國內滲透率足夠低,玩家並不算太多,賽道紅利應該還可以維繫數年。

03

尾聲

回到題頭,如果未來真的3針變一針,HPV賽道可能會很快陷入激烈的內卷,因為市場規模被至多砍掉了2/3。另外,雖然HPV大多屬於自費自願接種,也不納入醫保基金,按理説不會納入集採的範疇,但有沒有可能類似種植牙式的集採,也未知。這些都會有較大不確定性。

對於智飛生物而言,挑戰會更多,畢竟只是一個代理中介商,未來日子不會那麼輕鬆了,投資者持股想必也會更辛苦了。