本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

時至2022年二季度初,我們看到政策着力改善地產企業融資環境,提振房地產需求,但行業仍在出清階段,債券市場呈現分歧,機構觀望情緒濃厚。我們亦相信政策底-銷售底-融資底的逐步修復確定性很大,但是地產債的康復則呈現極大的滯後性,尤其是崩塌後重構地產債的研究方法以及重建投資者對於地產信用融資的信心,知易行難。現階段地產債已經從15年以來的舞台中央退居幕後,近期接連的輿情也讓投資端心有餘悸,疊加房企出現流動性問題,民營地產債券亦面臨信任挑戰。我們將站在政策、行業、資金和利差四大度來觀察地產債券的修復近況。

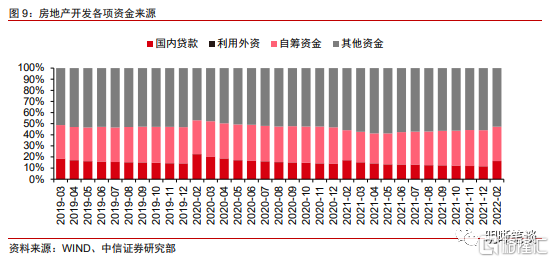

2022年房企資金來源顯著減少。房地產企業資金來源主要包括國內貸款、其他資金和自籌資金。自籌資金是房企第二大資金來源,主要包括上市房企股權融資、發行境內債券和離岸債券、非標融資和通過上下游產業鏈建築施工企業應付款融資等。其中,應付款融資和非標融資佔自籌資金比例最大。自2021年以來,房企各項資金來源大幅減少,2022年1-2月自籌資金共計7757.27億元,同比減少6.20%,同比增速也創2019年以來新低。展望後市,我們相信在央行支持房企併購融資工具、多地下調房貸利率的背景下,後續房企整體融資環境將有所緩和。

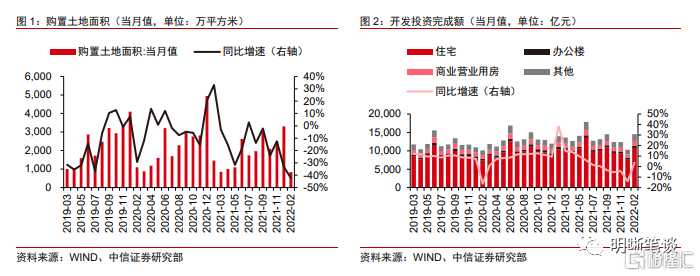

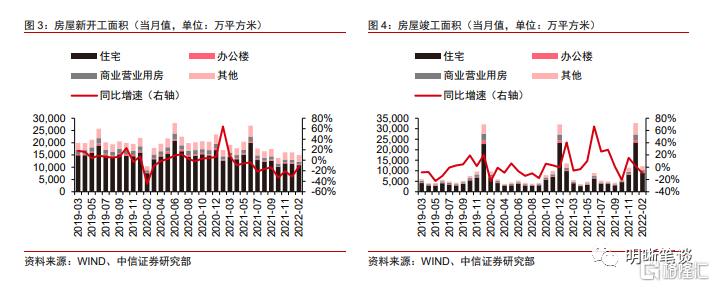

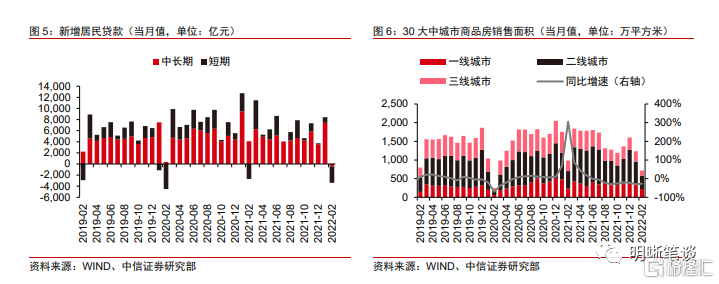

行業底部修復,債券度過最悲觀行情。我們將房地產行業分為拿地及投資開發、新建和竣工項目、銷售等三個階段分析。2021年全年,房企購置土地面積達21589.86萬平方米,同比減少15.50%,開發投資完成額147602.08億元,同比增加4.40%;2021年新開工面積198895.05萬平方米,同比減少11.40%,竣工面積101411.94萬平方米,同比增加11.20%;30大中城市商品房銷售面積達18420.17萬平方米,同比增加5.01%。2022年以來,房企拿地和開發投資意願邊際有所改善,施工同比增速繼續下滑,銷售仍處築底階段。我們認為隨着各地頻頻出台地產呵護政策,未來銷售將逐步改善以帶動行業切實修復。

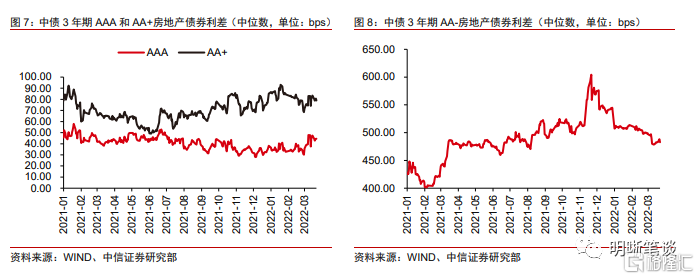

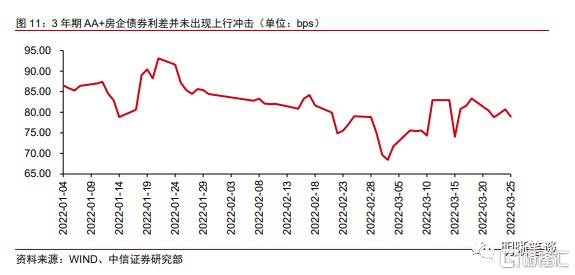

市場已消化恆大事件利空,但仍需警惕二次衝擊。至2022年3月末,3年期AAA地產債利差為44.59bps,AA+地產債利差為78.97bps,AA-地產債利差為482.80bps。從趨勢上來看,各評級地產債利差已度過去年四季度風險事件以來的最差階段。2022年以來,房地產銷售仍處築底階段,但房產債券利差並未顯著走闊,反而有收斂趨勢。在多地城市房貸利率下調後,地產債利差也經歷了顯著調整,市場主要關注點為地方因城施策拉動商品房銷售上行,此時利差下行已包含銷售和開工數據回暖的預期。雖然利多因素逐步體現,也需警惕基本面數據修復不及預期帶來的二次衝擊。

債市策略展望:2022年以來,各機構的配債風格出現分化,有繼續維持,也有明顯切換。商業銀行繼續維持較大的增配力度,仍是增持主力,廣義基金配債風格切換,增持同業存單和信用債;境外機構一反連續數月的增配模式,出現全面減持。展望後市,今年經濟穩字當頭,債務風險化解重在有序。隨着地產政策邊際放鬆和金融債迎來調整週期,我們建議繼續關注銀行資本債調整節奏、尚存價差的城投區域以及存量龍頭地產的估值修復情況。策略方面,4月以來,高資質中久期信用債期限利差處較高水平,性價比較高,尤其是配置型機構可關注基準調整幅度,擇機入場。

風險因素:宏觀經濟下行壓力增大;地產銷售數據低於預期;監管政策收緊導致融資環境惡化;個別房企信用風險事件頻出等。

政策端雙線並進

延續因城施策基調,地方也有放鬆訴求。目前我國房地產市場呈現出兩級分化的特點,諸多城市通過降低貸款首付比例、提高住房公積金貸款額度和降低房貸利率等方式刺激當地房地產市場。

行業暫處底部階段

房企拿地意願減弱,基本面尚待改善

房企拿地與開發投資意願下降。2022年1月與2月,房企購置土地面積達838.13萬平方米,同比減少42.31%,同比增速為2019年以來的最低值;開發投資方面,2022年1月與2月開發投資完成額14499.38億元,其中住宅完成額佔比74.27%,開發投資完成額同比增加3.67%,同比增速為12個月以來首次止住下跌趨勢,但仍處於歷史較低水平。整體上房企拿地呈下降趨勢,開發投資意願雖有所改善,但仍處於較低水平。

開工增速回暖,但竣工增速下行,開工與竣工間剪刀差略有縮小。2022年1月至2月,房屋新開工面積達14966.74萬平方米,其中住宅新開工面積佔比達72.40%,1月至2月新開工面積同比減少12.15%,同比增速較2021年12月上升約19個百分點;1月至2月房屋竣工面積達12199.53萬平方米,其中住宅竣工面積佔比為73.07%,竣工面積同比減少9.80%,與新開工面積同比增速之間的剪刀差較2021年12月繼續縮小。

政策底已現,銷售端待底部出現。雖然多地不斷放鬆房地產銷售政策,我們認為地產“政策底”已現,但利好還未向銷售端傳遞,居民購房意願依然保持低迷。從按揭貸款來看,11月以來居民按揭貸款開始回暖,但2月居民中長期貸款為-459.00億元,為2019年以來首次負增長。從商品房銷售數據來看,商品房並未表現出明顯的回暖趨勢。以30大中城市銷售面積為例,2月商品房銷售面積714.90萬平方米,同比減少27.30%,分城市等級來看,一線城市銷售面積未明顯下降,二、三線城市銷售面積同比分別減少23.14%和51.65%,顯示疫情衝擊背景下商品房銷售進一步承壓,還需後續利好政策繼續刺激。

市場已從恆大事件中得到修復

市場已消化恆大事件的利空因素。至2022年3月末,3年期AAA地產債利差為44.59bps,AA+地產債利差為78.97bps,AA-地產債利差為482.80bps。整體上來看,地產債券利差較2021年末略有收斂,各評級地產債利差已從10和11月的流動性風險事件中修復,在15bps的區間內震盪,市場已消化恆大事件的利空因素。

利差下行已包含銷售回暖預期,不排除二次衝擊的可能性。目前1、2月房地產銷售仍處於築底階段,但房產債券利差並未顯著走闊。雖然2月商品房銷售面積數據同比大幅下跌,但並未對地產債造成衝擊,利差反而下行。主要原因為鄭州發佈《關於促進房地產業良性循環和健康發展的通知》,放鬆“認房認貸”的限制,下調住房貸款利率,對地產債形成利好。2022年以來,在北京、上海、廣州等一線城市房貸利率下調後,地產債利差共經歷二輪調整,市場主要關注點為地方因城施策拉動商品房銷售上行,此時利差的下行已包含銷售和開工數據回暖的預期,但不排除二次衝擊的可能性。

開發投資資金來源情況

房企總體資金來源情況

房企資金來源同比增速繼續下探,各項資金來源壓縮嚴重。從監管發聲保障房企合理融資需求,到債務併購工具可突破“三道紅線”的相關指標限制,再到保障性租賃住房有關貸款不納入房地產貸款集中度管理,2021四季度以來,監管層屢屢放鬆對地產公司融資的限制。但從融資端來看,房企各項主要資金來源未恢復到2019年底疫情前水平,同比增速整體延續2021年末的下跌趨勢。2022年1月與2月,房企開發投資資金來源累計值為25142.97億元,同比下降17.70%,同比增速繼續下探,較12月下降約22個百分點。分資金來源來看,其他資金來源和自籌資金為房企主要融資渠道,2月分別佔全部資金來源的52.79%和30.85%,較12月分別下降約3個和1.5個百分點。與2021年2月相比,房企各項資金來源均受到壓縮,其中國內貸款、利用外資和其他資金來源同比下降較多。我們認在央行支持房企併購融資工具、各地紛紛下調房貸利率的背景下,後續房企開發投資資金規模將有所擴大,國內貸款、自籌資金等來源對開發投資資金來源的貢獻度將上升,整體資金來源同比增速將止住下跌趨勢並逐步企穩。

各項資金來源同比增速繼續下降。從同比增速來看,除各項應付款外,國內貸款、自籌資金、定金及預收款、個人按揭貸款同比均為負增長。2022年1-2月國內貸款、定金及預收款、個人按揭貸款增速較低,分別為-21.10%、-27.00%和-16.90%,與12月相比分別下降8.40、9.40和38.10個百分點。同比增速為2019年以來的最低值,2022年1月與2月房地產銷售情況與2021年同期相比“遇冷”。

地產債券利差情況

2022年以來,債券違約與展期對境內房企債券利差產生的衝擊已大為緩和。截至2022年3月末,2022年境內房企債券共23只債券展期或實質性違約,房企美元債共14只債券展期或實質性違約,上述債券的發行主體均為恆大事件後的出險企業或出現輿情事件的企業,市場已經預期到債券違約的利空因素,因此房企債券利差並未出現大幅上行的衝擊。

當前地產債券正處於築底階段。2022年以來,各地因城施策放鬆房地產需求端限制,預計未來會有更多大中城市通過下調貸款首付比例、放鬆限購措施、降低房貸利率、擴大潛在購房人羣等措施刺激房地產消費。當前地產行業仍處於底部時期,各房企拿地意願下降,“銷售底”尚未出現,但開工和竣工間的剪刀差正在縮小,配合需求利好政策,我們認為未來房企週轉率或將提升,回款速度增快。在定金及預收款和個人按揭貸款是房企主要資金來源的背景下,銷售回款速度增加或將提升房企信用資質,改善資金流動性。目前地產債市場已由單邊利空階段轉為多空博弈階段,但未來能否走向利空出盡還需觀察後續地產銷售數據演繹情況,投資者可關注有利差空間的國企和存量龍頭民企的入場機會。

風險提示

宏觀經濟下行壓力增大;地產銷售數據低於預期;監管政策收緊導致融資環境惡化;個別房企信用風險事件頻出等。