本文來自格隆匯專欄:中金研究

宏觀:強反彈後仍有靈活寬鬆空間

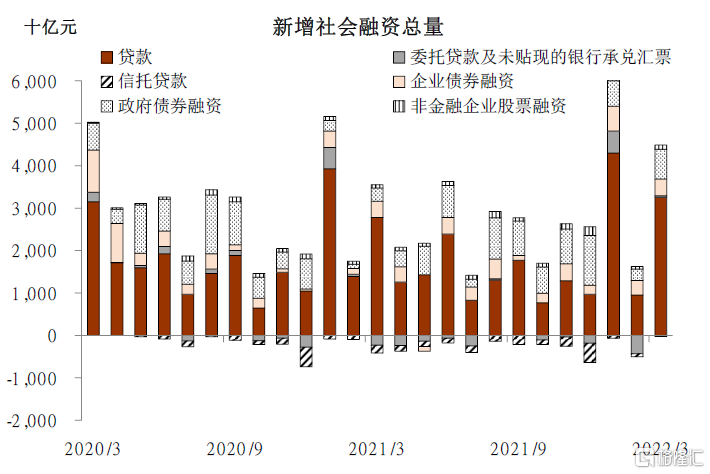

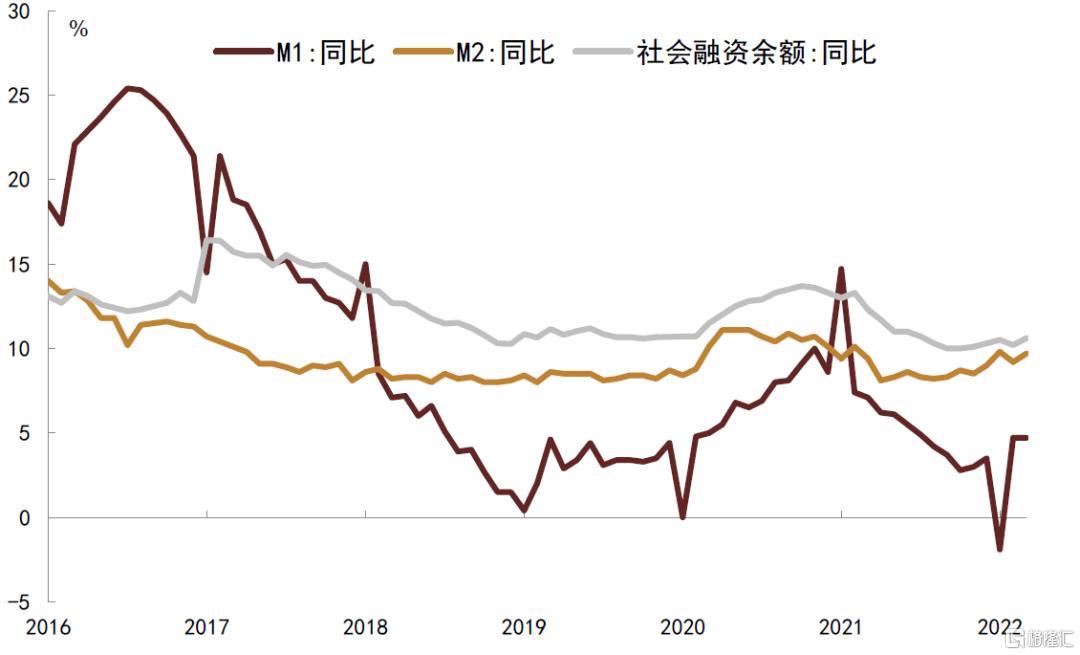

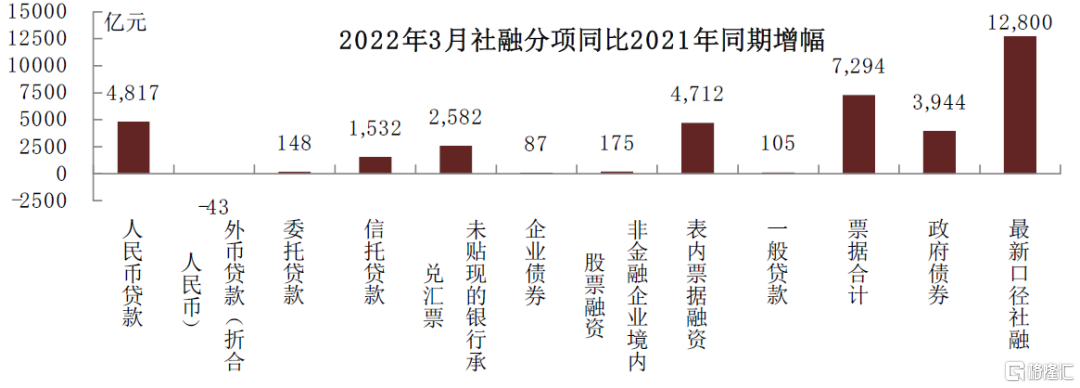

在2月社融同比大幅少增之後,3月社融迎來強勢反彈,明顯超出市場預期。3月新增社融4.65萬億元,大幅高於彭博一致預期3.55萬億元,同比多增1.27萬億元,主要受到企業融資和政府債同比多增的支撐。年初至今新增社融大幅波動,但社融存量增速最終還是在1季度末明顯回升:社融存量增速從2月的10.2%明顯反彈至3月的10.6%。

企業信貸是3月新增社融的最大支撐。3月新增信貸3.13萬億元。對非銀金融部門貸款負增長,對實體經濟貸款3.23萬億元、同比多增4817億元,增量主要來自企業信貸:

►企業短端融資明顯同比大幅多增,中長端同比高位持平。3月企業短端融資(包括票據貼現和短期貸款)合計1.1萬億元,相比去年同期多增9053億元。同時3月未貼現銀行承兑匯票淨增286億元,相比去年同期多增2582億元。如果將表外票據與表內貸款相加,3月企業短端融資同比多增1.15萬億元。與此同時,3月企業中長期貸款達到1.34萬億元,相比去年同期微增148億元,在去年基數較高、地產景氣度仍然較為疲弱的背景下實為不易。

►企業貸款增長較多或主要流向基建項目,但近期開工狀況受疫情影響,進度待觀察。今年以來,四大行以及政策性銀行一直是信貸的投放的主力,股份行的投放相對緩慢,但是根據我們的調研來看,3月股份行也加大了基建類貸款的投放。隨着提前批額度專項債發行結束,各地去年年底申報的項目資金基本已經到位,帶動銀行貸款加速投放,項目具備了開工的資金條件。但近期受到疫情的擾動,各地生產、物流、人員流動受到不同程度的影響,基建項目開工進度仍然有待觀察。

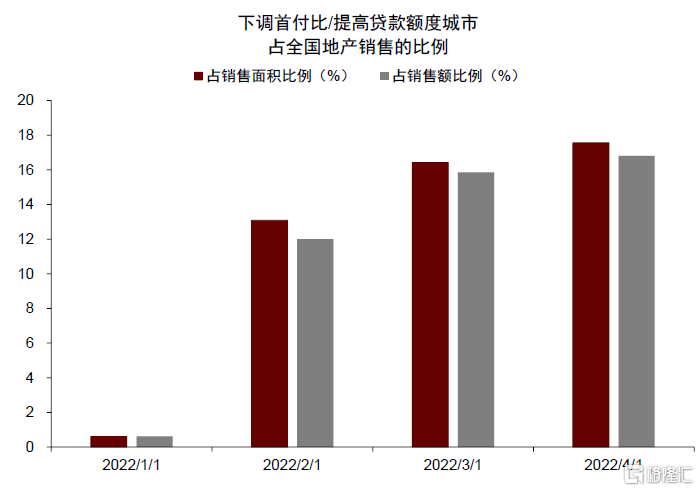

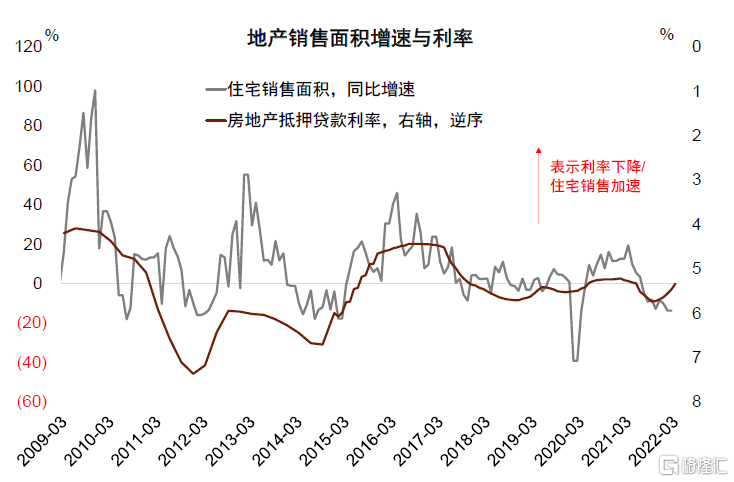

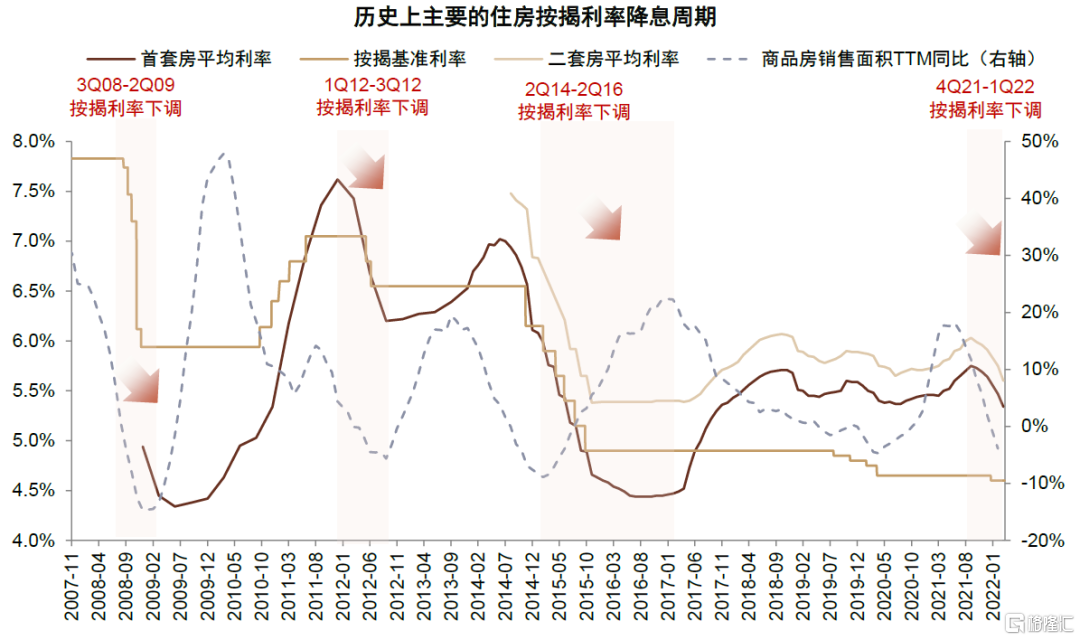

►購房貸款同比仍然負增長。3月居民中長期貸款增加3735億元,相比去年同期少增2500億元,較2020年3月也少增1000億元,總體仍然疲弱,但相比1-2月的平均水平出現邊際改善。根據我們的統計,目前全國需求端政策出現調整的城市佔到全國房地產銷售面積的17%左右,房貸利率在3月也明顯下調,後續或有更多房價跌幅擴大的城市加入到需求端政策放鬆的隊伍中來。

此外,影子銀行的收縮節奏在3月也有所放緩。3月新增委託貸款與新增信託貸款合計為-153億元,同比少減1680億元。隨着資管新規過渡期結束,我們預計影子銀行收縮節奏可能在今年會逐漸放緩,支撐社融同比增速回升。

雖然單月社融明顯反彈,但疫情發展不確定性仍然較大、經濟面臨的下行壓力仍未解除。向前看,我們預計央行會繼續加力貨幣寬鬆,結構性政策是發力重點,不排除“靈活降息”的可能:

►結構性貨幣政策存在大幅加碼的空間。上週國常會強調要增加支農支小再貸款餘額,並新設科技創新和普惠養老再貸款。從量上來看,2021年9月曾新增支小再貸款額度3000億元,區域協調再貸款、煤炭清潔利用再貸款單次分別在2000億元,三筆再貸款或在7000億元以上;加上仍可能繼續增加的支小再貸款額度、未設額度限制的碳減排支持工具和新設的兩項再貸款,今年結構性貨幣政策發力仍有較大的發力空間。

►也不排除降息的可能,但鑑於中美利差收窄,方式或更加靈活,公開市場操作利率的優先級相對靠後。雖然貨幣政策總的來説“以我為主”,但客觀上或多或少還是面臨美聯儲快速加息的制約,如果美聯儲今年加息8次,那麼中美可能在短端政策到長端國債利率出現全面倒掛,屆時如果經常賬户順差明顯收窄,人民幣匯率可能會面臨一定的挑戰。但在目前人民幣匯率仍然較強,經濟增長面臨較大挑戰、疫情發展仍有較大不確定性的背景下,央行仍然有靈活降息的方式,可以通過進一步推進存款利率定價機制改革降低銀行的存款成本,從而進一步推動貸款利率的下調;公開市場降息的優先級相對靠後。

►由於流動性供給已經相對充裕,近期降準的必要性有所下降。去年12月央行降準疊加今年上繳利潤,已經為銀行體系提供超過2萬億元的流動性,如果再考慮結構性貨幣政策的擴張力度,以上三項今年可為銀行體系提供的流動性可能已經超過了2.5萬億元。我們預計銀行體系2022年存款總額增加約20萬億元,按照8.4%的超額準備金率計算[1],新增流動性需求1.7萬億元,我們測算以上三項已經大體可以滿足銀行體系的流動性需求。

圖表:3月社融同比增速反彈

資料來源:萬得資訊,彭博資訊,中金公司研究部

圖表:3月社會融資規模增量拆分

資料來源:萬得資訊,彭博資訊,中金公司研究部

圖表:下調首付比/提高貸款額度的城市佔到全國地產銷售額的17%

資料來源:萬得資訊,中金公司研究部

圖表:3月房貸利率明顯下調

資料來源:萬得資訊,中金公司研究部

固收:融資需求偏弱,貸款供給增加,利率趨於下行

3月新增人民幣貸款3.13萬億元,同比多增約4000億元,主要來自企業短貸和票據融資貢獻,居民貸款同比少增約4000億元,信貸結構反映實體融資需求不足。3月社會融資增量4.65萬億元,同比多增1.28萬億元,除信貸同比多增外,主要來自政府債券和表外票據貢獻。就一季度整體來看,社會融資增量約12.1萬億元,較去年同期多增1.8萬億元,主要是政府債券淨融資同比多增約0.9萬億元,企業債券淨融資同比多增約0.4萬億元,對實體貸款同比多增約0.4萬億元;注意到表內票據同比多增約1.3萬億元,在實體融資需求不足背景下,融資增長更多依賴政策推動。

值得注意的是,一季度社會融資波動較大,1月政策推動信貸投放導致社融同比大幅增加,2月實體需求不足又導致社融同比大幅減少,3月又是政策推動的社融同比大幅增加,但是在疫情擾動持續加劇,房地產市場持續低迷背景下,實體融資需求持續不足,4月社融再次低於預期可能性增加。在穩增長背景下,今年社融投放可能類似於財政和基建,今年社融增長總量可能比較有限,更多是投放節奏提前。並且當前信貸投放比較依賴於基建相關需求,而相關貸款利率已經降至很低水平,導致銀行息差持續壓縮,銀行進一步投放動力減弱。

我們認為利率更多是由融資需求和資金供給差額決定的,當前實體融資需求持續低迷,一季度貸款需求指數同比明顯下降,而資金供給處於擴張狀態,從融資需求和資金供給之差來看,對應利率仍然處於下行過程之中。隨着疫情對經濟拖累更多顯現,我們認為後續央行進一步寬鬆的必要性和可能性增加,債券收益率進一步下行空間也將打開。

風險

數據代表性不足。

一、信貸結構分化延續,居民端偏弱,企業端仍靠票據和短貸支撐,中長期投放亦有一定回暖

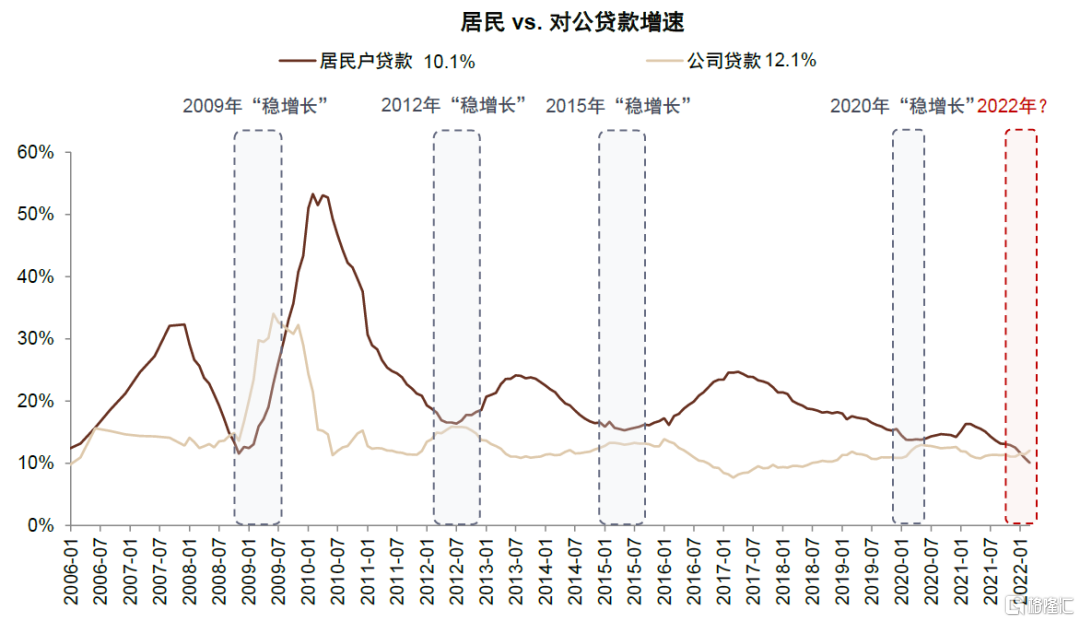

3月新增人民幣貸款[2]3.13萬億元,同比多增3951億元,結構上延續了此前的分化格局,疫情影響下居民零售端仍偏弱,主要依靠企業端支撐,而企業端又多依賴於票據和短貸,中長期貸款貢獻3月雖有回暖,但受去年高基數影響,同比貢獻不足。具體來看,3月新增居民貸款7539億元,同比少增3940億元,比2020年同期少增2326億元;其中新增短期貸款3848億元,同比少增1394億元,比2020年同期少增1296億元;新增中長期貸款3735億元,同比少增2504億元,比2020年同期少增1003億元。居民端信貸投放延續偏弱,且要弱於2020年疫情階段,一方面,疫情反覆下包括深圳、上海、吉林、長春等城市實施封鎖管控,居民生活受限導致信貸需求不足;另一方面,雖然部分地區地產政策邊際有所放鬆,但對需求端刺激仍不明顯,核心可能還是在於居民收入提升不足以及加槓桿的空間相對有限,當月居民中長期貸款增量仍維持在近幾年的低位。

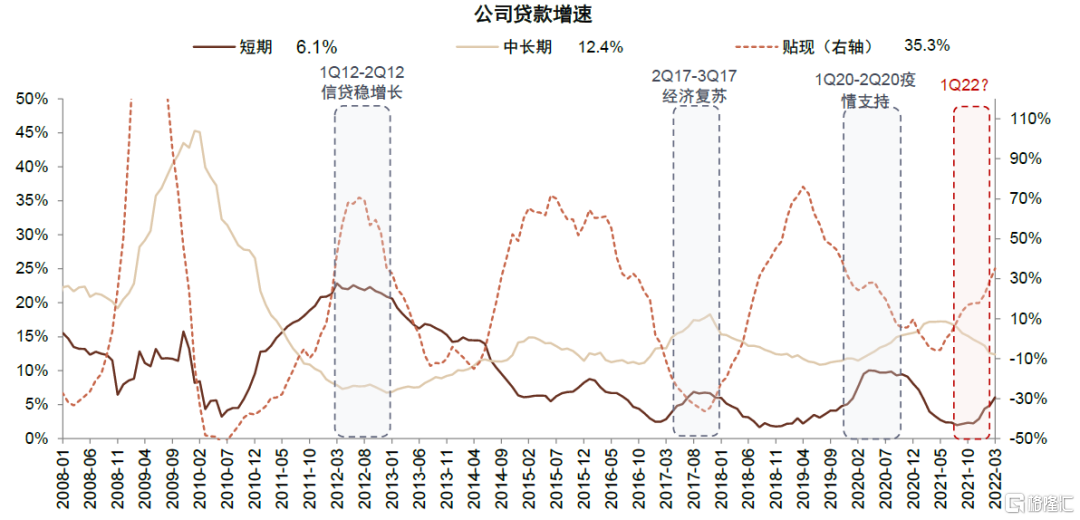

3月新增企業貸款24800億元,同比多增8800億元;其中新增中長期貸款13448億元,同比多增148億元;新增短期貸款8089億元,同比多增4341億元;新增票據融資3187億元,同比多增4712億元。企業端信貸投放對票據融資和短貸的依賴仍在,二者對同比增量貢獻較大,同時考慮到去年高基數影響,3月企業中長期信貸投放相比上月有所回暖,可能是最後一週大行和政策行加大了基建等相關貸款投放所致,對應我們也看到最後一週票據利率整體呈現陡升。

整體來看,3月信貸數據結構性分化的問題仍在,且同比高增的可持續性仍待觀察。就目前4月上旬的高頻數據看,上海疫情本身的封鎖管控及潛在外溢效應已經對長三角區域及其他省市的生產生活形成擾動,尤其是各地封鎖趨嚴對居民生活的抑制可能仍會拖累零售端信貸需求走弱。雖然企業中長期信貸投放3月有所回暖,但後續也面臨項目儲備是否充足、以及企業生產能否正常運轉等約束,持續性有待觀察。且從央行調查問卷顯示來看,一季度整體貸款需求指數同比下降5.2個百分點,仍處在偏弱區間,且相比上一季度多降1.3個百分點;其中製造業同比降1.9個百分點,相比上個季度多降0.3個百分點;基建同比下降3個百分點,相比上個季度少降1.2個百分點。短期內來看,國內疫情邊際惡化給政策託底信貸帶來的挑戰仍會持續,後續的影響可能會進一步從居民端延伸到企業端,尤其是服務業、出口貿易商和中小微企業,因此我們認為央行有必要加大貨幣政策的放鬆力度,相比於此前政策潛在放鬆意在激發實體投融資需求回暖而言,當前更核心的訴求可能是疫情擾動下如何呵護實體融資需求不再進一步的下滑。

二、政策推動信貸投放,廣義貨幣增速回升

3月新增存款44900億元,同比多增8600億元,存款餘額同比增速從9.8%升至10%。從主要分項來看,3月財政存款減少約8400億元,較去年同期多減約3600億元,3月國內疫情對經濟影響較大,政策穩增長力度加大,財政存款投放加快;3月企業存款增加約26500億元,同比多增約9200億元,主要是政策推動信貸投放,而實體企業需求不足用錢不多,體現為企業存款增長加快;3月居民存款增加約27000億元,同比多增約7600億元,由於疫情影響居民消費,而股票市場表現較差,居民存款出現增加;3月非銀存款減少約6300億元,同比多減約3000億元,可能與銀行理財贖回壓力有關。3月M1同比增速持平於4.7%,M1增速繼續處於低位,由於各地疫情持續發酵,商品房銷售持續低迷,實體流動性仍然偏弱。3月M2同比增速從9.2%升至9.7%,3月政策推動大行和政策性銀行加快信貸投放,居民和企業存款增加,疊加財政存款投放加速,M2同比增速有所回升。

三、超預期的社融或並未真正反映“融資需求”,而是來自於投放節奏加快,信貸供給強於需求或將推動利率下降

3月社會融資規模增量46500億人民幣,遠高於前值11900億元,同比往年來看也非常高,同比2021年同期多增1.28萬億元,同比2019年同期多增1.69萬億元。而市場預期區間在2.34萬億元-3.1萬億元,中值為3.55萬億元(彭博市場預期)。社融存量規模325.6萬億元。同比增速10.6%,較上月上升0.4個百分點。

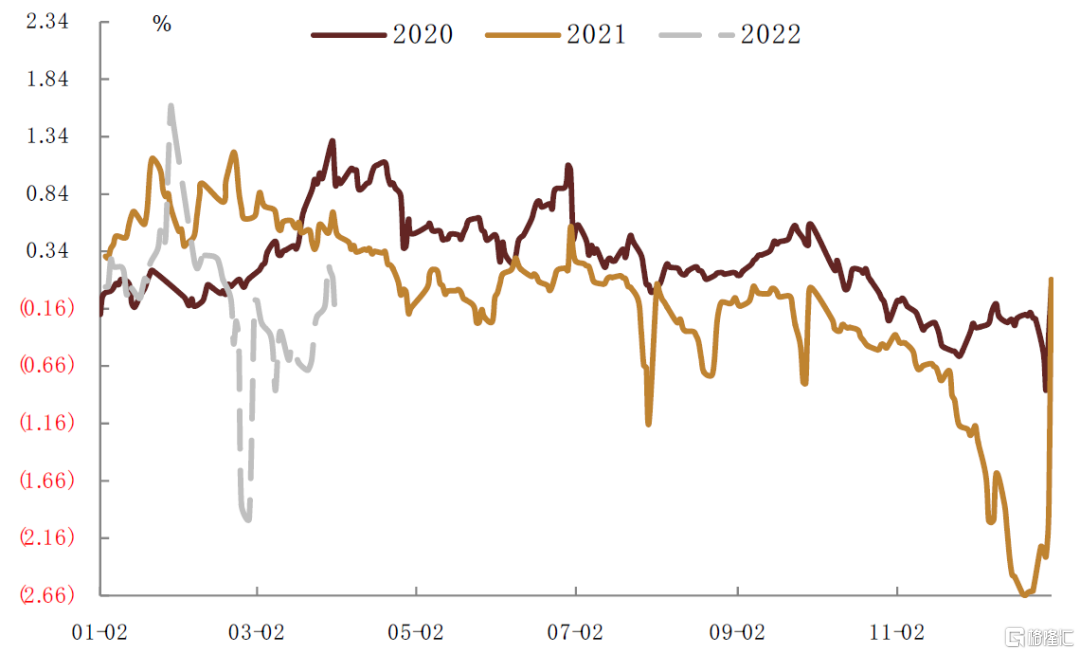

對待社會融資規模數據,不應被“融資”這個字眼所誤導。實際上,社融是個信貸供給和信貸需求共同作用的結果,並不完全反映融資需求。我們認為3月社融規模遠超往年同期和市場預期,更多是來自於穩增長壓力下信貸、票據和政府債券的提前投放,更多來自於政策層面、供給層面的因素,難以反映實際融資需求。分項來看,扣除票據的一般貸款新增高達29141億元,同比2021年同期多增105億元,同比2019年同期多增10535億元;表內外票據合計新增3473億元,同比2021年同期多增7294億元,同比2019年同期多增1130億元;政府債券發行較快,3月新增7075億元,同比2021年和2019年同期分別多增3944億元和3663億元。從我們的觀察來看,信貸、票據和政府債券的大幅增長主要來自政策性穩增長髮力的因素,一個側面的證據是,票據利率在3月份下降非常多,票據利率比同期限的同業存單利差要低不少,且這個幅度遠大於季節性,尤其是在3月上旬,可以看出銀行票據衝量行為相比2月有過之而無不及。而政府債券融資發行較快,也是政策性行為,而非實體的融資需求。其他更為反映市場化融資需求的項目如企業債券、委託和信託貸款則基本持平往年。因此,政策性的信貸投放,可能只能是階段性的將融資項目提前投放,不能無限制的持續下去;而政府債券今年同比也並沒有多增,早期融資加速也只是帶來前高後低的效果。因此後續來看,這樣的社融的高增長,可能帶來的會是今年1-2月故事的重複——也即1月高,2月低,難以持續,且回落可能會比較快。我們預計社融增速的小幅提升也只是短暫現象,後續還會回落和反覆。

圖表:3月M2和社融增速有所回升

資料來源:CEIC,中金公司研究部

圖表:社融各分項同比多增情況

資料來源:CEIC,中金公司研究部

圖表:票據利率與同業存單利差仍低於季節性,反映票據衝量

資料來源:Wind,中金公司研究部;備註:圖為國股銀票3個月利率與AAA同業存單利差

圖表:融資需求與貨幣供給差額領先債券收益率

資料來源:Wind,中金公司研究部

銀行:超預期的信貸社融投向哪裏?

3月新增貸款3.1萬億元,同比多增4000億元,高於市場預期的2.6萬億元;貸款存量增速11.4%,環比持平。3月新增社融4.7萬億元,同比多增1.3萬億元,高於市場預期的3.5萬億元。社融存量增速10.6%,環比上升0.4個百分點。

Q1:金融數據為何超預期?

新增貸款同比多增4000億元,主要由於對公貸款同比多增8800億元,其中:1)中長期對公貸款同比多增148 億元,相比2月少增5948億元轉為小幅多增,體現實體融資需求有所恢復;短期對公和貼現分別多增4341億元和4712億元,是對公貸款的主要貢獻,體現“衝量”現象仍然存在。另一方面,居民貸款少增3940億元,其中居民短期/中長期貸款少增1394億元/2504億元,主要由於疫情影響和居民購房/消費需求偏弱。

新增社融同比多增1.3萬億元,主要由於1)發放給實體經濟的貸款同比多增4817億元;2)政府債券發力,同比多增3921億元;2)信託貸款同比少減1532億元,未貼現票據同比多增2582億元,主因去年同期低基數。

Q2:如何理解3月下旬信貸發力?

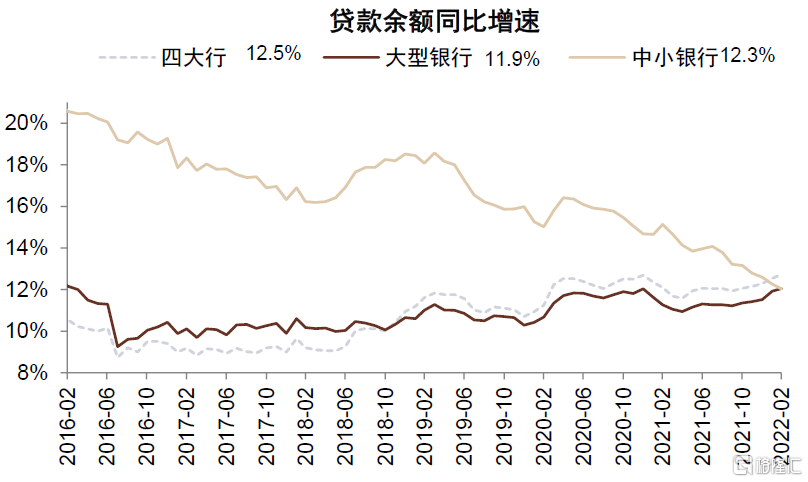

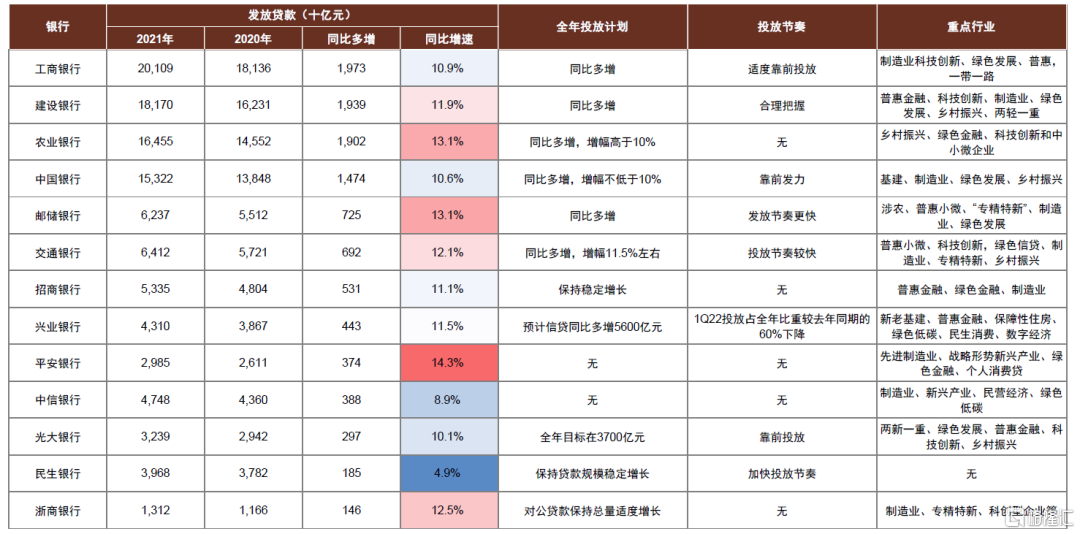

3月16日金穩委會議提到“切實振作一季度經濟”“新增貸款要保持適度增長”[3],政策導向明確,之後3月下旬票據利率回升可能表明信貸投放明顯發力。國有大行可能仍是信貸“靠前發力”的主力。2021年9月以來國有大行新增貸款保持同比多增,而中小銀行投放偏弱,另外,不排除股份行階段性發力的可能性。根據近期主要銀行業績會指引,我們預計國有大行2022年貸款能夠明顯同比多增,節奏上更加靠前;二季度項目儲備較為充足,投放節奏能夠同比保持基本穩定。

Q3:超預期的信貸社融投向哪裏?

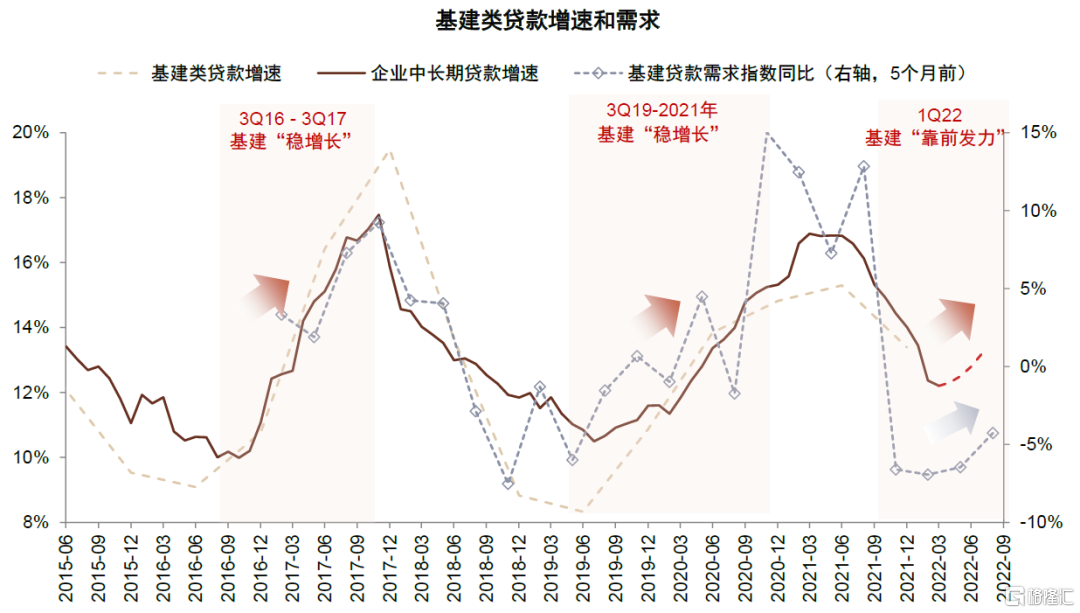

我們認為基建可能是今年“靠前發力”的主要抓手。根據歷史經驗,我們認為基建貸款需求領先基建類貸款增速約5個月,4Q21和1Q22基建類貸款需求恢復表明基建類貸款和企業中長期增速可能在2022年4-5月出現企穩回升。根據近期主要銀行業績會指引,除基建外,綠色、普惠小微、高技術製造業貸款也是今年投放的重點。

Q4:房地產貸款放鬆到哪裏了?

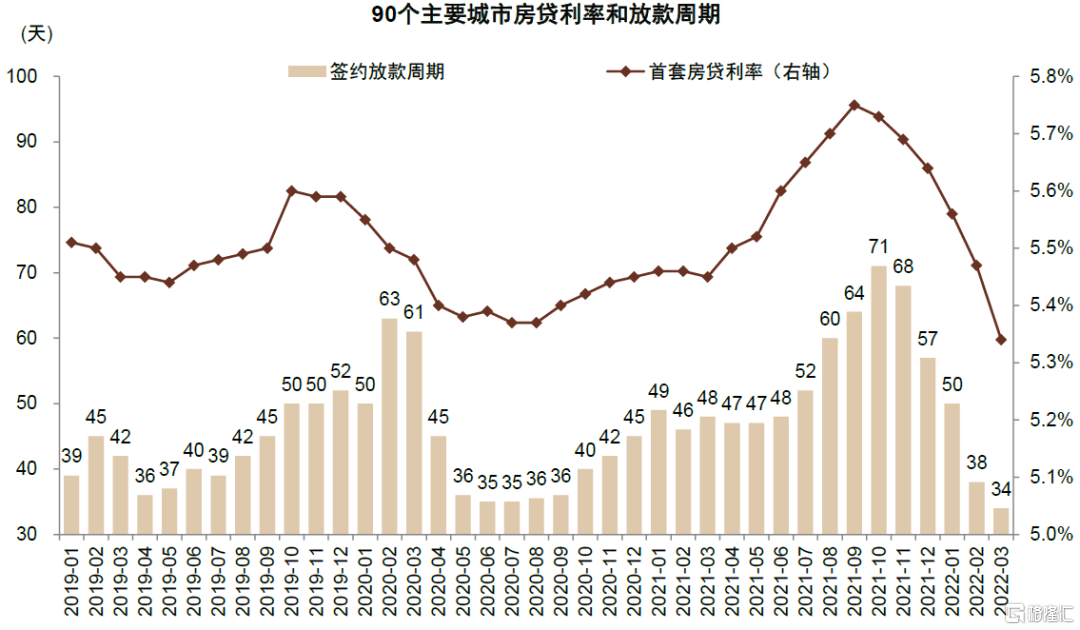

根據上市公司公吿等信息統計,近期併購貸等各類形式的支持房企融資規模已超過1600億元,尤其是2月下旬以來有加速趨勢。另一方面,開發貸投放仍然受到銀行風險偏好制約,疊加開發商拿地速度放緩,投放並未明顯改善。貝殼研究院數據顯示按揭貸款連續第7個月放款週期縮短、利率下降,但當前住房按揭利率仍高於基準利率約70個基點,相比歷史水平仍有下調空間。

風險

經濟增速超預期下滑;房地產行業風險擴散。

圖表:企業貸款增速2009年以來首次超過居民貸款,體現政策“託底”

資料來源:萬得資訊,中金公司研究部

圖表:短期對公貸款高增長體現信貸流動性支持和短期營運資金需求

資料來源:萬得資訊,中金公司研究部

圖表:基建貸款需求領先基建類貸款增速約5個月,4Q21基建類貸款需求恢復表明基建類貸款和企業中長期增速可能在2022年4-5月出現回升…

資料來源:萬得資訊,中金公司研究部

圖表:政府債券發行領先基建投資TTM增速約5個月,2021年10月政府債券發行提速表明基建投資增速可能在2022年4-5月出現回升…

資料來源:萬得資訊,中金公司研究部

圖表:製造業貸款需求領先製造業貸款增速約3個月,1Q22製造業貸款需求仍然偏弱表明製造業貸款增速可能仍然偏低

資料來源:萬得資訊,中金公司研究部

圖表:住房銷售低迷表明按揭貸款增速可能仍然偏弱

資料來源:萬得資訊,中金公司研究部

圖表:房貸利率和放款週期已降至2019年以來最低水平附近

資料來源:萬得資訊,中金公司研究部

圖表:當前住房按揭利率仍高於基準利率約70個基點,有充分下調空間

資料來源:貝殼研究院,萬得資訊,中金公司研究部

圖表:房地產開發貸款增速仍然位於0%附近

資料來源:萬得資訊,中金公司研究部

圖表:2021年9月以來大型銀行貸款同比多增、中小銀行新增貸款同比少增

資料來源:萬得資訊,中金公司研究部

圖表:2016年以來四大行貸款餘額同比增速首超中小行

資料來源:萬得資訊,中金公司研究部

圖表:主要銀行2021年年報和業績會指引梳理:國有大行2022年信貸相比往年更加“靠前發力”

資料來源:公司公吿,萬得資訊,中金公司研究部