本文來自格隆匯專欄:中金研究,作者: 劉剛 李雨婕等

焦點討論:本輪中國局部疫情對供應鏈影響幾何?

作為供應衝擊,2月下旬升級的俄烏局勢和3月初的中國局部疫情反彈增加了對供應鏈修復的擔憂。2020年初疫情以來特別是2021年,一連串意外但又幾乎緊密銜接的供應衝擊不斷推升全球通脹壓力,如3月德州寒潮、蘇伊士運河堵塞、半導體芯片短缺、夏天的Delta疫情、四季度Omicron疫情等等,若非如此,當前供應和通脹壓力可能不會如此之大。

實際上,2月美國疫情改善後,其薪資、庫存、供應鏈和耐用消費品價格壓力都已經出現改善跡象,但俄烏局勢後的油價大漲改變了通脹路徑,進一步導致了當前更為嚴厲的美聯儲政策姿態。因此,當前的新變化增加了市場擔憂程度,一些進口依賴度高、內需縱深和政策空間不足的邊緣新興市場如埃及和斯里蘭卡已經出現壓力,更何況還要面對全球流動性的拐點(《新興市場的“麻煩”》、《當流動性拐點遇上供需錯配:海外資產配置月報(2022-04)》)。本文中,我們將從三個方面對當前供應鏈情況及本輪中國局部疫情的影響做出分析。

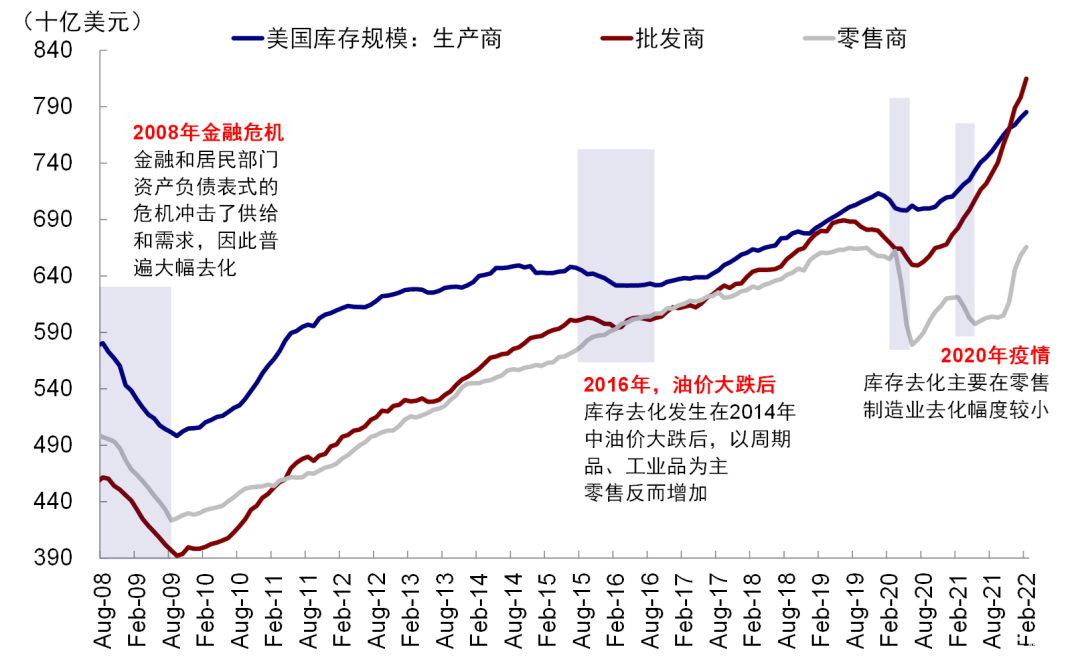

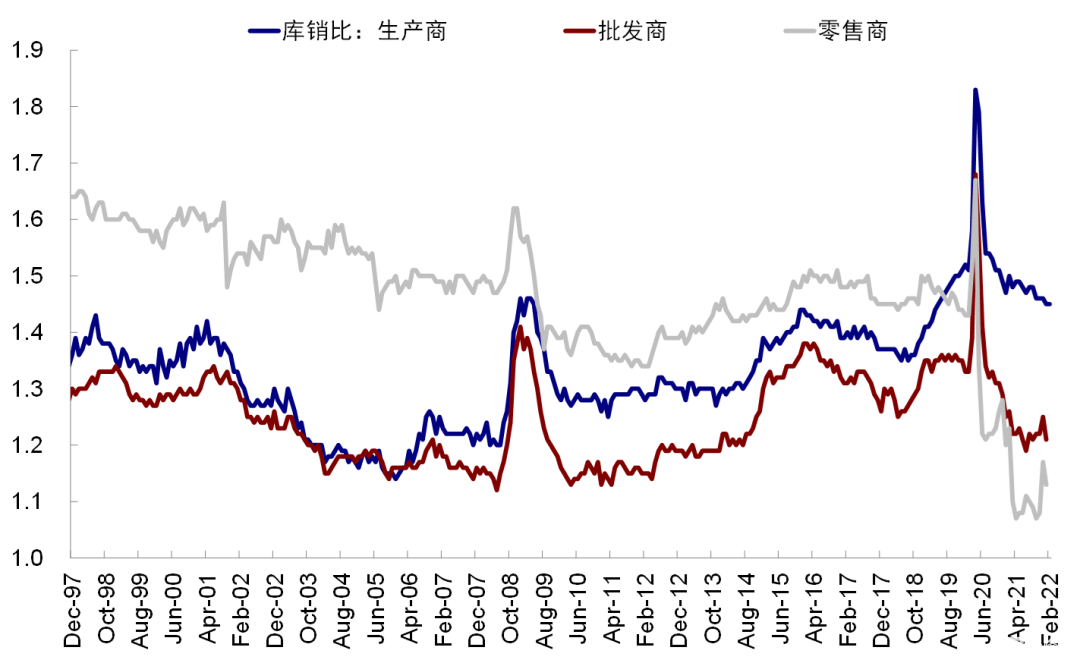

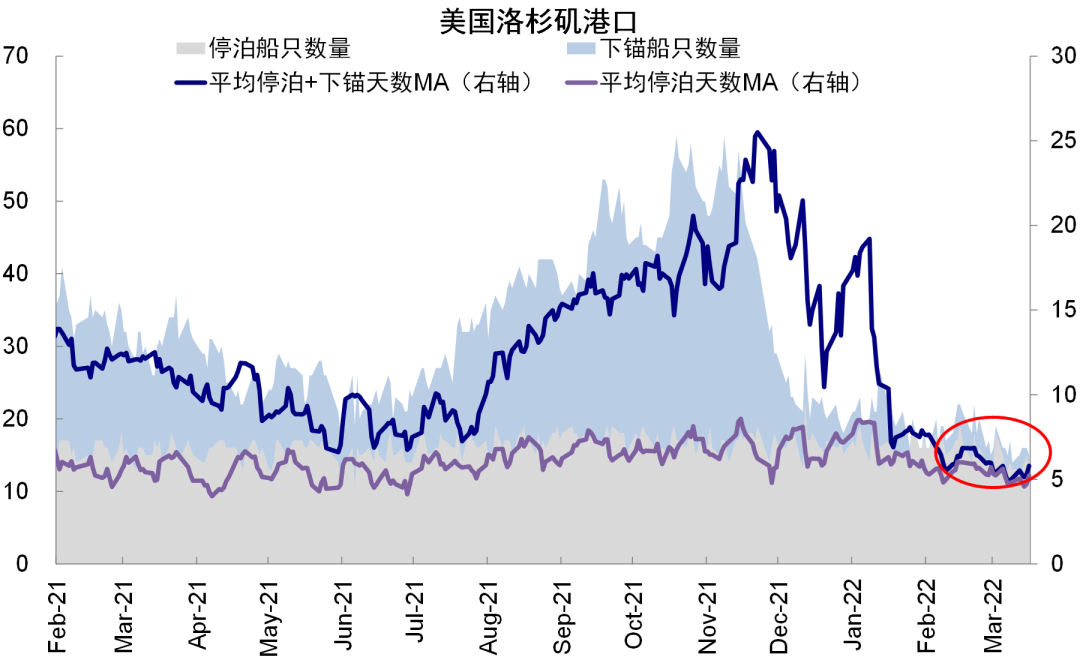

►當前供應鏈修復到什麼程度了?2月以來整體修復,但俄烏局勢造成新擾動。美國疫情從2月逐漸回落開始,供需兩方面都出現了積極改善的現象,體現在需求端線下消費的快速修復;供給端產能提升,失業率和勞動參與率強勁修復,失業率已經回到疫情前水平,就業缺口最高的休閒酒店業也持續向好;消費庫存持續回補,已經超過疫情前水平,庫銷比也有所修復,渠道庫存更是創出新高;運輸層面美國洛杉磯港口週轉效率也小幅提升(《疫情繼續回落,供需都有改善》)。

圖表:終端庫存持續回補,當前已經超過疫情前水平…

資料來源:Haver,中金公司研究部

圖表:…庫銷比也有所修復

資料來源:Haver,中金公司研究部

圖表:美國洛杉磯港口的週轉效率也小幅提升

資料來源:Bloomberg,中金公司研究部

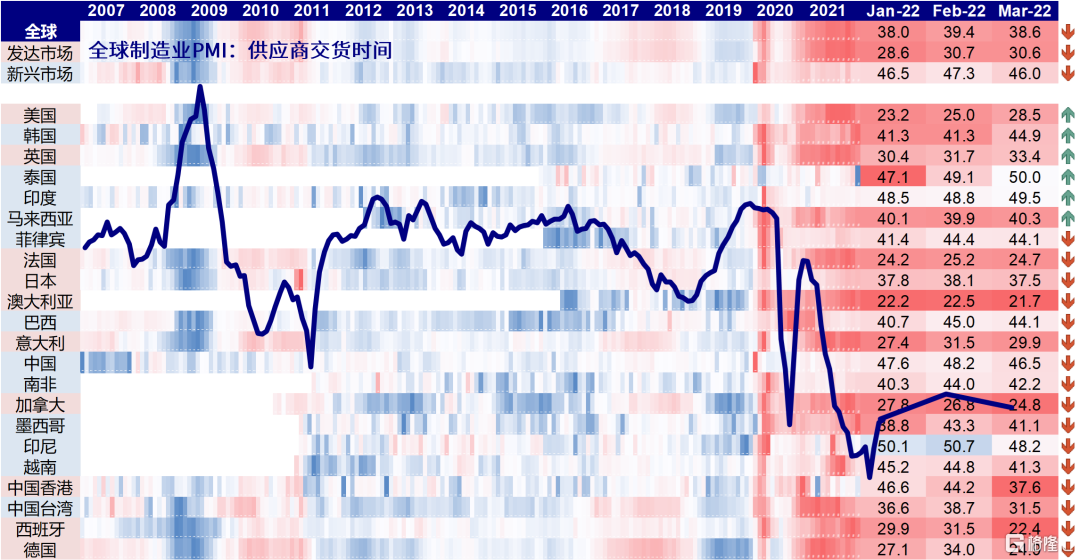

但俄烏局勢導致的制裁、軍事行動港口封堵、生產停滯等因素加大了部分原材料供應矛盾(石油、天然氣和農產品),近期中國局部疫情反彈也衝擊了生產和物流。在這些因素影響下,3月全球PMI指數供應商交付時間分項在前兩個月連續改善後再度回落至38.6%的年初水平,尤以新興市場最為顯著。

圖表:3月全球PMI指數供應商交付時間分項自前兩個月連續上行後再次回落至38.6

資料來源:Haver,中金公司研究部

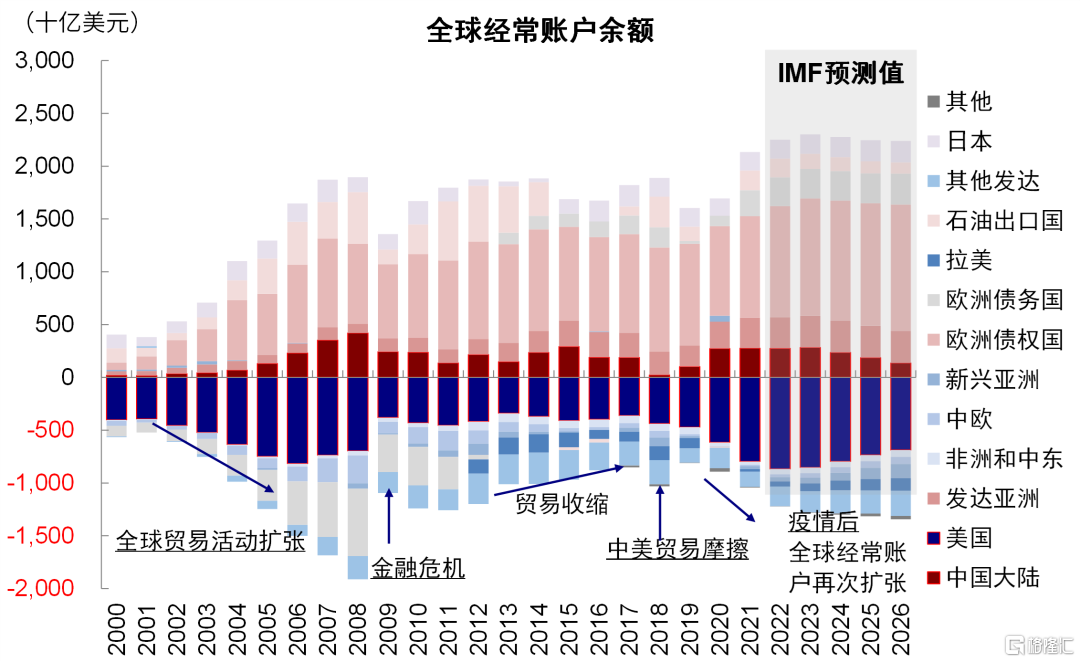

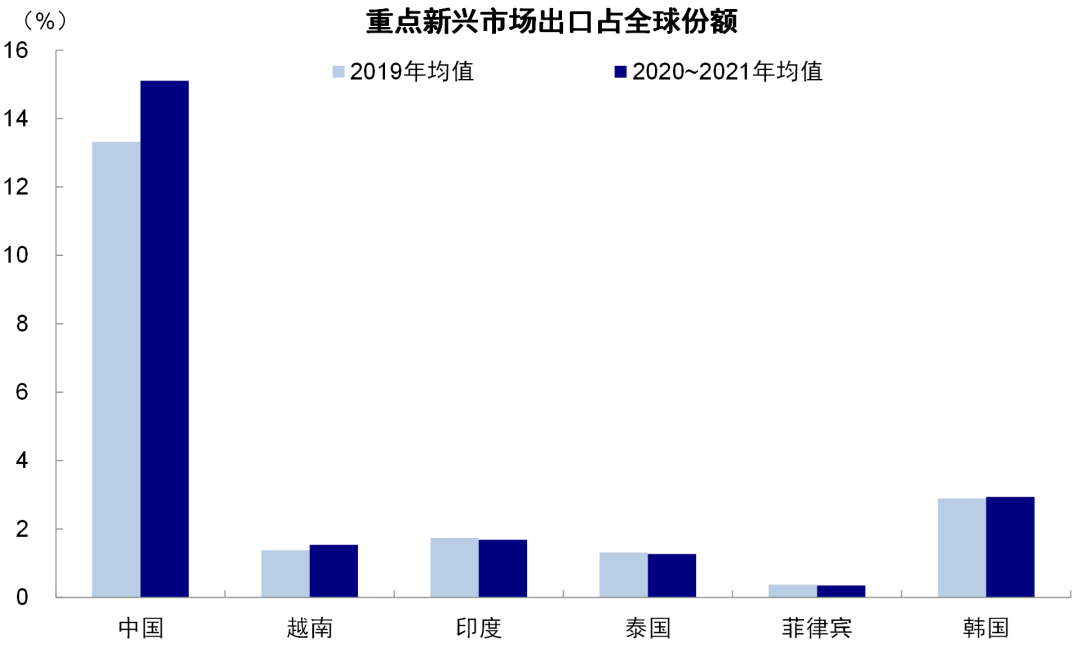

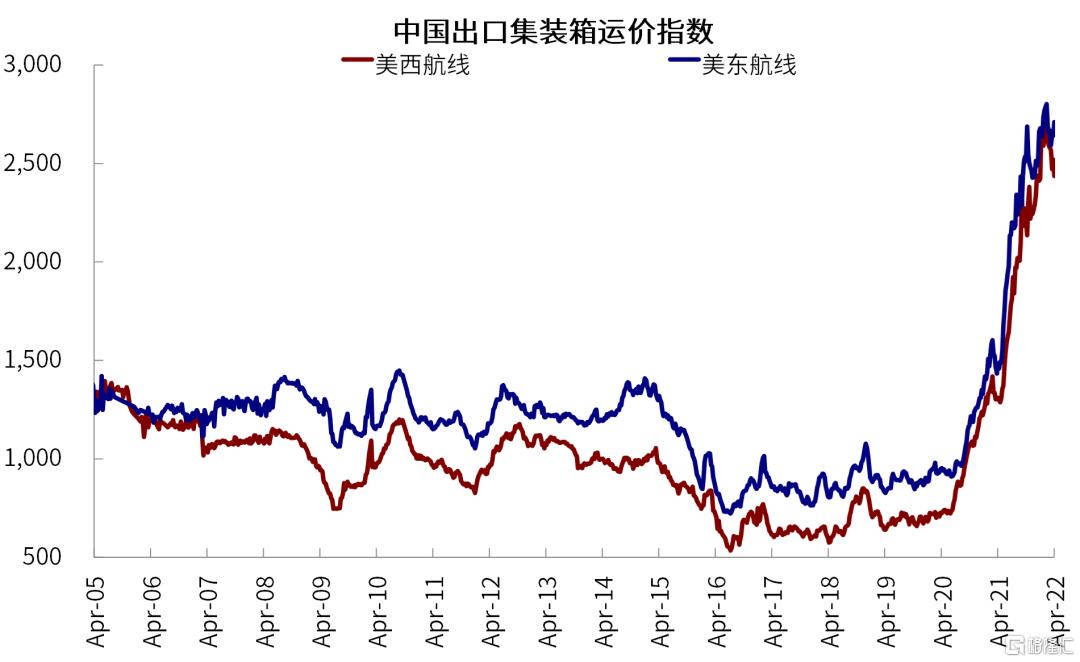

►供應鏈的關鍵環節在哪裏?生產、進口和運輸;疫情後進口和運輸更為重要。供給主要來源是自身生產和外部進口。疫情後,主要消費國如美國生產持續受限使其對進口依賴度顯著提升,因此主要供給國如中國和越南出口能力更為重要。這種供需在空間上的錯位導致全球經常賬户疫情以來逆勢擴張,航運、港口等運輸環節緊張程度激增。以中國為例,疫情後由於我國供應能力強勁,中國出口佔全球出口份額從2019年的13.3%升至2020年的15.0%和2021年的15.2%。而運力的瓶頸和低彈性也導致中國出口集裝箱運價指數上升到極端水平且高居不下。

圖表:全球經常賬户在貿易摩擦後收窄趨勢下逆勢擴張

資料來源:Haver,中金公司研究部

圖表:中國出口佔全球出口份額從2019年的13.3%上升至2020年和2021年均值15.1%

資料來源:Haver,中金公司研究部

圖表:中國出口集裝箱運價指數上升到極端水平且高居不下

資料來源:Wind,中金公司研究部

往前看,我們認為美國本土和其他地區生產修復和需求邊際回落的“蹺蹺板”有望緩解這一矛盾,但此之前,新的供應衝擊如果加劇不排除延後甚至逆轉當前改善趨勢,使得情況在變好前變得更差(《當流動性拐點遇上供需錯配:海外資產配置月報(2022-04)》)。

►中國局部疫情的可能影響?生產及運輸效率或短期承壓。本輪中國本土疫情傳播性更強,且受影響省市集中在長三角生產和外貿上重要程度較高的經濟活躍地區。疫情對部分環節生產運輸效率以及我國出口的影響已經有初步顯現:

1)3月我國PMI指數供應商交貨時間分項從48.2下降到46.5,新出口訂單指數也有小幅下降;

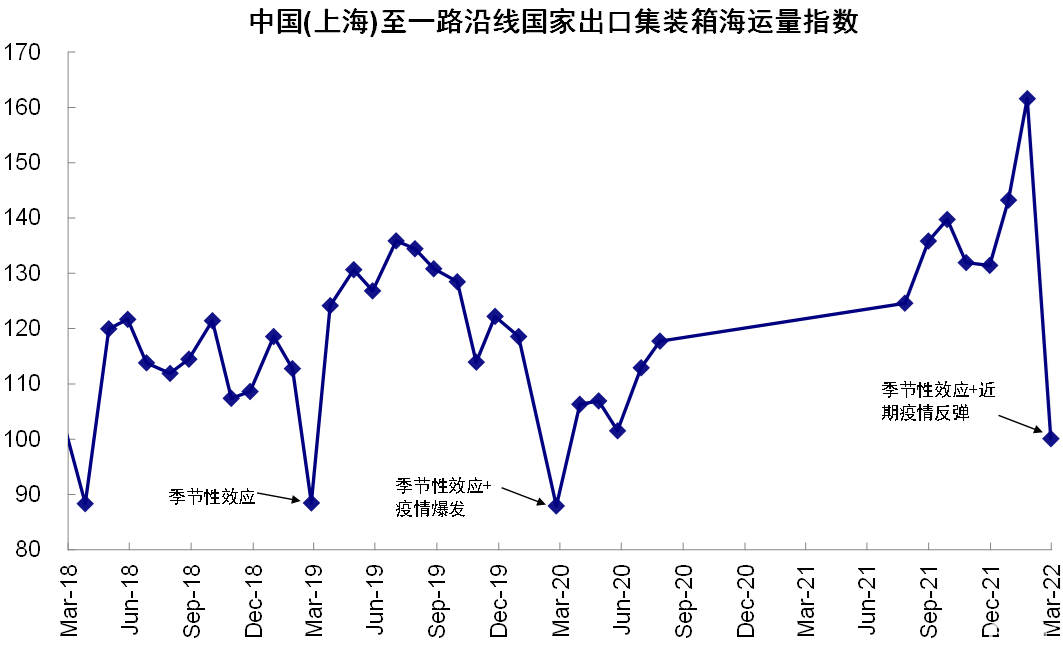

2)上海港口吞吐量也有一定程度的下滑。上海港口3月吞吐量的整體數據暫未披露,以相對高頻的中國(上海)至一路沿線國家出口集裝箱海運量指數為例,3月該指數環比下降38.1%,降幅高於2020年3月相對1月25.8%的降幅(2月無數據)以及疫情前2019年3月環比下降21.5%的季節性因素。如果疫情持續,不排除會造成短期效率的下降;

圖表:上海港口吞吐量也有一定程度的下滑

資料來源:Wind,中金公司研究部

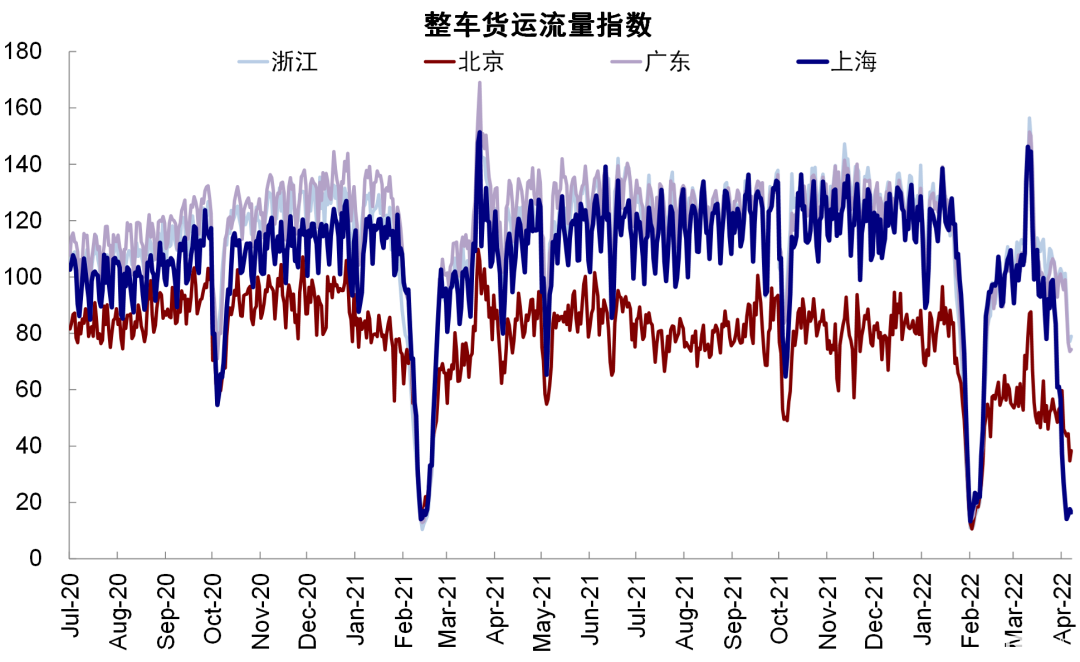

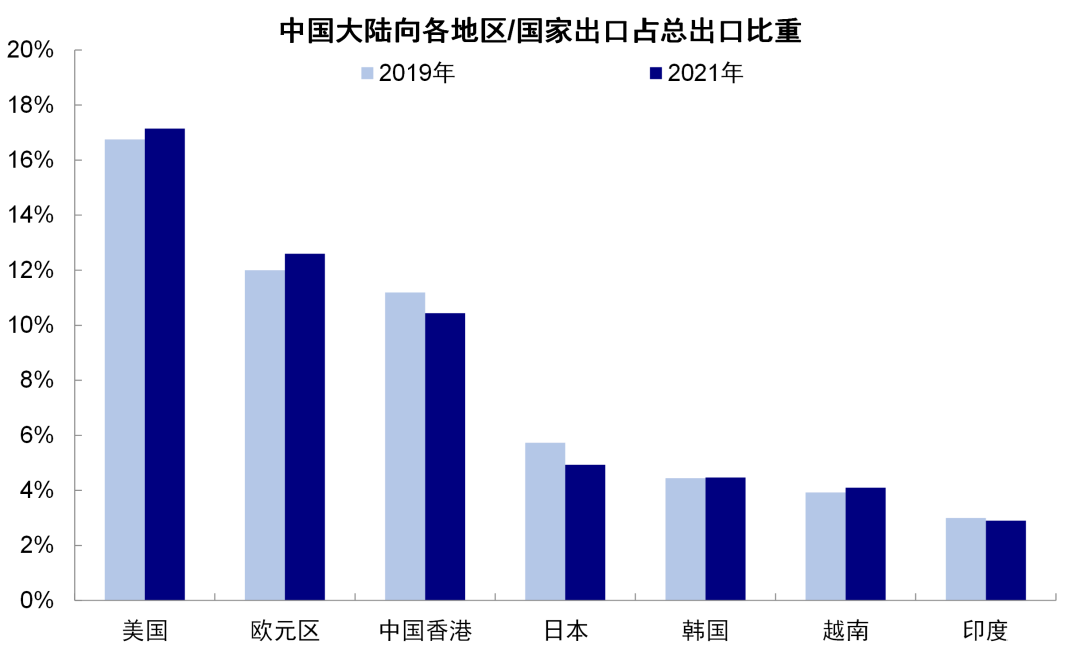

3)公路運輸和物流層面,上海整車貨運流量指數從3月上旬144.5的高點下滑到16.5,降幅可粗略類比一次春節效應。物流量下降一方面可能拖累我國內部貨物運輸效率,另一方面也會影響港口卡車的進出。如果我國出口效率受到影響,美國(佔中國總出口比例17.1%)、歐元區(12.6%)、中國香港(10.4%)和日本(4.9%)的敞口可能相對更高。

圖表:疫情對公路貨運流量影響相當於一次春節效應

資料來源:Wind,中金公司研究部

圖表:美國(佔中國總出口比例17.1%)、歐元區(12.6%)、中國香港(10.4%)佔比較高

資料來源:Haver,中金公司研究部

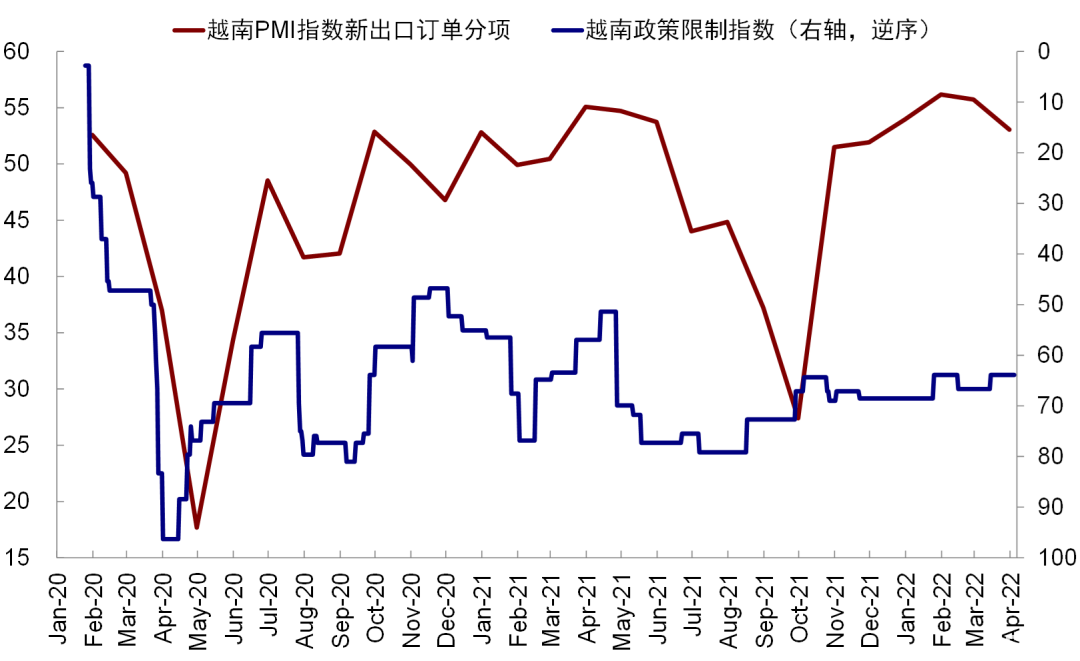

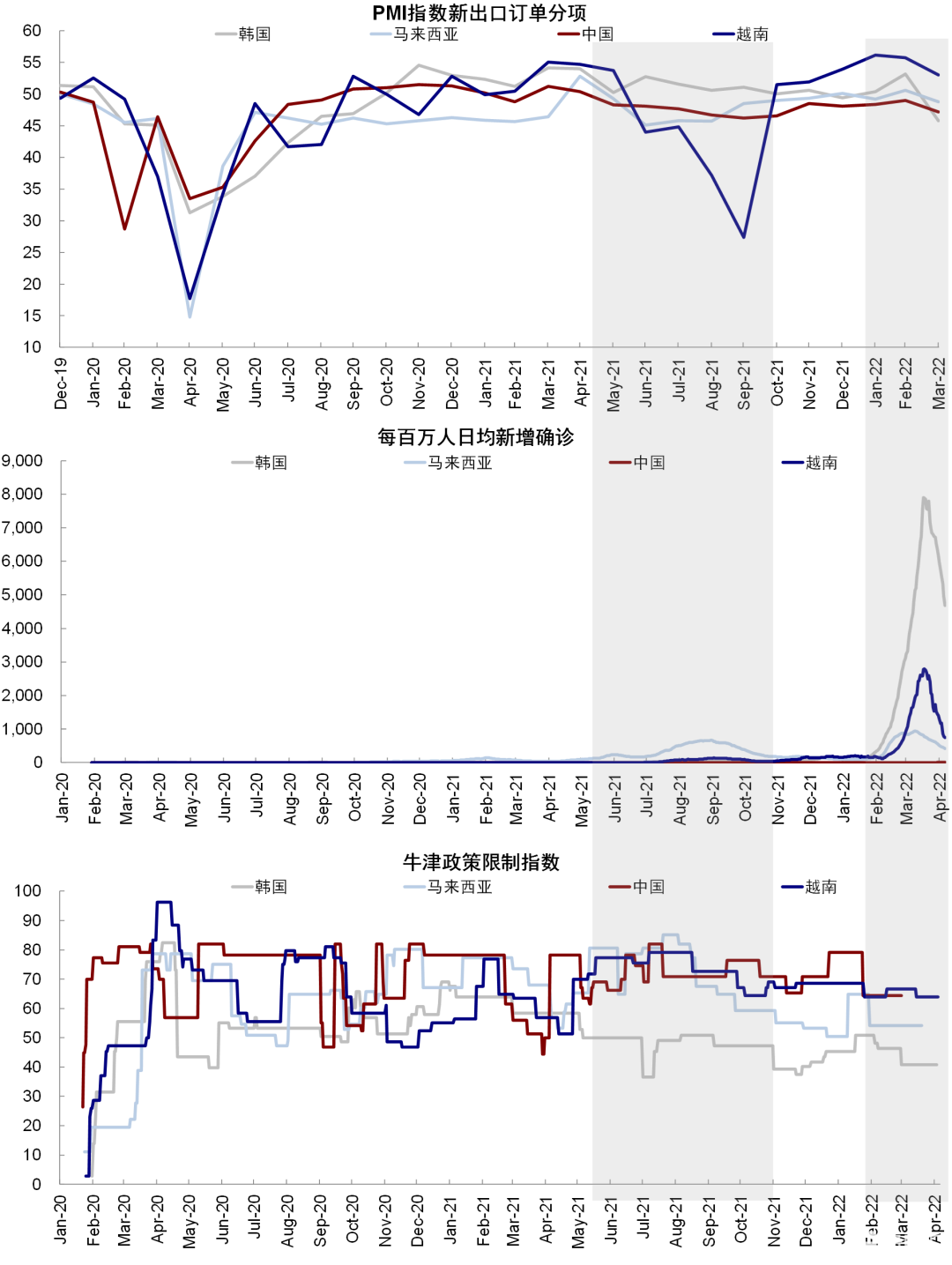

►越南疫情經驗:出口下降更多體現在限制措施而非疫情本身。2021年三季度Delta疫情期間,由於重症率高、疫苗接種比例低等原因,越南關閉了其境內包括三星在內的工廠,並對包括胡志明市和河內在內的多個城市和省份實施嚴格的人員流動限制和生產生活限制(《美國疫情升級,東南亞路徑分化》),導致線下復工出行數據降低至不足疫情前的半數水平,PMI新出口訂單也從2021年5月的53.8下降到9月的27.4。但這一階段我國並未受到太多擾動,出口數據依然維持強勁,且多次超出預期。

本輪Omicron疫情爆發後,雖然越南確診人數遠大於上一輪Delta疫情,但由於其接種比例已經大幅提升(截止3月22日,加強針接種比例為46%,初始兩劑接種為79.2%),且Omicron病例更多呈現輕症特點,防疫政策並未完全轉向封鎖(《海外疫情反覆會改變開放進展麼》),出口新訂單指數相對Delta疫情時期也更為強勁。這與我們在新加坡等地觀察到的經驗類似,即在不同的約束條件下,不同國家防疫政策沒有完全一樣的“最優解”,但防疫方式而非疫情本身可能是影響的更重要因素。在這一過程中,快速提高疫苗接種比例、快速抗原檢測普及、實施家庭康復計劃緩解醫療資源壓力是關鍵。

圖表:以越南為例,出口下降更多體現在限制措施而非疫情本身

資料來源:Ourworldindata,Haver,中金公司研究部

圖表:疫情不是影響出口的必然原因,越南在Delta疫情和本輪疫情下出口迥異的表現可以給我們一定啟示

資料來源:Ourworldindata,Haver,中金公司研究部

疫情疫苗:歐洲病例繼續下降,美國接種加速

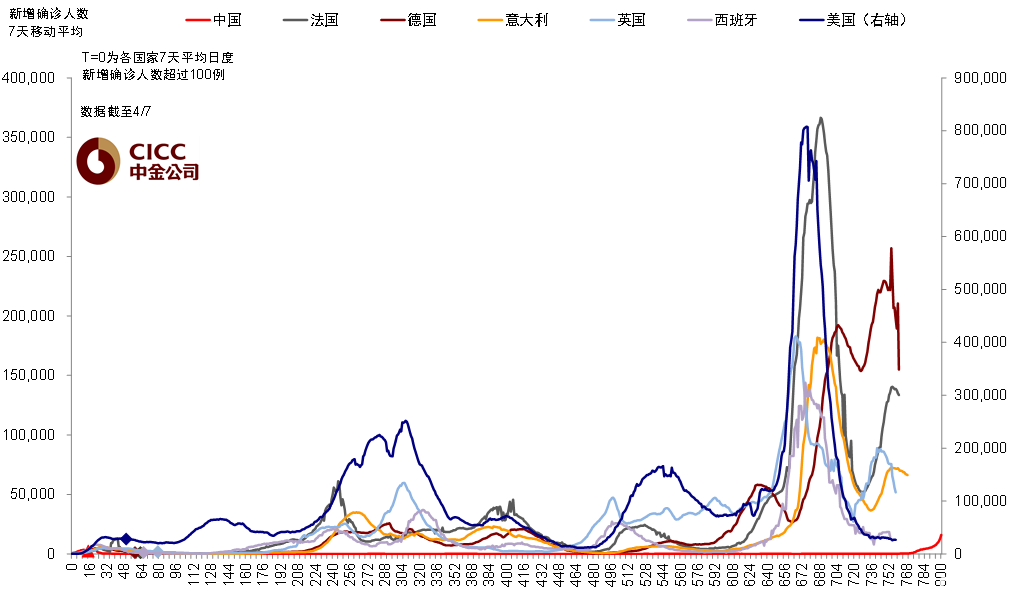

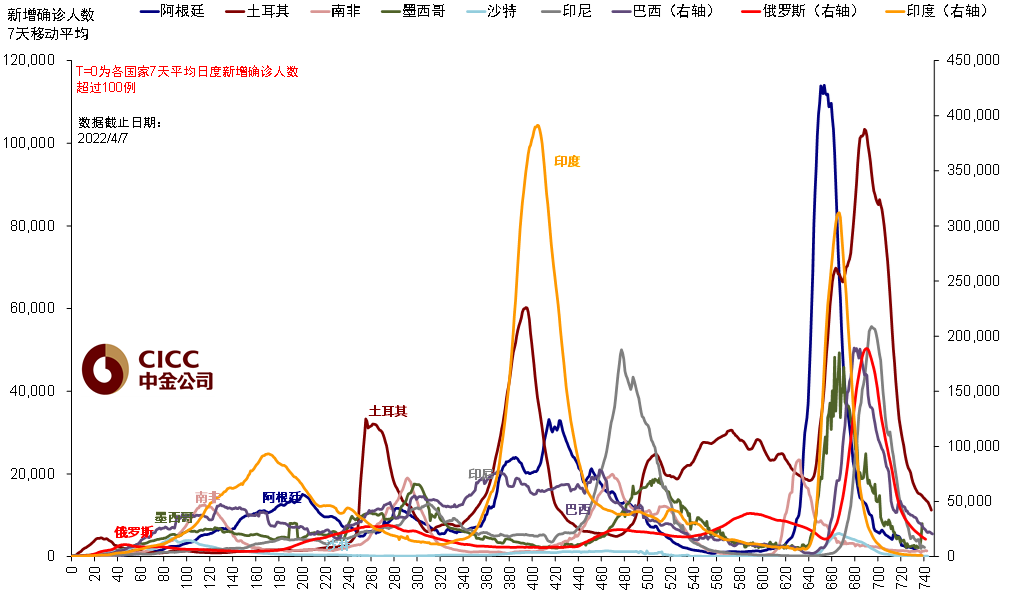

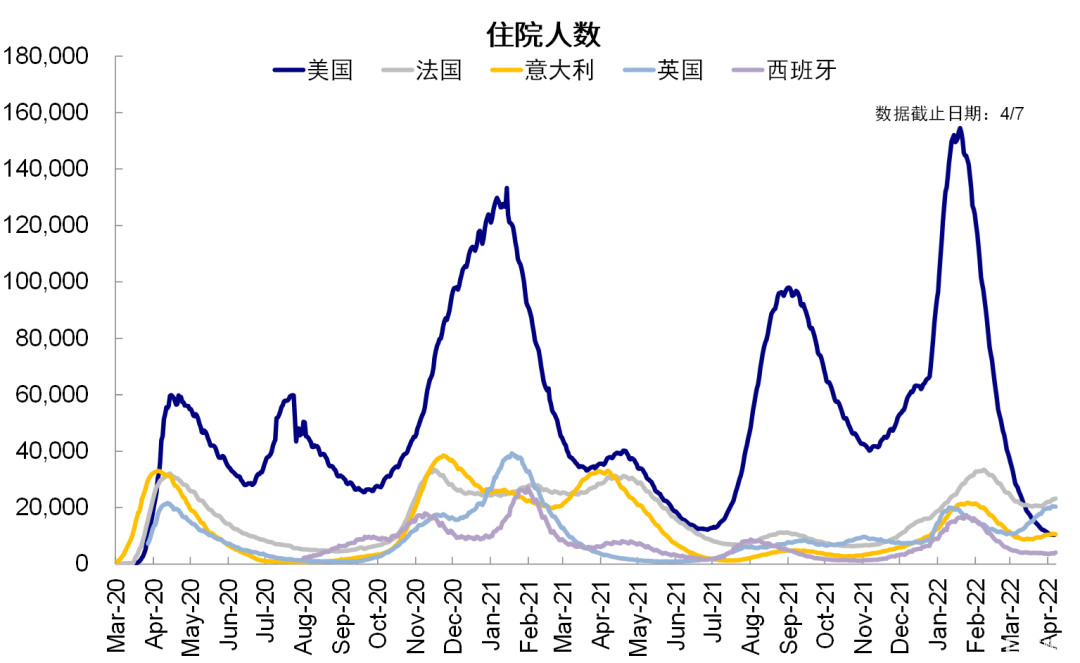

本週主要發達市場新增確診病例繼續下降,其中前期抬升較快的英國和德國已經看到拐點;重症數據仍有滯後,英國及法國住院人數上升,但增速小幅放緩;美國新增確診人數和住院人數均保持在此輪疫情前的相對低位。新興市場中,中國近期日均新增確診病例繼續上升,上海等城市較多,墨西哥確診人數也有所上升,但其他多數新興市場新增病例繼續下降。

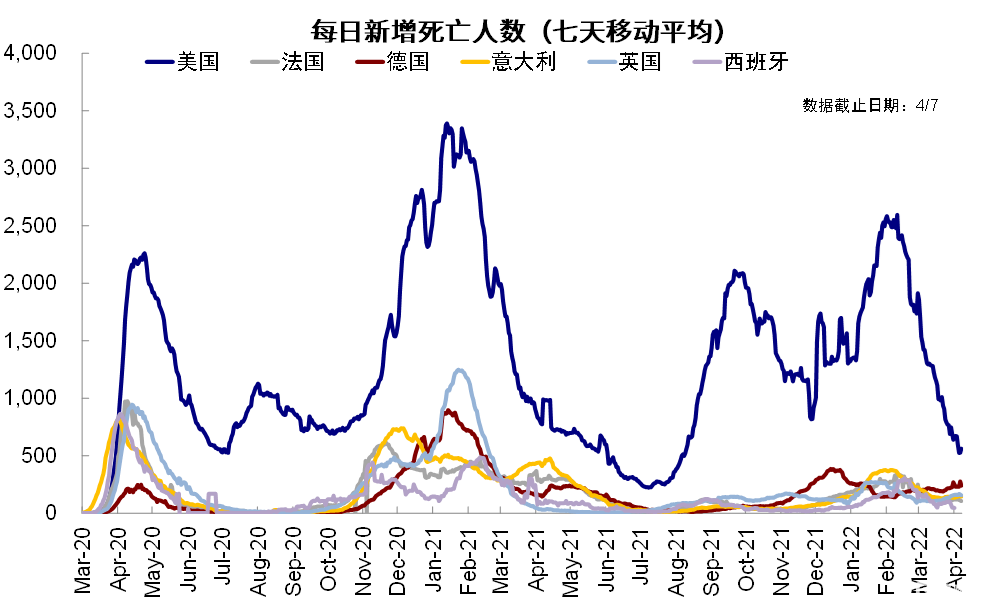

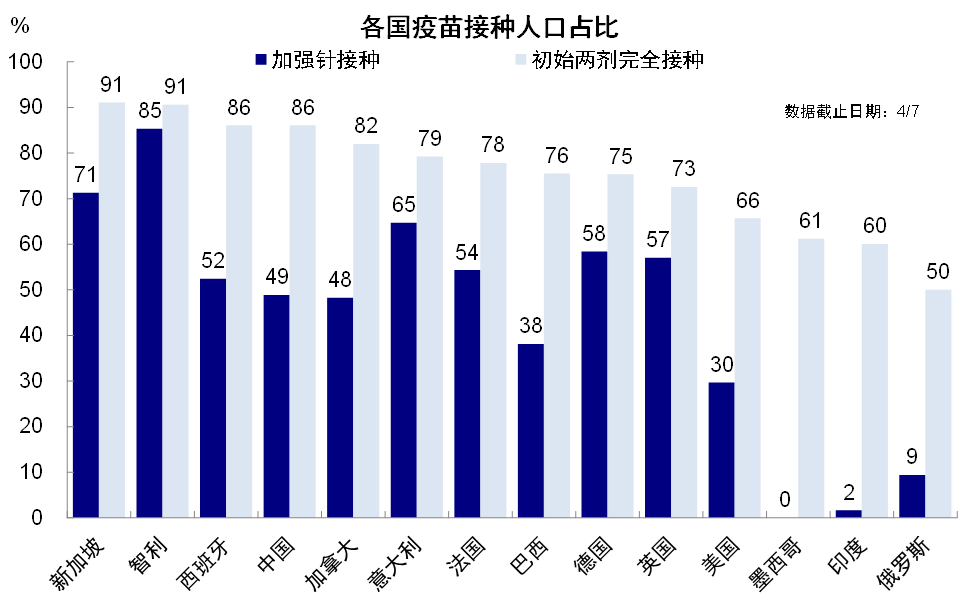

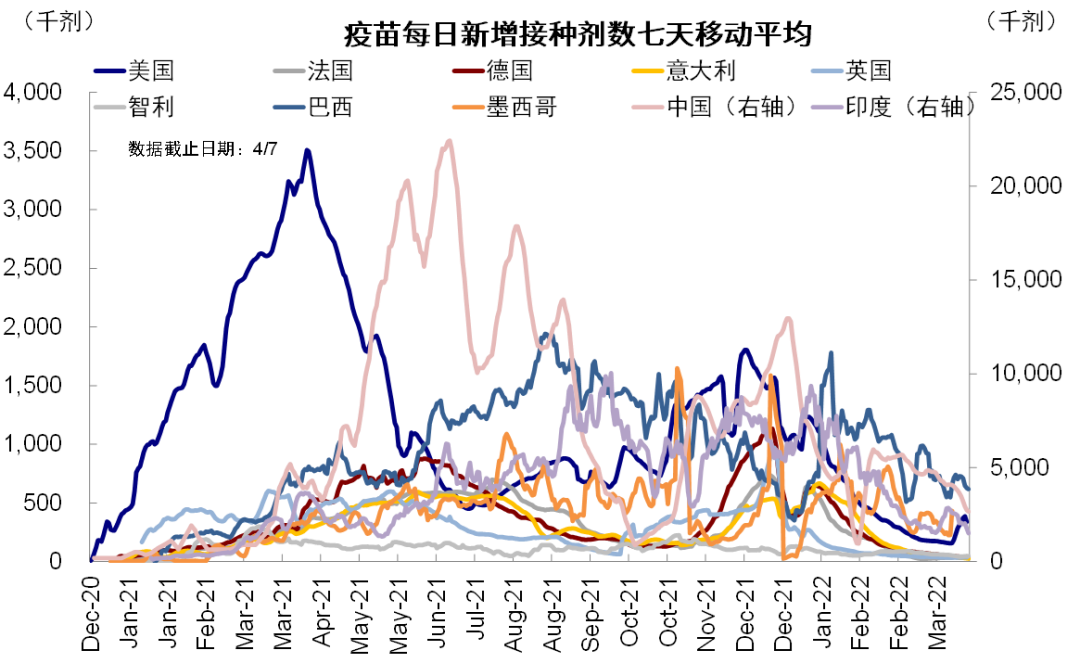

本週美國接種加速。在經歷較長時間的接種降速後,本週美國日均疫苗接種速度小幅加速,從上週18.4萬劑提升到33.7萬劑;歐洲接種繼續降速。新興市場中俄羅斯本週接種提速至13.4萬劑每天,中國繼續降速至265.6萬劑每天。從接種比例看,中國、美國、英國初始兩針完全接種比例分別為86%、66%和73%,加強針接種比例為49%、30%和57%。

圖表:發達和新興市場新增確診人數

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家住院人數

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家每日新增死亡人數

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家疫苗接種比例

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家新增疫苗接種劑數

資料來源:Ourworldindata,中金公司研究部

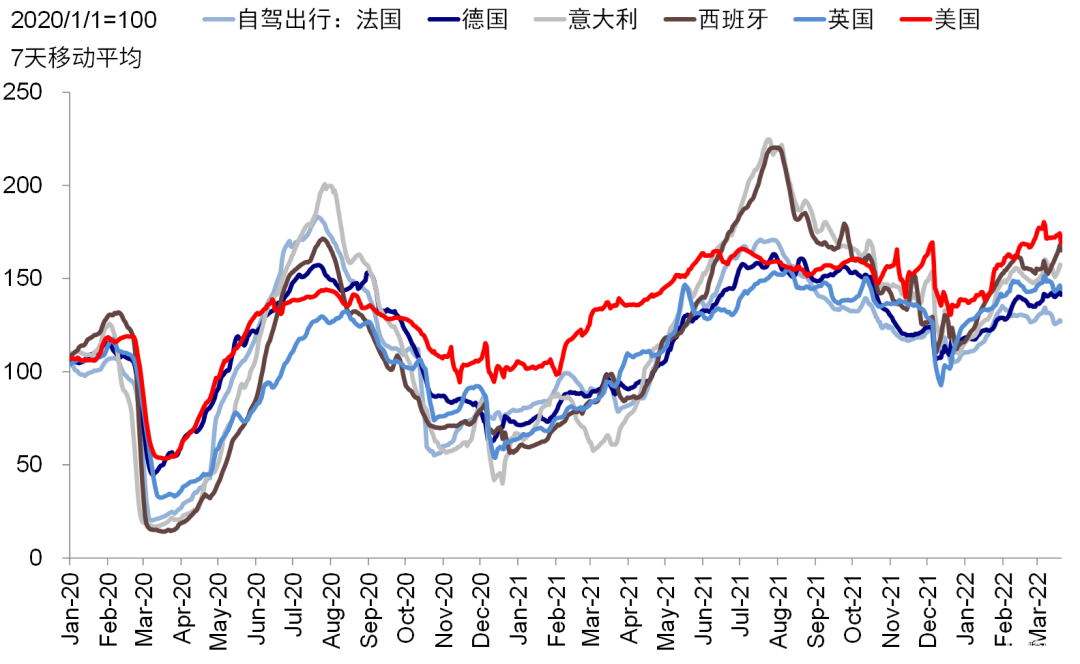

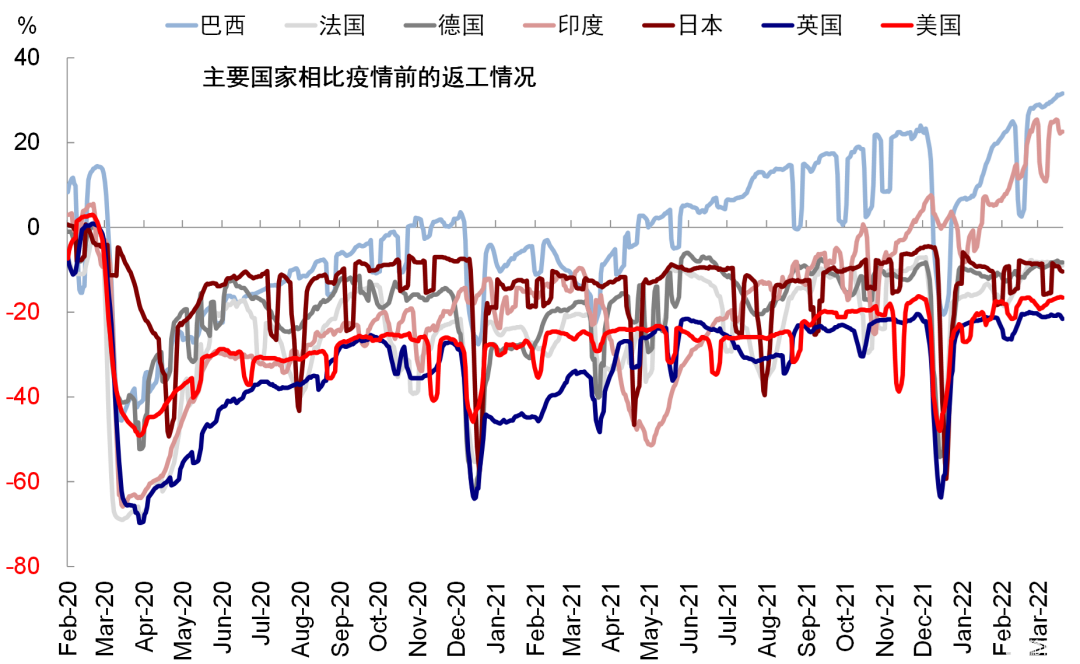

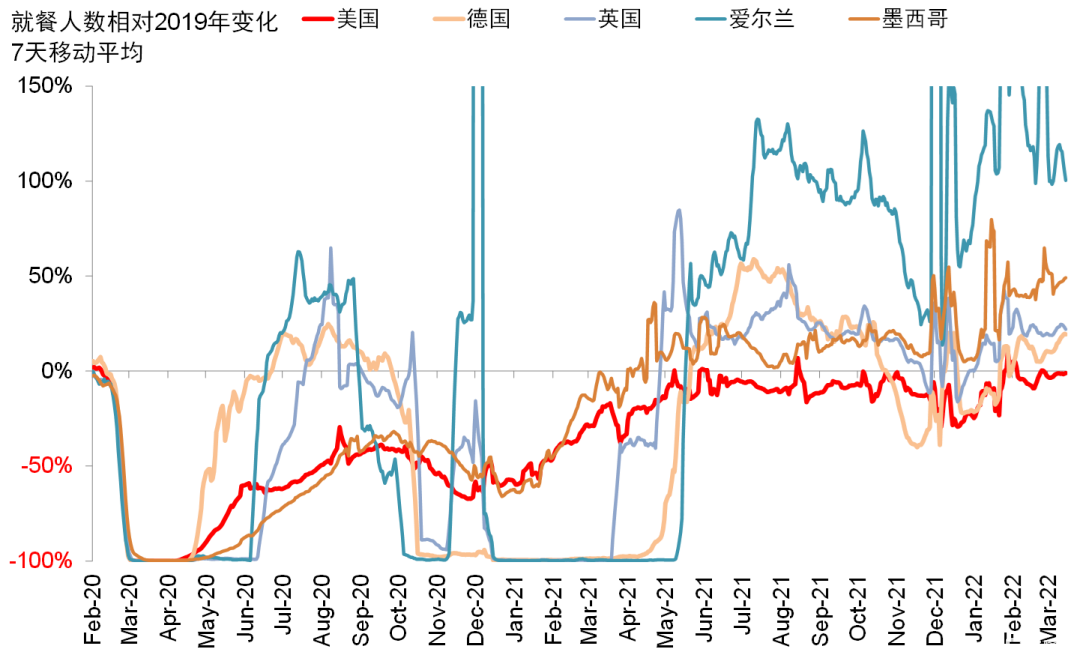

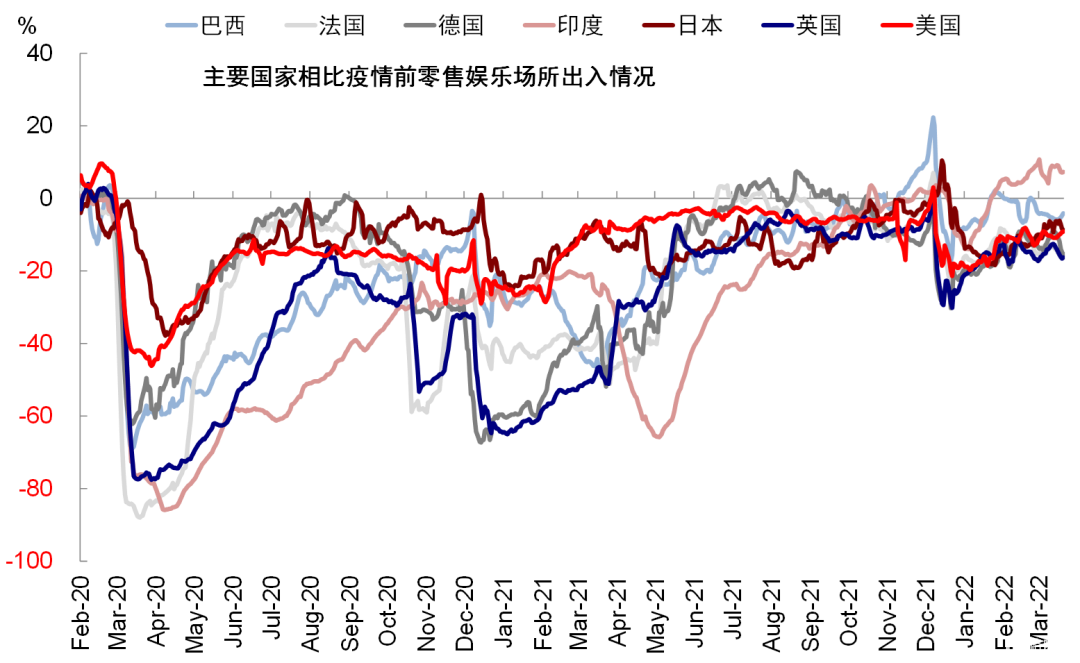

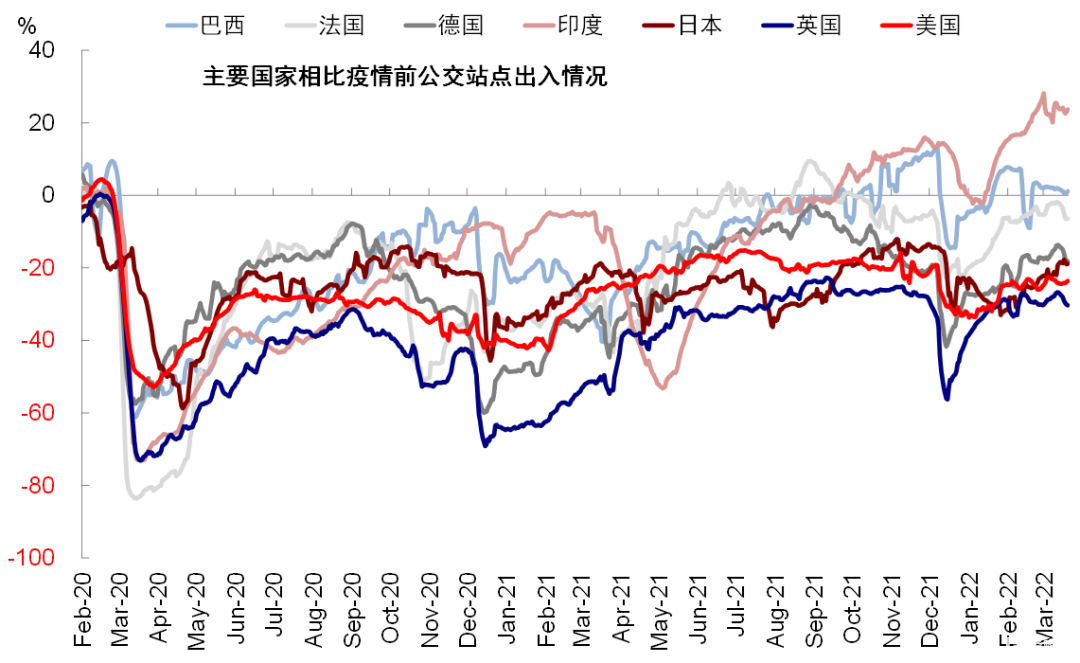

出行復工:本週繼續修復,但法國和巴西小幅放緩

伴隨疫情改善和北半球天氣回暖,主要發達市場和新興市場本週出行復工數據、線下餐飲、零售娛樂等繼續修復,但法國本週出行數據有所下滑。新興市場中巴西出行數據繼續回落。

圖表:主要國家公交出行人數恢復程度

資料來源:Apple Mobility,中金公司研究部

圖表:主要國家自駕出行人數恢復程度

資料來源:Apple Mobility,中金公司研究部

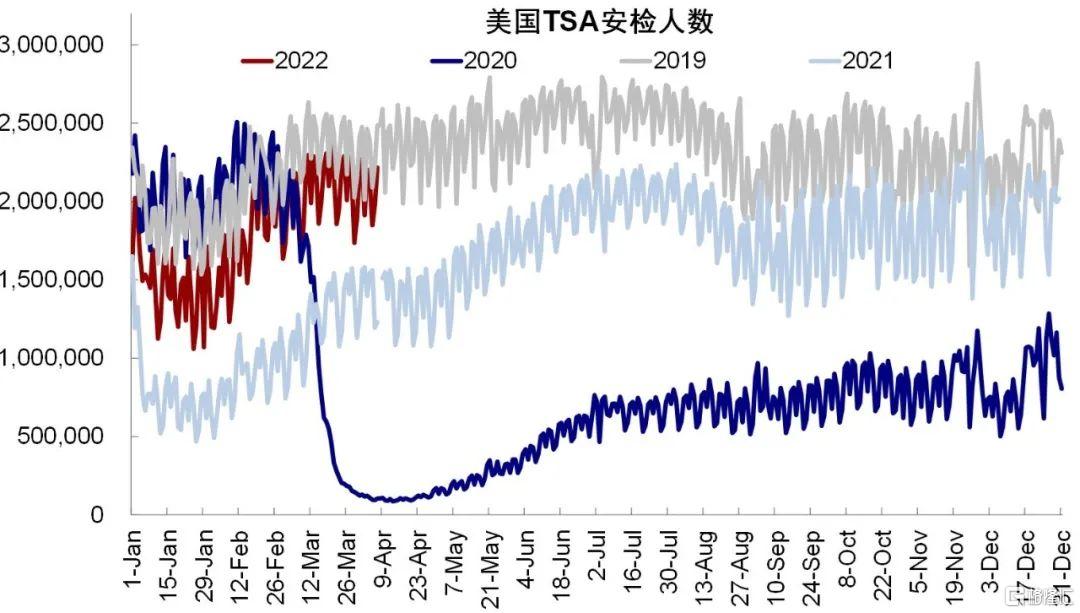

圖表:TSA安檢人數

資料來源:TSA,中金公司研究部

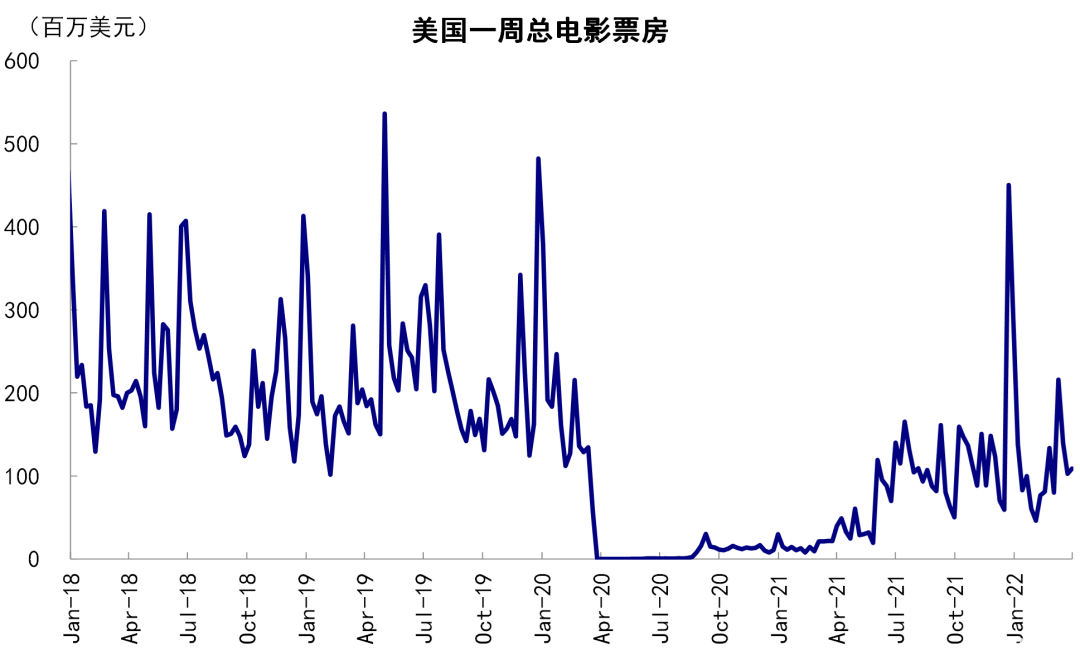

圖表:美國周度電影總票房

資料來源:Bloomberg,中金公司研究部

圖表:工作場所出入情況

資料來源:Ourworldindata,中金公司研究部

圖表:主要國家就餐人數同比變化

資料來源:Opentable,中金公司研究部

圖表:零售、娛樂場所出入情況

資料來源:Ourworldindata,中金公司研究部

圖表:公交站點出入情況

資料來源:Ourworldindata,中金公司研究部