2022年以來,中國股票資產表現糟糕。尤其是3月7日—3月15日,滬深主板指數均重挫逾11%,香港恆指更是暴跌16%。而歐美日韓等海外主流股指早於3月8日見階段底部呈現大幅反彈。

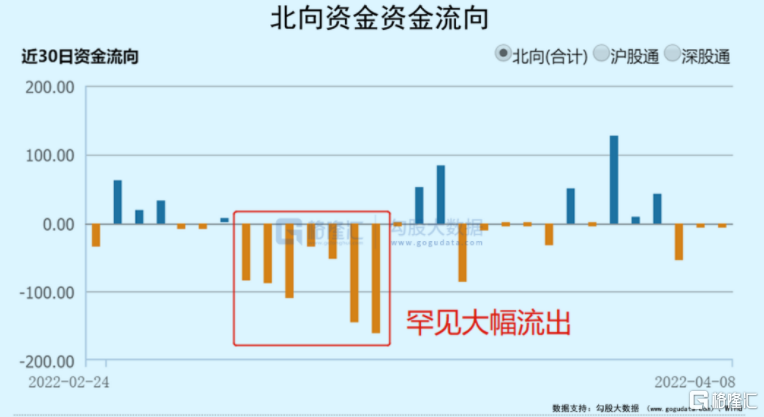

短短7個交易日,北向資金瘋狂減倉A股667.5億元,每日流出分別為82.7億元、87億元、109億元、33.7億元、50.4億元、144億元、160億元。這還不包括QFII、RQFII以及外資私募等通道的資金異動。此流速及流額已經可以匹敵2020年3月危機的時候。

不要小看600億對於大盤的影響,一方面減倉的是大盤以及行業權重,風向標意義明顯。其中,寧德時代、貴州茅台、中國平安、東方財富、恩捷股份5家累計減倉超過200億。另一方面,國內不少機構或散户參照外資動向來做投資決策。

全年來看,外資罕見淨流出271億元,淨流入累計金額下滑至1.6萬億元,持倉市值從2.81萬億元已經掉到2.25萬億元。另據機構統計,外資持有中國股票資產的市值(陸股通、QFII等)在去年末為3.94萬億元,1月底降低至3.77萬億元,2月底降低至3.5萬億元。另外,債券市場,今年1月外資淨買入1413億元,同比下滑50%,2月份淨買入155億元,同比環比均下滑90%。

但外資FDI(國際直接投資實體)的資金在2021年大幅流入中國1790億美元,同比大增20%。今年前2個月,FDI投資額378億美元(摺合2470億元人民幣),大幅增長37.9%。

可見中國在疫情控制良好的情況下,對於外資吸引力大增,亦是中國需要的長期資本。而間接金融投資數額有所放緩,尤其是投資股市的資金。後者一定程度上受到了美聯儲加息與縮表的影響。

今年,美聯儲貨幣政策會“急轉彎”——加息次數7次(至少1次加息50個基點),且很快會開啟每個月至多950億美元的縮表。果真這樣操作,那麼必然會對全球貨幣流動性造成衝擊。

當前,美國債券市場遭遇史詩級拋售,2年期國債收益率攀升至2.514%,較年初大幅上升1.78%。10年期國債收益率大幅攀升至2.663%,較3月初大幅上升1%。隨着美聯儲接下來的實質性加息與縮表,10年期美債還有望繼續上升,對美股風險資產產生重大壓力。這應該也是A股今年面臨的外圍宏觀風險。

01

加倉方向

年初至今,北向資金加倉金融週期,減倉白酒醫藥,與A股主流市場步調一致。從調倉路徑,可以大致揣摩今年可能的投資主線。

據終端統計,今年來北向資金加倉TOP2的行業分別是銀行、光伏,分別大幅加倉239.1億元、87.67億元。

銀行業中,外資加倉前5分別為招商銀行、興業銀行、郵儲銀行、交通銀行、郵儲銀行,分別加倉90.48億元、31.5億元、28.27億元、20.27億元、10億元。

今年來,中國央行實施了較為寬鬆的貨幣政策來“穩增長”,包括已經實施的降準與降息。4月6日,國常會會議明確提到,部署適時運用貨幣政策工具,更加有效支持實體經濟發展。接下來,降準或通過MLF利率來變相降息成為很大可能選項。

不少投資者認為,銀行更喜歡加息週期,因為能夠提升淨息差,且銀行資產質量向好(加息説明經濟向好)。這樣能夠提升銀行業的整體業績表現,利好股價上漲。在降息週期中,銀行為何受到國內外資金的青睞呢?

其實呢,當經濟下行的時候,資產質量會實實在在變差,但不良指標不一定會變差,因為流動性充裕會讓企業融資變得容易,壞賬反而會有所下降(實際上被掩蓋、推後了)。在經濟復甦週期中,資產質量會變好但不良指標不一定OK,因為流動性收緊會讓一些企業壞賬充分暴露。今年經濟下行壓力較大,但貨幣環境寬鬆,銀行的資產質量不一定會變差。

另外,在降息降準的大背景下,經營優秀的銀行淨息差並不一定會大幅下滑。諸如招商銀行在去年淨息差為2.48%,同比僅僅下滑1BP。為何表現如此之好?招行生息資產平均收益率為3.98%,同比大幅下滑15個基點(主要受降息影響),對公和零售貸款收益率分別下滑14BP、34BP,拖累整體貸款收益率同比下滑22BP。而成本端優化明顯,計息負債平均成本率僅1.59%,下滑14BP。其中,公司與零售活期存款佔比總計64.45%,同比再度提升4.45%,活期存款成本率僅0.7%。

可見,在貸款利率下行週期中,優秀銀行同樣可以保持良好的業績增長,且資產質量保持較好水平。當然,外資追捧銀行,還有一個重要邏輯即是2020-2021年,銀行累計下跌2.2%,為申萬28個子板塊中變現最差的。經歷2年的深度調整,銀行板塊估值位於歷史低位水平。

今年,光伏ETF下跌22%,隆基股份下跌21%。然而,外資逆勢整體加倉87億元,其中加倉陽光電源75.3億元,隆基股份28.4億元。其中,北向資金重倉持有隆基465億元,持有比例12.5%,為A股重倉股第5名,僅次於貴州茅台、寧德時代、招商銀行及美的集團。

光伏是未來碳中和核心優秀賽道。現在,國內光伏行業發電佔國內能源結構只有2.2%,預計到2050年光伏會佔到39%。券商預計未來5年,光伏行業賽道增速有25-30%。且國內優秀光伏龍頭在海外也擁有強勁競爭力,未來還可以走國際化的邏輯。要知道,全球75%的光伏產品都在中國生產,歐美光伏行業大部分公司在過去10年的競爭中已經敗下陣來。

2022年,光伏行業的景氣度依舊強勁。據國家能源局數據,今年1-2月,國內光伏新增裝機10.86GW,較去年同期大幅增長234%。這一新增裝機量相當於去年上半年新增裝機總量的83.4%,形成了今年“淡季不淡”的現象。

02

減倉方向

今年,外資瘋狂減倉白酒、醫藥、家電,分別為181億元、75億元、64.4億元。

白酒行業中,減倉前3為貴州茅台、五糧液、山西汾酒,分別為131億元、33.6億元、29.5億元。減倉白酒的主要邏輯還是估值過高。

過去幾年,白酒被國內外資金瘋狂抱團,泡沫之巔是2021年2月18日。當日,白酒行業整體PE-TTM已經飆升至71倍,估值超過100的有5家,遠超行業平均30倍左右的水平。

高端白酒,比如茅台,主要是殺邏輯,業績並沒有惡化,2022年管理層業績目標是15%,超過2021年12.3%的增速。當前,茅台股價1784元,2022年EPS預估為48.024,PE僅37倍,已經是很合理的水平了。

除茅台外,其餘酒企基本都會受到宏觀消費持續疲軟的衝擊。另外,最近1-2個季度,國內新冠疫情反反覆覆,近期吉林、上海等地還未控制住。兩大因素疊加,且相互影響,消費場景減少,對於高端白酒的需求量自然會減少(尤其衝擊商務招待,大致佔比總消費量的50%)。

醫藥板塊呢,經歷去年下半年的持續大跌,外資依舊整體減倉。其中,恆瑞醫藥大幅砍倉48億元。今日,該龍頭繼續大跌4%,再創階段新低,較歷史高點已經回撤65%,踩踏尤為慘烈。

醫藥板塊是業績估值戴維斯雙殺。業績基本面動搖源於持續的監管政策,包括集採提速擴面、三明模式推廣等,以及海外國際化邏輯受挫。政策改革的主線圍繞共同富裕,教育、醫療、養老、住房等行業有望逐步過渡到公共服務屬性。高層也曾多次強調:醫改中堅持公益性,破除逐利性。

家電行業,北向資金減持TOP2為美的集團、格力電器,分別為28.5億元、27.3億元。

家電是房地產的下游。現在房地產正在去金融化,迴歸居住屬性。國家已經不允許房地產佔用過多的金融資源,也不能允許居民因買房揹負高額的債務負擔,因為這些金融資源沒有有效地支持實體經濟。房地產的行業規模開始萎縮,家電作為下游,大方向是行業見頂,中長期投資價值降低。

03

尾聲

過去,市場上有一種中美利差舒適區的説法,處在70BP—140BP。當利差低於50BP-60BP,會面臨一定的資本外流風險。

今日,中美利差已經縮窄至12.2個基點。未來,隨着美聯儲實質性加息及縮表,不排除倒掛的可能,亦會對中國的寬鬆貨幣政策形成一定的壓制,雖然大方向仍然是“以我為主”。

在這樣的背景下,外資在接下來仍然會面臨今年前3個月較大淨流出的風險,亦會對A股的表現形成壓制。與此同時,國內為了達到5.5%的增長目標,應該會有更多貨幣以及財政上面的支持,也決定了今年A股往下大幅下探的基礎不再。

作為投資者,應該更為理性面對當前的市場,持有一些估值合理、增長前景良好的龍頭可能是比較好的選擇,主要目的是穩中求勝。