近期,銅在全球三大交易所的低庫存特徵,再度引起了關注——在歷史低位區間的背景下展現出下降的趨勢。加之受到經濟刺激與復甦的預期帶動,在高位伺機盤旋的銅價,正蠢蠢欲動,有意逐步挑戰新高。

(圖片數據來源:東方財富通)

今年以來,地緣政治衝突引發“黑天鵝”及全球通脹加劇與加息週期下“灰犀牛”雙雙出現,拉動大宗商品指數暴漲,銅價表現相當的堅挺。

在此背景下,以銅這一有色金屬為主營業務的上市企業,在過去一年普遍交出了高成長、高質量的成績單。且估值水平重新返回了近年來的低位。

實現上市以來最大的跨越,潛力釋放進行時

比如説,大型央企中國有色礦業集團於海外唯一上市平台,暨全球領先的垂直綜合銅生產商中國有色礦業有限公司(以下簡稱“中國有色礦業”)近日發佈了2021年業績公吿,交出了上市歷史上的最好成績,顯示出這家深耕非洲資源市場、產業鏈完整的國際化礦業公司強大的發展潛力。

截至2021年12月31日,中國有色礦業(1258.HK)全年錄得營業額約40.51億美元(單位下同),同比提升56.0%,首次跨越超過40億美元大關,若從營收規模變動的金額來衡量,公司創下了上市以來的新記錄,單年營業額增加近20億美元之巨。而公司歸母淨利潤約3.57億美元,同比大幅增長185.8%。

無論在營收還是盈利方面,公司維持高速特徵明顯,且較2020年同期呈現出加速態勢,快速切入高增長狀態。與已公佈業績的行業領先或標杆企業比較之下,公司高成長、高質量的業績表現基本上能與領軍企業的增長保持一致步伐,而公司前後兩年的加速特徵更為突出,證明其所具備後發優勢和業績釋放能力相對更優,彈性更大。

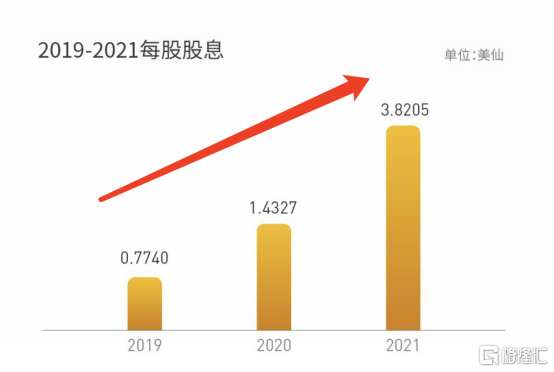

此外,公司與同業上市企業甚至行業領先公司的最大區別之一,或許在於中國有色礦業這些年一直堅持的高比例派息政策。2021年宣派股息每股3.82美仙,派息率高達40%。按照最新股價計算,公司股息回報率超過了7.5%,為同業企業之最。

(數據來源:公司歷年財報公吿)

從2019-2021年看,公司現金股息以每年100%以上的速度增長,CAGR高達約122%,若從公司派發的股息增長角度來評價,在這一點的表現上,無疑中國有色礦業是遙遙領先的,體現出較好的公司治理意識和水平,能讓投資者在行業景氣週期內切實的分享到公司業績增長的成果。

得益於公司2021年全年良好的股價和成交表現,以及在經營和業績方面加速鞏固於2020年所取得反轉的勝利,中國有色礦業成功被納入恆生綜指,並在今年3月7日正式進入港股通,迎來了前所未有的“高光時刻”。

在獲得資本市場的充分認可的同時,可以預期的是,中國有色礦業短期在業績表現的爆發性,以及高現金回報率支撐下“安全墊”,在同業比較中顯示出較大的優勢。

因此,互聯互通市場機制或將發揮出比價效應,持續吸引南下資金的青睞,這一趨勢將對公司流動性與股東結構帶來改善的預期,此等將同時會引發公司估值修復的機會,而業績公吿之後有望迎來這一“窗口時間”。

從中長期角度,公司的業績釋放的可持續邏輯也是足夠強的,因此筆者判斷,中國有色礦業業績仍處於釋放階段,遠未結束。而放眼遠望去,時代與國家的巨輪迎面呼嘯而來,中國有色礦業的征程才剛剛開始。

量漲價升繼續可期,找準角色定位迎合國家戰略訴求

公司未來的增長邏輯,其實可構築在量價關係的分析之上:1)銅、鈷的價格預期;2)公司在建項目的預期。

第一點來看,銅與鈷是新能源行業發展的關鍵性金屬元素,發展中國家和新興國家經濟發展重要內驅力之一的電氣化趨勢,也離不開兩者。在全球共同推動或競爭性實現“碳中和”目標的過程中,銅與鈷的地位可等同於工業革命時代下不可或缺、難以替代的石油,因此勢必逐漸成為資源擁有國及開發者爭相保護或封鎖、搶佔的核心資源,站在長遠角度的發展邏輯來看供給有限而需求或趨於無限,價格上是長期看漲的。

銅價的短中期主要受益於過往十年行業資本支出及投資不足,以及疫情後經濟復甦和穩增長政策、超前基建投資的預期等,鈷價的短中期支撐關鍵點聚焦在新能源車滲透率的快速提升,這兩者面對的情況均是難以完全逆轉的,所以銅、鈷的“超級週期”的説法,才會不斷湧現出越來越多的支持者與信奉者。

第二點是關於產能釋放的預期,簡單來説,就是能否在銅、鈷行業景氣週期內落地新的產能,進而適時擴大營業額、提升利潤增幅來達到業績釋放的目標。

從公開資料可知,公司剛波夫主礦體的探建結合項目,預期年處理氧化礦石能力接近100萬噸,尾礦的處理能力為50萬噸,年產陰極銅2.8萬噸,粗製氫氧化鈷含鈷近1000噸,據悉該項目已於2021年三季度開始投產,也就是説2022年經過產能爬坡後將很快迎來正常的量產落地。

公司在建項目未來如期落地,將使得公司在垂直綜合領域的實力再次得到提升,為銷量、加工能力的增強奠定了確定性預期和穩固基礎。

(圖片來源:公開資料)

在當前的時局發展,亦會給予投資者比以往更多的啟發,長遠的打算,將幫助重新打開公司價值的“想象空間”。

眾所周知,俄羅斯捲入地緣政治衝突,對銅出口造成一定影響,也給了中國重新審視銅資源獲取與供給的穩定性、可控性等問題的機會。

據美國地質調查局的測算,俄羅斯擁有6200萬噸銅礦石儲量,約佔世界總儲量的7.05%,世界排名第四;2021年俄羅斯銅精礦產量為88.6萬噸,為我國第二大精煉銅進口國,進口量佔比達11.1%;從2021年全球精煉銅用量來看,中國的精煉銅消費分別佔全球總量的54.6%。

由此可見,我國是銅及相關產品的進口大國和消費大國,無論是短期經濟增長或者長期的“雙碳”目標,都會對銅資源和冶煉加工產生穩定供給的強烈訴求。

於國家戰略角度考量,掌握力須有所提升,要把“飯碗”端在了值得信賴的重要角色們的手裏。

作為國企的中國有色礦業,在海外擁有國際化的資本平台,且在資源地區進行了多年的投入與經營,其長遠戰略佈局勢必會站立在國家發展和確保關鍵資源供應的角度去考量,立足母國戰略需求,多元經營資源國生意,嫁接起堅實的“橋樑”,發揮資源連接的作用,以此為立業之本,做穩做固做強做大,公司若能找準角色定位,長遠地位將會大大提升。