本文來自格隆匯專欄:興證宏觀王涵,作者: 段超 陳嘉媛 王涵

投資要點

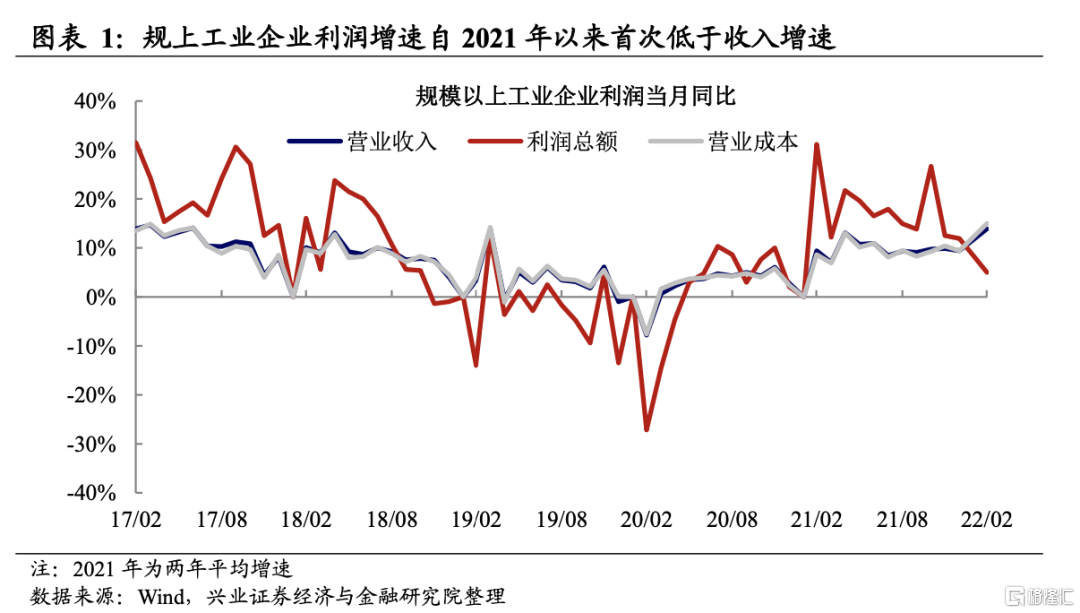

2022年1-2月工業企業利潤繼續維持正增長,但增速低於企業收入。工業企業利潤增速慢於收入,實際反映上游成本端漲價對中下游利潤的擠壓。

利潤擠壓一方面源於上游進口原材料價格傳導至下游出口價格的時滯。進口原材料的價格上行往往和大宗商品價格上行同步,但是出口產成品價格往往滯後進口價格2-3個月。

利潤擠壓另一方面源於上游漲價不一定能完全傳導至下游。大宗商品漲價往往可以分為“需求推動”和“供給推動”兩個階段,這兩個階段上中下游的利潤擠壓程度也有所不同。

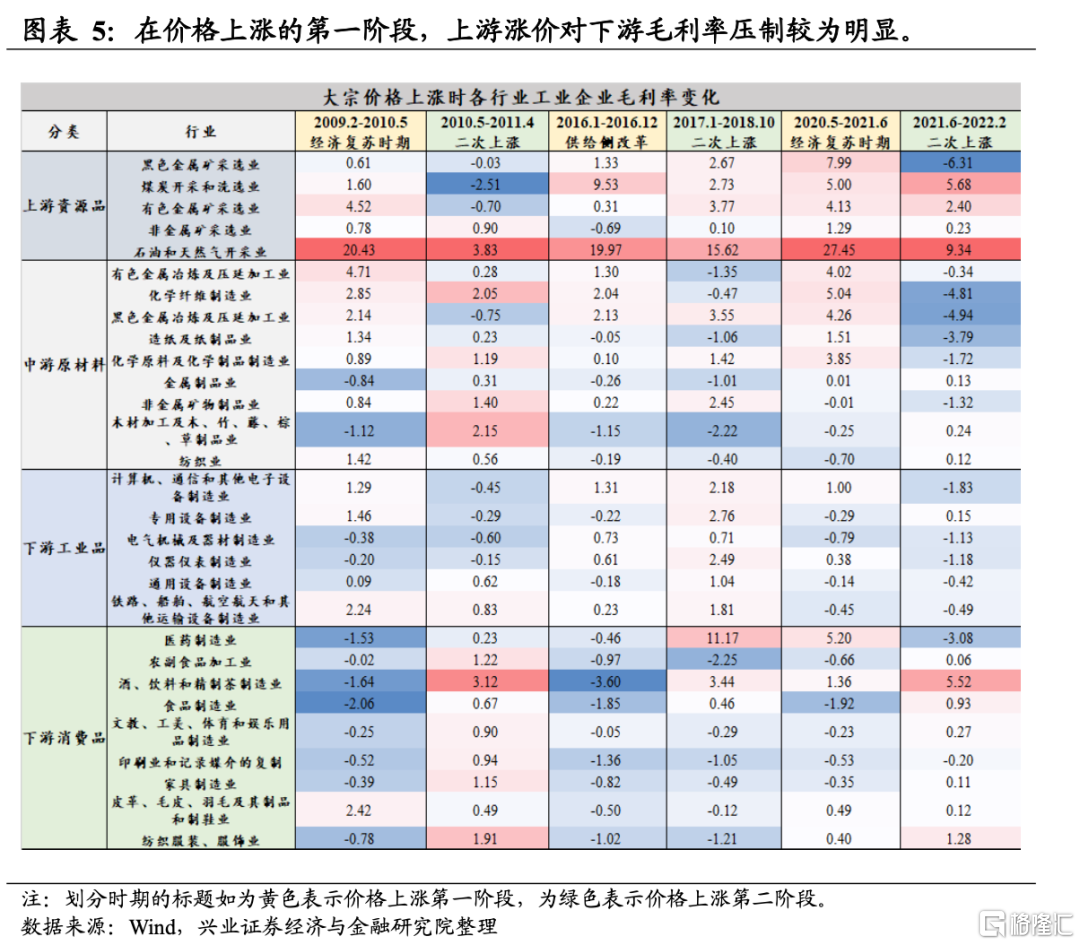

在價格上漲的第一階段,上游漲價對下游毛利率的壓制較為明顯。這主要源於上下游價格傳導的滯後性。

在價格上漲的第二階段,往往下游消費品毛利率有所改善,但中游原材料製造及下游工業品表現浮動較大。中游及下游工業品的毛利率是否得以改善主要取決於下游需求和行業自身的議價能力是否能使得上游漲價得以完全傳導。

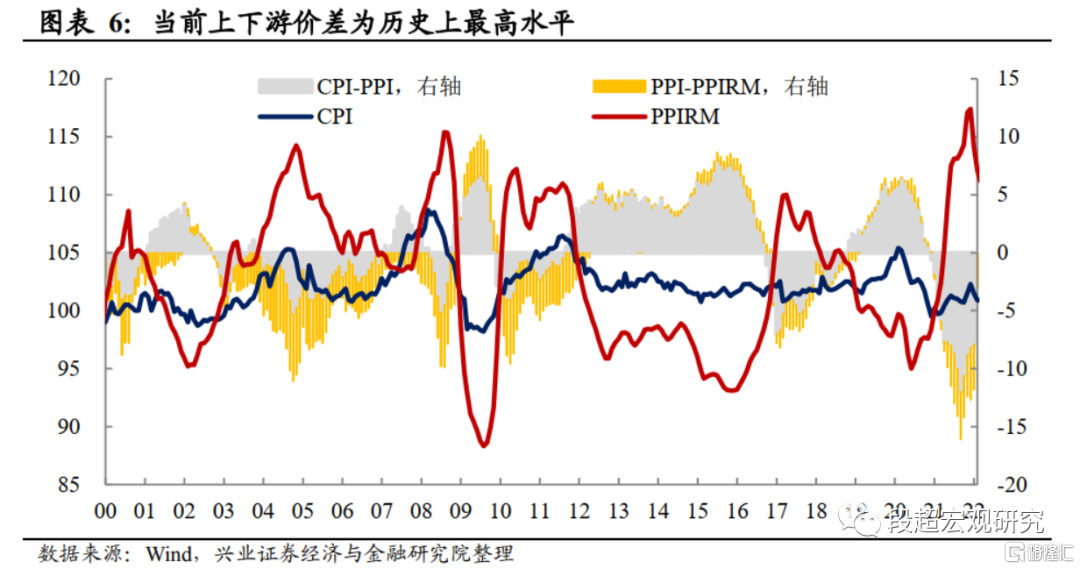

本輪大宗上漲週期的上下游價差為歷史之最,中下游利潤受擠壓更顯著。

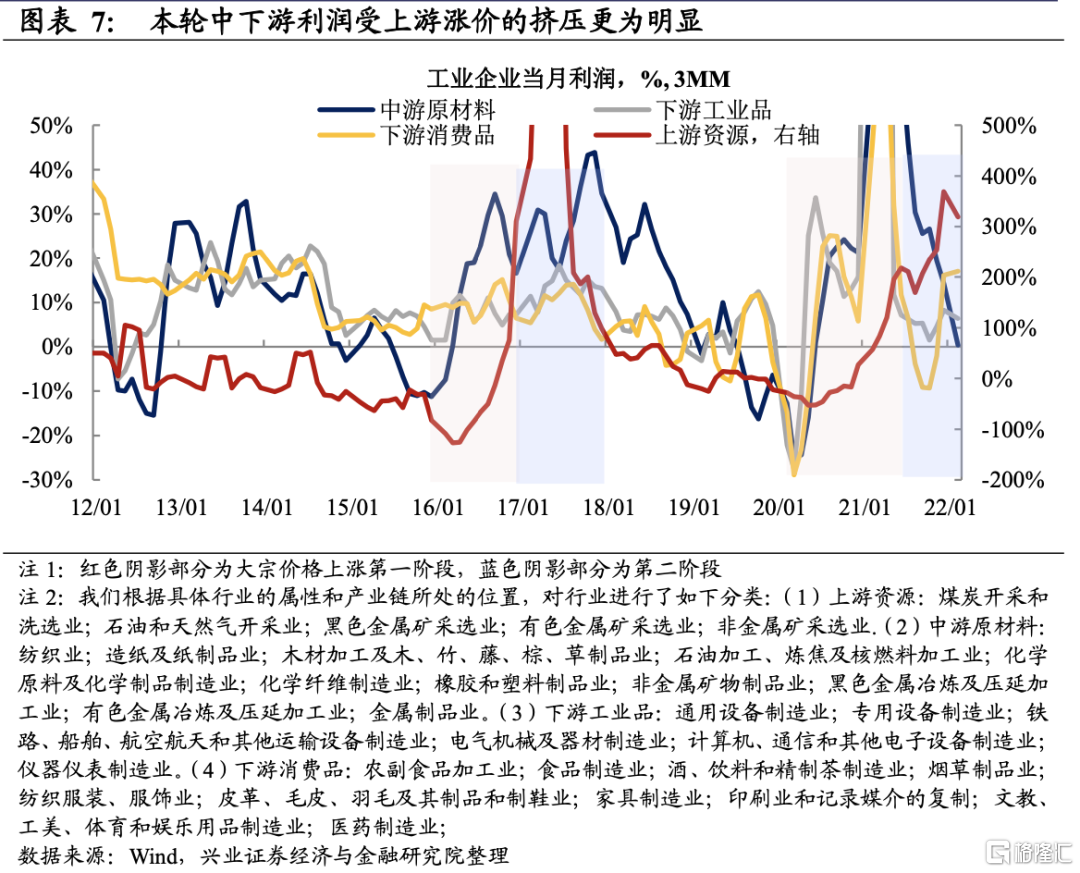

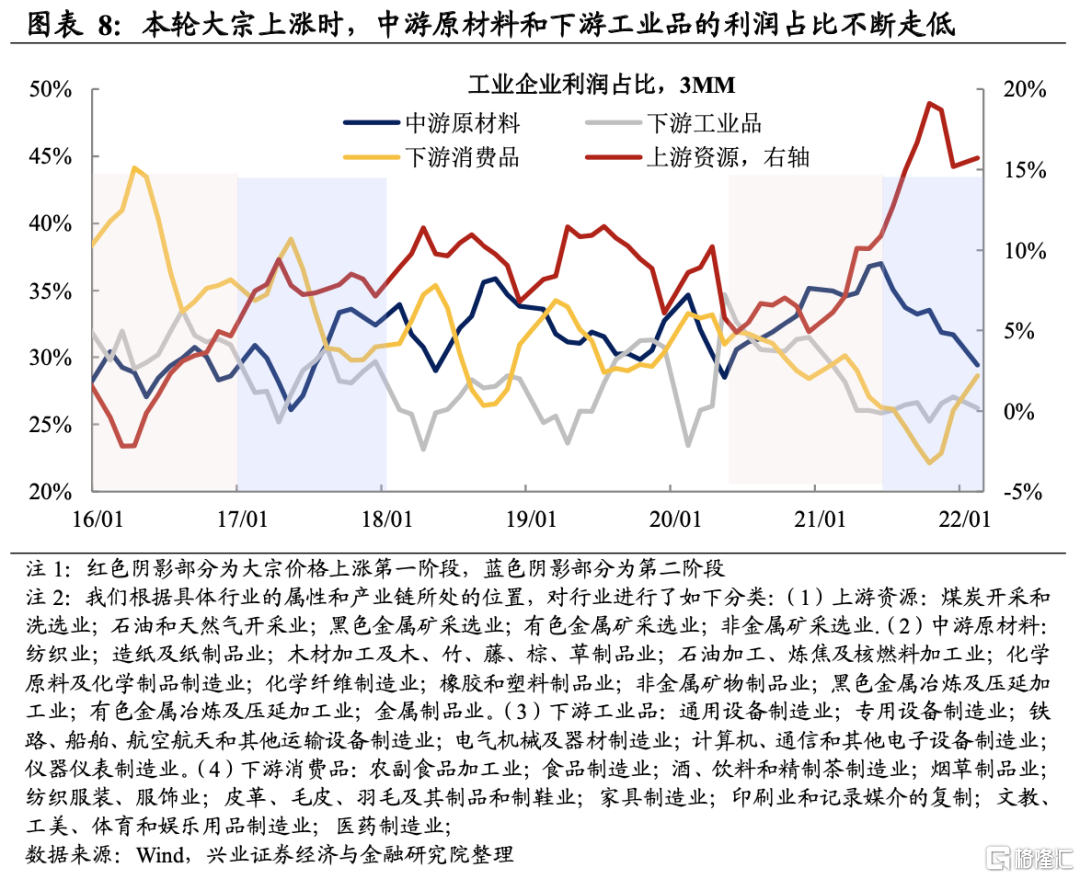

第一階段(2020年5月-2021年6月):上中下游利潤增速前期皆上行,但中下游利潤增速後期下行。同時下游工業品及消費品在工業企業中的利潤佔比不斷走低。

第二階段(2021年6月-2022年2月):上游增速繼續上行,但中游原材料和下游工業品增速下滑明顯。與此前大宗價格上漲時期類似,本輪下游消費品的毛利率及利潤增速在大宗價格上漲的第二階段出現反彈。但與前期不同的是,由於本次上游利潤增速持續快速上行,疊加疫情反覆導致需求明顯走弱,受上游漲價影響較大的中游原材料和下游工業品的利潤增速在這一階段繼續下行。

風險提示:全球疫情的不確定性,國內外經濟形勢及政策調整超預期變化。

正文

規上工業企業利潤繼續維持正增長,但是增速低於企業收入。2022年1-2月全國規模以上工業企業利潤同比增長5.0%,增速較去年12月份回升0.8個百分點。但值得注意的是,2022年1-2月全國規模以上工業企業營業收入增速為13.9%,營業成本增速為15.0%,這是自2021年以來,規上工業企業利潤增速首次低於營業收入增速。並且,營業收入及營業成本的同比增速與利潤出現背離,即營業收入/成本增速較上期往上,但是營業利潤增速卻反而出現下行。

分企業類型來看,利潤增速分化明顯,國有企業利潤增速較高。2022年1-2月,規模以上工業企業中,國有企業利潤增速最高,為16.7%;其次為股份制企業,同比增長9.4%;外商及港澳台商投資和私營企業增速轉負,這也是2021年以來以上兩種企業類型利潤增速首次轉負。

工業企業利潤增速慢於收入,實際反映了上游成本端上漲對利潤的擠壓。2022年以來,雖然大宗商品價格同比在高基數下有所下行,但是仍然維持在高位。同時,受到俄烏衝突影響,進口燃料價格隨之走高,在全球需求走弱的背景下,上游成本端對利潤的擠壓開始逐漸顯現,這一現象在上中下游的利潤分配中體現更為明顯。

利潤擠壓一方面源於上游進口原材料價格傳導至下游出口價格的時滯。從歷史數據來看,國際大宗商品價格變的變化對國內的傳導往往沿着“大宗商品價格上漲—進口價格上行——出口價格上行”的方向傳導,進口原材料的價格上行往往和大宗商品價格上行同步,但是出口產成品價格往往滯後進口價格2-3個月的時間。這意味着,在大宗商品價格快速上行的時候,由於傳導的時滯,下游產成品的利潤將受到一定擠壓。

利潤擠壓的另一方面源於上游漲價不一定能完全傳導至下游。回顧2009年以來大宗商品價格上漲的主要時期,可以發現在大宗商品上漲時,上游的毛利率往往出現上行,但是中下游的毛利率的變化方向則不確定,這取決於當時的需求情況和行業的格局是否能使得上游漲價得以順暢傳導至下游。一般而言,大宗價格上漲可以分為兩個階段,第一階段是需求復甦帶來的價格快速上升,第二階段是供給短缺帶來價格攀升,在這兩個階段上下游的毛利率表現有所不同,具體而言:

在價格上漲的第一階段,上游漲價對下游毛利率的壓制較為明顯。如前所述,全球大宗價格上漲傳導至下游產成品有一定時滯,因此在大宗價格最開始漲價的第一階段,上游資源品和部分價格傳導較快的中游原材料加工的毛利率將快速擴張,但是下游工業品和消費品的毛利率多數受到壓制而下滑。

在價格上漲的第二階段,往往下游消費品毛利率有所改善,但中游原材料製造及下游工業品表現浮動較大。在大宗商品上漲的第二階段,原先滯後上漲的下游價格開始出現上行,上下游價差縮窄,下游消費品的毛利率往往出現改善,尤其是酒、飲料類產品在這一階段毛利率改善較為明顯,或與該行業擁有較強議價權有關。但中游原材料製造業和下游工業品的表現則更受到自身行業格局和需求端的影響。在價格上漲第二階段,往往由供給端推動,需求邊際走弱。此時雖然大宗價格仍在上行或在高位,但是上游資源品的毛利率擴張速度已經放緩,而中下游如需求較強勁且議價能力較強的行業,其毛利率可能繼續走強,但如果該行業下游需求端較弱,則會出現上下游共同擠壓中游利潤端的情景。

本輪大宗上漲週期的上下游價差為歷史之最,中下游利潤受擠壓更為顯著。上游成本端至下游需求端的價差可以拆分為“PPI(中游)-PPIRM(上游)”和“CPI(下游)-PPI(中游)”。當前上游成本端(PPIRM)和下游需求端(CPI)的價差為2000年以來的最高水平,並且中下游之間的價差(CPI-PPI)更為顯著,這意味着在這輪大宗價格上漲中,中下游將受到更為明顯的利潤擠壓。本輪大宗價格上漲也可以分為兩個階段:

第一階段(2020年5月-2021年6月):上中下游利潤增速皆上行,但中下游利潤增速後期下行。受益於國內疫後經濟的深跌反彈,在這一階段的前期上中下游的利潤增速都出現上行。但與2016-2017年供給側改革時期,中下游利潤增速在第一輪大宗上漲的後期在高位維持不同,本輪大宗上漲中,上游利潤增速持續上行,但中後期中下游利潤快速回落。這或與國內外疫情反覆不斷衝擊需求端有關。並且,雖然前期利潤增速同步上行,但從毛利率和工業企業利潤佔比來看,下游工業品及消費品的毛利率和企業利潤佔比皆出現持續的走弱。這意味着,上游成本端對下游利潤的擠壓程度大於需求的復甦帶來的收入增加。

第二階段(2021年6月-2022年2月):上游增速繼續上行,但中游原材料和下游工業品增速下滑明顯。與2009-2011年和2016-2018年兩輪大宗上漲類似,本輪下游消費品的毛利率及利潤增速在大宗價格上漲的第二階段出現反彈,並且酒、飲料行業仍然保持較快的毛利率擴張速度。從2022年1-2月的數據來看,下游消費品中酒類、食品製造業、文娛、紡服行業利潤增速為正。

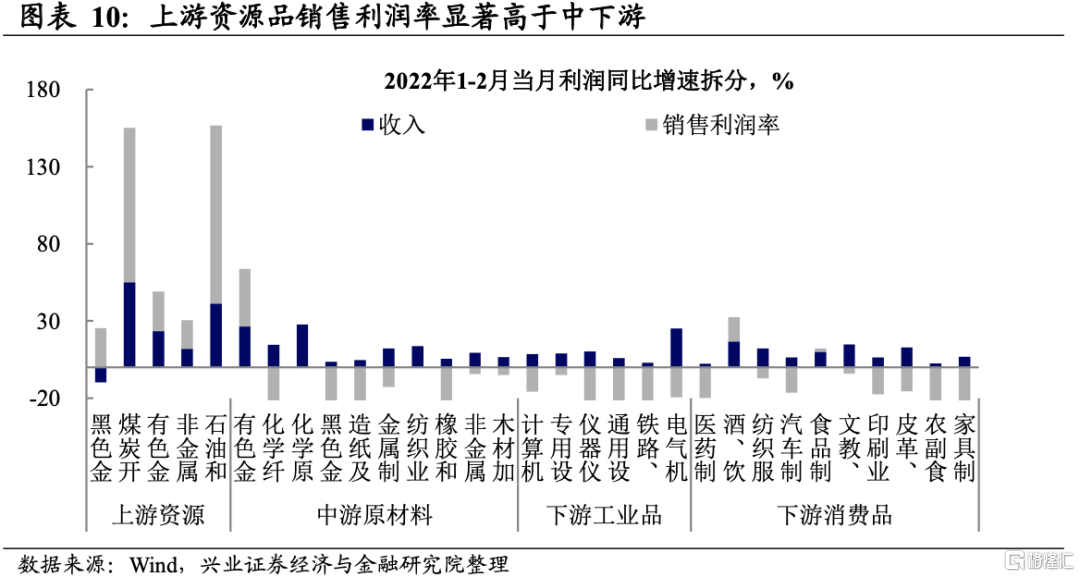

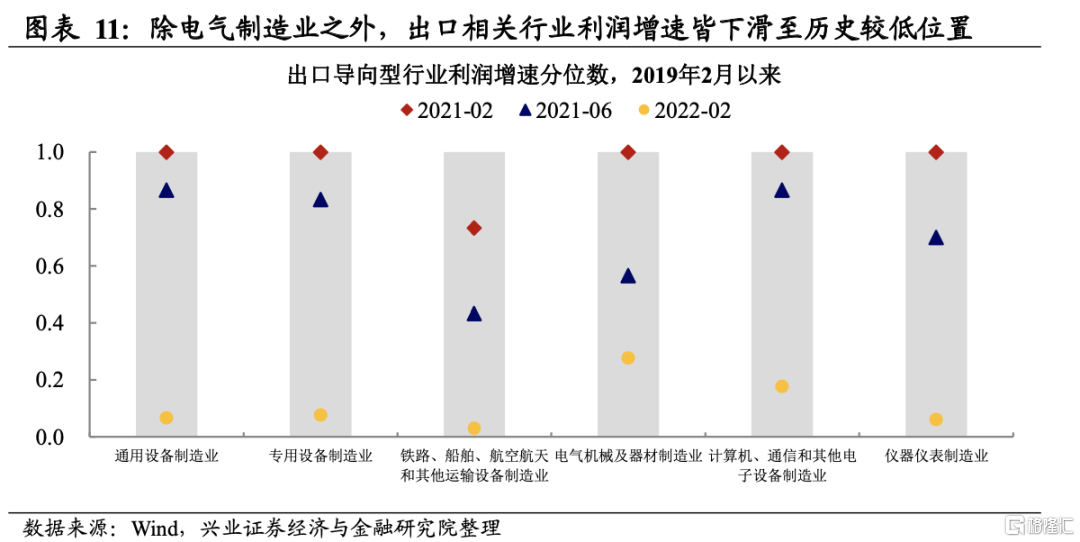

但是,與之前大宗漲價時期不同,由於上游利潤增速持續快速上行,疊加需求明顯走弱,受上游漲價影響較大的中游原材料和下游工業品的利潤增速在這一階段繼續下行。如果把利潤增速拆分為收入和銷售利潤率,則上游資源品的利潤增速幾乎超一半皆由銷售利潤率貢獻,但中游原材料中僅有色金屬冶煉及加工業的銷售利潤率仍為正值,下游工業品的銷售利潤率皆為負值。下游工業品中主要為出口鏈條相關產品,自2021年下半年以來,海外生產性需求已逐步走弱,這也使得出口相關行業的利潤增速出現下滑。除電氣機械及器材製造業之外,其餘出口行業的利潤增速皆已滑至歷史較低水平。雖然短期來看,出口可能仍有韌性,但2022年出口下行趨勢難以改變,下游出口相關的工業品或受到來自需求和成本端的雙重擠壓。

風險提示:全球疫情的不確定性,國內外經濟形勢及政策調整超預期變化。