本文來自格隆匯專欄:廣發策略戴康,作者:戴康 鄭愷 倪賡

報吿摘要

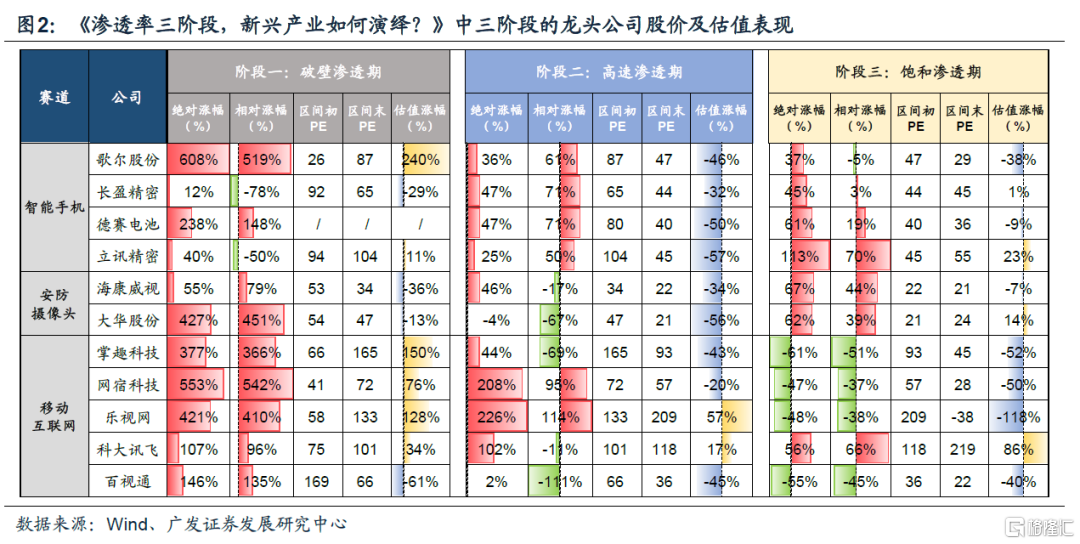

●引言:開年伊始我們發佈開篇報吿《滲透率三階段,新興產業如何演繹?》,圍繞07-14年的智能手機、10-16年的安防攝像頭、12-17年的移動互聯網,詳細梳理了新興產業週期按“滲透率”這一核心座標所劃分的三個階段、以及其共性和啟示。有趣的是,雖然三段經典新興產業發展所處的時間不同、彼時創業板的貝塔不同,但市場對於三個階段龍頭公司的業績容忍度、股價表現、估值形態卻驚人的相似,這對於我們理解當前新興產業投資提供了有價值的啟示。本篇作為續篇旨在回答:如何搭建一套有效的可追蹤的新興產業“滲透率”比較體系?對於不同行業的滲透率,如何評判其未來天花板和當前驅動力?哪些是當前處於“破壁滲透期”且具備向上突破滲透力量的α領域?

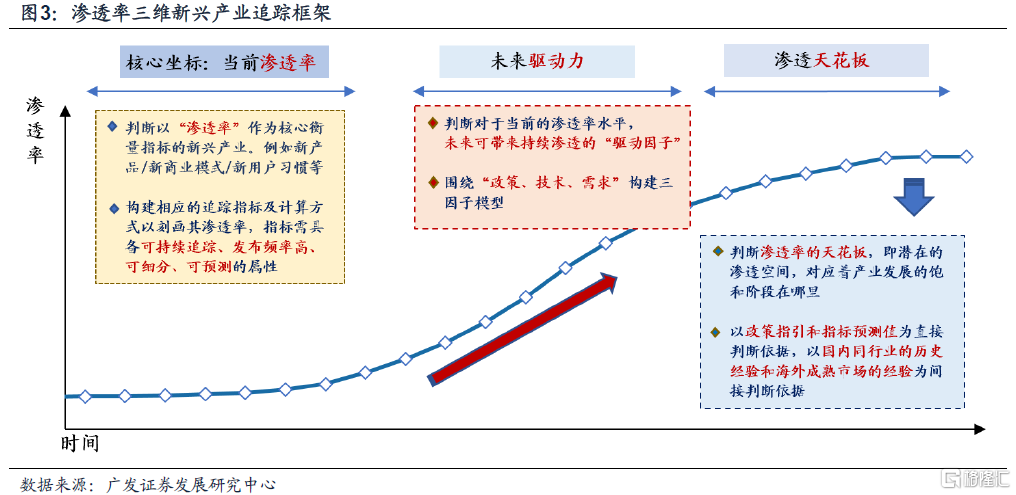

● 以“滲透率”為核心座標,構建①當前滲透率、②未來驅動力、③滲透天花板的三維研究框架——主要解決的難題在於:1. 如何量化新興行業“滲透率”?直接計算、間接替代,找到能夠衡量的滲透率指標。2.如何刻畫驅動力?“政策+技術+需求”驅動力三因子評價體系。3.如何判定飽和滲透的“天花板”?技術迭代型、產品革新型各有不同。

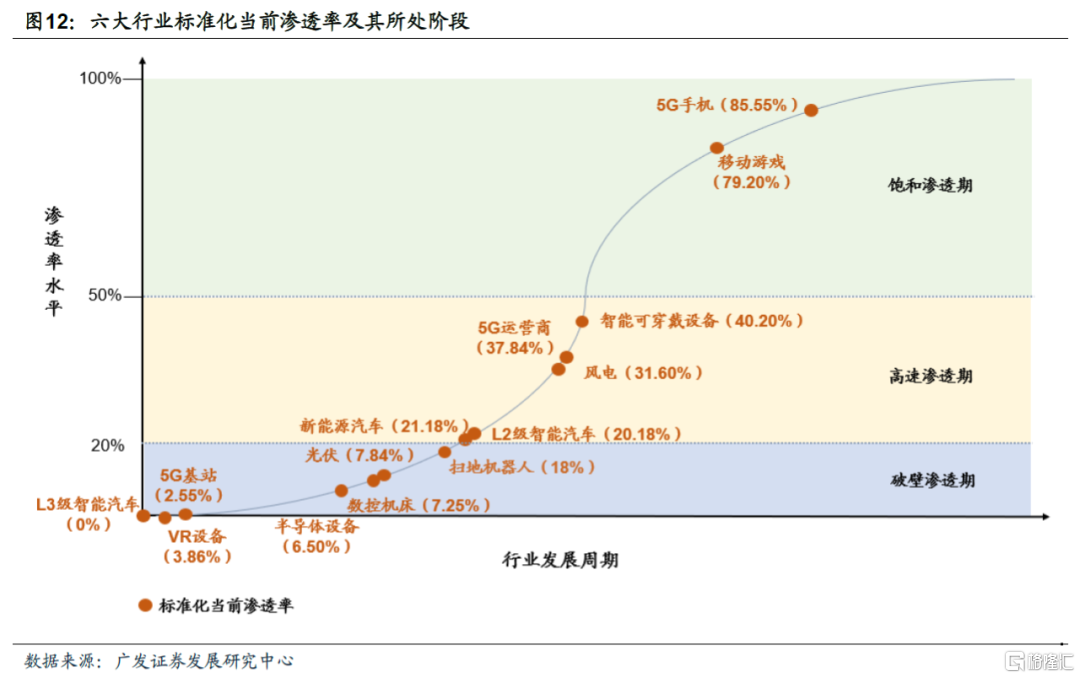

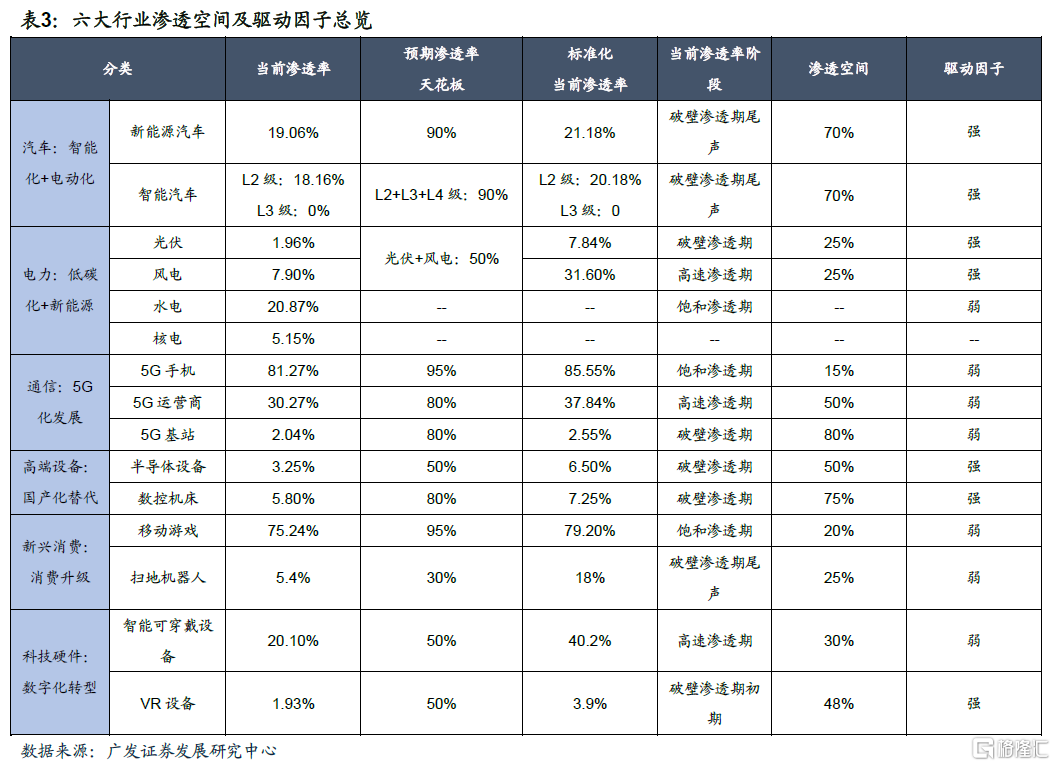

● 六大核心新興產業,“滲透率追蹤+驅動因子評價+滲透天花板估測”。1. 汽車:①新能源汽車:天花板預計90%;關鍵因子如補貼退坡/電池技術/海外市場。②智能汽車: L2級及以上天花板預計90%;關鍵因子如立法/C-V2X技術/L3量產。2. 電力:風光天花板預計50%;關鍵因子如碳中和/平價時代/風光大基地/歐洲出海。3. 通信:關鍵因子如新基建/基站高成本/場景革命。4. 高端製造:①半導體設備:國產化率3.25%;天花板預計50%;關鍵因子如卡脖子技術/國家大基金。②數控機牀:國產化率5.80%;天花板預計80%;關鍵因子如專精特新/換機潮。5. 新興消費:①移動遊戲:滲透率75.24%;天花板預計94%以上;關鍵因子如嚴監管/雲遊戲/美日出海。②掃地機器人:滲透率約5.4%;天花板預計30%;關鍵因子如智能家居/單人户趨勢。6.科技硬件:①智能可穿戴設備:關鍵因子如柔性技術。②VR設備:關鍵因子如數字經濟/蘋果新品/元宇宙。

● 乘勢“破壁滲透期”的產業良機:首先,搭建“滲透率比較框架”打分體系,當前滲透率低、驅動力明確、未來天花板高的行業為最優——第一檔:智能汽車/新能源汽車/數控機牀/VR設備;第二檔:光伏/半導體設備;第三檔:風電/5G基站。第二,考量技術格局、競爭格局、供需格局三變量,優選細分賽道——智能座艙/激光雷達/整車/結構件/VR光學器件/數控刀具/高端機牀設備/光伏組件/晶圓加工設備。

● 核心假設風險:宏觀經濟下行壓力超預期,盈利環境超預期波動,海外政經環境變化,疫情反覆或疫苗注射進展不達預期,中美關係超預期,測算與假設超預期。

報吿正文

引言:重申《滲透率三階段》的框架體系

開年伊始,我們發佈“新興向榮”系列的開篇報吿——《滲透率三階段,新興產業如何演繹?》(點擊標題查看原文),報吿立足於07-14年的智能手機、10-16年的安防攝像頭、12-17年的移動互聯網,用“滲透率”這一核心座標錨定了新興產業發展週期的三個階段。

有趣的是,三段新興產業週期發展所處的時間不同、彼時創業板的貝塔不同,但市場對於三個階段的業績容忍度、股價表現、估值形態卻驚人的相似,這對於我們當前對於新興產業投資提供了有價值的啟示。

我們重申《滲透率三階段》的主要框架體系:

1、滲透率絕對值和一階導,可以對應着新興產業發展週期的三個階段。滲透率(及一階導)是新興產業生命週期的一個核心觀測座標,可大致分為破壁滲透期(滲透率0%至20%以上,一階導上行)、高速滲透期(滲透率20%-40%以上,一階導維持高位)、飽和滲透期(滲透率逐漸至天花板,一階導回落低位)。

2、“破壁滲透期”對應着欣欣向榮的產業趨勢、100%以上的盈利中樞,股價可實現“戴維斯雙擊”。從0到1,新產品/新模式/新場景破壁;少數前瞻的領軍公司加大研發與資本開支以增強競爭力;競爭格局以壟斷或寡頭為主。龍頭公司盡享爆發需求增長而業績強勁。盈利增速往往至100%以上,ROE可達25%-35%;“拔估值”驅動戴維斯雙擊,PE達到80-200X。

3、年輕人摔一跤、爬起來可以繼續快速奔跑。破壁滲透期,市場很少對於偶發的業績擔憂定價。由於產業趨勢預期未有明顯惡化,破壁滲透的階段即使龍頭公司有偶發的業績miss,股價也鮮有因業績擔憂下跌。

4、“高速滲透期”的第一個關鍵詞是“量升價跌”。從1到N的過程,核心產品出貨增速邊際放緩、但維持高位,核心產品價格下跌;龍頭公司拓展業務邊界,並加強資本運作,尋求多元化發展;競爭加劇,量升價跌。

5、“高速滲透期”的第二個關鍵詞是“業績顛簸”,股價表現分化。“預期內”的降速密集出現,盈利增速降至50-80%中樞;市場開始出現業績“低預期”的聲音。ROE仍保持平穩或繼續上行,主要驅動力是供需衡量的週轉率,而競爭格局的惡化使得利潤率開始受損。對於“低預期”的情形,財報季附近代表公司股價出現20-40%下跌。

6、“高速滲透期”的第三個關鍵詞是“估值擠壓”,2022年初似乎已經出現。龍頭公司相對跑贏但賺錢效應下降,估值消化是主旋律,往往迎來30%-50%的估值擠壓,PE回到40-80X中樞。股價可以再創新高,但估值很難回到產業週期的高位;股價創新高的公司賺得是eps的錢、而非拔估值的錢。2022年初,去年備受關注的賽道如光伏、新能源車等產業鏈出現不同幅度的估值擠壓。

7、“飽和滲透期”不再有β行情、只剩下α的分化。產業核心產品出貨量增速顯著放緩,市場逐漸由增量蛋糕演變為存量博弈。龍頭公司盈利增速進一步下台階(至20%-30%中樞)。超額收益的β結束,PE估值回到30-40X中樞。僅擁抱新趨勢、從領域到平台、技術+產品迭代的公司可成為穿越週期的α。

報吿發布後,很多投資者感興趣的是:在滲透率三階段的框架體系下,似乎不斷找尋“破壁滲透期”的行業是實現“戴維斯雙擊”的較佳機遇。

本篇作為系列報吿的第二篇,將着重於繼續回答下述問題:

如何搭建一套有效的“滲透率”追蹤體系?

對於不同行業的滲透率,如何評判其天花板、和當前的滲透驅動力?

哪些行業當前處於“破壁滲透”階段,是我們可以繼續關注的產業趨勢?

01

滲透率座標:如何搭建新興產業追蹤體系?

無論是21年的新能源汽車,還是我們上一篇報吿報吿選取的智能手機、高清攝像頭、移動互聯網,在分析產業發展趨勢的時候都離不開“滲透率”這個詞,代表了其對於一箇舊商品、舊商業模式、舊用户習慣的替代。

創新和進步是所有新興產業的共同點,但並非所有新興產業都有“存量替代”的概念,因此也並非所有行業都有可追蹤的“滲透率”指標,我們第一步需要解決的是橫向搭建一套可高頻跟蹤的滲透率框架。

以滲透率為座標,如何尋找朝陽的房間?本文構建了“當前滲透率-未來驅動力-滲透天花板”的三維比較框架。所謂“朝陽”,即產業生命週期為成長期、產業發展空間廣闊、產業發展動能強勁。以滲透率為核心座標刻畫,便可尋找滲透率位於“破壁滲透期”,產業驅動因子強勁,且滲透率天花板較高的賽道,其具備較強的成長爆發力及持續力,最具投資價值。

1. 首先,“滲透率”體系主要有三個維度的追蹤——

(1)當前滲透率:判斷以“滲透率”作為核心衡量指標的新興產業,例如具備新產品/新商業模式/新用户習慣,並計算其滲透率指標;

(2)未來驅動力:對於當前的滲透率水平,未來帶來持續滲透的“驅動因子”;

(3)滲透天花板:判斷滲透率的天花板,即潛在的滲透空間。

2. 其次,以目前經典的新興產業賽道,能夠聚焦“滲透率”的產業主要集中在以下六個方向——

(1)汽車:電動化+智能化車型替代傳統車型——新能源汽車、智能汽車;

(2)電力:低碳新能源替代化石能源發電—光伏、風電、水電、核電;

(3)通信:5G逐步接替4G—5G手機、5G運營商、5G基站;

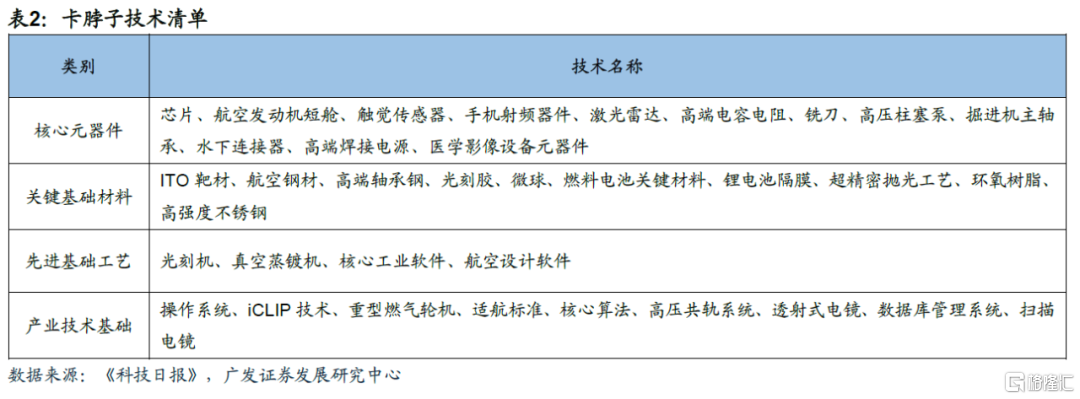

(4)高端製造:國產替代保障供應鏈安全—半導體設備、數控機牀;

(5)新興消費:新產品、新場景的滲透——移動遊戲、掃地機器人;

(6)科技硬件:數字化轉型—智能可穿戴設備、VR。

3. 最後,對於上述六大產業,我們進行“滲透率”的追蹤與前瞻,尋找當前處於破壁滲透階段、未來驅動力可視、天花板可期的最優方向——

第一檔行業(最優):當前滲透率水平處於破壁滲透期+滲透率天花板高(滲透率可以達到80%-90%)+具備強驅動因子;

第二檔行業(中優):當前滲透率水平較低(滲透率為0-20%)+滲透率天花板較高(滲透率可以達到50%以上)+具備強驅動因子;

第三檔行業(次優):當前滲透率水平低(滲透率為0-5%)+滲透率天花板高(80%及以上)+缺乏驅動因子,或滲透空間低+驅動因子強勁。

02

三個維度:當前滲透率、未來驅動力、滲透天花板

評估“當前滲透率”的難處在於如何找到不同行業的滲透率概念,對於直接有增量概念的數據,我們可以用新增量佔比來衡量“滲透率”,而對於沒有增量概念的一些代表行業,我們可以用“國產化率”等指標來近似替代;其次,驅動因子主要聚焦政策、技術、和需求三個方面;最後,滲透率需要回答“天花板”的問題,即產業發展的飽和階段在哪裏。

(一)當前滲透率:如何量化刻度不同行業的“滲透率”

我們將六大產業進一步拆分,構建相應的追蹤指標及計算方式以刻畫其滲透率。指標選取遵循新興增量替代傳統存量的邏輯,同時需具備可持續追蹤、發佈頻率高、可細分、可預測的屬性。

首先,“滲透率”的字面意義是“品類a的新增量/全品類A的新增量”,一些行業可以直接獲取。滲透率=當前替代率=增量/存量,可以用銷量、出貨量、裝機量、發電量、用户量等指標來衡量,代表了新興行業在傳統行業中的市場滲透水平。

其次,一些市場關注度很高的新興產業是一個0突破創新、或自主可控的概念、而非一個“存量替代”的概念,可用市場份額、及國產化率等指標來近似替代。通過間接計算,這裏的“滲透”可以是對於用户習慣的滲透(例如VR、掃地機器人),也可以是國內自主可控對於海外供給的滲透(例如半導體國產替代)。

最後,一些新興消費/用户習慣的滲透,是保有量的滲透,可用城鎮居民使用户數佔比等指標來衡量。

(二)未來驅動力:政策+技術+需求 三因子

對滲透率當下水位進行刻畫後,如何判定其能否快速提升?我們圍繞“政策、技術、需求”構建三因子模型,以度量滲透率抬升的產業驅動力。

1、政策面:通過資金支持、流程優化、需求引導促進新產業加速滲透

(1)資金支持:政策可通過補貼、大基金等形式,由資金面促進新產業破壁。例如,新能源汽車發展初期、生產/購置補助、免徵購置税、牌照額度支持等齊發力,光伏初期亦受度電補貼驅動;半導體起步階段,國家大基金一期、二期先後設立,支持龍頭企業創新。

(2)流程優化:強政策監管領域,可通過優化監管流程,以降低企業摩擦成本,促進產業市場化。例如,藥審改革縮短創新藥上市審批週期,激發了藥企研發活力;醫院創立、醫生多點執業資格、醫用設備配備等審批資格放寬及手續精簡,亦促進了社會辦醫的發展,催化了眼科、口腔等領域民營醫院的滲透。

(3)需求引導:政策可激發、引導下游需求提升,以促進新產業破壁。例如,“平安城市”、“智慧城市”系列硬件革新政策催化下,安防攝像頭開啟高清化、網絡化、智能化的轉型之路;鼓勵使用國產醫療設備耗材,促進了醫療器械於國內醫院的滲透。

2、技術面:由場景革新、降本增效等通過供給創造需求,促進行業發展

(1)場景革新:通過關鍵技術的突破,以革新應用場景,從而實現由0至1的滲透突破。例如,電容觸屏、多點觸控技術等核心技術突破之下,iPhone開啟了智能手機的全新應用場景,並逐漸取代傳統手機;4G技術打破流量瓶頸,移動互聯網亦加速對PC互聯網的滲透。

(2)降本增效:通過不斷的技術迭代,使得核心產品降本增效,實現有1至N的滲透加速。例如,動力電池技術不斷迭代,能量密度、續航里程、安全性不斷提升之下,新能源汽車於20年起開始加速取代傳統燃油車;金剛線切割、單晶硅、電池(P型、N型、TOPCon、HIT)等技術迭代之下,光伏逐漸開啟了“平價上網”時代,且轉換效率大幅提升,對傳統能源的滲透亦加速。

3、需求面:通過國產替代、消費升級等,由需求催生供給,以實現關鍵產品、全新商業模式等的滲透迭代

(1)國產替代:關鍵原材料、產業鏈零部件及設備等“卡脖子”,使得國產產品滲透需求躍升。國內半導體材料及設備、醫療器械、精密機牀等領域國產化水平均較低。近年來“逆全球化”及國際政經形勢變換之下,國內龍頭公司加速研發,已實現“國產替代”與“自主可控”。例如中芯國際於2019年實現14NM芯片量產,中微公司於2020年等離子體刻蝕機進入5NM製程。

(2)消費升級:國內人均可支配收入不斷提升,使得消費訴求亦發生迭代,衍生全新的商業模式及應用場景。例如,對“美”的訴求抬升之下,國內醫美行業飛速發展,龍頭公司推出多款重磅產品,如華東醫藥的“少女針”、愛美客的“童顏針”等,使得國產產品滲透加速;對“效率”、“科技感”等需求提升之下,掃地機器人等智能小家電的家庭滲透率亦在不斷提升。

(三)滲透天花板:如何判定飽和階段的市場空間

新興產業“滲透率天花板”高低一般反映產業成長空間高低,但存在異同:第一種,技術迭代型新興產業存在線性直接替代,滲透率天花板很高(接近100%),如4G手機換5G;第二種,產品革新型新興產業提供新品選擇但難顛覆舊品(或存在另外新競品),滲透率天花板一般不高(一般50%左右),如智能可穿戴設備、VR設備、SUV汽車等,而風光作為發電“新選項”同時存在油/氣/水“舊選項”及核能/氫能等“競品選項”,滲透率(按發電量佔比)天花板則不會很高。

新興產業“滲透率天花板”估測思路:第一,參考遠期政策規劃,如我國計劃2050年燃油車全面退出意味着新能源車存在接近100%高天花板;第二,參考國內歷史經驗,如歷史上客户端網遊作為當時的主流遊戲形式滲透率達94%,意味着時下移動遊戲滲透率天花板有達94%的潛質;第三,參考海外成熟市場經驗,美國半導體設備市場成熟,可作為我國半導體設備行業發展的指引;第四,行業空間估算,如對於風電和光伏來説,估算未來的電力市場發電結構能夠指引其滲透率天花板;第五,指標值預測,如預測未來5G基站數目以衡量其天花板高度。

03

六大產業:“滲透率+驅動因子+天花板”全方位對比

介紹了前文的研究框架,我們構建並梳理了六大產業(汽車、電力、通信、高端製造、新興消費、科技硬件)的可追蹤滲透率指標體系,發現滲透率結構化屬性強,行業分層明顯,再進一步結合滲透率天花板與驅動因子,捕捉中期視角下新興產業投資機會。

由於各行業滲透率天花板參差不齊,為標準化判斷滲透率階段,即破壁滲透期(0至20%左右)-高速滲透期(20%至50%左右)-飽和滲透期(50%左右以上),定義標準化當前滲透率=當前滲透率/滲透率天花板,標準化當前滲透率處於0-20%則為破壁滲透期,高速滲透期和飽和滲透期以此類推。

(一)汽車:電動化+智能化,實現對傳統車型替代(新能源車/智能汽車)

1. 新能源汽車

(1)當前滲透率:國內月度值即將跨過20%

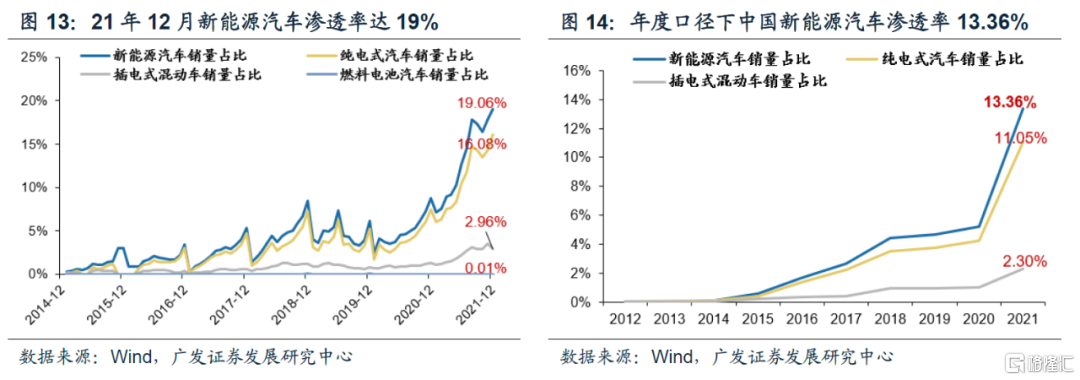

汽車銷量口徑下,國內月度新能源汽車滲透率達19.06%,年度新能源汽車滲透率達13.36%,年度值低於月度值。分燃料類型來看,純電式汽車滲透率達16.08%,插電式混動車滲透率達2.96%。燃料電池汽車的滲透率一直小於0.05%。從年度銷售口徑看,中國新能源汽車滲透率達13.36%,其中純電式汽車滲透率達11.05%,插電式混動車滲透率達2.30%。

(2)滲透天花板:有望突破90%

新能源汽車滲透率有望於2022年突破20%,2035年突破50%,2050年突破90%。從政策指引上看,國務院印發的《新能源汽車產業發展規劃(2021—2035年)》提出到2035年新能源汽車滲透率達50%,同時我國計劃將於2050年實現燃油車型的全面退出。從歷史經驗上看,歷史上汽油乘用車作為當時的主流燃料車型,其滲透率最高達到87.93%,新能源作為下一代主流燃料車型同樣具備接近90%的滲透潛力。從銷量指標預測上看,海外市場滲透空間較大,故結合全球新能源汽車銷量來測算中國新能源汽車的年度銷量,從而測算出中國新能源汽車滲透率。綜合來看,中國新能源汽車當前處於破壁滲透期尾聲,未來進一步滲透空間約有70pct。

新能源汽車標準化當前滲透率=19.06%/90%=21.18%。

(3)驅動力三因子:補貼退坡,電池技術,海外市場

我國新能源汽車正在從政策驅動轉向市場驅動,22年是補貼退坡的最後一年,差異化的電池技術和海外市場的開拓是未來滲透率提升的主要驅動力。

政策因子:(1)補貼持續退坡,根據財政部等《關於2022年新能源汽車推廣應用財政補貼政策的通知》,22年是新能源汽車補貼的最後一年,將在21年基礎上退坡30%。(2)“碳中和”目標下,新能源汽車受雙碳政策支持,傳統燃油汽車加速淘汰。

技術因子:(1)磷酸鐵鋰電池:CTP技術降低電池成本、提高能量密度,如寧德時代的CTP技方案、蜂巢能源的LCTP方案、比亞迪的刀片電池;(2)三元電池向高鎳無鈷化發展,蜂巢能源首款無鈷電池已量產落地;(3)電池企業開始佈局鈉離子電池,國內氫燃料電池汽車開啟試點應用,鈉離子電池相比鋰電池的成本更低、理論能量密度更高;(4)國內車企開始佈局換電技術,相比充電模式,換電模式有利於降低購車成本提高電池利用效率。

需求因子:(1)海外滲透空間廣,全球新能源汽車滲透率達8.30%,純電式汽車達5.89%,均低於中國,內企具備海外滲透空間。據GGII統計,2月歐洲主要國家新能源汽車銷量環比增速均大於25%,2021年美國新能源汽車滲透率不足5%,滲透率空間較廣。2021年中國純電式乘用車出口量達24.37萬輛,同比增加576.8%;(2)國內推動公用領域新能源汽車滲透,包括公交、出租、環衞清掃、物流配送車輛等。

關鍵因子標籤:補貼退坡,電池技術,海外市場

2、智能汽車

(1)當前滲透率:L2級ADAS車型18%,L3級即將破0

汽車銷量口徑下,L2級ADAS車型滲透率達18.16%,L3級車型即將破零。汽車智能化代表三大核心功能,即自動駕駛(L1至L5級)、智能座艙和SOA服務。目前,ADAS類和智能座艙類車型已有量產落地,SOA服務尚未普及。ADAS車型最高已達L2+級別,正在向L3級車型過渡。ADAS控制輔助類中,分級別看,21年11月ADAS控制輔助類L2車型滲透率達16.23%,L2級以上車型滲透率仍小於4%。

(2)滲透天花板:L2級及以上智能汽車合計突破90%

L2-L5級車型將順序迭代,2030年L2及L3級車型滲透率合計突破70%,L4級達20%。從政策指引上看,據在2020年WICV上發佈的《智能網聯汽車技術路線圖2.0》,2030年L2級和L3級車型合計滲透率達70%,L4級車型滲透率達20%。2035年後,L5級自動駕駛乘用車開始應用。從歷史經驗上看,歷史上轎車作為當時的主流功能車型,其滲透率最高達61.01%,智能汽車作為未來汽車功能轉型的方向,具備滲透率突破60%的潛力。從指標值預測上看,據IDC預測,2021-2025年全球智能汽車的年出貨量複合增長率將達到16.8%。據發改委預測,2025年中國的智能汽車數量將達到2800萬輛,2030年達到3800萬輛,預計到2025年中國智能汽車出貨量佔全球的30%。綜合來看,中國智能汽車當前處於破壁滲透期尾聲,L2級車型即將步入高速滲透期,滲透空間有70pct。

L2級及以上智能汽車標準化當前滲透率=18.16%/90%=20.18%;L3級及以上智能汽車滲透率為0。

(3)驅動力三因子:自動駕駛立法完善+場景豐富

智能汽車滲透率提升依賴高等級車型的逐步量產落地,而高級車型的落地依賴功能研發與應用場景不斷豐富,同時高級車型推廣依賴自動駕駛立法的完善。

政策因子:(1)自動駕駛分級新標準於22年3月開始實施,國家標準(工信部《汽車駕駛自動化分級》)將智能汽車自動駕駛分為L0-L5級,分別為應急輔助、部分駕駛輔助、組合駕駛輔助、有條件自動駕駛、高度自動駕駛和完全自動駕駛;(2)智能汽車缺乏立法,包括事故責任劃分、技術標準、產品准入、數據隱私等。

技術因子:(1)軟硬件分離且趨向標準化,硬件趨向平台化、軟件趨向標準API接口,如華為的MDC和廣汽的智駕雲平台;(2)5G網絡下C-V2X智能服務得到完善,V2X的應用能夠增強對環境感知力、降低車載傳感器成本、融合多車信息決策。

需求因子:(1)新品上市拉動需求,2022年具備爆款潛質的L2級新車型將陸續上市,且L3級ADAS車型或將在22年實現量產落地;(2)智能汽車應用場景不斷豐富,不侷限於乘用車領域。智能汽車將與智能交通、智慧城市等向着產業融合方向發展,應用場景逐漸豐富,如自動代客泊車業務、支持自動駕駛的智能車道建設等。

關鍵因子標籤:自動駕駛立法,C-V2X技術,L3量產

(二)電力:低碳新能源替代化石能源發電(光伏/風電)

(1)當前滲透率:風光核電普遍處於10%以下

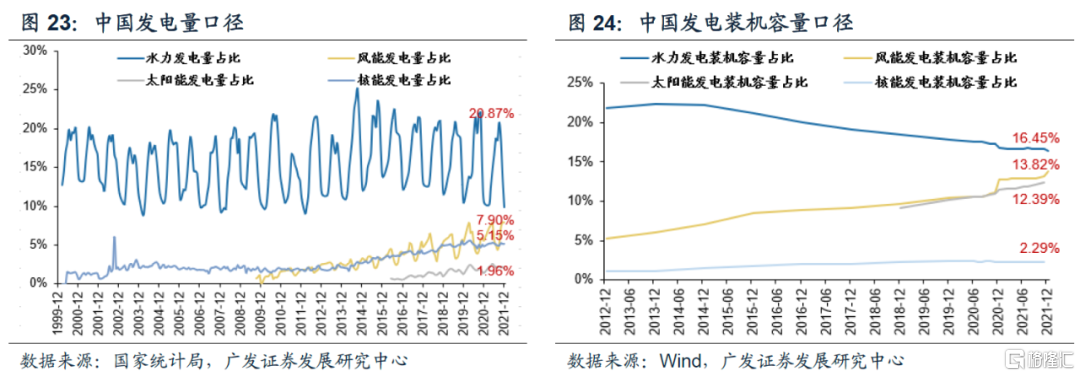

發電量口徑下,21年底中國光伏、風電、水電和核電的滲透率分別達1.96%、7.90%、20.87%、5.15%;發電裝機容量口徑下,21年底中國光伏、風電、水電和核電的滲透率分別達13.82%、12.39%、16.45%、2.29%。發電量和發電裝機容量兩種口徑下水電滲透率都在減小,風光滲透率都在上升。從發電裝機容量口徑可以明顯看出,水電和風光滲透率即將交匯。總體來看,發電裝機容量口徑適合看趨勢,發電量口徑適合看絕對值。

(2)滲透天花板:風光合計滲透率有望突破50%

2025年風光滲透率合計達20%,2030年超30%,煤炭全部淘汰後接近50%。從政策指引上看,根據國家能源局計劃,到2025年全國風電、光伏發電發電量佔全社會用電量的比重達到16.5%左右,非化石能源要規模化替代化石能源存量。從歷史經驗上看,全球與中國的水電滲透率皆已達到飽和,中國水電滲透率為15%,火電在發電結構中仍然佔比較高,假設我國火電結構最終與全球保持一致,當前火電佔全球發電結構的50%,火電包括煤炭、石油和天然氣,其中煤炭佔火電比重的40%,假設全球退煤完成而石油和天然氣不變(因為全球已陸續宣佈退煤時間表,而未宣佈退石油與天然氣),則火電最終佔比為30%,餘下70%為可再生能源發電。可再生能源中,長期看水電佔比穩定在15%,核能與其他清潔能源佔比5%,則風光佔比達50%。從指標值預測上看,由於中國全社會發電使用率保持在85%左右,若2025年風光用電量佔比達16.5%,則到2025年風光滲透率達19.41%(發電使用率=發電量/用電量,16.5%/85%=19.41%)。全球煤電佔火電比重40%,若煤炭全部淘汰,則火電佔比將減少28%(70%*40%=28%),即風光滲透率達48%。綜合來看,中國風電和光伏當前處於“破壁滲透期”,水電處於“飽和滲透期”,風電光伏滲透空間各有20-30pct。

綜合來看,中國風電和光伏當前處於“破壁滲透期”,水電處於“飽和滲透期”,風電光伏滲透空間各有20-30pct。

假設風電和光伏滲透天花板都為25%,則光伏標準化當前滲透率=1.96%/25%=7.84%;風電標準化當前滲透率=7.90%/25%=31.60%。

(3)驅動力三因子:技術牽引平價時代+新基建風光大基地+歐洲出海

我國新能源發展強調“先立後破”,並非一刀切取締火電,未來將以整縣推進和風光大基地為基礎匹配“平價時代”,實現能源加速替代。

政策因子:(1)21年以來“碳中和”等頂層新能源政策持續出台,22年3月發改委、能源局發佈《“十四五”現代能源體系規劃》提出,到2025年可再生能源在全社會用電量增量中的比重將達到三分之二左右,在一次能源消費增量中的比重將超過50%;(2)補貼退坡,21年起新增陸上風電、集中式光伏、商用分佈式光伏項目停止中央補貼,22年起新增海上風電和户用分佈式光伏項目同樣不享受中央補貼,地方補貼將於2025年實現基本停止;(3)“源網荷儲”一體化相關政策持續出台,提高風光發電消納水平。

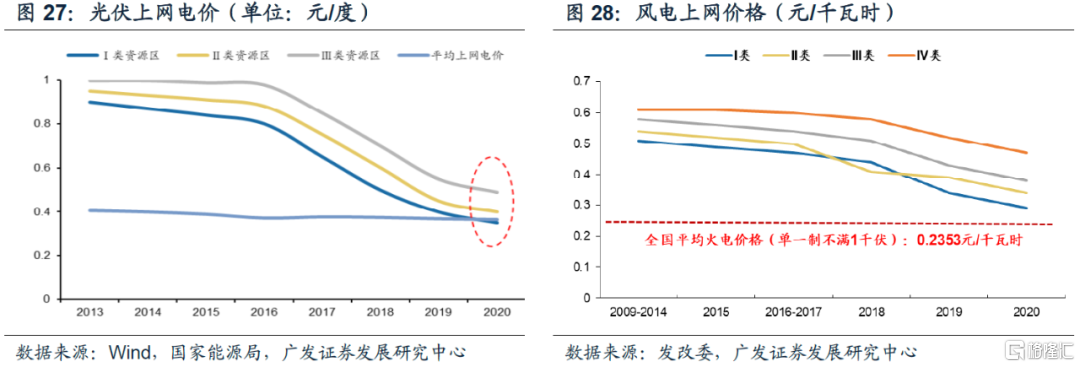

技術因子:(1)光伏:規模經濟和電池技術升級降本增效使得光伏度電成本下降,同時電池技術向更低成本更高效能方向迭代,當前P型電池技術降本增效接近極限,22年N型TOPCon電池片技術開始推廣;(2)風電:風機葉片大型化、規模化使得風電降本增效,陸上風電已基本具備經濟性,22年以來國內海上風電招標價格進一步下降,最低中標單價已從21年11月的4061元/kw(含塔筒)降至22年1月的3548元/kw(含塔筒),同時歐洲海上風電項目也已出現零補貼及低電價情形;(3)電網智能化發展,提高發電側和用電側的使用效率,減少電網堵塞。

需求因子:(1)國內風光大基地和整縣推進需求確定,國內第二批風光大基地規劃已完成,總規模超400GW,將於“十四五”和“十五五”期間落地,整縣推進預計在2025年以前完成200GW的建設;(2)俄烏衝突下海外新能源需求空間有望加速提升。當前全球風光滲透率均低於中國,多數歐洲國家計劃於2024-2030完成退煤,且受俄烏衝突影響,天然氣和石油供應緊缺,刺激歐洲加快擺脱對俄能源依賴,可再生能源成為最佳替代,2022年2月德國提出擬將100%實現可再生能源發電的目標從2050年提前至2035年,海外火電空間將加速讓位於風光發電。

關鍵因子標籤:碳中和,平價時代,風光大基地,歐洲出海

(三)通信:技術更迭邁入“5G時代”(5G手機/運營商/基站)

(1)當前滲透率:5G下游手機80%,上游基站2%

從國內手機出貨量、國內運營商移動用户數、國內通信基站數三大口徑衡量5G滲透率,目前5G手機滲透率達81.27%,5G運營商滲透率達30.27%,5G基站滲透率達2.04%。當前出貨量口徑滲透率接近飽和,移動用户口徑接近高速滲透尾聲,基站口徑處於破壁期。

(2)滲透天花板:參考4G時代,5G手機可達95%,運營商可達80%,基站可達80%

從歷史經驗上看,5G滲透率變化與4G最相似,在新一代通訊網絡技術投入使用後,手機滲透率將率先登頂,其次是運營商移動用户滲透率快速上升,我們判斷5G手機滲透率將於22年達90%、2025年以前見頂95%;5G運營商滲透率將於2024年達60%、2026年見頂80%。5G基站口徑滲透率初期增速慢,主要原因為初期由於網速要求不高,5G網絡可以通過4G基站來使用,且5G基站建設成本高、週期長,覆蓋範圍僅是4G基站的1/4,如果要達到4G的相同覆蓋範圍,5G基站的數量基為4G的4倍左右,當應用場景不斷豐富、網速要求提高後,最終5G基站滲透率可達80%。5G手機當前處於飽和滲透期,5G運營商當前處於高速滲透期,滲透空間分別為15pct和50pct;5G基站處於破壁滲透期,滲透空間有80pct。

5G手機標準化當前滲透率=81.27%/95%=85.55%;5G運營商標準化當前滲透率=30.27%/80%=37.84%;5G基站標準化當前滲透率=2.04%/80%=2.55%

(3)驅動力三因子:5G毫米波基站技術突破+新基建

當前國內應用端5G手機滲透率已接近飽和,5G運營商也已步入成長期,而高頻5G毫米波基站技術尚處於導入期,且缺乏大規模建設5G基站的驅動力,5G基站雖然滲透空間廣,但短期內難以爆發。

政策因子:19年以來政策持續推動5G新基建建設,國家和地方層面持續出台政策,提出要加快5G網絡部署、豐富5G應用場景。

技術因子:(1)當前5G釐米波Sub-6GHz應用較廣,當前5G需求可以由5G釐米波來滿足,由於5G釐米波覆蓋範圍僅比4G網絡略小且可以通過4G基站來實現,所以當前只需在現有的4G基站基礎上建設少量5G基站補足覆蓋範圍即可。(2)5G毫米波易被遮擋且其建設成本過高。5G中頻段釐米波技術以4G基站搭載為主、5G基站為輔,5G高頻毫米波則需要專門建設毫米波5G基站,5G毫米波具備高帶寬和低延遲的特徵,但其穿牆能力弱、覆蓋範圍有限,若要實現5G毫米波覆蓋,則需要建設大量的5G基站,其建設成本過高。

需求因子:(1)商業領域5G網絡需求增加,5G將賦能車聯網、教育、醫療、旅遊、智慧城市等新生態,擴大其應用深度和廣度;(2)低延遲5G毫米波應用場景逐步豐富。隨着5G網絡高速應用場景不斷落地,如工業自動化、VR、雲計算等需求毫秒級低延遲的場景,對5G毫米波基站的需求將增加。

關鍵因子標籤:新基建,基站高成本,場景革命

(四)高端製造:國產替代穩定供應鏈安全(半導體設備/數控機牀)

(1)當前滲透率:以國產化率間接衡量,半導體設備、數控機牀均處5%左右

當前來看,半導體設備、數控機牀國產化率均較低,截至最新2021年11月,二者分別為3.25%、5.80%。我們以國產化率間接衡量半導體設備、數控機牀滲透率,對於出口導向型產品,“國產化”的一個顯著標志就是國產品類商品在全球市場份額的拓展,因而可用國際市場佔有率(MS)間接度量其國產化率,即一國某類產品的出口總額佔該類產品世界出口總額的比重。

(2)滲透天花板:半導體設備/數控機牀國產化率最高能達到50%/80%

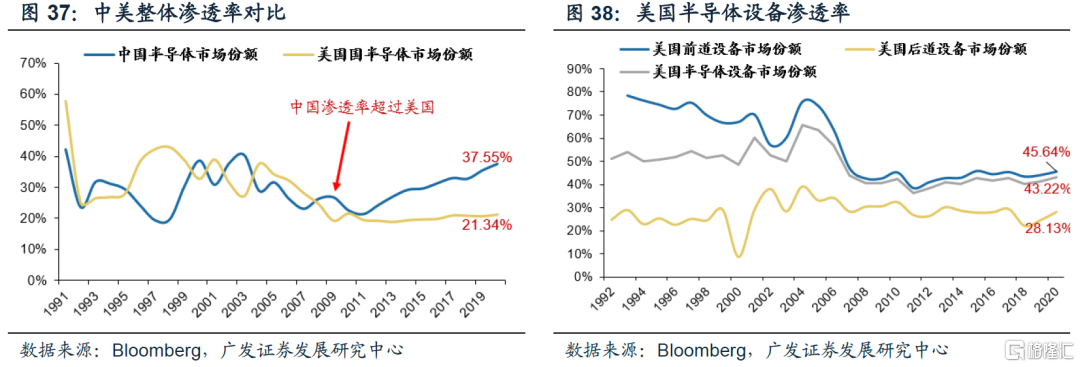

半導體設備滲透率天花板可達50%。從政策指引上看,國務院《中國製造2025》提出到2025年半導體核心基礎零部件及材料要實現70%的自主保障。從歷史經驗上看,中國半導體市場整體滲透率在2008年超過美國,但在技術要求更高的半導體設備領域國產滲透率水平低。美國半導體設備滲透率達43.22%,其中前道設備滲透率達45.64%(以市場份額計算)。綜合來看,中國半導體設備處於破壁滲透期,滲透空間有近50pct。

半導體設備標準化當前滲透率=3.25%/50%=6.50%

數控機牀滲透率天花板可達80%。從政策指引上看,國務院《中國製造2025》提出,到2020年在航空航天領域機牀國產化率達到80%,高檔數控機牀與基礎製造裝備國內市場佔有率達到70%、2025年達到80%,雖然目標未達成,但可以作為天花板指引。從歷史經驗上看,我國低檔數控機牀國產化率穩定在80%左右,中檔數字機牀國產化率已達到65%,且正在攀升中。綜合來看,中國數控機牀正處於破壁滲透期,滲透空間有近80pct。

數控機牀標準化當前滲透率=5.80%/80%=7.25%

(3)驅動力三因子:政策資金引導自主可控

中國半導體設備和數控機牀的供應端受到美國製裁與技術“卡脖子”的負面影響,故而需要政策資金引導支持提高國產替代率,保障產業鏈供給安全。

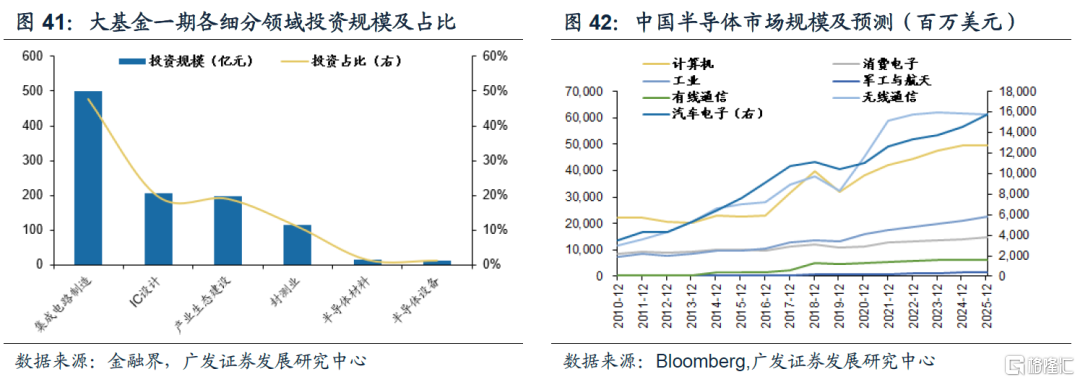

半導體設備來看——

政策因子:政策上持續強調自主可控,半導體設備獲大基金二期最高融資規模。18年中美貿易摩擦後,政策上重新開始強調自主可控,引導資金投入關鍵技術領域。當前,國家大基金二期註冊資本為2041.5億元,相比於一期(987.2億元)翻倍,其投資方向將主要集中在一期基金覆蓋較少的半導體設備與材料領域。

技術因子:(1)部分半導體設備零部件突破技術壁壘。鈑金件、金屬件、腔體等技術壁壘相對較低的半導體設備零部件領域已實現國產化突破,而機械手、真空規、部分光學類零部件等領域仍未突破技術壁壘;(2)國產半導體設備整體達到28nm製程的水平,並在14nm/7nm/5nm製程上持續突破。北方華創的12英寸硅刻蝕機、金屬PVD、濕法清洗機等多款高端半導體設備已進入量產階段,中緯公司5nm刻蝕機已獲批量訂單。

需求因子:(1)產能擴張下半導體制造商加大資本開支,提升半導體設備需求。據The Elec統計,21年全球主流半導體設備交付期達1年以上,關鍵設備零部件仍然短缺,需求拉動下半導體制造產能普遍擴張,製造廠商大幅增加資本開支提高對半導體設備的需求;(2)我國是全球最大的半導體市場,汽車電子和計算機領域貢獻高需求增速。據IDC預測,2021-2025年全球半導體市場規模CARG達1.36%,中國半導體市場規模CARG達3.38%,其中AR/VR、智能汽車等對半導體需求較高。

關鍵因子標籤:卡脖子技術,國家大基金

數控機牀來看——

政策因子:培育“專精特新”企業,提供税收優惠。19年起我國開啟製造業增值税改革,且取消數控機牀進口税收優惠,22年政府工作報吿中繼續提出要着重培育“專精特新”企業,增強制造業核心競爭力。

技術因子:部分企業具備高檔五軸聯控數控機牀自主研發技術及量產能力,部分企業由於數控系統和關鍵部件依賴進口,量產能力較弱。

需求因子:(1)機牀產品將迎來換機潮,機牀產品更新週期約為10年左右,我國機牀生產上一輪週期峯值為2012年前後,2022前後有望迎來更新換代浪潮;(2)下游航空航天、汽車等製造業的智能化發展拉動對中高檔數控機牀的需求;(3)中小製造企業資金實力較弱,傾向於性價比更高的國產數控機牀。

關鍵因子標籤:專精特新,換機潮

(五)新興消費:新產品、新場景革命(移動遊戲/掃地機器人)

1. 當前滲透率:移動遊戲約75%,掃地機器人約5%

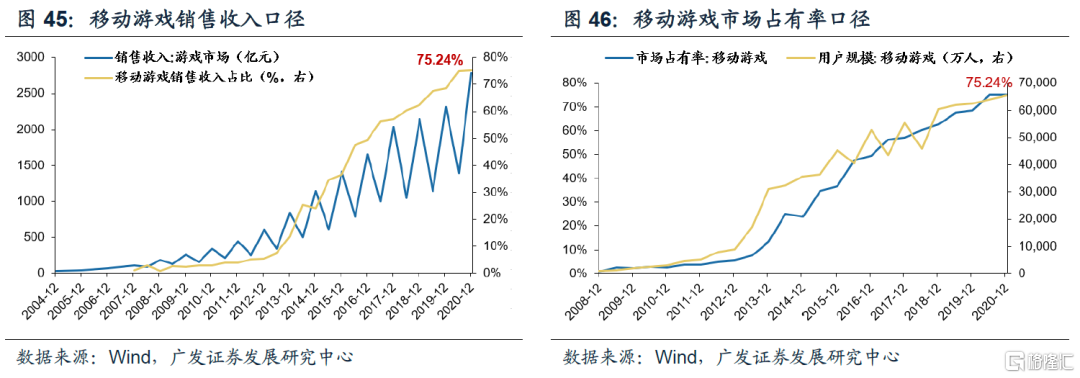

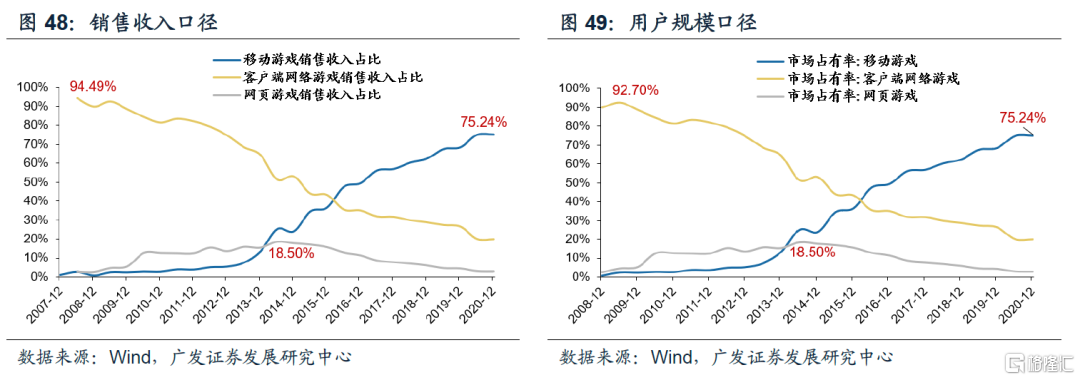

移動遊戲:通過移動遊戲銷售收入和用户規模兩大口徑衡量移動遊戲滲透率,從移動遊戲銷售收入上看,移動遊戲滲透率達75.24%。總體手機APP數量和遊戲APP數量自2019起遞減,遊戲APP數量佔比保持在25%左右;從移動遊戲用户規模上看,移動遊戲滲透率達75.24%。

掃地機器人:以掃地機器人保有量/中國户籍數作為其滲透率計算方式。其中掃地機器人的正常更新週期一般為4年左右,因此將過去四年銷量之和作為保有量近似值,測算出其2021年滲透率約為5.4%。

2. 滲透天花板:移動遊戲可達94%以上,掃地機器人可達30%

移動遊戲總體滲透率可達94%以上。從歷史經驗上看,歷史上客户端網絡遊戲是當時的主流遊戲形式,其滲透率曾到達94.49%。從指標值預測上看,過去5年中國遊戲市場銷售收入CAGR為12.36%、移動遊戲市場銷售收入CAGR為18.93%。去除疫情帶來的宅經濟影響,假設2021-2025年中國遊戲市場銷售收入CAGR為10%、移動遊戲市場銷售收入CAGR為15%,移動遊戲滲透率將於2025年見頂94.22%。綜合來看,中國移動遊戲處於飽和滲透期,滲透空間僅有20pct。

移動遊戲標準化當前滲透率=75.24%/95%=79.20%

掃地機器人滲透率天花板可達30%。從歷史經驗上看,根據廣發家電2.28《科技與消費屬性兼備,空間廣闊龍頭領跑》,以户數規模來測算未來掃地機器人的市場空間,最終滲透率約為30%,假設更新週期為5年的情況下,國內掃地機年銷量將達3389萬台,較2020年銷量增長623%。綜合來看,掃地機器人正處於破壁滲透期,滲透空間有25pct。

掃地機器人標準化當前滲透率=5.40%/30%=18%

3. 驅動力三因子:移動遊戲-美日出海,掃地機器人-智能家居系統

移動遊戲來看,中國市場已經接近飽和,下一步成長點在細分品類及海外市場需求驅動。

政策因子:(1)遊戲行業監管趨嚴。21年中宣部《遊戲審查評分細則》、《關於進一步嚴格管理切實防止未成年人沉迷網絡遊戲的通知》接連出台後,遊戲用户大量流失;(2)遊戲版號審批趨嚴,18年起國內遊戲版號審批收緊,自21年7月起國內遊戲版號審批無通過者。

技術因子:(1)移動設備搭載新型GPU技術以提高移動遊戲體驗。移動設備廠商推出針對移動遊戲體驗感的高性能設備,如三星與AMD合作推出新型GPU設計,搭載硬件加速光線追蹤、可變分辨率渲染技術等,以增強移動遊戲繪圖及AI表現,增強用户體驗性;(2)雲遊戲技術增加移動遊戲體驗感,降低終端設備性能要求,雲遊戲以雲計算為基礎,通過視頻解壓方式將遊戲畫面傳輸至移動設備,不要求終端設備搭載高端處理器和顯卡。

需求因子:(1)美國和日本移動遊戲出海市場較大。中國移動遊戲出海收入增速高,北美地區市場廣闊,2021年美國移動遊戲市場收入同比增加53%;(2)細分品類市場存在滲透空間,細分品類移動遊戲滲透率空間分佈存在差異,MMORPG及開放世界類遊戲成為下一個增長高地。

關鍵因子標籤:嚴監管,雲遊戲,美日出海

掃地機器人來看,智能家居系統整體完善是核心驅動力。

政策因子:智能家居、數字家居領域政策框架推動掃地機器人普及。

技術因子:(1)智能清掃系統。添加室內採集、高頻聲波震動、AI語音助手、3D地圖避障等功能的產品持續推出;(2)遠程控制系統。遠程互聯的智能家居系統成為掃地機器人另一競爭方向,利用户型識別、APP控制等手段實現的全屋多場景清潔成為重要技術發展方向。

需求因子:(1)城鎮化率提升帶來穩定增量需求,適齡勞動力數量的降低與生活品質的提高將促使家政清潔領域“機器換人”趨勢加速;(2)平均家庭户規模下降,一人户、二人户比例提高,離異家庭、丁克家庭、獨居老人、獨居青年人數量增加,對掃地機器人的需求增加;(3)“懶人經濟”現象下消費者對掃地機器人的認可度提升,同時寵物帶來清掃難度的增加,各品牌不斷地推陳出新更迭產品功能。

關鍵因子標籤:智能家居,單人户趨勢

(六)科技硬件:數字化轉向浪潮新品類(智能可穿戴設備/VR設備)

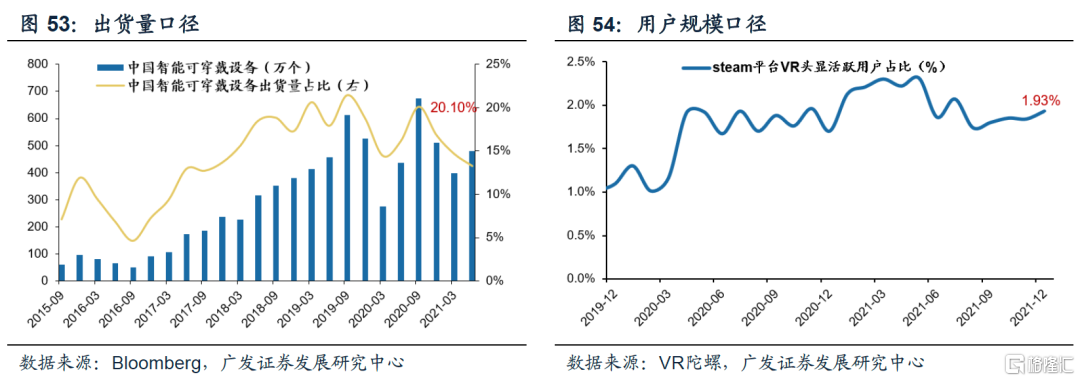

1. 當前滲透率:VR仍處於0-2%導入期

從出貨量和用户規模兩口徑衡量科技硬件行業滲透率。從出貨量口徑來看,智能可穿戴設備滲透率達20.10%;從VR用户規模口徑來看,VR總體滲透率處於0-2%,行業處於導入期。

2. 滲透天花板:中國智能可穿戴設備與VR設備有望達到30-50%

中國智能可穿戴設備及VR設備滲透天花板可達30-50%。從歷史經驗上看,全球及美國的智能可穿戴設備出貨量滲透率分別達30.75%和48.05%,據此,可按美國等發達國家天花板(與城鎮化户數佔比相關)模糊估算,預計天花板為30-50%。綜合來看,中國智能可穿戴設備處於飽和滲透期,滲透空間僅有30pct;VR設備處於破壁滲透期初期,滲透空間有50pct。

智能可穿戴設備標準化當前滲透率=20.10%/50%=40.20%;VR設備標準化當前滲透率=1.93%/50%=3.9%

3. 驅動力三因子:技術迭代與場景延展

科技硬件作為數字化轉型的底層載體,短期受益於主流廠商成熟產品不斷迭代量產,中長期將受益於應用場景的不斷豐富而持續增加出貨量。總體來看當前智能可穿戴設備行業滲透率驅動力弱於VR設備行業。

智能可穿戴設備——

政策因子:現有政策提及力度較弱。以手環產品推出為標誌,可穿戴設備2014年進入快速發展期,政策支持多集中在2015-2020年,現有政策鼓勵基於5G的可穿戴設備與醫療、體育等領域跨界合作。

技術因子:(1)可穿戴設備本身技術難度不高,其核心技術為依靠傳感器獲取各類活動信號並轉化為計算機電信號。目前智能可穿戴設備常用的運動、生物、環境三類傳感器技術水平都已較為完善;(2)基於5G網絡的數據互聯互通是可穿戴設備進一步發揮價值關鍵,通過軟件支持進行數據交互和雲端交互,如AI語音、人臉識別等功能;(3)柔性電子皮膚、高續航電池、柔性OLED屏等新技術也在發展,OLED被認為適合人體可接觸設備、可低温加工在各種柔性襯底上。

需求因子:醫療領域與體育領域細分化場景延展。現有可穿戴設備從用途可分為消費級和醫療級,行業增長點需考慮醫療、老齡化問題等對可穿戴健康監測設備的需求。

關鍵因子標籤:柔性技術,醫療監測場景

VR設備——

政策因子:VR屬於泛數字經濟範疇,數字經濟今年頂層加持力度較大。

技術因子:(1)VR設備技術路徑逐漸清晰產品迭代較快,從PC機/一體機逐步向頭顯/雲VR/MR/AR方向升級,VR設備在技術上對整機設計及組裝、光學零部件、顯示器、交互識別的要求較高,22-23年蘋果將推出首款MR頭顯設備;(2)長期看,AR設備設計難度更高、對光學方案的要求更高,目前AR設備技術路徑尚未明晰。

需求因子:(1)VR設備是重要的元宇宙底層硬件載體之一,對元宇宙虛擬世界需求的提升將帶動底層硬件需求提升;(2)當前VR設備需求主要由遊戲、視頻、車載等娛樂性需求帶動,疊加疫情下宅經濟驅動以及主流廠商低價成熟設備量產、應用內容增加;(3)長期看生活和工作效率等多場景應用落地會進一步帶動VR設備需求,如ToC端的社交、健身和ToB端的辦公、教育、醫療、軍事等領域。

關鍵因子標籤:數字經濟,蘋果新品,元宇宙

04

投資結論:乘勢“破壁滲透期”的產業良機

(一)搭建“新興產業滲透率比較框架”打分體系

綜合來看,我們評估新興產業從滲透率角度的發展空間,不僅要看當前的水平(較低、處於破壁滲透期),更需要觀察未來是否有持續的驅動力去促進滲透過程,併兼顧廣闊的滲透空間。

驅動力三因子是偏主觀性質的追蹤,我們形成一套打分規則,可以得到:驅動力三因子第一梯隊(光伏),第二梯隊(新能源車、智能汽車、風電、VR)。政策因子、技術因子、需求因子各為5分滿分,三者等權重加權後獲得驅動因子總分(5分滿分);滲透空間打分規則為:當前滲透率、滲透率天花板各為5分滿分,兩者等權重加權後獲得滲透空間總分(5分滿分);滲透空間+驅動因子打分規則為:驅動因子總分、滲透空間總分各為5分滿分,兩者等權重加權後獲得最終總分。

針對行業的滲透空間及驅動因子進行打分,最終根據滲透空間+驅動因子的等權重加權獲得的最終總分,可以將新興產業分為三檔:

第一檔:總分為4-5分,即同時具備高滲透空間+高驅動力的屬性;

第二檔:總分為2-3分,即滲透空間適中,同時具備一定的行業驅動力;

第三檔:總分為2分,即滲透空間較低,或即使滲透空間較高但當前不具備強驅動力。

經過打分篩選後獲得三檔行業:

第一檔:智能汽車、新能源汽車、數控機牀、VR設備,該類行業當前滲透率水平處於破壁滲透期、滲透率天花板高(80%及以上),同時具備強政策因子、技術因子、需求因子(三因子均大於3分)。

第二檔:光伏、半導體設備,該類行業當前滲透率水平較低(0-20%)、滲透率天花板較高(50%及以上),同時具備強驅動因子(驅動因子總分大於3分)。

第三檔:風電、5G基站、掃地機器人,該類行業或滲透空間不高但驅動因子強勁(風電),或滲透空間高但缺乏驅動力(5G基站、掃地機器人)。

(二)優選“新興產業滲透率比較框架”下細分賽道

根據“滲透率+驅動三因子+天花板”打分模型,前兩檔行業最具競爭力,我們再綜合考量技術格局、競爭格局、供需格局三變量,優選出可重點關注的細分賽道,分別為智能汽車(智能座艙/激光雷達)、新能源汽車(整車/結構件)、VR設備(光學器件)、數控機牀(數控刀具/高端機牀設備)、光伏(組件)、半導體設備(晶圓加工設備)。

五、風險提示

宏觀經濟下行壓力超預期,盈利環境超預期波動,海外政經環境變化,疫情反覆或疫苗注射進展不達預期,中美關係超預期,測算與假設超預期。