3月29日,三生製藥(1530.HK)召開2021年業績發佈會,公司董事長婁競博士攜管理層出席。

收入穩健增長,歸母淨利接近翻番

2021年,三生製藥實現收入63.8億元,同比增長14.2%,2017-2021年5年CAGR達14.3%;實現歸母淨利潤16.5億元,同比增長97.6%,2017-2021年5年CAGR達15.3%;每股收益從2020年0.4港元提高至0.8港元,同比增長97.1%。

圖表一:三生製藥2021收入淨利整體情況

數據來源:公司公吿,格隆彙整理

盈利水平進一步提升。2021年,三生製藥實現毛利52.76億元,同比增長16.6%,毛利率為82.67%,繼續維持在80%以上,ROE從2020年的5.9%提升至11.1%。

圖表二:三生製藥2021年盈利水平

數據來源:公司公吿,格隆彙整理

在費用方面,三費用控制合理,研發佔比持續提升,提高28%至7.5億元,研發費用率為11.8%。

資產端持續提升,負債端進一步降低。2021年,三生製藥總資產提升8.7%至192億元,淨資產提升11.9%至147億元,當前公司現金充裕,截至2021年末賬上現金資產(含理財)達49.5億元。

四大業務穩健增長,生物製藥繼續強勢引領

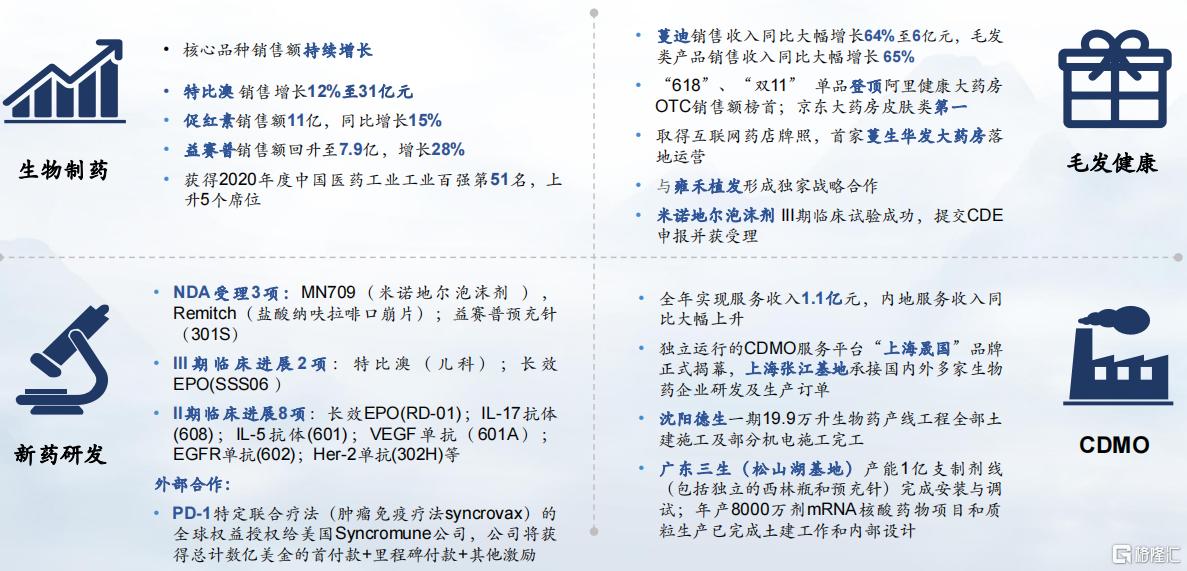

三生製藥過去一年在業務上取得不俗的表現,其中生物製藥仍是最大的收入來源,毛髮健康實現快速增長,CDMO業務也跟隨發力,新藥研發加速推進。

一、生物製藥:核心品種持續發力,特比澳繼續穩居市場第一

核心生物藥收入增長至51億元,銷售佔比高達80%,主要得益於核心品種特比澳、促紅素、益賽普等的持續發力。

特比澳,2021年實現收入30.80億元,同比增長11.50%。2021年,按銷售額計市場份額為72.10%,繼續居於升血小板藥物市場首位。作為自主研發和全球唯一商業化的重組人血小板生成素產品,特比澳不斷覆蓋免疫性血小板減少症(ITP)和化療導致的血小板減少症(CIT),超四種血小板減少症指南與專家共識推薦為首選用藥。未來特比澳適應症將不斷拓展,目前兒童ITP III期臨牀入組完成,CLDT(肝病引起的血小板減少)II期臨牀入組即將完成。

促紅素,2021年實現收入11.20億元,同比增長15%。2021年益比奧和賽博爾合計市場份額為42.40%,穩居EPO產品市佔率第一。目前終末期慢性腎病患者數達350萬人,七成透析患者會伴隨貧血,治療率不足四成,另外化療引起的貧血(CIA)患者羣體數量達200-300萬人,癌性貧血的治療率不足一成,未來腎性和非腎性的貧血治療率都有望進一步得到提升。相比口服品種,EPO具有更高的安全性,是貧血治療領域中最安全、有效,患者可負擔的高性價比的藥物。三生兩個品牌包含了2020版基藥目錄中EPO全部規格,助力其在基層的進一步滲透。

益賽普,2021年實現收入7.9億元,同比增長28%,得益於公司以價換量策略的成功,2020Q4益賽普自主降價50%,2021年銷售額同比大幅增長90%。益賽普作為中國內地市場推出的首個TNF-α抑制劑產品,填補了中國風濕病領域無生物製劑可用的空白,獲批時間早於原研5年。2021年累計覆蓋醫療機構3700家,其中覆蓋縣級醫院900餘家,覆蓋超過 650個縣,通過下沉打開廣闊的市場空間。益賽普在類風濕關節炎,強直性脊柱炎等適應症領域有超過17年的臨牀使用經驗,它具有免疫原性低,嚴重細菌感染不良反應發生率低等臨牀優勢,得到醫生和患者的普遍認可。未來將在更加親民的價格水平下,通過多種形式的渠道下沉工作,為更多國內基層風濕患者帶來治療上的獲益。

二、毛髮健康:蔓迪國內外用脱髮藥物龍頭,未來市場滲透空間巨大

蔓迪,是用於治療雄性激素引起的脱髮外用OTC藥物,2021年實現收入6.02億元,同比增長63.70%。根據中國藥學會的數據,蔓迪2021年佔中國內地市場份額71.20%,穩居米諾地爾市場第一。蔓迪在互聯網營銷和藥店獲得了快速增長,銷售網絡已覆蓋藥店六萬五千家,以及天貓、京東等互聯網銷售平台,在去年“618”和“雙11”中,蔓迪單品登頂阿里健康大藥房OTC銷售額榜首,同時獲得京東大藥房皮膚類第一。目前蔓迪已取得互聯網藥店牌照,首家蔓生華髮大藥房落地運營。此外蔓迪還和雍禾植髮形成獨家戰略合作,全面佈局民營連鎖醫療機構專線渠道。

當前,國內脱髮患者達2.50億人,而滲透率僅為1-2%,科學專業防脱生髮藥品具有廣闊的市場空間。隨着蔓迪品牌宣傳推廣力度的增加,蔓迪滲透率有望得到持續提升,帶來業績上的持續增長。

三、CDMO:業務穩步推進,未來將逐步釋放產能

2021年,CDMO板塊實現收入1.11億元,同比增長4.60%。CDMO產能目前集中在瀋陽德生基地,上海晟國基地,蘇州三生基地,廣東三生基地,意大利Sirton。其中瀋陽德生1期已完工,可實現產能19.9萬升/年,廣東三生(松山湖基地)1億支製劑線已完成安裝和調試,8000萬劑/年mRNA核酸藥物和質粒目前已完成土建工作和內部設計。2021年12月,晟國平台正式成立,開始主動對外承接CDMO服務訂單。

隨着多個基地的陸續建設,三生製藥CDMO可用產能陸續釋放。同時,全球領先的硬件建設水平和多樣性的產能產線,大規模鋼管和耗材自產形成的成本節省以及技術和完整的人才團隊等競爭優勢,都將為公司CDMO業務形成長期的競爭力。

四、新藥研發:在研究產品加速推進,對外合作取得重要進展

2021年,三生製藥新藥研發取得了較大進展。其中NDA受理3項:MN709(米諾地爾泡沫劑)、Remitch(鹽酸納呋拉啡口崩片)以及益賽普預充針(301S),其中Remitch是從日本東麗引進的,獲批後將是國內首個治療透析瘙癢的藥物品種,能夠持續緩解難治性瘙癢有效率80%以上。III期臨牀進展2項:特比澳(兒科)和長效EPO(SSS06),II期臨牀進展8項:長效EPO(RD-01)、IL-17抗體(608)、IL-5抗體(601)、VEGF單抗(601A)、EGFR單抗(602)、Her-2單抗(302H)等。

圖表三:三生製藥研發管線情況

數據來源:公司公吿,格隆彙整理

PD-1邁出品種出海第一步。三生製藥將對外合作項目PD-1特定聯合療法(腫瘤免疫療法syncrovax)的全球權益授權給美國Syncromune公司,公司將獲得數億美金的首付款、里程碑付款及其他激勵。

圖表四:四大業務亮點介紹

數據來源:公司公吿,格隆彙整理

Q&A

Q1:公司對核心產品線2022年的展望?

A1:特比澳,現在是ITP和CIT雙適應症,臨牀需求很大,滲透率也在持續提升,另外還有兩個適應症兒科ITP和CLDT也將會陸續獲批,將覆蓋更廣泛的患者羣體,預計未來還能保持低雙位數的增速。促紅素,經過部分省份的集採,目前價格維持在我們可接受的範圍內,通過持續的基礎下沉,以及研發管線上的兩個長效品種和小分子口服產品的新增貢獻,預計未來該品類依然維持能夠10億以上的收入體量。蔓迪,2021年收入實現同比增長63.70%,電商觸達2000多萬客户,銷售覆蓋200-300萬的客户,近40%的復購率,顯示出蔓迪已建立了良好的品牌地位。 院線醫院覆蓋2000多家,零售端目前覆蓋有6.5萬家,市場空間大,預計未來將繼續維持30%以上的快速增長,益賽普,當前TNF-α疾病治療領域競爭激烈,益賽普也入選了廣東聯盟集採,未來通過滲透率的提升、市場下沉以及扶貧計劃推進,產品將惠及更多的患者。賽普汀作為臨牀達到原研同等地位的後來者,目前處在爬坡階段。

總體來看,集團的核心品種,無論TPO,EPO,還是益賽普,都是國內市場存在需求尚未滿足的品種,集團最重視的是能夠向廣大的患者提供高質量的,可及的生物藥,集團對於藥品的質量和產能具有充分的信心,在規模的持續增長上保持樂觀。

Q2:介紹股東持股前五大股東的持股情況?未來三到五年經公司的經營目標?市場認為公司被低估了,公司自己怎麼看?

A2:(1)前五大股東公司公開信息能查到。大股東及一致行動人目前持股接近28%,戰略合作伙伴CPE持股15%左右,重要的外資股東像貝萊德持倉超過5%,美元基金也持有不少,港股通南下資金整體持倉加起來有15-16%左右。

(2)未來公司還是會堅持生物藥為主,注重產能和質量,降低成本,增加產品普及度,繼續專注於腎科、自免、脱髮等擅長的領域,此外也會加強銷售能力。業務板塊方面,第一將圍繞生物製藥板塊進行深耕;第二利用公司生產製造能力和臨牀註冊能力,在CDMO業務持續發力,明後年產能會陸續釋放出來;第三是毛髮健康領域,公司會持續進行深耕,不斷加強產品迭代,將產品做到一個更大的體量。公司業務整體將維持雙位數增長,隨着一些成熟產品滲透率的提高,它們也將逐步放量,公司收入未來有望達到百億的規模。

(3)公司估值受到資金、基本面以及港股市場的綜合影響,當前公司估值不到8倍PE。公司也在去年完成近10億港幣的回購,並註銷一定比例股本,增厚股東權益。未來公司會將繼續開展溝通和交流,讓市場認識到三生製藥的真正價值。

Q3:CDMO未來幾年銷售的展望,以及產能釋放對公司利潤的影響?上游的原料國產化是靠自研解決還是通過投資上游企業解決?

A3:(1)目前CDMO的收入為1.1億元左右,大分子端去年釋放出來的產能有幾千萬元的收入,歐洲收入維持在7000萬元左右的水平。瀋陽德生19.90萬升的一期產能今年開始能釋放。CDMO訂單國內增量主要來源晟國平台,其去年12月開始對外主動承接訂單,短短三個月時間,已經接觸了數十家客户,轉化為訂單收入已經遠超去年全年。未來CDMO收入預期會着重放在訂單獲取和客户接觸上,充分發揮三生製藥在臨牀後期和商業化階段的服務優勢。

上游CDMO全產業鏈集團早有佈局,目前已經對自產培養基和親和填料Protein-A進行自主生產,當然也關注上游公司的投資機會。未來五年公司CDMO將成長為集團內非常重要的業務,希望未來三到五年實現5個億的收入。

Q4:今年的管線有什麼比較重要的進展?

A4:Remitch、米諾地爾泡沫劑以及益賽普預充針預計今年或明年獲批,另外公司將聚焦自免管領域的研究和加速管線推進。

我們也在加速聚焦自免領域的研發管線,因為看到自身免疫性疾病 國內擁有太大的人羣和市場。 IL-17治療銀屑病計劃今年三季度進入III期臨牀,9月份入組,明年底進行NDA申報,2024有望上市。IL-1治療急性痛風關節炎,當前處在II期臨牀階段;還有眼科的601A也處在II期臨牀階段,目前臨牀數據非常優異,有望於2024年會獲批上市。整體來看, 2024年到2025年會有一系列的新產品上市。