本文來自格隆匯專欄:招商策略張夏,作者:張夏 塗婧清

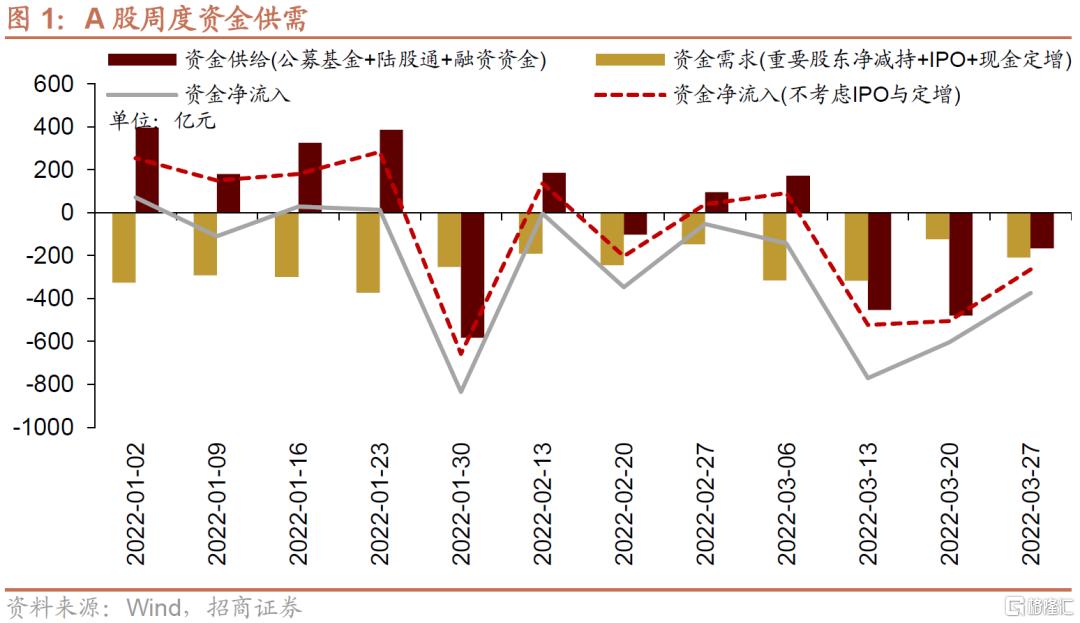

上週央行公開市場淨投放500億元,貨幣市場利率上行,R007與DR007利差明顯擴大。股市方面,北上資金流出規模收窄,融資資金小幅淨流入;新成立基金規模上升,ETF淨流出,重要股東淨減持規模上升,IPO規模擴大,股市流動性有所改善。從投資者偏好來看,北上資金買入有色金屬、電氣設備、化工等,融資淨買入醫藥生物、電氣設備、銀行等;寬指ETF以淨贖回為主,信息技術ETF申購較多,醫藥ETF贖回較多。美聯儲鷹派聲音不斷,美債收益率大幅上行,5月美聯儲加息50bp的預期概率明顯提升。

核心觀點

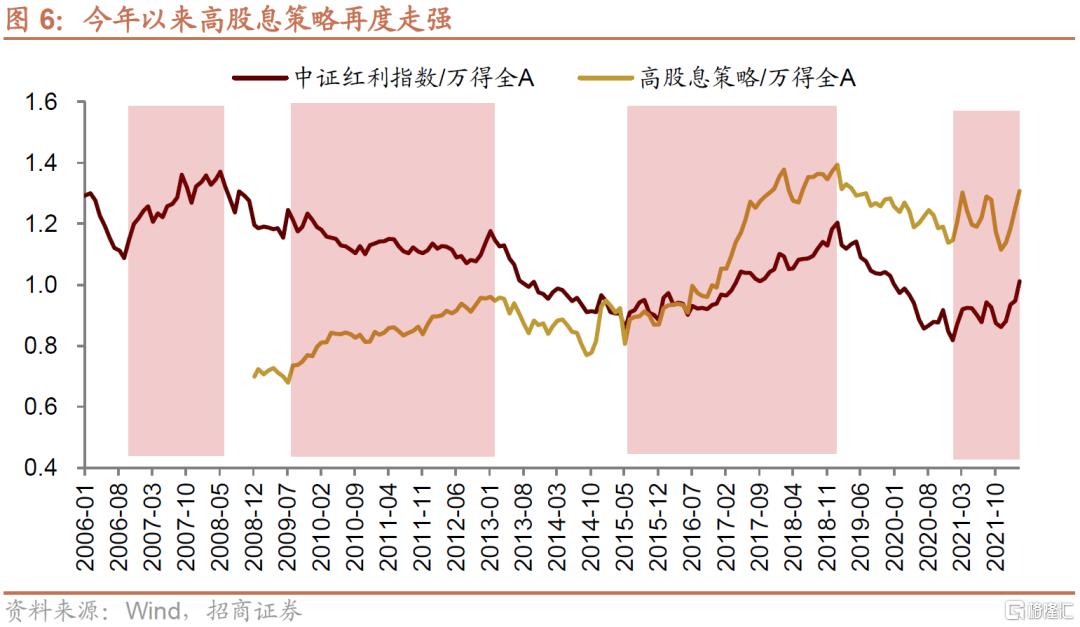

年報分紅來襲,A股歷史分紅情況如何? 隨着上市公司年報陸續披露,越來越多公司公佈了年報分紅計劃,其中不少公司計劃每股分紅超過2元,也有不少公司年度計劃派息規模已經超過全年淨利潤。2010年以來,A股整體股利支付率逐漸提高。分行業看,2019-2021年A股股息率最高的行業包括鋼鐵、銀行、煤炭、房地產等。2021年以來,中證紅利指數和高股息策略指數整體跑贏萬得全A。尤其今年以來,內外因素共振導致A股波動加劇並出現大幅調整,高股息策略相比萬得全A指數再度明顯走強。年內高股息策略指數相比萬得全A的超額收益達到14.25%,凸顯了其較強的防禦屬性。

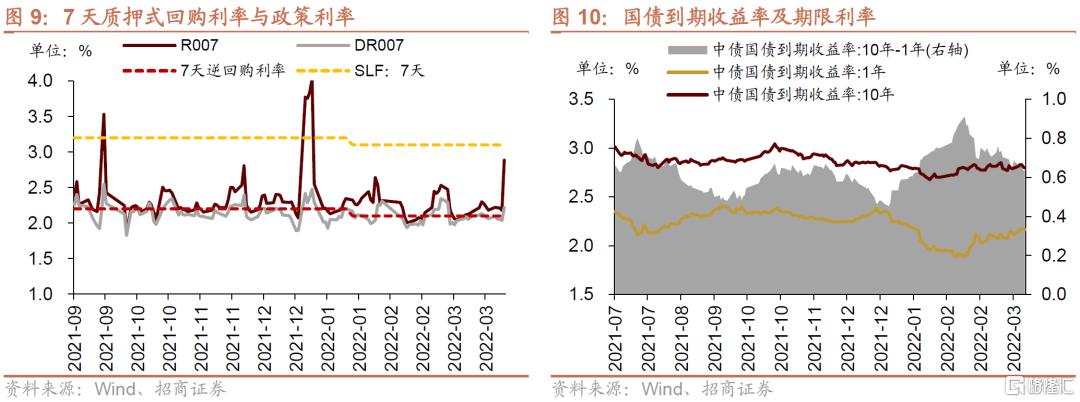

上週(3月21日-3月25日)央行公開市場淨投放500億元,未來一週將有1900億元逆回購到期。

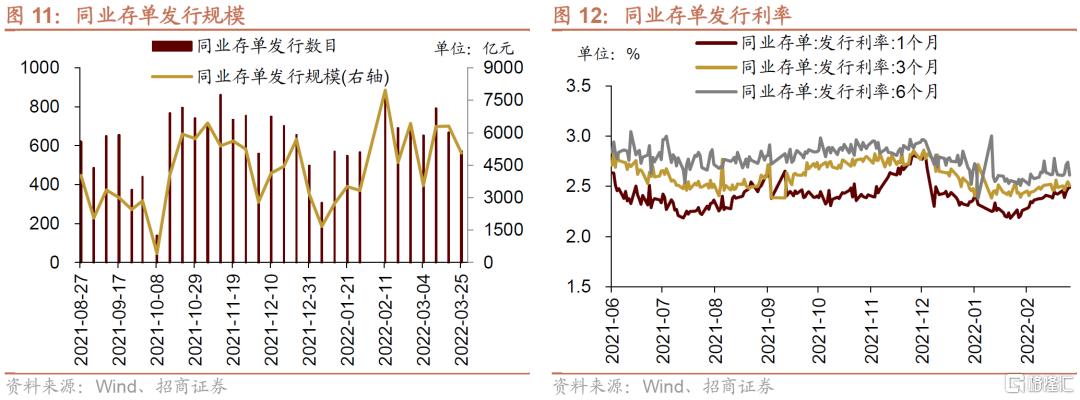

貨幣市場利率上行,R007與DR007利差明顯擴大,季末流動性結構性緊張。短、長端國債收益率上行,同業存單發行規模下降,發行利率漲跌不一。截至3月25日,R007上行70.1bp,DR007上行15.4bp,1年期國債收益率上行5.3bp,10年期國債收益率上行0.5bp,同業存單發行規模減少1241.0億元,1M/3M同業存單利率上行,6M同業存單利率下行。

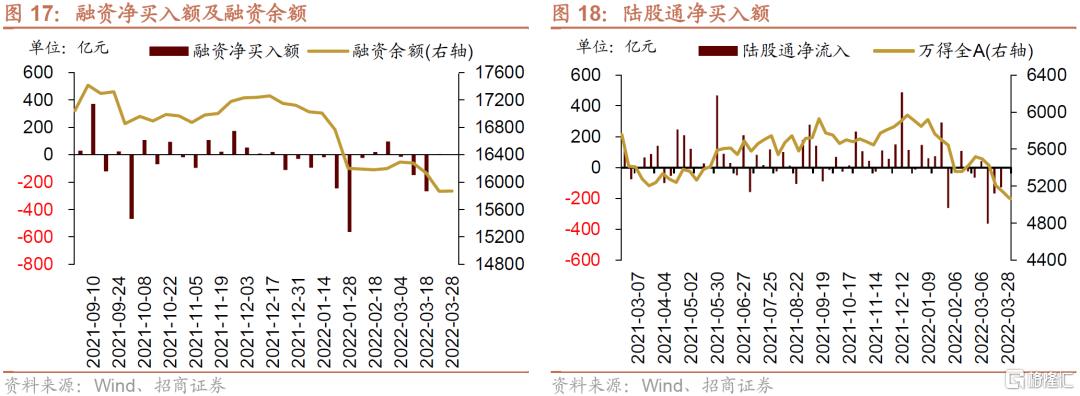

股市方面,A股市場流動性小幅改善。北上資金淨流出規模收窄,淨流出127.8億元;融資餘額上升,融資資金淨買入4.7億元;ETF淨流出77.2億元;新成立偏股類公募基金份額增加。重要股東淨減持規模增加,公佈的計劃減持規模擴大。

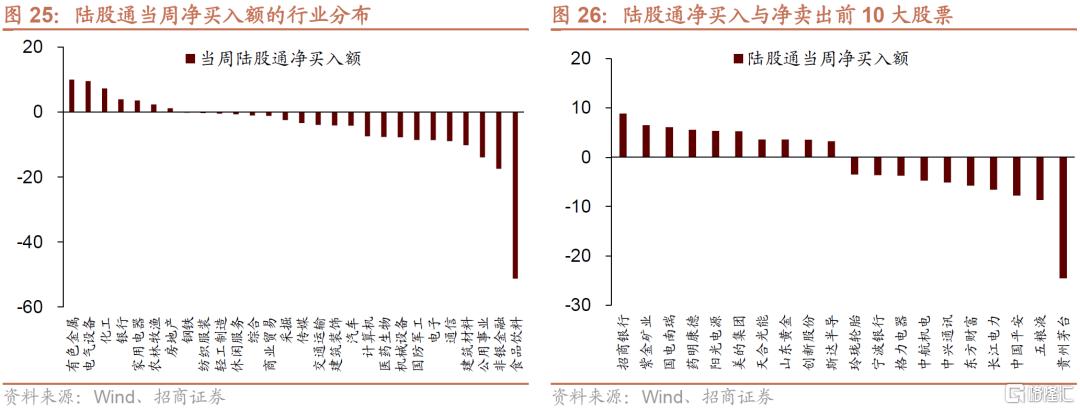

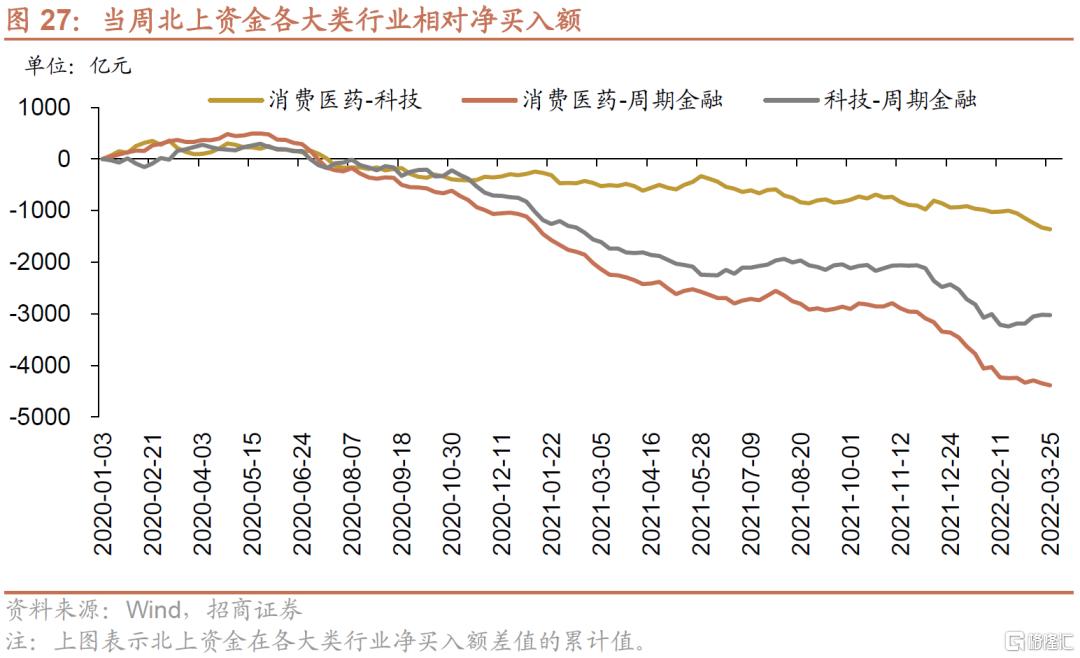

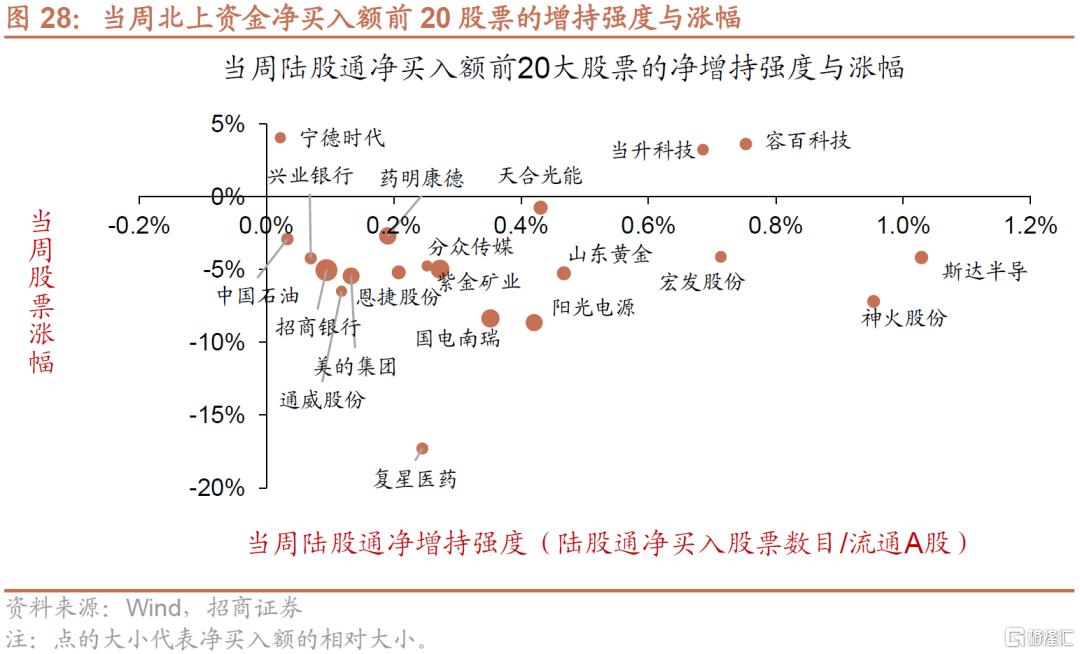

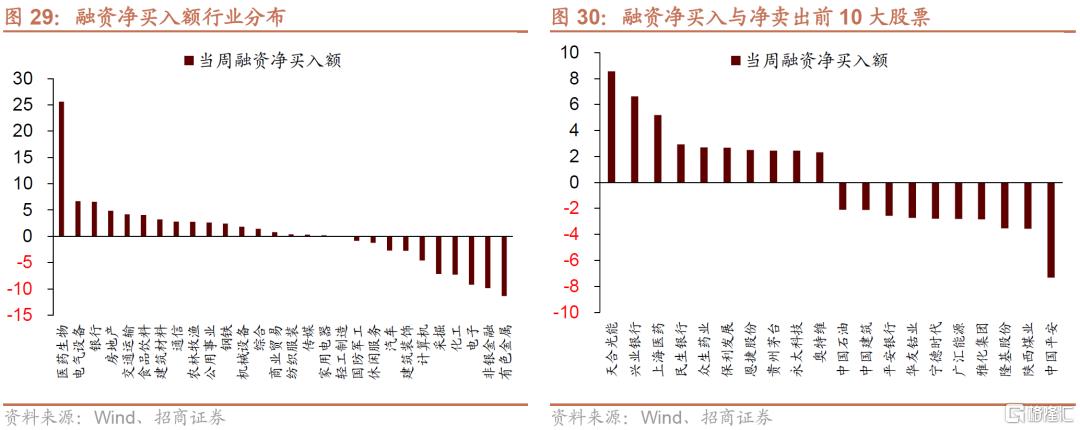

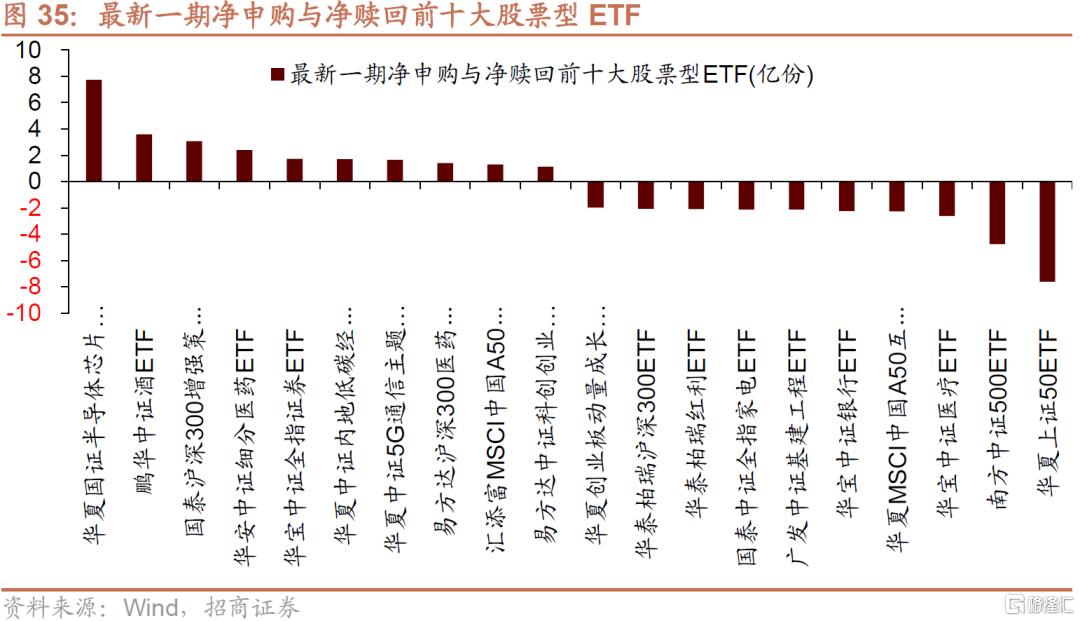

從投資者偏好來看,陸股通淨買入規模較高的行業有有色金屬、電氣設備、化工等,淨賣出規模較高的行業是食品飲料、非銀金融、公用事業等;融資資金買入較多的為醫藥生物、電氣設備、銀行等,淨賣出較多的包括有色金屬、非銀金融、電子等。個股方面,陸股通淨買入招商銀行最多,淨賣出貴州茅台最多;融資客大幅加倉天合光能,賣出較多的為中國平安、陝西煤業、隆基股份等。寬指ETF以淨贖回為主,其中中證500ETF贖回最多;行業ETF申贖參半,其中信息技術ETF申購較多,醫藥ETF贖回較多。淨申購最高的為華夏國證半導體芯片ETF;淨贖回最高的為華夏上證50ETF。

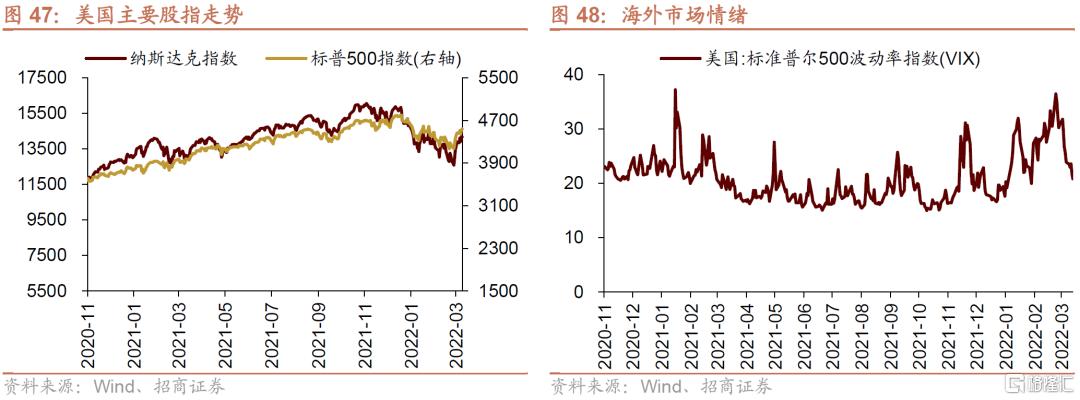

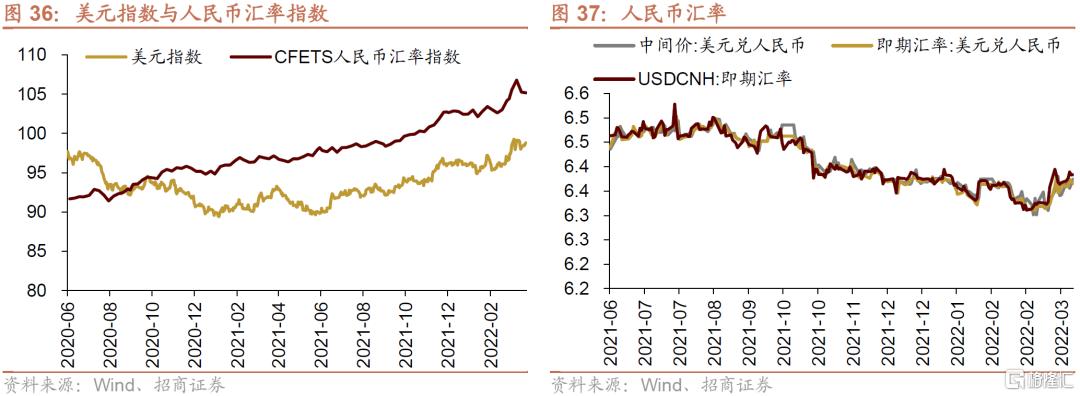

海外市場方面,美元指數回升,短端美債收益率上行,長端美債收益率上行,FRA-OIS利差縮小,人民幣相對美元略有貶值。具體地,VIX指數下降3.06至20.81。美債1年期收益率上行38.0bp,10年期收益率上行34.0bp。美元指數上升0.58點。人民幣外匯指數下降0.10點。

01

流動性專題

年報分紅來襲,A股歷史分紅情況如何?

隨着上市公司年報陸續披露,越來越多公司公佈了年報分紅計劃,其中不少公司計劃每股分紅超過2元,也有不少公司年度計劃派息規模已經超過全年淨利潤。

自2010年以來,A股整體股利支付率逐漸提高。2020年報吿期A股整體分紅規模為15249.2億元,股利支付率36.4%。截至目前A股2021年報吿期公佈的分紅規模為1152.4億元。

分行業看,股息率較高的行業主要包括銀行、鋼鐵、煤炭、房地產等。2019-2021年A股股息率均值前三的行業為鋼鐵(4.0%)、銀行(3.9%)、煤炭(3.4%);股息率中位數前三的分別為銀行(3.8%)、鋼鐵(3.2%)、煤炭(3.2%)。具體到個股來説,近三年平均股息率居前的如方大特鋼、文科園林、大東方、三湘印象等。

2021年以來,中證紅利指數和高股息策略指數整體跑贏萬得全A。尤其今年以來,內外因素共振導致A股波動加劇並出現大幅調整,高股息策略相比萬得全A指數再度明顯走強,年內高股息策略指數累計收益率-0.54%,相比萬得全A的超額收益達到14.25%,凸顯了其較強的防禦屬性。

02

監管動向

03

貨幣政策工具與資金成本

上週(3月21日-3月25日)公開市場淨投放500億元。為維護銀行體系流動性合理充裕,央行開展逆回購1900億元,同期有1400億元央行逆回購到期,未來一週將有1900億元逆回購到期。

貨幣市場利率上行,R007與DR007利差擴大;短、長端國債收益率上行,期限利差縮小。截至3月25日,R007為2.88%,較前期上行70.1bp,DR007為2.22%,較前期上行15.4bp,兩者利差擴大54.6bp至0.67%。1年期國債到期收益率上升5.3bp至2.16%,10年期國債到期收益率上升0.5bp至2.80%,期限利差縮小4.8bp至0.63%。

同業存單發行規模下降,發行利率漲跌不一。3月21日-3月25日,同業存單發行572只,較上期減少95只;發行總規模5064.9億元,較上期減少1241.0億元;截至3月25日,1個月、3個月和6個月發行利率分別較前期變化6.5bp、2.1bp、-0.3bp至2.49%、2.51%、2.61%。

04

股市資金供需

1、資金供給

資金供給方面,3月21日-3月25日,新成立偏股類公募基金43.3億份,較前期增多13.4億份。股票型ETF較前期淨流出,對應淨流出77.2億元。全周整個市場融資淨買入4.7億元,從前期淨流出轉為淨流入,截止3月25日,A股融資餘額為15872.0億元。陸股通本週淨流出,當週淨流出規模為127.8億元,淨賣出額較前期收窄39.1億元。

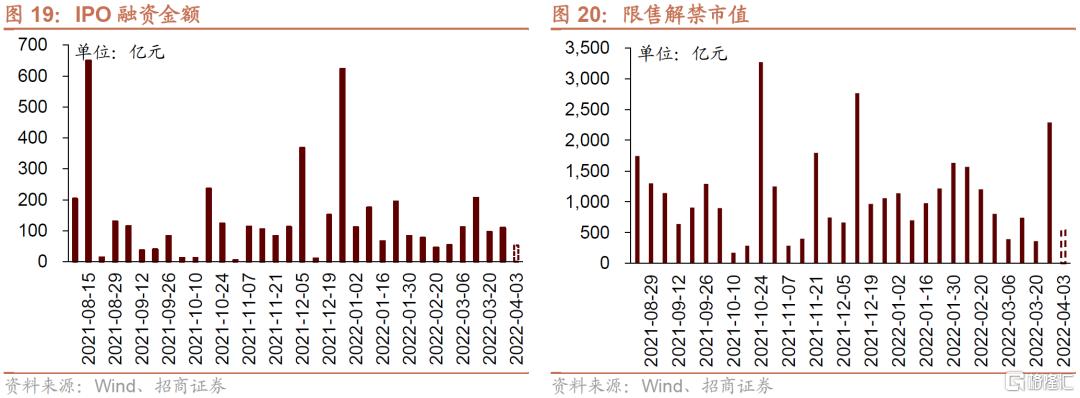

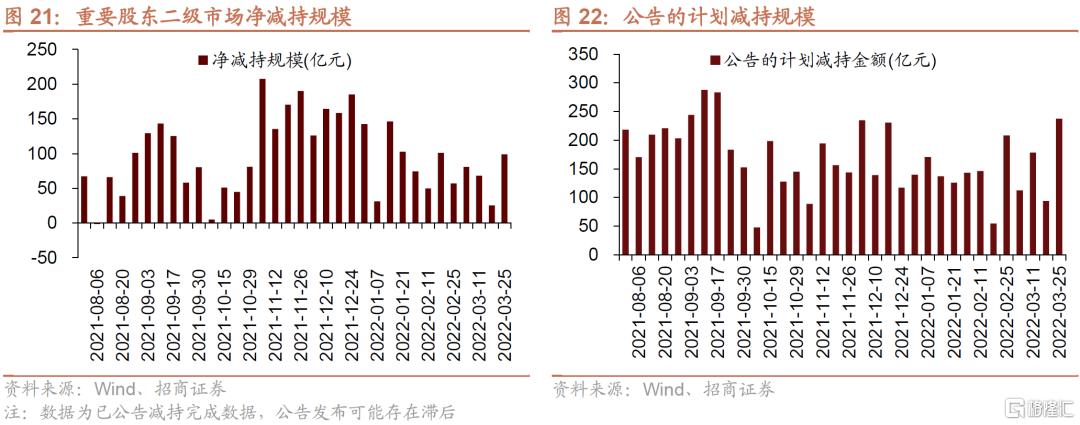

2、資金需求

資金需求方面,3月21日-3月25日,IPO融資金額回升至109.2億元,共有6家公司進行IPO發行,截至3月28日公吿,未來一週將有1家公司進行IPO招股,計劃募資規模51.8億元。重要股東淨減持規模擴大,淨減持99.1億元;公吿的計劃減持規模237.3億元,較前期上升。

限售解禁市值為2292.5億元(首發原股東限售股解禁762.3億元,首發一般股份解禁120.5億元,定增股份解禁1406.9億元,其他2.8億元),較前期上升。未來一週解禁規模下降至540.3億元(首發原股東限售股解禁411.2億元,首發一般股份解禁2.7億元,定增股份解禁120.2億元,其他6.2億元)。

05

投資者情緒

3月21日-3月25日,當週融資買入額為3183.7億元;截止3月25日,佔A股成交額比例為8.3%,較前期上升,投資者交易活躍度增強,股權風險溢價上升。

06

投資者偏好

1、陸股通

3月21日-3月25日,陸股通資金淨流出127.8億元。行業偏好上,有色金屬、電氣設備、化工這三個行業淨買入規模較高,買入金額分別為10.0億元、9.6億元、7.3億元。淨賣出規模較高的行業是食品飲料、非銀金融、公用事業等行業。個股方面,淨買入規模較高的主要包括招商銀行(+8.9億元)、紫金礦業(+6.5億元)、國電南瑞(+6.1億元)等;淨賣出規模較高的主要包括貴州茅台(-24.6億元)、五糧液(-8.6億元)、中國平安(-7.8億元)等。

2、融資交易

3月21日-3月25日,融資資金淨流入4.7億元。具體來看,本週融資資金買入醫藥生物(+25.6億元)、電氣設備(+6.7億元)、銀行(+6.6億元)等行業,淨賣出有色金屬(-11.4億元)、非銀金融(-9.9億元)、電子(-9.2億元)等行業。個股方面,融資淨買入規模較高的為天合光能(+8.6億元)、興業銀行(+6.6億元)、上海醫藥(+5.2億元)等;融資淨賣出規模較高的包括中國平安(-7.3億元)、陝西煤業(-3.6億元)、隆基股份(-3.5億元)等。

3、ETF淨申購贖回

3月21日-3月25日,ETF淨贖回,當週淨贖回13.8億份,寬指ETF以淨贖回為主,其中中證500ETF贖回最多;行業ETF申贖參半,其中信息技術ETF申購較多,醫藥ETF贖回較多。具體的,滬深300ETF淨贖回0.2億份;創業板ETF淨贖回2.9億份;中證500ETF淨贖回8.3億份;上證50ETF淨贖回7.6億份。雙創50ETF淨申購1.5億份。行業方面,信息技術ETF淨申購11.9億份;消費ETF淨申購1.0億份;醫藥ETF淨贖回4.3億份;券商ETF淨申購3.7億份;金融地產ETF淨贖回2.4億份;軍工ETF淨申購0.3億份;原材料ETF淨贖回0.2億份;新能源&智能汽車ETF淨申購6.1億份。

3月21日-3月25日,股票型ETF淨申購規模最高的為華夏國證半導體芯片ETF(+7.7億份),鵬華中證酒ETF(+3.6億份)淨申購規模次之;淨贖回規模最高的為華夏上證50ETF(-7.6億份),南方中證500ETF(-4.7億份)次之。

07

外匯市場

3月21日-3月25日,美元指數回升,人民幣相對美元略有貶值。截止3月25日,美元指數收於98.81,較前期(3月20日)上升0.58點,人民幣匯率指數較前期下降0.1點收於105.2點,美元兑人民幣中間價上升、即期匯率上升、離岸匯率上升,分別為6.37、6.37、6.38,人民幣相對美元匯率略有貶值。

另外,美元兑港幣匯率有所回升,港幣相對美元有所貶值。

08

海外金融市場流動性跟蹤

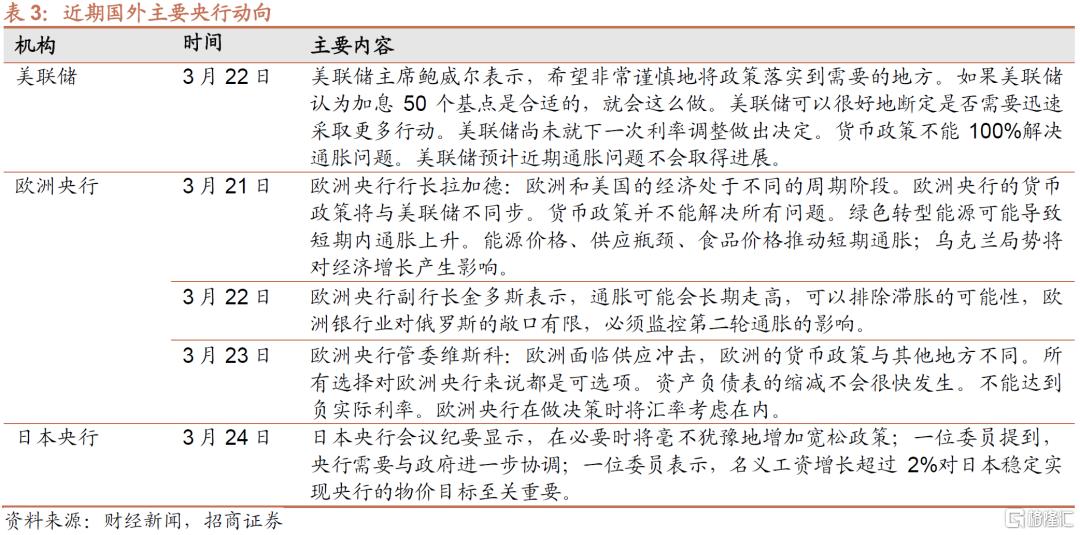

1、國外主要央行動向

美聯儲主席鮑威爾表示,希望非常謹慎地將政策落實到需要的地方。如果美聯儲認為加息50個基點是合適的,就會這麼做。美聯儲可以很好地斷定是否需要迅速採取更多行動。歐洲央行行長拉加德表示,歐洲和美國的經濟處於不同的週期階段,歐洲央行的貨幣政策將與美聯儲不同步。歐洲央行副行長金多斯表示,通脹可能會長期走高,必須監控第二輪通脹的影響。日本央行會議紀要顯示,在必要時將毫不猶豫地增加寬鬆政策。

2、利率

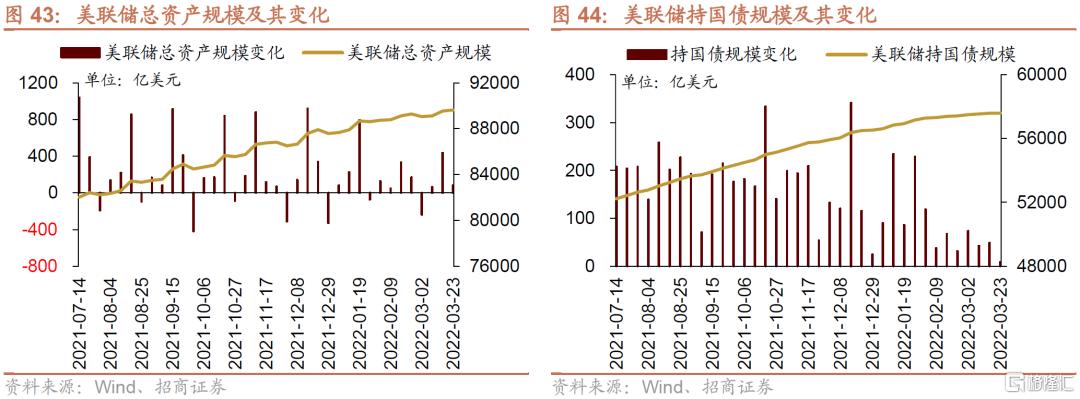

最近一週美聯儲總資產規模擴大。截止3月23日,美聯儲持有資產規模89624.74億美元,相比前期(3月16日)擴大81.68億美元。其中,持有國債規模57591.49億美元,相比前期擴大8.82億美元。

3月21日-3月25日,短、長端美債收益率上行,利差縮小,FRA-OIS利差縮小。美國1年期國債收益率上行38.0bp至1.67%,10年期國債收益率上行34.0bp至2.48%,利差縮小4.0bp至0.81%,截止3月27日,FRA-OIS利差為17.88bp,較前期(3月20日)下降7.41bp,處於2010年以來的50.15%分位

3、海外市場情緒

上週VIX指數回落,全周較前期(3月20日)下降3.06點至20.81,市場風險偏好改善。上週標普500指數上漲1.98%,納斯達克指數上漲1.79%。