本文來自格隆匯專欄:華泰固收張繼強,作者:張繼強 吳宇航 仇文竹

中美利差重要嗎?

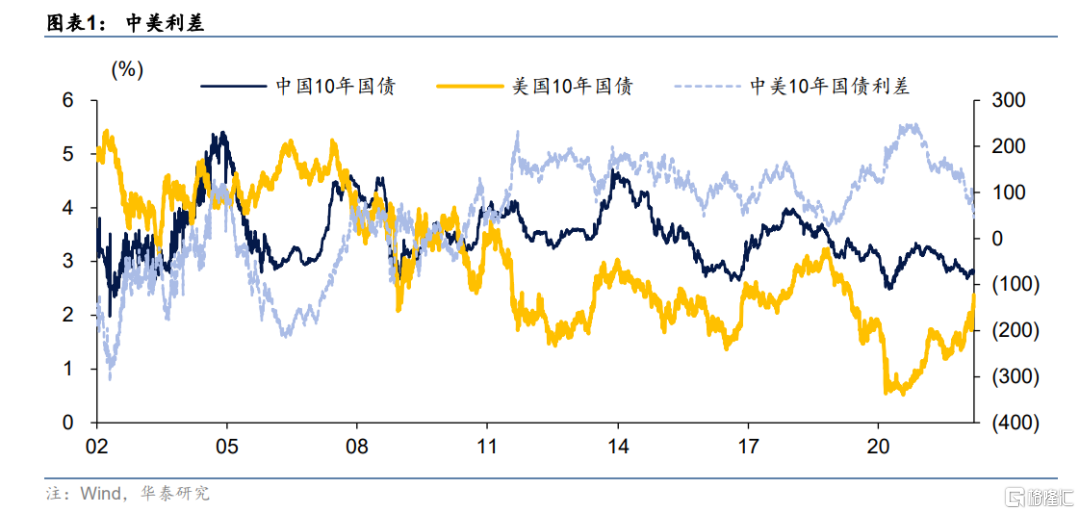

中美利差是市場上老生常談的問題。近期美債波動加大,中美利差快速收窄,截至3月22日,中美十年期利差已經收斂至50BP以下,引發市場關注。中美利差收窄意味着什麼?對市場有何影響?

歷史上看,中美利差以2010年為界可以大致劃分為兩個階段:2010年之前,中美利差波動較大,且長期處於倒掛狀態。原因在於當時中美的經濟和貨幣政策週期完全不同步,且資本管制下中美利率缺乏聯動,因此十年國債利率之間的相關性自然較差。而2010年之後,中美利差趨於穩定,聯動明顯,長期維持正值。背後一方面是中國經濟仍存在外需驅動的特徵,金融危機後中美貨幣政策同步性增強。另一方面2010年之後我國金融市場開放程度大幅提高,中美利率的聯動性明顯增強,因此中美國債長期維持正利差。但即便如此,利差絕對水平的波動也不小,2011年以來,中美十年期利差最低值為24BP(2018年),最高值為249BP(2020年)。

中美利差本身其實並不重要,沒有固定的合理尺度。2018年4月,易綱行長一度提出中美利差“舒適區間”的概念,自此開始80-100BP似乎成為市場的“心理錨”。但實際上,中美利差本身沒有固定的合理尺度,更不是央行的中介目標,實際中也經常突破“舒適區間”,背後的原因在於:

第一,長期利率水平由經濟體各自的經濟增長和通貨膨脹決定,是基本面的映射,因此兩國利差更多反映的是基本面的相對景氣度,都是政策調控和市場交易的結果,而不是匯率等變化的原因,不能本末倒置。

第二,我國貨幣政策長期強調“以內為主”,只有在內部平衡的基礎上,才會兼顧外部平衡。一個最直觀的例子就是同樣在2018年,美聯儲處於加息週期,美債利率整體上行。而國內面臨中美貿易摩擦、出口驟降和實體去槓桿,匯率也出現貶值壓力。為了對沖經濟下行,央行全年4次降準,中美利差也從年初的140BP一路降至年底的30BP左右。

本輪中美利差為何收窄?中美週期錯位是根本原因。2020年疫情打亂了全球經濟週期,不同國家的防疫效果影響了經濟復甦節奏。中國藉助體制優勢率先走出疫情,貨幣政策也率先退出寬鬆,而美國則依靠貨幣財政持續刺激總需求,這使得中美經濟週期和政策取向明顯錯位。就今年而言,我國需要解決的是“三重壓力”下的經濟下行壓力,貨幣政策穩中偏松,而美國核心目標是控通脹,貨幣政策需要收緊。俄烏衝突之後,美國面臨的通脹壓力進一步加大,美聯儲加息果斷堅決。在此背景下中美利差收窄是必然事件。

中美利差收窄對市場有三大影響路徑:

第一,利差收窄反映中美宏觀主線和貨幣政策的錯位,人民幣貶值和資本外流風險加大。今年中國重“滯”,美國重“脹”,對應貨幣政策上,中國寬鬆,美國收緊,與2018年有一定相似之處。美聯儲加息會帶來全球資本回流美國,對應人民幣貶值和資本外流的風險略有加大。但如前所述,利差收窄本質上是週期錯位的反映之一,與匯率變化同為“結果”,而不是原因。

第二,中美國債出現比價效應,進而影響外資配置行為。目前外資已經成為國內債券市場的重要需求力量,截至2021年底,境外機構在中國國債中存量佔比已經超過10%。歷史上來看,中美利差與外資增持力度有一定相關性,利差擴大→外資流入,利差收窄則外資流出,中美利差與外資持債同比大概有5-10個月的領先關係。此外,俄烏衝突下部分歐洲資金出現避險需求,也傾向於賣出中債購買美債。2月境外機構合計減持了800億境內債,背後有一部分中美利差收窄的影響。

去年9月債券南向通正式啟動運行,國內投資者也擁有了投資境外債券的渠道,但這部分資金受到嚴格限制,且體量有限(年度總額度5000億),預計不會成為主導力量。相比之下更重要的是,中美利差往往被視為利率的“安全邊際”之一,尤其是利差收窄背後反映的貨幣政策外部制約加大,更容易對投資者情緒產生擾動。

第三,當前2-3年期品種利差最小,隱含了美聯儲加息預期,可能對中國貨幣政策產生一定製約。從中美國債曲線來看,2-3年利率最為接近,短期甚至有倒掛可能。2-3年美債反映的是加息預期。3月22日鮑威爾鷹派發言之後,美國聯邦基金利率期貨顯示的5月份加息50個基點的可能性上升至60.7%。如果美聯儲如期“陡峭式”加息,甚至年內啟動縮表,中美短端利率極有可能倒掛,屆時將對國內貨幣政策形成一定製約,尤其是降息操作將更加慎重。

平坦甚至倒掛的美債收益率曲線意味着國內貨幣政策壓力還有限。對於美債而言,長端利率反映了市場對未來經濟狀況的預期,短端受加息實際影響更大,平坦和倒掛的收益率曲線會壓低短端負債成本和長期投資回報間的息差,對銀行等廣義金融行業不利。目前美債曲線比較平坦,背後隱含的是美國經濟衰退風險,對中國製約還不明顯。而一旦美債曲線陡峭化上行,則意味着經濟增長和通脹預期增強,美國乃至全球經濟預期需要重估,屆時國內貨幣政策壓力更大,不排除被動加息的可能,但此種情況概率較小。

當然,貨幣政策以內為主大原則不變,匯率走勢和國內基本面變化才是核心。考慮到當前融資需求不足、房地產仍在下行週期,應對三重壓力依然是政策主線,因此短期內美債利率不會成為貨幣政策主要制約。但二季度之後,寬財政和寬信用效果可能逐漸顯現,一旦經濟增速回到潛在產出之上,同時匯率貶值壓力增大,貨幣政策重心有可能更加重視外部平衡。

中美利差收斂之下,匯率為何沒有大幅貶值?

第一,外需強+內需弱=貿易順差大。1-2月我國出口同比增速16.3%,已較去年8-12月的兩年平均同比增速有所下滑,但整體仍在高位。外需強+內需弱背景下,1-2月我國貿易順差高達7388億元。貿易順差的擴大帶動外匯流入增加,從而對沖了人民幣的貶值壓力。

第二,考慮通脹後的中美實際利差仍寬。2022年2月美國CPI同比達到1983年以來的最高值7.9%,反觀國內,1-2月CPI同比仍維持在1%以下。因此儘管中美名義利差顯著收斂,但實際利差仍寬,這是支撐人民幣強勢的關鍵。往後看,美國因俄烏衝突加大滯脹風險,短期通脹壓力加劇,而中國CPI上半年預計保持2%以內,PPI下半年加速回落。實際利差的存在使得本輪美聯儲收緊對人民幣匯率的壓力明顯低於前兩輪。

第三,相比而言,面臨地緣政策衝擊的歐洲壓力更大。尤其是歐美對俄製裁導致歐洲面臨更嚴重的能源短缺,滯脹風險更大。

總之,中美利差收窄還不是國內債市的主導因素,當前融資需求不足,房地產仍在下行週期,應對三重壓力是主線,最關鍵的是匯率還沒有出現大幅貶值風險,貨幣政策以我為主大原則不變,短期需要關注外資行為、短端利差收縮甚至倒掛制約國內貨幣政策等擾動。中期值得警惕的情景是,美國經濟如果韌性超預期並持續加息,中國貨幣政策重心會否因此而轉移,目前的概率還不高。

風險提示

1)美聯儲加息幅度超預期:美國經濟韌性超預期,或者通脹持續居高難下,導致美聯儲加息幅度超預期。

2)外資減持超預期:近日外資出現了持續減持中債的情況,中短久期利率債可能面臨一定拋壓。