本文來自:平安研究,作者:楊侃 王懂揚

摘要

輕資產代建前景廣闊,高增長&高盈利&抗週期:我國代建起源於政府代建,近年商業代建伴隨房地產行業擴容得以順勢發展,目前已發展成政府代建、商業代建、資本代建“三足並存”。代建行業整體規模較小,但發展迅速且具備增長潛力,根據中指院數據,2010-2020年中國房地產代建市場單年新籤合約項目數量及建築面積年複合增速均超24%,預計2025年國內代建潛在市場面積有望增至9.1億平。不同於傳統開發模式,代建業務具備輕資產、高盈利、抗週期性等特點,在行業壓降槓桿、轉型“管理紅利”趨勢下,可抵禦風險增厚利潤,為房企紛紛搶灘的業務賽道之一。

綠城管理&中原建業業務發展各有千秋:綠城管理背靠綠城中國,已實現全國化佈局,截至2021年末累計合約規模超8470萬平,為行業先行者;中原建業背靠建業地產,深耕河南省,累計合約規模3097萬平;盈利能力上,近年中原建業的淨利潤率保持在60%左右,遠高於綠城管理20-25%左右的淨利潤率水平。我們認為,兩者盈利規模明顯分化主要源於業務結構和運營模式迥異。業務模式上,綠城管理採用“自營+合作代建”,而中原建業僅專注自營,因合作項目需額外支付合作夥伴服務費用,對利潤率有所拖累;此外,不同於中原建業僅專注商業代建,綠城管理業務涵蓋商業代建、政府代建等,而政府代建相比商業代通常不涉及溢價服務費,利潤率水平不及商業代建可觀。儘管綠城中國在利潤率上有所折損,但合作代建及豐富的客户來源,亦為其帶來更多擴張機遇。

代建不乏增長驅動力,中長期構建產業鏈服務護城河:當前代建行業三種模式均具備增長驅動力。商業代建方面,2021年百強房企市場份額僅為47.2%,且集中供地中城投托底屢見不鮮,產品力較弱的中小房企和城投為代建潛在拓展對象,將有助於提高其產品競爭力及特定項目融資銷售表現。政府代建方面,政策鼓勵的城市更新及保障性住房等亦有望帶來代建存量及增量拓展市場。資本代建領域,隨着金融機構參與出險及高壓房企資產處置,代建企業可順勢將專業優勢與金融機構的資金優勢相結合,實現雙贏。中長期看,我們認為隨着本輪調整期延續,房企出於風控及多元化業務結構考慮,可能傾向介入輕資產代建市場;除加劇行業競爭外,亦有望促進頭部企業提升綜合實力,派生衍生業務以形成產業鏈護城河。

投資建議:本輪樓市調整暴露了傳統高槓杆經營模式帶來的資金端風險,房企紛紛探索新發展模式,向多元化輕重並舉轉型,輕資產代建業務有望在行業精細化趨勢下獲得青睞。整體看,代建業務的輕資產模式具備高盈利特點,能在行業下行期抵抗週期波動,提升產品競爭力與知名度,在當前中小房企生存承壓、開發能力較弱的城投托底拿地及金融機構涉足房企資產處置的背景下大有可為,此外政策扶持下的城市更新和保障性住房亦有望為代建業務帶來存量及增量拓展空間。

風險提示:1)房企新增土儲不及預期:若房企資金端壓力加大,房企整體拿地力度減弱,代建公司簽約建築面積會有所拖累。2)政府財政承壓:隨着地市遇冷,政府迫於“土地財政”減少建設性支出,代建企業拓展政府代建業務受阻。3)政策呵護不及預期風險:若政策有效性不足,樓市調整幅度、時間超出預期,代建企業間接受到影響。

01

房企發掘代建新賽道,輕資產模式高增長

1.1政府代建模式起步,商業代建接棒高速發展

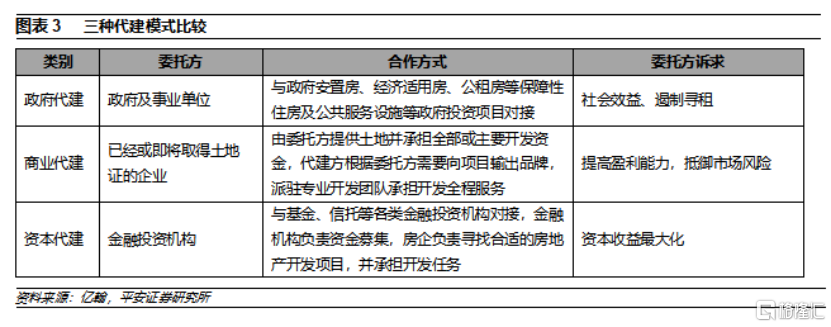

從政府代建起步,步入商業代建蓬勃發展時代。我國的代建行業最初興起於政府代建,1993年廈門市政府通過採用直接委託、招標等方式,將非經營性政府投資項目委託給專業公司進行建設管理,而後歷經不斷完善規範,逐步發展成為現在的政府代建制。1994-1998年住房分配逐漸向市場化改革方向過渡,民資逐漸進入政府代建招標範圍。近年房企紛紛入局保障房項目代建業務,同時商品房市場對於產品力訴求不斷提升,優質房企通過高品質的代建輸出提升品牌影響力,因此商業代建伴隨房地產行業體量擴容得以順勢發展,目前國內代建行業已發展成政府代建、商業代建、資本代建“三足並存”的狀態。

政府代建:政府採用邀請、公開、指定等方式進行招標,選擇具有技術性、專業性的項目代建管理單位,對代建項目建設進行全過程管理,項目建設完成後,再轉交給政府部門使用。

商業代建:與已經或計劃取得標的地塊所有權的委託方合作,由委託方承擔全部或部分資金,代建公司根據代建委託協議負責項目開發管理服務,通過品牌輸出和管理輸出,滿足委託方在代建項目中的經營與效益目標等,並依據合同約定收取一定比例服務費。

資本代建:委託方多為外部資本,可能並非實際經濟主體或並未獲得標的地塊的使用權,代建公司為此類具有房地產投資需求的金融機構提供從項目研判、土地獲取至房產開發的全過程服務,併為其實現安全高效的投資收益。

1.2代建處於快速成長期,輕資產模式具備高盈利、抗週期特點

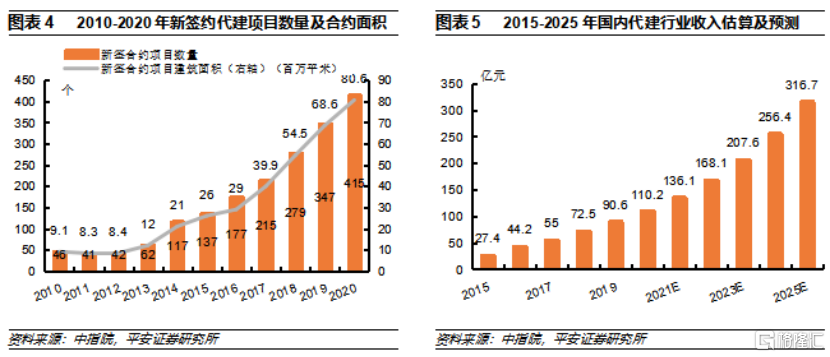

根據中指院數據,2010-2020年中國房地產代建市場單年新籤合約項目數量及建築面積,年複合增速均超24%,代建行業總收入由2015年的27.4億元快速增加至2019年的90.6億元(年複合增速為34.9%),並預計2025年將進一步增長至316.7億元(2019-2025年複合增速為23.2%)。儘管代建行業整體規模仍相對較小,但發展較為迅速且具備增長潛力。

考慮到中小型房企及金融機構、安置房、閒置地塊等對代建服務的潛在需求,中指院預測中國房地產代建潛在市場面積將由2020年的6.8億平方米增長至2025年的9.1億平方米,其中商業代建市場規模將由2020年的3.5億平方米增長至6.2億平方米;單年新籤代建合約建築面積有望延續增長,預計2025年將達2.3億平方米,其中商業代建佔比約66%。

不同於傳統開發模式,代建業務具有以下三大特點:

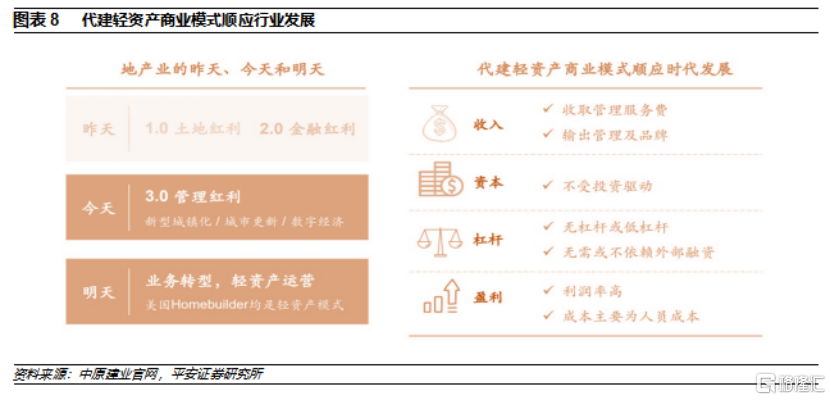

輕資產營運

傳統開發依靠槓桿驅動擴張,代建公司僅靠輸出服務收取相應管理費。傳統房地產開發為資本密集型業務,通過土地增值及物業銷售獲取收益。通常由於土地成本較高,房企需要維持較高水平的借貸,並傾向在行業上行期加槓桿,在增速放緩時去槓桿。房地產代建業務則無需土地收購,僅通過向項目擁有人提供代建服務,收取相應管理服務費,因此較少依賴外部融資。

業務模式受週期性影響較少

傳統開發模式受週期影響波動較大,代建業務在市場震盪期受波及影響較小。在市場上升期,代建業務可受益於充足的客户與項目資源;在下行期,代建多元化的客户結構有助於抵禦週期性風險,在樓市低迷期保持規模穩定。參照海外經驗,日本龍頭房企三井不動產、住友不動產等在歷經20世紀90年代樓市危機後,將代建業務作為轉型方向之一,除可維持開發部門正常運轉外,還可為管理部門貢獻經紀業務、物業管理機會、建材銷售收入等。近年隨着地產調控加碼,國內房企亦紛紛搶灘代建業務,依託自身核心優勢,拓寬業務賽道。

利潤水平較高

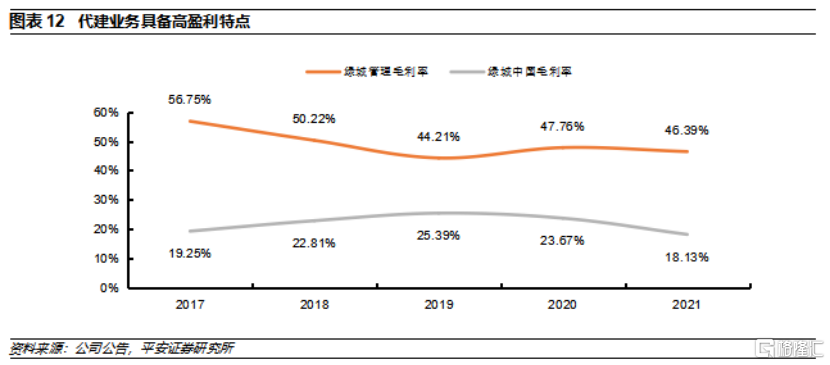

房地產代建業務的利潤率較高主要歸因於輕資產業務模式,對比綠城中國與旗下代建板塊綠城管理,近年綠城管理毛利率均在40%以上,遠高於綠城中國20%左右的毛利率。此外代建公司可在不同項目中重複應用標準化運營,亦可通過調整產品設計及規格提供定製服務,隨着規模效應形成,有望進一步集約成本,提高利潤率水平。

02

上市玩家盤點:綠城管理&中原建業

2.1綠城管理&中原建業:規模存在量級差異,佈局發展各有千秋

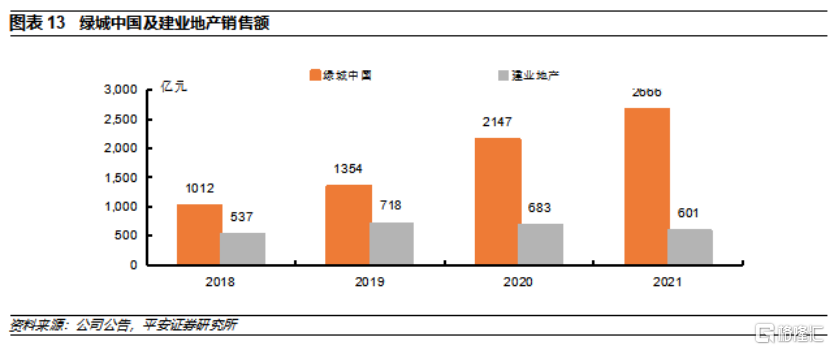

綠城管理具備先發優勢,中原建業為後起之秀。綠城管理背靠全國性規模房企綠城中國,2005年起步於政府代建項目,2010年試水商業代建項目,並憑藉多年經營沉澱於2020年7月以“中國代建第一股”登陸港交所,為代建行業先行者。中原建業則背靠區域性房企建業地產,2015年獲得首個代建協議,2018年步入規模擴張期,2021年在港交所上市。從關聯房企體量上看,綠城中國較為領先,且近年均保持規模正增長,建業地產體量則相對受限,近年銷售規模呈下滑趨勢。

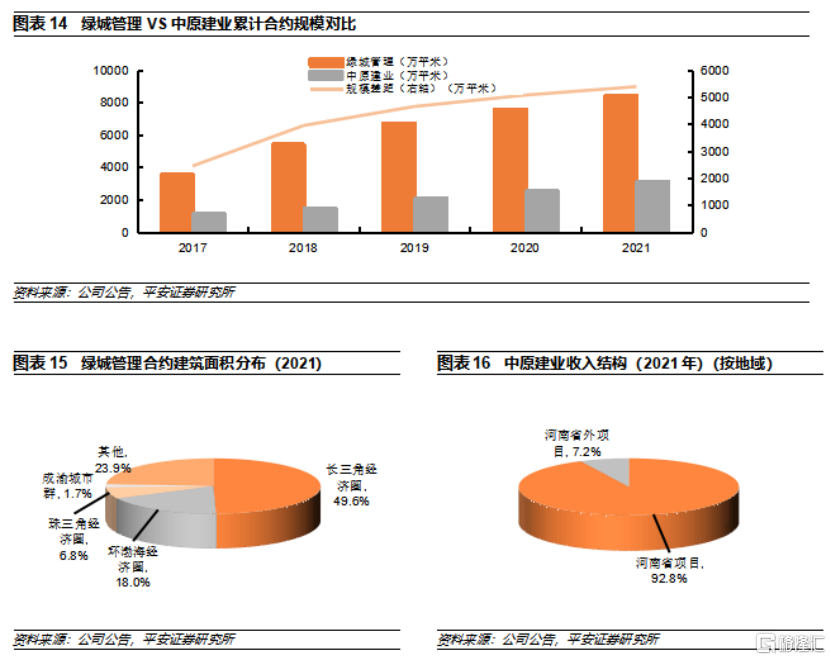

綠城管理已形成全國化佈局,中原建業深耕河南省。業務佈局方面,綠城管理憑藉綠城中國佈局更加全國化,截至2021年累計合約規模超8470萬平米,覆蓋長三角、京津冀、珠三角經濟圈及成渝城市羣,2021年四大城市羣總建築面積佔比超76%。中原建業由於背靠建業集團,深耕河南省,佈局相對有限導致公司規模較低,截至2021年累計合約規模為3097萬平米,兩家公司管理規模差距呈逐漸拉大趨勢。

2.2綠城管理&中原建業:業務結構和運營模式迥異致盈利懸殊

綠城管理的淨利潤率顯著低於中原建業:從淨利潤率看,2018年-2021年中原建業的淨利潤率均保持在60%左右,同期綠城管理的淨利潤率則大致介於20-25%。

我們認為,除兩家公司背景及入局代建時間有差異外,其盈利差異主要源於業務結構與模式不同:

綠城管理通過合作代建撬動規模擴張,中原建業專注自營。綠城管理自2016年開始通過與其他代建公司成立合營公司開展業務合作,2017年-2021年公司合作運營項目收入佔比已從11.9%提升至35%。合作代建既可減少支出,又可快速提升規模,獲得更多擴張機遇。在合營模式下,綠城管理將業務夥伴產生的管理費確認為收入,再按照利潤分攤協議收取一定比例的管理費(商業代建20%-30%、政府代建7%-12%),餘下作為銷售成本支付給合營公司,但綠城管理不承擔合作方成本,即相比自營項目,合作項目的成本中額外增加了支付給合作伙伴的服務費用,因此拉低整體項目的淨利潤率水平。相比之下,中原建業則擅長自營,合約項目均由公司直接管理,儘管一定程度上失去了合作擴大代建規模的機會,但也得以保有較高的利潤率,其收入結構主要包含基礎管理費和溢價管理服務費。

綠城管理業務類型相對豐富,中原建業專注商業代建。綠城管理業務涵蓋商業代建、政府代建及其他服務。其中商業代建主要為公司自行或與合作伙伴合作為住宅物業開發過程中提供各類服務,政府代建則面向公共住房物業或者公共基礎設施,如學校、博物館等;其他服務包含代建諮詢服務、設計及開發諮詢等服務。通常商業代建較政府代建享有更高的收益,除基礎管理費外可獲得品牌使用費等溢價管理服務費,而政府代建項目在工程完成後即移交政府機關使用,不涉及任何銷售活動,通常僅涉及基礎管理服務費,沒有溢價管理服務費。

03

代建行業發展不乏驅動力,中長期構建產業鏈護城河

3.1客户來源豐富,抵禦波動拓規模

我們認為,目前代建行業增長驅動力主要來自以下方面:

為中小開發商、城投提供代建服務:2021年克而瑞百強房企銷售面積佔全國市場份額僅為47.2%,隨着行業競爭格局優化及優質房企優勢進一步擴大,中小型企業由於開發成本高昂、產品力薄弱、品牌知名度低等問題,生存環境日益艱難。因此對於中小型房企而言,藉由與具備品牌優勢的代建公司合作,提高市場競爭力,有助於提升特定項目的融資及銷售表現。尤其2021年第二批、第三批集中供地中地方城投托底屢見不鮮,但城投大多產品力較弱,為代建業務拓展提供潛在機會。

滲透城市更新及保障性住房等公共住房領域:城市更新、保障性住房建設為近年政策大力鼓勵的發展方向,其中“十四五”期末力爭基本完成2000年底前建成需改造城鎮老舊小區的改造任務,40個重點城市計劃新增保障性租賃住房650萬套(間),為政府代建帶來存量及增量拓展市場。

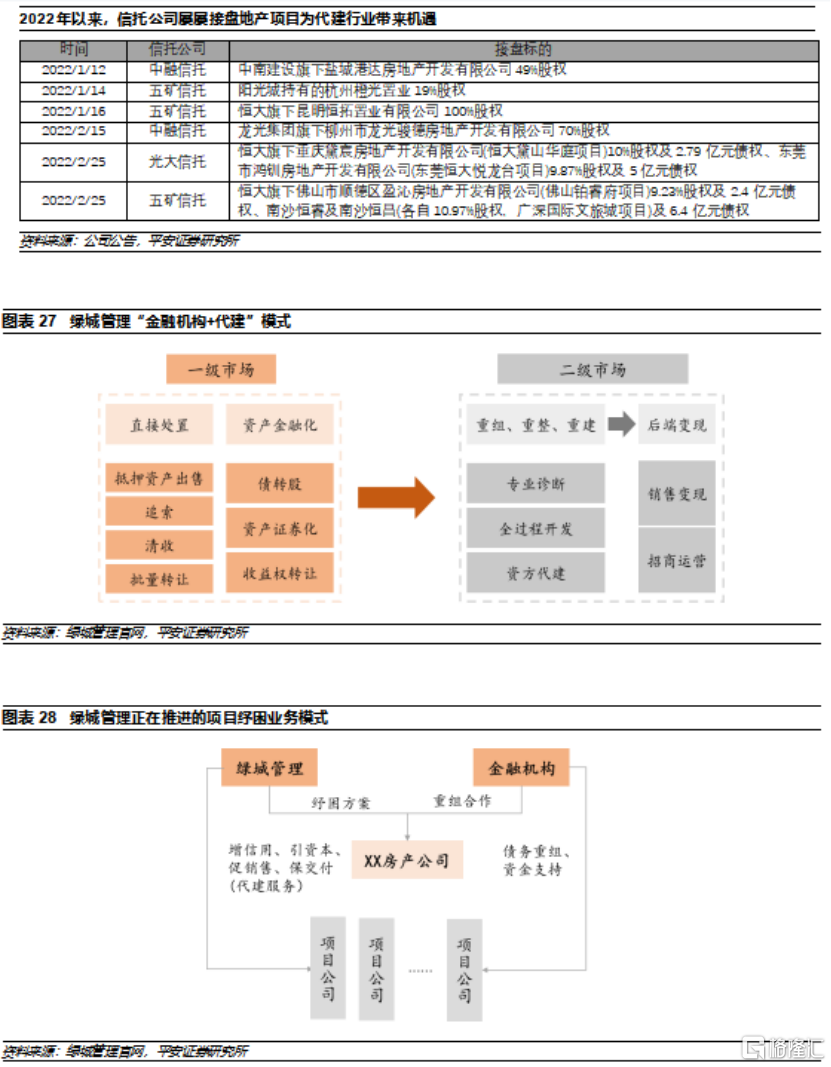

發展圍繞金融機構的資本代建業務:2021Q3以來房企信用風險事件頻發,信託等金融機構介入出險及高壓房企資產處置,以市場化方式化解本輪信用危機。金融機構雖可參與債務及資產重組,但並不具備開發能力,代建企業可順勢將自身專業優勢與金融機構的資金優勢相結合,從而實現“前端風險控制、後端開發價值變現”的雙贏。

2021H2以來行業陷入調整陣痛期,過往高槓杆、高週轉的經營模式不再適用,疊加多家房企爆發信用風險,我們認為隨着本輪調整期延續,部分存活房企出於風控及多元化業務結構考慮,可能會介入輕資產代建市場,增加代建市場參與者。在加劇行業競爭的同時,有利於促使頭部代建企業在產品標準化、成本控制、品牌打造、資源整合等方面持續提升,輕資產代建有望迎來機遇。

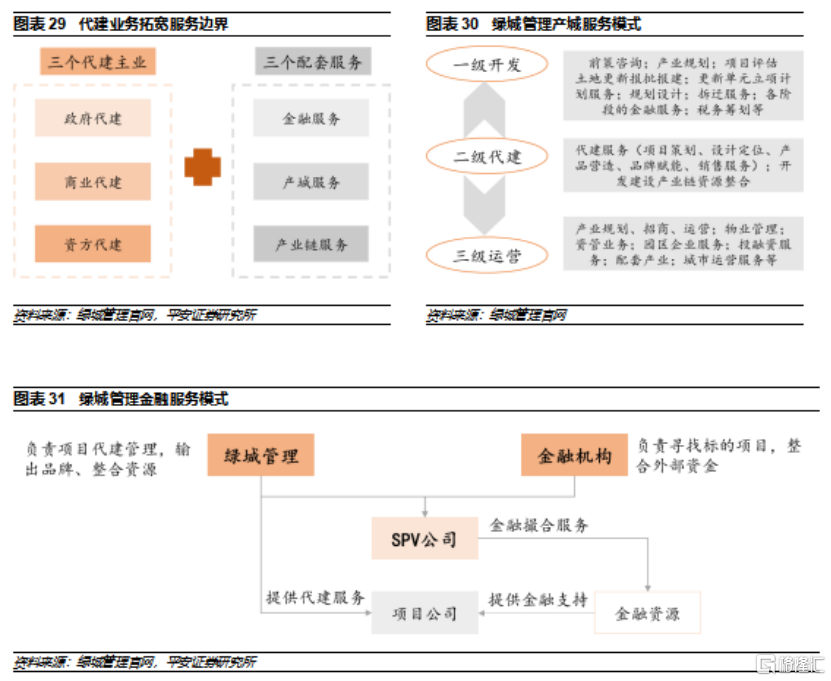

3.2中長期派生衍生業務,形成產業鏈護城河

當前涉足代建的房企以全國性、區域性品牌房企為主,已在品牌、產品力、成本管控等方面形成優勢,後續可將代建業務觸角進一步延伸至諮詢服務、設計業務、金融業務等領域,打造產業生態圈以拓寬護城河,形成代建主營業務和產業鏈業務雙向賦能導流的良性循環,如綠城管理率先提出“代建4.0體系”,以平台型思維整合全產業鏈資源,共創價值、共享利益。

04

投資建議

2021H2以來行業陷入調整陣痛期,過往高槓杆、高週轉的經營模式不再適用,疊加多家房企爆發信用風險,我們認為隨着本輪調整期延續,房企將持續探索新發展模式,向多元化輕重並舉轉型,輕資產代建業務有望在行業精細化趨勢下獲得青睞。整體看,代建業務的輕資產模式具備高盈利特點,能在行業下行期抵抗週期波動,提升產品競爭力與知名度,在當前中小房企生存承壓、開發能力較弱的城投托底拿地及金融機構涉足房企資產處置的背景下大有可為,此外政策扶持下的城市更新和保障性住房亦有望為代建業務帶來存量及增量拓展空間。

05

風險提示

1、房企新增土儲不及預期:若房企資金端壓力加大,房企整體拿地力度減弱,代建公司簽約建築面積會有所拖累。

2、政府財政承壓:隨着地市遇冷,政府迫於“土地財政”減少建設性支出,代建企業拓展政府代建業務受阻。

3、政策呵護不及預期風險:若政策有效性不足,樓市調整幅度、時間超出預期,代建企業間接受到影響。