本文來自:聯合資信,作者:主權部

主要觀點

· 本輪美聯儲貨幣政策收緊的背景與20世紀70年代末-80年代初相似,均面臨前期貨幣政策長期寬鬆、局部戰爭爆發導致石油價格攀升以及通脹壓力大幅走高等問題,在相似的時代背景下,本次美聯儲選擇收緊貨幣政策正當其時

· 本輪美聯儲加息節奏與20世紀70年代末-80年代初不同,本次美聯儲面臨更為嚴峻的債務槓桿以及資產泡沫壓力,如果強勢加息或令經濟陷入硬着陸風險,同時考慮到俄烏戰爭加劇市場緊張情緒以及經濟復甦動力不足,美聯儲採取較為温和的加息策略

· 美聯儲以首次温和加息25個BP的方式正式開啟本輪加息模式,這是自2018年以來的首次加息;超過75%的官員預計今年將再加息6次,明年或將再加息3次,預計5月將開始縮表,但不會通過主動拋售來強勢回收流動性,以保障經濟和就業的穩定

· 美聯儲貨幣政策的調整主要通過貨幣供給傳導、信貸成本傳導以及國際資本流動傳導三種路徑實現,本輪美聯儲加息很難在短期內通過第一條路徑抑制通脹,更多是通過第二、三條路徑直接抬升信貸成本以及加速國際熱錢流動,進一步加劇全球資本市場的短期波動

· 美聯儲貨幣政策對全球主要央行起到錨定作用,預計在本次美聯儲正式加息以後,將會有更多的央行加入加息浪潮,對部分外債壓力較大或償付能力不足的新興經濟體,美聯儲加息或加劇其債務違約風險

● 前文回顧

在後疫情時代全球主要國家央行貨幣政策逐步迴歸常態化的背景下,我們推出《寬鬆貨幣政策退出風險系列研究》,通過把握美聯儲貨幣政策的轉向節點、探究多國央行加息的開啟邏輯以及剖析加息對全球經濟的影響,來深度研究本輪貨幣政策週期調整所帶來的風險與機遇。我們在《寬鬆政策退出風險系列研究第二篇:通脹壓力之下全球多國開啟加息步伐》中綜合考量不同國家貨幣政策的轉向節奏,認為美聯儲基於自身經濟指標轉好以及變異毒株可能影響較小等因素考量,會繼續保持原有節奏甚至加快加息步伐,以上分析目前已基本得到事實驗證。

當地時間2022年3月16日,美聯儲貨幣政策委員會投票後決定,將聯邦基金利率的目標區間上調25個BP至0.25%-0.50%,這是美聯儲自2018年12月以來的首次加息。預計在今年仍將有6次加息,明年在此基礎上可能再加息3次,此外美聯儲暗示最快今年5月開始縮減負債表的規模(“縮表”)。為此,我們推出《寬鬆政策退出風險系列研究第三篇:美聯儲加息落地,這次有何不同?》,通過對比具有相似背景的20世紀70年代末-80年代初美聯儲加息,來分析本輪美聯儲加息的節奏力度、傳導路徑以及可能產生的影響。

● 正文內容

本輪美聯儲貨幣政策收緊的背景與20世紀70年代末-80年代初相似,均面臨前期貨幣政策長期寬鬆、局部戰爭爆發導致石油價格攀升以及通脹壓力大幅走高等問題,在相似的時代背景下,本次美聯儲選擇收緊貨幣政策正當其時

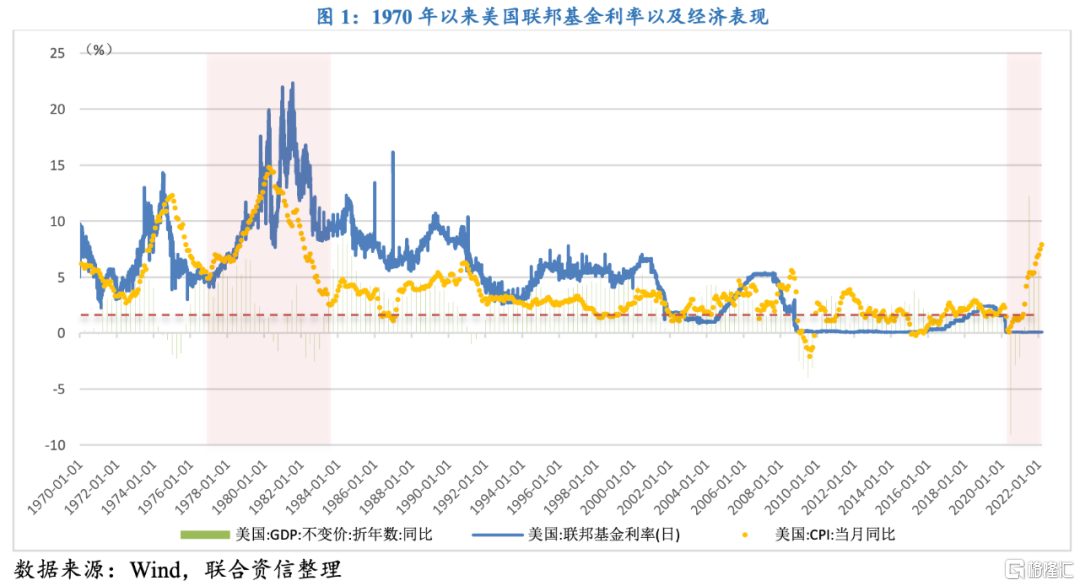

1970年以來,美國經歷了多輪貨幣政策調整週期,其中70年代末-80年代初的美聯儲加息週期與當前情況較為相似。一方面,70年代初美聯儲採取寬鬆的貨幣政策,並將聯邦基金利率長期下調至2%-3%區間,導致美元流動性過剩,1972年美國M2相當於GDP的比值上升至62.8%,較1969年未開啟貨幣寬鬆時上漲約8個百分點。另一方面,1973年爆發了第四次中東戰爭[1],隨着戰爭進一步發酵,中東石油生產商切斷對美國和其他西方國家的石油供給,導致全球石油供不應求,國際油價從每桶不到3美元上漲到接近12美元,觸發二戰之後最嚴重的全球經濟危機。再者,1979年2月伊朗停止輸出石油60天,致使國際原油價格暴漲,同年的伊朗“人質危機[2]”和次年爆發的“兩伊戰爭”再度推動國際油價走高。油價高企使得成本飆升以及通脹走高,進一步加劇經濟衰退的風險,1980年三季度美國經濟增速下探至-1.6%,通貨膨脹率則大幅飆升至12.9%,美國經濟陷入嚴重的“滯脹”危機。

本輪美聯儲的加息背景也主要是基於前期寬鬆的貨幣政策以及能源價格上漲。一方面,新冠疫情暴發後,全球主要國家通過採取寬鬆的貨幣政策而釋放出空前流動性,流動性進入股市、地產以及商品市場並推高通脹走高。美國M2供應量由15.4萬億美元(2020年2月)飆升至21.7萬億美元(2022年1月),短短兩年間漲幅超過40%。另一方面,俄烏戰爭爆發成為擾動全球經濟的黑天鵝事件,再加上歐美等西方國家對俄羅斯採取前所未有的制裁舉措,涉及金融、能源以及軍事在內的多個核心領域,不僅加劇了國際能源、糧食、工業原料等大宗商品價格上漲,還加劇了多國股票市場波動,導致通脹壓力和戰爭恐慌情緒在全球蔓延,2022年2月美國CPI增幅接近8%,創近40年以來新高。整體看,美聯儲這兩輪加息均面臨前期貨幣政策長期寬鬆、局部戰爭爆發導致石油價格攀升以及通脹壓力大幅走高等問題,在相似的時代背景下,本次美聯儲選擇收緊貨幣政策正當其時。

本輪美聯儲加息節奏與20世紀70年代末-80年代初不同,本次美聯儲面臨更為嚴峻的債務槓桿以及資產泡沫壓力,如果強勢加息或令經濟陷入硬着陸風險,同時考慮到俄烏戰爭加劇市場緊張情緒以及經濟復甦動力不足,美聯儲採取較為温和的加息策略

20世紀70年代末-80年代初,在美國經濟陷入“滯脹”的背景下,時任美聯儲主席保羅•沃爾克開啟了強硬的貨幣緊縮之路。一是美聯儲擴大銀行準備金繳納範圍,起到降低貨幣乘數以及收縮廣義貨幣供應量的作用,1980年美國M2相當於GDP的比值回落至56.2%,逐步實現了M2增速與經濟增速相一致的目標;二是美聯儲提升基準利率,將聯邦基金利率由7.65%(1980年8月)多次上調至22.00%(1981年7月),漲幅高達1,435個BP,密集且急速的強勢收緊貨幣政策起到抑制通脹的作用;三是嚴格控制資產負債表規模,70年代末-80年代初美聯儲信貸資產規模相當於GDP的比重在4.5%-6.0%之間窄幅波動,絕對規模不超過1,600億美元,起到防止美聯儲信用無序擴張的作用;四是美聯儲啟動“特別信貸限制計劃”,禁止銀行進行投機性貸款,有助於降低信貸擴張速度。在沃爾克強勢的貨幣緊縮政策下,美國自1983年起經濟逐步走出“滯脹”,一季度通貨膨脹率下降至4%以內,實際GDP增速也轉為正增長(1.4%)。

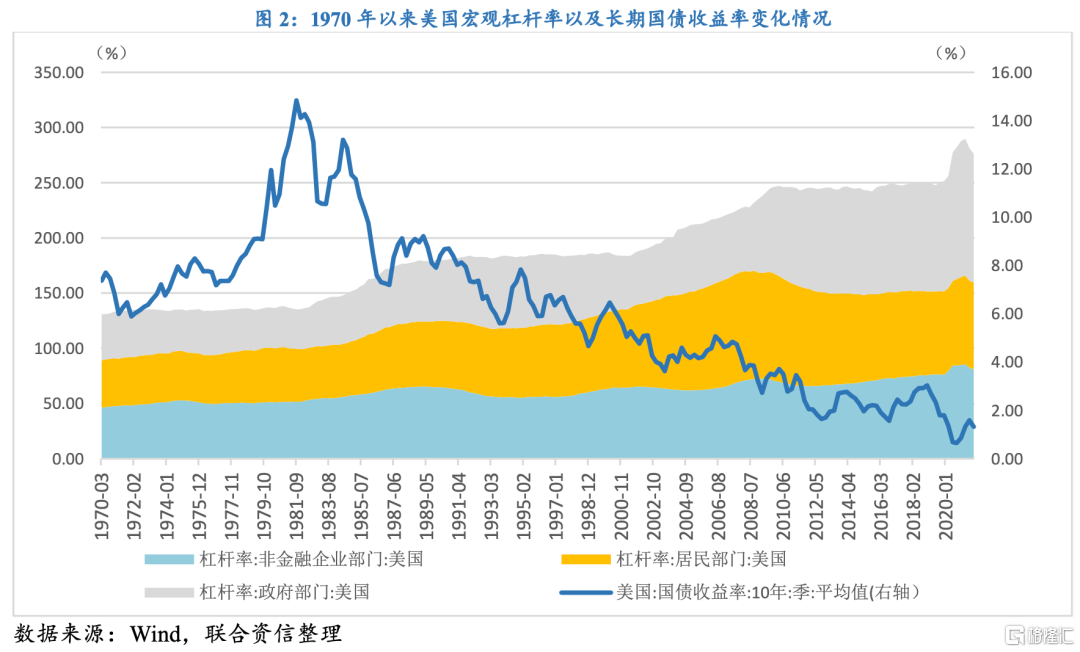

雖然現任美聯儲主席傑羅姆·鮑威爾在3月3日出席參議院銀行委員會的半年度聽證時承諾,美聯儲會不惜一切穩定物價,但鮑威爾與沃爾克的加息節奏存在顯著差異。一是鮑威爾面臨更加嚴峻的高債務槓桿。20世紀70年代的高通脹主要是受到兩次石油危機的影響,宏觀槓桿率變化不大,截至1979年6月末(首次加息時間),美國宏觀槓桿率為135.2%,較1973年9月末(第一次石油危機爆發前夕)僅上升了0.6個百分點;但美國在疫情後採取空前的經濟刺激方案,令美國的宏觀槓桿率上升至276.3%(截至2021年9月末),較疫情爆發前(2019年末)跳升了25個百分點;其中,政府部分槓桿率也由78.8%(截至2009年末)上漲37.9個百分點至116.7%(截至2021年9月末)。在宏觀槓桿激增的背景下,提高基準利率將增大居民、企業以及政府的債務償付壓力,進一步對消費以及投資造成阻礙,因此鮑威爾的加息空間遠低於沃爾克。二是鮑威爾面臨更加嚴重的資產泡沫。2022年末美國OFHEO房屋價格指數攀升至557.7,較1975年末增長近8倍;2021年12月房屋價格指數漲幅達到17.9%,創1975年有數據統計以來的最大漲幅。此外,2021年美國股票市場總市值與GDP的比重超過200%,按照巴菲特估值指標[3]來看,美國股市處於嚴重泡沫階段,而1975年該指標僅不足40%。因此,鮑威爾加息將面臨更大的資產泡沫破裂風險,如果強勢加息或令經濟陷入硬着陸風險。三是本次通脹受到全球產業鏈緊張的影響。沃爾克時期的通脹主要是流動性過剩疊加能源成本推動型通脹,但本次鮑威爾面臨的還有全球供應鏈緊張問題,受新冠疫情停工停產以及俄烏戰爭影響,部分產業鏈中斷(如芯片短缺導致汽車供不應求)導致價格商品上漲,即便加息也很難緩解產業鏈壓力。四是鮑威爾加息的時間節點更為敏感。沃爾克時期強勢加息是基於多次中東戰爭以及石油危機的螺旋式影響,通脹壓力已經突破10%,而經濟增速也受到成本走高的反噬而陷入衰退;本輪加息開啟時間與俄烏戰爭爆發時間較為接近,尤其是在市場情緒緊張以及經濟復甦動力不足的背景下,美聯儲貨幣政策相比而言採取首次加息25個BP的温和方式。

美聯儲以首次温和加息25個BP的方式正式開啟本輪加息模式,這是自2018年以來的首次加息;超過75%的官員預計今年將再加息6次,明年或將再加息3次,預計5月將開始縮表,但不會通過主動拋售來強勢回收流動性,以保障經濟和就業的穩定

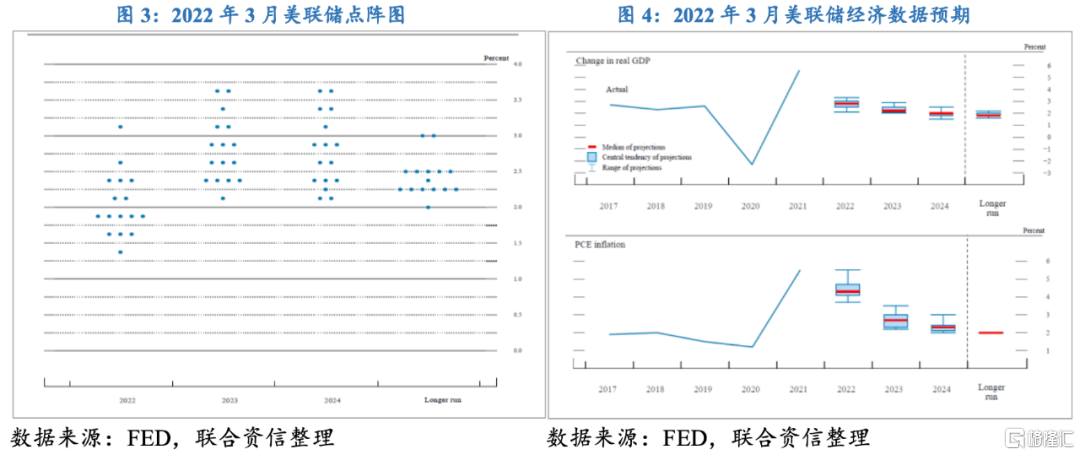

從美聯儲點陣圖來看,全部美聯儲官員(16名)均預計今年基準利率將超過1.25%,那未來至少要再加息4次[4];其中15名美聯儲官員預計今年基準利率將超過1.25%,12名美聯儲官員預計今年基準利率將超過1.75%,表明超過75%的官員預計今年將再加息6次;共有7人預計今年利率將超過2%,即超過40%的官員預計今年還將再加息7次。從長期來看,佔比將近70%的美聯儲官員(共11人)預計2023年利率將超過2.5%,意味着在今年共加息7次(年末利率升至1.75%)的前提下,多數官員預計明年還將加息3次。從縮表情況來看,美聯儲預計在將要到來的一次會議上,開始削減對美國國債證券、機構債券和機構MBS的持倉,意味着美聯儲將在5月的下次議席會議上開始縮減資產負債表。美聯儲公佈的減持美債方式主要是,調整再投資系統公開市場賬户(SOMA)所持證券收到本金款項的金額,而非主動拋售債券,意味着不會出現強勢回收市場流動性的問題。

從美聯儲經濟預測數據看,美聯儲希望通過本輪貨幣政策收緊來逐步緩和通脹壓力,預計PCE通脹中樞將在2022年回落至4%左右,較2021年回落1個百分點;2023年PCE通脹中樞可回落至3%,2024年PCE通脹極大值則有望回落至2%,2025年後PCE通脹中樞便可回落至2%的通脹目標。與此同時,美聯儲預期本輪貨幣政策收緊對經濟增長以及就業帶來的影響較小,預計2022年美國經濟增速中樞將達到3%,2023年以後美國經濟恢復每年2%左右的勻速增長;2022年失業率中樞約為3%,未來幾年小幅走高,預計到2025年上漲至4%左右。整體看,美聯儲預期(在無較大黑天鵝事件的影響下)本輪貨幣政策緊縮週期或為2022-2024年,第一年大概率共計加息7次,第二年或加息3次,第三年逐步退出加息。而本次貨幣政策收緊需要以保障經濟平穩增長以及失業率小幅走高為前提,預計會採取相對温和的方式,比如單次加息25個BP、非主動拋售債券縮表等方式。

美聯儲貨幣政策的調整主要通過貨幣供給傳導、信貸成本傳導以及國際資本流動傳導三種路徑實現,本輪美聯儲加息很難在短期內通過第一條路徑抑制通脹,更多是通過第二、三條路徑直接抬升信貸成本以及加速國際熱錢流動,進一步加劇全球資本市場的短期波動

借鑑沃爾克加息後的傳導效應,總結出本次美聯儲貨幣政策調整的主要傳導路徑:一是基準利率調整向貨幣供給的傳導,該路徑主要是通過美聯儲上調聯儲基金利率,再貼現率以基準利率做參考而隨之走高;由於貨幣乘數與再貼現率呈反比,相應貨幣乘數有所下降,至此美聯儲便可通過加息降低對美元的流動性供給,起到抑制流動性過剩以及緩解通脹壓力的作用。本輪美聯儲加息很難在短期內通過第一條路徑抑制通脹,主要是因為通脹壓力主要來自於能源等大宗商品價格上漲以及房屋價格居高不下,具有較強的結構性因素,需要根據地緣政治風險態勢趨穩以及房屋價格回落而逐步緩解。相反,縮減流動性可能會削弱經濟的活躍度,進而令美國經濟復甦承壓。

二是基準利率調整向信貸成本的傳導,由於長期美債收益率是在基準利率的基礎上浮動上調,本次美聯儲加息直接帶動10年期美國國債收益率走高至2.15%(截至3月16日),創2019年5月以來新高;目前,美國政府債務規模已經突破30.5萬億美元,基準利率走高將進一步增大政府債務的利息償付壓力;此外,基準利率走高還會傳導至企業以及居民的貸款利率,會對居民消費能力以及企業投資能力形成一定擠出效應,高負債貧困家庭或企業的債務違約風險進一步走高。美聯儲貨幣政策收緊削弱了持有政府債券的吸引力,3月16日歐元區、澳大利亞、日本等10年期國債收益率分別上漲至0.38%、2.44%以及0.22%,紛紛創疫情暴發以來的新高。各國長期國債收益率走高會增大政府、企業以及家庭的債務償付壓力,美聯儲加息通過第二條路徑向全球傳導。

三是基準利率調整向國際資本流動的傳導,美聯儲加息不僅會提升美元價值,還會收窄對美國債利差,相應加速國際投機熱錢迴流美國市場。自美聯儲加息預期增強起,流入美國的金融資產淨獲得(不包含金融衍生品)規模由2,369.5億美元(2021年二季度)逐步攀升至4,940.7億美元(2021年三季度),漲幅超過108.5%;對比2008年金融危機時,美聯儲於2003年-2006年連續17次上調聯邦基金利率425個BP至5.25%,流入美國的金融資產淨獲得從3,711億美元攀升至1.3萬億美元,因此本輪美聯儲加息會帶動更多資金迴流美國。比如,在3月美聯儲緊縮升温的背景下,截至3月15日收盤,北向資金淨流出160.24億元,過去7個交易日共計淨流出667.5億元;人民幣對美元即期放量收跌至三個半月新低,離岸人民幣對美元早盤逼近6.41關口,創四個半月新低;僅在3月15日,歐洲以及亞太地區的ETF流出均超過14億美元,美聯儲加息通過第三條路徑向全球傳導。

整體看,本輪美聯儲加息很難在短期內通過第一條路徑抑制通脹,短期內傳導效果更明顯的主要是第二條以及第三條傳導路徑,加息會直接抬升信貸成本以及加速國際熱錢流動,加劇全球資本市場的短期波動。

美聯儲貨幣政策對全球主要央行起到錨定作用,預計在本次美聯儲正式加息以後,將會有更多的央行加入加息浪潮,對部分外債壓力較大或償付能力不足的新興經濟體,美聯儲加息或加劇其債務違約風險

美聯儲貨幣政策對全球主要央行起到錨定作用,雖然在美聯儲3月正式加息前,全球已經有近30個國家央行累計加息超過70次,其中發展中國家佔比超過80%,但在本次美聯儲正式加息以後,預計將會有更多的央行加入加息浪潮。當地時間3月16日,巴西央行宣佈加息100個BP,將該國基準利率從10.75%上調至11.75%,為2021年3月以來的連續第9次加息;3月17日,香港金管局宣佈將基準利率上調25個BP至0.75%;英國央行也將於本週公佈利率決議,大概率會與美聯儲保持一致而上調25個BP,這也是英國連續第三次加息。

對於新興經濟體而言,由於部分經濟體存在外債壓力較大或償付能力不足的問題,美聯儲加息或加劇其債務違約風險。以20世紀70-80年代為例,當時拉美國家正處於經濟起步階段,但由於國內銀行儲蓄水平較低,掣肘政府和企業的投資規模並限制其資本積累,因此拉美國家多采取對外舉債的方式來發展本國經濟,墨西哥、阿根廷以及巴西等拉美國家借入大量以美元計價的政府債務。1970-1989年,拉美地區債務總額相當於GDP的比重由20.8%上升至62.4%,增幅高達41.6個百分點,表明拉美地區外債槓桿率過高且短期債務償付壓力快速上升。1980年沃爾克上台後強勢加息,將聯邦基金利率在短短一年多時間內,由7.65%多次上調至22.00%,美聯儲急速收緊貨幣政策導致拉美地區債務償付成本增大,每年支付的外債利息從70億美元(1972年)上升至1,330億美元(1981年)。1982年8月,墨西哥因外匯儲備已下降至危險線以下,無法償還到期的268.3億美元公共外債本息,不得不宣佈無限期關閉全部匯兑市場並暫停外債償付,墨西哥爆發主權債務違約。繼墨西哥之後,巴西、委內瑞拉、阿根廷、祕魯和智利等國也相繼發生還債困難,紛紛宣佈終止或推遲償還外債,最後蔓延至將近40個發展中國家要求進行債務重組。

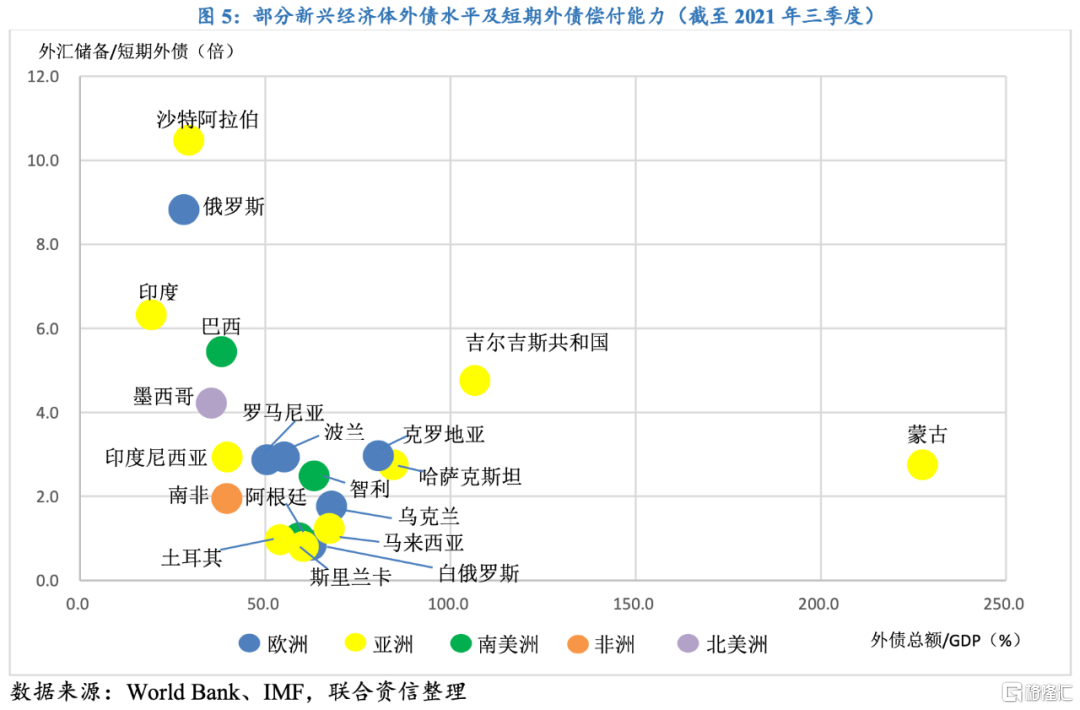

雖然美聯儲本輪加息預計較沃爾克時代更為温和,但在後疫情時代疊加俄烏戰爭爆發的背景下,部分新興經濟體的經濟、金融結構缺陷將愈加明顯,導致其抵禦外部風險衝擊的能力較差,因此本輪美聯儲加息或放大新興經濟體的脆弱性。一方面,疫情後新興經濟體的外債壓力不斷走高,尤其是以蒙古、吉爾吉斯斯坦、哈薩克斯坦等為代表的“高負債窮國”,由於本國融資能力有限以及外匯儲備嚴重匱乏,轉而通過舉借外債的方式補充資金,導致疫情後外債壓力大幅走高,三國外債水平均超過80%。本輪美聯儲或在2022年-2024年間累計加息10次,上調超過200個BP,直接加重這些“高負債窮國”的外債再融資壓力。從外匯儲備對短期外債的保障程度來看,截至2021年三季度,斯里蘭卡和白俄羅斯的外匯儲備對短期外債的保障程度僅約80%,土耳其和阿根廷的外匯儲備僅足夠支付其短期外債,未來外債償付面臨較大的不確定性。另一方面,美聯儲加息後帶動國際資本回流美國,在推高美元幣值的同時加劇新興經濟體的匯率風險,尤其是本幣較為脆弱的土耳其以及處於歐美製裁中的白俄羅斯,這兩國本幣兑美元匯率分別較年初下跌10.1%和9.8%,進一步加大了新興經濟體的外部風險敞口。