本文來自格隆匯專欄:國盛策略,作者:張峻曉、王程錦

近年來,美債利率與國內市場的關聯明顯增強,尤其是幾輪美債快速上行,對國內風險偏好形成了明顯的衝擊,令人印象深刻。當前地緣衝突發酵持續放大原油波動,而美聯儲加息窗口也即將臨近,外圍變量的走勢再度成為市場焦點。美債利率究竟如何影響國內市場?原油、美債以及A股風格之間的關係又該作何理解?本篇將從歷史經驗出發對這兩個問題加以探討。

一、原油如何影響股債?——基於70-80年代歷史覆盤

疫後復甦以來,原油價格大幅攀升,烏俄衝突又進一步放大原油波動,展望後市,油價走向仍面臨諸多不確定性,但大致存在三種可能的演繹方向:情形一:地緣矛盾及大國博弈繼續發酵,原油價格再度衝高,那麼將繼續引導市場對標石油危機,存在轉向衰退的風險;情形二:地緣矛盾與大國博弈趨緩,但全球雙碳約束延續,且原油增產空間與意願均相對有限,原油價格延續高位運行,那麼製造業成本將持續承壓,延續當前滯脹的狀態;情形三:全球大力攻克原油困局,原油產量大幅改善,原油供給緊張的局面明顯緩解,原油價格重新回落至常態化區間,通脹擔憂持續淡化。

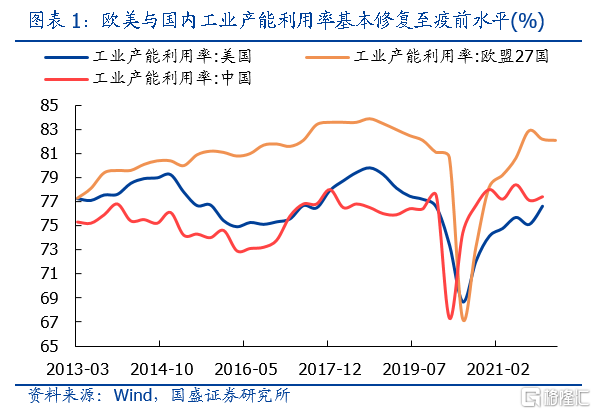

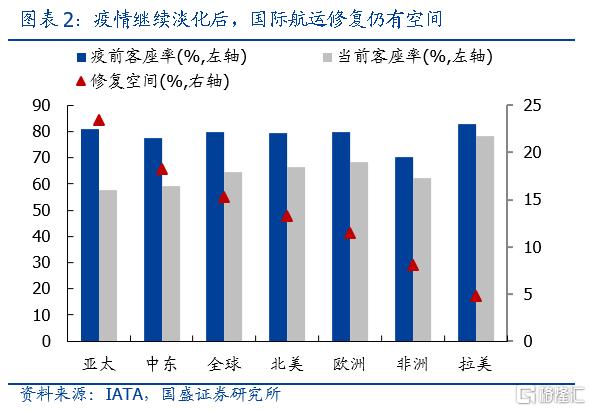

疫情制約尚未消退,需求仍有釋放空間,原油供需大概率維持“緊平衡”。立足當下,原油供給端改善更多取決於OPEC產油國和美國的頁巖油的擴產意願,同時伊朗的談判進展和俄羅斯的出口供給修復也是重要變量,總體上,供給側的改善在今年仍面臨較大壓力。需求側看,歐美與中國的工業產能已基本修復至疫前水平,工業端帶動的增量空間將較為有限,但全球航運仍有較大的潛在修復彈性,全球航運客座率除拉美和非洲地區外,普遍仍有10%以上的修復空間。總體來看,原油需求仍存向上空間,而供給改善未見明顯信號,原油供給本身大概率將延續“緊平衡”狀態,因此上述的第二種情形出現的概率相對較高,同時也應警惕第一種情形出現的潛在可能。

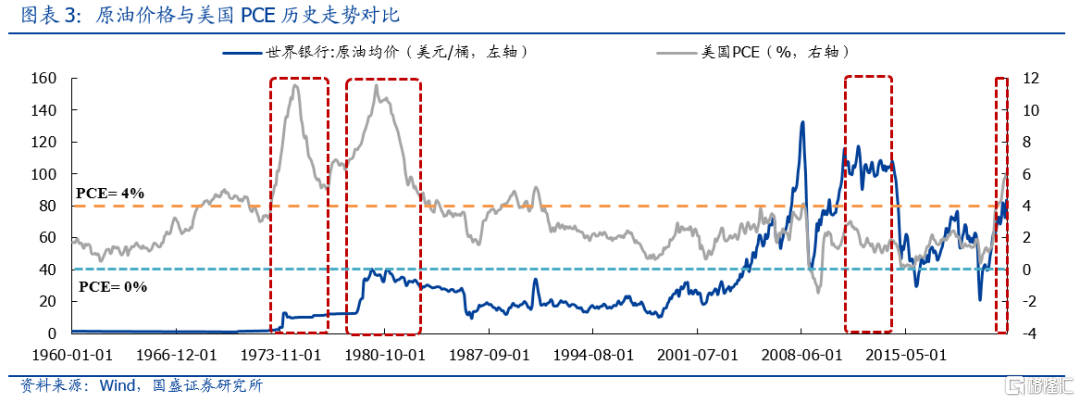

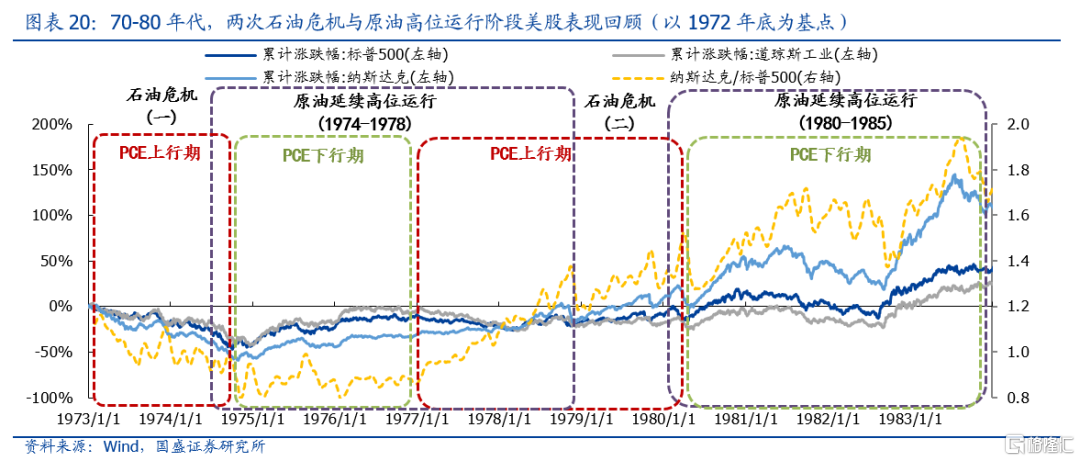

原油供需緊平衡下,價格預計將維持高位震盪,甚至再度衝高,參考歷史經驗,大致存在三次油價高位運行:1)1974年-1978年(第一次石油危機後,油價延續10-13美元/桶高位運行,此前長期保持在1-3美元/桶);2)1980年-1983年(第二次石油危機後,原油延續30-40美元/桶高位運行,此前一直維持在10-13美元/桶);2011年-2014年(基本保持在90美元/桶上方高位運行,此前維持在80元/桶下方)。

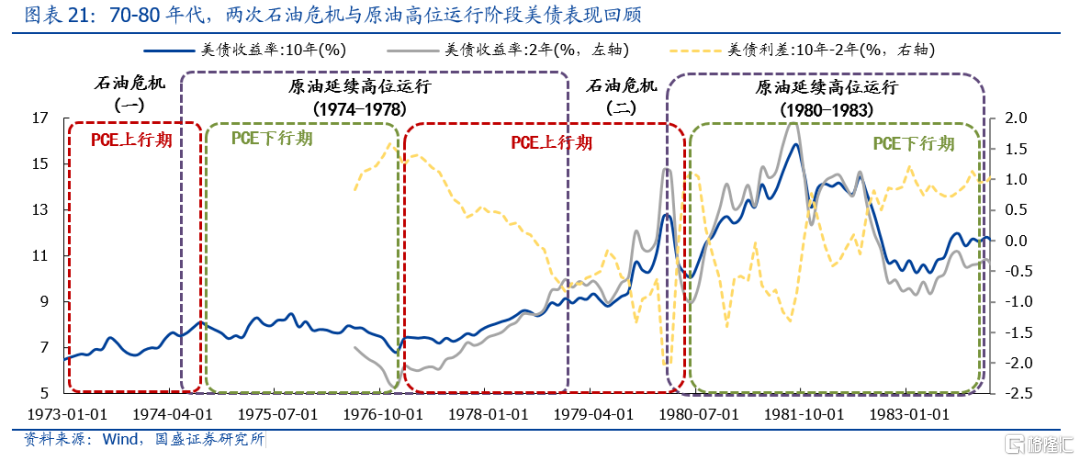

但結合宏觀環境對比,2011年-2014年通脹壓力基本無虞,美國PCE一直處於3%以下,價格高位運行更多源於持續寬鬆的貨幣環境,因此相對可比窗口再次拉回至70-80年代的石油危機階段。1973年-1983年,受產油國地緣戰爭影響,原油價格快速拉昇,先後爆發兩次石油危機,美國也先後經歷了兩輪通脹高企,且PCE基本一直維持在4%以上的高位,經濟反覆承壓並經歷明顯的衰退,這對當下仍具備一定的借鑑意義。

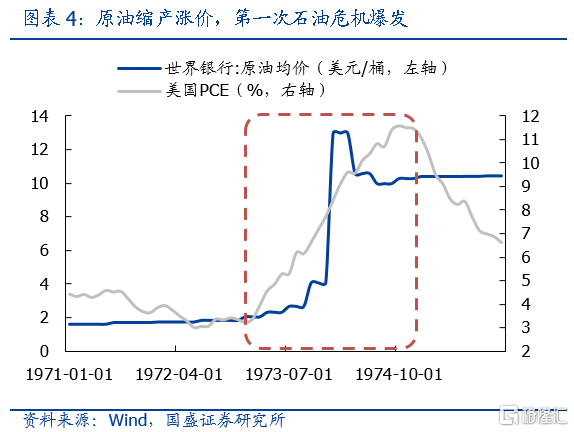

階段一(1973年-1974年):第一次石油危機,通脹高企,股債雙殺

通脹壓力初現,美元危機爆發,全球加息浪潮開啟。1972年,美國居民消費大幅改善帶動經濟明顯上行,但食品價格的上漲也為後續埋下隱患,下半年通脹已初現端倪。1973年初,美元危機再度爆發,美國政府宣佈美元對黃金貶值,隨後日本與其他OCED國家紛紛採取浮動匯率,佈雷頓森林體系正式瓦解。同時美聯儲政策明顯轉緊,上半年先後6次加息,10年美債利率自年初的6.4%升至7.4%,隨後日本、德國紛紛開啟加息浪潮,全球流動性環境加速收緊。

第一次石油危機爆發,通脹雪上加霜,經濟轉向衰退。1973年10月6日,第四次中東戰爭爆發,美國通脹“雪上加霜”。10月16-18日,阿拉伯國家先後宣佈提價、縮產和斷供,油價飆升加速推升全球通脹,美股自10月步入下行,美債利率進一步表徵通脹預期,11月開始折返上行。1974年初,中東局勢有所緩和,美軍陸續撤離,3月18日,維持了近5個月的石油“斷供”解除,石油危機緩和,但原油價格已藉機穩穩邁上10美元/桶的新中樞。與此同時,通脹壓力並未因石油危機的緩和而改善,而是繼續快速上行,製造業成本明顯抬升,1974年9月PMI跌破枯榮線,美國經濟轉向衰退,直至年底,美國通脹才正式見頂。

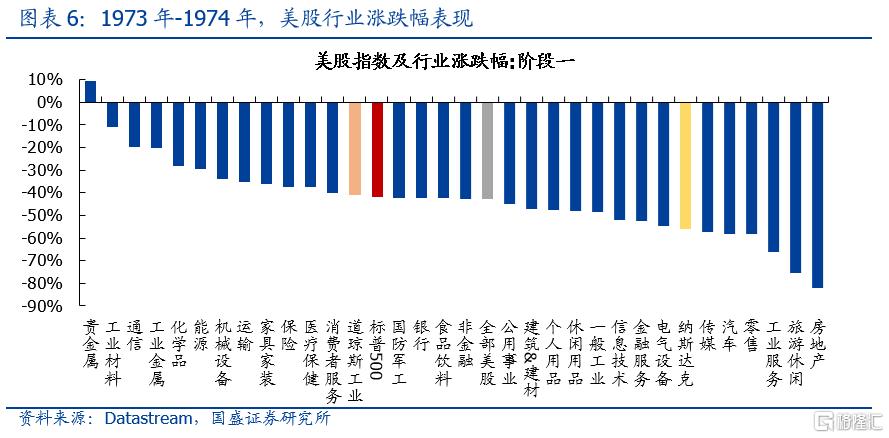

美債一波三折,美股集體收跌,僅貴金屬小幅收漲。美元危機疊加石油危機,市場避險情緒濃厚,美債一波三折,先後表徵流動性收緊、通脹高企與經濟衰退;美股則普遍收跌,納斯達克、標普500、道瓊斯工業指數分別累計下跌56.1%、41.9%和41.0%;行業層面僅黃金等貴金屬小幅收漲,其餘行業集體收跌,其中房地產、旅遊休閒、工業服務等行業跌幅居多,累計跌幅均超過60% 。

階段二(1975年-1976年):從遏制通脹到拯救經濟,政策由緊轉松

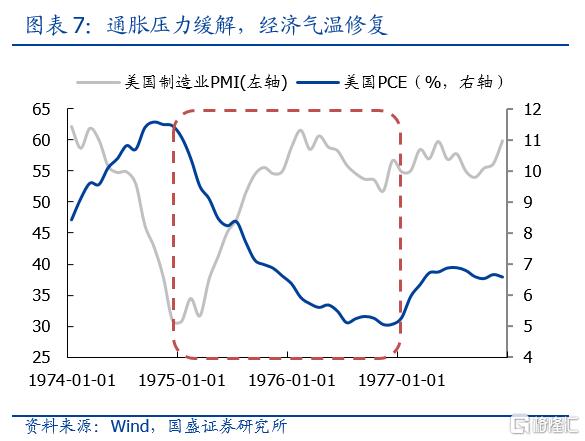

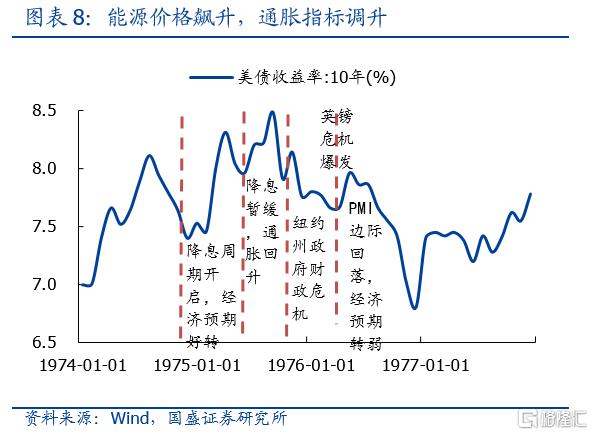

衰退壓力激增,保增長訴求凸顯,美聯儲由緊轉松。1974年末,通脹對經濟的衝擊持續蔓延,11月美國爆發全國性的煤炭工人大罷工,同時石油危機導致汽車面臨大規模滯銷,汽車製造業出現較大規模的失業,就業壓力明顯加大,經濟衰退更加顯著。實際上,這種衰退預期早在8月就開始在美債利率走勢中有所反映,10年美債利率自8月就轉為下行。巨大的經濟衰退壓力下,美聯儲政策在年底正式轉向,1974年12月到次年5連續五次降息,累計下行200BP。隨後美國資本收支開始改善,工業生產增速也在下半年轉正,復甦信號持續顯現。然而下半年通脹小幅反彈,且政府赤字抬升,再度引發市場對利率上行的擔憂,10月紐約州政府又經歷“財政危機”,美債利率躊躇前行。

英鎊危機爆發,流動性擔憂再起,利率走勢一波三折。1976年初,美聯儲延續寬鬆,繼續降息50BP,美債利率也延續下行,但3月英鎊危機爆發,全球流動性再面衝擊。4月-6月美債利率快速上行,流動性擔憂明顯發酵。不過很快市場關注點就從海外拉回國內,美國經濟數據在7月再顯疲態,經濟乏力預期再度將利率推向下行通道。1976年9月以後,長短端利率同步回落,市場降息預期開始升温,11月美聯儲再度降息25BP。

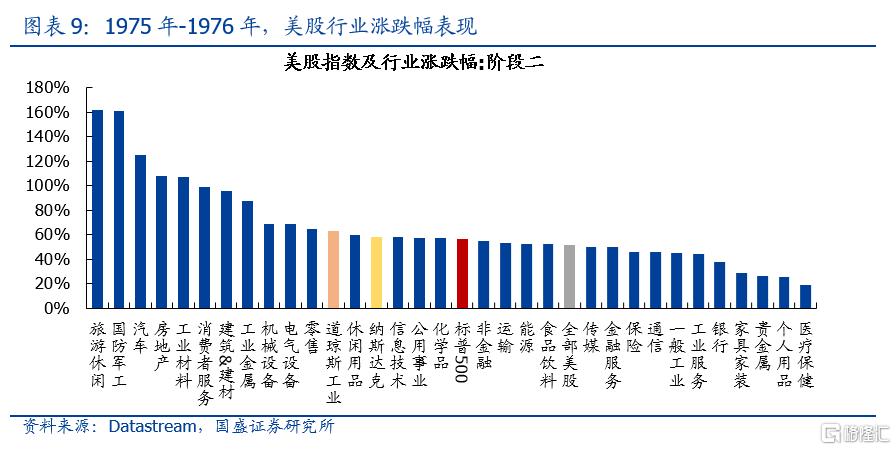

美債先揚後抑,美股強勢反彈,前期超跌行業明顯補漲。1975年起,貨幣寬鬆疊加政策刺激,經濟很快開啟復甦,通脹趨勢回落,經濟景氣度雖在1976年初基本見頂,但PMI基本延續在相對高位,企業盈利端也得到充分驗證。期間美債先上後下,基本圍繞經濟預期波動;美股則集體強勢反彈,道瓊斯工業指數、納斯達克、標普500分別累計上漲63.0%、58.5%和56.7%,基本收復石油危機衝擊的失地;行業層面,此前超跌的旅遊休閒、房地產、汽車明顯補漲,同時軍工、工業材料也漲幅破百,明顯跑贏大盤,而金融與消費板塊在此階段普遍表現較弱,醫療保健、個人用品、傢俱家裝、銀行等均顯著跑輸大盤。

階段三(1977年-1980年):通脹危機四伏與沃爾克的“猛藥治脹”

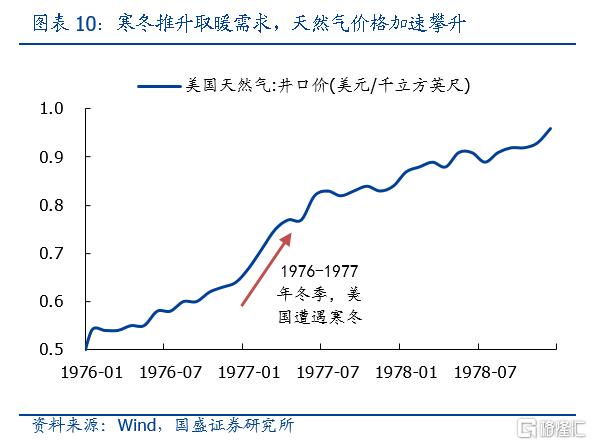

寒冬意外降臨,能源價格飆升,通脹被迫跳升。1976年底,嚴寒天氣席捲美國,供暖需求推升能源價格,一度引發美國北部地區的“氣荒”,美國天然氣價格加速上行,通脹預期明顯拉昇,10年美債利率也在1977年初快速上行。1977年2月,能源產業更是出現大面積失業。然而季節性的寒冬衝擊只是本輪通脹的開端,美國CPI自3月開始繼續加速上行,通脹擔憂持續發酵。

資本收支再度惡化,政策重心轉向匯率,美聯儲重回收縮。1977年美國資本收支再度惡化,6月貿易赤字達到28億美元,美元相對主要貨幣大幅貶值,美元危機再起。為應對匯率問題,美聯儲發聲將上調目標利率以應對貿易逆差,8月、10月先後兩次加息。1977年,美國經濟尚可,但股市持續下跌,不僅反映出對通脹的擔憂,也反映出為應對通脹可能導致的衰退擔憂。1978年,匯率問題基本貫穿全年,時刻牽動着政策及市場走向,1月和5月先後兩次加息,美債利率趨勢抬升,美股則持續窄幅震盪。6月加息預期落空,美債連續回落,但8月到10月再度連續三次加息,美債重啟上行。總體來看,1977年到1978年三季度,美聯儲加息主要針對匯率問題,通脹指標未明顯上行,利率變動多反應在利差層面。

匯率問題緩和,通脹重回主導,美聯儲使命納入“保就業”。1978年二季度,經濟開始小幅修復,PPI與CPI也陸續重啟上行,同時美元指數也在10月開始觸底反彈,美元危機緩和之下,市場焦點重回通脹。美聯儲11月加息100BP,主要目的即為遏制通脹。此外,美聯儲政策目標也迎來拓展,《漢弗萊-霍金斯充分就業法案》頒佈,將實現充分就業納入美聯儲使命中,美聯儲政策目標從“穩定物價”擴展到“穩物價+保就業”。

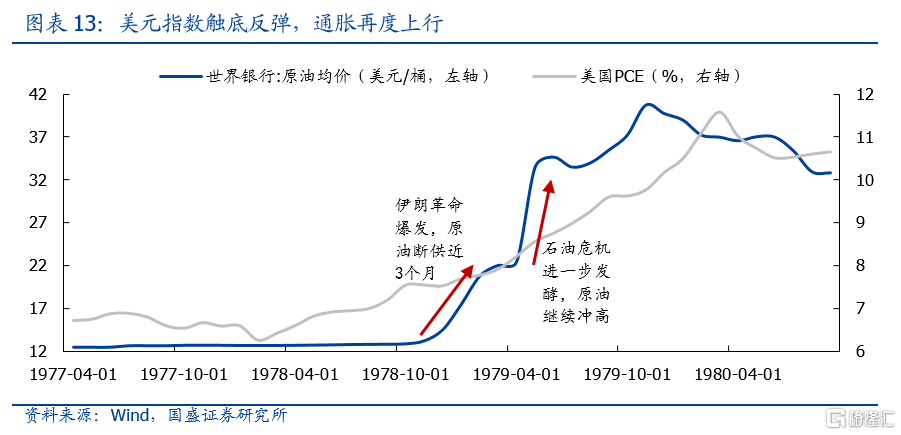

第二次石油危機爆發,油價中樞再上台階,常態化加息難掩通脹壓力。1978年底到1979年3月初,伊朗爆發革命,原油出口暫停,500萬桶/天的原油供需缺口持續了近3個月,約佔當時全球原油消費量的1/10,直接引發了第二次石油危機。直至1979年3月5日,伊朗恢復石油出口,原油漲價暫緩,然而5月原油價格再度抬頭,同時美國經濟也顯露疲態,衰退預期就此升温,直接壓制美債利率。隨後美聯儲重啟加息進程,7月-9月連續三次加息,累計上調150BP,但通脹並未緩解,而是一路走高。

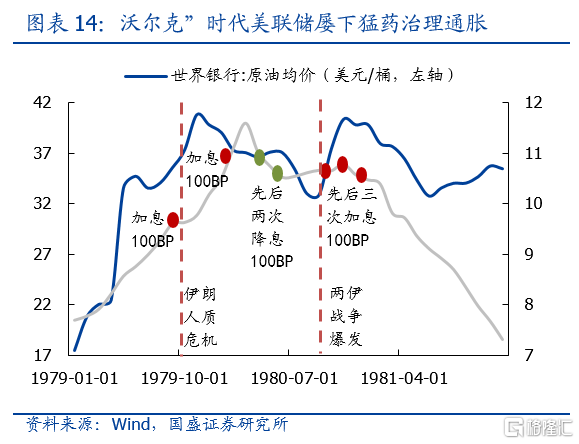

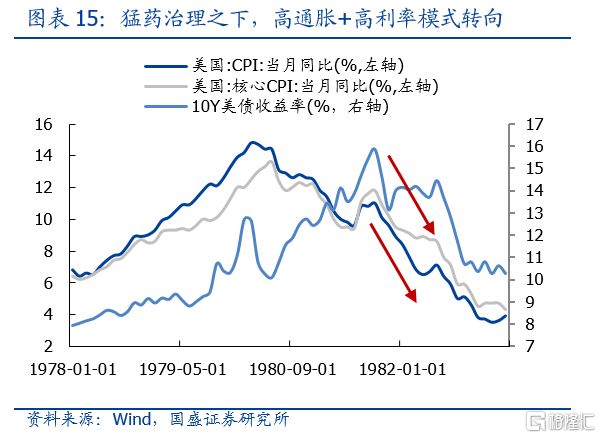

美聯儲進入“沃爾克”時代,伊朗問題反覆擾動,通脹遭遇“猛藥”治理。1979年8月6日,保羅·沃爾克正式就任新一屆美聯儲主席,美國通脹治理迎來“猛藥”時代。10月6日,沃爾克臨時召開FOMC會議,明確表示將採取更加嚴厲的和緊縮的貨幣政策遏制通脹,不僅一次性加息100BP,而且開始將貨幣供應量作為貨幣政策的中介目標,以此來直接控制需求進而對抗通脹。1979年11月,“伊朗人質危機”爆發,美國終止從伊朗的石油進口,並凍結了約80億美元的伊朗在美資產,原油價格再度拉昇。1980年美國經濟“開門紅”後再度下行,但美聯儲2月再下“猛藥”,繼續大幅加息100BP,美國經濟衰退預期基本確認,10年美債利率也在3月率先反映衰退預期。與此同時,通脹也階段性緩解,CPI自4月開始回落,美聯儲政策快速轉向,5月、6月連續大幅降息。不過好景不長,9月“兩伊戰爭”爆發,伊朗與伊拉克的石油供給同時停擺,原油價格再度攀升,美聯儲在9月到12月繼續上演“猛藥”,連續三次加息100BP,貼現率達到13%。一系列“猛藥”過後,“高通脹+高利率”的模式終於在1981年轉頭向下,美債同步回暖。

美債震盪上行,納指走出獨立行情,行業表現明顯分化。1977年開始,通脹預期持續引領美債震盪上行,直至沃爾克大幅調息治理通脹,美債才在1980年迎來短暫回調,但隨後又再創新高,持續演繹通脹預期。美股面臨着通脹與利率同步上行的不利局面,基本維持窄幅震盪,但值得注意的是,此階段納斯達克走出了明顯的獨立行情,顯著跑贏標普500,新一輪科技週期的基本面驅動成功戰勝了“通脹+緊縮”的估值制約。行業層面,此階段表現明顯分化,軍工、地產、運輸、工業服務、能源漲幅居前,漲幅均超過110%,而零售、汽車則跌幅突破30%。

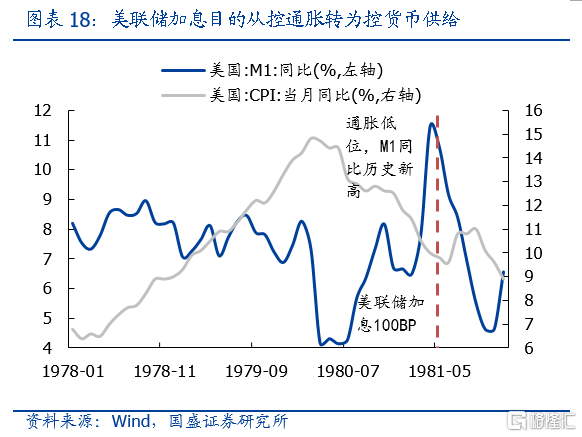

階段四(1981年-1983年):里根新政振興經濟,聯儲目標轉向貨幣供給

里根新政啟動,聯儲目標調整,通脹讓位貨幣供給。1980年11月4日,羅納德·里根當選美國總統,反對“大政府”和“高税收”,提出減税計劃。隨後提出的《經濟復甦計劃》再次強調要放鬆政府對企業的限制和干預,通過刺激供給、自由競爭,使美國經濟達到自動復興和發展,具體涵蓋減税(個人所得税每年減少10%、企業設備加速折舊)、政府降赤字+減干預(1984年實現收支平衡,放鬆政府對企業限制)、控貨幣供應(穩貨幣抑制通脹)等諸多措施。1981年5月,美國通脹已明顯走低,但美聯儲仍加息100BP,核心動因就是4月M1同比增速升至11.46%,刷新歷史新高。此次加息明顯印證了“里根計劃”中控制貨幣供給的重要訴求,由此美聯儲目標開始由“控通脹”明顯轉向“控貨幣”。

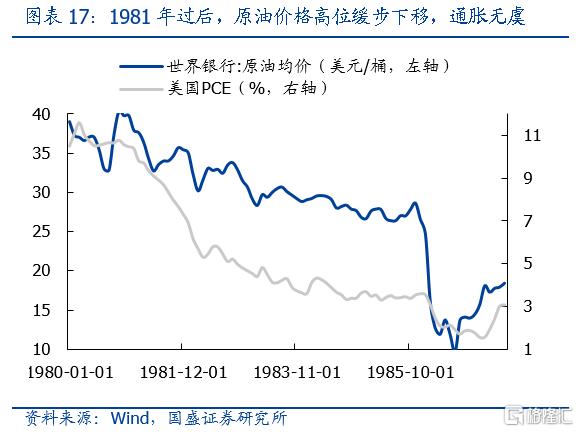

美元資產避險屬性顯現,OPEC主動降價,通脹擔憂徹底消除。1982年6月,第五次中東戰爭爆發,同年8月,拉美州又爆發債務危機,美債與美股避險屬性凸顯,大量資金從新興國家流向美國,迫使美聯儲開啟長達半年的快速降息,8月-12月先後降息7次,累計下調250BP。次年原油產業迎來重要轉折點,1983年3月14日,OPEC成員國首次同意削減石油價格,將作為基準點的沙特阿拉伯輕質原油價格直接降至29美元/桶,降幅高達15%。至此,原油引發的通脹擔憂徹底淡化,長達10年左右的“石油滯脹”基本吿終。

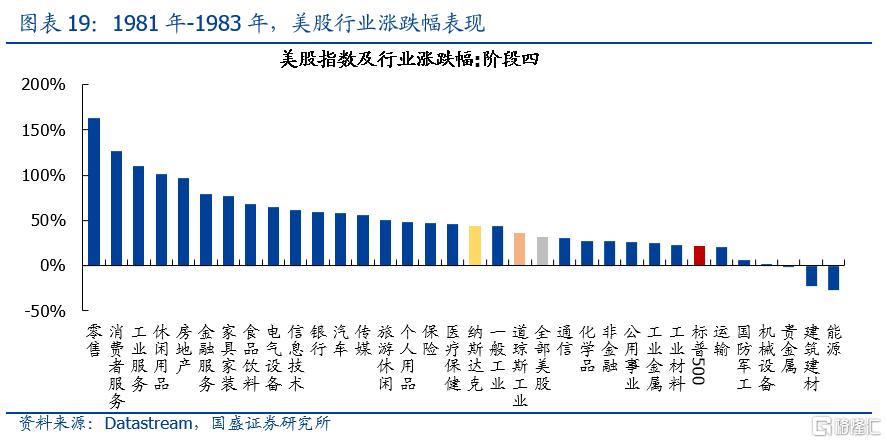

美債衝高回落,美股“N”型上揚,僅能源、建材收跌。此階段原油價格緩步下行,通脹壓力持續緩解,美債反映過最後一次通脹小幅反彈後,也正式步入下行區間;美股走勢一波三折,主要漲幅集中在1982年9月至1983年9月,三大股指集體上行,納指繼續領跑,累計漲幅分別達到44.0%、36.4%和21.5%;行業層面僅能源與建材小幅收跌,其餘行業集體收漲,其中消費板塊明顯受益於利率下行帶來的居民收入改善,零售、消費者服務、工業服務、休閒服務累計漲幅均破百。

總結來看,70-80年代原油、通脹及股債覆盤,大致可以歸納出以下幾點經驗:

1)油價見頂先於通脹,油價見頂過後,通脹指標大致還有1-3個季度的慣性上行;

2)油價上行或高位震盪階段,美股與通脹關聯增強,美債易上難下,震盪中樞上移;

3)油價高企制約生產成本,經濟被迫徘徊與“滯脹”與“衰退”之間,美聯儲政策調整影響放大,股債同時反映流動性與基本面預期,階段性走勢更需結合市場預期判斷;

4)高通脹+高利率環境不必然造就熊市,相對經濟低關聯且受益於新科技週期的納指獲得明顯的階段性超額收益,股債表現也從“同牛同熊”轉向股債輪動。

二、當油價上行遇見聯儲加息,美債怎麼走?

歷次原油上行階段,聯儲加息均未缺席,且近年來美債與原油共振重合度有所提升。儘管美聯儲政策目標先後經歷調整,但回顧歷次原油趨勢上行前後,“原油漲價——通脹上行——加息啟動——美債上行”的傳導邏輯明顯增強。90年代之前,美債利率上行往往覆蓋原油上行區間,呈現“先啟動,後見頂”模式,但此後伴隨美聯儲政策調整靈敏度的提升,傳導機制也逐步強化,美債上行區間與原油的上行區間重合度增加,且美聯儲政策窗口對利率走勢影響強於原油上行。

1971年10月-1974年8月:美債利率基本保持趨勢上行,期間美聯儲在1973年-1974年4月先後八輪加息,累計加息350BP,而原油漲價則主要集中於1973年底到1974年初。總體看,美債上行區間>聯儲加息區間>原油漲價區間。

1977年1月-1981年9月:美債利率震盪上行,期間美聯儲在1977年-1979年先後13次加息,1980年政策大起大落,先後4次降息和4次加息,原油漲價則集中於1978年底到1979年11月。總體看,美債上行區間>聯儲加息區間>原油漲價區間。

1999年9月-2000年1月:美債利率趨勢上行,期間美聯儲先後加息6次,原油價格則持續上行,直到11月才見頂。總體看,此次原油見頂晚於美債見頂,美債率先反映衰退預期。

2003年6月-2006年6月:美債震盪上行,期間美聯儲先後加息17次,原油價格上行階段也基本重合,大致自2003年4月到2006年7月。總體看,此次美債上行稍晚於原油漲價,但基本同時見頂。

2016年7月-2018年10月,美債震盪上行,期間美聯儲加息8次,原油價格上行集中於2016年2月-2018年10月。總體看,此次美債上行稍晚於原油漲價,但基本同時見頂。

三、美債易上難下,A股風格如何演繹?

3.1、以史為鑑,美債利率如何影響A股?

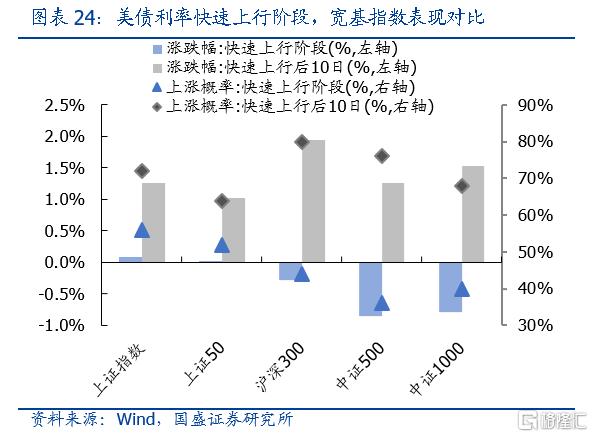

3.1.1 短且快的跳升:指數普遍承壓,大/小盤與高/低估反應更敏感

美債利率快速跳升階段,指數普遍承壓,中小盤更為敏感。08年以來,10年美債利率曾多次快速調整(連續5個交易日單向變動且日均變動幅度超2個BP),統計結果顯示,A股大盤並非只對美債的快速上行有所反應,美債快速調整期間,大盤均可能經歷階段性回調,且短期承壓過後,往往還將經歷短期修復。具體而言,大盤藍籌對美債的快速調整反映相對較弱,中證500與中證1000等中小盤則反映更為敏感,美債下行階段普遍迎來估值修復,而美債下行階段則往往經歷更為顯著的估值壓制。

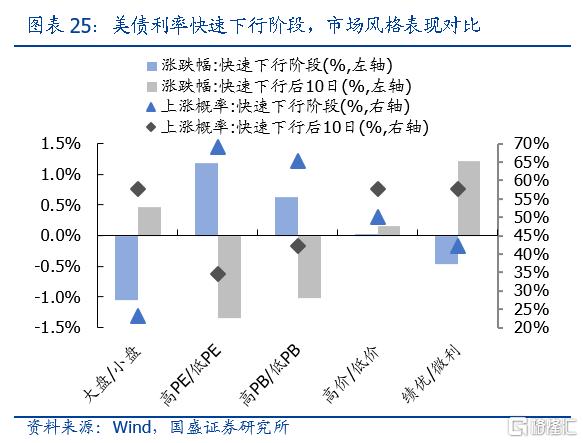

市場風格層面,大/小盤與高/低估值切換更為敏感。相較寬基指數,市場風格在美債快速調整前後差異更為顯著,且快速調整過後還將經歷短期的風格反轉。美債快速下行往往利好高估值和小盤股階段性走強,而快速上行則更加利好低估值的相對佔優,此外高價股與績優股往往在美債利率快速上行/下行過後將經歷明顯階段性反彈行情。

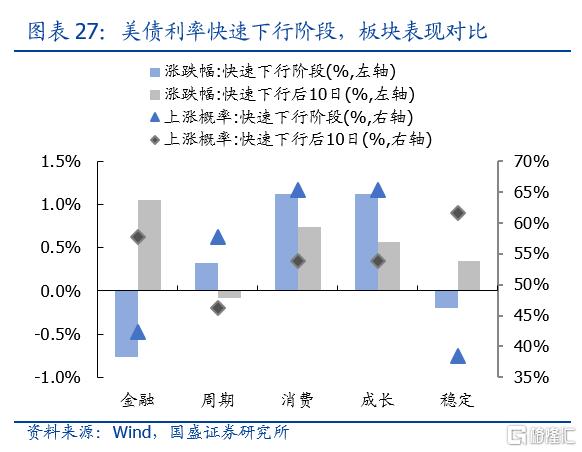

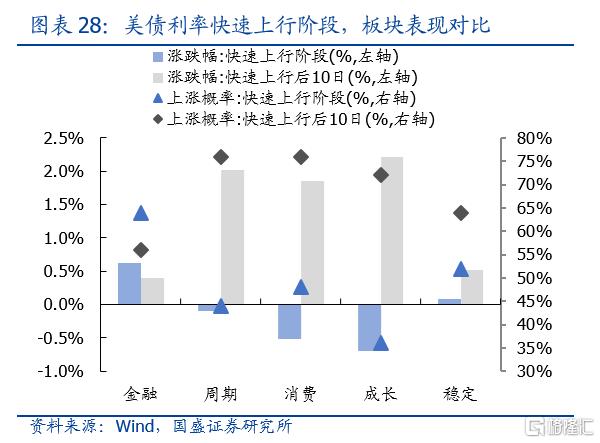

板塊表現上,“消費+成長+週期”與“金融”明顯“蹺蹺板”。歷史經驗顯示,美債利率快速上行階段,金融往往相對佔優,而成長與消費雙雙承壓,週期板塊也相對轉弱;而美債利率快速下行階段,則是成長與消費明顯佔優,週期板塊也迎來階段性反彈,金融則顯著承壓。總體而言,美債利率的短期快速調整在板塊結構衝擊上呈現出較為明顯的“蹺蹺板”效應。

3.1.2 趨勢變化:與大盤表現多為正相關,但聯儲政策拐點附近負相關更加顯著

大盤走勢上,美債利率與A股在趨勢上多為正相關,負向衝擊多發生在聯儲政策拐點前夕。歷史經驗顯示,全A走勢與美債利率的關聯在金融危機後多呈正向關聯,僅在2014年、2018年和2021年呈現出較為明顯的趨勢負相關,10年美債利率與萬得全A相關係數分別約-76.5%、-69.1%和-50.7%。究其原因,背後大致有兩點邏輯支撐,其一,A股的核心動力來自國內經濟走向和貨幣環境,即使近年來外資話語權有所提升,美債利率也難以真正代表A股整體投資的無風險利率,更多是在反映全球的經濟預期,直接對應着外需的強弱,反而更加側重分子端,同向關聯也更加常態;其二,14年、18年和21年均恰逢美聯儲貨幣政策轉向前夕(15年、19年、22年分別是美聯儲新一輪加息/減息的首年),此類年份也正是全球流動性預期調整的關鍵年份,A股市場無疑也會放大美債利率的估值定價信號,與此同時,國內經濟又恰逢承壓,基本面主導也難以發揮,所以美債利率的預期引導將更加側重分母端,與大盤的關聯度明顯轉負。

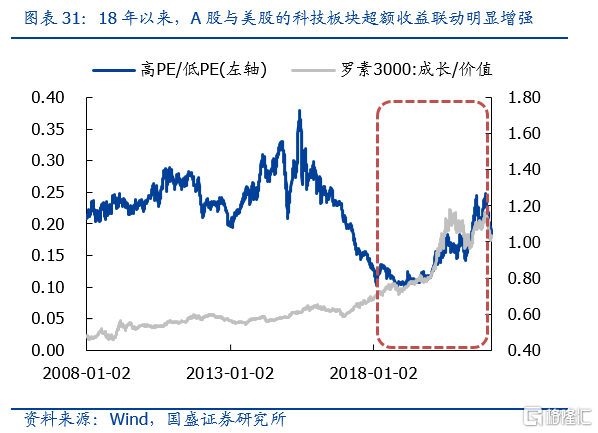

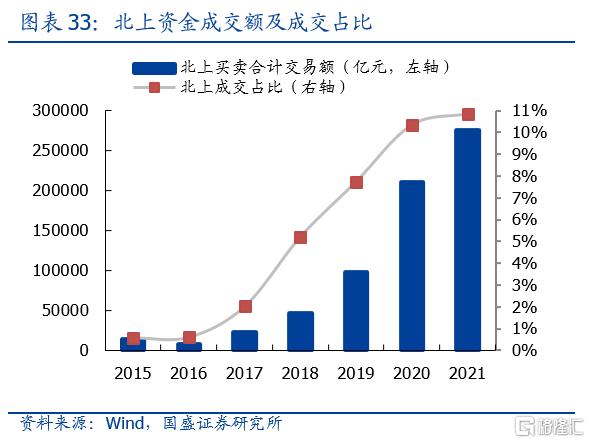

風格層面,內外風格聯動正在趨勢性增強,美債利率與成長/價值關聯性顯著抬升。就美股而言,美債利率與成長/價值風格高度關聯,美債利率的“分母”效應明顯影響着美股的風格切換,利率下行期往往對應着美股成長風格的相對佔優,而利率上行則往往迎來價值修復。落腳到國內,美債對風格的這種影響在18年大致形成了一道“分水嶺”:18年以前,A股的成長/價值風格走向與美債關聯極低,甚至部分階段還呈現正向關聯,但18年過後,美債與國內的成長/價值風格出現明顯的負向關聯,且與美股風格關聯趨勢增強。究其原因,一方面源於18年至今已大致經歷了兩輪美聯儲政策拐點,風格層面也在反映美債利率“分母”在拐點附近增強的現象;另一方面,2018年是A股國際化的重要拐點,A股的國際指數納入之旅正式開啟,外資的入場速度也在18年開始明顯提速,外資持股佔比突破3%,成交佔比也首次邁上5%,外資的話語權提升也在持續帶動中美股市風格的聯動。

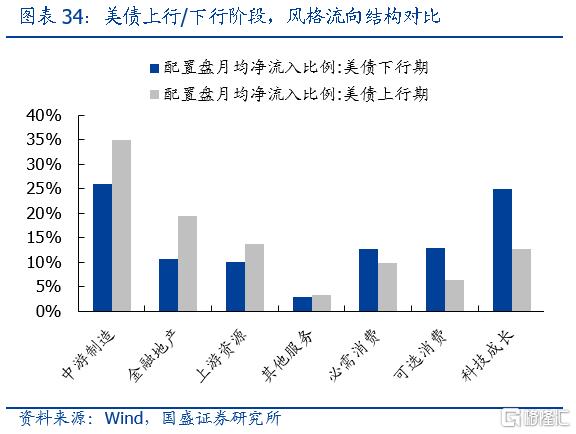

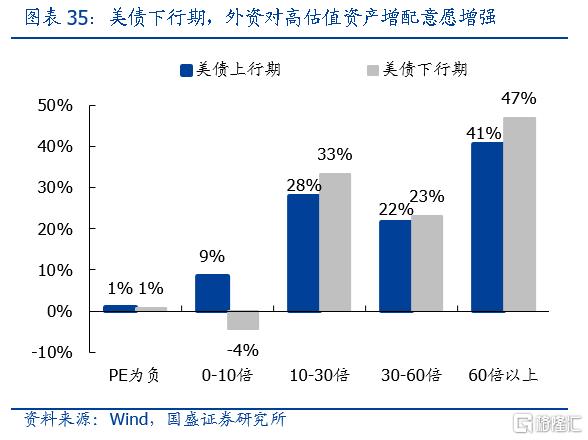

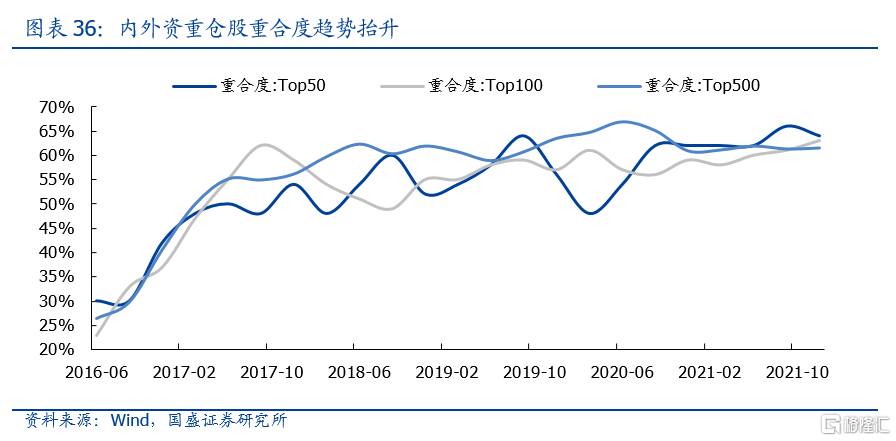

長期視角下,國際化進程推進,內外關聯日益增強,由外到內的定價傳導仍需重視。首先,相較國內投資者,外資將更加側重全球資產配置思想以及美債利率估值“錨”的作用,所以外資的配置方向和行為特點,某種程度上也在向A股市場傳遞着美債利率對美股的影響範式;其次,結合外資配置盤的審美特點看,美債利率下行階段,外資更加側重配置相對高估值資產和成長與消費板塊,而在利率上行階段更加傾向配置低估值與金融週期板塊;此外,中外配置審美的融合正在逐步推進,2016年外資與國內公募基金的重倉股重合度僅約20%-30%,而2021年內外資重倉股重合度基本維持在60%左右,這種資金傳導帶動的風格聯動已不容小覷。

總結而言,美債利率對A股的影響大致可以歸納為以下幾點經驗:

其一,08年金融危機過後,美債利率的快速調整一直對國內的擇時與風格存在短期脈衝影響,且大/小盤、高/低估對美債快速調整更為敏感,高估值與大盤股往往在美債上行期更受制約;

其二,美債利率對A股的趨勢性影響存在雙向傳導,既反映經濟預期,又反映流動性預期。常態化階段,全球流動性趨勢明確,A股流動性更多以內部為主,而臨近美聯儲政策拐點,外部流動性調整或將制約國內貨幣政策的獨立性,國內對美債表徵的流動性信號也更為敏感,往往呈現出階段性的強負相關;

其三,美債利率與美股價值/成長風格的強關聯,也在近年來加速向A股傳導,而A股的國際化與外資話語權的提升就是背後重要的支撐,美債利率的趨勢上行對A股的成長風格相對制約可能會愈發明顯。

3.2、A股風格未來如何演繹?

聯儲加息啟動,原油供需變數猶存,美債利率大概率易上難下。首先,美聯儲加息進城已經開啟,儘管美債事前已在一定程度上反映了加息預期,但後續趨勢性上行動力猶存。其次,原油價格波動放大,後續走勢與通脹壓力仍存變數,儘管短期受到烏俄衝突催化,但中期核心矛盾仍是難以彌合的供需缺口。就當下而言,美國經濟數據尚可,但疫情反彈再度制約需求擴張,能源供給商的資本開支週期延後也直接決定了供給短期難有明顯擴產,當前OPEC原油產量與美國鑽機數目仍延續温和修復,但產能利用率提升空間均相對有限,西方對俄製裁疊加伊核協議談判更對本就緊張的供需缺口增添了諸多變數,所以原油價格而短期預計仍將面臨較大波動,且仍存上行可能,震盪中樞預計將延續高位。總結而言,聯儲加息疊加油價的高位震盪,美債利率未來大概率易上難下。

儘管地緣矛盾、疫情衝擊仍有諸多變數,我們在此僅結合歷史經驗,就油價、通脹、美債利率的可能情景加以推演:

情形一:原油供給修復提速,聯儲加息通脹緩解,核心矛盾由外轉內。原油供給修復提速,疫情反覆僅為短期擾動,需求具備韌性,供需矛盾緩和帶動油價下修,同時聯儲加息控制通脹,滯脹壓力逐步實現“軟着陸”,那麼通脹緩解疊加聯儲加息,美債利率預計將逐步轉為震盪,繼續上行動力可能轉弱。此種情況暗示外部矛盾趨弱,市場焦點將逐步由外向內傾斜,國內經濟穩增長效果及內部貨幣政策將成為重要線索。結合最新經濟數據看,穩增長髮力信號有所顯現,但近期國內疫情再度惡化,全年5.5%的經濟目標仍存在較大壓力,穩增長仍是重要任務,流動性環境可能將呈現“外進內松”局面,地產政策也有望迎來進一步鬆動的可能,A股逐步扭轉頹勢更加“以我為主”。

情形二:原油供需從緊,聯儲與通脹反覆博弈,滯脹格局延續。原油供給延續温和修復,且疫情擴散再度衝擊全球需求,供需矛盾難有緩和,通脹壓力也繼續上行,聯儲加息與通脹可能將反覆博弈,儘量避免經濟陷入衰退,那麼預計全球將基本維持滯脹局面,美債利率也將繼續上行,充分反映當前的滯脹及未來的加息預期。這種情形下,外部矛盾將繼續主導全球風險偏好,美債利率走勢對A股的影響可能也將繼續放大,一方面,加息與通脹數據可能帶動美債快速調整,進而導致A股短期承壓;另一方面,美債上行將繼續制約A股的估值修復,成長/價值風格承壓,成長板塊內部只有真正具備強勢基本面支撐的板塊才有望獲得超額收益。

情形三:地緣矛盾加劇,原油供給惡化,衰退危機再現。地緣衝突疊加擴產不及預期,原油供給進一步惡化,通脹繼續攀升直接制約經濟發展,美聯儲全力治理通脹,那麼美國及全球經濟可能將階段性面臨衰退風險,再度面臨70-80年代的艱難時段,那麼歷史經驗表明通脹及美債的見頂均可能會晚於原油,且真正的危機結束仍需要等待原油供給的真正改善。此種情況下,早期滯脹階段,油價上行帶動上游資源佔優,製造業明顯承壓;中期經濟步入衰退,政策轉松可能經歷超跌反彈,但原油供需矛盾尚未解決前,經濟復甦未必一蹴而就;後期經濟真正轉向復甦,消費板塊將明顯受益。此外,值得注意的是,參考美股經驗,科技創新帶動的高景氣賽道仍有可能憑藉基本面支撐突破流動性估值約束,獲得階段性的超額收益。因此,此種情形應重點關注經濟走勢,先後佈局上游資源、超跌板塊、消費板塊,併兼顧挖掘經濟低關聯的科技創新投資機遇。

綜上所述,三種情形大致對應了樂觀、中性和悲觀三種假設,立足當下,我們認為短期可能更接近情形二,而中期有望走向情形一。短期看,其一,美國中期選舉臨近,與國內一樣面臨着較大的經濟壓力,政府意志與產業意願將繼續博弈,雖難以徹底解決,但供給有望改善;其二,疫情再度反覆,疫後需求修復再面退坡風險,需求或將再度轉“滯”;其三,美聯儲調控能力較70-80年代應明顯提升,且歷史經驗在前,加息操作預計會盡量避免衰退重演,加息節奏預計將與通脹數據反覆博弈,難以真正通過加息徹底解決通脹。中長期看,一方面地緣矛盾終將緩和,疊加資本開支改善,原油供需缺口將逐步修復;另一方面,美聯儲政策調控發力,全球通脹也將逐步實現“軟着陸”,美債利率重回經濟基本面,外部矛盾制約弱化過後,A股定價邏輯重回國內, 內部的經濟與貨幣政策將繼續主導A股走勢。

風險提示:1、全球通脹超預期變動;2、美聯儲政策調整不及預期;3、歷史經驗可比性不及預期;