本文來自格隆匯專欄:張憶東,作者:張憶東

投資要點

一、參考數次海外風險時港股市場的調整,港股已處於“危機”模式

二、出現股災經常因為有估值泡沫,“估值底部”的港股為什麼也能“股災”?

2.1、互聯網、生物醫藥、新消費等港股明星板塊的基本面邏輯被顛覆。

2.2、港股市場行業結構改變,互聯網、新興消費的佔比較大,拖累恆指。2022年初以來,我們看好低估值央企國企的機會,相對看好國企角度佔比較大的香港紅籌指數(HSCCI)。(詳參20220107《優質央企港股的配置良機》)

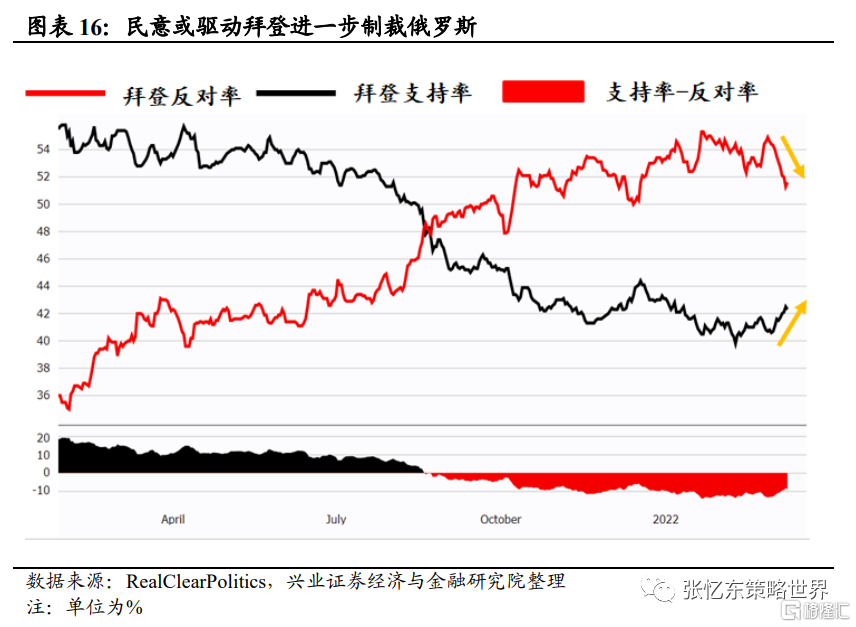

2.3、俄烏衝突引發市場遊戲規則改變,國際投資者中長期預期出現改變,對於大國博弈及潛在制裁風險進行提前釋放。1)美國SEC認定有退市風險的“被識別主體”,這記警鐘成為中概股及港股從正常調整,走向各種“鬼故事”自我實現自我強化的“股災”、“危機”模式的導火索。2)海外擔憂的“鬼故事”包括疫情反彈、中國經濟增速下行、西方制裁俄羅斯殃及中國等風險。

三、歷史不會簡單重演,但可以借鑑1997-98年金融危機期間,港股是如何從西方炒家主動挑起的“金融攻擊”中脱困的?依靠維穩的力量!

1997 年10 月22日國際炒家開始對香港全線出擊。1998年8月國際炒家捲土重來,港府同時在股市與期市上進行應對,主動大舉做多,並限制做空。1)香港金管局讓香港特區政府用外匯基金買入港元, 並且把買到的港元存入香港銀行。2)在股市中,金管局動用外匯基金大手買入恆指藍籌成分股託市。3)為響應港府號召,從8月24日起24家藍籌、紅籌上市公司開始在市場上回購股份。4)1998年8月31日,港府出台限制賣空等舉措,以鞏固成果。

四、這次離岸中國資產如何擺脱“金融攻擊”困境?

4.1、離岸市場短期穩住需要“有形之手”維穩,中國政府對近期離岸市場的大幅波動已快速應對,短期反彈或類似2018年10月。因為港股和中概股已形成自我強化、漩渦式下跌的危機模式,需要防止離岸資產危機通過互聯互通機制深化。3月16日國務院金融穩定發展委員會召開專題會議,研究當前經濟形勢和資本市場問題。會議由中共中央政治局委員、國務院副總理劉鶴主持。

1)關於宏觀經濟運行,切實振作一季度經濟,貨幣政策要主動應對,新增貸款要保持適度增長。2)關於房地產企業,要及時研究和提出有力有效的防範化解風險應對方案,提出向新發展模式轉型的配套措施。3)關於中概股,目前中美雙方監管機構保持了良好溝通,已取得積極進展,正在致力於形成具體合作方案。中國政府繼續支持各類企業到境外上市。4)關於平台經濟治理,穩妥推進並儘快完成大型平台公司整改工作,紅燈、綠燈都要設置好,促進平台經濟平穩健康發展,提高國際競爭力。5)關於香港金融市場穩定問題。

4.2、中期港股築底行情以及港股恢復正常化和理性投資環境仍需要較長時間,部分中期風險仍未充分解除或尚未被證偽。1)俄羅斯和美國鬥法不會戛然而止,對於海外經濟、金融體系不排除還會有黑天鵝事件。包括,二季度美聯儲加息、美國滯脹壓力大,導致美股進一步調整風險,大宗商品市場“去槓桿”風險。2)等待對中國經濟以及疫情防控的擔憂減弱。

五、如何應對當前“非理性下行”的危機模式?短期敬畏市場,市場大波動狀態下避免使用槓桿追漲抄底;中期立足基本面,多看投資的本質

5.1、短期敬畏市場,雖有維穩的政策利多,但離岸股市短期波動過於激烈,不建議貿然地“加槓桿”追反彈。1)短期在維穩利多下將出現short squeezing式反彈,做空中國離岸資產太擁擠,但是,避免追高。2)反彈的持續性,需等待更多維穩政策和基本面信心恢復。3)A股與離岸市場生態及遊戲規則不同,A股長期結構性機會更多更持續。4)對外資撤離的問題,不必過度悲觀。

5.2、立足中期,建議投資者可以樂觀一點,淡化“市場先生”的短期癲狂,多看投資的本質——企業長期價值。立足估值安全邊際、基本面和籌碼面的確定性,精選優質中國資產。1)首先做好堅守,特別是“類債券”深度價值的優質國企央企,包括,金融、地產、電信運營商、新能源運營商、能源等。2022年是國企改革三年行動的攻堅之年,央企更能適應當前的政策環境的變化,受益於“穩增長”。2)其次,耐心佈局成長型股票“被錯殺”機會。

風險提示:地緣政治風險;中、美經濟增速下行;美國持續高通脹,美國貨幣政策提前超預期收緊;大國博弈風險;新冠疫情變異超預期

報吿正文

一、參考數次海外風險時港股市場的調整,港股已處於“危機”模式

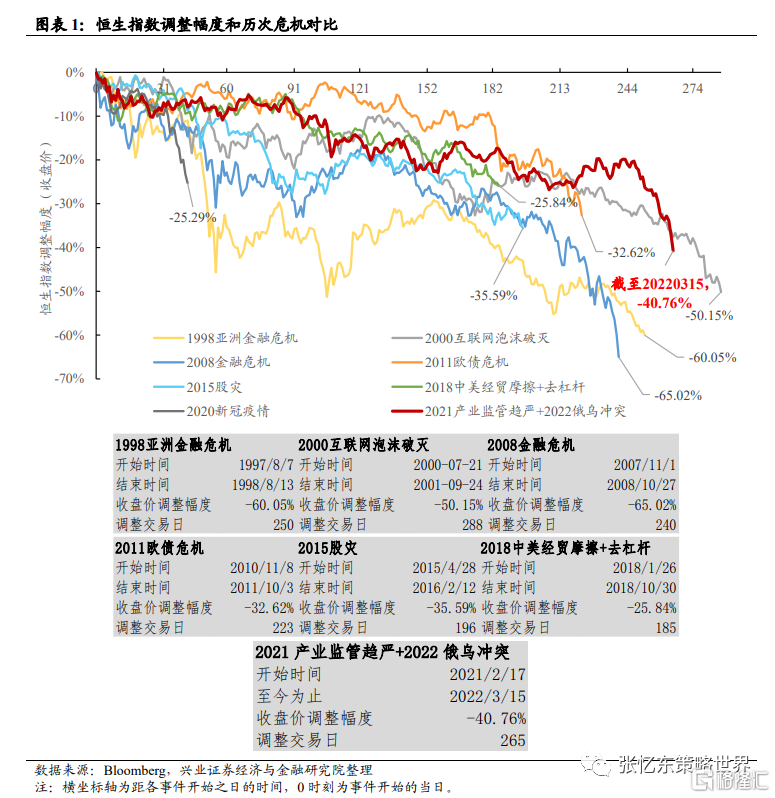

跟上世紀90年代後期至今的歷次港股大熊市相比,近期港股已進入危機模式。自2021年2月以互聯網行業監管政策為契機、俄烏戰爭為加速器的港股大調整,截止到2022年3月15日,時間上已經僅次於2000-2001年互聯網泡沫時的調整,幅度上40.76%,僅次於2008年金融危機、互聯網泡沫、1997-1998年亞洲金融危機。

近期,港股和中概股市場的羊羣效應明顯,大幅下跌成為繼續下跌的最直觀的理由。恆生指數風險溢價都處於歷次危機的高點,無論是以10年期美債收益率作為基準衡量的恆生指數風險溢價,還是以10年期中債收益率作為基準衡量。恆生指數PB(3月11日)僅0.84倍,創歷史新低。

二、 出現股災經常因為有估值泡沫,“估值底部”的港股為什麼也能“股災”?

歷史上各國股市的股災往往都源於估值泡沫的破滅,比如1929年、1987年、2001年美股股災。港股1997-1998年也是發生在估值泡沫背景下,另外幾次的大幅調整時,香港恆指的估值都不算特別便宜。

為什麼這一次,港股已經在“估值底部”仍出現非理性大跌?2022年初恆生指數PB已經在1倍附近,然而2022年初至今(20220101-20220315)恆生指數又下跌了21.3%。

2.1、互聯網、生物醫藥、新消費等港股、中概股明星板塊的基本面邏輯被顛覆,估值體系崩塌

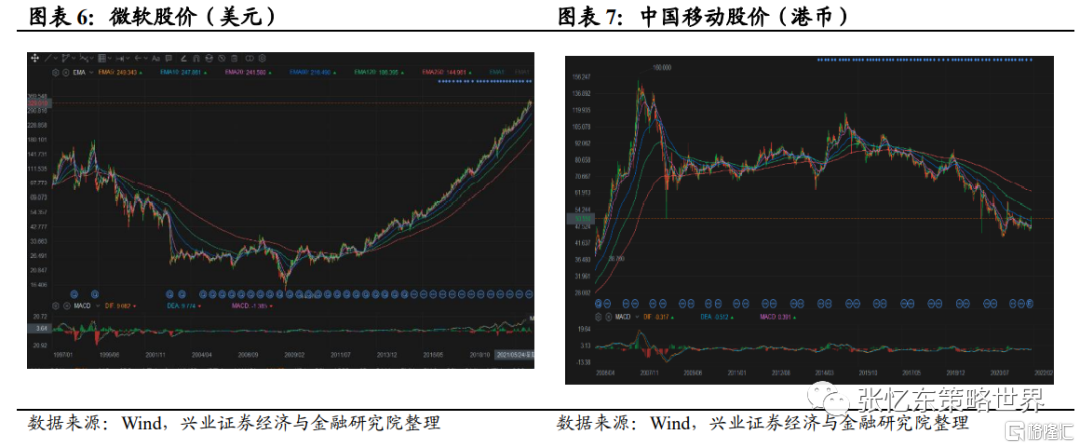

互聯網從高增長高估值的成長股走向價值股。互聯網行業本身進入流量紅利放緩的階段,以往互聯網平台們還可以把生態圈作為競爭優勢以及股票高估值的基礎,但是,隨着2021年政策反壟斷、共同富裕導向的變化下,這反而成了麻煩和拖累。最終,中國這些互聯網公司未來可能出現分化:一種是能夠走向高科技產品化,獲得涅槃、新生,類似谷歌、特斯拉,而另一種就是平穩增長,成為高分紅的價值股,類似2007年曆史高點至今的中國移動、1999年之後2013年之前的微軟。

生物醫藥的邏輯其實與互聯網類似。“me-too”式的同質化創新策略之下行業內卷,某些過熱領域更是呈現出“扎堆創新”的景象,賽道的擁擠使得產品在上市後面臨激烈競爭。控費降價新常態下,這類創新也不再具備應有的臨牀價值和回報率。只有以臨牀需求為導向的真正的差異化創新和質量升級才是可持續發展方向,只有未來具有持續發展潛力的自主創新企業才能享受成長股的估值。

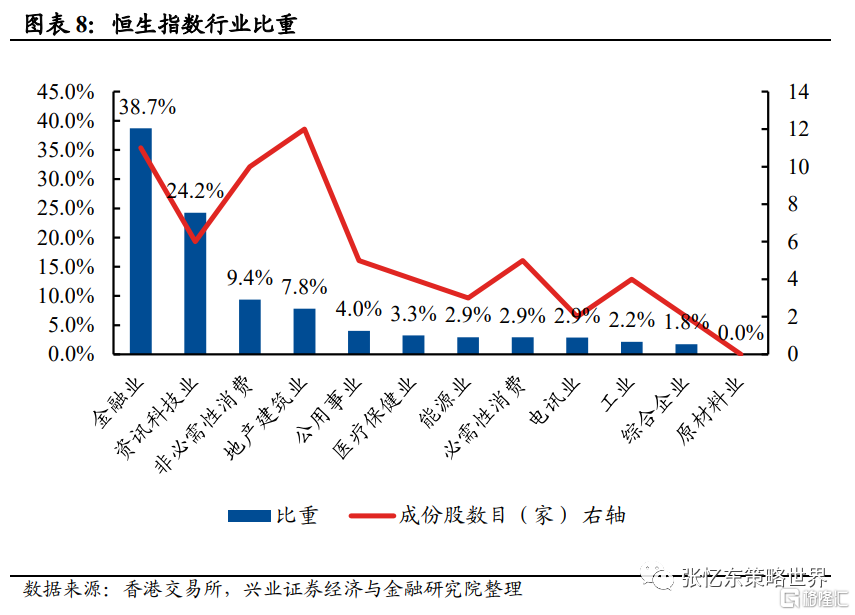

2.2、港股市場行業結構改變,互聯網、新興消費的佔比大,拖累恆指

自2018年以來,港股積極引入新經濟股票,港股市場結構發生了較大變化,隨之而來的是,港股的主要指數特別是恆指和恆生國企指數的編制方式出現大幅調整。最大的變化是,互聯網為代表的資訊科技在恆指的佔比高達24%,因此,這輪下跌中恆指受拖累嚴重。資訊科技業佔比接近80%的恆生科技指數,更慘烈。

基於對產業監管政策和行業景氣的判斷,2022年初以來,我們看好低估值央企國企的機會,相對看好國企角度佔比較大的香港紅籌指數(HSCCI)。(詳參20220107《優質央企港股的配置良機》)

2.3、俄烏衝突引發市場遊戲規則改變,國際投資者中長期預期出現改變,對於大國博弈及潛在制裁風險進行提前釋放

首先,“百年未有之大變局”,今年更加凸現,國際規則被破壞,國際投資者對於大國博弈的長期影響進行提前避險。無論普京針對烏克蘭的特別軍事行動,還是西方制裁所體現的極端無底線,都打破了二戰之後國際秩序的很多基本共識,讓全球的機構投資者擔心世界迴歸到黑暗森林的混沌時代。

其次,美國SEC認定有退市風險的“被識別主體”,敲響了中概股退市的警鐘,這成為中概股及港股從正常調整,走向各種“鬼故事”自我實現自我強化的“股災”、“危機”模式的導火索。

3月中旬美國證監會(SEC)發佈消息,依據美國《外國公司問責法案》認定了五家在美上市公司為有退市風險的“被識別主體”,這成為中概股及港股暴跌的導火索。暴跌之後資金的踩踏、做空資金的屠殺進一步形成惡性循環。

美國《外國公司問責法案》要求美國證監會將符合下列條件的公司認定為“被識別主體”(Commission-IdentifiedIssuers):(1)聘用了美國上市公司會計監督委員會(下稱“PCAOB”)無法對其開展檢查或調查的審計事務所,且(2)經PCAOB認定,上述無法檢查或調查的狀態由所在地政府的立場所造成。美國證監會將在某公司被連續三年認定為“被識別主體”後,儘快頒佈禁令禁止其證券在任何美國交易所或場外市場進行交易。

而根據中國相關法律規定,審計底稿應存放在境內,未經有關主管部門同意不得出境。因此,大部分中概股都面臨被認定為“被識別主體”從而退市的風險。截至2022年3月10日,美股的中概股公司,扣除大股東持股以及通過第二上市、ADR轉換、雙重上市等方式在港股流通股本,在美流通市值規模約為3201億美元。如果用美股機構投資者持有中概股規模來看,以3月10日中概股收盤市值計算,美股機構持股規模預計約為2417億美元。

第三,海外投資者擔憂的中國資產“鬼故事”,主要包括中國內地和香港疫情的反彈、中國經濟增速下行、西方制裁俄羅斯殃及中國等風險。

三、歷史不會簡單重演,但可以借鑑1997-98年金融危機期間,

港股是如何從西方炒家主動挑起的“金融攻擊”中脱困的?

1997-1998年東南亞金融危機的背景是國際炒家對東南亞各國貨幣進行狙擊,引發地區性金融危機。當時的東南亞國家在外匯儲備尚不充分的條件下過早地放開了資本項目管制,但同時仍然實行着固定匯率制。再者這些國家的經濟基本面存在一定缺陷。這給了索羅斯等國際炒家以可乘之機,並開始押注各國放棄固定匯率制。在國際炒家的攻擊下,各國相繼放棄固定匯率制,匯率一瀉千里。避險情緒的上升導致短期資本從其他亞洲國家和地區撤離,金融危機開始蔓延。國際炒家有了成功經驗後,開始將目標轉向經濟基本面更好的香港。

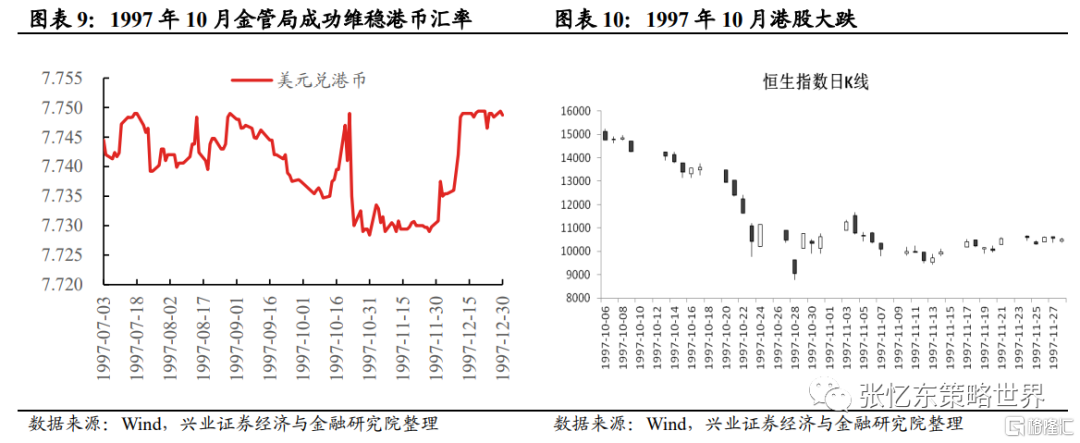

第一次危機,1997 年10 月22日國際炒家開始對香港全線出擊, 大舉沽空港股和港匯。金管局不得不在市場上拋售美元吸納港元以穩定聯繫匯率制度。同時大幅加息,最優惠利率由8.75%提高到9.5%,隔夜拆息率由9%提升至300%。這些措施穩定了匯率,港元匯價在一段時間內保持着比較穩定的局面。然而高息效應下,股市大幅下跌,恆生指數10月23日下跌1211.47點,跌幅10.4%,港股市值減少了14 .5 %。10月22日到10月28日間恆生指數下跌了3343.2點,跌幅達27%,港股市值累積損失達7000 億港元。這一次港幣危機中,1997年10月港幣危機中,香港當局雖然穩定了匯率,但間接造成了股災。

第二次危機,1998年8月國際炒家捲土重來,這次危機中港府決定同時在股市與期市上進行應對,主動大舉做多,並限制做空。

1)香港金管局讓香港特區政府用外匯基金買入港元, 並且把買到的港元存入香港銀行。這樣機構投機者從銀行借走的港元,通過特區政府又存回銀行, 在外匯市場上和貨幣市場上供求平衡, 匯率和利率均保持穩定。

2)在股市中,金管局動用外匯基金在8 月14 日入市坐莊,大手買入恆指藍籌成分股託市,13 天內把恆指逐步推至接近8000 點水平,耗資達1000億港元。

3)在期市中,金管局大舉買入8月期指, 同時賣出9月期指,拉開8 月期指與9 月期指之間的差距,使炒家轉倉賣出9月期指的保證金成本加大。

4)為響應港府號召,從8月24日起24家藍籌、紅籌上市公司開始在市場上回購股份。

5)1998年8月31日,港府出台限制賣空等舉措,以鞏固成果:限制放空港元,股票和期貨交割期限由14天縮短為2天;增加銀行體系流動資金,以減少受到衝擊的機會;降低期指的槓桿作用,將每張期貨面額由5萬港元/10000點拉高至12萬港元/10000點,同時調降大量持倉申報限額,由500單位降為250單位,迫使炒家暴露身份;股市引入限價放空制度,且期指空方不能主動售予買盤,只能被動地讓買盤來入貨。

四、這次離岸中國資產如何擺脱“金融攻擊”的困境?

4.1、離岸市場短期穩住需要“有形之手”維穩,中國政府對近期離岸市場的大幅波動已快速應對,短期反彈或類似2018年10月

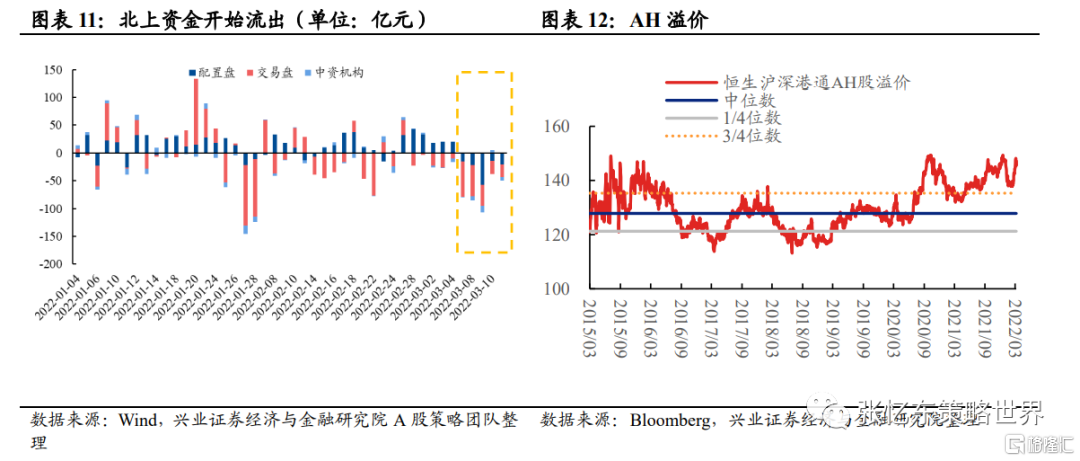

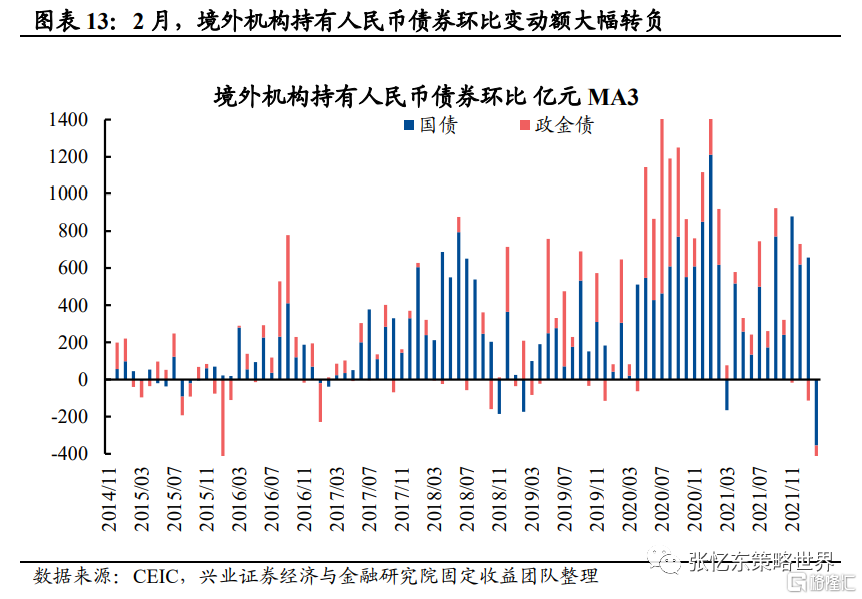

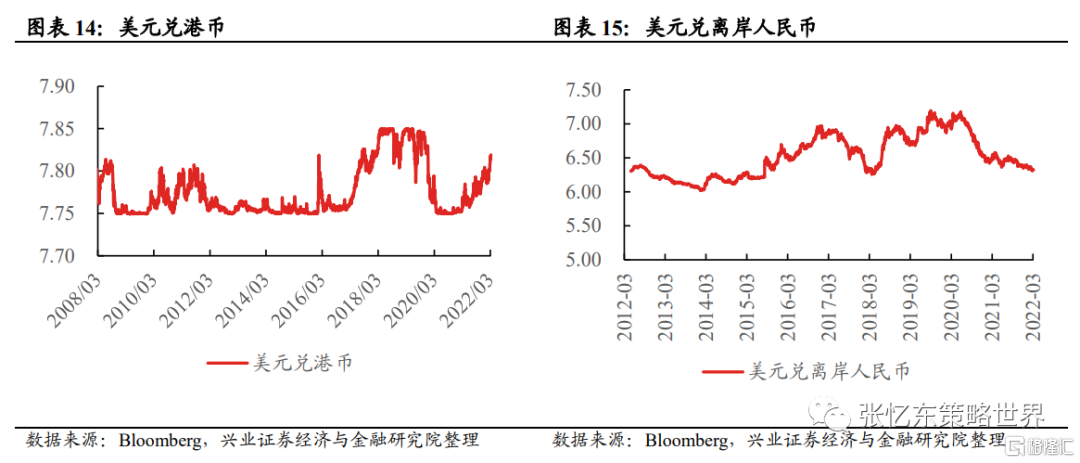

因為港股和中概股已形成自我強化、漩渦式下跌的危機模式,需要防止離岸資產危機通過互聯互通機制深化。俄烏衝突的影響持續發酵,引發大國博弈、金融和經濟制裁的潛在風險,疊加海外滯脹風險、美聯儲持續鷹派等因素,近期外資流出中國資產的趨勢明顯加強,不只是從港股流出,比較超預期的從A股和國債市場的流出。需要警惕離岸資產危機通過互聯互通機制深化,導致在岸股市、債市、匯市的波動。

3月16日國務院金融穩定發展委員會召開專題會議,研究當前經濟形勢和資本市場問題。會議由中共中央政治局委員、國務院副總理劉鶴主持。

1)關於宏觀經濟運行,切實振作一季度經濟,貨幣政策要主動應對,新增貸款要保持適度增長。

2)關於房地產企業,要及時研究和提出有力有效的防範化解風險應對方案,提出向新發展模式轉型的配套措施。

3)關於中概股,目前中美雙方監管機構保持了良好溝通,已取得積極進展,正在致力於形成具體合作方案。中國政府繼續支持各類企業到境外上市。

4)關於平台經濟治理,穩妥推進並儘快完成大型平台公司整改工作,紅燈、綠燈都要設置好,促進平台經濟平穩健康發展,提高國際競爭力。

5)關於香港金融市場穩定問題,內地與香港兩地監管機構要加強溝通協作。

4.2、中期港股築底行情以及港股恢復正常化和理性投資環境仍需要較長時間,部分中期風險仍未充分解除或尚未被證偽

首先,海外風險還沒有充分釋放。俄羅斯和美國鬥法不會戛然而止,對於海外經濟、金融體系不排除還會有黑天鵝事件,美股的中期調整壓力還將影響全球股市。

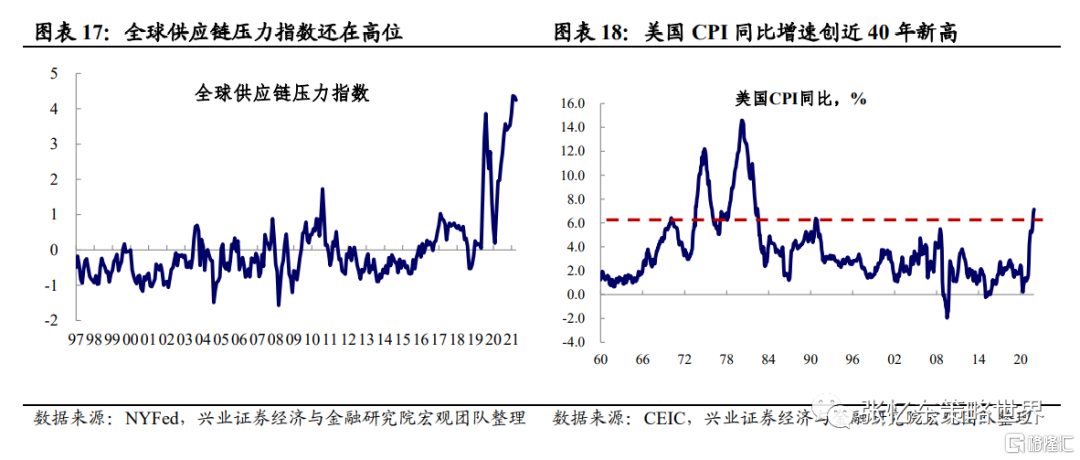

二季度美國滯脹壓力大。近期紐約聯儲公佈的全球供應鏈壓力指數處於歷史的高位,尚無回落的跡象。上半年美國高通脹大概率具有粘性,較難回落。

美聯儲 3、5、6 月 FOMC 利率決議可能持續鷹派。一旦美聯儲持續加息,警惕大宗商品市場上加槓桿做多的金融機構出現“去槓桿”衝擊,影響全球。

美股2季度後期開始,有進一步調整的風險。當前,美股的盈利預期不低,風險溢價水平不高,中期兩種趨勢可能相反。截至3月11日,標普500指數2022年EPS預期增速為6.9%;截至3月11日,股權風險溢價為3.4%,只是接近2008年以來的均值水平。

其次,等待投資者對中國經濟以及疫情防控的擔憂情緒的減弱。可以關注中國3月份高頻的微觀經濟數據,跟蹤貨幣政策和財政政策穩增長的落實情況,等待4月份政治局會議對於中國經濟1季度工作總結和後續工作的安排部署。基於3月份中國內地疫情的反彈,我們認為2季度中國經濟政策環境有望繼續保持寬鬆。

五、如何應對當前“非理性下行”的危機模式?

短期敬畏市場,市場大波動狀態下避免使用槓桿追漲抄底;中期立足基本面,多看投資的本質

5.1、短期敬畏市場,雖有維穩的政策利多,但離岸股市短期波動過於激烈,不建議貿然地“加槓桿”追反彈

短期在維穩利多下將出現short squeezing式反彈,做空中國離岸資產太擁擠,但是,避免追高。當前全球政治和經濟形勢充滿不確定性,繼續規避受中美兩國監管政策衝擊的資產。

反彈的持續性,需等待更多維穩政策和基本面信心恢復。離岸中國資產的所謂轉機,可以借鑑1997-1998年那一次遭受海外做空實力的“金融攻擊”時的應對方式:

中國香港特區的相關維穩言行,比如,真金白銀救市,限制做空等。

產業資本積極行動:1)鼓勵權重公司自己進行大規模回購;2)鼓勵央企國企為代表的產業資本趁機收購離岸優質中國資產。

信心比黃金更重要,等待中國資產賺錢效應的恢復,等待投資者恢復對中國資產的信心。

A股與離岸市場生態及遊戲規則不同,面對海外的“金融攻擊”具有更強的自我維穩的能力、政策維穩的意願,出現更多“被錯殺”的長期結構性機會。

A股作為境內資金主導、以“熱愛中國、相信中國”的本土投資者主導的本土市場,基本面、預期層面、資金面、籌碼面更加自主可控,與“資金面和基本面分裂”的離岸市場在市場生態環境及遊戲規則有很大不同。

習近平同志關於“百年未有之大變局”的論述,有助於投資者深刻理解中美關係的深刻變化對離岸中國資產的影響,深刻理解香港資本市場的生態環境已隨着中美關係的深刻變化而走向質變。

當前市場擔心外資撤離的問題,其實不必過度悲觀,不必因噎廢食,在短期壓力面前仍要保持資本市場開放的大國自信,增強海外投資者投資中國的信心。

始終保障海外投資者合理寬鬆的交易環境以及資金進出自由。畢竟,持股市值佔比不足5%的海外投資者也並非鐵板一塊,一旦做多的賺錢效應顯著超過做空的賺錢效應,外資又會趨勢性迴歸。

做好自己正確的事情,疏導比封堵強,強扭的瓜不甜。一旦中國經濟趨勢(包括疫情防控的影響)、貨幣財政及相關產業政策能讓境內的投資者恢復對中國資產的信心,外資並不是跟賺錢過不去的海外政客,也會先對中國A股恢復信心,進而對香港股市和離岸中國資產恢復信心。

5.2、立足中期,建議投資者可以樂觀一點,淡化“市場先生”的短期癲狂,多看投資的本質——企業長期價值

投資者面對中國股市(A股和港股)的底部區域,應該淡化“市場先生”短期的癲狂,淡化指數短期的大幅波動,尋找長期“自信的力量”,聚焦中長期估值安全邊際以及基本面、籌碼面的確定性,主要工作應該是精選並“懷着憐憫的心”逢低耐心地佈局優質中國資產。

首先,做好堅守,特別是深度價值的優質國企央企“不死鳥”,包括,金融、地產、電信運營商、新能源運營商、能源等“類債券”價值股。原因在於:

1)規範靠譜、政策呵護,監管風險小。2022年是國企改革三年行動的攻堅之年、收官之年,央企更能適應當前的政策環境的變化,受益於“穩增長”。

2)信用評級高,渠道便利,融資成本低。

3)安全邊際高。低估值,公司治理規範。港股央企大多屬於deep value。

4)外資機構佔比相對較低。

其次,耐心佈局中國優質成長股被市場恐慌情緒“錯殺”的機會。立足長期中國經濟高質量發展的未來增長點,當前中國的部分優質成長型股票已經出現了“被錯殺”機會,特別是立足中國“自主可控、補短板”的高科技及先進製造業細分龍頭,以及順應“共同富裕”新時代的消費服務業成長型龍頭。立足跌深反彈,階段性進攻是要精選績優成長股,注重估值和業績之間的性價比、預期差。

精選半導體、光伏、跟數字經濟相關計算機等,仍具有高景氣度的成長股。

社會服務業(快遞物流、餐飲旅遊等)、農業養殖、物業等景氣度相比2021年改善的行業。

關注新能源車、軍工、醫藥行情以及互聯網行情將呈現顯著分化,立足於中期價值和業績高性價比可逢低佈局、做波段。

風險提示

地緣政治風險;中、美經濟增速下行;美國持續高通脹,美國貨幣政策提前超預期收緊;大國博弈風險;新冠疫情變異超預期。