本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

資本市場鮮有如地產一般能引發經濟、產業、資本市場以及居民關注度如此之高的行業領域,而2021年以來超預期地產信用風險事件火燒燎原般衝擊市場,不僅是債券領域,連帶權益市場大跌,甚至也導致經濟層面共振。隨後,諸多房企接二連三出現資金問題,導致信用風險事件頻發,亦導致機構間爭相拋售,地產企業融資鏈條崩塌。為化解出險企業的信用風險,加速房地產業出清和修復,去年12月以來,監管鼓勵房地產進行併購融資,改善地產企業融資環境。在穩增長與防風險兼顧的2022年初,我們將觀察地產併購債務融資工具供需情況,站在市場角度分析併購融資政策的幫扶效果。

政策面暖風頻傳。恆大事件以前,我國債券市場地產債偶有風險事件和輿情風險發生,但相關事件所造成市場衝擊較為有限,市場隨後修復較快。但本次恆大事件之後,諸多房企先後出現輿情風險和信用事件,造成“股債雙殺”,也導致地產企業信用融資鏈條崩塌,眾多企業出現資金問題,機構亦持續拋售持倉股債。在穩增長大勢所趨下,政策層在堅持“房住不炒”大方針下進行調控。2021年四季度以來,監管層主要從需求端和融資端兩方面調控監管政策。央行也鼓勵優質房企和金融機構以市場出清的方式化解房地產行業風險,並支持相關企業註冊發行債務融資工具,用於出險項目的兼併收購。

地產債利差不為政策所動。去年末以來居民按揭貸款開始回暖,2022年1月新增居民中長期貸款7424億元,為2020年2月以來的次高點,代表地產“政策底”已現。從趨勢上來看,各評級地產債利差從去年10月以來的流動性風險情緒中復甦,但僅在15bps區間窄幅震盪,並未因利好政策而明顯收斂。從政策端到利差層並未立竿見影,究其原因有兩方面,一是本輪調控放鬆政策僅為糾偏,在整體嚴監管趨勢下,機構投資者尚在觀望市場出清過程後續演繹;二是房企銷售端和融資端較往年同期回暖有限,資金難題依然嚴峻。因此多數機構仍在“冬眠”態勢。當然,從積極的方面也可以解讀為市場對展期的忍耐力和抗跌性正在增加,本輪地產集中風險已然出清,地產債已跌至底部。

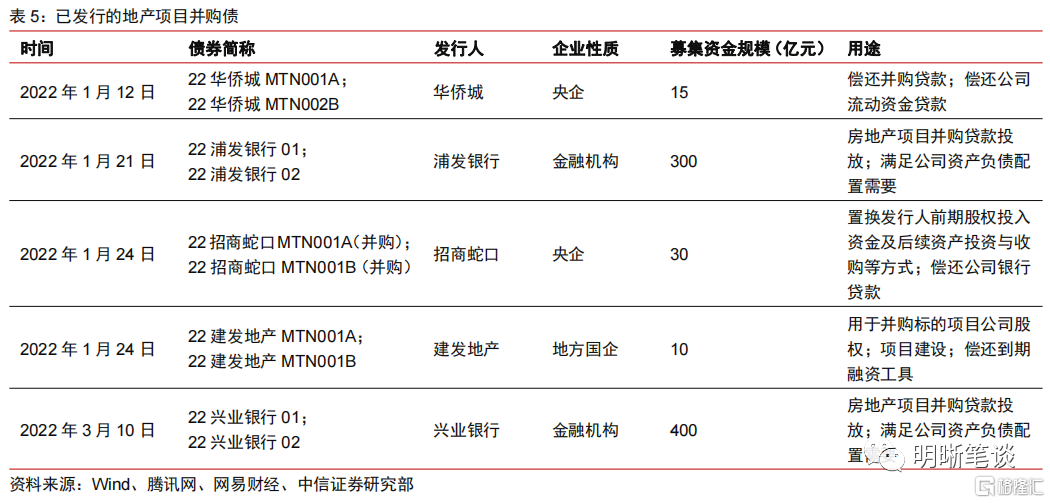

地產項目併購債救助力度相對有限。企業間項目併購可幫助房地產業化解風險,實現市場化出清。為滿足企業項目併購需求,併購類債券融資工具應運而生。我們認為,房企併購融資有望繼續突破“三道紅線”、“借新還舊”限制;相應金融機構發行的併購債亦不會計入銀行的“兩道紅線”相應指標。目前共發行5只地產項目併購債,首批併購債發行人對併購出險房企項目態度較為謹慎。一方面,所募集資金僅部分用於併購資金或償還併購貸款;另一方面,併購資金並未投向出險房企項目,而是風險較小的項目。我們認為,民企債券估值修復短期仍難樂觀,行業由出清到健康需要週期,但很難直接康復。

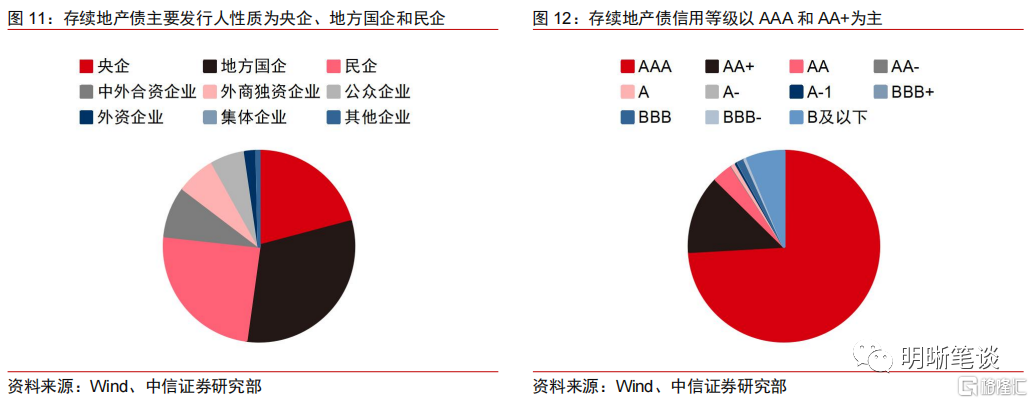

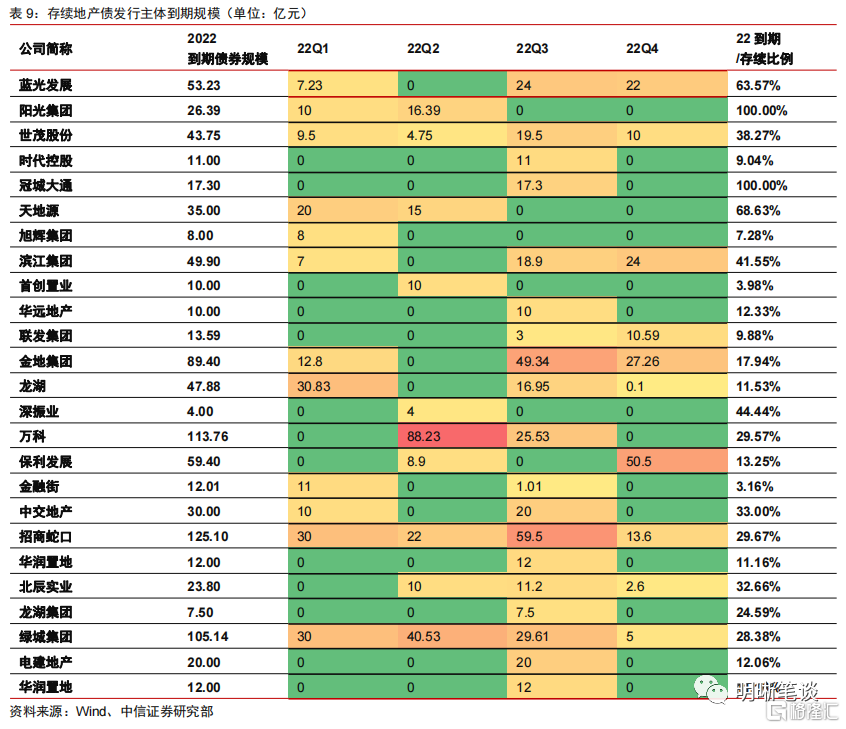

項目併購債與一般地產債利差無顯著區別。截至2022年2月末,存續地產債發行主體共255家。主要發行人為央企、地方國企和民企,其中地方國企發行主體97家,佔存續地產債數量的38.30%,佔比最高;從信用等級來看,有最新發行主體評級的發債企業中,AAA發行主體最多,共62家,佔比24.31%。利差最高的10家發債房企中,共7家為廣義民企(包括民企、外企和公眾企業)。不同資質房企利差分化,低資質房企走厚,高資質房企呈收窄的趨勢。與一般的地產債相比,首批地產項目併購債利差並無明顯區別。

總結:去年底以來主管部門多次出手對監管政策進行調整,在穩增長預期下,股票市場先行,但債券市場觀望情緒仍濃厚。現階段地產項目併購債尚處於早期試點階段。雖然項目併購債可令發行人規避“三道紅線”限制,一定程度改善融資環境,但當前併購債發行人對收購出險企業項目態度仍極為謹慎,項目併購債務融資工具亟待擴容,我們相信,未來地產行業將保持出清至健康修復趨勢不變,但地產行業利差較難直接恢復。

風險因素:宏觀經濟增速下行壓力增大;銷售數據低於預期;地產監管政策收緊導致融資環境惡化;個別房企信用風險事件頻出等。

正文

2021年恆大事件火燒燎原般衝擊市場,諸多房企出現流動性危機。為化解出險企業的信用風險,監管鼓勵房地產併購融資。我們將站在地產併購債務融資工具的角度,分析併購融資政策的救助效果。

政策面暖風頻傳

風險事件回顧

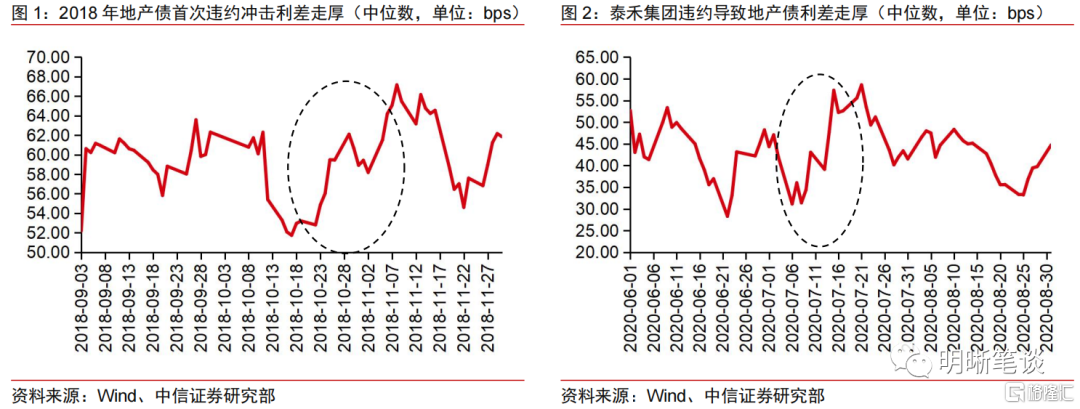

歷史上地產債風險事件衝擊有限。2018年“17華業資本CP001”未按期兑付本息,可以作為我國債券市場最早違約地產債代表。恆大事件以前,我國債券市場地產債偶有風險事件和輿情風險發生,違約數量和違約金額均呈增長趨勢,違約主體不乏包括泰禾集團和華夏幸福在內的大型地產集團,但衝擊力度着實有限,而且市場修復較快。例如2018年10月,華業資本和中弘控股相繼違約,中債3年期AAA房地產利差增厚15bps左右,但在11月底利差即迎來修復;2020年7月,泰禾集團2只中期票據違約,使得中債3年期AAA房地產利差增厚30bps,但隨後7月末利差走薄至40bps左右。

恆大事件造成“股債雙殺”。2021年7月以來,恆大集團出現兑付困難事件,隨後迅速發酵,花樣年、陽光城、佳兆業等公司先後出現輿情風險和信用事件,對房地產股票市場和債券市場均造成衝擊。此次事件導致地產企業融資鏈條崩塌,諸多企業出現資金問題,機構亦持續拋售所持倉的股債。至2021年12月31日,中債AA+3年期房地產債券利差走厚約40bps,房地產業指數於2021年11月5日跌至1781.69點,為2016年以來的最低點。

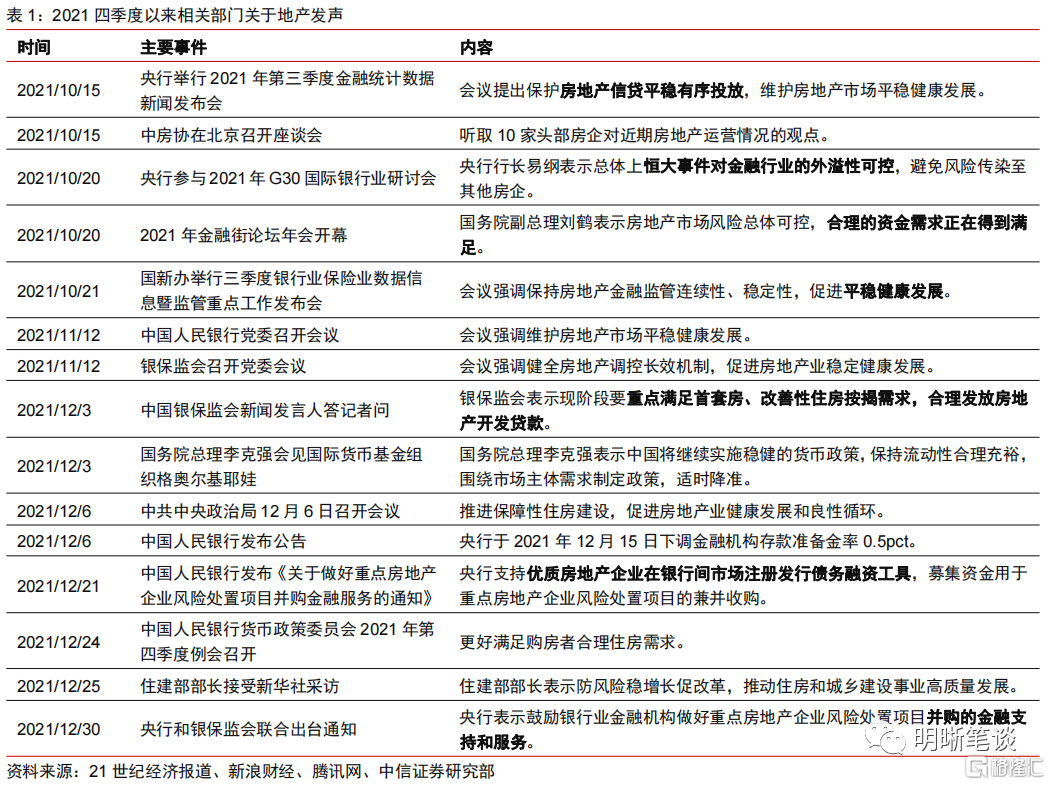

政策糾偏推出併購債與併購貸

房地產主體堅持“房住不炒”的定位,但政策開始呵護。“三道紅線”和房貸集中度政策出台後,地產公司融資和銷售兩端受到嚴格的限制。2021三季度,部分頭部房企流動性風險事件使得監管層認識到需要在堅持“房住不炒”的定位下適度放鬆與呵護。2021年四季度以來,監管層主要從需求端和融資端兩方面調控對地產公司的監管。需求端政策以地方加強保障性租賃住房、下調土拍門檻、降低預售條件等措施刺激地產消費增長為主;融資端則以中央各部委保證房企貸款需求、加強金融創新等措施為主。12月後,央行鼓勵優質房企和金融機構以市場出清的方式化解房地產行業風險,並支持相關企業註冊發行債務融資工具,用於出險項目的兼併收購,並鼓勵金融機構提供併購金融服務支持。

併購債較為小眾,2015年以前發行方式以私募為主。2015年10月22日,我國第一支真正意義上用於募集併購資金的公募併購債“15海國鑫泰MTN001”發行。此前共有9只併購債發行,募集資金用途多為用於償還併購貸款,其中7只為私募債,2只為公募債。

併購貸“破冰”有助於行業加速出清

2008年以前,央行規定商業銀行貸款禁止投入股權領域。2008年12月9日,銀監會發布《商業銀行併購貸款風險管理指引》(簡稱指引),允許商業銀行發放貸款,為股權交易和資產交易等活動提供資金。2015年,銀監會對指引做出修訂,對發行併購貸的商業銀行資質做出具體規定,要求併購貸年限一般低於七年,對條款提出限定。此後,銀行對地產公司發放併購貸款的案例較少。此次地產併購貸款“破冰”有助於併購融資的發放,加速房地產行業風險出清。但地產債利差不為政策所動。

地產債利差保持震盪

政策端不遺餘力,但地產債相對利差並未表現出明顯下行趨勢。從歷史經驗來看,居民按揭貸款為地產政策的先行指標。11月以來居民按揭貸款開始回暖,2022年1月新增居民中長期貸款7424億元,為2020年2月以來的次高點,代表地產“政策底”已現。

雖然政策端暖風頻吹,但地產債相對利差保持震盪。至2022年2月28日,3年期AAA地產債利差為34.53bps,AA+地產債利差為78.82bps,AA-地產債利差為534.84bps。從趨勢上來看,各評級地產債利差已從10月和11月的流動性風險事件中修復,在15bps的區間內震盪,並未因相對利好的政策而明顯收窄,出現下行趨勢。

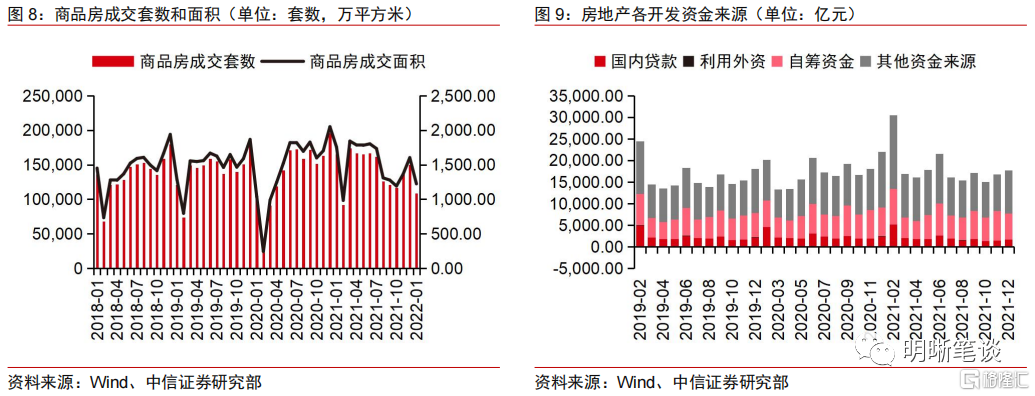

市場觀望情緒濃厚,地產銷售端和融資端回暖有限。“房住不炒”仍是當下調控基調,且會長期堅持保持不變。本輪調控放鬆政策僅為糾偏,在整體嚴監管趨勢下,機構投資者尚在觀望市場出清過程後續演繹,並未出現明顯機會。從銷售端來看,雖然11月和12月商品房成交套數和成交面積環比均有所增加,但與往年同期相比則地產銷售回暖幅度有限;從融資端來看,11月和12月各項開發資金金額同比均有所回落,短期來看放鬆政策效果有限。

本輪地產債已跌至底部

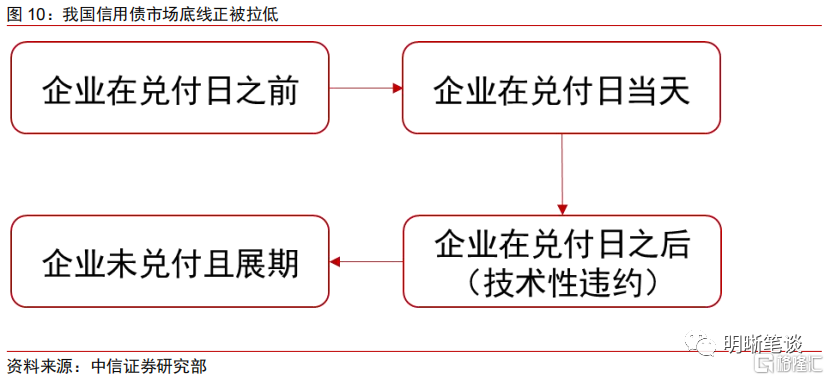

中國信用債市場底線正被逐漸拉低。過去市場的一點風吹草動就可能引起輿情事件,例如企業沒有在合同約定日提前1-2天打款給償債賬户,市場即認為企業償債意願匱乏,甚至會引發輿情熱議。近年來隨着債券違約和展期數量增加,投資者對企業信用狀況的容忍度也隨之上升,技術性違約和適度展期也變得耳熟能詳。

市場對地產債展期忍耐力和抗跌性增加。本輪地產債展期潮從中資美元債轉移至境內債。2021年,境內地產債共展期15只,展期數量為歷年最高。當展期變得熟悉後,市場對展期的忍耐力和抗跌性正在增加,一定程度上來看,展期已不再是違約事件。

我們認為,本輪地產集中展期並未引起市場恐慌和系統性風險,側面印證了本輪地產債風險已經出清,地產債已跌至底部。

併購類債券融資工具應運而生

併購類債券發行人不計入“三道紅線”相關指標

併購類債券融資工具可滿足合理項目併購融資需求,化解房地產行業風險。雖然部分房企特別是民營房企遭遇流動性危機,但仍擁有優質資產或項目,對於其他企業仍存在吸引力,因此企業間項目併購可幫助房地產業化解風險,實現市場出清。為滿足企業項目併購需求,併購類債券融資工具應運而生。在2021年年末監管明確表示鼓勵銀行穩妥有序開展併購貸款業務,重點支持優質的房地產企業兼併收購出險和困難的大型房地產企業優質項目的背景下,目前房企併購的融資環境正在優化。

已發行地產項目併購債的發行人均有國資背景。自監管鼓勵優質房企註冊發行併購債務融資工具以來,共有5只地產項目併購債成功發行,除浦發銀行和興業銀行為金融機構外,其餘發行人均為國資背景的地產企業,目前暫無民企發行。除項目併購債以外,併購融資工具還包括併購貸款。1月以來,華潤置地和華潤萬象生活從招商銀行獲得230億元併購貸款,大悦城控股從招商銀行獲得100億元併購融資額度。此外,平安銀行和廣發銀行計劃將發行50億元地產項目併購債,綠城集團將發行30億元併購債。我們認為金融機構發行併購債,可以較低的融資成本獲得發放併購貸款所需資金,而併購貸款收益率較高,金融機構可從併購貸款中獲得可觀的收益。

併購債發行房企或突破“三道紅線”限制,銀行有望突破“二道紅線限制”。央行金融市場司司長鄒瀾在2021年12月30日舉行的發佈會上也表示,房地產企業間的項目併購是房地產行業化解風險、實現出清最有效的市場化手段。在此背景下,市場多數聲音呼籲房企併購融資有望突破“三道紅線”、“借新還舊”限制。據財聯社報道(https://www.cls.cn/detail/910110),承債式收購相關出險企業項目的併購貸款不再計入“三條紅線”相關指標。而市場亦期望相應金融機構發行的併購債亦可以不計入銀行的“兩道紅線”相應指標。

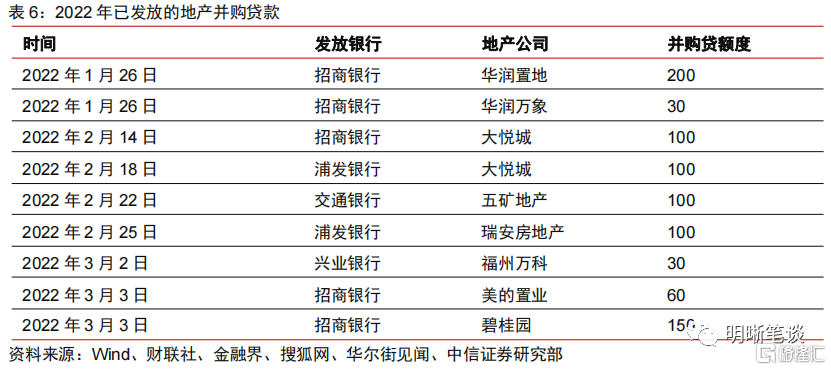

獲得併購貸的房企主要為國企,但開始向民企開放。2022年3月以前,獲得地產併購貸款的房企主要為國企。3月3日,碧桂園、美的置業分別與招商銀行簽署150億元、60億元併購融資戰略合作協議,用於地產併購業務,顯示併購貸資金由國企向民企流動,也從側面反映出這類民企資質較高。至2022年3月10日,地產併購貸款額度共870億元,其中招商銀行支持力度最大,共發放貸款額度540億元,佔比62.07%。

發行人併購態度較為謹慎

雖然監管層鼓勵優質房企進行重點房地產企業風險處置項目併購,但首批併購債發行人對併購出險房企項目態度較為謹慎。一方面,所募集資金僅部分用於併購資金或償還併購貸款,其餘資金多用於償還自身債務或滿足日常經營需要,用於併購項目資金佔募集資金總額的比例較低;另一方面,併購的項目並非為出險房企項目,而是風險較小的項目,例如,招商蛇口將部分募集資金投向上海地產的舊改項目;華僑城將部分募集資金用於過去完成的收購。

放開地產項目併購債短期內對民營地產公司利好有限,民企債券修復短期仍難樂觀。當前地產項目併購市場中,收購方主要為國企和優質民企,市場優質項目較多,且被收購方往往對流動性資金較渴求,收併購市場可認為是買方市場。地產項目收購方多為國企,自身風險偏好較低,即使有意願收購出險企業項目,也會因潛在風險而折價較多,造成併購各方在資產價格上的較大分歧,導致房地產項目併購存在較大阻力,成功案例較少。因此雖然併購債務融資工具政策落地改善了部分房企的融資環境,但並不會如市場所期望的直接利好到出險企業,甚至出現國企收購民企以降低風險的景象。對於民企而言,本輪房企併購潮過後,存活下來的或為二種類型的民企,一類為龍頭民企;另一類為前期未激進擴表、有資產且具備一定現金流能力的小型民企。

地產債利差分析

存續地產債分析

央企、地方國企和民企為地產債主要發行人,信用等級多為AAA和AA+。至2022年2月28日,按照Wind行業一級分類,剔除城投債後,存續地產債共1678只,共計16062.97億元。從發行人屬性來看,主要發行人為央企、地方國企和民企,其中央企存續292只,佔存續地產債數量的17.40%,地方國企存續574只,佔存續地產債數量的34.21%,民企存續438只,佔存續地產債的26.10%;從信用等級來看,AAA債券有828只,佔存續地產債數量的49.34%,存續額共計9962.98億元,佔存續地產債餘額的62.02%,AA+等級數量和餘額佔比為第二大等級。

利差分析

構建地產債利差。至2022年2月28日,剔除期限高於1年低於5年、含特殊條款、次級債和永續債後,剩餘154只地產債,存續額2055.27億元。通過減去同期限國開債收益率,我們得到共計39個發行人在2021年初、2021年末和2022年當下(2月28日)的三個時間點平均利差。

民企利差較高,低利差企業主要為央企。利差最高的10家發債房企中,共7家為廣義民企(包括民營企業、外資企業和公眾企業),2021年以來相對利差成迅速擴大的趨勢;利差最低的10家發債房企中,6家為央企,僅1家為民企,2021年利差呈收窄趨勢。綜合來看,在經歷2021年的地產行業信用風險事件後,不同資質房企利差分化,低資質房企走厚,高資質房企呈降低的趨勢。

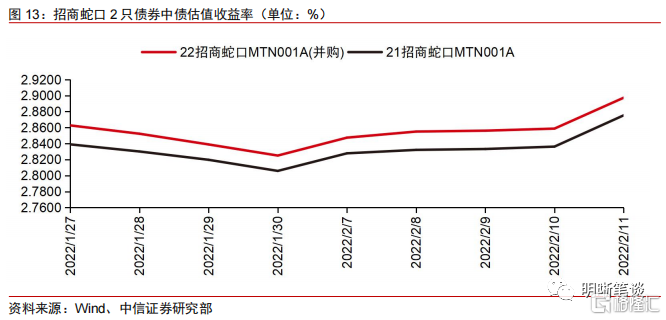

併購債利差並無顯著區別。與一般的地產債相比,首輪發行的地產債利差並無明顯區別。以“22招商蛇口MTN001A”為例,自上市以來,估值收益率較招商蛇口於2021年發行的同期限中票“21招商蛇口MTN001A”高2bps左右;對比其他房企,2022年發行的中票收益率亦較2021年發行的中票高2bps左右,因此,併購債收益率較一般的地產債並無顯著差異。

總結

當前併購債發行人多為國企,目前處於早期試點階段。總的來説,恆大事件後,政策多次出手對前期較為嚴格的地產監管政策進行糾偏,但由於市場觀望情緒濃厚,以及地產行業恢復有限,地產債利差不為政策所動,並未出現明顯下行趨勢。自地產項目併購債務融資工具政策落地以來,共有5只併購債發行,3家為地產公司,2家為金融機構,目前尚處於早期試點階段。

地產項目併購債實際救助效果有限,行業仍需支持政策持續落地。地產項目收購方多為國企,自身風險偏好較低,即使有意願收購出險企業項目,也會因潛在風險而折價較多,造成併購各方在資產價格上的較大分歧,導致房地產項目併購存在較大阻力,成功案例較少。因此雖然地產項目併購債使得發行人規避“三道紅線”的限制,一定程度改善地產公司融資環境,但並不會如市場所期望的直接利好到出險企業,甚至出現國企收購民企以降低風險的景象。對於民企而言,本輪房企併購潮過後,存活下來的或為二種類型的民企,一類為龍頭民企;另一類為前期未激進擴表、有資產且具備一定現金流能力的小型民企。我們認為,未來地產行業將保持出清至健康趨勢不變,但後續仍需觀察政策落地效果和機構投資者心態轉變。

風險提示

宏觀經濟增速下行壓力增大;銷售數據低於預期;地產監管政策收緊導致融資環境惡化;個別房企信用風險事件頻出等。