本文來自:高瑞東宏觀筆記,作者:高瑞東、陳嘉荔

2月美國就業市場保持韌性,新增非農67.8萬人,失業率下探至3.8%,主要貢獻項為休閒與酒店業,專業和商業服務、健康保健業和建築業。向前看,在疫情趨弱的背景下,就業市場將維持強復甦態勢。

2月薪資增速不及預期,或因勞動力供給提速,從而減緩了工資進一步上行的壓力。但勞動參與率修復緩慢,抬升工資粘性。

對於美聯儲今年整體貨幣政策的節奏而言,我們維持加息前置,3月加息25bp,下半年加息節奏放緩的觀點。

服務業驅動新增非農強勁復甦

2月美國新增非農67.8萬人,大超市場預期的40萬人,主要貢獻項為休閒與酒店業,專業和商業服務、健康保健業和建築業。另外,美國勞工部上修2021年12月和2022年1月新增非農共達9.2萬人。向前看,在疫情趨弱,新增病例數下行的背景下,預計就業市場將維持強復甦態勢。

休閒與酒店業就業人口呈現持續上行走勢,2月新增17.9萬人,前值增15.1萬人。拆分來看,餐飲服務增12.4萬人(前值10.8萬人)、住宿增2.8萬人(前值2.2萬人)。2月以來,奧密克戎在全球蔓延已明顯放緩,歐美國家相繼放開防疫與入境管控。另外,疫苗接種率的提升和特效藥加速獲批上市,進一步加速全球開放的進程。

截至2月27日,全球完全接種率達到56.2%,接種1劑疫苗的人數已經達到63.4%。蘋果移動數據顯示,全球居民出行需求也大致回到疫情前水平。向前看,我們認為,奧密克戎對全球開放的阻礙或將在2022年二季度逐步消散,支撐服務性行業就業缺口加速彌合。

2月專業和商業服務新增就業9.5萬人(前值8.6萬人),其中,暫時性服務(temporary help services)增3.6萬人,企業管理增1.2萬人,管理和技術諮詢服務增1萬人。專業和商業服務整體就業人數較2020年2月高出59.6萬人,顯示在疫情消退的背景下,需求旺盛但勞動力供給不足,推升暫時性服務需求。

健康保健業2月新增6.4萬人,其中,健康保健服務新增2萬人,醫師診所新增1.5萬人,其他健康從業者新增1.2萬人。疫情期間,健康保健類服務有較嚴格的管控,截至2月,醫療保健服務就業人數仍比2020年2月時低30.6萬人。向前看,疫情走弱,疊加管控趨松將持續提振此行業就業修復。

建築業新增就業6萬人,與上月基本持平。其中,住宅和非住宅類貿易承包商(包括為建築澆築混凝土、鋪設管道、上漆、電氣工程等)新增4.4萬人,顯示疫後美國居民和商業住宅需求旺盛,提振建築承包商需求。

運輸和倉儲行業新增人數較上月小幅回落,2月新增4.8萬人(前值5.4萬人)。其中,倉儲服務(+1.1萬人)和信件傳送服務(+0.9萬人)為主要拉動項,顯示疫情影響下商家的補庫需求,以及居民對線上購物和送貨上門服務的需求。總體來看,運輸和倉儲業就業人數較2020年2月時高出58.4萬人,需求端維持強勁,疊加供應鏈問題持續,都將在中長期內利好運輸和倉儲業恢復。

工資增速維持高位,勞動參與率修復緩慢

2月薪資水平維持高位,但同比和環比均不及預期,或反映勞動力供給提速,從而減緩工資進一步上行壓力。從每週工作時間的角度來看,2月周度工作時長環比增0.3%(1月環比跌0.6%),顯示1月因Omicron而減少工時或離開工作崗位的人羣,在2月疫情減弱的背景下,逐漸迴歸。

另外,服務業為此次新增非農的最大貢獻項,而服務業也是平均薪酬水平較低的行業,這也能解釋為何此次薪資增速不及預期。

然而,整體來看,美國薪資增速仍然維持高位,勞動力供給不足是主要問題。2021年12月,美國職位空缺為1093萬人,為2000年以來的最高水平,而失業人數為627萬人,顯示勞動力供需之間,有465萬人左右的缺口,支撐薪資水平,對通脹形成上行壓力。

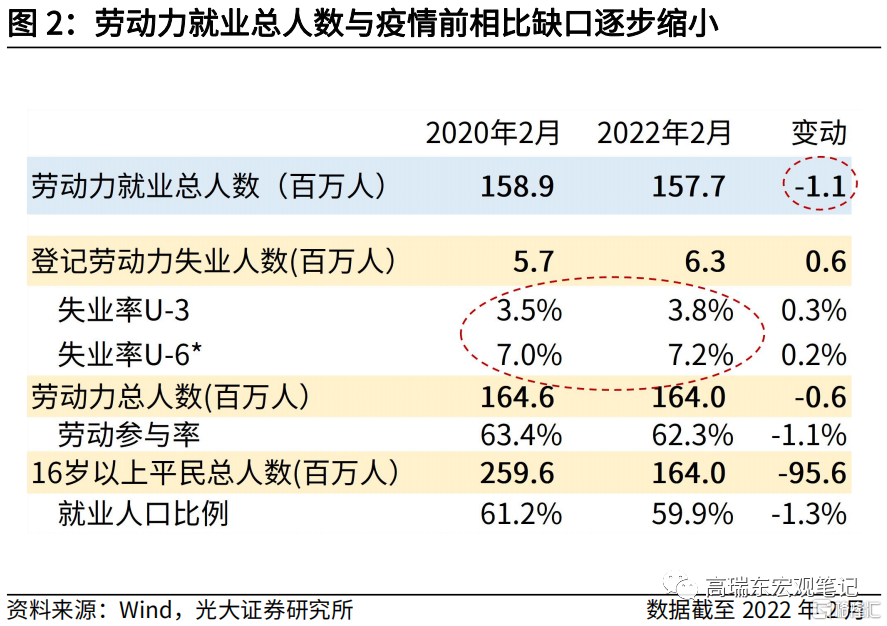

從勞動參與率的角度出發,可以看到,雖然失業率穩步下行,但勞動參與率修復疲弱(2月勞動參與率為62.3%,與疫情前水平仍有1.1%的缺口)。我們認為,疫情以來,大量勞動力人口因老齡化和提前退休,轉化為非勞動力人口,是導致勞動參與率下行的結構性原因。

向前看,結構性因素仍然會限制勞動參與率的上行空間,並且因其不可逆性,勞動參與率修復將較為緩慢,抬升工資粘性。

通脹壓力疊加地緣衝突矛盾,美聯儲相機抉擇

美聯儲主席鮑威爾在3月2日國會聽證會上明確表示,俄烏衝突可能進一步抬升通脹壓力,使得高通脹比預期持續更長的時間(“we are going to see upward pressure on inflation at least for a while”)。另外,鮑威爾也明確表示,3月加息25bp應該是合適的。鮑威爾對通脹的擔憂主要來自於,俄烏衝突引發的油價飆升,或將傳導至與原油相關的各個產業鏈,提振整體商品價格。

對於美聯儲今年整體貨幣政策的節奏而言,我們維持加息前置,3月加息25bp,下半年加息節奏放緩的觀點。

從通脹的角度出發,我們判斷,近期油價對通脹的影響有限,通脹將在一季度築頂,2季度開始回落,因此,美聯儲缺乏全年激進加息的動力。本次油價上行主要為情緒面推動,而非基本面導致,因此,在地緣衝突風險沒有進一步升級的背景下,市場情緒修復的過程即油價迴歸至供需平衡點的過程,對通脹沒有可持續地支撐。

從經濟的角度出發,俄烏衝突對美國經濟的影響高度不確定,疊加美國現階段仍面臨0.44%的GDP產出缺口,在2022年需求趨弱,供應鏈緊縮問題持續的背景下,美聯儲貨幣政策將更偏向於對經濟數據做出更靈活更快速(nimble and quick)地應對。

因此,基準情形下,我們認為,美聯儲基於對通脹和經濟增長目標之間的權衡,會將加息前置,抑制需求並控制通脹,在通脹得到一定控制後,在下半年放慢加息節奏,確保政策面對經濟復甦的支持。

風險提示

俄烏衝突持續發酵衝擊經濟預期;新冠疫情大範圍擴散超預期。