本文來自:明察宏觀,作者:財信研究

核心觀點

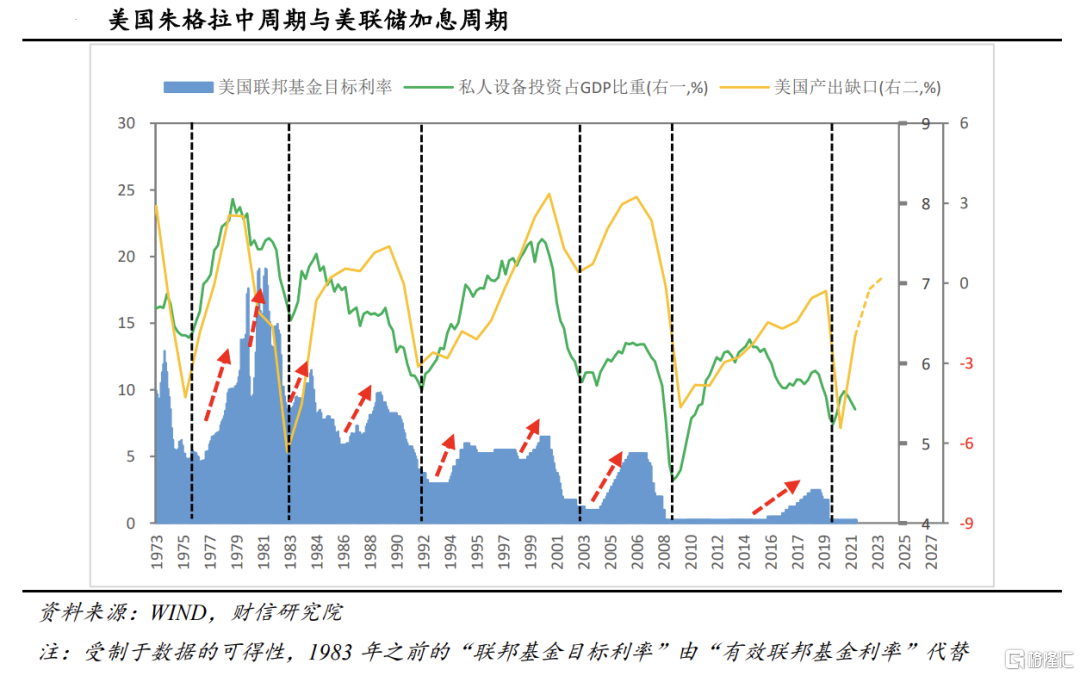

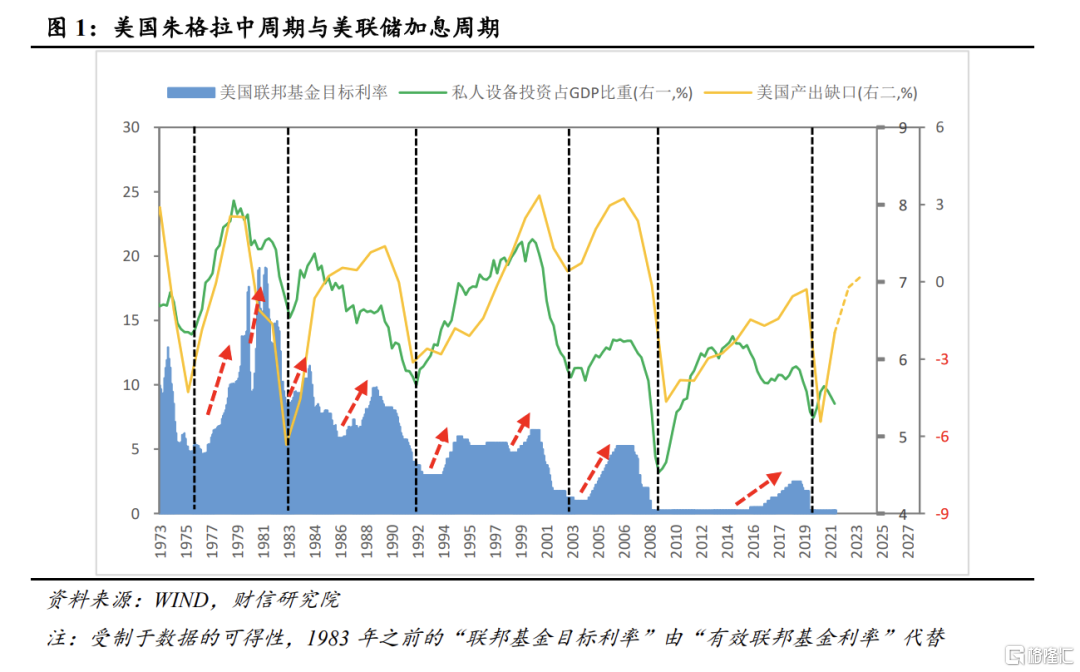

一、歷史上美聯儲加息週期呈現出四大特徵與規律:一是加息週期內嵌於朱格拉中週期,每輪中週期包含1-2個加息週期;二是加息週期往往處於庫存週期的上升階段;三是加息週期內一年加息3次及以上較為常見;四是不同加息週期的差異主要與通脹、就業和金融穩定三大因素相關。

二、回顧1976年以來5箇中週期內美聯儲加息或利率上升週期,通脹、就業和金融穩定三大因素與目標值的偏離程度,決定不同加息週期的演繹路徑的不一。1)1970年代末-1980年代初是為應對惡性通脹的艱難貨幣緊縮週期;2)1980年代是高通脹、高槓杆與經濟復甦並存的激進加息週期;3)1990年代是低通脹、高增長和資產泡沫化下的快速加息週期;4)21世紀頭十年是低通脹、高增長與高槓杆的過熱加息週期;5)2010年以來是低通脹、低增長與穩槓桿的保守加息週期。此外,根據歷史經驗,每一箇中週期內的加息週期後段或加息週期結束之後,美股均面臨調整壓力,且調整幅度與市場估值和金融風險正相關。

三、本輪美聯儲加息路徑:預計先快後慢,2022年加息4-6次。一是無論從經濟週期,還是通脹、就業和金融穩定等關鍵指標看,美聯儲都已具備啟動新一輪加息週期的條件。二是本輪加息與歷史可比性不強,但預計力度介於2015年與1980年代加息週期之間的概率偏大,即年均加息次數會在3-8次範圍之內。三是從未來美國經濟增長、就業和通脹指標的演繹路徑看,通脹上行風險增加、經濟增長保持韌性、就業有望繼續修復,2022年美聯儲加息偏激進的概率或更大。此外,美聯儲本輪加息最大掣肘或在於金融市場脆弱性與海外經濟金融衝擊,若美股出現股災或全球爆發大範圍的衝突、危機,不排除美聯儲加息週期暫時中斷。

正文

受美國勞動力市場需求強勁和核心PCE增速持續創下近40年以來新高影響,市場普遍預期2022年美聯儲貨幣收緊將明顯提速,但近期俄烏衝突對能源等大宗商品價格產生衝擊,加上對美國經濟增長放緩的擔憂有所升温,市場對美聯儲加息預期的分歧明顯加大。在此背景下,美國資本市場出現劇烈波動,十年期美債收益率一度升破2%,較年初提高50BP以上,納斯達克指數指數較年初亦一度大跌20%以上。往後看,美聯儲本輪加息週期將如何演繹?本文嘗試從長週期視角,分析美聯儲歷次加息週期的特徵與規律,並結合當前特殊環境,對本輪加息路徑作出研判。

一、歷史上美聯儲加息週期的特徵與規律

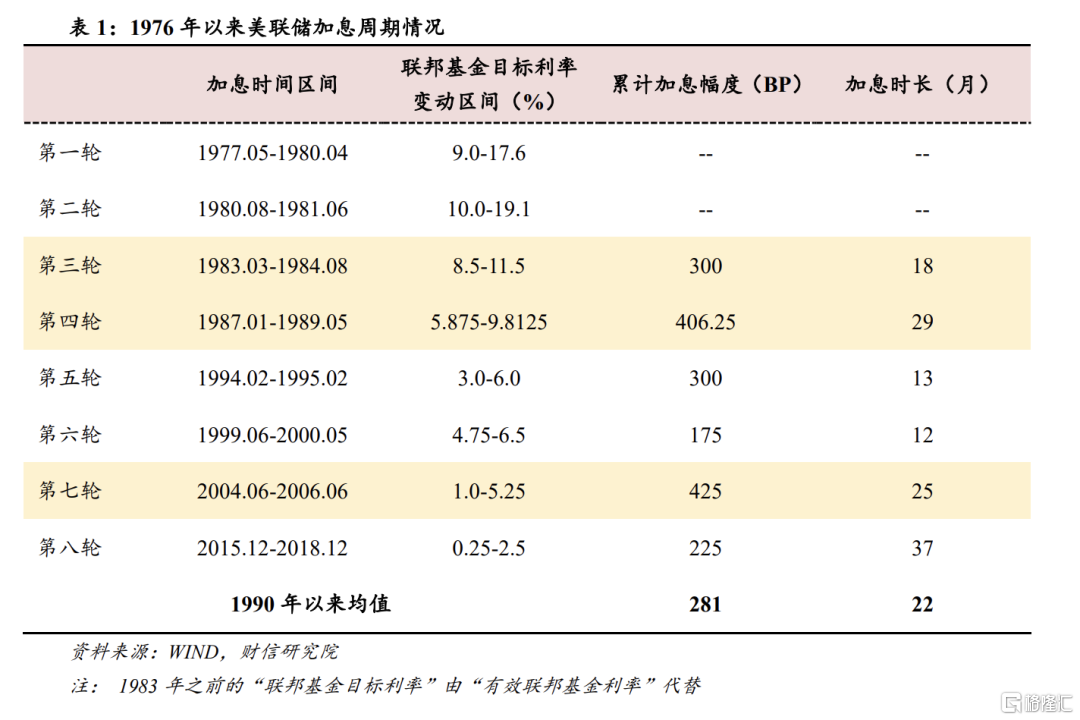

從長週期視角看,1976年以來,美聯儲共經歷了8輪較為明顯的加息或利率上升週期,分別是1977年5月-1980年4月、1980年8月-1981年6月、1983年3月-1984年8月、1987年1月-1989年5月、1994年2月-1995年2月、1999年6月-2000年5月、2004年6月-2006年6月、2015年12月-2018年12月(見表1)。其中,1983年以前美聯儲貨幣政策操作主要以數量工具為主,因此1977-1980年和1980-1981年兩輪利率上升主要通過調控貨幣供應量、收緊信貸等手段來實現,但其最終的效果與加息類似。從加息幅度和加息時長等基本要素看(見表1),每一輪加息週期均存在較大差異,但若結合大的宏觀背景與經濟週期看,不同加息週期仍存在一些共性與規律。

(一)特徵一:加息週期內嵌於朱格拉中週期,每輪中週期包含1-2個加息週期

按照持續時間長短,經濟週期一般可劃分為康德拉季耶夫週期、朱格拉週期(又稱中週期)和基欽週期(又稱庫存週期)。學者熊彼特認為創新是經濟週期的核心驅動力,創新的不連續性、不穩定性導致了不同長度週期的形成,且不同週期之間並非獨立存在,而是內生於不同層次的創新活動,呈嵌套關係。一般而言,一個康德拉季耶夫長波週期大約包括6個朱格拉中週期和18個庫存週期,1箇中週期約包含3個庫存週期。其中,朱格拉中週期又稱資本開支週期,主要與企業中長期投資行為密切相關,一般可以用私人設備投資增速或私人設備投資佔GDP的比重來描述其運行特點。

根據歷史數據,美聯儲加息週期與朱格拉中週期的運行密切相關。如1976年-2019年間,美國一共經歷了5個完整的朱格拉中週期,其中每一輪中週期均內嵌了1-2個加息週期(見圖1)。進一步分階段看,2000年之前的3箇中週期一般均包含2個加息週期,2000年之後的中週期均只涵蓋1個加息週期。

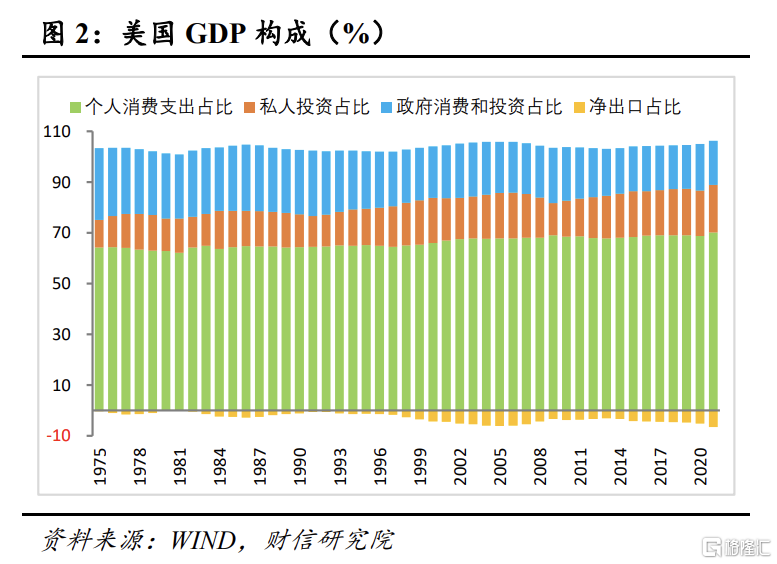

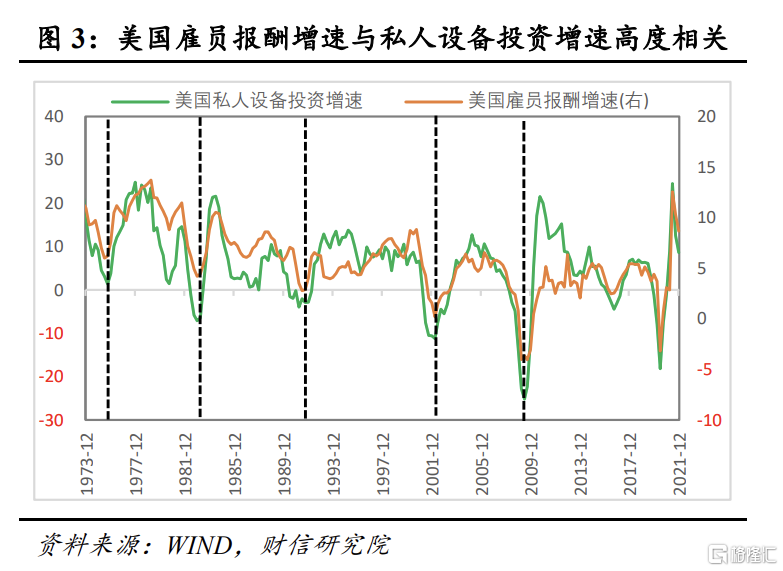

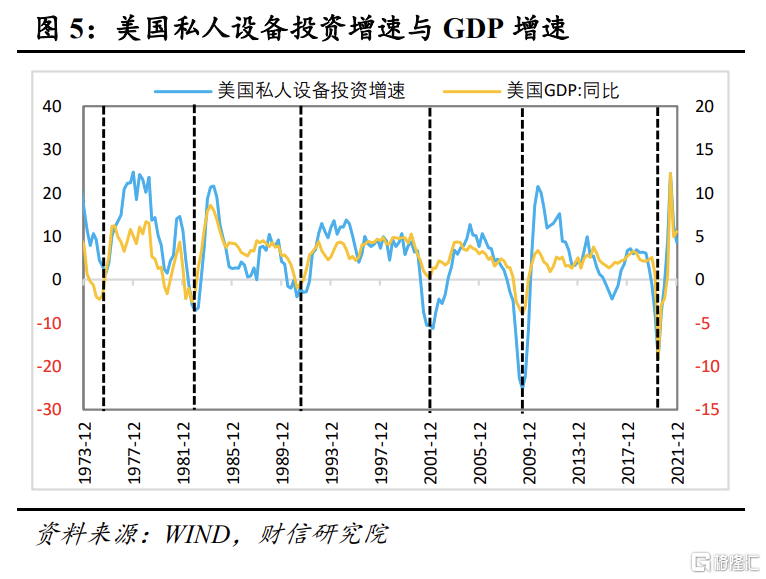

美國加息週期與朱格拉週期之間的規律性特徵並非偶然,背後的經濟學機理在於:美聯儲貨幣政策與經濟基本面密切相關,而朱格拉週期是主導美國經濟增長的重要力量。一方面,反映朱格拉週期運行特點的私人設備投資,本身是美國GDP的一部分,佔GDP的比重在4%-8%之間波動,會對美國經濟增長產生一定影響;另一方面,更為重要的是,美國僱員報酬增速與私人設備投資增速高度相關(見圖3),而僱員報酬是決定佔GDP比重約7成的居民個人消費支出的關鍵(見圖4),導致美國GDP增速與私人設備投資增速走勢大體一致(見圖5)。

(二)特徵二:加息週期往往處於庫存週期的上升階段

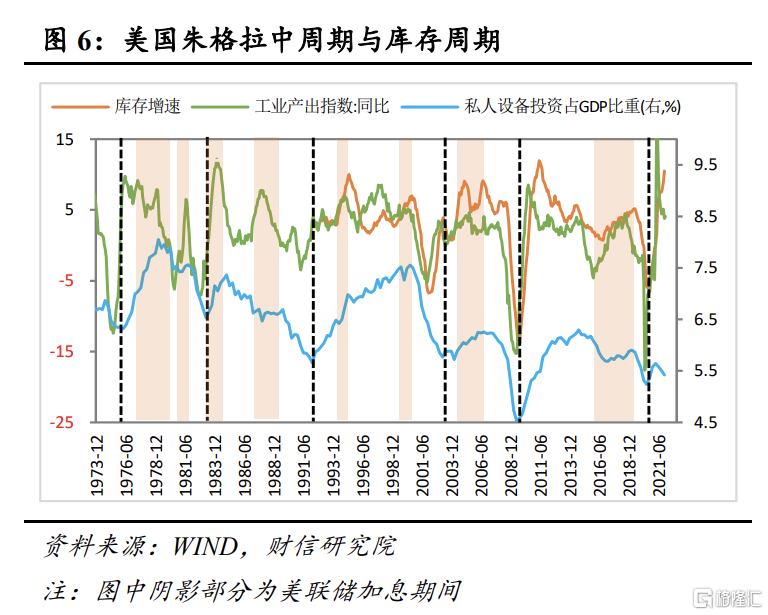

美聯儲加息週期雖內嵌於朱格拉中週期,但每輪加息週期啟動時點,所處的中週期位置並不相同。根據熊彼特週期嵌套理論,1箇中週期約包含3個庫存週期,從持續時間更短的庫存週期看,美聯儲每一輪加息週期往往都處在或始於庫存週期的上升階段。如1994-1995年、1999-2000年、2015-2018年三輪加息均處在整個庫存上升期;1980-1981年、1983-1984年、1987年-1989年、2004年-2006年四輪加息則均啟動於庫存上升期(見圖6)。

庫存週期上升階段,企業加快補庫存會推動實體經濟趨於擴張,同時需求增長往往會帶動價格上漲,經濟擴張與通脹攀升兩者構成了美聯儲加息的基本條件,這也是歷次加息週期多處在庫存週期上升階段的重要原因。

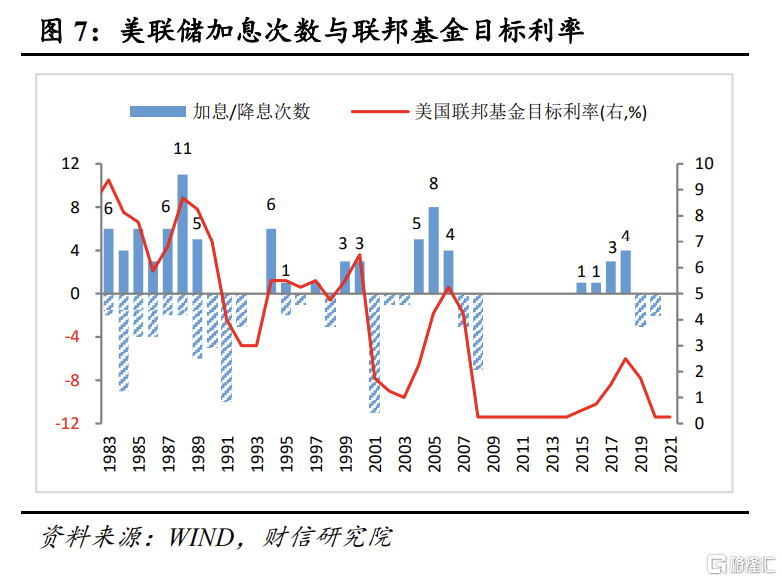

(三)特徵三:加息週期內一年加息3次及以上較為常見

1983年以來的美聯儲加息週期中,每一輪都有一年加息3次及以上的情況(見圖7)。其中,1983年、1987-1989年、1999-2000年、2004-2006年的加息週期內,美聯儲每年都加息了3次及以上(見圖7),加息節奏偏快、力度均較大;1994-1995年的加息週期內,美聯儲首年加息次數高達6次,但次年僅加息1次,主要源於該輪加息週期偏短且首年加息過於激進;2015-2018年的加息週期較為例外,加息初期速度偏慢,2015-2016年每年均只加息1次,2017-2018年才明顯提速,分別每年加息3次和4次。

總體來看,美聯儲加息週期啟動後年度內加息3次或以上更為普遍,基本上是常規的操作慣例,但對於啟動初期,2015-2016年也出現過加息不及預期,僅加息一次的情況。因此,雖然可以根據朱格拉中週期、庫存週期的位置,判斷當下大的宏觀環境是否與加息週期相匹配,但對於每一輪加息週期的詳細路徑、節奏,仍需具體問題具體分析,即分析每一輪加息週期中影響美聯儲政策選擇的關鍵因素。

(四)特徵四:不同加息週期的差異主要與通脹、就業和金融穩定三大因素相關

長期以來,美聯儲的貨幣政策目標是促進最大就業和穩定物價,為此提供適度的利率水平,而保持金融體系穩定是實現上述目標的前提。因此,就業缺口、通脹水平和金融穩定是影響美聯儲貨幣政策操作的三大關鍵因素。根據美聯儲的貨幣政策框架(參考美聯儲《關於長期目標和貨幣政策戰略的聲明》),最大就業水平無法直接衡量且會隨着時間而變化,其主要與經濟增長、勞動市場景氣度相關;長期通脹目標錨定在2%,與美聯儲的法定職責最為一致;金融穩定則可以用反映金融體系風險的指標來衡量。

回顧1976年以來5箇中週期內的8輪美聯儲加息或利率上升週期,上述三大因素與目標值的偏離程度,決定不同加息週期的演繹路徑的不一。

1、1970年代末-1980年代初:為應對惡性通脹的艱難貨幣緊縮週期

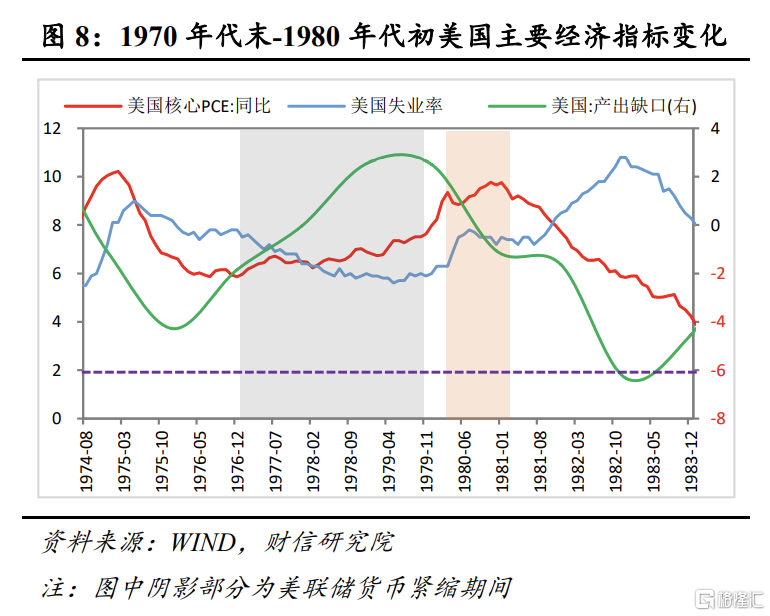

1960年代美國大力推行擴張性赤字財政政策,導致產出供不應求,美國核心PCE同比增速於1966年開始突破2%,並持續上升。20世紀70年代初美元與黃金脱鈎,加上兩次石油危機(1973-1974年、1979-1980年)的衝擊,全球大宗商品大幅攀升,進一步加劇了美國通脹的失控,1974年底和1980年末美國核心PCE增速兩度攀升至10%附近(見圖8)。

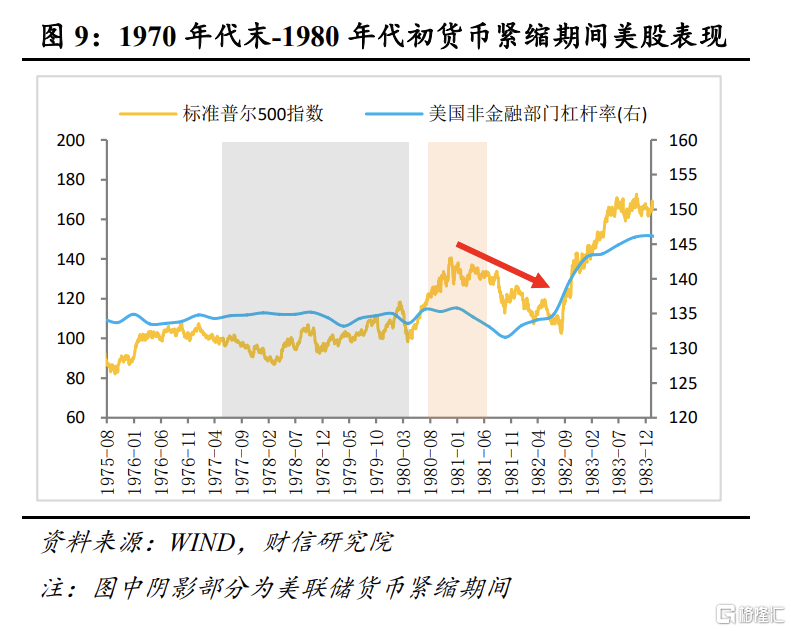

1970年代失控的通脹是影響美聯儲貨幣政策的最核心因素,1970年代末至1980年代初,美聯儲無懼經濟與就業壓力,持續收緊貨幣政策,推動有效聯邦基金利率迎來兩輪明顯的上升週期。一是1977-1980年,美聯儲在失業率穩步回落和產出缺口觸底回升後不久便收緊貨幣、推動利率上行,但利率上升並未能阻止通脹走高,美聯儲迫於無奈持續收緊貨幣近3年,美國有效聯邦基金利率由9%左右升至17.6%,政策收緊後期美國產出缺口甚至已經開始回落、失業率也大幅回升(見圖8)。二是1980-1981年,面對持續失控的通脹,時任美聯儲主席保羅·沃爾克將控制通脹作為核心目標,在時隔不足一年、失業率小幅走穩後再度啟動一輪貨幣緊縮,有效聯邦基金利率一度升至20%附近,但代價是引發了經濟的明顯衰退,期間美國產出缺口由正轉負、GDP增速亦陷入負增長,美國失業率在1981年下半年之後大幅飆升至11%附近(見圖8)。1970年代美國金融體系整體較為穩定,宏觀槓桿率處於低位,首輪貨幣緊縮未引發資本市場大的調整,但第兩輪貨幣緊縮後標普500最大回撤接近25%(見圖9)。

2、1980年代:高通脹、高槓杆與經濟復甦並存的激進加息週期

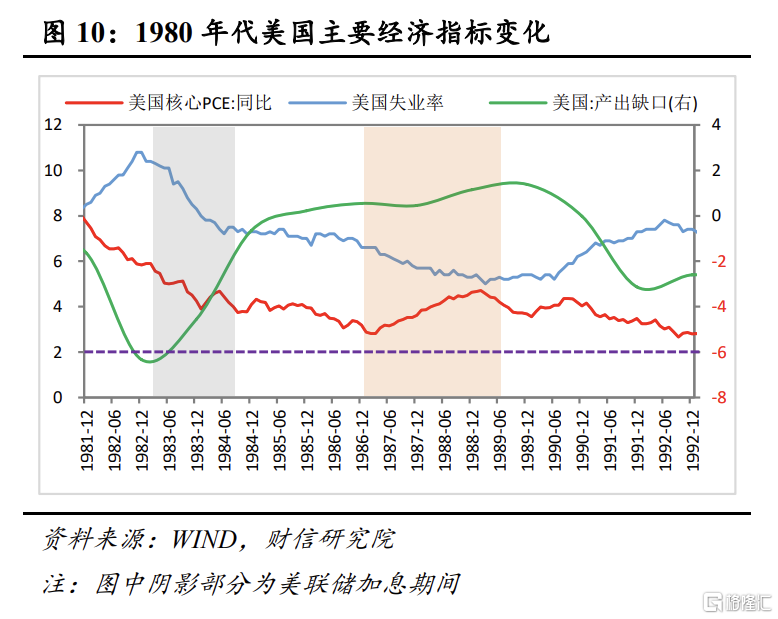

在保羅·沃爾克主席強硬推行貨幣緊縮政策下,1981年之後美國通脹開始拐頭向下,到1983年下一輪朱格拉中週期啟動時,美國核心PCE增速已降至6%左右,但仍處於偏高位置。

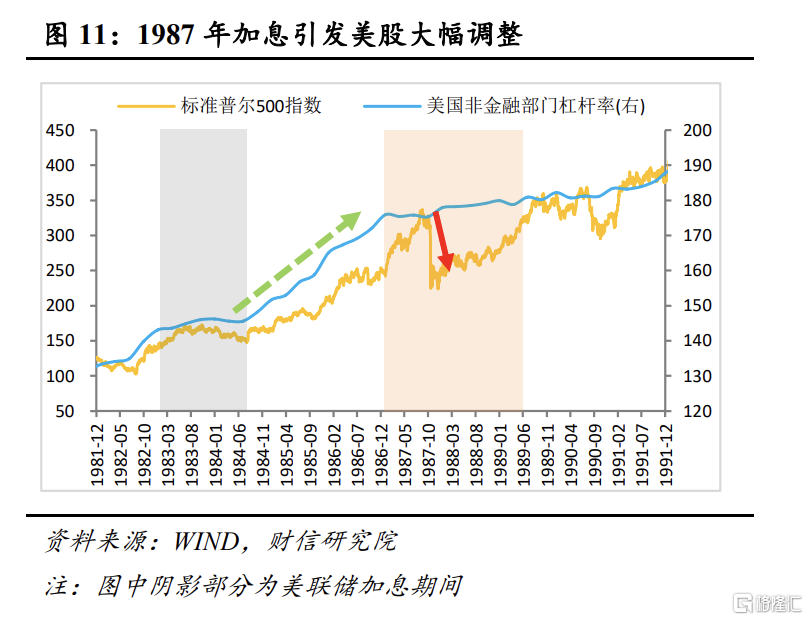

為進一步鞏固通脹預期、防止惡性通脹捲土重來,美聯儲在新一輪經濟復甦週期中,再度迎來兩輪加息週期。一是1983-1984年,儘管美國通脹已持續回落,但因其仍遠高於2%的目標,加上美國產出缺口已開始觸底回升、失業率穩步回落,美聯儲迫不及待地啟動了新一輪加息進程(見圖10)。彼時,美國通脹壓力繼續緩解,加之經濟、就業維持景氣,宏觀槓桿率抬升温和、金融體系較為穩定,本輪加息未引發資本市場大的調整(見圖11)。二是1987-1989年,美國經濟、就業持續走強下產出缺口由負轉正,加上通脹再度升温,美聯儲再次啟動加息(見圖10)。受1984-1986年美國宏觀槓桿率和股市估值均快速大幅提升影響,金融市場風險加快集聚,導致本輪加息之後不久,1987年10月美股爆發股災,標普500指數單月最大回撤達約35%(見圖11)。為了穩定金融市場,美聯儲連續緊急降息,直到1988年3月才重新回到原有的加息路徑當中。

3、1990年代:低通脹、高增長和資產泡沫化下的快速加息週期

隨着蘇聯解體、全球化加快和以互聯網為代表的信息技術快速發展,1990年代美國經濟迎來低通脹、高增長的“繁榮時期”,世界經濟也進入“大緩和”(Great Moderation)時期。美聯儲貨幣政策框架日趨完善,逐步引入“泰勒規則”,明確將2%的通脹目標和產出缺口作為貨幣政策調整的主要考慮因素。

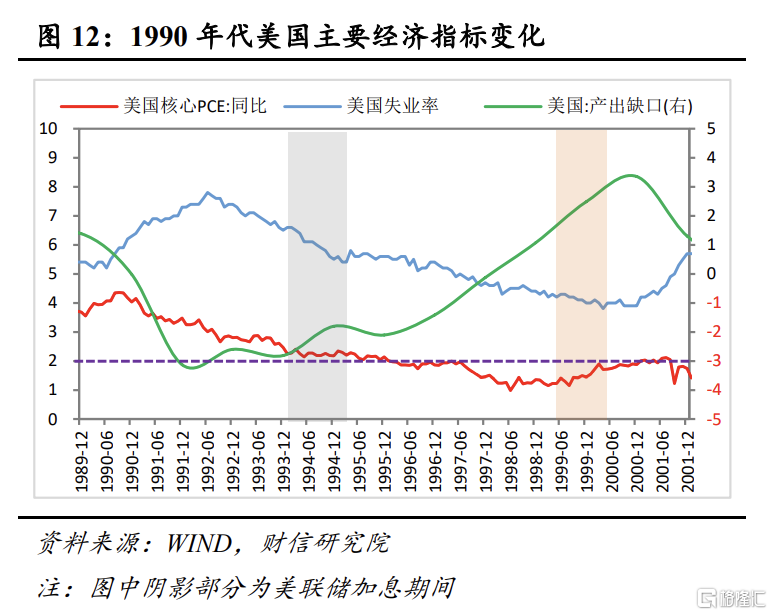

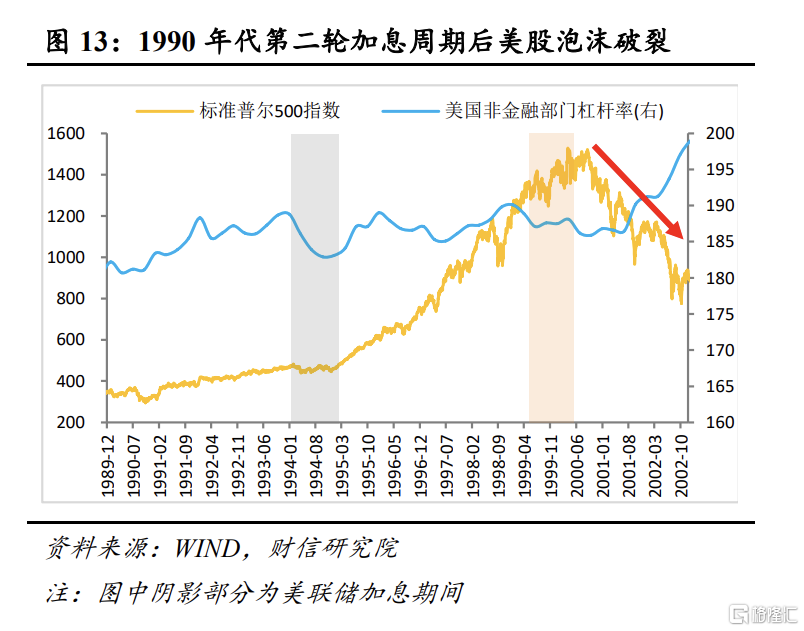

綜合考慮通脹、產出缺口等因素後,1990年代美聯儲先後啟動兩輪加息週期。一是1994-1995年,美國核心PCE增速持續處於2%的目標值上方,加上美國產出缺口雖未轉正但已出現穩步回升跡象,美聯儲擔憂經濟復甦會引發高通脹捲土重來,因此提前採取行動啟動加息進程(見圖12)。本輪加息持續時間僅一年左右,但累計加息幅度達到300BP、每次平均加息50BP,背後最大的支撐在於美國經濟增長強勁、金融體系穩健,貨幣政策重點專注於實現通脹目標。二是1999-2000年,隨着美國經濟持續偏熱,產出缺口逐漸由負轉正且逼近1970年以來新高,加上核心PCE增速開始回升向2%的目標靠近,美聯儲重啟加息週期(見圖12)。實際上,嚴格來説本輪加息週期在1997年就已具備啟動條件,但美聯儲在1997年3月加息一次後,亞洲金融危機爆發引起全球經濟與資本市場動盪,美國金融穩定受到衝擊、通脹水平亦快速回落,美聯儲被迫暫停加息並在1988年緊急降息,待危機消散後於1999年才重新收緊貨幣。在整個1990年代特別是中後期,美股股市迎來超級大牛市,標普500指數上漲3倍以上,金融市場風險大幅累積,美聯儲兩輪加息期間美股總體延續漲勢,但第二輪加息週期後,美國經濟走弱,美股泡沫立馬破裂,2000年9月-2002年7月標普500指數最大回撤近50%(見圖13)。

4、21世紀頭十年:低通脹、高增長與高槓杆的過熱加息週期

在美國互聯網泡沫破裂、9·11恐怖襲擊等事件衝擊下,為了防止美國經濟陷入嚴重衰退,2001年美聯儲連續11次降息,聯邦基金目標利率一年內降低475BP。受益於極度寬鬆的貨幣政策環境和金融自由化,美國居民和企業大幅加槓桿,美國經濟很快觸底回升。

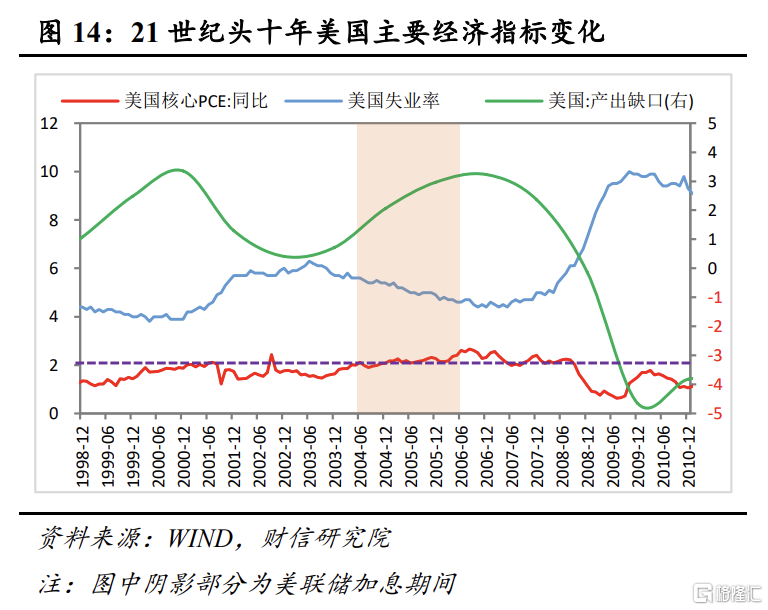

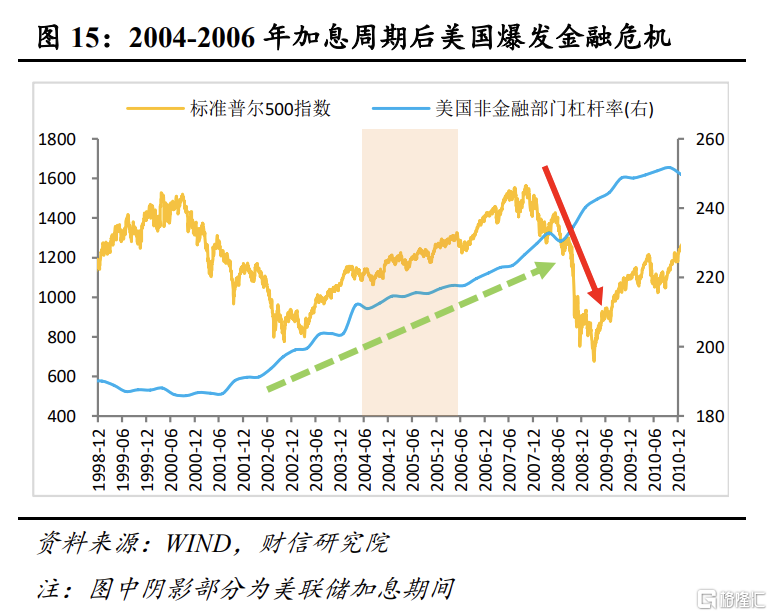

21世紀初美國經濟、金融市場一片繁榮且逐步走向過熱,但通脹水平總體温和,本輪中週期內美聯儲僅啟動一輪加息週期。2004年美國核心PCE增速逐漸向2%的目標水平靠近,加上產出缺口在0以上持續抬升,美國股市和樓市均大幅上漲(2001-2004年期間美國實際房價指數上漲約50%),經濟出現明顯的過熱跡象,因此美聯儲於當年6月份果斷啟動加息(見圖14)。2004-2006年間,美聯儲累計加息17次,累計加息幅度達425BP。與此同時,美國過度金融自由化下居民、企業槓桿率大幅抬升,金融風險大量集聚。本輪加息之後,次貸危機最終爆發,美國股市和樓市泡沫均破滅,標普500指數最大跌幅接近60%(見圖15)。

5、2010年以來:低通脹、低增長與穩槓桿的保守加息週期

2008年全球金融危機之後,儘管美聯儲迅速將聯邦基金目標利率快速降至0-0.25%,但受科技創新對經濟的貢獻放緩、經濟逆全球化思潮泛起和全球債務高企的影響,美國甚至是全球的勞動生產率與全要素生產率增速均明顯下台階。

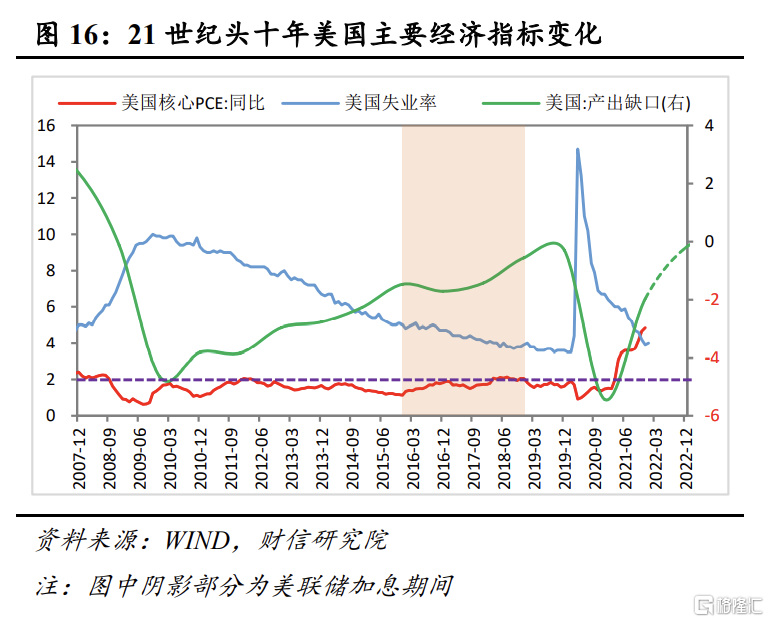

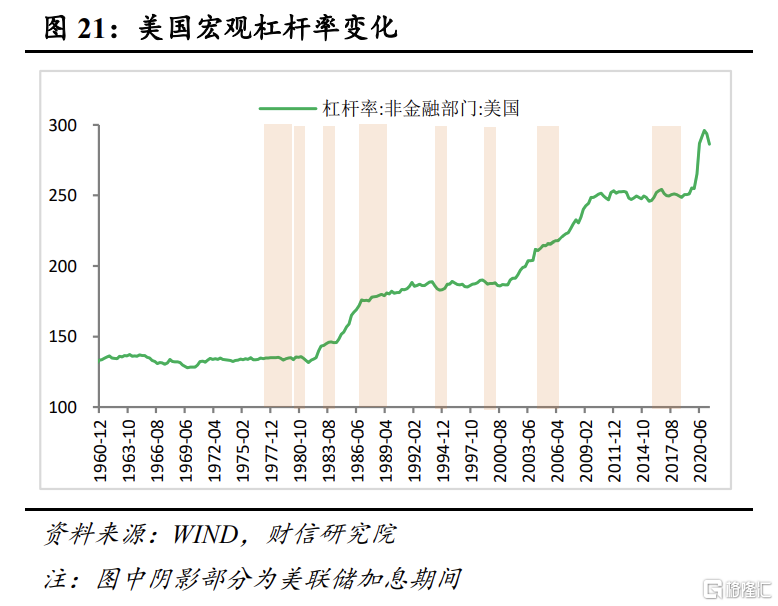

2009年下半年,美國啟動新一輪朱格拉中週期,預示着經濟逐步走向復甦,但從恢復力度與節奏看,本輪經濟修復明顯弱於前四輪中週期,美國產出缺口遲遲沒有轉正(見圖16)。通脹方面,2010年以來美國核心PCE增速長期在2%下方震盪,通脹對美聯儲政策已不再構成主要掣肘(見圖16)。金融穩定方面,2010-2019年美國總的宏觀槓桿率保持穩定(見圖17),結構上次貸危機前大幅飆升的居民部門槓桿率穩步回落,金融市場風險總體趨於收斂。

因此,在本輪中週期內,就業最大化成為美聯儲貨幣政策的主要考量因素。2015年末,美國失業率降至5%左右的歷史低位水平後,美聯儲才啟動首次加息,且在2015-2016年每年均只加息一次,到2017年產出缺口繼續回升、失業率逼近歷史新低後,才明顯加快加息進程(見圖16)。受本輪加息進程偏穩健和金融體系風險可控、宏觀槓桿率未大幅抬升影響,2015-2018年加息週期中,美股僅在後期出現調整,期間標普500指數最大跌幅為20%左右(見圖17)。

6、小結

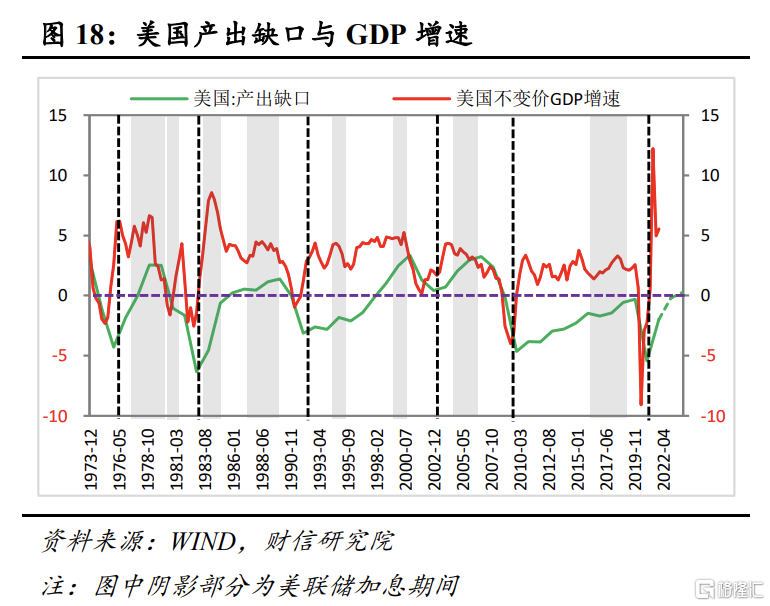

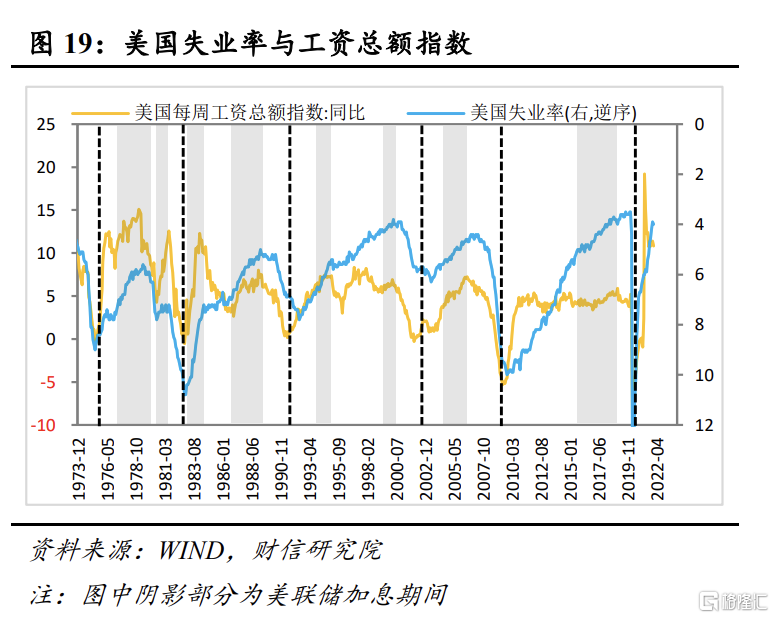

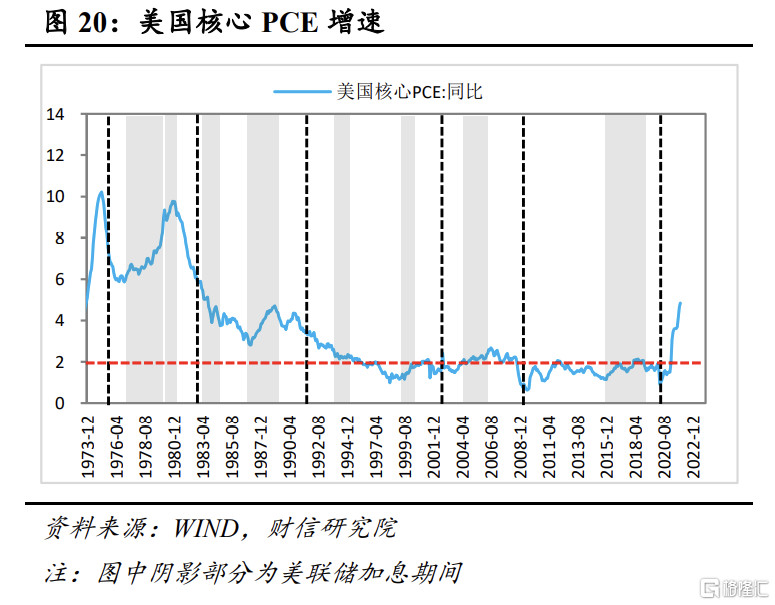

總結來看,美國近5箇中週期內的加息週期(見圖18-21),主要呈現出以下特點:一是惡性通脹與高通脹背景下的加息週期更為激進,且往往會以犧牲一定經濟增長為代價,如1970年代中後期至1980年代的四輪加息週期均是這樣的情況;二是經濟高增長與低通脹下的加息週期往往短而快,如1994-1995年、1999-2000年和2004-2006年;三是經濟低增長與低通脹下的加息更為謹慎,如2015-2018年;四是每一箇中週期內的加息週期後段或加息週期結束之後,美股均面臨調整壓力,且調整幅度與市場估值和金融風險相關,如市場估值處於高位、宏觀槓桿率處於高位則調整最為劇烈,反之則相反。

二、本輪美聯儲加息路徑預判:先快後慢,預計2022年加息4-6次

(一)當前已具備啟動一輪加息週期的條件

一是從經濟週期看,2021年以來美國已啟動新一輪朱格拉中週期,預示着在私人設備投資支出增長的帶動下,美國經濟增長將具備較強韌性,且當前美國私人設備投資佔GDP的比重仍處於歷史偏低位置,本輪迴升在時間和幅度上均存在較大提升空間。根據歷史經驗,加息週期內嵌於朱格拉中週期,每輪中週期包含1-2個加息週期,表明從大的宏觀環境看,美聯儲已具備啟動新一輪加息週期的基礎。

二是從影響美聯儲貨幣政策的三大因素看,美聯儲加息也已時不我待。如通脹方面,截至2022年1月份,美國核心PCE同比增長5.2%,持續大幅超過美聯儲平均2%左右的目標值。就業方面,美國非農就業人數雖未完全恢復至疫情前水平,但失業率已降至4%左右的歷史極低水平,加上美國職位空缺率、工人薪資增速均創下有統計數據以來新高,表明美國勞動力市場已十分強勁。美聯儲主席在2022年1月份議息會議後的採訪中也表示,大多數聯邦公開市場委員會的參與者都同意,當前勞動力市場條件與最大就業率是一致的。金融穩定方面,美聯儲1月議息會議紀要顯示,當前美國金融體系的金融脆弱性被評估為顯著,但企業和居民資產負債表的脆弱性大幅下降、融資條件普遍寬鬆,金融體系風險總體相對穩健,並未達到會阻礙美聯儲貨幣政策目標實現的程度。

(二)本輪加息與歷史可比性不強,但力度或介於2015年與1980年代加息週期之間

歷史總是驚人的相似,卻不是簡單的重複。回溯1976年以來美聯儲歷輪加息週期,並無法找到與當前完全可比的階段。一是疫情因素是當下宏觀環境特有的背景,由此導致的供給、需求約束,與近50年來其他危機、衰退階段存在本質區別,特別是當前通脹創下近40年新高,其成因與疫情影響密切相關;二是美聯儲貨幣政策框架不斷趨於完善成熟,尤其是在貨幣政策操作連續性和預期管理等方面取得了重要進展,與1970、1980年代美聯儲頻繁、反覆加息/降息的階段大不相同;三是當今世界面臨百年未有之大變局,逆全球化思潮興起、大國博弈加劇、全球治理體系重構帶來的風險加大,美聯儲面臨的不確定性明顯增加。

但若參考一個區間範圍,預計本輪加息週期力度、節奏或介於2015-2018年與1980年代加息週期之間。

一是與2015-2018年加息週期相比,當前美國通脹、就業、經濟增長等關鍵指標的恢復力度均明顯更強(見圖18-21),對本輪加息提速形成支撐。從中長期經濟增長潛力看,美國當前的狀況與2015-2018年加息期間最接近;但從短期經濟恢復力度看,疫後寬鬆政策支持下美國宏觀槓桿率提升,加上新一輪朱格拉中週期啟動,IMF和美聯儲最新預測均顯示2022年美國GDP增速有望繼續保持在4%左右的高位,而全球金融危機後美國勞動生產率放緩、實體加槓桿意願不足,2015-2018年經濟恢復明顯偏慢、偏弱。通脹方面,當前美國核心PCE增速已高於5%,2015年啟動加息時則不足1.5%。就業方面,當前美國非農職位空缺率、工人薪資增速均創下有統計數據以來新高,就業市場景氣度也明顯強於2015-2018年。

二是與1980年代相比,當前美國通脹水平雖與之相當但持續性或大不如前,經濟增長潛力亦明顯下降(見圖18-21),本輪加息或難現1980年代激進操作。如當前美國核心PCE增速與1980年代相當、僅次於1970年代,但本輪通脹產生的原因,與疫情擾動下供給暫時性短缺密切相關,未來疫情消退後供給端恢復或明顯快於以往的危機時期,加上美國總需求總體仍處在下行通道,本輪通脹的持續性和通脹預期與1980年代或不可同日而語(對本輪美國通脹走勢預判可以參閲《美國通脹將如何演繹》)。此外,根據美國國會預算辦公室的測算,美國潛在GDP增速在全球金融危機以後就已基本降至2%以內,疫後該值還面臨繼續回落壓力,而1980年代美國經濟潛在GDP增速中樞基本在3%左右,當前美國的經濟潛能與1980年也有相當大的差距。最後,隨着美聯儲貨幣政策框架日趨完善,1980年代聯邦基金利率頻繁大張大合的情況,當前大概率也難以出現。

此外,與歷史上其他幾輪加息週期相比,本輪加息週期所面臨的宏觀環境、通脹、就業水平均大不相同,相對而言可參考性將更差一些。

(三)預計2022年加息4-6次,節奏先快後慢

一是根據上文的分析,美聯儲本輪加息力度或介於保守加息週期(2015-2018年)與激進加息週期(1980年代)之間,而上述兩類加息週期年均加息幅度在75-185BP區間,年均加息次數為3-8次,預計2022年的加息幅度、次數大概率在該範圍之內。

二是從未來美國經濟增長、就業和通脹指標的演繹路徑看,2022年美聯儲加息偏激進的概率或更大。其一,根據我們的測算,基準情況下,2022年美國CPI增速大概率全年處於高位,上半年中樞水平在“7.0”時代,下半年進入“5.0”時代(詳見報吿《美國通脹將如何演繹》),整體遠高於美聯儲平均2%左右的目標,也大幅高於目前市場普遍預期。此外,近期俄烏衝突給全球通脹帶來新的不確定性,未來美國通脹預期脱錨的風險進一步加大,而一旦美國通脹失控,美聯儲激進加息的概率將大幅提升(具體可參考1977-1980年,隨着美國CPI增速由約6%升至14%以上,沃爾克領導美聯儲將有效聯邦基金利率由5%左右推升至20%附近)。其二,從經濟增長看,2022年美國經濟恢復力度雖已邊際放緩,但總體仍具備較強韌性,對美聯儲加快收緊貨幣的掣肘短期內或有限,如當前美國仍處於新一輪朱格拉中週期的初始階段,私人設備投資活躍有望帶動居民薪酬持續改善,從而對居民消費形成重要支撐;同時疫後美國服務消費尚未恢復常態,加上居民儲蓄率仍處於偏高水平,未來服務業恢復也會繼續對GDP增長形成拉動。其三,就業市場方面,服務業恢復將繼續支撐就業市場改善,同時美國職位空缺率、工人薪資增速均創下有統計數據以來新高,表明美國勞動力市場總體十分強勁,就業缺口仍處在收斂途中。

三是美聯儲本輪加息最大掣肘或在於金融市場脆弱性與海外經濟金融衝擊。一方面,受益於極度寬鬆的貨幣環境,疫後美國宏觀槓桿率、資本市場估值高位大幅抬升,房地產價格指數亦持續攀升,如截至2021年末,美國標普500指數和房屋價格指數分別較疫情期間的低點上漲120%、24%,美國宏觀槓桿率由2019年末的255%最高升至2021年一季度的294%。根據歷史經驗,美聯儲加息後資本市場將面臨估值和盈利雙重回落壓力,近五輪中週期內的加息週期後段或加息週期結束之後,美股均出現明顯的調整,且調整幅度與市場估值和宏觀槓桿率正相關,這意味着本輪加息後美股調整壓力已不容忽視。一旦美股大幅調整影響到金融市場穩定,美聯儲加息步伐也將作出調整,如1987年美股出現股災後,美聯儲一度暫停加息甚至隨後小幅降息。另一方面,世界正面臨百年未有之大變局,地緣政治風險趨於升温,加上全球經濟復甦分化、主要發達經濟體收緊貨幣政策存在負溢出效應,部分國家爆發衝突、出現經濟金融危機的概率增加。若一旦局部危機向全球蔓延,如若當前俄烏衝突進一步蔓延、發酵,衝擊全球經濟金融市場穩定或引發全球滯脹時,美聯儲本輪加息將面臨更艱難的抉擇,1997年亞洲金融危機也曾一度導致美聯儲加息延後。

綜上,預計2022年美聯儲將加息4-6次,每次加息25個基點的概率偏大。預計全年加息節奏或先快後慢,一則有利於更好、更快控制通脹預期,防止其進一步發散;二則當前美國經濟韌性猶存、就業市場強勁對加息的掣肘不大,但下半年隨着經濟放緩壓力增加,金融市場調整壓力進一步凸顯,美聯儲加息面臨的制約明顯增多。