本文來自格隆匯專欄:興證固收黃偉平,作者:羅雨濃 黃偉平等

投資要點

財政可持續性視角:美債利率不存在合意上限。

在r<g的條件下,美國債務滾動存續是一個穩定的“龐氏結構”。在歷史上大多數時期,美國的名義增速大於名義利率,因此美國政府債務可以在沒有財政成本的情況下一直滾續下去。

一個與直覺相悖的結論是,美債利率越高,可能越有利於美國財政部縮減債務規模。

全球安全資產視角:境外投資者對美債收益率的影響有限。

2008年全球金融危機之前,全球安全資產短缺曾是驅動美債利率下行的重要力量。

2021年以來,儘管美國經濟強勁復甦吸引增量外資買入美債,但全球投資者對美債作為全球安全資產的需求並未出現趨勢性變化,因此外資並不會像2008年之前那樣對美債收益率產生顯著的下拉作用。

機構稀缺性視角:taper和縮表暫時不會提升美債的稀缺性溢價。

隨着商業銀行reserve的減少,為了滿足LCR監管要求,商業銀行需要加大對美債的配置。

聯儲“收水”後,基礎貨幣的減少意味着金融體系需要通過美債作為抵押物來通過加槓桿維持龐大的資產負債表,這進一步放大了美債的稀缺性。

但當前巨量的ONRRP和reserve存量可以作為縮表的緩衝墊,因此美債作為HQLA和抵押品的稀缺性在縮表初期也不會顯著上升,對美債利率的下拉力也十分有限。

從傳統的“政策預期利率+期限溢價”框架來看,當前美債收益率對增長、通脹和聯儲緊縮的定價尚不充分。未來一段時期,貨幣緊縮和通脹將對短端利率和期限溢價構成持續推升壓力,俄烏衝突引發的避險情緒消退後,俄烏局勢對全球通脹的推升效果將是影響美債更核心的矛盾。展望2022年,美債上行風險尚未充分釋放,前期十年美債突破2.0%的整數關口後,不排除會有更大的上行空間。

風險提示:美國通脹和增長超預期回落,聯儲對通脹忍耐程度超預期

報吿正文

引言:傳統的美債定價採用預期平均政策利率+期限溢價的框架。但美債作為一種特殊的資產類別,基本面因子並不能完滿解釋其波動,我們這裏引入三個機構行為的視角——美國政府、境外投資者、金融機構,來預期未來美債收益率的可能走勢,作為傳統分析框架的補充。

1

財政可持續性視角:美債利率有合意上限嗎?

在r<g的條件下,美國債務滾動存續是一個穩定的“龐氏結構”。

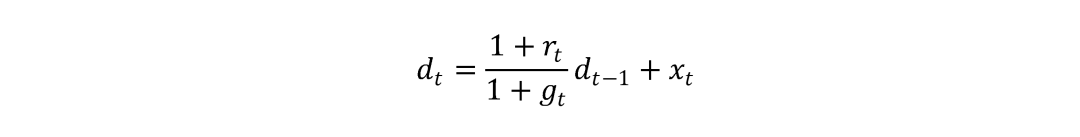

美國政府槓桿率的動態變動可以用以下等式描述:

其中dt是政府負債率(政府負債除以GDP),xt是財政赤字率,rt是利率,gt是增長率,以上變量可以同時為實際變量或者名義變量。從該等式可以得到一個很直觀的結論:如果r<g,那麼美國GDP增速將高於債務增速,這意味着美國在無需加税的情況下可以實現政府負債率將向零收斂。即使財政赤字導致政府債務率短期上升,但只要r<g的條件成立,美國政府債務就可以一直滾續下去。

在歷史上大多數時期,美國的名義增速大於名義利率。

如果用十年國債收益率代表r,名義GDP增速代表g,那麼在歷史上大多數時間段美國r-g的值為負,因此美國的政府負債是一個穩定的“龐氏結構”。2000年以來,美國r-g平均為-0.84%,只有2001-2002年、2008-2009年和2020年的經濟衰退階段r短暫超過g,但很快就回歸至r<g的歷史常態。不僅僅在美國,r<g在各發達經濟體也是普遍現象。低利率時代的到來給各國通過政府加槓桿抬升經濟提供了一個可持續的環境。

財政可持續性不構成美債利率的硬約束。

美國國會預算辦公室預測未來十年(2022-2031年)美國名義GDP平均增速在4%左右,要使r<g的債務可持續條件成立,那麼美國名義利率的上限可能在4%。但是需要注意的是,如果美國名義利率上升的動力來自通脹,那麼名義增速也可能受到通脹的推升效果。我們將名義變量換成實際變量來考察,r<g的條件似乎更容易實現。在過去20年中,除經濟衰退的年份外,美國實際GDP增速遠高於實際利率,特別是在2021年,美國實際GDP增速高達5.7%的情況下,美國實際利率僅為-0.9%。因此我們可以推斷,r<g的條件在未來一段時期內大概率都將成立,那麼美債利率上行並不會影響美國政府債務的可持續性。

一個與直覺相悖的結論是,美債利率越高,可能越有利於美國財政部縮減債務規模。

美國財政部的發債成本在發行國債的那一刻就被決定了,後續美債利率的變動並不影響存量債務的成本。更進一步,如果後續美國財政部的發債需求不多,那麼美國財政部其實更願意看到美債收益率上行,因為美國財政部的名義存量債務規模將會減少(債券價格與收益率負相關)。2022年美國財政赤字規模相比2020-2021年或大幅減少,2022年1月美國更是在近兩年內首次實現財政盈餘,另外美國社會支出法案(“build back better”)在美國國會陷入僵局,這可能意味着美國財政部在2022年的發債需求大幅回落。如果今年美國財政赤字大幅減少甚至出現盈餘,不排除美國通過回購的方式來減少國債。歷史上,美國財政部曾兩次通過國債回購來降低存量債務規模。第一次在1920年代,柯立芝繁榮時期美國通過積累的財政盈餘來回購為“一戰”融資發行的債券。第二次是在1999-2001年,美國在1990年代末實現財政盈餘後趁着債券熊市進行了國債回購。

總結而言,美債利率上行並不會影響美國政府債務的可持續性,在美國財政赤字不大的階段,美國財政部也不會排斥美債利率上行。遏制通脹已經成為美國首要經濟目標,而抬高利率(包括國債收益率)是控制通脹的重要手段,美聯儲也樂於見到長端美債上行(為提高短端政策利率打開空間,避免曲線倒掛),因此美國決策者並不會有動力去壓低美債利率。

2

全球安全資產視角:境外投資者可以壓低美債利率嗎?

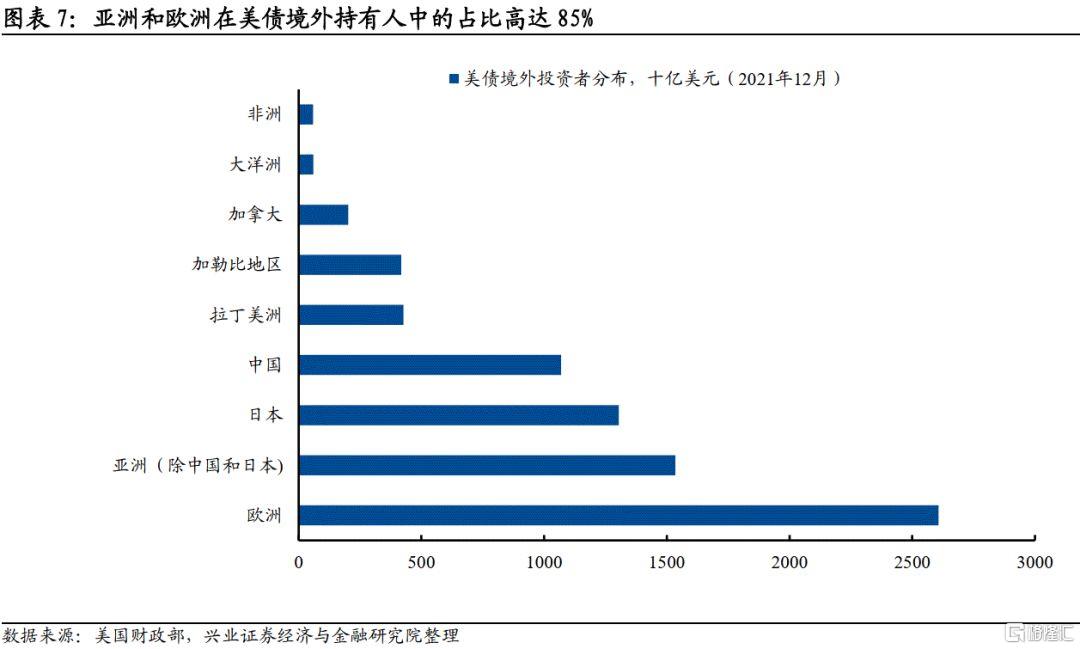

美債是全球最重要的安全資產,境外投資者是美債市場的重要參與者。

美國國債是非常特殊的一類資產,它作為全球安全性和流動性最佳的資產吸引全球投資者配置。美國在全球金融體系的超級特權(exorbitant privilege)一方面來自美元作為全球儲備貨幣的“鑄幣税”,另一方面來自美債作為全球安全資產的便利性溢價(convenience yield)。所謂便利性溢價,指全球投資者因為美債安全性和流動性的特徵降低部分美債收益率要求。從國家資產負債表的視角來看,美國在負債端向全球其他國家出售美債,在資產端配置全球資產,而美債收益率穩定低於美國資產端的收益率,在這樣的全球金融結構下,美國可以穩定獲取高額資產淨收益。同時美國也需要承擔一定的代價,在危機狀態時,美國持有的海外資產波動遠大於其他國家持有的美債。這樣一個全球金融結構可以理解為全球投資者向美國交“保險費”,而尾部風險由美國承擔。

2008年全球金融危機之前,全球安全資產短缺是驅動美債利率下行的重要力量。

全球安全資產供需狀態與美債收益率密切相關,如果全球對安全資產的需求大於供給,美債收益率將面臨下行壓力。2000-2008年是一個典型階段,該時期美國經濟增速不及全球其他主要經濟體增速(包括歐洲和新興市場),導致美國供給安全資產的能力跟不上全球對安全資產的需求增長,進而壓低了美債收益率。伯南克提出了著名的全球儲蓄過剩理論(global saving glut)來解釋全球對安全資產的追逐導致美聯利率下行的現象。但是在2008年全球金融危機之後,全球安全資產短缺的現象得到明顯緩解。一方面美國財政赤字增加導致美債供給上升,另一方面歐洲和新興市場經濟體增速也低於金融危機之前,導致全球對安全資產的需求下降。2008年全球金融危機之後,境外投資者持有美債的比例顯著降低,對美債收益率的影響也邊際減弱。

2021年以來境外投資者持續買入美債,但並未發揮壓低美債利率的作用。

短期來看,境外避險資金以及交易性的套利資金湧入可能會階段性壓低美債收益率,但中期維度對美債利率的影響十分有限。2014年之後,外資改變了過去十多年持續買入美債的狀態。在避險情緒上升或者美國基本面走強階段,外資買入美債的幅度會加大,而在其他時段外資表現為淨賣出美債。外資的行為並不對美債利率產生顯著影響,更多時候表現為美債利率上行週期中,外資買債力度反而加大。2021年以來,美國經濟強勁復甦吸引增量外資買入美債,但全球投資者對美債作為全球安全資產的需求並未出現趨勢性變化,因此外資並不會像2008年之前那樣對美債收益率產生顯著的下拉作用。

3

機構視角:taper和縮表會提升美債的稀缺性溢價麼?

從機構視角看,美債不僅僅是一種可以提供未來現金流的資產,而是一種高級的現金等價物。

美債相比現金有兩方面優勢:1)有美國主權信用背書,比銀行存款更安全;2)可以用作抵押品,作為加槓桿工具。與此同時,美債又兼具了現金的高流動性,並可以幫助商業銀行滿足流動性監管指標。因此,商業機構不僅僅是從盈利的角度去配置美債,安全性、抵押品、滿足監管要求等角度也影響機構對美債的配置決策。美聯儲Taper和未來的縮表看似會降低美債的需求,進而抬升美債利率,其實不然。美聯儲在美債需求側的缺位很容易被商業機構補上,美債的稀缺性溢價反而會上升。

隨着商業銀行Reserve的減少,為了滿足LCR要求,商業銀行需要加大對美債的配置。

按照聯儲taper-加息-縮表的緊縮路徑,商業銀行的超額準備金首先受到衝擊。貨幣基金對ONRRP的需求不會顯著下降,加息甚至一定程度提高了ONRRP的吸引力,而商業銀行reserve下降則是立竿見影。在商業銀行滿足流動性覆蓋率的HQLA(high quality liquid asset)中,超額準備金和國債是最重要的兩項資產,準備金的減少將導致商業增加國債配置來滿足LCR監管要求。從直覺上理解,聯儲“收水”反而導致作為現金等價物的美債更加具有稀缺性,這對美債收益率有向下的拉力。這也是為何在2017-2018年聯儲縮表也無法抬升長端美債利率、美債收益率曲線最終走向倒掛的原因之一。

聯儲“收水”後,而美國經濟還在擴張,基礎貨幣的減少意味着金融體系需要通過加槓桿來維持龐大的資產負債表。

金融機構需要美債作為抵押品來加槓桿,2022年美國財政部的發債規模大概率會縮小,從而進一步增強了美債作為抵押品的稀缺性,並對美債收益率構成向下拉力。

回顧上一輪聯儲緊縮週期,只有在聯儲縮表之後,美債作為HQLA和抵押品的稀缺性溢價才會顯著上升。聯儲已經釋放了加息之後將開啟縮表的信號,我們推測本輪聯儲縮表或在下半年開啟。當前巨量的ONRRP和reserve存量可以作為縮表的緩衝墊,因此美債作為HQLA和抵押品的稀缺性在縮表初期也不會顯著上升,對美債利率的下拉力也十分有限。

4

向下拉力不足,美債上行風險尚未充分釋放

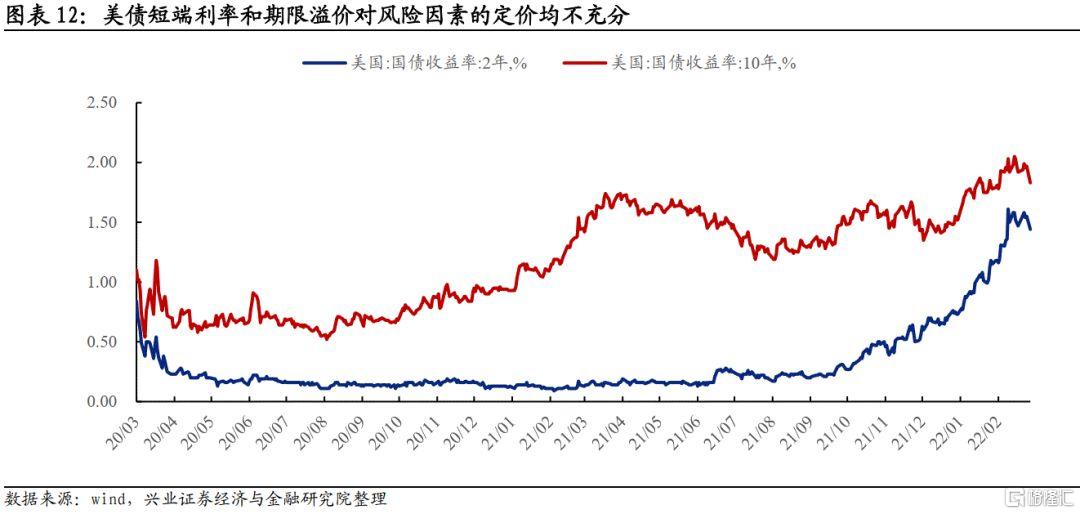

從傳統的“政策預期利率+期限溢價”框架來看,當前美債收益率對增長、通脹和聯儲緊縮的定價尚不充分:

首先,美國短端利率還存在進一步上行空間。當前十年美債上行主要受短端利率推動,表現為短端利率上行幅度大於長端,期限利差收窄。短端利率可以看作對未來政策預期利率的定價,目前2年期美債收益率在1.5%附近,隱含的加息幅度在150bp左右。根據我們對美國通脹嚴峻性的判斷,聯儲緊縮程度可能會持續超預期,未來短端美債可能還需跟隨聯儲緊縮程度作出調整。

其次,後續期限溢價也存在走闊壓力。目前長端美債對基本面的定價偏遲鈍,長端上行主要受短端推升所致,美債10-2利差已被壓縮至40bp附近。期限溢價主要是對增長和通脹因子的定價,美聯儲預測美國2022年GDP實際增速在4%附近,我們預測今年底美國CPI同比讀數仍然在5%上方,40bp的期限利差顯然不足以覆蓋增長和通脹對美債收益率要求的補償。往後看,隨着美國基本面由復甦走向過熱,通脹粘性也會持續超預期,美債期限溢價將會對增長和通脹因子作出更合理的定價。

再次,近期地緣局勢引發的避險情緒導致美債波動放大,但波動不代表趨勢反轉。俄烏衝突對全球風險偏好的衝擊已被過度定價,隨着情緒因素消退,大類資產走勢將大概率迴歸原有的邏輯主線。俄羅斯和烏克蘭在全球總產出的佔比較小,但俄烏是全球重要的能源、農產品、有色金屬等大宗商品供給方,地緣政治的擾動更大的潛在影響是進一步推升全球通脹壓力,從而迫使美聯儲更快地緊縮貨幣。因此俄烏局勢對美債的影響是短多長空,短期波動之後,美債收益率大概率重回上行趨勢。

總結而言,美債定價不能僅考慮市場因素,還需要考慮美債資產的特殊屬性,包括財政可持續性視角、全球安全資產視角,以及現金等價物的稀缺性視角,目前來看這些因素給美債收益率的“下拉力”偏弱。未來一段時期,貨幣緊縮和通脹將對短端利率和期限溢價構成持續推升壓力,俄烏衝突引發的避險情緒消退後,俄烏局勢對全球通脹的推升效果將是影響美債更核心的矛盾。展望2022年,美債上行風險尚未充分釋放,前期十年美債突破2.0%的整數關口後,不排除會有更大的上行空間。

風險提示:美國通脹和增長超預期回落,聯儲對通脹忍耐程度超預期