本文來自格隆匯專欄:六裏投資報

北向資金被市場認為是聰明錢,這些年來,其流入流出動向成為市場普遍關注的焦點。

據統計,在2021年,北向資金累計淨流入4321.69億元,創了年度淨流入的新高。累計流入已達1.6萬億元,持有A股總市值達到2.76萬億元。

2021年,電力設備成了加倉金額最高的行業;

但2022年開年以來,北向資金的買入風向發生了變化。

投資報統計數據顯示,銀行板塊今年以來持續獲北上資金淨流入,淨流入金額達227.74億元,高居全市場第一。

近一季度的淨買入額高達337.25億元,在所有板塊的淨買入額排名中也位居第一。

2022年,銀行板塊也終於揚眉吐氣,如成都銀行,截至3月1日,今年以來大漲24.71%,興業銀行上漲16.7%;

而且作為一個板塊,整體也遠遠跑贏市場,截至3月1日,2022年以來,中證銀行指數上漲4.62%,而同期滬深300下跌6.49%。

今年以來一級行業漲跌幅:

來源:wind

銀行板塊整體估值水平偏低

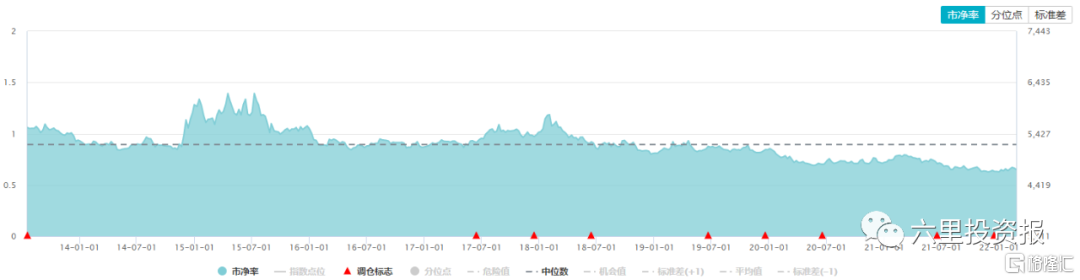

從估值水平來看,銀行股現在大多破淨,中證銀行指數的市淨率僅有0.64,分位點2.26% ,處於歷史極低水平。

市盈率同樣不高,目前PE為5.39倍,分位點17.61%。

數據來源:Wind

對比無風險收益率,從風險溢價角度,E/P與十年期國債收益率之比目前高達6.65,分位點98.91%,百分位越高,投資機會越明顯,目前處於歷史極高水平。

對比滬深300來看,滬深300的市盈率目前為13.21倍,分位點66.86%,基本回到了過去10年的中值區域。

銀行估值走低

但銀行指數年化收益5.82%,跑贏滬深300

近些年來,銀行股並不是市場上的熱點,相反,不太受資金待見,估值水平一路走低。

但即便如此,如果把銀行股不錯的分紅考慮在內,投資報統計發現,銀行指數收益反而還跑贏了同期滬深300。

截至2月24日,中證銀行指數全收益(H20180.CSI)最近5年的收益率為32.70%,年化收益為5.82%。

這個數字在權益市場中看上去不起眼,但如果比較同期滬深300的走勢,滬深300在同期近5年內的年化收益率也僅有5.79%,甚至略低於中證銀行指數全收益。

對比之下,你以為的“金融三傻”並沒有那麼“一文不值”。

2022年以來,賽道股暴漲後的風險成為投資者不得不思慮的話題,低估值的銀行股得到了資金的流入。

在聰明錢布局的同時,銀行高管和中層們也在積極行動。

銀行組團增持自家股票

興業銀行2月21日晚間公吿稱,公司一批中層幹部及家屬買入興業銀行股票1693.29萬股,成交價格區間為20.36-23.08元/股。

按此計算,花費金額在3.4-3.9億元。而且,這一次比高管增持,可能更值得投資者重視。

因為這批中層幹部是各條線、各分行、各子公司業績的直接責任人,他們的熱情,具有對經營績效的直接推動力量。

事實上,興業銀行也是今年以來漲幅最高的銀行股之一,年初至今,該行漲幅16.44%。

同期,陸股通合計淨買入興業銀行約34億元,淨買入規模位列上市銀行第二。

除了興業銀行,近期還有多家銀行發佈增持公吿。

2月21日,浙商銀行公佈穩定股價措施,董事、高級管理人員共計7人,將以不少於上一年度自本公司領取薪酬(税後)15%的自有資金增持本公司A股股份。

公司現任6名高級管理人員基於對公司未來發展前景的信心和成長價值的認可,除完成上述義務增持外,同時以自有資金自願增持公司A股股份。

2月14日晚間,重慶銀行發佈關於穩定股價措施的公吿。

決定擬由該行7位董事、5位高級管理人員增持該行不低於76.34萬元的股份;該行第一大股東重慶渝富擬增持該行約2500萬元的股份。

2月7日,渝農商行發佈穩定股價方案公吿稱,該行共有9名董事、高級管理人員使用自有資金增持該行股份。

鄭州銀行日前也發佈完成增持公吿,累計增持金額超過200萬元。

銀行股2021年業績向好

20家銀行股淨利潤同比增速超20%

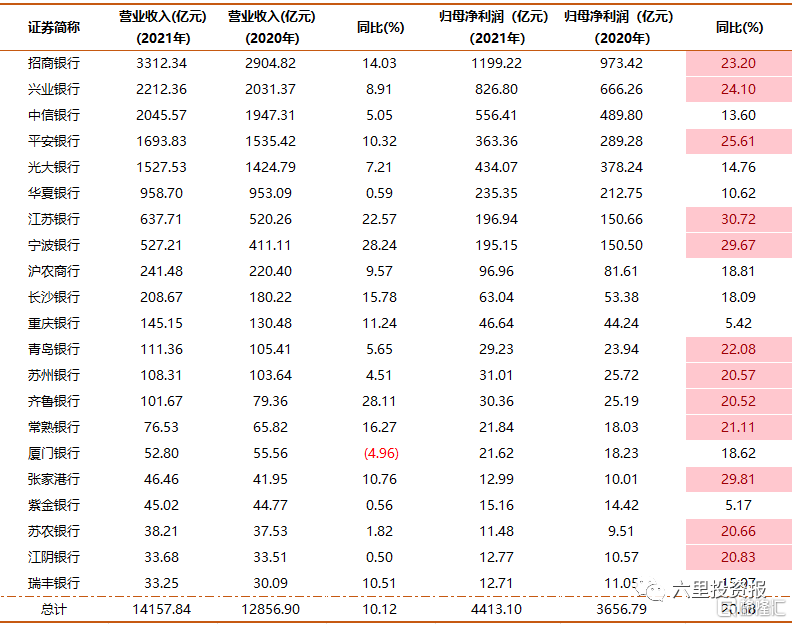

投資報統計發現,銀行股的上漲有紮實業績支撐,其整體2021年業績向好。

A股一共有42家上市銀行,截至3月1日,已有21家銀行披露了2021年業績預吿,已經有一定代表性。

統計顯示,這21家銀行的營業收入合計1.42萬億元,平均同比增長10.12%;歸母淨利潤合計4413.10億元,平均同比增長20.68%。

數據來源:Wind

這其中,有12家銀行的淨利潤增速度超過20%;

如招商銀行,預計2021年全年實現營業收入3312.34億元,同比增長14.03%;實現歸母淨利潤1199.22億元,同比增長23.20%,高於同業平均。

增速較快的還有寧波銀行,預計2021年營收527億,增速28.24%,歸母淨利潤195.15億,增速29.67%。

值得一提的是,寧波銀行頗受投資機構青睞,基金持股佔流通股比例超過10%。

朱少醒管理的富國天惠,周蔚文管理的中歐新趨勢和中歐新藍籌均將寧波銀行作為重倉股。

寧波銀行過往8年幾乎年年正收益,2018年也僅微跌6.7%,8年差不多漲了7倍。

還有興業銀行,2021年全年營業收入為2212.36億元,同比增長8.91%;實現歸母淨利潤826.80億元,同比增長24.10%。

今年以來,興業銀行股價一路走強,漲幅達16.7%,在銀行股中僅次於成都銀行。

那麼,如果落實到具體的銀行股投資上,銀行ETF顯然是最為投資人喜聞樂見、一鍵直投的快捷方式。

數據來源:Wind,規模數據截至2021.12.31.

上表列出了市場上9只銀行ETF;

華寶基金管理的銀行ETF規模最大,最新的數據顯示,

截至3月1日,華寶銀行ETF(512800)最新基金規模達107億元,穩居國內規模第一大銀行指數ETF,躋身“百億俱樂部”。

而且,銀行ETF(512800)在場內的成交額始終保持活躍,是為流動性最佳的銀行類ETF。

其他除了天弘規模尚可,另幾隻銀行ETF規模均遠小於上述2只,並且在費率上也幾乎沒有區別;

只有2021年易方達新發行的易方達中證銀行ETF將費率降到了0.20%,但是規模在去年底僅有1.96億元。

從跟蹤誤差上來看,市場上9只銀行ETF跟蹤誤差均在2%以下,與指數間不存在顯著偏離。

特別是像華寶等大型銀行ETF,由於規模大,運作相對穩定,在偏離度的控制上相對有利。

而像個別有的小規模ETF,在偏離度上則明顯要高於華寶銀行ETF。

從ETF走勢上來看,截至3月1日收盤,銀行ETF(512800)開年漲幅4.51%。

更值得留意的是,銀行ETF(512800)多次在盤中出現溢價,伴隨交投放量,顯示大量買盤開始湧入。

上交所最新數據顯示,2月份間,銀行ETF(512800)融資餘額連續9個交易日攀升,最新融資餘額達9.88億元。

歷史數據顯示,銀行ETF(512800)僅出現2個區間其融資餘額持續超9億元,此後銀行指數均反彈超16%。

除在場內交易外,有5只銀行ETF有對應的聯接基金,2只規模較大的銀行ETF均有聯接基金,方便投資者進行定投操作。

市場情況來看,近60天內,華寶銀行ETF有36天呈現淨流入,淨流入總額達4.78億元,基金規模目前為107億元。

兩融層面,銀行ETF的融資餘額在去年12月短暫觸及9億元后,上週又重回9萬億,2月25日融資餘額達9.98萬元。

數據來源:Wind

此外,銀行板塊今年以來持續獲北上資金淨流入,淨流入金額達227.74億元,高居全市場第一。

近一季度淨買入額高達331億元,在所有板塊的淨買入額排名中也位居第一。

而從選擇上來説,規模最大,運作穩定的ETF顯然是首選。

因為規模大,申贖不會造成多少衝擊成本;而且流動性好,能保持交易活躍度,進一步加強了對場內投資者的吸引力。

那麼,選擇銀行ETF一方面能享受銀行業整體的Beta行情,

同時,銀行ETF所跟蹤的銀行指數在權重結構上,也能多少體現出抓取阿爾法的意圖。

接下來,我們來具體看下不同指數的成份股。

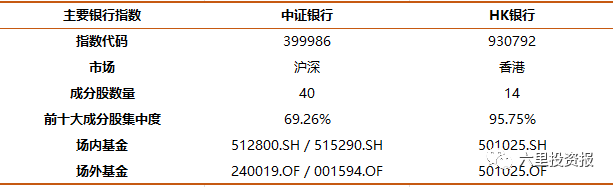

上述這些ETF和LOF產品,跟蹤的基本都是中證銀行指數。

具體來看,中證銀行指數是按中證行業分類,以進入銀行業(中證二級行業)的全部證券作為樣本編制指數,反映的是全行業公司作為成分股的整體表現。

除中證銀行指數外,銀行指數其實還有:上證銀行指數、內地銀行指數、300銀行指數、HK銀行指數等等,

這其中,只有HK銀行指數,也僅有泰康港股通中證香港銀行和鵬華滬港通中證香港銀行(LOF)跟蹤;其餘銀行指數都沒有相應產品。

數據來源:中證指數公司

具體來説,中證銀行指數目前的成分股共有40只,

按照中證行業分類,銀行業下目前共42只銀行,所缺少的2只為近半年內上市的滬農商行和蘭州銀行。

指數包含的銀行股可以分為國有大型銀行、股份制銀行、城商行、農商行四大類。

中證銀行指數中,股份制銀行的權重最高,國有大型銀行次之,城商行和農商行的市值普遍不大,在指數中權重也相對較小。

數據來源:中證指數公司

國有大型銀行指的是“工農中建”、郵儲銀行以及交通銀行這6大銀行,由國家財政部、中央匯金公司直接管控。

公司市值普遍較大,最大的工商銀行市值達1.7萬億,最小的交通銀行市值也有3600億。

在中證銀行指數中,6家國有大型銀行的權重總計達24.156%。

其中權重較高的是工商銀行、交通銀行和農業銀行,在前十大權重股之列。

股份制銀行有9家,在中證銀行指數中的總權重達47.735%。

在指數的前十大權重股中,股份制銀行就有5只。

招商銀行和興業銀行這兩隻優質股份制銀行的權重分別高達14.13%和13.83%。分列第一,第二大重倉股。

無論從資產質量還是利潤增速來看,招商銀行和興業銀行均明顯優於行業平均。

另一方面,數量眾多的城商行也是中證銀行指數的主要組成部分,16只城商行成分股的權重總計達到24.048%,與國有大型銀行相當。

權重最高的城商行是寧波銀行,是2021年以來漲幅居前的銀行股之一。

最後一部分,指數的成分股——農商行,公司市值普遍在500億以下,在指數中所佔權重也較小,僅有渝農商行一隻個股的權重超過1%。

總體來説,中證銀行指數中的高權重個股基本具有優秀業績、盈利能力穩定、股息率高等特點,並且頗受市場認可。

對買銀行ETF的投資者來説,省心省力就得以享受到行業優質公司上漲的收益。

而另一隻銀行指數——HK銀行(930792),其成分股僅有14只,集中度較高。

成分股均為在香港上市的大型銀行,並且均為港股通標的。

第一大權重股為香港本地的匯豐銀行,此外還包括恆生銀行和東亞銀行。

從投資銀行業角度,如果有意投資港股的銀行巨頭,HK銀行指數可以作為備選項,

跟蹤該指數的鵬華港股通中證香港銀行(LOF)可以場內外交易,規模也有8.12億。

注:文中提到的公司、基金僅作分析用,不作為投資建議。