本文來自格隆匯專欄:中金研究,作者: 李昭 楊曉卿 王漢鋒

俄烏局勢變數增加,疊加美聯儲緊縮預期,導致全球資產繼續調整

2022年以來,滬深300下跌5.4%,標普500下跌8.6%,中國相對海外市場韌性有所凸顯,與我們年度展望中預期一致。地緣政治風險增加,也導致加息預期小幅降温,市場預期3月FOMC會議50bp加息概率已經由78%降至26%左右(圖表2),2022年預期加息次數降至6次以下,十年期美債利率再次回落至2%以下(圖表3)。

我們在2月14日發佈的《大類資產配置月報(2022-2):如何交易中美政策週期?》中明確提示,市場對美聯儲加息預期過滿,如果經濟數據不及預期或股票市場持續調整,存在加息預期階段性降温可能性,目前大幅上調十年期美債利率預測為時尚早,維持十年期美債利率2022年均衡價格在2%-2.1%區間的預測。美債市場的近期走勢,基本驗證了我們的判斷。對於商品市場,石油與黃金2022年分別大漲20%與4.9%。伊朗核談判取得一定進展,增加石油供給預期,導致上週油價出現部分回調。往前看,雖然地緣政治演進方向不確定性極大,但市場影響仍有一定規律可循,我們總結如下,供投資者參考。我們認為俄烏局勢影響全球資產主要有風險情緒和通脹預期兩個渠道:

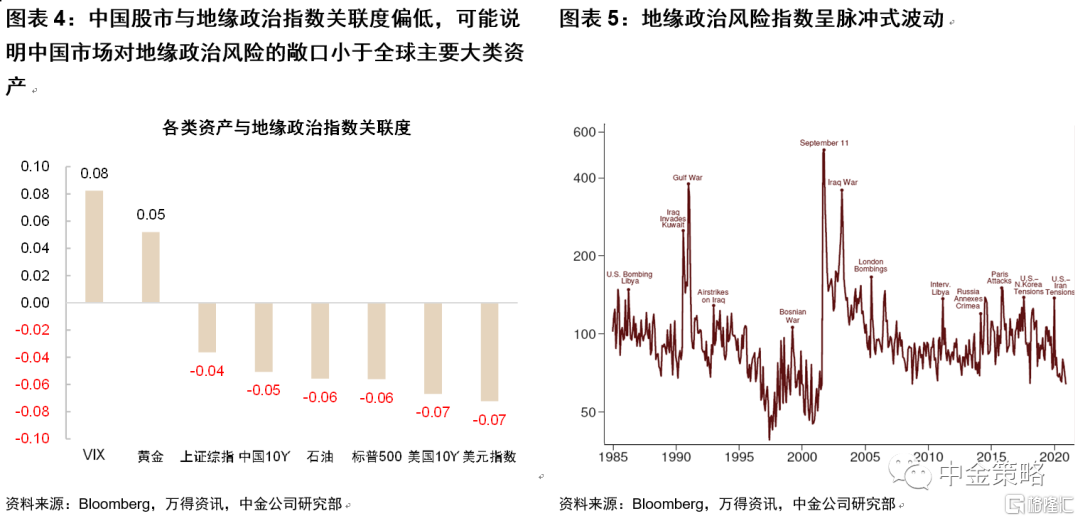

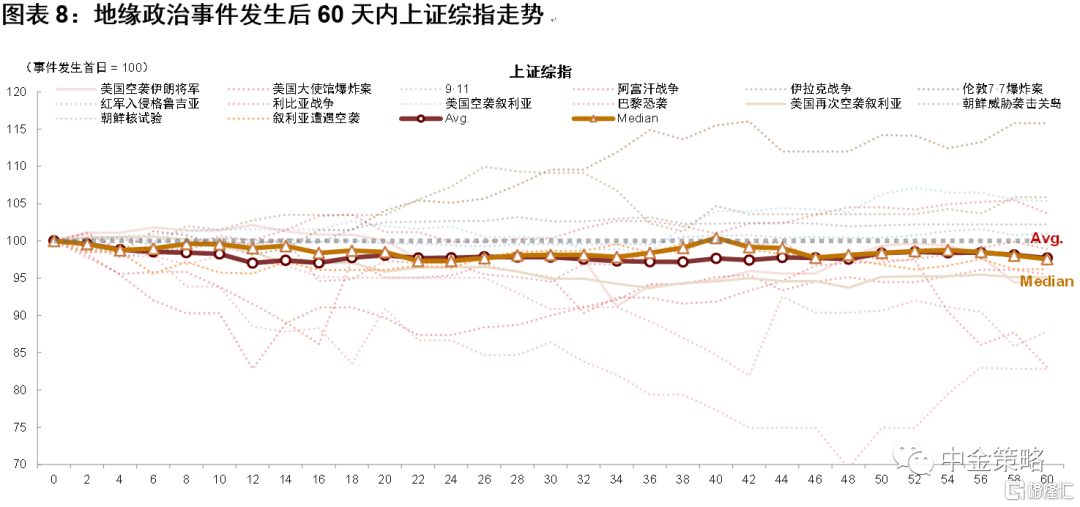

►風險情緒回落:我們使用新聞報吿文本中提取出的地緣政治風險指數(GeopoliticalRisk Index)[1],計算與主要大類資產的相關性,發現股票、利率、石油、美元與地緣政治風險指數負相關,黃金、VIX與風險指數正相關,基本符合各大類資產的風險/避險屬性(美元除外)。從地域來看,中國股指和利率比美國股指和利率與地緣政治風險的相關性更低,反映中國資產對於國際地緣政治風險的相對獨立性。

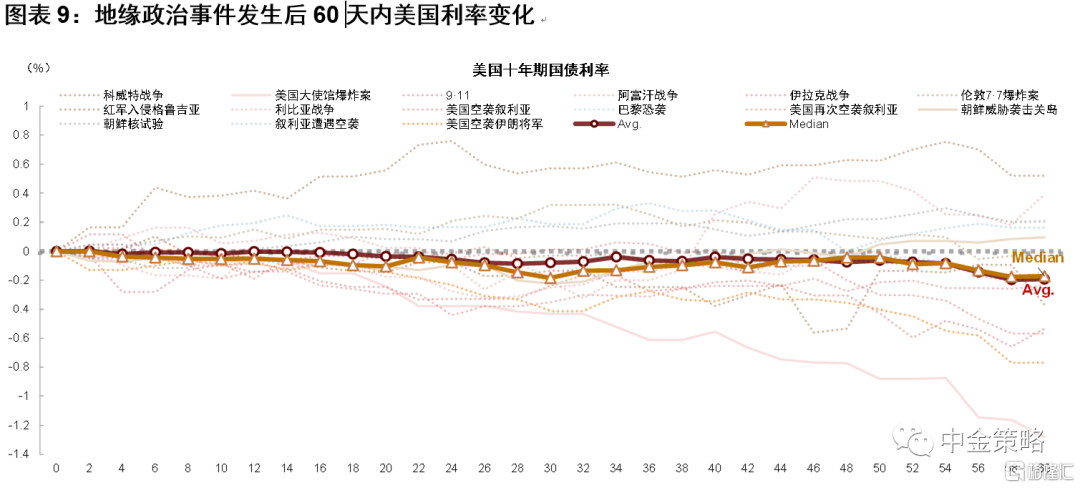

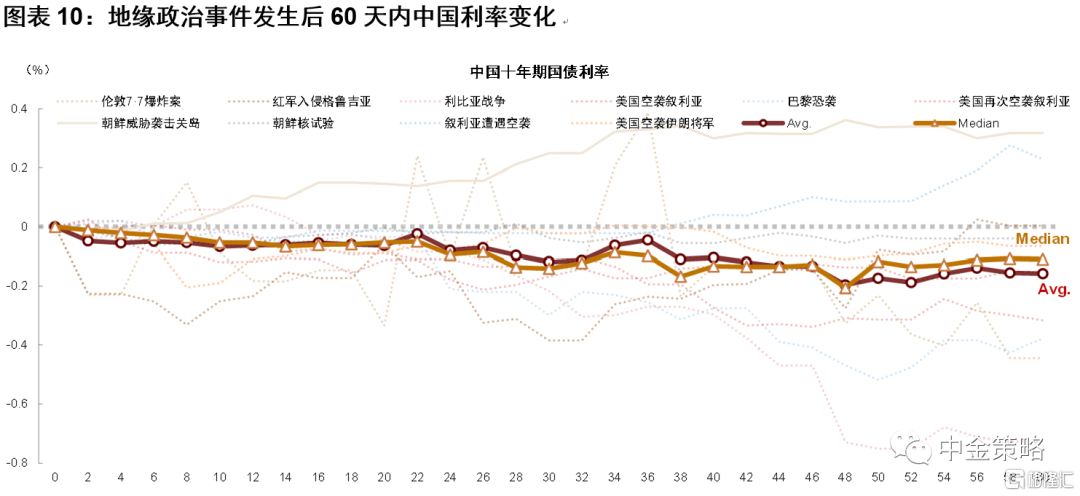

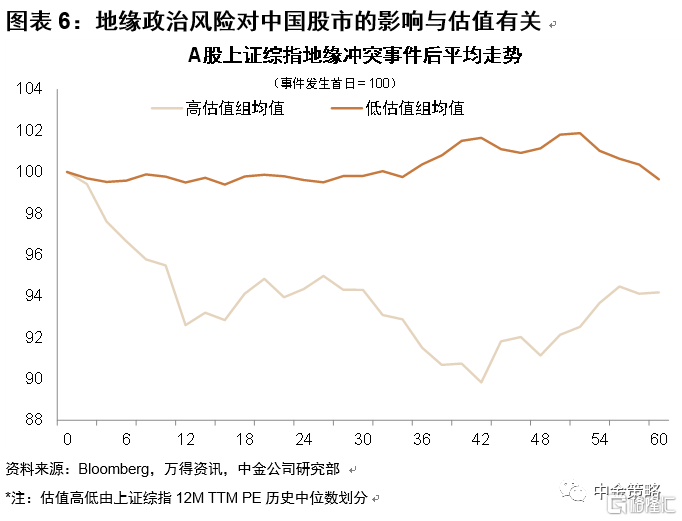

由於地緣政治風險指數走勢呈脈衝式波動特徵,可能減弱相關性分析的可信度,我們同時使用事件分析方法交叉驗證:首先根據風險指數峯值確認近期15件地緣政治事件,然後觀察大類資產在這些風險事件期間的走勢。事件分析結果與相關性分析結果基本一致,同時發現地緣政治風險對資產價格影響的持續性不強,資產價格往往在事件發生的1個月內恢復到調整前水平。

此外,我們發現地緣政治風險對中國股市的影響與估值有關。當股票估值低於中位數時,股指仍可以在地緣政治事件後逆勢上漲。在當前宏觀環境、政策前景和估值水平下,我們認為中國市場走勢受地緣政治風險影響相對較小,更容易走出獨立行情。

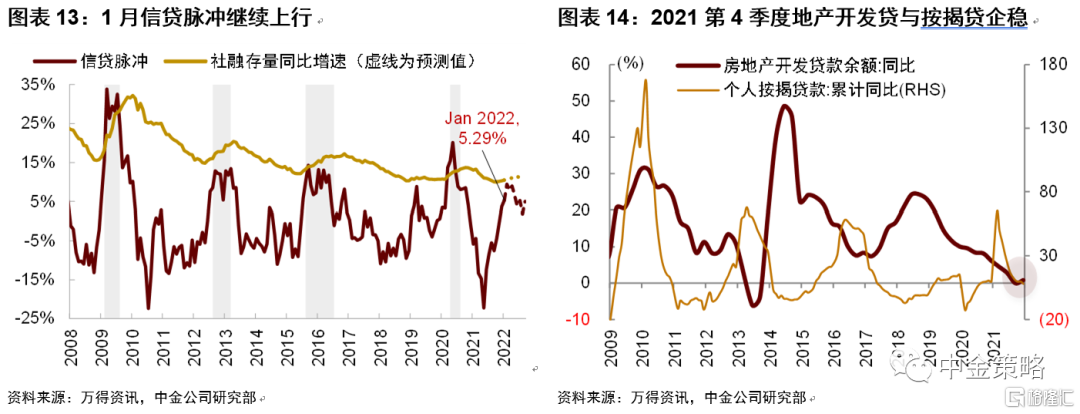

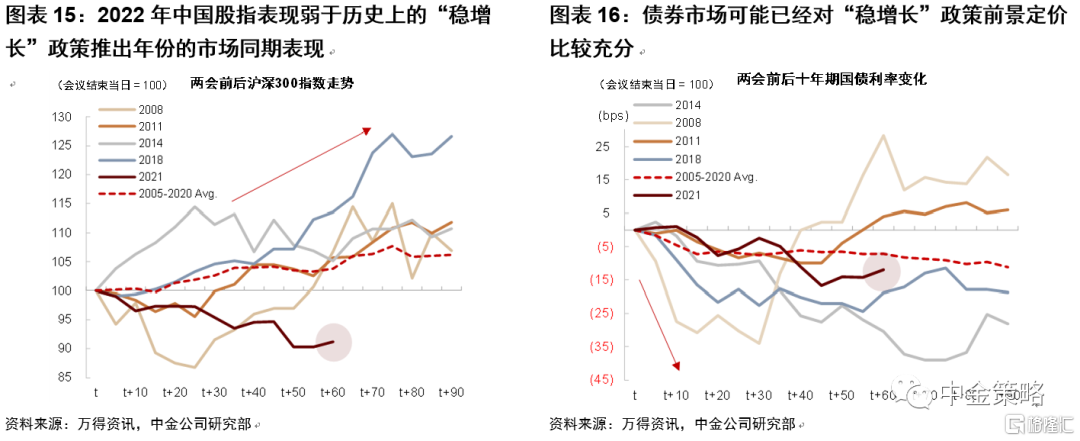

近期“穩增長”政策持續推出,執行效果正在顯現:第4季度貨幣政策執行報吿表述更積極,強調“加大跨週期調節力度”、“靠前發力”、“充足發力”、“引導金融機構有力擴大貸款投放”;1月新增社融6.2萬億元,同比多增近1萬億元,信貸脈衝繼續上行;製造業PMI連續3個月處於枯榮線以上;4季度地產開發與按揭貸企穩。

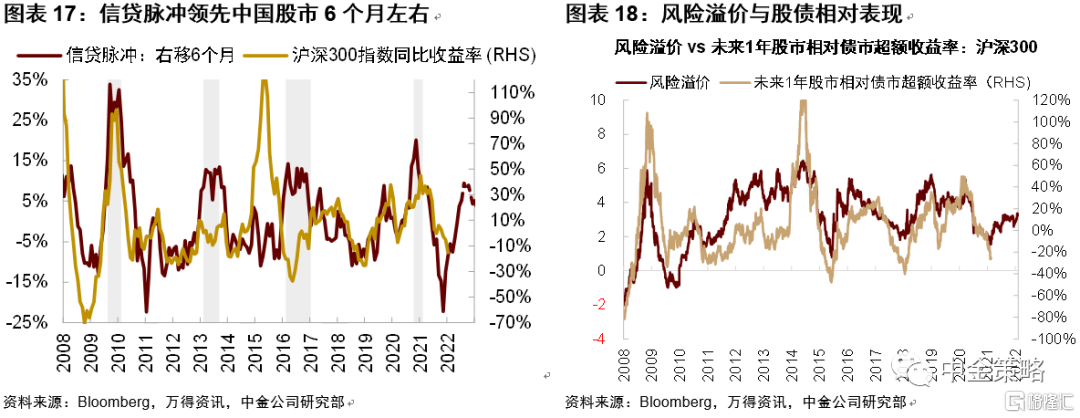

從資產配置指標看,信貸脈衝和風險溢價都顯示滬深300指數在未來3-6個月有不錯表現。我們預期穩增長政策繼續加力,經濟數據逐漸改善,有利於股票市場表現,建議維持超配A股和港股,標配國內債券。

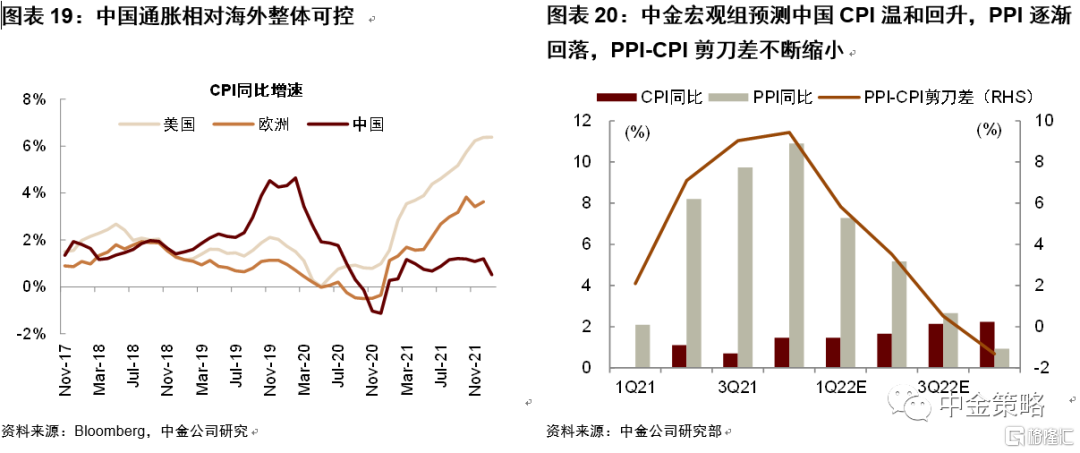

►通脹預期上升:俄羅斯出口石油和天然氣佔全球的12%和21%,烏克蘭是全球重要穀物與有色金屬出口國(《簡評俄、烏局勢對大宗商品市場的潛在影響》)。俄烏緊張局勢升級可能推高商品供給溢價,全球通脹預期進一步上升,海外央行貨幣緊縮加快,流動性收縮預期導致海外風險資產調整。與供需共同推動造成高通脹不同,當前中國的通脹壓力主要源於“雙碳目標”下的供給約束。受國內需求偏弱和“保供順價”措施影響,國內通脹壓力仍然整體可控,對政策發力與市場預期尚未形成明顯制約。

即使下半年國內通脹壓力有所增加,中國資產可能相對更具韌性。原因有二:

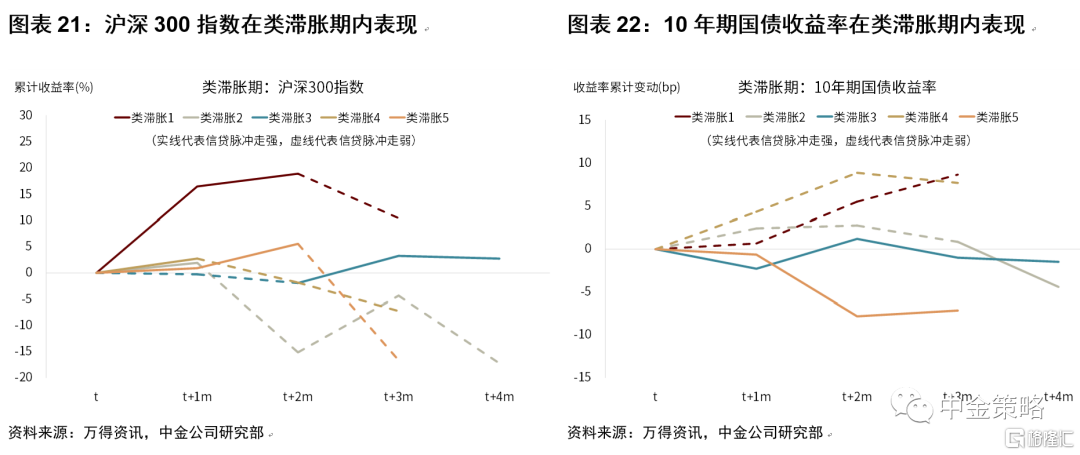

1)政策的逆週期調整往往能夠逆轉增長和通脹對資產的影響。觀察國內歷史上幾段類滯脹期內資產表現,我們發現影響中國資產價格在類滯脹期走勢的重要因素是國內宏觀流動性——信貸脈衝指標,原因可能在於中國經濟與資本市場很大程度上由政策驅動,而政策的逆週期調整往往能夠逆轉增長和通脹對資產的影響。

2)結合滯脹期跨國比較的經驗,中國“世界工廠”的製造業出口國地位可能使得中國資產面臨通脹壓力時具有相對優勢。

如果俄烏局勢惡化,如何對沖風險?

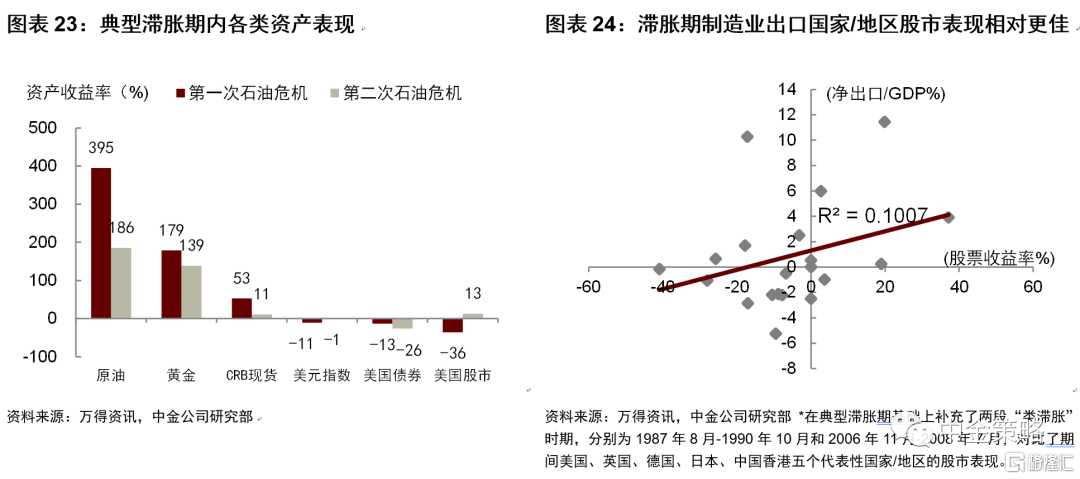

常用風險對沖資產包括美元、黃金、政府債券等。由於俄烏局勢也通過通脹預期影響全球市場,因此政府債券的對沖效果相對下降,同時石油等能源商品也成為備選對沖標的。在當前宏觀形勢下,黃金、能源商品、美元都能對投資組合起到一定對沖保護作用,但效果或不盡相同。在《2022年大類資產配置展望》中,我們已經把黃金定位為2022年的組合對沖資產,現在黃金對沖的性價比可能進一步提升,原因如下:

1)黃金、能源商品都可以對沖通脹風險,但能源商品經過2021年的大漲,價格已經處在高位,不能排除高位震盪甚至回調的可能性。與之對比,黃金價格近一年來價值相對穩定,可能仍有一定上漲空間。

2)與能源商品不同,黃金還可以對沖增長風險。如果今年全球增長放緩程度超預期,風險情緒大幅回落,將利空能源商品,但利多黃金。

3)目前美元的對沖效果不確定性較高。根據中金外匯組分析,美元往往在加息週期啟動後走向貶值,可能限制對沖效果。從資產價格歷史相關性看,我們也發現美元對地緣政治風險的對沖效果並不好(圖表4)。我們建議繼續標配黃金,對沖組合風險。