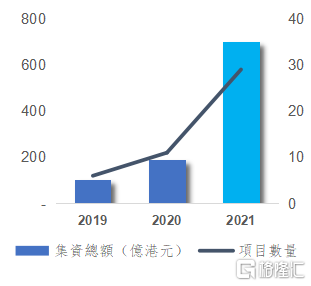

2022年1月20日,國泰君安國際控股有限公司("國泰君安國際"、"公司"或"集團",股份代號:1788.HK)宣佈,公司於2021年共參與承銷29個綠色債券及可持續發展債券項目,數量同比增加164%,集資總額達到701億港元,同比增加271%。近年來,公司積極響應國家政策號召,通過多樣化的高質量金融服務,引導國際資本流向綠色行業,滿足企業與機構客户向低碳、可持續發展方向轉型需要,有效管理潛在的ESG風險。2021年,公司繼續持續保持在港中資證券公司綠色債券發行市場的領先地位。

公司近3年綠債發行情況

以綠色金融支持可持續產業的重點項目:

2021年9月,國泰君安國際擔任聯席綠色結構顧問、聯席全球協調人、聯席賬簿管理人和聯席牽頭經辦人,助力廣州地鐵成功發行2億美元5年期高級固息綠色債券,創造了同期中資地方國企美元債的最低發行利率記錄,同時這也是2021年粵港澳大灣區首單國企綠色境外債券,所募集資金全部用於低碳交通項目。該筆債券獲得了惠譽A+的債項評級、國際綠色評級機構Sustainalytics綠色認證和香港品質保證局(HKQAA)貼標認證,受到諸多境內外知名投資機構的青睞,發行簿記訂單峯值超過22億美元,獲得11倍超額認購。

2022年1月,公司再次擔任聯席綠色結構顧問、聯席全球協調人、聯席賬簿管理人和聯席牽頭經辦人,協助廣州開發區控股集團成功發行Reg S、5年期固定利率的高級無抵押美元綠色債券,成為全國首單實現"香港+澳門+新加坡"三地同時掛牌上市的美元債券、首單粵港澳大灣區赴新加坡交易所上市的項目, 又一次成功實現了超低發行利率、高認購規模、高超募倍數的建簿表現。

另外,2021年11月,國泰君安國際作為聯席全球協調人、聯席賬簿管理人和聯席牽頭經辦人,協助上虞城市建設集團有限公司成功發行5年期2.4億美元高級無抵押可持續發展債券,此次發行為長三角地區國有企業首筆可持續境外債券,募集資金根據可持續金融框架用於集團境外債務再融資。

綠色債券助力企業轉型,綠色資本賦能負責任投資

國泰君安國際一直以來在業務發展策略上審時度勢,堅持綠色投資理念,優先考慮環保相關的投資及融資項目,全面貫徹ESG可持續發展理念。公司於2021年8月起正式加入香港綠色金融協會,推廣綠色金融和負責任投資理念發展。未來,公司將主動擁抱綠色金融新機遇,實踐公司社會責任,鞏固公司在ESG和碳中和領域的戰略佈局,與社會各界攜手邁向更具包容性的低碳經濟。