本文來自格隆匯專欄:中金研究, 作者:李詩雯 陳昊 彭虎

汽車連接器是用於汽車電子設備之間、進行電流/信號傳輸的基礎元器件,廣泛應用於動力系統、車身系統、底盤系統、智能座艙、自動駕駛等汽車系統模塊。相較於其他下遊領域應用,汽車連接器具有高耐溫性、強耐震性、高安全性等要求,屬於中高端的連接器產品。傳統燃油車的連接器產品應用場景有限,多以工作在12V-16V的低壓連接器爲主,技術壁壘有限。我們認爲,隨着汽車產業向電動化、智能化的方向邁進,高壓連接器、高速連接器等新品類在車內的用量有望迎來階躍,相關產業中具備潛力的國產供應商正在嶄露頭角。

摘要

高壓連接器:新能源車滲透率提升帶動單車用量增長。據乘聯會數據,2021年我國新能源乘用車零售滲透率達到14.8%,迎來快速滲透階段。相較傳統燃油車,新能源汽車新增的“大三電、小三電”系統提升了整車電壓水平,並在未來向800V架構發展,我們認爲高壓連接器作爲電動系統中重要的電氣連接零件有望迎來高速發展。我們測算至2025年我國新能源車高壓連接器市場可達250億元,對應2021-25年約58%的CAGR。

高速高頻連接器:充分受益智能化時代車內通信需求升級。高速高頻連接器主要應用於車外感知與車內通訊領域。我們認爲在智能化趨勢下,車端通信的數據總量持續上升,微軟預計實現自動駕駛每天將產生20-100 TB的數據量,至少需要2000 Mbps甚至10 Gbps的傳輸速率才能處理如此龐大的數據,據此我們認爲高速高頻連接器用量將快速攀升,高速率、小型化是產品重要的發展方向。我們測算至2025年我國新能源車高速高頻連接器市場有望達到230億元,對應2021-25年約54%的CAGR。

競爭格局:國產供應商有望突圍海外龍頭壟斷國內市場的局勢。據Bishop & Associates數據,2019年全球汽車連接器市場中,海外龍頭泰科、矢崎、安波福三家的市佔率合計達到了67%。中國雖爲全球第一大連接器市場,但行業內中小廠商衆多,且缺乏高端品類製造能力,國內車用高端連接器市場供應過去以海外龍頭廠商爲主。展望未來,我們認爲以下因素將驅動國產供應商的發展機遇:1)自主品牌客戶對國產供應商的青睞;2)高壓、高速連接器等增量需求帶來的“彎道超車”機遇;3)國產供應商在製造成本、服務能力,甚至對技術、標準上的理解積澱了競爭優勢。

風險

汽車電動化、智能化發展不及預期;國產供應商競爭能力不及預期。

正文

汽車連接器:構建能量與信息交互通道的“關口”

連接器是連通汽車電氣與電子系統所必須的基礎元件

連接器是電子系統設備之間,進行電流或信號傳輸與交換的元器件,可以增強系統設計和組裝的靈活性,是電子系統中不可缺少的電子零件。連接器作爲節點,在電路被阻斷或孤立處架起“橋樑”,使得電流流通並實現預定的功能。在電子系統中,連接器主要用以實現器件、組件、電子設備與各個子系統相互之間的連接,並且保證系統內部不發生無謂能量損失與信號失真的現象。

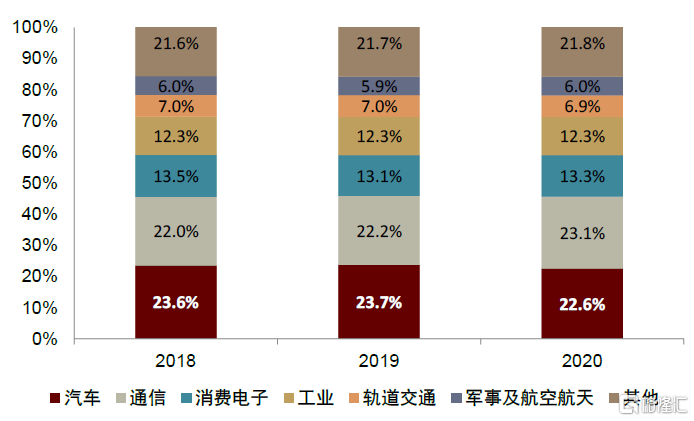

汽車是目前全球連接器市場最大的下遊應用場景之一。從下遊應用場景來看,連接器被廣泛應用於汽車、通信、消費電子、工業、軌道交通與航天等領域。伴隨着各細分領域終端產品技術的快速發展與市場的快速拓展,行業呈現專業化、細分化的趨勢。據Bishop & Associates統計,2018-2020年內,汽車場景佔全球連接器市場23%左右的市場需求。在汽車領域使用的連接器主要爲電連接器與微波射頻連接器,其結構由四大基本組件構成,分別是接觸件、殼體、絕緣體與附件,並在實際應用時區分爲公端與母端。

圖表:全球連接器應用領域結構(2018-2020年)

資料來源:Bishop & associates,中金公司研究部

圖表:汽車連接器的一般結構

資料來源:維庫電子,中金公司研究部

汽車連接器廣泛應用於動力系統、車身系統、底盤系統、智能座艙、自動駕駛等汽車系統模塊,爲車內電源/信號的傳輸搭起橋樑,且具有較高的技術和生產工藝壁壘,屬於中高端連接器產品。連接器的使用有助於減少汽車零部件單元升級維護的時間與成本,同時可以爲汽車帶來更多的可接入端口,有效地增加了汽車端的外延拓展能力。我們認爲,伴隨着汽車電動化與智能化的發展趨勢,連接器將扮演更爲重要的角色。

中國連接器行業發展加速,2016年成爲全球最大的連接器市場

連接器的出現以20世紀40年代爲肇端,順應當時的需求,主要應用於特種類產品。之後,伴隨着民用消費電子類產品的發展,連接器的應用場景迅速延伸到以通訊、汽車以及消費電子爲代表的民用領域。據Bishop & Associates統計,2010年至2020年,全球連接器行業規模從477.6億美元增長至627.6億美元,2010~2020年CAGR達到2.8%。

圖表:全球連接器市場規模

資料來源:Bishop & Associates,中金公司研究部

從全球的產業格局看:連接器最早在美國發展起來,美國在基礎技術與專利數量等方面處於領導地位;而歐洲與日本則在連接器材料與生產工藝上具有領先優勢。長期以來,高附加值連接器的關鍵技術被歐美日的廠商所掌握。20世紀70年代,中國連接器市場的應用場景逐步從航天轉型到民用。中國民用連接器的發展歷程大致可劃分爲四個階段。

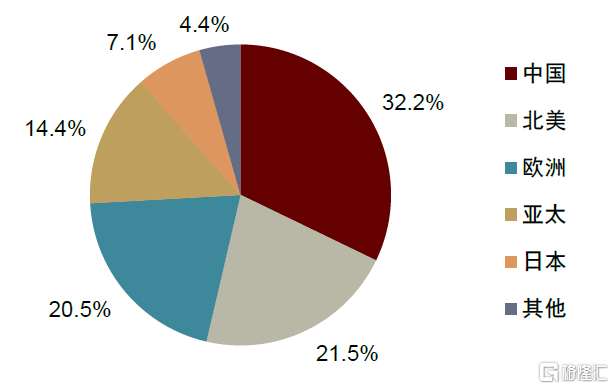

20世紀末21世紀初,伴隨着全球製造業向中國轉移的趨勢,國外連接器頭部企業在中國投資設廠,中國連接器行業得以迅速發展,市場呈現快速擴張的態勢。此外,以汽車、通訊、消費電子爲首的下遊行業崛起,向上帶動連接器市場高速增長。據Bishop & Associates統計,2011年至2020年,我國連接器行業規模從113.6億美元增長至201.8億美元,2011~2020年CAGR達到6.6%。從市佔率來看,中國於2016年超過歐美等地區,成爲全球最大的連接器市場,2020年佔比達32.2%。

圖表:中國連接器市場規模

資料來源:Bishop & Associates,中金公司研究部

圖表:2020年連接器分地域市佔率

資料來源:Bishop & Associates,中金公司研究部

在中國,汽車連接器行業的發展與中國汽車產業態勢息息相關。在早期,受限於技術瓶頸以及合資整車廠相對穩定的供應鏈關係,市場主要被海外汽車連接器廠商所佔據。然而,隨着我國汽車產業的發展,國產品牌車型的推出率先爲國內汽車連接器廠商打開了需求空間,隨後再憑藉自身的產品性價比與終端響應速度等優勢,逐漸進入更多的汽車廠商供應鏈體系。在低壓連接器方面,海外廠商的市場份額已逐漸被國產廠商所佔據。

我國新能源汽車產業爲國內汽車連接器廠商帶來新機遇。在汽車電動化與智能化的革新趨勢之下,國內汽車連接器廠商可以藉助供應鏈重塑的窗口期,順勢切入整車廠供應體系,導入高壓與高速連接器產品。與此同時,國內新能源汽車廠商往往會因爲更優的性價比、更快的終端響應速度以及區位優勢條件,將國內連接器廠商納入供應體系。目前,國內汽車連接器供應商主要是由其它領域的頭部連接器廠商拓展汽車相關產品線而形成的。

汽車電動化與智能化“雙輪”驅動汽車連接器市場長足發展

隨着新能源汽車的加速滲透,以及汽車自動駕駛技術的發展,汽車連接器需要能夠在高電壓大電流的運行環境下工作,並且要在信息傳輸方面與汽車電氣系統集成化的變革趨勢相適配。相應地,汽車連接器產品進行了更迭升級,從傳統的汽車電氣連接,逐步向滿足更高級別的電動化與智能化連接進行發展,融入通信、計算、控制等功能。我們預計,順應汽車產業的變革趨勢,高壓連接器與高速連接器的單車價值量將迎來上升。

►高壓連接器:滿足汽車電動化的需求,一般根據場景不同,提供60V~800V甚至更高電壓等級的傳輸,以及10A~300A甚至更高電流等級的傳輸。汽車高壓連接器主要應用於汽車電池、PDU、OBC、DC/DC、空調、PTC加熱器與充電接口等方面。

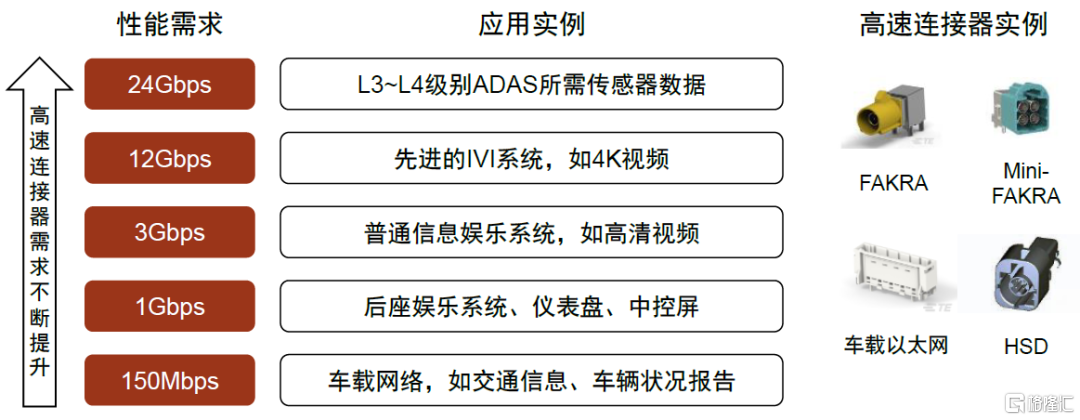

►高速連接器:滿足汽車智能化需求,一般運用在車外感知與車內通訊領域,主要分爲FAKRA連接器、Mini-FAKRA(HFM)連接器、HSD連接器以及車載以太網連接器。汽車高速連接器主要應用於車載攝像頭、車載雷達、IVI系統、駕駛輔助系統等方面。

汽車動力系統變革,高壓連接器迎來增量空間

碳中和提上議程,汽車電動化步入快車道

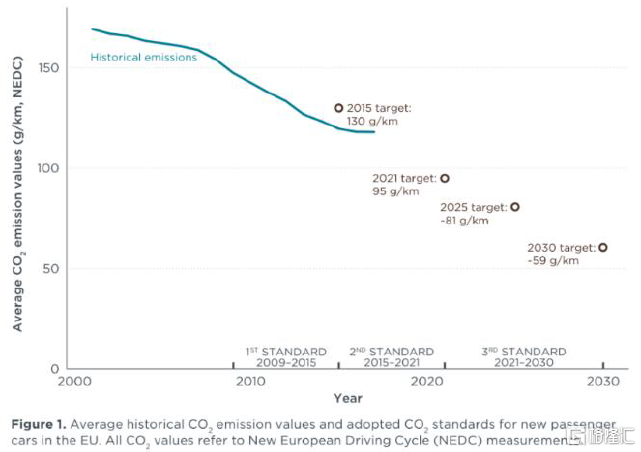

在全球各個國家逐步落實碳中和倡議的背景下,新能源汽車替代傳燃油車成爲新趨勢。燃油車的發動機與動力系統難以進行本質革新,減排空間有限。據歐盟官方數據統計,歐盟國家新車平均碳排放量在2015年下降至119.5g/km後,2019年反而上升至122.4g/km。若要滿足更爲嚴苛的汽車碳排放標準,需要大力發展新能源汽車,提升新能源車的佔比。

圖表:歐盟乘用車歷史CO2排放量及未來目標

資料來源:Europa.eu,中金公司研究部

圖表:燃油車及新能源車的CO2排放量相差較大

資料來源:大衆集團官網,中金公司研究部

電動汽車是我國實現汽車產業彎道超車、保障能源安全的必然選擇。我國新能源汽車產業鏈總體發展進程較快,在政策的推動下,新能源汽車產業發展有望進一步加速。根據國務院辦公廳印發的《新能源汽車產業發展規劃(2021-2035年)》,到2025年我國新能源汽車新車銷售量將佔新車總銷量的20%左右,並完善雙積分制度以補充財政補貼,確定了我國新能源汽車產業長期向上的發展趨勢。據乘聯會數據,2021年我國新能源乘用車零售滲透率達到14.8%[1],較2020年5.8%的滲透率顯著提升。同時,在過去的一年中,我國新能源汽車滲透率逐月走高,2021年12月達到了22.6%的滲透率水平。

車端:汽車動力與傳動系統革新,爲高壓連接器帶來全新需求

汽車電氣化程度更高,電氣系統的革新爲汽車高壓連接器打開需求空間

新能源汽車與傳統燃油車最大的差異點在於採用三電系統作爲整車的動力來源,因此相較燃油車新增了一整套電動系統。由於新能源汽車需要較大的功率來保證續航裏程和動力性能,動力電池容量往往較大;而電池與相關的電氣設備通常需要運行在相同電壓水平之下,因此整車電壓水平處於較高位置。目前主流車型高壓系統採取400V高壓架構,以大衆ID.4 MEB平臺包含12個電池模組的大電池包爲例,其淨容量達77kWh,正常工作電壓處於400V水平。

圖表:新能源汽車高壓系統示意圖

資料來源:大衆集團官網,中金公司研究部

我們認爲,伴隨着新能源汽車的加速滲透趨勢,與隨之相應的汽車電氣系統革新的變化,未來新能源汽車中高壓連接器的單車使用數量將呈上行趨勢,對於連接器性能的需求也將不斷提升,最終體現爲預充電阻和高壓接觸器。高壓連接器單車價值量的提升,市場空間可期。

圖表:TE新能源汽車電氣連接解決方案

資料來源:泰科電子官網,中金公司研究部

圖表:TE新能源汽車高壓解決方案

資料來源:泰科電子官網,中金公司研究部

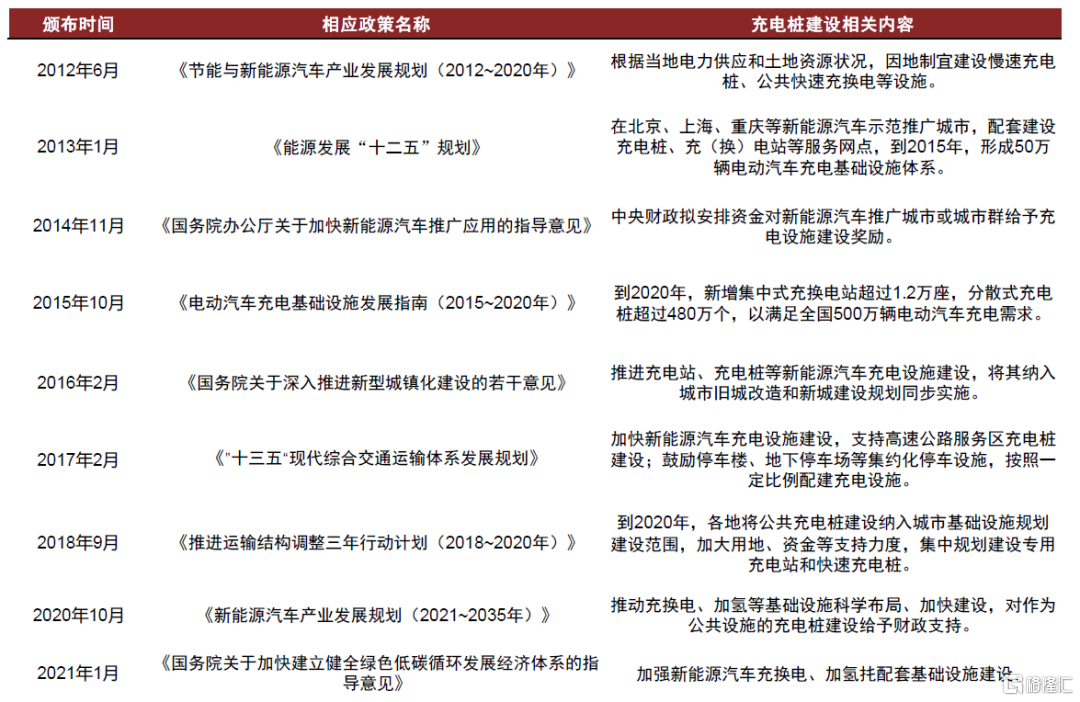

補能端:充電樁加速部署,充電樁用連接器有望放量

受益於新能源汽車相關配套設施建設的推動政策,充電樁部署節奏有望加快。自2012年起,國務院與發改委相繼頒佈多條政策以支持新能源汽車充電樁建設。在2015年10月頒佈的《電動汽車充電基礎設施發展指南(2015~2020年)》中提到,預計到2020年建成集中式充換電站超過1.2萬座,分散式充電樁超過480萬個,以滿足全國500萬輛電動汽車充電需求。

圖表:中國電動汽車充電設施建設的相關政策梳理

資料來源:國務院,工信部,發改委,中金公司研究部

據EVCIPA與公安部數據顯示,截至2021年末,我國充電基礎設施累計保有量約爲261.7萬臺,而同期的新能源車型保有量約爲784萬輛,車樁比約爲3:1。據新華網援引數據,預計到2030年,我國新能源汽車保有量將達到6420萬輛[2],若按照車樁比1:1的建設目標,充電樁建設環節仍存在較大市場空間。

圖表:中國新能源汽車公共類充電樁保有量

資料來源:EVCIPA,中金公司研究部

圖表:汽車充電樁部署節奏有待加速

資料來源:中信部,勾股大數據,中汽協,EVCIPA,中金公司研究部

隨着新能源汽車保有量的不斷提升,以及新能源汽車的裏程焦慮問題,汽車充電時間長的痛點越發被關注,而具備快充功能的充電樁能有效緩解這一問題。具備快充功能的充電樁以直流充電樁爲主,其充電功率往往是交流充電樁的十倍左右,安裝成本也相應更高。此外,伴隨着快充效率的不斷提升,直流充電樁的平均功率呈現上升趨勢,而充電功率的上升會對充電樁用連接器的性能表現提出更高的要求。

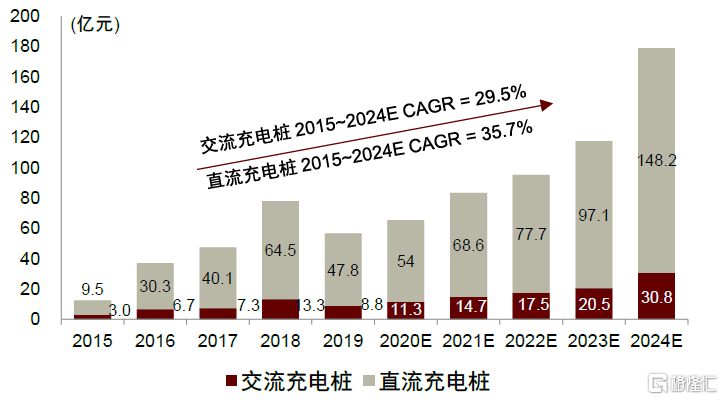

直流充電樁因其優異的快充性能表現與車主需求更爲貼近,在當下更受到市場的青睞,市場空間有望被進一步打開。勾股大數據顯示,直流充電樁市場規模將呈現加速上升趨勢,2015~2024E年CAGR達到35.7%,而同期交流充電樁市場規模CAGR爲29.5%。

圖表:中國新能源汽車充電樁行業市場規模

資料來源:勾股大數據,中金公司研究部

圖表:中國新增公共直流充電樁平均功率

資料來源:EVCIPA,中金公司研究部

在充電樁中,連接器主要運用在預充電阻、高壓接觸器與充電槍等環節,是不可或缺的零部件。與傳統交流充電樁相比,直流充電樁的輸出功率更高,一般規格爲30KW~180KW不等,而且其內部構造也更爲複雜,需要更多的模塊單元以實現快充功能,連接點大幅增多。因此,直流充電樁需要電壓承載能力更強、數量更多的連接器。

圖表:充電樁中所使用到的連接器(外部接口)

資料來源:菲尼克斯電氣官網,中金公司研究部

市場空間測算

市場空間測算#1:車端高壓連接器

高壓連接器單車價值量受整車電壓水平、高壓部件數量以及生產廠商等多因素影響:

►整車電壓水平。目前主流採用400V高壓系統,但爲了加大充電功率、提高充電速度,整車電平有向800V架構發展的趨勢。高端車型如保時捷Taycan已採用800V架構,國內比亞迪、極氪、嵐圖、理想等純電車型均開始佈局800V架構。更高的電壓水平對連接器材料選擇和結構設計提出更高要求,價格具備向上空間;

►高壓部件數量。高壓架構由400V向800V轉變的過程不是一蹴而就的,當處於電池達到800V而部分高壓部件如空調壓縮機仍在400V的階段,就需要額外的DC-DC進行降壓處理,由此增加高壓部件數量。另外,爲了提高整車銷量,部分車型會採用雙電機驅動,如特斯拉model 3 Dual Motor版。高壓部件數量越多,所需的高壓連接器數量也呈線性增加;

►生產廠商。產品價格受生產廠商自身規模、成本以及技術差異影響。根據我們產業鏈調研,高壓連接器單個價格在20元左右,而泰科高壓連接器單價可超過30元(貿澤電子數據)。

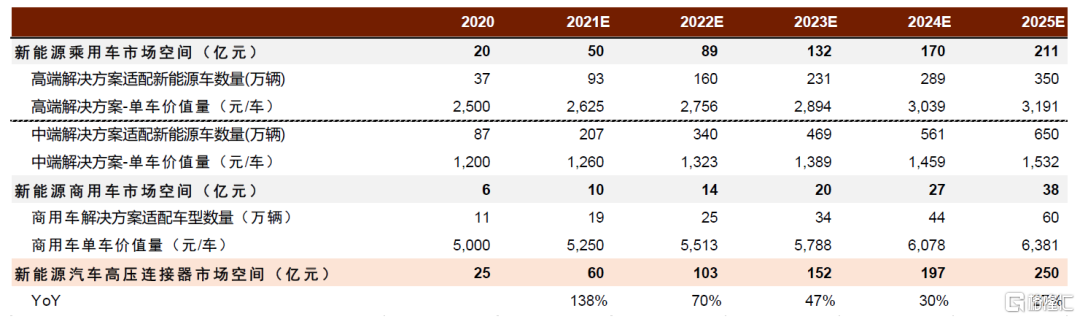

綜合上述分析,我們認爲,乘用車單車高壓連接器數量平均約爲35-50對,單車價值量平均約爲1000-3000元。且伴隨高壓架構向800V轉變,單車價值量有望逐步提升。我們測算,至2025年我國新能源汽車高壓連接器市場可達250億元,對應2021-25年CAGR約爲58%。

圖表:車端高壓連接器市場空間測算

資料來源:乘聯會,中金公司研究部

市場空間測算#2:充電樁用連接器

充電樁中的高壓連接器價值量主要受充電樁種類與充電樁功率的雙重因素影響:

►充電樁種類。新能源汽車充電樁區分爲交流充電樁與直流充電樁,交流充電樁主要用於慢速及家用充電,功率一般爲7kW;而直流充電樁主要用於快速充電,充電功率一般可達到60kW或120kW,有效地縮短了充電時間。此外,還有小部分交直流一體式充電樁。與交流充電樁相比,直流充電樁的差異主要在於:1)更高的電壓平臺;2)更爲複雜的充電控制器與功率模塊結構;3)內部電路結構需要用到額外的DC/DC器件。因此,直流充電樁在連接器的用量與單件價值量上會相對更高。

►充電樁功率。直流充電樁可根據其充電功率,分爲30kW及以下與30kW以上兩大類。充電功率的提高對高壓連接器的需求增量主要體現在:1)爲實現更爲快速的充電,電壓平臺需要從400V提升到800V乃至更高的水平,連接器的材料選擇和結構設計要求更高;2)高充電功率需要通過並聯多個功率模塊實現,連接器用量隨之增加;3)高功率充電對於充電槍接口的溫控提出了更高要求,需要在端子處引入液冷系統與溫感模塊。

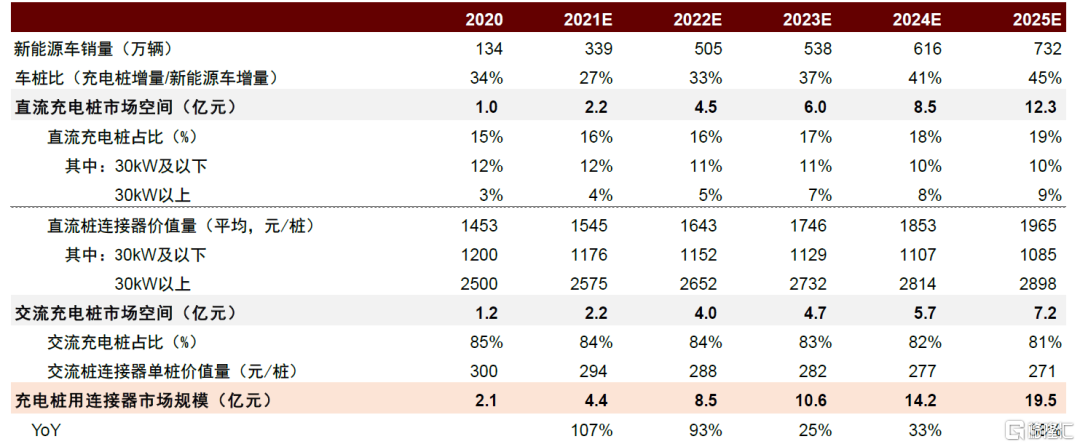

綜合上述分析,我們認爲,交流充電樁單樁主要連接器用量約爲8~12對,單樁價值量平均約爲300元,伴隨新能源汽車加速滲透,隨車交流充電樁的規模放量將推動其價格的降低。直流充電樁的主要連接器用量約爲8~15對,且連接器的用量、性能等級與充電功率正相關。我們估算30kW及以下直流樁的連接器單樁價值量約爲1000~1200元,30kW以上直流樁的連接器單樁價值量約爲2500~3000元。我們測算,至2025年我國新能源汽車充電樁高壓連接器市場可達19.5億元,對應2021-25年CAGR約爲45%。

圖表:充電樁用連接器市場空間測算

資料來源:EVCIPA,乘聯會,中金公司研究部

智能化趨勢確立,高速連接器有望放量成長

汽車智能化進程加快,數據傳輸訴求增多

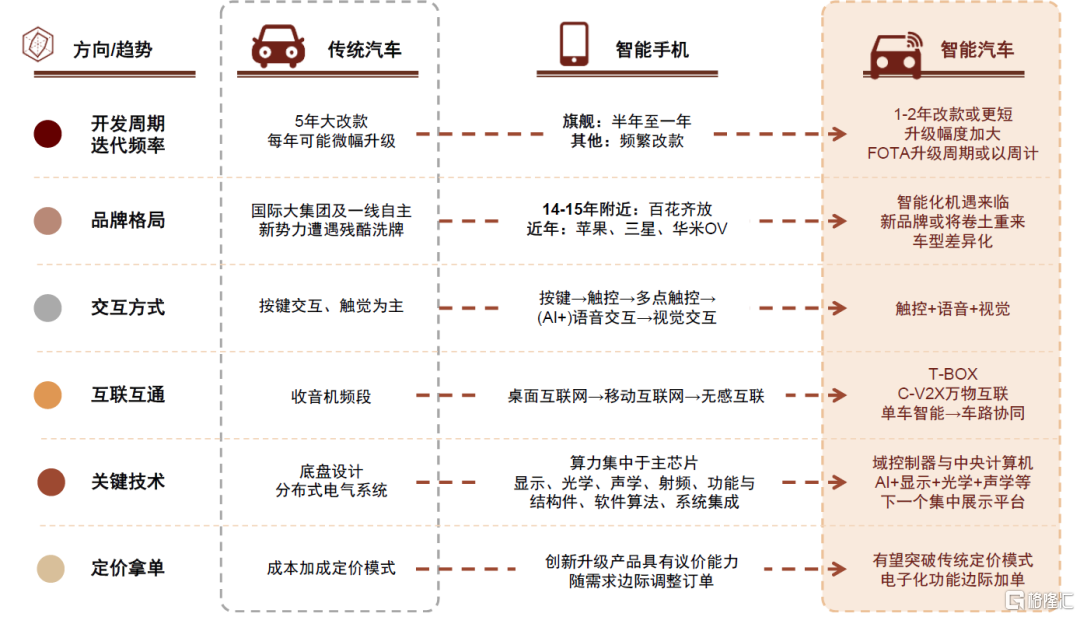

覆盤智能手機黃金十年,我們認爲智能汽車有望走出與智能手機相似的迭代路徑。汽車行業處在傳統製造向科技制造轉型的進程中,汽車逐漸由單純的代步工具發展爲集娛樂、辦公、消費於一體的“車輪上的互聯空間”,汽車消費羣體對智能化的需求被激發。一場汽車界“智能機取代功能機”變革正在醞釀。我們認爲,汽車智能化趨勢下,車端通信的數據總量顯著上升,對於數據傳輸的即時性要求也更高。

圖表:智能汽車正在多個方向展現與智能手機的相似路徑

資料來源:Yole,汽車之家,萬得資訊,中金公司研究部

高速連接器作爲信號傳輸中繼,廣泛應用於車端通信

高傳輸速率場景下需要高速連接器完成數據信號的傳輸,對於電氣性能方面的要求更加苛刻。汽車智能化所產生的對汽車連接器的增量需求來源於兩個方面:1)一方面,智能化需要各類傳感器來完成汽車感知環節的數據收集,新增的電子器件相應增加了高速連接器的數量需求;2)另一方面,智能化推動整車架構集中化趨勢,車內通信方式向高傳輸速率的車載以太網發展,我們認爲車載以太網連接器有望迎來量增空間。

具體來看,高速連接器呈現高速化、小型化的特徵。汽車智能化功能的拓展,使得汽車高速連接器的傳輸速率要求從150Mbps逐漸上升至24Gbps;同時汽車輕量化、整車架構集中化等趨勢對零部件的空間優化提出了更高的要求,小型化是高速連接器的重要發展方向。相應的連接器產品如FAKRA、Mini-FAKRA、HSD及車載以太網連接器被相繼推出。

圖表:汽車智能化催生高速連接器需求

資料來源:泰科電子官網,中金公司研究部

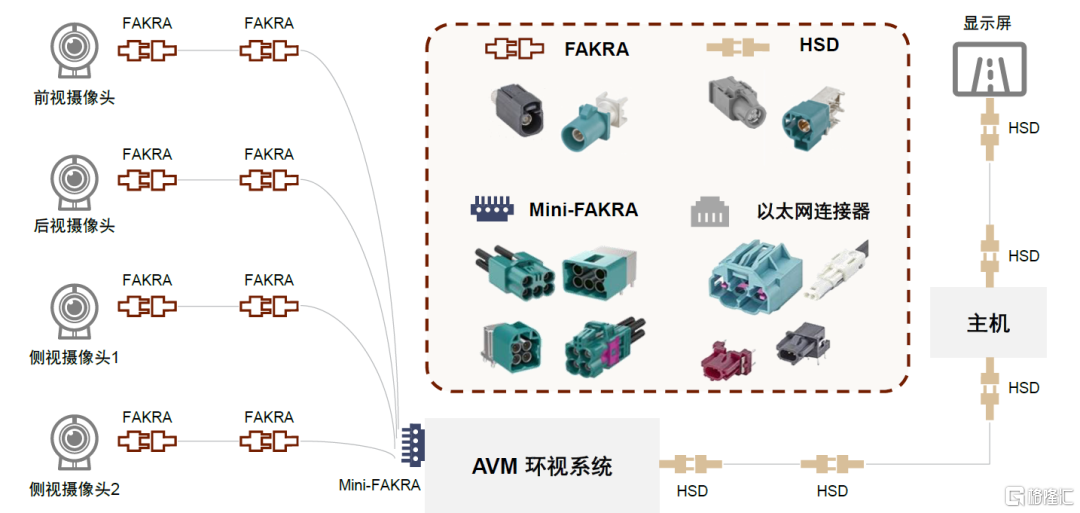

我們以AVM系統架構爲例,分析四類連接器的應用場所。FAKRA一般應用於傳感器的安裝連接;Mini-FAKRA因其良好的集成化性能,作爲傳感器數據與AVM系統的傳輸中介;HSD主要用在AVM到主機端、主機端到座艙端的高速傳輸;車載以太網則作爲車內通信的主幹網絡,連接車端內部的各個子系統。

圖表:汽車高速連接器應用場景(以羅森伯格環視ADAS架構爲例)

資料來源:羅森伯格官網,中金公司研究部

市場空間測算:高速連接器

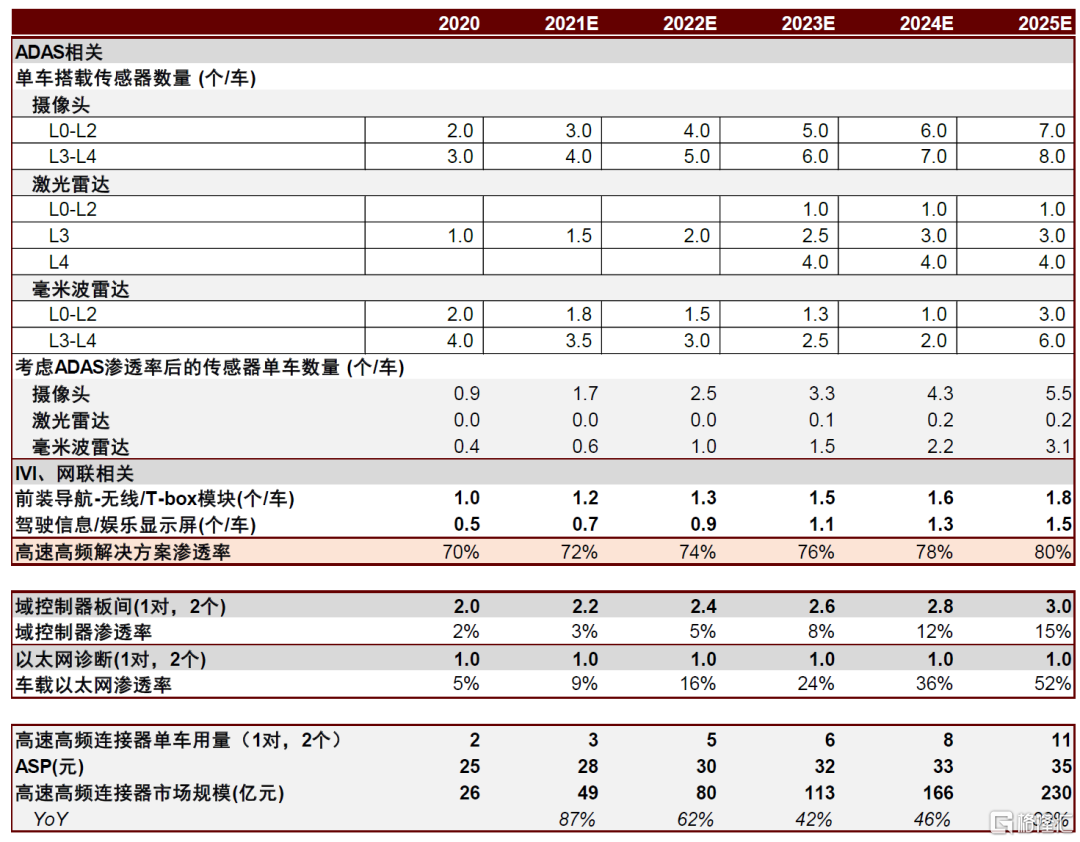

我們基於汽車高速連接器市場現狀,對國內市場規模進行測算如下:

►當前車載以太網的應用場景主要在於ADAS域、IVI信息娛樂域(顯示屏、前裝導航系統)和網聯繫統(T-Box、高速網關等),因此,我們在測算模型僅考慮這三個部分中的高速高頻連接器用量。

►鑑於在與ADAS、IVI系統、網聯相關的環節中仍存在一定量的低速連接器使用場景,因此我們假設高速高頻解決方案在ADAS、IVI系統、網聯中的滲透率將從2020年的70%提升至2025年的80%,而在域控制器板間和以太網診斷口的連接方式我們默認爲完全採用高速的連接器。

►高速高頻連接器2020年的單價約爲25元。向後看,爲實現更智能化的座艙交互、更高水平的自動駕駛、更低延遲的智能網聯,對於高速高頻連接器的傳輸速率需求將從150Mbps(車輛狀況報告、普通IVI系統等功能)逐步上升至24Gbps(L3~L4級別ADAS、先進IVI系統等功能)。因此,我們假設高速高頻連接器單價將在2021-22年保持10%的年增長、2023-25年保持5%的年增長。

我們測算,至2025年我國汽車高速高頻連接器市場規模可達約230億元,對應2021-25年CAGR約爲54%。

圖表:高速高頻連接器國內市場規模測算

資料來源:乘聯會,中金公司研究部

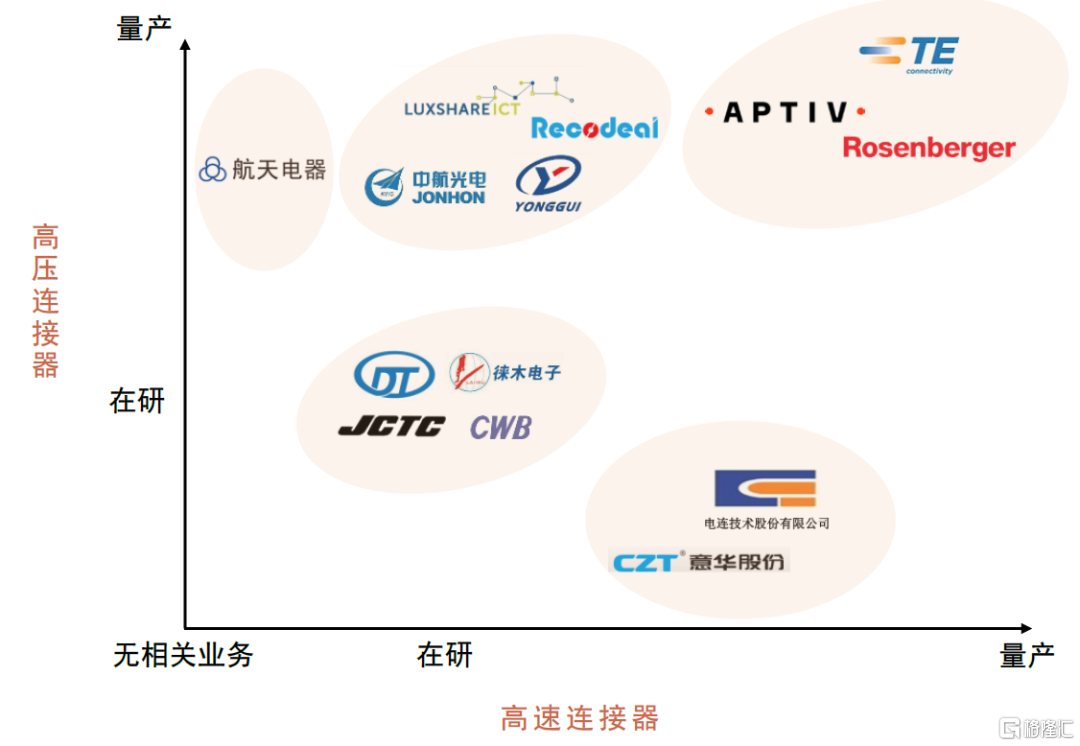

行業整體格局集中,國內廠商有望實現彎道超車

國際龍頭佔有市場先機,國產廠商穩步趕超

汽車連接器產品壁壘更高,市場競爭格局更爲集中。與其他連接器產品相比,汽車連接器的研發設計難度更高,製作工藝與可靠性要求也更爲嚴格,且車規標準研發週期以及汽車廠商認證週期均相對較長,需要時間來形成漸進式的放量,因此先發者的競爭優勢會相對顯著。此外,由於試錯成本高昂,所以車企在選擇零部件供應商時,往往會優先考慮品牌度更高的廠商,這對頭部連接器廠商無疑是一種利好。據Bishop & Associates數據顯示,2019年全球連接器廠商CR3爲35.2%,而同期汽車連接器廠商CR3達到了66.8%。

進一步觀察市場格局,我們發現國際廠商領先地位明顯。國際廠商進入連接器市場時間較早,在連接器方面形成豐富的技術儲備。而連接器產品在底層原理上具有共通性,因此廠商在其他領域中的開發經驗可以被參考沿用至汽車連接器領域。以泰科電子爲例,其成立時間可追溯至1881年,目前已形成了較爲齊全的產品矩陣,可同時提供汽車高壓連接、高速連接與小型模塊化連接的解決方案。據Bishop & Associates數據顯示,2019年泰科電子佔到全球汽車連接器市場39.1%的份額,領先地位突出。

圖表:2019年全球連接器廠商競爭格局

資料來源:Bishop & Associates,中金公司研究部

圖表:2019年全球汽車連接器廠商競爭格局

資料來源:Bishop & Associates,中金公司研究部

中國連接器行業起步較晚,在性能要求更高的汽車領域仍具備較大的發展空間。中國雖爲全球第一大連接器市場,但行業內中小廠商衆多,且產品多以消費電子連接器等附加值較低的產品爲主。國內高端連接器市場仍被國際龍頭廠商所佔據,汽車高壓與高速連接器方面,國際廠商仍具備強大的優勢。但我們認爲,在中國產業結構升級的過程中,下遊需求的推動以及技術儲備的積累,國內廠商有望在高端連接器產品方向形成突破。

國內連接器廠商穩步拓展產品線,開闢汽車連接器業務。以瑞可達爲例,瑞可達成立之初以通信行業射頻連接器爲主營業務;自2015年新能源汽車開始萌芽發展開始,以客戶需求爲導向,瑞可達先後開發出高壓大電流連接器、換電連接器,落地於客戶量產車型中。

圖表:主流汽車連接器廠商的產品與企業特點(按市佔率劃分)

資料來源:Bishop & Associates,中金公司研究部

受益於汽車新能源趨勢,國產汽車連接器迎來“彎道超車”機會

國內新能源汽車的發展迅速,本土連接器廠商成功切入新能源汽車產業鏈。在此之前,傳統燃油汽車的連接器市場通常被國際廠商所佔領,進入壁壘較高。而我國是新能源汽車市場的核心產地,國內廠商具備地緣優勢,同時疊加目前正逢高壓、高速連接器產品迭代窗口期,國內廠商迎來了增量市場空間。另外,國內新能源車相關零部件產品的標準認證更爲嚴格,只有滿足《電動汽車安全要求》等3項強制性國家標準的汽車連接器才被允許搭載上車,因此從產品導入的時間窗口來看,本土廠商與國際廠商處於同一起跑位置。

與此同時,國內廠商持續的技術投入迎來收穫期,在高壓與高速連接器方面均推出了豐富且成熟的產品。國內廠商十分重視技術投入,近三年研發費用率均高於國外廠商,產品開發升級意願強烈。經過多年的技術沉澱,在設計能力與自動化生產能力上已經滿足了相應的要求,實現高端產品的量產,逐漸打破國際行業巨頭的壟斷,爲下遊整車廠提供了多元化的連接器產品。

圖表:國內廠商高壓、高速連接器產品

資料來源:瑞可達官網,電連技術官網,中金公司研究部

圖表:國內外廠商高壓連接器產品對比

資料來源:各公司官網,中金公司研究部

圖表:國內外廠商高速連接器產品對比

資料來源:各公司官網,中金公司研究部

圖表:國內外主要廠商汽車連接器的業務發展狀況

資料來源:各公司官網,中金公司研究部

下遊客戶方面,國內連接器廠商的主要客戶爲自主品牌車企,合資車企的供應量較少。由於汽車產業的特殊性質,在確定車型之後,車型所配套使用的連接器型號也會隨之固定,在該車型的生命週期內難以被替換。合資車企更傾向於選擇有着長期合作關係的國外廠商進行採購,受益於目前自主品牌車企汽車銷量的增長,國內汽車連接器廠商的市場空間可期。

“以新對新”,國內廠商迎來新機遇。新能源汽車作爲新興產業,其電動化、智能化趨勢爲連接器行業創造了高壓、高速連接器等傳統燃油車所不存在的新增需求,國內外連接器廠商站在了同一條起跑線上。同時,近年來涌現出的如特斯拉、蔚來等一批新造車勢力,不會過分依賴於泰科、羅森伯格等傳統連接器品牌,國內廠商的高端汽車連接器產品憑藉成本優勢、靈活響應,同樣有機會參與到供應鏈體系中。我們認爲,國內廠商面臨“彎道超車”的歷史性機遇:

►成本優勢:從成本控制與產品價格的角度來看,國內連接器廠商的表現更爲優異。國內汽車連接器頭部廠商在毛利率與淨利率方面盈利能力良好,而同期國際頭部廠商的表現則稍顯劣勢。此外,由於國內廠商通過沖壓工藝代替數控機牀的方式顯著地降低了工藝成本,且國內用工成本更低,因此在產品定價方面往往會低於國際廠商,在價格端具備競爭優勢。

►靈活響應:終端響應快,與新能源整車廠進行合作研發,滿足定製化需求。受益於地理區位與信息溝通優勢,國內汽車連接器廠商可以和國內整車廠能夠在研發階段就根據連接器性能與車型的適配性進行產品開發,建立更爲緊密的合作關係。

►國產替代:順應產業鏈自主可控的趨勢,國產替代進程有望加速。汽車連接器是汽車之“關節”,連接車內電信號、數據信號等的傳輸。爲確保供應鏈安全,避免“卡脖子”現象,我們認爲實現國產替代具有必要性。此外,受疫情影響,國際連接器廠商的產能受限,許多車企轉向了國內廠商進行汽車連接器的採購,有望進一步加速實現國產替代。同時,國內廠商在部分細分領域的技術環節上,完成了對國際廠商的超越。

長期來看,伴隨着國內廠商研發能力與生產工藝的提升以及車規級資質認證的完善,在滿足連接器性能的前提下,優秀的性價比、快速的終端相應能力有望使國內廠商脫穎而出。同時綜合考慮到汽車連接器需求總量的攀升、較高的研發量產壁壘與車規級認證週期的因素,我們認爲國內頭部供應商將迎來3~5年的景氣週期。

風險提示

汽車電動化、智能化發展不及預期:我們認爲,新能源汽車補貼政策退坡、電池技術進步速度下降可能導致汽車電動化進程不及預期。與此同時,若車載傳感器、車載芯片、座艙電子發展不及預期,將會影響ADAS以及智能座艙滲透水平,進而使得汽車智能化發展不及預期。

國產供應商競爭能力不及預期:汽車高端連接器方面,相較於國產供應商,海外供應商仍在技術積澱、產品性能、量產能力方面具備一定的優勢,且相應產品已成熟落地於海外新能源車型中。若國產供應商無法在產品性能與量產能力上得到下遊客戶認可,競爭能力可能不及預期。