本文來自格隆匯專欄:君臨

2022年第一個交易日,市場延續了去年的結構性行情,指數受新能源、創新藥等權重股影響收跌,但個股層面卻有三千多家公司上漲。

表現最好的依然是各種利好政策頻出的中藥,以及元宇宙方向。

最近,創新藥和中藥之間出現了截然相反的走勢,中藥在“政策+消費升級+業績回升+估值窪地”等因素的影響下越走越強。

CXO之前作為醫藥板塊的避險地,突然被一則“FDA制裁”消息搞崩,加上本身估值高,開始連續調整。

目前的情況看,不排除有部分醫藥主題基金正在平衡創新藥和中藥的倉位。

元宇宙方面,元旦期間幾個虛擬人陸續推出,如湖南衞視小漾、江蘇衞視虛擬鄧麗君,帶動相關板塊大漲,市場對於元宇宙依然充滿熱情。

脱離概念炒作,從場景普及和業績兑現的角度,VR作為元宇宙入口,應該是其中確定性最高的部分。

VR設備

1、產品趨於成熟

之前大眾對VR產品的體會是硬件性能差、可玩應用少,總體體驗不足,但在2021年,情況明顯改變。

這個聖誕節,VR銷量增長強勁,Oculus移動端應用在聖誕節期間登頂美區免費榜榜首,並在14個國家/地區躍居前五。

目前,Oculus Quest系列銷量差不多有1000萬台,這個數量説明產品在硬件上已經比較成熟,也正在無限接近扎克伯格提出的“臨界點“。

他認為1000萬這個用户量是“內容和生態系統爆炸增長”之前的關鍵門檻。

當VR行業活躍用户越來越多的時候,行業將會進入內容開發者獲利豐厚—開發者開發更多優質內容—硬件銷量更多—內容開發者更多獲利的正向反饋。

市場總喜歡把VR/AR放在一起討論,覺得是一回事,但其實這兩在硬件、應用上的發展都有明顯差距。

簡單地説,VR/AR均需要使用計算機繪製虛擬圖像,但VR中的圖像全部由計算機繪製,往往需要更高性能的GPU。

而AR需要對場景進行理解,需要使用非常複雜的算法實時運行,因此對CPU的性能要求很高。

應用場景方面,VR以娛樂用途為主,更側重於遊戲、視頻、直播、社交等C端領域。

而AR可用於工業、軍事、醫藥、教育等日常生活的各個方面,用途更加廣泛,在C端和B端皆有應用。

市面上主流VR產品

硬件方面,區分VR與AR最簡單的方式是,VR需要一個不透明的頭戴設備完成在虛擬世界中的體驗,而AR需要清晰的頭戴設備看清真實世界和重疊在上面的信息和圖像。

AR出貨量雖然也很快,但體量遠小於VR頭顯,所以目前VR依然是元宇宙中確定性最強的一環。

從頭部企業發展狀況看,國內外科技巨頭早已佈局VR多年,臉書、微軟、英偉達、騰訊、字節都花費重金,準備打造自己的產業生態鏈。

2、一體化成主流

VR頭顯主要包括外接式、一體式、手機盒子頭顯三類,一體式是現在的主流。

三種VR頭顯產品

VR頭顯的硬件又包括核心器件、終端,以及配套外設。

軟件層面,國內與海外差距巨大,系統依然主要由蘋果、三星、索尼、谷歌等國外巨頭壟斷。

硬件層面,我國已有不少廠商參與,其中終端機制造、顯示屏、光學器件等方面技術已經較為成熟,但芯片領域仍然由國外廠商佔據統治地位。

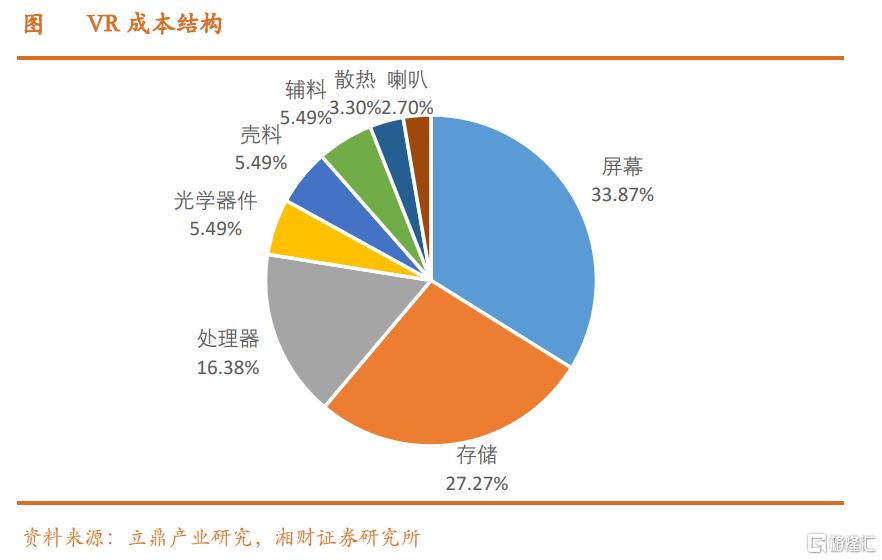

以國內VR一體機產品為例,處理器約佔總成本的16.4%,比外接式頭顯,一體機的存儲成本也更高,約佔一體機成本的27.3%。

但是這兩塊主要被國外廠商壟斷,比如處理器,主流產品基本用的是高通曉龍芯片組,國內比較低端的產品才會用全志科技、瑞芯微的處理器。

儲存環節,也是被三星、SK海力士、鎂光瓜分,國內廠商競爭力很弱。

此外,屏幕和光學器件分別佔一體機成本的33.9%、5.5%,國內企業在這兩塊有明顯優勢。

3、屏幕:Micro OLED未來趨勢,檢測設備受益明顯

2020年以來,Fast-LCD憑藉性價比優勢成為VR的主流顯示屏幕,Quest2也使用了Fast LCD屏幕。

這方面京東方優勢明顯,全球主要的Fast LCD產品都由其供應。

不過,下一代的VR顯示屏中,Micro OLED會成為主流。

由於本身的工作原理,Fast LCD屏幕成像仍需一定背光響應和數據傳輸時間,而Micro OLED(硅基OLED)具備延遲低、高分辨率等優勢,非常適合VR設備。

之前20年上市的13款VR頭顯中還沒有用Micro OLED屏幕的,結果在21年的產品中,已經有4款採用。

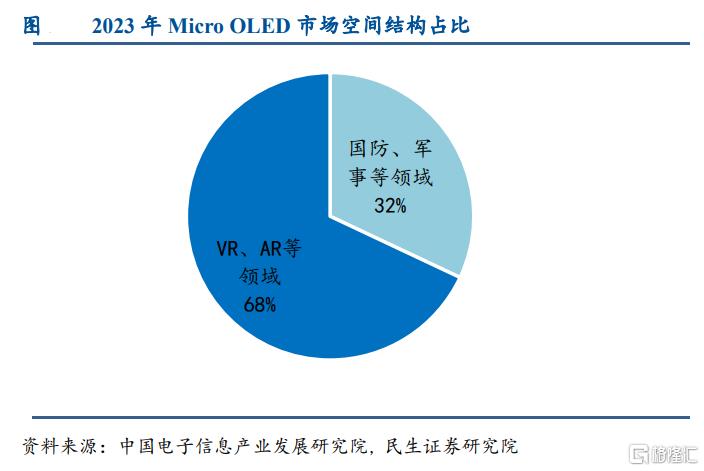

據IDC預測,2022年全球VR頭顯出貨量將增長到1800萬台,按50%滲透率計算,應用Micro OLED(硅基OLED)的VR頭顯約為900萬台。

到2022年,全球由VR帶動的Micro OLED市場規模約為85億元人民幣。

Micro OLED、Micro LED綜合良率更低,對檢測設備依賴更大。

一般,同世代線下OLED產線良率要低於LCD產線良率,據塔堅研究數據,同等投資規模下所需檢測設備規模為LCD的1.5-2倍。

按LCD面板檢測設備佔產線投資12%計算,OLED面板檢測設備佔產線投資將達到18-24%。

而Micro-LED芯片由於尺寸普遍在100微米以下,生產線的線寬精度、芯片小型化等製作難點較多,相應的附加值和技術難度同樣較大,對檢測設備需求更大。

在此背景之下,面板檢測設備市場將迎來擴張。

相關標的:

精測電子:公司產品覆蓋了平板顯示各類主要檢測系統,從檢測對象看,目前公司產品已覆蓋LCD、OLED、Mini-LED和Micro-LED等各類平板顯示器件。

目前,公司在Micro LED檢測方面處於國內絕對領先地位,與蘋果、Facebook有良好合作關係,在VR/AR終端檢測方面已有相應產品和訂單,並形成收入。

博傑股份:公司產品包括自動化解決方案、聲學測試解決方案、光學測試解決方案、視覺測試解決方案等,目前,公司已有相關設備可用於VR產品檢測。

隨着元宇宙進程加速,VR/AR設備或帶動新一輪3C設備的需求增長,公司有望受益。

4、光學:菲涅爾透鏡仍是主流

在VR場景下,人眼與屏幕的距離僅為3cm,由於與手機、平板等電子設備距離人眼的距離不同,顯示效果不同,因此也需要採用不同的光學顯示方案。

VR頭顯中的光學器件主要有菲涅爾透鏡、短焦方案兩種。

菲涅爾透鏡是在普通透鏡上做出了改進,將連續的曲面被截為一段一段曲率不變的不連續曲面,在節省大量的材料的同時,達到相同的聚光效果。

菲涅爾透鏡(左)、普通透鏡(右)

目前菲涅爾透鏡在國內外技術都已經非常成熟,供貨穩定,是當前VR頭顯中使用的主流光學器件。

但菲涅爾透鏡也存在體積較大、不支持屈光度調節等問題,未來的大方向還是短焦方案。

國內廠商在VR光學方案佈局多以傳統透鏡為主,考慮到國內的滲透率還很低,VR/AR光學器件對業績的貢獻會非常明顯。

Facebook的2021年中期業績中,非廣吿業務同比增長85.37%,遠高於過去四年,增長主要由VR推動。

大廠的業績增速驗證了VR行業的高景氣,隨着產品和用户數不斷形成正反饋,其他相關公司也會迎來高速成長。

相關標的:

兆威機電:對VR/AR眼鏡(VR頭顯)電機齒輪箱做了升級設計,通過微型對焦電機的往復直線運動,來控制鏡片到屏幕的距離。

公司這套VR/AR眼鏡瞳距傳動解決方案可以使產品更輕薄,也會明顯提高產品的消費體驗。

聯創電子:在AR/VR產業領域,擁有成熟的關鍵的核心技術如幾何光波導,超薄鏡頭等。

公司替Magic Leap研製的相關鏡頭產品一直在出貨,且與Facebook有全景鏡頭的合作。

舜宇光學科技:

2015年開始佈局VR/AR、機器視覺等應用領域,VR/AR設備用鏡片及鏡頭早在2016年就已經實現量產,是Oculus VR鏡頭的核心供應商。

公司完成了VR顯示模塊及AR彩色波導片的研發,在VR/AR視覺模組市場佔有率行業領先,作為VR賽道的核心配件會受益於行業爆發。