去年對於港股投資者來説,是無比艱難的一年。

年初,南下資金洶湧而入,恆指氣勢如虹,彼時國內機構還放出“跨過香江去,奪取定價權”的豪言,可好景不長,農曆新年後大盤走勢轉弱,下半年多個板塊接連遭受國內監管重錘,比如遊戲版號收緊、教育“雙減”、互聯網安全審查及反壟斷,連支付及地產等強金融板塊也未能倖免,加上四季度新冠變種Omicron的出現,進一步拖累整體表現。

儘管同樣受內地監管影響,但A股表現明顯更為堅挺,AH溢價率已漲至新高,接近150%。據WIND統計顯示,截至12月31日收盤,恆生指數全年跌超14%,素有“港版納指”的恆生科技指數跌幅更是逾三成,與全球欣欣向榮的金融市場呈現明顯背離的走勢。

(數據來源:WIND)

性價比凸顯的豪車經銷商龍頭

港股持續下跌,既令人唏噓,也讓人心動。

過往歷史經驗吿訴我們,當市場處於週期性的底部時,大量卓越企業的價值往往會被低估,對投資者而言,這恰恰是入場的最佳窗口。實際上,市場已釋放出明確的先行信號,除了有大行不停出來高喊風險被高估之外,港股也掀起了自2008年金融危機以來的第六輪大規模回購潮。據WIND統計,截至12月31日,去年全年港股已有190家公司回購,累計回購金額接近380億港元。

芒格認為,投資的核心在於識別被市場錯誤定價的投資標的。同時,根據巴菲特只打那些“甜蜜區”的球策略,本質上在於尋找好公司錯誤定價週期。

對於好公司的定義,可能並無放之四海而皆準的標準,但立足優秀的基本面這一底層邏輯想必公認最為樸素的投資常識。而無論是成熟性還是成長性行業,都會有基本面優秀的公司,尤其是景氣賽道的龍頭更是受資金的青睞。其中,豪車作為車市中的長牛賽道,誕生了不少牛股,像永達汽車(3669.HK,以下簡稱“永達”)這樣的頭部豪車經銷商或許正潛藏這樣的機會,性價比凸顯。

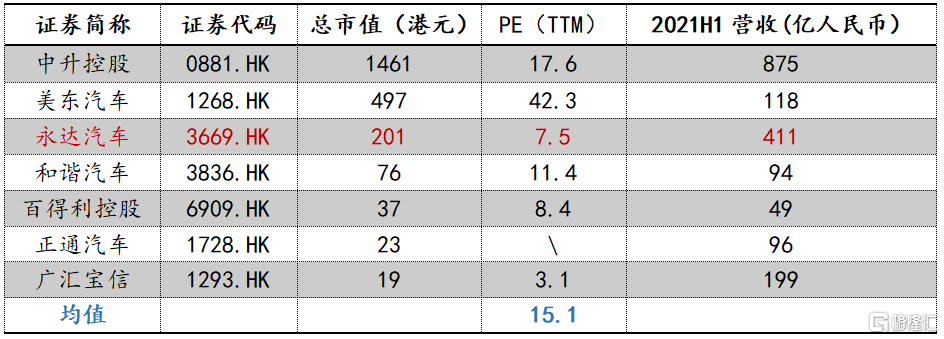

永達作為僅次於中升控股的港股第二大豪車經銷商,收入體量是中升的1/2,卻是美東的3倍多(以2021年上半年為準),不過目前總市值還不到美東的一半。

(數據來源:WIND)

目前永達的PE(TMM)只有7x出頭,遠低於當前港股豪車經銷商板塊均值,也處於其上市八年多以來的底部區域。

(來源:WIND)

對此,公司其實也已經明牌,自9月中旬開始加入港股回購大軍,一路買買買。據WIND統計,截至12月17日,公司累計回購762萬股,累計回購額超8877萬港元,均價約11.6港元/股,較現價溢價逾11%。同時,永達的董事長也直接下場增持,釋放出強烈的信號。

當然,在疫情深刻影響下,全球供需錯配格局猶在,監管催化國內核心資產邏輯重塑預期升温,港股流動性不斷收縮,質疑市場失靈的聲音也此起彼伏。顯然,永達持續收斂的估值與不斷創新高並好於預期的業績,或許正是有力的證明。

車市“分化”,永達“加速”

2021年的國內車市逐步復甦背後,分化也不亞於金融市場:一面是乘用車開始向上,終結了近三年的負增長;另一面是商用車在2020年強勢爆發後開始向下;其中乘用車發力背後,主要得益於旺盛的新能源車、及強勁的豪車換購需求推動。

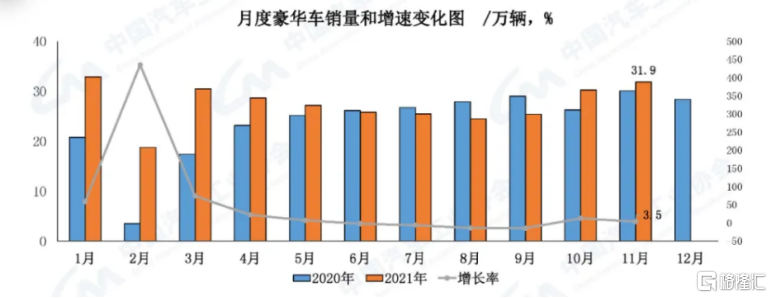

(來源:中汽協)

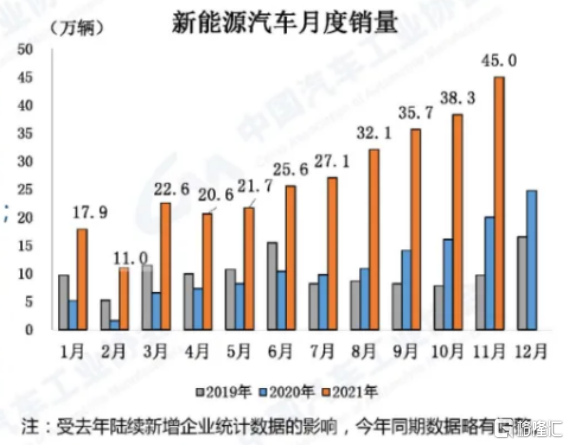

(來源:中汽協)

在疫後新秩序起點上,隨賽道不斷分化,產業鏈的企業有的在“開倒車”、有的則在“加速”,永達顯然是後者,其2021年上半年的業績表現有目共睹:

上半年總收入411億元,同比增長46%;歸母淨利12億元,同比上漲121%;毛利率同比上升1.1個百分點至10.8%;ROE同比上升4.53個百分點達9.64%。此外,永達的存貨週轉效率及資產負債率等核心財務指標也都有進一步提升與優化。

基於業務視角,可以歸結為:新車及售後基本盤穩固,新能源車爆發,二手車持續。

儘管去年乘用車市場總體處於弱復甦格局,且受缺芯、原材料漲價等因素影響,交付與盈利承壓,其中三季度就連“德系三劍客”(奔馳、寶馬、奧迪)在華銷量都有明顯下滑(-36%/12.2%/31.1%),雷克薩斯也不例外,但永達的銷量增速依然是大幅跑贏行業,且盈利能力仍穩中有升,足見龍頭企業的內在韌性,同時也意味着永達去年的業績增速將達到一個高點。據WIND一致預期,2021年全年淨將達25億元,對應的PE則進一步降至6.56x。

此外,“缺芯荒”自10月開始已有逐步緩解跡象(如上圖:月度豪車銷量和增速變化圖),由於消費升級趨勢不改,未來增長依然可期。另外,考慮到還將會迎來一輪持續至明年6月的補庫存週期,有望實現量價齊升,將確定明年的增速基礎。

除了短期業績確定性之外,永達對於融資租賃業務的成功剝離也於近日宣吿完成,這一歷史性包袱的落地,永達實現“輕裝上陣”,既實現資產負債結構的顯著改善,同時也得到約4.47億元人民幣的資金補充,為接下來進一步擴大網絡佈局提供了彈藥。另外,經營風險隨這塊業務剝離降低,前期壓制估值的因素也應隨之消除。

汽車產業新規則之下,永達兼具α及β屬性

投資本質上是對於未來的預判,不論是估值提升還是業績增長,歸根結底都離不開成長性。

當前,汽車產業遊戲規正逐步被改寫,自2017年國內車市見頂之後,2018年起專車及新能源車領域外資股比不超50%的紅線率先被打破,2020年是商用車,明年將輪到最核心的乘用車領域,這意味着中國汽車業對外全面開放時代的到來。對於經銷商來説,面對新的遊戲規則與競爭環境,轉型升級迫在眉睫。

與此同時,國內汽車產業也正面臨新的機遇,最典型的有兩大戰線:

一是2020年首提“雙碳”戰略,新能源成未來長期發展的主航道,去年也站上金融市場的C位,新能源車作為重要分支,近兩年迎來爆發式增長,成為拉動車市的最強主線之一。據估算,新能源滲透率將由2020年的5.4%迅速提升至2021年的12.6%,明年可能進一步升至18%以上。

二是二手車市場正步入嶄新階段,尤其是2020年4月初宣佈二手車經銷企業處置/銷售二手車的增值税由2%下調至0.5%,1.5個百分點的降幅對於從事二手車業務經銷商來説意義可想而知,特別是客户基本盤大的經銷商。其實透過2020年報可發現多家主流經銷商已將二手車視為下一階段的戰略重點,比如中升、永達等。

二手車業務作為汽車售後服務產業的一部分,國家大力規範和推動這塊發展,這也預示着自2017年國內車市見頂之後,產業中心轉移,後端市場正迎來快速釋放。

永達在這兩條戰線上都有積極佈局:一方面,利用豪車經銷商優勢繼續大力發展二手車,加強從經紀向毛利更高的經銷模式轉型;另一方面,與特斯拉、小鵬、華為AITO等新能源車企建立不同模式的合作關係,同時與國內外其他新能源汽車品牌的合作溝通也在穩步開展。未來有望充分享受到這兩個市場快速增長的紅利,這是β所在。

在新的遊戲規則與競爭體系之下,經銷商轉型升級集中發力於:品牌組合的優化、管理及經營效率的提升、網絡擴張等。

首先,在4S店主導的現行模式下,經銷商的終極進化方向,都是朝着利潤率更豐厚的豪華品牌陣地挺進,中升、永達等但凡經營不錯的經銷商都以豪華品牌為主。利潤率不高的入門車企和部分普通車企,都有可能被自己親手編織的以4S店為主的傳統銷售網絡活活玩死,傳統渠道規則不僅束縛了經銷商,也限制了車企自身。

永達是國內寶馬和保時捷的最大經銷商,自2020年起開始專注於四大豪華品牌(保時捷、奔馳、寶馬和雷克薩斯),有着穩固的客户基本盤。在目前以增換購為主導的消費升級需求支撐下,豪車市場景氣持續可期,有穩固的基本盤。長期來看,我國豪華車滲透率還有較大提升空間,後市場規模也有望隨汽車保有量提升繼續增長。

其次,積極拓展網點也是經銷商做大的關鍵,在現行車企主導的模式下,經銷商很難做深做精,靠質取勝,只能快馬加鞭,不斷橫向拓展,靠量取勝。這種粗放式佈局模式的抗風險能力特別脆弱,2016年龐大集團全國網點突破千家,2017-2018年行業急轉直下,現金流緊張的龐大,立馬兵敗如山倒。

相比之下,中升、永達等豪車經銷商則步步為營,穩步推進,實現了“規模”與“質量”的良好平衡發展。這最直觀地體現在:

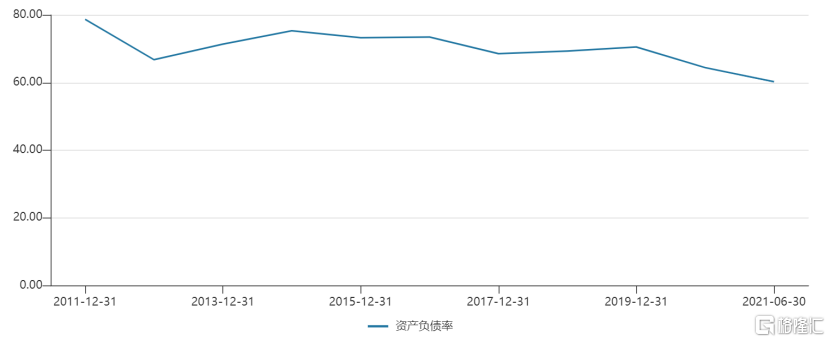

一面是持續下降的財務槓桿水平;總資產負債率由2011年的78.7%降至2021年上半年末的60.2%。此外,近日成功剝離融資租賃業務,資產負債結構獲進一步改善。

另一面是銷售網絡的優化,不是一味地擴張,而是通過自建/收購優質資產,同時關閉效率低下的網點,實現渠道結構的優化,提升整體經營效率。到去年上半年末,公司已開業授權網點數量達207家,覆蓋我國一半以上的省區,主要分佈於經濟發達的城市。

近十年來總資產負債率變化

(來源:WIND)

雖擴張節奏不及中升、美東那般迅猛,但永達經營效率持續改善,ROE不斷上升,近兩年在16%以上,與中升水平接近。中報顯示,2021年上半年公司ROE達9.64%,同比上升4.53個百分點。隨着下半年汽車銷售旺季的到來,公司盈利能力有望突破近幾年來的瓶頸。此外,受益於疫後旺盛的換購需求釋放,去庫加速,庫存週轉、經營現金流等核心財務指標也都有明顯改善。

在品牌組合、網點及管理等方面策略不斷優化下,永達有望持續“向上”生長,這是其α所在。綜上述,基本面“向上”,但估值“向下”的永達亟待修復,考慮到2021年全年業績的確定性,未來可能會走出“戴維斯雙擊”的行情。

偏見何時扭轉?這我們並不知曉。市場會出錯,但不會一年幾次,真正的好公司出錯時間很少,需要耐心等待,也需要珍惜。格雷厄姆也曾説過:股票低估一般不超過三年。市場會糾錯,如果超過三年沒糾錯,那可能是投資人錯了。