整體來看,2021年國內房地產板塊仍處於深層次調控陣痛期。上半年房地產市場延續疫情修復態勢,銷售數據大幅增長,政策端堅持“房住不炒”,跟進出台了大量收緊政策。反應在下半年的市場上,土拍市場冷清,商品房銷售大幅下滑,房企流動性緊張違約事件頻出,導致行業分化加劇,市場信心大挫。

從更宏大的視角看,儘管當前房地產板塊基本面走弱,但其作為拉動經濟增長的支柱型產業的地位沒有發生改變,考慮政策“穩”字當頭訴求,以及當前的邊際改善信號,短期的波動不會撼動其中長期的向上趨勢。強力洗牌之下,預期未來以下兩類公司將擁有更確定性的機會。一是具備更突出競爭優勢的高信用、高效率房企。二是在地產下行週期中,展現出穿越週期能力的長期機會賽道。前者的代表有萬科、龍湖等,後者的典型是代建。

當前市場上的代建標的僅有兩個,相較據守河南的中原建業(9982.hk),全國佈局的代建第一股綠城管理控股(9979.hk)更具代表性。

(來源:富途)

前三季度,綠城管理新拓代建項目合約總面積達1,668萬平方米,同比增長36.3%,新拓代建項目代建費預估48.3億元(人民幣,單位下同),同比增長16.9%。不久前綠城管理將對外增長指引由往年的20%,提升到30%,這意味着第四季度的情況可能更好。實打實的業績支撐下,綠城管理走出戴維斯雙擊行情,年初至今股價漲幅超過60%,與主流房企和物管企業表現形成強烈反差。

一、為什麼代建能夠穿越週期?

通俗來講,代建就是為有錢、有地、有資源的委託方提供開發服務,明確定位於專業服務提供商,不涉及所開發項目的任何股權。其核心競爭力在於運營管理效率,毛利和ROE水平更具優勢,是真正受市場歡迎的輕資產業務模式。

在房地產行業上行週期,代建公司可以基於豐富的客户資源獲取足量的項目機會,在房地產市場處於下行階段時,代建公司充分滿足中小企業客户的避險和效率需求、政府和國企客户的專業需求,獲得持續的業務擴張機會。

(來源:公司資料)

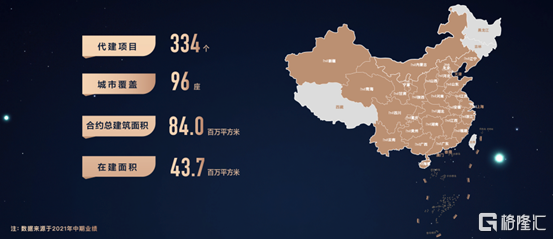

仍以綠城管理為例,截至2021年6月,綠城管理代建項目總數達到334個,合約總建築面積8400萬平方米,在建面積提升至4370萬平方米,整體可售貨值約4677億元。公司整體業務體量規模不輸TOP10的房地產公司,能夠為未來3-5年的收入提供保障。

與此同時,2017-2020年間,綠城管理營收年複合增長率達到21.3%,毛利率穩定維持在44%左右的高位。足以充分證明代建開發模式的長期業務成長性和盈利能力,以及逆週期屬性。

從政策端來看,代建符合時代要求的價值實現方式。本輪房地產監管調控反覆強調“穩”,要求弱化房地產週期,打壓資本利得,驅動房企由過去依靠房價、地價上漲,規模提升盈利,向經營管理效率升級驅動的高質量發展轉變,代建模式與時代趨勢強烈共振,受到市場和投資者青睞。

就行業發展的自然趨勢而言,國內房地產已經歷經行業初創、規模爆發、整合分化等階段,跨過土地紅利、金融紅利,正在進入由產品、流程和模式創新去重新定義行業,激發管理紅利實現新價值發現的階段。代建所代表的開發創新,將成為未來房地產重要的價值實現點。

二、把握政府代建窗口

行業進入量價雙穩的成熟階段,代建生意仍大有可為。

在市場化住房領域,儘管行業銷量中樞見頂,但居住升級需求持續存在,疊加對通貨膨脹和經濟增長的反應,均價仍具備一定的上漲動力,銷售金額有望繼續在高位震盪。但在存量時代,剛需消費者會更加關注品質和服務,中小房企要想爭奪客户並實現更大利潤,將對能夠提供更高信用評級,顯著降本增效和品牌溢價的代建服務,保持持續的迫切需求。

以綠城管理為例,機構數據顯示公司多個代建項目溢價率超15%,其項目管理效能和品牌價值在中小企業中已經建立起零號口碑。

非市場化住房領域將是未來代建行業更重要的發力點。這一領域的委託主體主要是政府和國企,承接項目包括城市更新、城鎮保障性住房、安居工程等項目,巨大的市場規模充分打開代建行業天花板。

陸續收官的第三輪土拍結果顯示,本輪最終拿地主力仍是政府平台、國企,“國進民退”的趨勢越發明顯,預計後續國企、央企、城投公司的開發項目需求將更多。

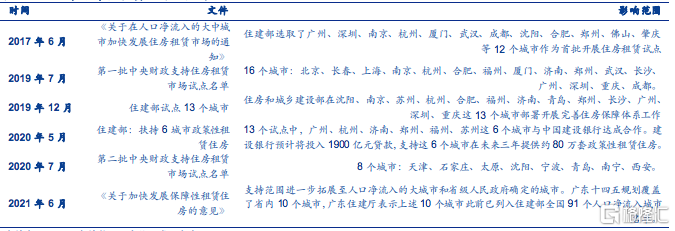

另一方面,在國家大力推進共同富裕的背景下,政策在“住”這一緊要的民生問題上一直持續發力,相關長效機制已經建立。統計數據顯示,2000年前國內開發的老舊住宅社區就涵蓋超4200萬住户,涉及總建築面積約40億平方米。“十四五”期間,政府明確將加快發展保障性租賃住房,將支持範圍進一步擴展到主要的人口淨流入城市。日前結束的政治局會議,更明確表示,要將“推進保障性住房建設”放在房地產政策的首位,充分凸顯出保障房工作的重要地位。

保障性租賃住房政策概況

(來源:安信證券)

根據安信證券的數據測算,預計主要城市十四五期間保障房實施規模可達986萬。按此進度,預期2022年國內保障房實施規模預計將達247萬套,可拉動投資規模約4200億。無論從項目規模,還是持續性還是安全性考量,保障房代建商都將成為最大受益者。

就當前格局來看,綠城管理是中國最大的保障房承建商,歷史上已經為18萬户原住民提供過保障房,在建保障房面積約2635萬平方米,涉及25萬户家庭。今年以來,公司敏鋭捕捉到市場變化,主動加快客户結構調整,提高商業代建門檻,加大政府及國有企業項目拓展力度。

2021上半年,公司新拓政府代建項目合約總面積6.1百萬平方米,超去年同期拓展規模5倍以上,公司來自政府、國有企業的合約面積佔比達58%,且佔比仍在擴大,持續地輻射出良好的行業、社會和經濟效益。

三、代建公司的高速發展才剛剛開啟

觀察已經上市的兩個代建樣本,不難發現,在市佔率、營收規模、合約總面積等多個指標上,中原建業與綠城管理目前仍存在較大差距,關鍵在於後者持續地多元客户結合和全國化佈局。

客户層次上,中原建業和綠城管理雖然都涉足商業和政府代建,但中原建業更多地側重於商業代建,綠城管理的客户結構更為均衡,並且已經跟隨市場變化前瞻地進行了調整,政府代建佔比持續提升。儘管政府代建的利潤率相對較低,但表現更加穩定,隨着規模不斷擴大,量變的積累將帶來質變的飛躍,對利潤表現產生積極影響。

事實上,在大量的政府代建經驗和業務測算模型下,綠城管理表示政府代建項目更容易標準化,將為成本優化提供了空間。

在服務覆蓋的地域上,中原建業主要以河南鄭州為中心,聚焦中原地區業務擴展。綠城管理的業務則已經覆蓋全國96座城市,並積極探索更多元化的業務機會,佈局重點呈現出由三、四線城市向一線、二線城市轉移的趨勢。

截至2021上半年,公司整體建築面積的80%位於經濟發達地區。其中,長三角經濟圈項目44.0百萬萬平方米,佔總建築面積比重52.4%;環渤海經濟圈、京津冀城市羣項目15.2百萬平方米,佔比18.1%;珠三角經濟圈項目6.5百萬平方米,佔比7.7%;成渝城市羣項目1.2百萬平方米,佔比1.5%。公司重點拓展的政府代建項目也首次走出浙江,落地江蘇、福建、山西、江西等城市,收穫更多地方政府和國企的信賴。事實上,能夠在經濟活躍區保持高速度擴張,也側面説明了代建需求的廣泛存在,以及委託方對代建服務商的品牌認可。

值得一提的是,不久前綠城管理還與擁有國資背景的前海潤禾基金公司合作,成立合資平台,入局大灣區深莞穗等核心城市的城市更新業務。預期雙方將分別發揮在代建開發運營中的專業優勢和服務經驗,以及在粵港澳大灣區多年的資源積累,優勢互補,協助業主方自主開發項目,實現多方互利共贏。

可以預見的是,憑藉投入低、利潤高的輕資產屬性,穿越週期的成長韌性,以及潛在的諸多政策利好,代建行業必然會吸引更多的玩家入局,類似物管板塊的上市潮有望在代建領域重現。已經率先佈局的公司,在服務經驗、行業規則制定、市場規模等層面搶佔了一定優勢,將逐步構築起相應的核心競爭壁壘。

所幸的是當前國內代建行業尚處於做大行業蛋糕的藍海階段,足以容納更多參與者。中指研究院預測,國內代建市場規模佔比將保持年均21.3%的高速增增長,到2025年,代建行業規模預計滲透率將達到12.5%。參照歐美模式下代建業務佔比可達到20%-30%,國內代建行業的滲透率還有超5倍空間,國內代建公司的高速發展才剛剛開啟。