本文來自格隆匯專欄:黑鷹光伏,作者:劉洋 江南

冬至過,已是懸崖百丈冰,猶有花枝俏。

再過幾天,光伏將吿別“擁硅為王”的2021年,不管產業如何跌宕,我們終為逝去的一年而感懷,為新來的一年而綢繆。

在此前內容中判斷,歷經一年半的博弈煎熬後,光伏市場已打破博弈的“臨界點”。短短半月,產業鏈價格持續下降。光伏行業協會名譽理事長王勃華不久前對今年的裝機預期由原來的55-65GW下調至45-55GW,而對於2022年是更多樂觀——光伏新增裝機量會增長至75GW以上,這和國內大規模光伏項目的儲備有關。

過往一年多時間,光伏最大的收穫其實是“共識”,共識達成,各種細枝末節的問題必然會解決。光伏成為了一個確定的大賽道,大趨勢大發展已無疑慮,接下來就看各路企業各路資本如何應對新時期的競爭了。可以預期,十四五期間,特別是最近兩三年,光伏企業的要應對的環境更為複雜,產業競爭格局也面臨巨大變化。

結合多種要素判斷,筆者認為,2022年底至2023全年,光伏產業將出現最為複雜和慘烈的競爭局面。如何未雨綢繆,如何做戰略佈局,如何合縱連橫,如何把握進擊的速度等等,都極大考驗光伏企業的功力。當然,這僅是一家之言,僅供朋友們參考,產業及市場的競爭終究是在動態中進行的,歡迎大家一起探討拍磚。

一、硅片環節已經瘋狂“內卷”

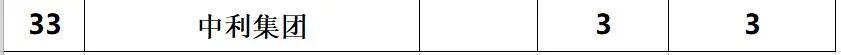

硅片環節原本是“雙龍頭”引領局面,隆基和中環的先發優勢非常明顯,二線梯隊虎視眈眈,更多競局者躍躍欲試。梳理公開數據,部分企業在2020年以來總計擬投建的硅片項目超過300GW,除了隆基和中環,擴產代表公司還包括晶澳科技、上機數控、晶科能源、高景太陽能、雙良節能等等,特別是新進玩家高景太陽能,一上來就準備弄個50GW的硅片產能,震驚業界。

2021年3月12日,總投資180億元的青海高景光伏科技產業園50GW直拉單晶硅棒項目正式開工;6月28日,不到四個月,青海高景第一根單晶硅棒正式“登場”。

(青海高景太陽能生產車間)

那麼,到了2022年底,中國國內到底會有多少硅片產能?僅中環股份明年就會有135GW的產能兑現,隆基股份明年則會達到120GW。兩家“龍頭”的硅片產能就超越250GW。如上表,參考“能源一號”梳理的數據,不完全統計,截止2022年底,硅片產能或將達500GW以上。

當然,產能過剩≠產品過剩,但硅片環節如此多資本湧入,必然導致階段性的產能“絕對過剩”,隆基與中環的競爭,新舊勢力的競爭,將會非常激烈。這個環節本身的技術壁壘已經基本消除了,大家在競爭管理、供應鏈和財務的穩健狀況。已有觀察者在發問:這一輪競局結束後,會不會有企業扛不住呢?

二、硅料環節加速走向“內卷”

有利可圖,大量資本進入多晶硅環節。最新的消息是,12月27日,東方日升公吿稱,擬在包頭投資固陽金山工業園區增量配電網的源網荷儲一體化示範項目 (二期),項目總投資初步預計為446.5億元。

該項目分為兩大板塊,在製造板塊,即負荷端包含年產20萬噸金屬硅、15萬噸高純硅、10 GW的N型高效拉晶及3 GW組件,建設週期為四年。在發電板塊,即電源端,東方日升將投資3.5 GW光伏電站項目、1.6 GW風電電站項目以及儲能項目。

再往前,12月20日晚,大全能源公吿,與包頭市人民政府簽訂協議,約定公司擬投資332.5億元建設30萬噸/年高純工業硅等項目。

此前,12月14日消息, 江蘇陽光集團在巴彥淖爾投資351億,將投建10萬噸多晶硅及15GW拉棒、組件等。同期消息,合盛硅業擬於2022年3月在烏魯木齊甘泉堡經濟技術開發區投建硅基新材料產業一體化項目,計劃投資355億元,預計2024年全部建成投產。

頗出人意料的,作為光伏玻璃寡頭,信義光能也大手筆入局硅料環節:12月13日,雲南政府與與信義光能簽訂年產20萬噸多晶硅和2萬噸白炭黑,日熔化1400噸浮法玻璃、2400噸光伏蓋板項目,三個項目總投資230億元。

回溯這一年,多晶硅環節也越來越熱鬧,除了“多晶硅五虎”大手筆增加產能投資,“跨界”來的資本也蠢蠢欲動。而硅料環節未來的價格走勢也最牽動人心。多晶硅價格到底會如何?

在2020下半年,以及整個2021年都在“擁硅為王”的主旋律過後,光伏產業終於將要迎接硅料產能的大規模、持續釋放。最新統計發現,2021年中國多晶硅在建和計劃中的項目已超過25個,若全部投產,2025年中國多晶硅產能將達到330萬噸左右。330萬噸多晶硅可以生產超過1100GW硅片。

現在,包括信義等玻璃寡頭都還在進入多晶硅這一領域,後續一段時間,可能還會有更多資本資本進入這一環節,用不了多久,多晶硅也進入瘋狂內卷。

這也意味着,其一,產業會陷入絕對過剩;其二,固有的老牌企業之間,新舊勢力之間展開殘酷競爭;其三,產業最終可能出現惡意的價格戰,價格很可能在2022年底至2023年初出現大幅下跌。

根據行業觀察人士張治雨的觀察,2022年將會新增至少60萬噸多晶硅產能,到2022年年底,中國地區的硅料產能將會由50萬噸增長至110萬噸,瘋狂的利潤導致瘋狂的產能擴張這實屬正常,在工業硅供應恢復正常以後,在2022年底硅料價格低於100元的硅料也是可以期待的。

2022年需求還會顯著增長,但站在2022年12月份的這個節點上,面對月產出多達10萬噸的硅料,需要終端需求增長到33GW每月才能有效消化,年化需求360GW。

保利協鑫所引領的顆粒硅的技術革命在這一輪產業週期中所發揮的作用值得尤其關注。不久前,12月15日,保利協鑫發佈公吿,公司擬發行配售股份不超過20.37億股,相當於公司現有已發行股本的8.13%。配售價2.49港元,為12月14日盤中價格,較當日收市價2.55港元僅折讓約2.4%。保利協鑫稱,擬將配售所得款項淨額用於資本性支出及一般運營資金。不過,考慮到保利協鑫正在大規模擴充FBR顆粒硅產能,實際上配售所得款項會主要用於顆粒硅項目。

根據治雨的觀察,顆粒硅的技術革命的出現可能會更進一步加劇多晶硅料產業環節的產能擴張,其背後邏輯是:如果保利協鑫的顆粒硅是一場真革命並且成本足夠低、品質足夠好,那麼他的產能擴張步伐就將會是穿越週期的而不再擔心產能是否過剩。

根絕公開的信息,保利協鑫將會在2022年底形成26萬噸顆粒硅產能,是新增產能最大的企業,其產能出來否取決於顆粒硅的真實成本和品質,倘若這次技術革命真的能被下游接受,其擴張出來的26萬噸產能將會極大地改變供求平衡的天平進而加速2022年某個時間點上硅料價格快速下滑事件的到來。

協鑫包頭30萬噸顆粒硅項目建設工地

當然,對於硅料價格走向與競爭格局的變化,觀察者必然也有不同視角和不同看法,一位資深讀者就表示:關於硅料價格可能崩潰的觀點不敢苟同,主要理由有二:

其一,硅料產量不等同於產能,更遠遠不能同規劃產能相提並論。如文章中所説,現存幾大硅料廠是在屍山血海,十不存一的競爭性倖存下來的,難道血的教訓還能犯第二次麼。很明顯的一條就是幾大頭部硅料玩家在規劃產能時都是分二期甚至三期在上,正所謂走一步看一步,如果市場出現問題(例如供求關係發生變化),二、三期項目可隨時暫緩或暫停上馬,就算是運營中的項目,也可以以檢修、項目優化的名義縮減產能(今年已做過),而且個人感覺,因為硅料集中度高,幾大寡頭很可能已經達成默契。

其二,新進造硅勢力,從規劃到形成產能的時間週期會遠遠超過預算,從環評、能評,到招標建設、產能爬坡,沒有兩年是下不了地的,中間還存在政策、市場等各種變數。同時硅料競爭的重點以後越來越體現在先進產能的競爭上(重點是降成本),這些需要時間、技術、人才的漫長積累,從這點上看,我不認為新進入硅料市場的玩家會比現在幾個寡頭做的好。陽光這類玩家,就算曾經也是多晶硅巨頭,但別忘了,當年它就是失敗者,我更不認為它們在不佔據資金和技術優勢的今天能脱穎而出。

三、產業鏈同一環節競爭加劇,相互踩踏事件密集發生

近一年半的時間,供應鏈劇烈博弈下,包括晶科、隆基、中環、天合、阿特斯、東方日升、正泰等等龍頭企業均砸下幾十億數百億,狂奔垂直一體化。有的“主動”,有的“被動”,但整體而言,一體化成為事實,並深刻影響未來競局。

通常,一體化無非兩種選擇,一是風險控制型,一是利益型。所謂風險控制型,就是我投資這個環節未必能賺錢,但是它可以規避我產業鏈的風險。另一種就是利益型,就是我在這個環節就是能做得比別人好,能做到第一,能產生社會價值,那我為什麼不做?

稍微長遠來看,“一體化”帶來的結果會如何?其一,很多企業從頭到腳一樣粗,不同產業鏈的產能加速膨脹,加速不同環節的產能過剩;其二,每個企業在產業鏈不同環節都想爭第一,爭前三,競爭加劇;其三,人人守護供應鏈護城河,不同環節彼此亂戰、彼此踩踏、殘酷競爭必然出現;其四,隨着競爭格局的動態變化,“一體化”部分環節競爭力缺失,可能成為一些企業的負擔,影響其整體競爭力。

如何看待過剩下的競爭?不久前,隆基股份創始人、總裁李振國在與復旦《管理視野》交流時表示:就上下供應鏈來説,階段性的挑戰會有一些,比如去年的玻璃和今年的多晶硅料短缺。但是從長期來説,凡是人類可以製造的東西,短缺的情況一定是階段性出現的,過剩才會是常態化。所以,隆基這麼多年一直打造的是過剩狀態下的競爭力。

“過剩狀態下我們怎麼生存發展,這是我們更關注的事情。但凡人類能製造出來的產品,都是過剩的,這是恆定的規律。除非壟斷——明明可以過剩的,我就不過剩,我要壟斷。這個是不符合社會利益的。”

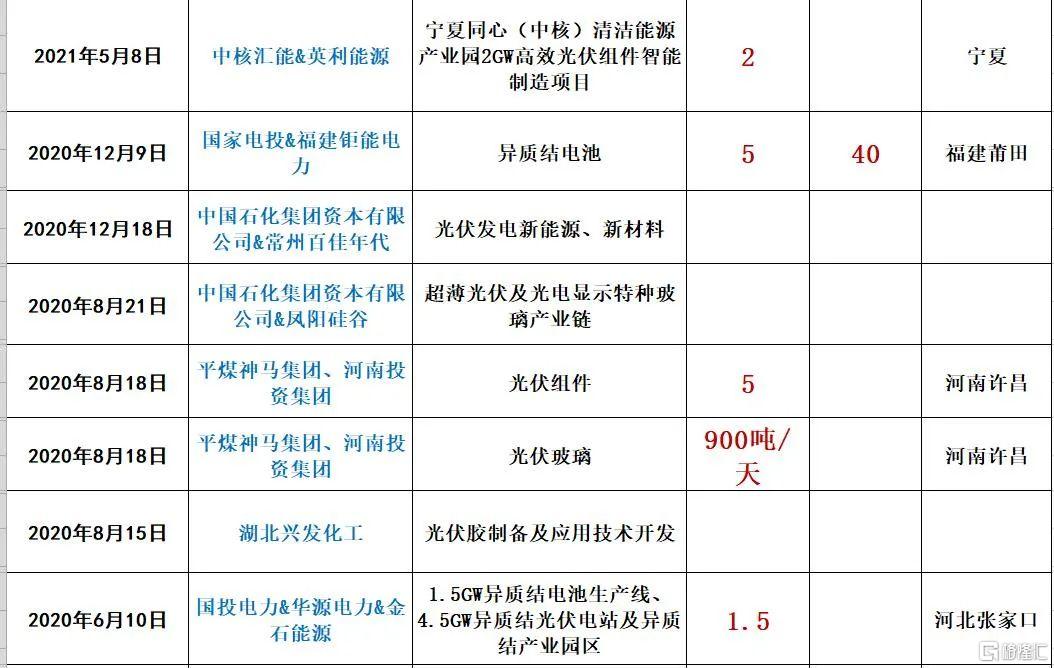

四、越來越多跨界者進入光伏領域,衝擊固有競爭格局

我們在此前的內容中分析過,央企和地方國資在電站開發領域可謂突飛猛進,並在這一環節佔據了絕對主力的位置。但現在需要進一步注意的是,國資在光伏製造領域的加速佈局,這必然衝擊製造環節的競爭格局。

最近的消息是,11月26日,華能集團廣西分公司與中南光電簽訂合作協議,擬投光伏組件、逆變器、鋁邊框、支架等智能化生產線,打造新能源光伏發電裝備智能科技產業園。11月21日,華能江蘇能源開發有限公司擬聯合企業共投10GW高效光伏電池+10GW高效組件......

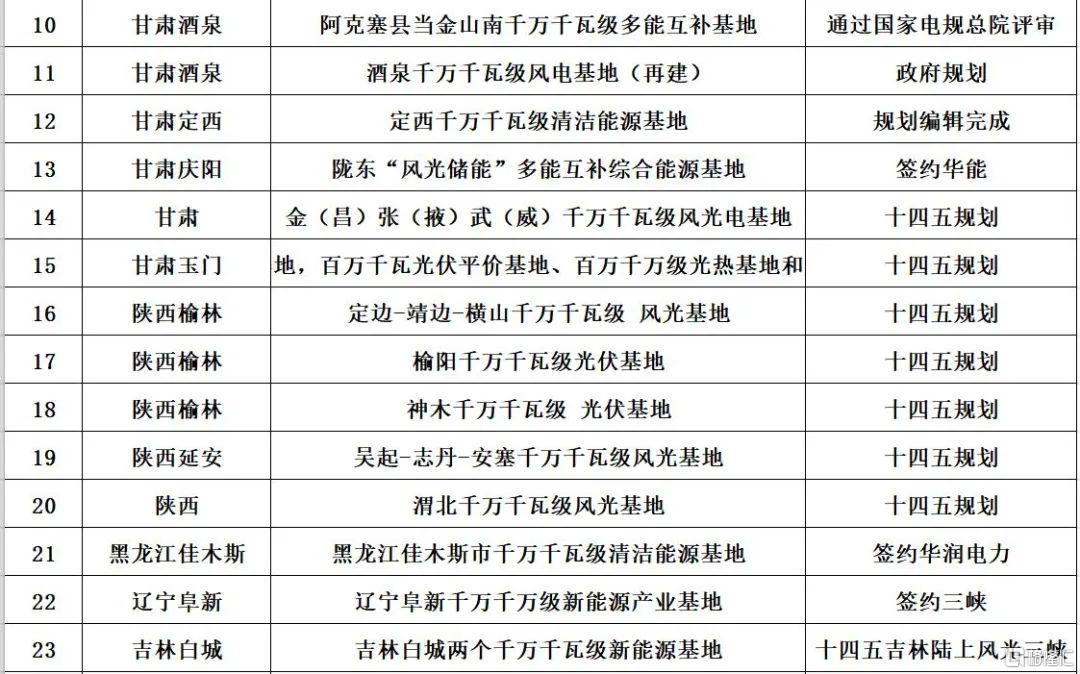

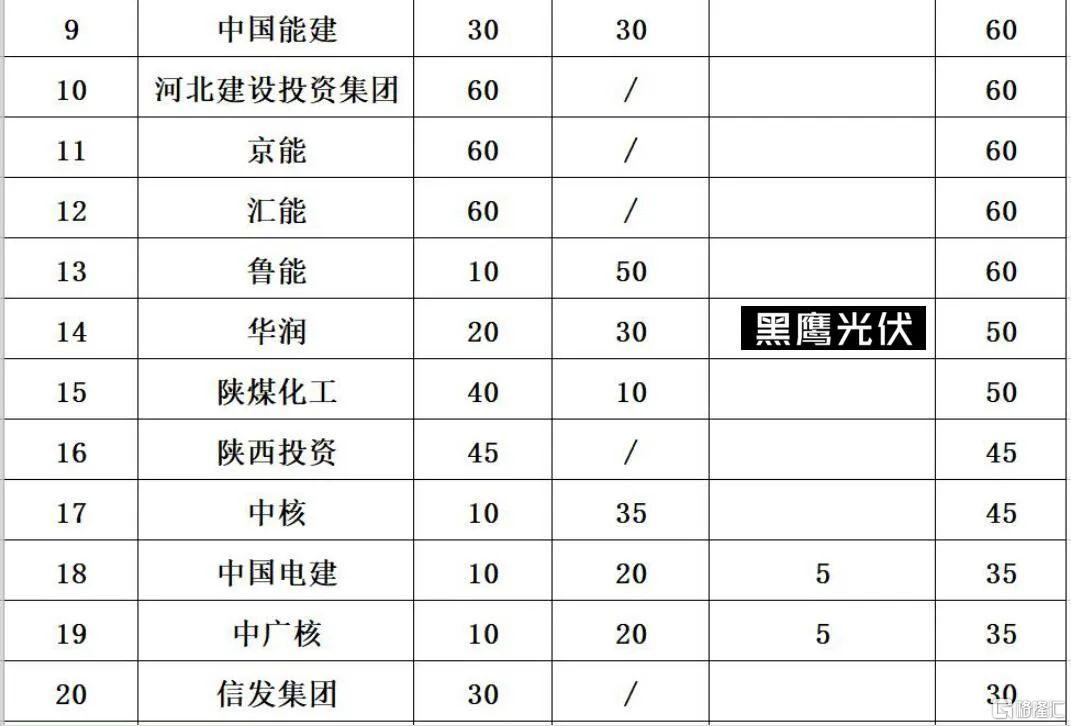

就設備保供,除了自投或入股模式外,央國企與光伏製造企業“抱團”正呈井噴之勢。據北極星太陽能光伏網的統計,僅2021年,隆基、天合、晶澳、晶科、陽光電源、華為等18家制造企業與央國企簽訂戰略合作,合作內容涵蓋設備供應、光伏項目合作開發等。

此外,過去一年半的時間,一些與光伏“八竿子打不着”的企業,開始跨界光伏。甚至,這些“跨界”者中,甚至出現了吉利集團等整車製造企業。根據能源一號的最新統計,今年以來總計有73家的外部行業公司正大踏步地進入光伏新能源板塊。

根據能源一號的梳理分析:大量公司扎堆跨界進入了分佈式產業中。其中有一些著名的上市公司及集團企業如建發股份、龍元建設、京東、順豐控股、中材國際等等。

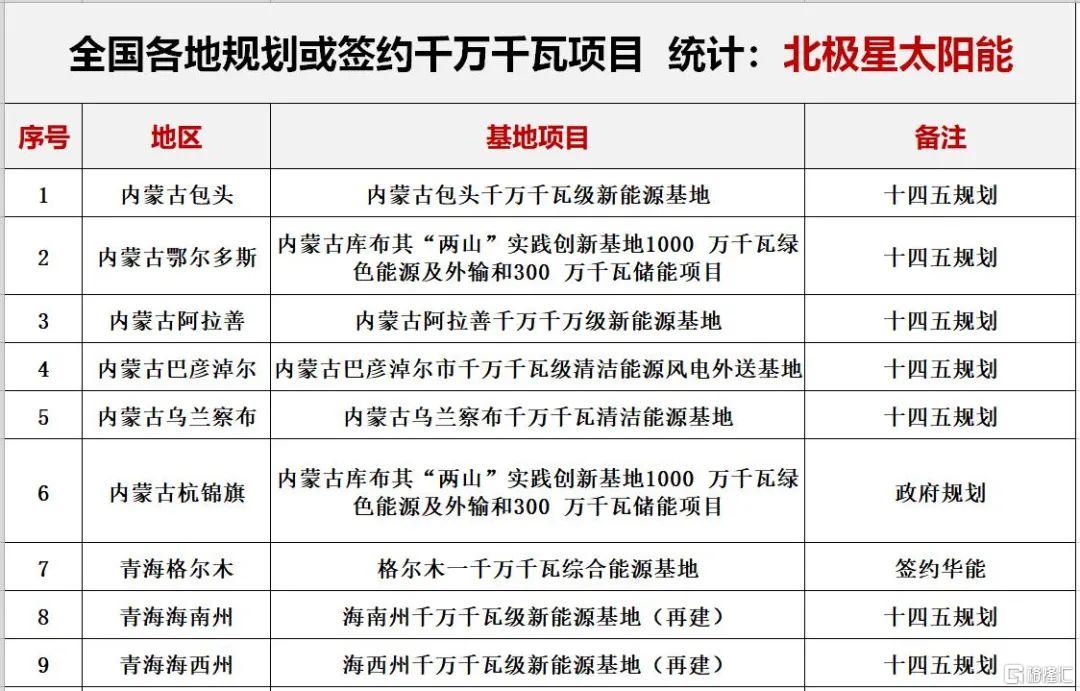

五、光伏十四五爭什麼?

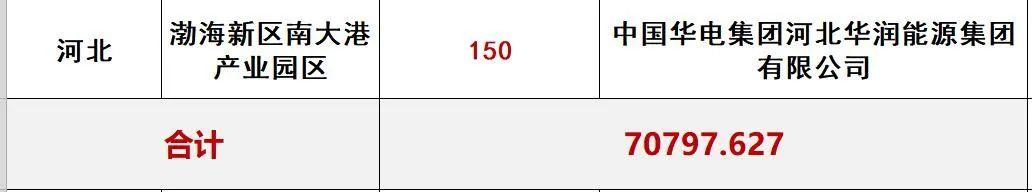

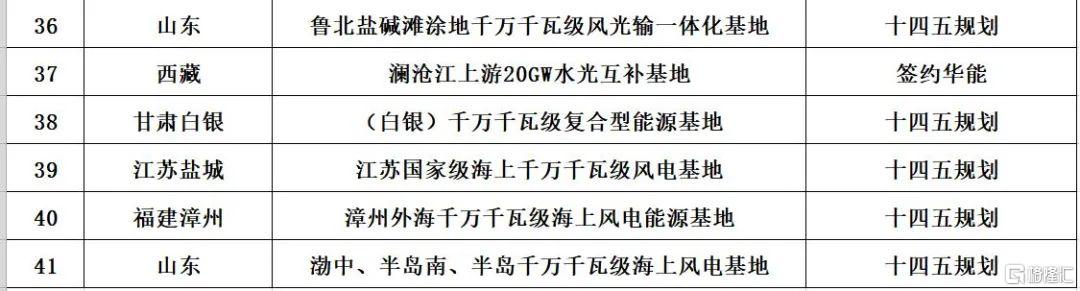

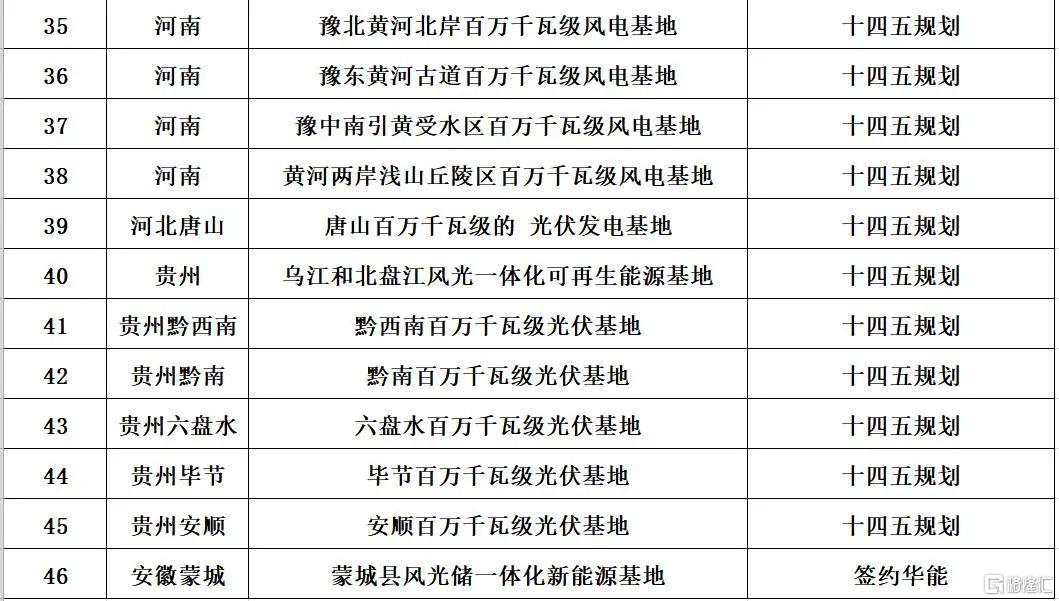

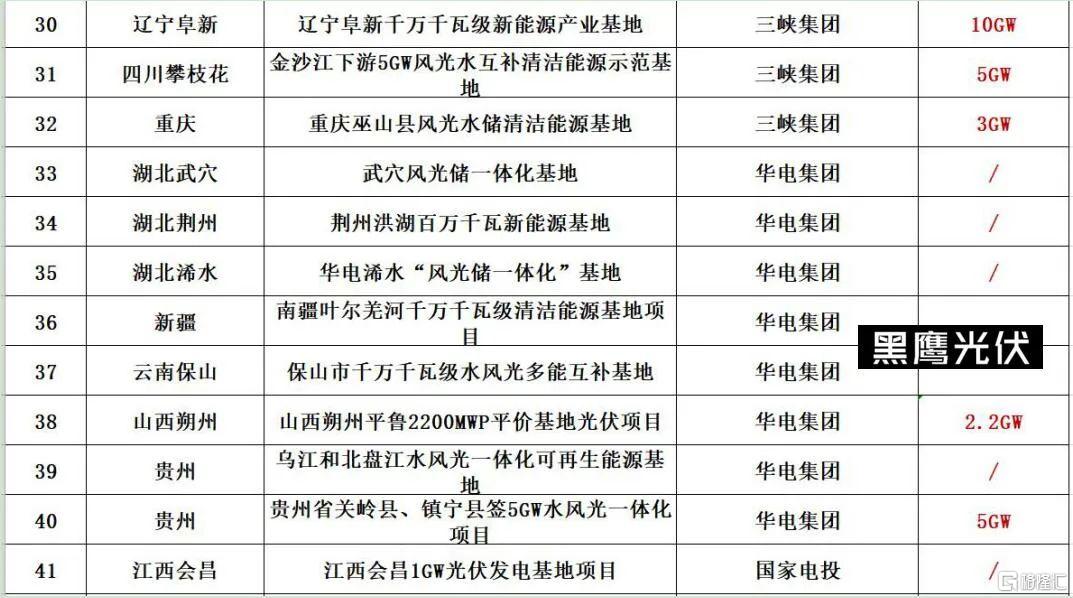

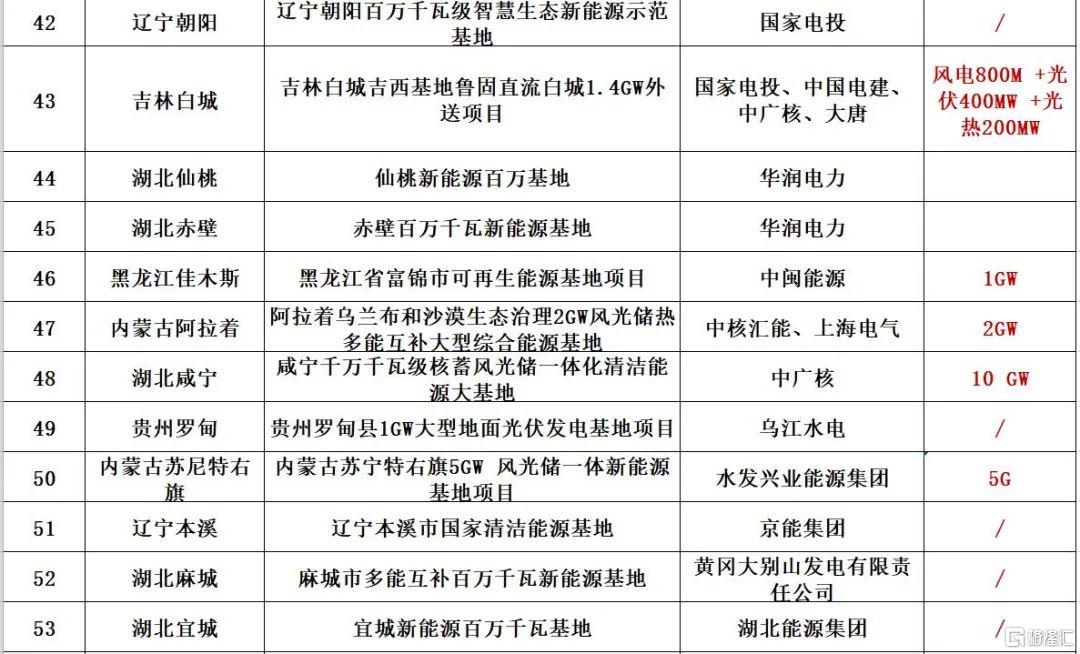

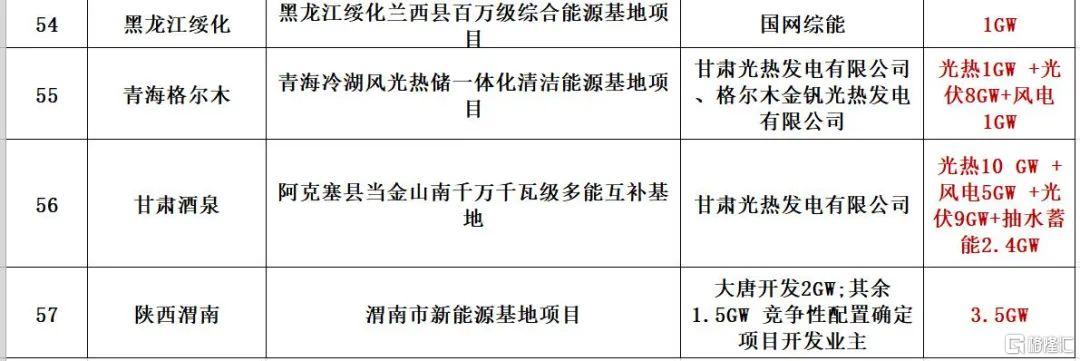

除了國際市場的拓展與競爭,國內市場重點爭“整縣推進”引領下的分佈式空間

從投資主體看,“整縣推進”引領下的分佈式和“大基地”規劃引領下的大型地面電站的投資者,都是以央企國企為主力。對於民營企業為主的製造企業而言,以什麼樣的產品和解決方案獲得獲得中標,如何與央國企形成全新的合作關係,如何發揮各自優勢形成互補。更具體,如何以自身產品與解決方案獲取更多的項目標的?這對各路光伏企業而言,都是新的考驗。以下是此前引用和統計過的相關表格數據,供讀者朋友參考。