對比當下的節奏,傳統汽車時代可稱之“從前慢”。

在智能網聯的風口加持下,汽車的電動化發展被諸多力量驅動向前,時局更迭,理念嬗變,百舸爭流,但並非亂戰。

12月14日,在四川宜賓舉行的“2022中國汽車市場發展預測峯會”,大致討論兩件事:我們當前的處境是怎樣的?未來一年我們將會面臨什麼?

拐點來臨,廝殺更烈

今年1月,電動車在乘用車市場滲透率只有5.1%,9月份該比例高達15.7%,10月份的數據剛剛出來,已經超出17%。

如果一個新的品類在汽車行業滲透率達到16%、17%意味着什麼?

威馬汽車集團戰略運營副總裁梅鬆林表示,如果新品類的滲透率達到16%的話,這就是一個拐點,一旦衝過拐點,中國的新能源汽車行業就進入了一個爆發期。

“按照創新擴散理論,一個新品類可以分爲五個階段:產品的研發期、導入期、成長期、成熟期和衰退期,很明顯可以看出來,在過去的2年當中,中國市場上出現一大批消費者買得起、用得爽的新品牌,包括很多新的品類、新的品牌進入市場,助推純電動汽車的滲透率急劇上行”。

但是市場競爭淘汰會更加嚴峻。

重慶長安產品策劃部行業研究專家白靈表示,品牌數量數據體現自從2019年開始,品牌數量是在逐年減少的,新增品牌佔比也在逐年往下掉。而月銷1000以下和消亡品牌的佔比在逐年提升。

這說明什麼?

“原來在市場處於中間的品牌市場表現越來越差,逐步被邊緣化,甚至淘汰。從企業集中度數據表現看到,2021年因爲市場反常情況,TOP20企業供給有一定的下滑,市場的集中度也出現了下滑”,白靈認爲,明年如供給提升,今年被靠後企業搶奪的市場份額,可能會再次被頭部企業搶佔。市場的競爭淘汰明年將會進一步加劇。

白靈稱,如對應到市場競爭格局,由於同時受到下遊自主品牌與上遊豪華品牌的上探與下壓,合資主流產品將承擔較大的競爭壓力。

在她看來,在緊湊型轎車市場中,在8-10萬區間已經有合資品牌開始往下探,同時自主品牌比較優秀的產品名爵、帝豪等等開始往上探,這個區間自主的產品和一些合資的產品開始貼背競爭。8萬以下的區間可能是未來傳統燃料車型價格下探的區間。8-10萬區間未來也會有一些自主品牌的電氣化產品佈局,這個區間在2022年的競爭將會更加激烈。而在緊湊型SUV市場的競爭格局中,10-15萬區間競爭最爲激烈。主要是自主產品以及合資下探的產品,也會有電氣化佈局比較快的企業在這裏面投放一些電氣化升級換代的產品鞏固市場價位段。

2022年銷量或“前低後高”

“前低後高”,是中國汽車工業協會副祕書長陳士華對2022年車市銷量的描述型預測。

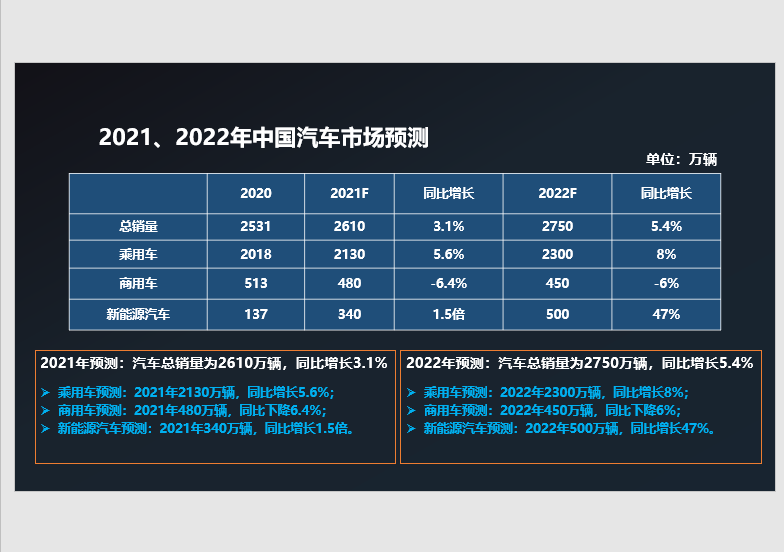

據該預測,2022年中國汽車總銷量2750萬輛,同比增長5.4%,其中乘用車銷量2300萬輛,同比增長8%,商用車450萬輛,同比下降6%,新能源汽車銷量是500萬,同比增長47%。

談及2022汽車市場增長的有利因素,陳士華稱,GDP預計增長5.5%,這是汽車產業增長最基本的保證。同時,宏觀經濟、宏觀政策也會有利於汽車產業的發展。

不利因素方面,國際疫情形勢的不穩定性仍是最大風險。此外,大宗商品價格上漲、人口老齡化、房地產市場債務風險、中美關係等內外因素將會影響經濟增速後的延續低速增長,同時不排除一定波動的出現。

縱使如此,汽車市場未來的潛力仍非常大,預計2025年中國的汽車市場銷量在3000萬輛。

陳士華表示,明年的市場,上半年和下半年可能會發生大的變化,我們今年的市場是“前高後低”,明年市場估計是“前低後高”。一方面受基數因素影響。此外,芯片在上半年的時候面臨的壓力肯定比下半年大一些,還有藍牌輕卡的政策也會對市場帶來影響。“明年上半年可能日子會不太好過,但是下半年會恢復增長”。

關於芯片對汽車銷量的影響,IHS Markit 中國區輕型車銷量預測負責人林懷濱的預測要略悲觀保守些。

“現在芯片的恢復程度還不確定,到底交付的車中有多少比例車的芯片是不完整的” ,在林懷濱看來,鑑於新能源單車使用芯片數量可能數倍於傳統燃油車,如2022年新能源汽車發展趨勢真如預測一般樂觀(達500萬輛),則會對芯片供應短缺造成額外衝擊。

“芯片供應問題必須放在大的地緣政治的角度來講,我們公司芯片專家的分析認爲,芯片供應的影響至少要持續到2024年。“

出於對芯片供應的預測,林懷濱認爲2021年、2022年的累計的部分銷量將於2023年、2024年得到釋放。

白靈對於芯片供應恢復情況的觀點和林懷濱趨同。

她表示,雖然今年9、10、11月份出現了一定的環比正增長,但社會庫存依舊存在比較大的缺口,明年會繼續存在芯片短缺。雖然芯片廠商已經在擴建產能,但芯片廠擠壓的訂單已排到一、兩年之後,產能釋放不會很快,預判,完全解決可能會到2023年,甚至更久的時間。

對於2022年汽車銷量方面,她補充道,由於今年整個市場處於抑制狀態,2022年或許會有2021年市場的延時小增量出現,豪華品牌將更明顯。

天津大學中國汽車戰略發展研究中心預測研究總監陳麗然認爲汽車行業的發展趨勢是放緩的,其對2022年度銷量預測數2557萬輛。

“疫情後汽車行業是率先復甦的行業,極大地開發了消費者的汽車消費潛力,這樣的消費增長同樣會帶來後期的消費增長趨勢放緩”,陳麗然稱,由於“雙碳”目標提振,新能源汽車已引起消費者的極大關注,所以“比較樂觀的估計在450萬輛左右”。

“啞鈴型”向“橄欖型”轉變

“售價在20萬元以上的車型賣得不錯,低端車型也賣得不錯,中間車型市場在萎縮”,中國汽車工業協會副祕書長陳士華總結了今年汽車消費市場的特點。

他將原因概括爲,有限的新能源資源肯定趨向於滿足更高的車型,同時剛入場的新能源品牌大都不會選擇競爭最激烈的市場,而是多半從高端或低端市場入局。但這個規律是短期的,市場正發生變化,正由啞鈴型向紡錘型或者橄欖型發生轉變。

梅鬆林也表達了相同的觀點。

“今年6月份以前基本上中端市場是最低的,兩頭是大的,但下半年再這麼說就不準確了,最近幾個月中間市場佔有率基本都是30%以上,已經比高端市場的佔有率要高了,未來的定義就是A級市場,A級SUV、A級轎車等等。”

“如果一個新的品類想成爲市場主流的話,必須得中端才能得天下,這纔是大頭”,梅鬆林表示,本土品牌將迎來機會,如果將純電動市場分爲兩類:本土和國際品牌,增長率都超過100%,但是本土品牌的增長率是2倍以上,今年前10個月本土品牌佔純電動車的市場份額從去年的77%上升到今年的82%,已經很高了,但是其將進一步提高。

新能源市場中“兩邊強、中間弱”的走勢存在隱憂。

中汽數據有限公司市場數據室主任李冰陽表示,在燃油車市場,A級車市場一直是主力消費品,個人消費的比例基本上是91%,但是新能源汽車市場在A00級別裏面,95%是個人消費,而在A級市場這一數據只有56%。這部分人羣對購買成本,對新能源汽車還是不夠信任,未來新能源汽車市場要想取得質的飛躍,我們認爲必須要在A級車市場佔據主力的消費地位。

李冰陽總結出新能源市場的“四高”特徵,即換購比例高、女性比例高、豪華品牌比例高、年輕化用戶比例高。消費升級方面,3-6線城市置換的比例在快速上漲。政策方面,由於汽車產業政策友好度提升,將爲明年汽車市場中高端的消費需求注入強勁的動力。

結語:

疫情的不穩定性,芯片供應的不確定性,大宗材料價格不斷上漲,人口老齡化、房地產市場債務危機,中美關係因素,經濟下行壓力。

上述在2021存在的問題,2022依舊逃不開。

此外,把造車當夢的新品牌還在前赴後繼。

2022的車市競場註定殘酷。