今年可謂是小鵬的光刻時刻。昨日,公司公佈三季報,美股盤前股價快速拉昇,最終收漲8.25%,領漲新能源車板塊,今日,小鵬港股直接高開6%以上,並持續走強,收漲超10%。相比之下,理想和蔚來微漲,特斯拉甚至跌超4%,足見小鵬這份最新答卷令市場為之驚喜。與此同時,美銀、中金、花旗等大行也紛紛發佈買入評級報吿,上調對於小鵬的目標價。

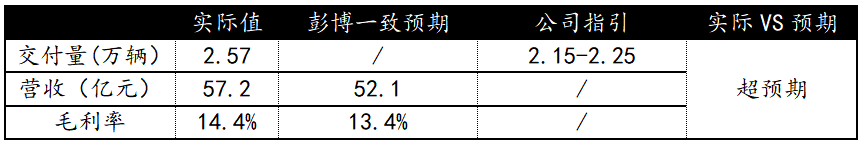

整體而言,小鵬三季報的核心亮點在於收入和毛利率超預期、智能化再進階。與此同時,四季度交付指引積極,進一步奠定全年的增速基礎,確保了其領先地位。

(數據來源:小鵬汽車財報,公開信息)

交付增速一騎絕塵,收入、毛利率雙雙超預期

期內,公司實現交付量25,666輛,同比增199%,環比增48%,大幅超出此前公司給出的指引,刷新季度交付記錄,且增速一騎絕塵。今年前9個月的累計交付量突破56,400台,已超過2020年全年交付量的2倍。

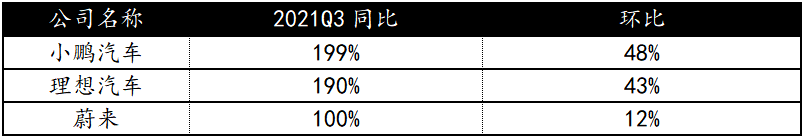

小理蔚三季度交付量增速比較

(數據來源:小鵬汽車&蔚來&理想汽車財報)

交付量逐季走強,可歸結為品牌知名度不斷提升、產品更新換代帶來的產品力的提升以及銷售網絡和充電網絡的擴張的共同作用的結果。

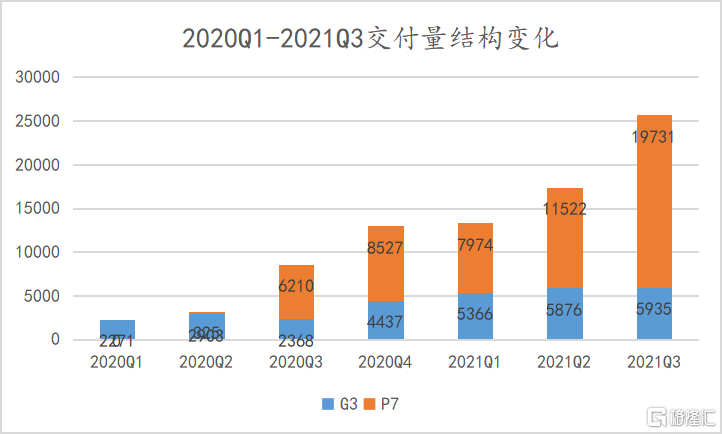

從車型來看,P7作為絕對主力表現尤為強勁,期內交付量19731輛,環比增71%,同比增212%,佔比約77%,站上歷史峯值。

(數據來源:小鵬汽車財報)

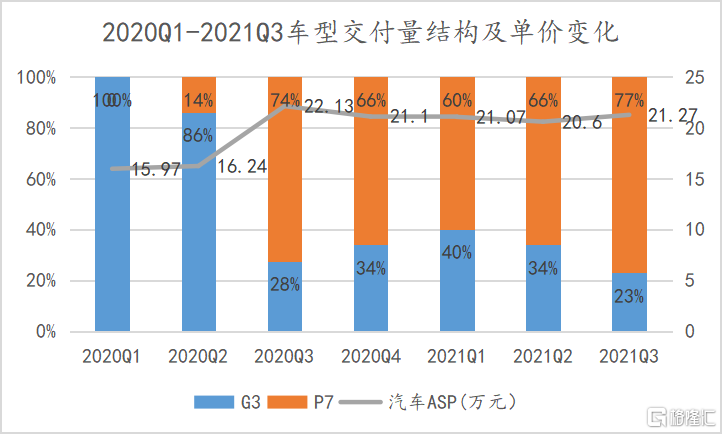

正是定位更高的P7爆發,量價齊升下驅動小鵬收入大漲超預期。期內,公司實現總營收57.2億元,同比升187%,環比升52%,且高於彭博一致預期(52.06億元)。其中,汽車銷售收入54.6億,同比升188%,環比升52%。

(數據來源:小鵬汽車財報)

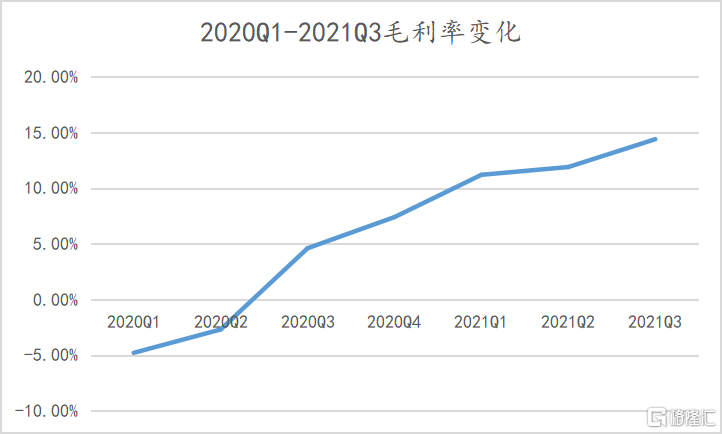

與此同時,毛利率環比繼續改善。期內毛利率為14.4%,環比升2.5個百分點,超彭博一致預期(13.6%)。其中汽車銷售毛利率13.6%,環比升2.6個百分點。

(數據來源:小鵬汽車財報)

小鵬毛利率提升可歸結為三方面原因:一是規模效應帶動單車成本下降;二是產品結構改善,主要在於P7佔比大幅提升以及毛利率更高的磷酸鐵鋰版本的推出;三是XPILOT軟件服務收入的增長。

據小鵬管理層透露,三季度,P7的XPILOT3.0的軟件滲透率接近20%,軟件收入實現環比增長。截至9月30日,累計交付的超過5萬台P7中,已有超過1.1萬台搭載XPILOT 3.0。同期,高速NGP月度使用率達到60%以上,NGP的高速里程滲透率超過60%,輔助用户駕駛了551萬公里的高速公路里程。

產品力及渠道力深化夯實增長基礎,渠道、服務及充電設施全國“織網”加速

以智能駕駛為核心的智能化方向目前已是明牌,包括主機廠和科技大廠都在不惜重金投入,小鵬可説是國內汽車智能化領域的旗手,與理想、蔚來相比,不僅自身定義為“做更懂中國的智能車”,並率先打下全棧自研的標籤,同時還是首家初步嘗軟件商業化甜頭的車企,智能化領先戰略背後其實決定了小鵬在研發投入端的最高優先級。

三季度,小鵬的研發支出約12.6億元,同比翻番,環比增約50%,研發費率22%。公司計劃今年全年研發團隊擴充一倍,研發支出翻倍,着重投入包括計算能力、軟件和硬件升級在內的自動駕駛解決方案。目前,截至三季度末,小鵬研發團隊人數超4000人,較2020年底增加超過100%,已實現團隊擴充計劃,同時前三季度累計研發投入超26億元,預計也將超額完成。

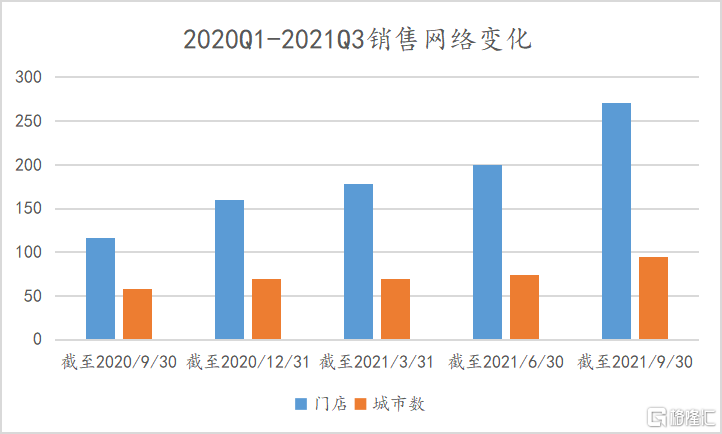

除了持續不斷地加大研發投入推動產品快速迭代進而確保產品力之外,小鵬也在擴大其銷售和服務網絡來進一步保障交付。公司計劃到今年底銷售門店增至350家,截止期末擁有271家門店,今年前三季度累計增加111家,其中三季度增加71家,擴張節奏非常快,料目標達成問題不大。三季度,公司銷售和行政費用環比增約50%達15.38億元。

(數據來源:小鵬汽車財報)

在充電設施佈局方面,小鵬同樣維持快節奏和廣覆蓋的特點。截至9月30日,439座品牌超充站覆蓋121個城市;優質免費充電站的總數達到1648座,覆蓋221個城市。到今年年底,公司預計品牌超充站將超過600座,並進一步加速拓展一二線城市以外的充電佈局。

基於長期增長戰略,研發和銷售費用都是必選項,短期內難以下調,雖對利潤的釋放也會形成一定壓制,市場對此也有較高的容忍度。

四季度交付預期積極,小鵬排位繼續領先已無懸念

交付量是車企業績增長最直接的核心驅動因素,也是決定下一階段智能化放量的基礎,而受各家的車型規劃、交付節奏及排產週期等因素影響,並決定市場對各家的未來預期,其中“小蔚理”的排位賽尤為受關注。目前來看,小鵬排位繼續領先,基本已無懸念。

首先,小鵬四季度的交付指引無疑是一個重要的積極信號。公司預期四季度交付34500-36500台,環比增34-42%。對應全年交付量預期超9萬輛,即將突破十萬大關。同時,對應11-12月的月均交付量1.2-1.3萬台,維持強勁趨勢。

其次,小鵬的車型組合豐富,G3/P7/P5/G9將形成對於最大細分市場(15-40w)的完美卡位,且新車型P5及G9均有爆款潛質。其中P5已於10月底開始交付,且公司曾透露P5的需求比P7更好,將是四季度的重要看點。剛於近日廣州車展正式亮相的G9,定位大中型SUV,於2022年開始交付,將成為明年的新看點。此外,小鵬曾表示維持每年至少2-3款車型的推出節奏。

再者,小鵬也絲毫不給對手喘息之機。據公司透露,現有總設計產能達40萬輛/年,包括肇慶工廠以及在建的廣州和武漢工廠,通過雙班可以打到60萬輛/年。蔚來預計在明年上半年完成產線整體升級後,最高可達到30萬輛的年產能,而理想預計明年常州工廠擴產計劃完成後,也僅有20萬年產能。

回顧來看,如果説小鵬完成軟件及核心硬件自研與快速迭代的能力是從0到1的1.0階段,那麼目前正處於1-100的2.0規模化放量階段。當前來看,小鵬的智能化戰略成效也是有目共睹的。