08年,蘋果一代問世,隨後幾年,智能手機席捲全球,消費電子也因此牛股層出不窮。眼下,新能源車迅速崛起,智能化、輕量化作爲趨勢,也將帶動其上遊產業鏈的崛起。

過去,汽車零部件企業表現出強大週期屬性,也因這一屬性,導致板塊估值整體不高,並且成長有限。眼下,由於今年上遊原材料大幅上漲,汽車零部件企業業績受到壓制,但上遊原材料已有明顯下降趨勢,汽車零部件企業業績拐點即將到來。此外,國產造車新勢力的崛起,汽車零部件增新機。

業績有望迎接拐點

1)芯片緩解

年初以來,汽車“缺芯”一事一直困擾着汽車廠商。由於缺芯,汽車廠商出廠量受限,自然其上遊零部件企業也跟隨受限。不過從自9月份以來,汽車芯片短缺的情況有邊際改善的情況。

據中國半導體行業協會,馬來西亞的半導體工廠主要爲歐洲意法半導體和英飛凌等半導體製造商以及豐田和福特等汽車製造商提供服務,馬來西亞佔全球芯片組裝測試和封裝產能的13%,全球7%的半導體貿易都需要通過馬來西亞當地工廠進行一些附加製造或在發貨前與其他零件結合。

由於新冠疫情的影響,6月份開始,馬來西亞實施全國封鎖,除必要的服務業之外, 其他行業都停止營業。進入 9 月之後,馬來西亞新冠每日確診病例數快速下降,到11月13日,每日新增確診病例下降至5800例,其國家管控也從6月份的全國封鎖,放寬至大部分社會活動以及全部經濟領域活動解封。

隨着馬來西亞地區疫情逐步緩解、工廠開始復工復產,全球芯片供給有望進入向上恢復階段。東南亞芯片供應短缺問題目前已開始逐步得到解決,據意法半導體公衆號和經濟觀察報信息,馬來西亞意法半導體 ESP芯片工廠 8 月 18 日已經復工,9 月底因疫情停工的 5 條博世馬來西亞芯片加工生產線已有 4 條復工,芯片供應已經初步得到了改善。

而對於由於芯片供應短缺而導致的市場芯片價格普遍升高的問題,國家市場監管總局已經開啓立案調查,嚴格管控芯片價格無序上漲情況。另外,在海外芯片供應短缺的情況下,各芯片廠商均積極擴大投資,提高汽車芯片產量來滿足市場需求。如臺積電、英飛凌、瑞薩電子、博世等廠商都加大投入產能,這些產能的釋放也將進一步緩解汽車缺芯的局面。

此外,從三季報後一些上市公司的調研紀要中也能看到,零部件、整車的管理層普遍認爲四季度後芯片對產能的制約會逐漸緩解。

芯片的緩解,將帶動整車的排產,零部件企業的業績也將迎來較大的彈性。

除了缺芯導致整車排產下降以外,汽車零部件企業的業績還受制於原材料價格的上漲。

2)原材料價格上漲,零部件業績受壓

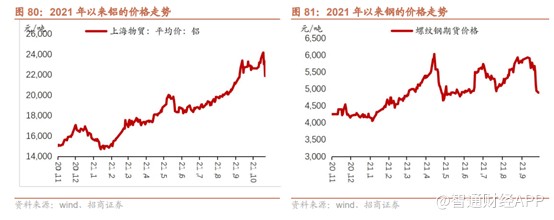

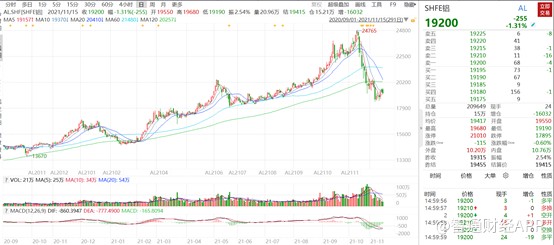

汽車零部件的主要原材料有鋁,鋼材等大宗商品,受國家供給側結構性改革自年初開始,鋼、鋁、塑料粒子等大宗商品原材料價格均漲幅較大,呈現持續上升趨勢。如鋁、鋼材的價格相較年初上漲了分別高達48.9%和26.7%。

而零部件企業的生產成本中原材料佔比很大,大宗商品的價格上漲直接導致了行業成本上漲,利潤空間受到壓縮,盈利能力和營收水平顯著下滑。數據顯示,2021年第三季度零部件企業的淨利率爲5.1%,較一季度下降1.6個百分點。

儘管目前的鋁和鋼材等價格依舊處於歷史較高位置,但10月以來,滬鋁已大幅下跌。

此外,全國各地也紛紛啓動了價格管控措施,由此可見,原材料的價格要再次大幅上漲的機率不大。

原材料價格的下行,也將大大改善汽車零部件企業的業績。

3) 芯片短缺,行業被動去庫存

不僅如此,目前汽車經銷商庫存處於底部。由於汽車缺芯的影響,導致汽車行業被迫去庫存。根據中國汽車流通協會公佈顯示,汽車經銷商庫存係數9月份下降到了 1.24,同比下降 20.5%,環比下降 9.5%,庫存係數仍在警戒線下方;同期經銷商預警指數爲 50.9%,同比下降 5.7%,環比下降 1.5%,位於榮枯線之上。

由於零部件企業與下遊整車企業的銷量聯繫最爲密切,因此在這次被動去庫存中,零部件企業也是受到影響最大的行業之一。

而隨着汽車芯片的緩解,整車補庫存,零部件企業也將從中受益。

乘用車也存在更新報廢週期,中國乘用車市場尚未經歷過完整的更新報廢週期,50%的乘用車在生命週期的13-15年報廢。

上一次國內汽車行業的高速增長基本從2010年開始,按10~15年一輪換車週期,今年開始會出現規模換車需求。

去年的汽車銷量是2530萬臺左右,2025年預計能達到2800~3000萬臺的水平,有10%~20%的空間。

從大週期的角度來說,乘用車未來兩年整體銷量將持續上行,這塊屬於全行業的上行期紅利。

對於傳統汽車零部件的企業而言邏輯是行業回暖,享受邊際改善,但空間不會很大。而與新能源車掛鉤的細分領域,才能享受到業績和估值上的彈性。

抱緊新能源大腿

1)2022年新能源車需求有望維持同比高增長

今年以來,在各種政策的支持下,我國新能源汽車的銷量持續增長。對於新能源汽車的銷量,年初中汽協預測值爲230萬輛,可是新能源汽車持續超預期,中汽協也在逐步上調銷量預期。

根據中汽協數據,10月新能源車月銷量38.3萬輛,環比增長7.2%,同比增長134.9%,環比連續6個月保持增長,超出預期。電動化滲透率達16.4%。1-10月新能源車累計銷量254.2萬輛,同比增長176.6%。10月新能源車零售滲透率18.8%,1-10月滲透率13%。

從全球來看,歐洲十國10月電動車銷量16.4萬輛,同比增長24.0%,電動化滲透率達23.7%。美國10月電動車銷量5.5萬輛,同比增長79%,創新單月銷量歷史新高,電動化滲透率持續提升至5.3%。1-10月累計銷量45.0萬輛,同比增長186%。

從銷售數據來看,新能源車的銷量呈現出持續增長的態勢。這也離不開各國也制定的支持新能源汽車的政策。

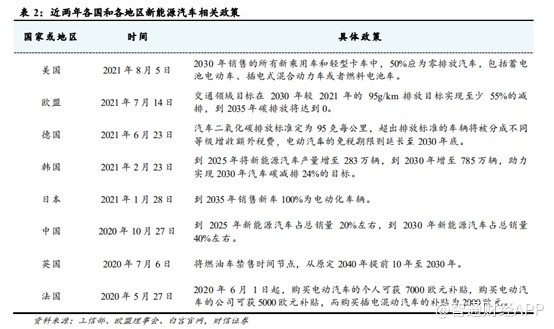

爲響應碳減排的目標,各國都是大力支持新能源汽車的發展。從近兩年各國和各地區新能源汽車相關政策來看,大多數國家或地區的目標是在2030年實現50%新車銷售爲新能源汽車,在2035年實現100%新車銷售爲新能源汽車。

按照我國新能源車發展規劃中推算,至2025年新能源車銷量滲透率達到20%以上,新能源汽車銷量有望在2021-2025年維持快速增長。

隨着補貼逐漸退坡,新能源車的消費驅動力從補貼驅動逐漸轉向產品驅動,在雙積分政策的指導下,主流車企加大新能源車型投放力度,行業發展更加健康。從數據來看,10月,國內自主品牌中的新能源車滲透率36%,豪華車滲透率12%,主流合資品牌滲透率3.4%。

顯然,國內自主品牌在新能源車領域起着主導地位。

2)自主品牌佔主導地位

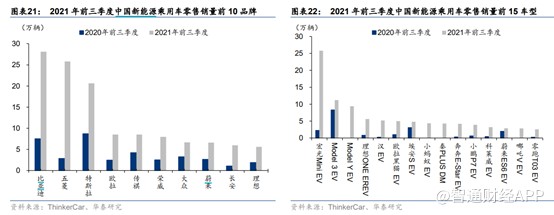

雖然2021 年乘用車總體銷量出現一定程度的下滑,但新能源車表現亮眼,尤其是自主品牌快速崛起。

據ThinkerCar 數據,2021年前三季度新能源乘用車銷售以自主品牌爲主。銷量20的車型中,2款屬於外資品牌,18款屬於自主品牌。在銷量10的汽車品牌中,除特斯拉和大衆以外,其餘8個都是自主品牌,且均維持較高增長率。從排名在前的車型看,上汽通用五菱、理想的主力車型銷量漲幅明顯。

除此之外,明年國產造車新勢力也將有多款新能源車型問世。

據汽車之家,從新車計劃來看,比亞迪計劃在2022年推出三款海洋系車型,包括海豹/海獅/海鷗;長城汽車計劃在2022 年推出歐拉閃電貓、復古貓、芭蕾貓以及WEY全系 PHEV版本車型;吉利汽車計劃在 2022 年內推出兩款極氪品牌車型,其吉利品牌的星瑞和星越L也將增加 PHEV版本;長安汽車計劃 2022 年推出三款純電動車型,其高端AB品牌首款車型也將於明年亮相。

國產造車新勢力的快速崛起,爲汽車零配件企業的增長提供良好的基礎。

3)緊抓汽車智能化趨勢,產品配置升級

汽車智能化是未來的趨勢,各大汽車生產廠商相繼投入到智能化汽車的研發和生產之中。

除了性能、操控保持對合資的優勢外,在更加前沿的安全與智能化方面則超出了當下主流合資SUV 車型的最高水平。隨着各個自主品牌紛紛推進智能化轉型戰略,在智能座艙、自動駕駛等領域持續投入,國產中高端SUV憑藉出色的算力和服務生態資源支持,爲消費者帶來許多貼合實際使用需求的智能服務。

自主汽車品牌在智能駕駛方面也走在行業前列。常規的防碰撞預警、ACC 自適應巡航、AEB緊急制動等功能在國產中高端車型上已經成爲標配。更高層次的輔助駕駛功能,例如哈弗F7的自動循跡倒車、長安 UNI系列的自動泊車以及星越 L 的 EMA 緊急轉向輔助功能等都經過了市場和消費者的檢驗。

隨着電動化、智能化趨勢持續深入,疊加乘用車市場消費升級,像空氣懸掛、電驅動、智能座艙、輕量化、熱管理、微電機這些賽道會有新機遇。

對於零部件來講,未來汽車一定是往越來越智能的方向發展,能夠提高駕駛乘坐體驗,消費者就願意爲這些配置買單。

細分中的機會

1)微電機

整車產品功能不斷升級後,也會出現很多新興賽道,微電機便是其中之一。

微電機是整車多個應用配置中的核心部件,包括隱藏把手、天幕玻璃、電動座椅、電動尾門等。

在特斯拉和蔚小理等引領下,電動“四門兩蓋”(四個車門、充電盒蓋、後備箱蓋)逐漸成爲趨勢。

電動尾門、隱藏把手等功能開始普及,有實用性和美觀性,所以購車者的接受性很強,願意支付一些溢價。

汽車微特電機使用數量多少與汽車檔次成正比,乘用車需要的汽車電機數量較多,普通轎車至少配備 20-30 臺,而高端豪華型轎車則需要配備 60-70 臺甚至上百臺。

單個電機均價10-20元,傳統單車平均配套30個,單車價值量大約爲300-600元。

電動智能化後,隱藏門把、電動尾門、熱管理、傳感器清洗等帶來的單車價值量有望提升至2100-3900元,2020年我國車用微電機領域約364億元。

目前國內量大質低,主攻中低端市場。微電機行業全球範圍來看,日德集中高端電機,我國瞄準中低端電機,產量佔比已超過70%。車用細分市場競爭分散,屬於典型利基市場。但由於車用方向增量成長性較強,值得關注。相關上市公司包括恆帥股份(300969.SZ)、日盈電子(603286.SH)、德昌電機控股(00179)。

在車用微電機中,恆帥股份是隱形冠軍,其清洗電機的全球市佔率在20%。

德昌電機控股爲全球電機巨頭之一,汽車產品組別是公司的主要業務,1984年在中國香港聯交所上市。

2021/2022財年年上半年,公司汽車產品在亞洲營收同比增長8%,在歐洲同比增長34%,在美洲同比增長29%,三個地區增速全部高於當地汽車增速。增長較高的主要包括爲閉合系統產品(天窗、電動車窗、電動後車廂蓋門、門鎖及其他電動閉合系統)、轉向系統及熱管理等產品。由此可見,汽車電動化智能化正在逐步加速滲透。

2)空氣懸架

電控空氣懸掛(ECAS)是豪華車的重要配置。ECAS 主要配置在豪華品牌的豪華車型,目前主流配套車型有寶馬 7 系、奔馳 S 級、奧迪 A8、沃爾沃 S90、特斯拉 Model X 等,自主品牌中也有紅旗 HS7、紅旗 H9、蔚來 ES8 等旗艦車型。

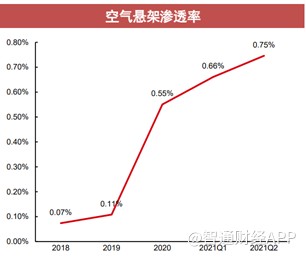

由於定位高端,且作爲選配,所以空氣懸架滲透率一直不高,到今年上半年的整體滲透率也不到1%。

傳統上,電子空氣懸掛系統主要搭載40萬元以上的豪華 進口車型,包括奧迪、寶馬,奔馳等。近年來,配置空懸的車型價格顯著下探,目前配置車型已下探至35萬元左右。蔚來、紅旗、極氪、嵐圖等國產高端品牌,特別是新能源車型,紛紛將電子空懸系統納入搭載範圍,以期用更高的配置、更好的駕駛體驗吸引用戶。

目前空氣懸架價格約爲1.2萬左右,但隨着全面國產化後,有望降至8000元左右。隨着空氣懸架價格的下降,滲透率也將得到提升。

按照未來我國30萬元以上乘用車銷量佔比15%,且全部搭載空氣懸掛系統,總銷量 2500 萬輛計算,市場理論空間將達300億元,是當前市場的5~6倍,增量十分可觀。國內乘用車領域,中鼎股份(000887.SZ)、保隆科技(603197.SH)是比較領先的空懸部件供應商。

其中保隆科技以減震器和空氣彈簧爲核心產品,中鼎股份則以收購的 AMK爲抓手,供應空氣供給系統,兩者均爲蔚來汽車空懸系統的部件供應商。