隨着半導體制程的縮小帶動了CMP工藝步驟數量的提升,同時也對拋光材料設備的要求更加嚴苛。在全球產能緊缺和供應鏈安全倍受矚目的背景下,我們認爲國內CMP材料和設備廠商有望迎來發展機遇。

摘要

CMP是半導體先進製程中的關鍵技術。隨着製程節點的發展,CMP技術越來越重要,已成爲0.35μm以下製程不可或缺的平坦化工藝,且隨着多層佈線的數量及密度增加,其對後續工藝良率的影響越來越大。CMP系統中拋光液和拋光墊爲主要耗材,拋光液特點爲種類繁多,且需要時間經驗積累Know-how;拋光墊特點爲材質複雜,材料的性質對工藝影響較大,兩者共同決定了CMP工藝的性能及良率。

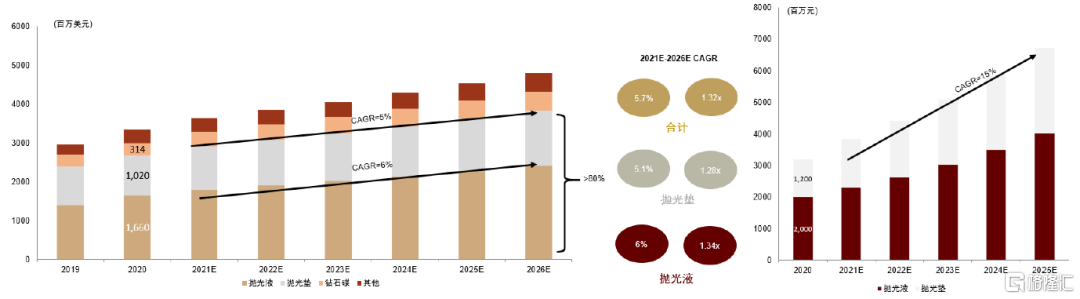

多重因素驅動CMP材料和設備需求增長。根據Techcet數據,2020年全球拋光材料市場約30億美元,拋光液/拋光墊市場規模分別爲16.6/10.2億美元,國內拋光液/拋光墊市場分別爲20/12億元,我們認爲國內市場增速有望高於顯著全球市場,2025年拋光液/拋光墊市場有望佔全球市場的25%,分別達40/27億元,2021-2025年CAGR達15%,主要驅動因素爲:1)下遊需求旺盛,中國及全球晶圓廠積極擴產,設備耗材市場同步增長;2)製程節點的更新帶動CMP工藝步驟及拋光液種類的增加;3)先進封裝的運用,使CMP從前道走向後道,隨着硅通孔技術的廣泛應用,CMP工藝在3D封裝中也成爲了必需的工藝之一。

全球行業集中度相對較高,國內企業迎來發展機遇。CMP爲多學科交叉,行業進入壁壘較高,整體產業呈日美企業壟斷的格局。國內企業進入時間相對較晚,因此整體國產化率偏低。從細分領域來看,CMP拋光液行業龍頭份額相對較低,隨着拋光液的種類擴展,龍頭企業無法滿足所有客戶需求,爲新進入者提供了切入市場的機會。CMP拋光墊及設備領域則呈現壟斷格局,下遊客戶從議價權及供應鏈安全的角度出發,有意願培養新的供應商。我們認爲已實現技術突破的國內CMP廠商有望迎來發展機遇。

正文

CMP是芯片製程中的關鍵工藝

CMP爲半導體制造工藝中關鍵環節

芯片製造流程可以廣義地分爲晶圓前道和後道2個環節,其中前道工藝在晶圓廠中進行,主要負責晶圓的加工製造,後道工藝在封測廠中進行,主要負責芯片的封裝測試,而CMP(Chemical Mechanical Polishing)技術在這2個環節中都有使用,且隨着多層佈線的數量及密度的增加,對後續工藝良率的影響也越來越大,爲半導體制造中的關鍵環節。

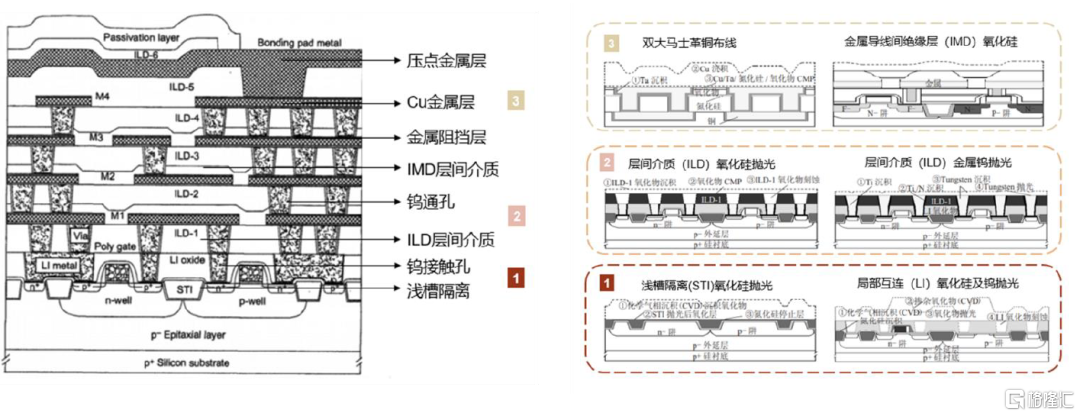

圖表:CMP工藝的應用場景

資料來源:《金剛石與磨料磨具工程》稿約[J].金剛石與磨料磨具工程,2004(02):4.,中金公司研究部

► 在前道加工領域,CMP主要負責對晶圓表面實現平坦化。晶圓前道加工環節通主要包含光刻、刻蝕、顯影、薄膜沉積、等多個步驟,每種工藝都會被重複多次使用,CMP則主要用於銜接不同薄膜工藝,其中根據工藝段來分可以分爲前段製程(FEOL)和後段製程(BEOL),前段製程工藝主要爲STI-CMP和Poly-CMP,後段製程工藝主要爲介質層ILD-CMP、IMD-CMP以及金屬層W-CMP、Cu-CMP等。

► 在後道封裝領域,CMP工藝也逐漸被用於先進封裝環節的拋光,如硅通孔(TSV)技術、扇出(Fan-Out)技術、2.5D轉接板(interposer)、3D IC等封裝技術中對引線尺寸要求更小更細,因此會引入刻蝕、光刻等工藝,而CMP作爲每道工藝間的拋光工序,也得以廣泛應用於先進封裝中。

圖表:CMP各工藝環節示意圖

資料來源:李思,張雨.化學機械拋光技術發展及其應用[J].電子工業專用設備,2019,48(05):1-6+20.,中金公司研究部

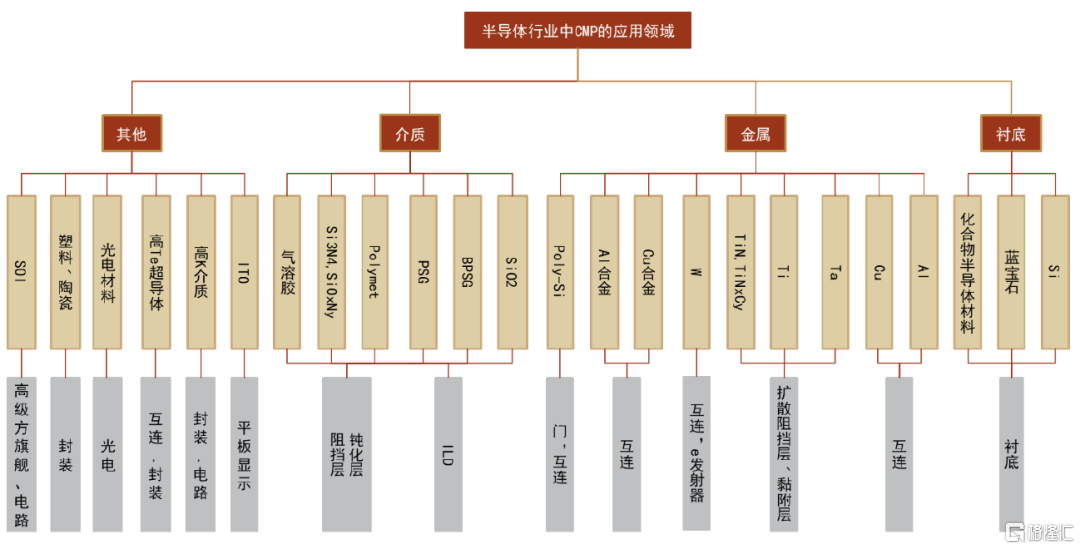

圖表:CMP在半導體行業的應用領域

資料來源:李思,張雨.化學機械拋光技術發展及其應用[J].電子工業專用設備,2019,48(05):1-6+20.,中金公司研究部

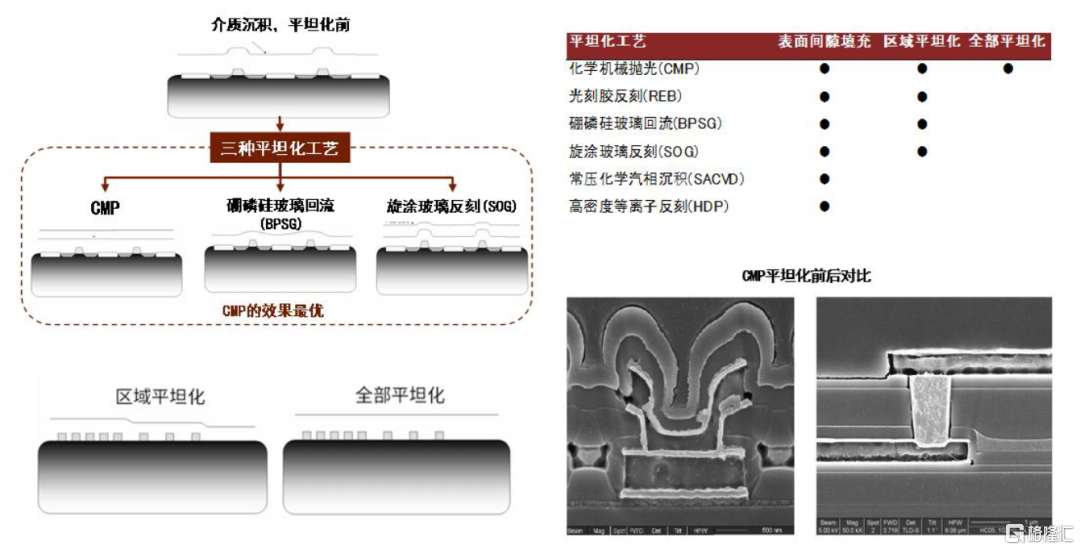

不同性能的器件對平坦化程度的要求不同,具體可分爲表面平坦化(間隙填充)、區域平坦化和全部平坦化。隨着工藝節點的演進,傳統機械拋光法無法解決表面起伏帶來的斷線、短路、斷路等問題,因此引入了硼磷硅玻璃迴流法、旋塗玻璃反刻法、光刻膠反刻法等,實現了局部表面平坦化,但隨着工藝節點逐漸發展到0.25μm/0.35μm時,如果晶圓製造過程中無法做到納米級全局平坦化,既無法重複進行光刻、刻蝕、薄膜和摻雜等關鍵工藝,同時隨着銅雙大馬式革工藝的使用,CMP成爲了半導體制造必不可少的技術之一。

圖表:平坦化工藝分類及對比

資料來源:李思,張雨.化學機械拋光技術發展及其應用[J].電子工業專用設備,2019,48(05):1-6+20.,中金公司研究部

CMP技術則綜合了化學腐蝕和機械摩擦兩種拋光技術,可以避免單純的機械拋光造成的表面損傷和單純的化學拋光造成的拋光速率較慢的問題。

► 化學腐蝕:由拋光液中存在氧化劑、酸鹼試劑等與硅片表面發生化學反應,在器件表面生成一層氧化膜,使器件更易被拋光。

► 機械摩擦:由拋光液中得研磨顆粒與硅片表面發生機械摩擦,去除化學反應產生的氧化膜,兩個環節交替進行最終使器件表面完成拋光。

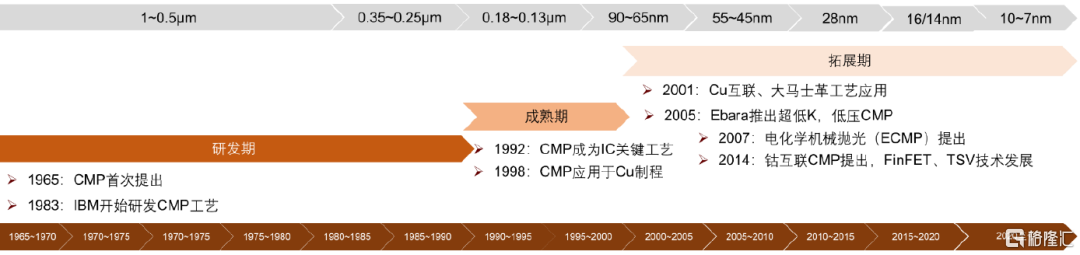

CMP技術的發展歷史大概分爲三個階段:

► 第一階段:研發期(1965~1990年)CMP技術誕生於1965年,當時該技術主要被應用於製造鏡片表面的研磨過程。隨着多層金屬化技術被引入到集成電路製造工藝中,硅片表面的不平整度加劇,嚴重影響了芯片成品的性能。於是到了80年代中期,IBM首次將CMP技術應用於集成電路製造,當時CMP研磨對象主要爲鎢與氧化物。

► 第二階段:成熟期(1990~2000年) 1990年IBM將CMP技術工藝轉讓給Micro Technology公司,後於1991年與Motorola公司聯合開發了運用CMP技術製造的64Mb DRAM。1996年日本主要的10家芯片製造廠在生產350nm的器件中使用了CMP工藝。1996年後,STI CMP、PSP、W-CMP相繼發展成熟,韓國和中國臺灣等亞太廠商也開始發展CMP技術。此外,芯片製程從250nm節點進入130nm節點,銅正式取代鋁成爲主流導線材料,使 CMP 成爲銅互連技術必不可少的工藝製程。

► 第三階段:拓展期(2000~至今)當技術節點發展到90-65nm時,用於減小 RC 延遲時間而引入的低 K 介質材料,逐步取代傳統的 SiO2,同時低壓力CMP、電子化學機械拋光(ECMP)、無應力拋光技術等新技術成爲新的研發方向。當技術節點發展到30-20nm時,銅逐漸不適用於20nm以下的互聯技術,而鈷互連技術、鰭式場效應晶體管(Fin FET)、硅通孔(TSV)等技術成爲了新的研發方向。

圖表:CMP技術發展歷史

資料來源:李思,張雨.化學機械拋光技術發展及其應用[J].電子工業專用設備,2019,48(05):1-6+20.,中金公司研究部

CMP設備、拋光液及拋光墊是決定CMP工藝良率的關鍵因素

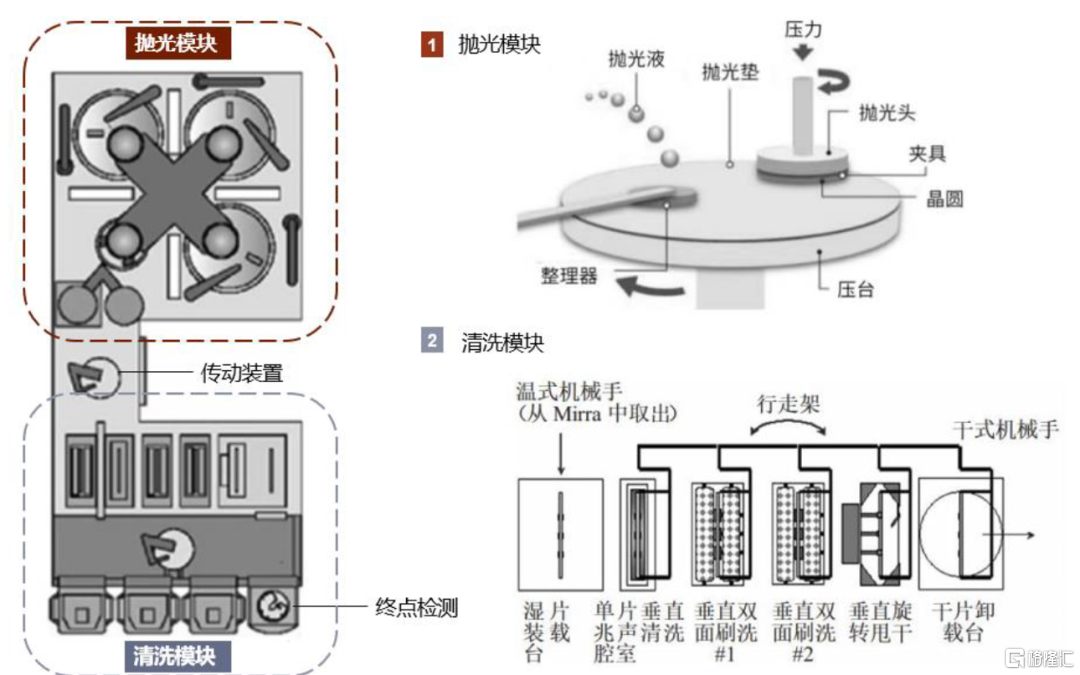

CMP工藝系統:分爲拋光和清洗模塊,由設備及材料共同組成

CMP工藝中,晶圓先朝下被吸在裝載盤上,在一定壓力下以一定轉速壓在同樣旋轉的拋光墊上,並與配送到拋光墊上的拋光液相互作用,拋光液會使晶圓表面生成鈍化層,從而方便磨粒與拋光墊對鈍化層進行機械去除,使被拋光的晶圓表面實現高度平坦化。

► CMP設備:主要分爲拋光部分和清洗部分,拋光部分由拋光頭、研磨盤等組成,清洗部分由清洗刷、供液系統等組成

• 拋光頭:通常具有真空吸附裝置用於吸附晶圓,防止晶圓在拋光過程中產生位移,同時向下施加壓力。

• 研磨盤:起到對晶圓的支撐作用,承載拋光墊並帶動其轉動並對拋光頭壓力大小、轉動速度、開關動作等進行控制。

• 清洗刷:用於CMP後清洗環節,在CMP後去除顆粒和其他化學污染物,分爲清潔—沖洗—乾燥環節,保證晶圓幹進幹出。

• 終點檢測設備:終點檢測設備用於檢測CMP工藝是否把材料磨到正確的厚度,避免過薄(未起到拋光作用)及過厚(損失下層材料)帶來的負面影響,通常使用電性能及光學兩種測量方式。

► CMP材料:根據功能的不同,主要分爲拋光液,拋光後清洗液,拋光墊,鑽石盤等。

• 拋光墊(Pad):由多孔且有彈性的聚合物組成,如聚氨酯。其溝槽設計用來輔助拋光液流動帶走材料碎屑,提高拋光質量,同時在晶圓廠大批量晶圓生產的需求下,拋光墊更長的使用壽命也是其提高市場競爭力的主要因素之一。

• 拋光液(Slurry):拋光液中含有化學活性成分,如氧化劑和表面活性劑,也包含機械活性成分的研磨顆粒。

• 鑽石碟(Disk):主要用於掃過拋光墊表面提高表面粗糙度,除去用過的漿料,提升拋光效率。

圖表:CMP設備結構示意圖

資料來源:李思,張雨.化學機械拋光技術發展及其應用[J].電子工業專用設備,2019,48(05):1-6+20.,中金公司研究部

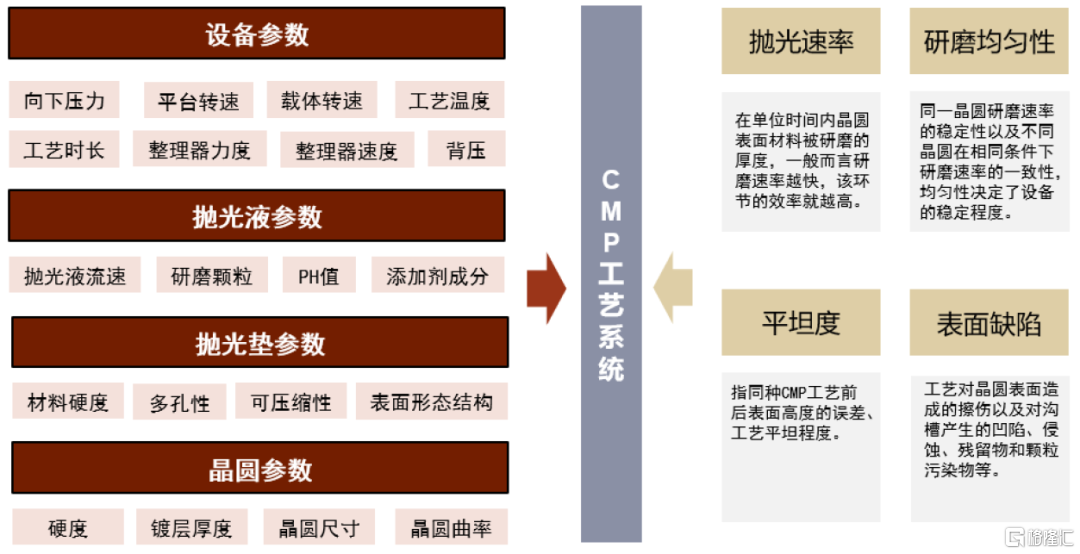

由於CMP系統組成複雜,因此影響CMP拋光效果的因素較多。如拋光壓力、拋光頭/拋光盤轉速、拋光液流速、工藝溫度等對工藝均會有不同程度的影響,一般用拋光速率、均勻性、平坦度和表面缺陷四類指標來衡量工藝水平的高低:

► 拋光速率:在單位時間內晶圓表面材料被研磨的厚度,一般而言研磨速率越快,該環節的效率就越高;

► 研磨均勻性:指的是同一晶圓研磨速率的穩定性以及不同晶圓在相同條件下研磨速率的一致性,均勻性決定了設備的穩定程度;

► 平坦度:指晶圓表面的起伏程度,即使表面保持平整的能力;

► 表面缺陷:工藝對晶圓表面造成的擦傷以及對溝槽產生的凹陷、侵蝕、殘留物和顆粒污染物等,表面缺陷直接影響了產品及工藝的良率。

圖表:CMP工藝各參數對系統影響

資料來源:《半導體制造技術導論》Hong Xiao(蕭宏) 2013,中金公司研究部

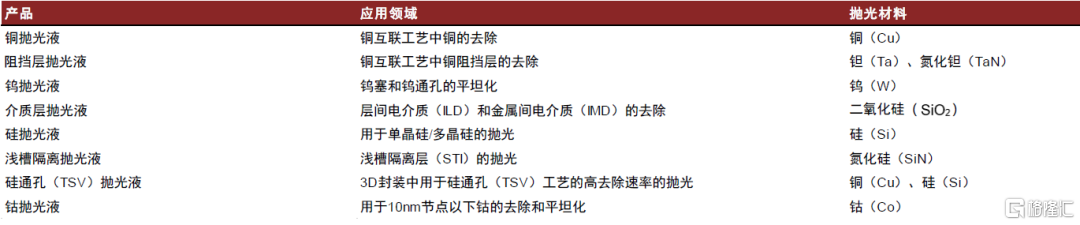

拋光液:種類繁多,需要時間經驗積累Know-how

拋光液在CMP技術中至關重要,根據Semi統計,其在拋光耗材中價值量佔比約50%以上。拋光液是一種顆粒分佈勻散的膠體,可使硅片表面產生一層氧化膜,再由拋光液中磨粒將其去除,使硅片表面平坦化,根據應用的不同工藝環節,可以將其分爲硅片拋光液、銅(Cu)拋光液、阻擋層拋光液、鎢(W)拋光液、鈷(Co)拋光液、介質層拋光液、淺槽隔離(STI)拋光液、用於封裝的硅通孔(TSV)拋光液等。其中硅拋光液主要用於對硅片的初步加工研磨;銅及阻擋層拋光液主要用於對銅互聯工藝及其阻擋層(TaN / Ta)的拋光;鎢拋光液主要用於通孔及接觸孔工藝段,因此在需要堆疊的存儲芯片中應用較多;鈷拋光液主要用於10 nm 製程以下鈷取代銅作爲互聯材料的工藝中;TSV拋光液則用於3D封裝結構的工藝中。拋光液特點爲種類繁多,即使在同一工藝段根據研磨對象的不同也有多種配方,在先進製程中已達20-30種。

圖表:拋光液分類

資料來源:安集科技官網,中金公司研究部

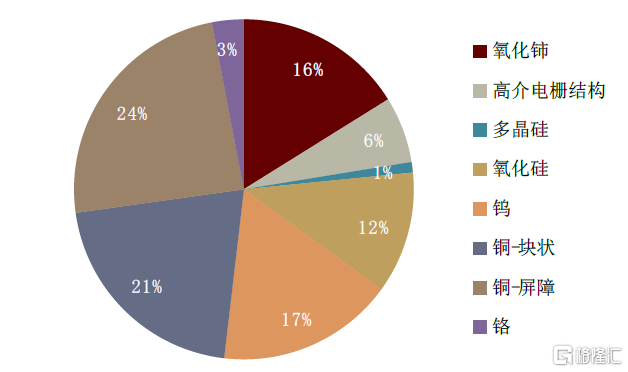

根據Techcet預計,2021年拋光液市場中佔比最高的爲銅拋光液及銅阻擋層拋光液,其佔比分別爲21%和24%,合計佔據45%市場份額,隨着半導體制程節點越來越先進,銅互連技術在多重佈線層中佔比越來越高,推動了相關拋光液市場的發展;其次爲鎢拋光液,佔比17%,主要受存儲單元堆疊層數越來越高影響所致;氧化鈰及氧化硅拋光液分別佔比16%和12%,其餘7%則爲高介電柵結構及多晶硅拋光液。

圖表:2018-2021年全球各類拋光液市場

資料來源:Techcet,中金公司研究部

圖表:2021年預測各類拋光液市場佔比

資料來源:Techcet,中金公司研究部

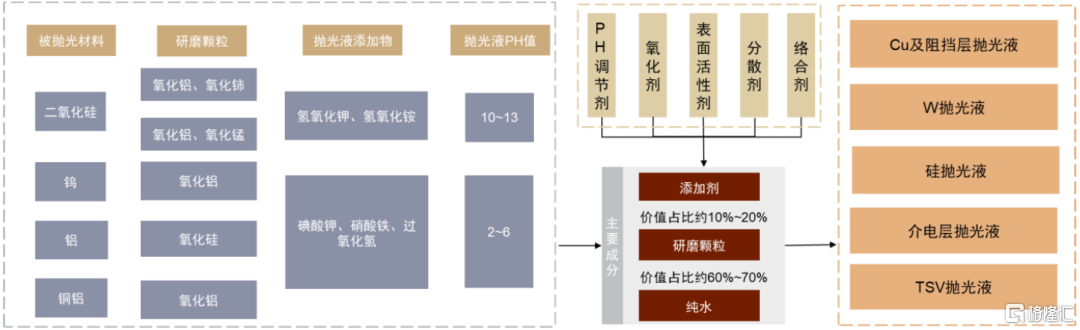

從構成角度而言,拋光液又由磨料、添加劑和純水組成。其中磨料爲對CMP效率及工藝影響較大,佔據拋光液成本中的60%-70%,不同被研磨材料對應的磨料不同;添加劑則用於決定拋光液的化學性質,包括穩定劑、氧化劑、絡合劑、表面活性劑、緩蝕劑等按照一定比例配置而成,決定了其粘度、PH值、濃度、穩定性等。

圖表:拋光液組成部分功能概況

資料來源:安集科技招股說明書,前瞻產業研究院,中金公司研究部

根據研磨顆粒分類,可以分爲SiO2、Al2O3和CeO2三種常見磨料:

► 二氧化硅(SiO2)磨料:具有良好的穩定性和懸浮性、低黏度和低硬度等特點,在CMP工藝中廣泛應用,通常用在介質層研磨環節;

► 三氧化二鋁(Al2O3)磨料:憑藉其硬度高、穩定性好等優點,廣泛應用於金屬層研磨工藝環節中,如鎢和銅的CMP中;

► 二氧化鈰(CeO2)磨料:具有拋光效率高、光潔度好等優點,與硅研磨顆粒相比,對氮化物有更好的選擇性,因而在以氮化硅爲停止層的STI氧化物CMP工藝中得到充分應用。

儘管研磨顆粒佔成本比重高,但核心技術不在於磨料的自制而是配方的加料、混合、過濾。拋光液企業對通過獨立第三方採購研磨顆粒等主要原材料進行復配已具有行業共性,而由於拋光液中需要加入研磨顆粒和穩定劑、氧化劑、絡合劑、表面活性劑、緩蝕劑等多種添加劑,如何優化產品配方中各種組分的加料方式、加料順序、加料速度、加料時間等成爲拋光液生產商的工藝難點。

拋光液進入壁壘較高,對技術把控需要長時間的經驗性積累。拋光液配方調配過程對經驗的依賴性較大,且無法通過現有產品反向解構出其配方,配方又具有非常嚴格的保密性和專利保護,因此需要長時間的嘗試才能實現研發需要長時間研究摸索才能掌握其原理。此外,即使是同一技術節點,不同客戶的集成技術不同,對拋光材料的需求也不同,生產商需要與客戶長時間合作開發,才能研製出定製化的拋光液配方,專用性較強,進一步提升了行業的研發壁壘。

拋光墊:主要分爲硬墊及軟墊,材料特性、表面粗糙度等爲工藝難點

拋光墊是CMP工藝中除拋光液之外的另一重要耗材。CMP加工過程中,拋光墊能貯存拋光液,並把它運送到工件的整個加工區域,使拋光均勻。拋光墊由多孔、有彈性的聚合物材料組成,具有類似海綿的機械特性和多孔特性,且表面有特殊的溝槽,可提高拋光均勻性。

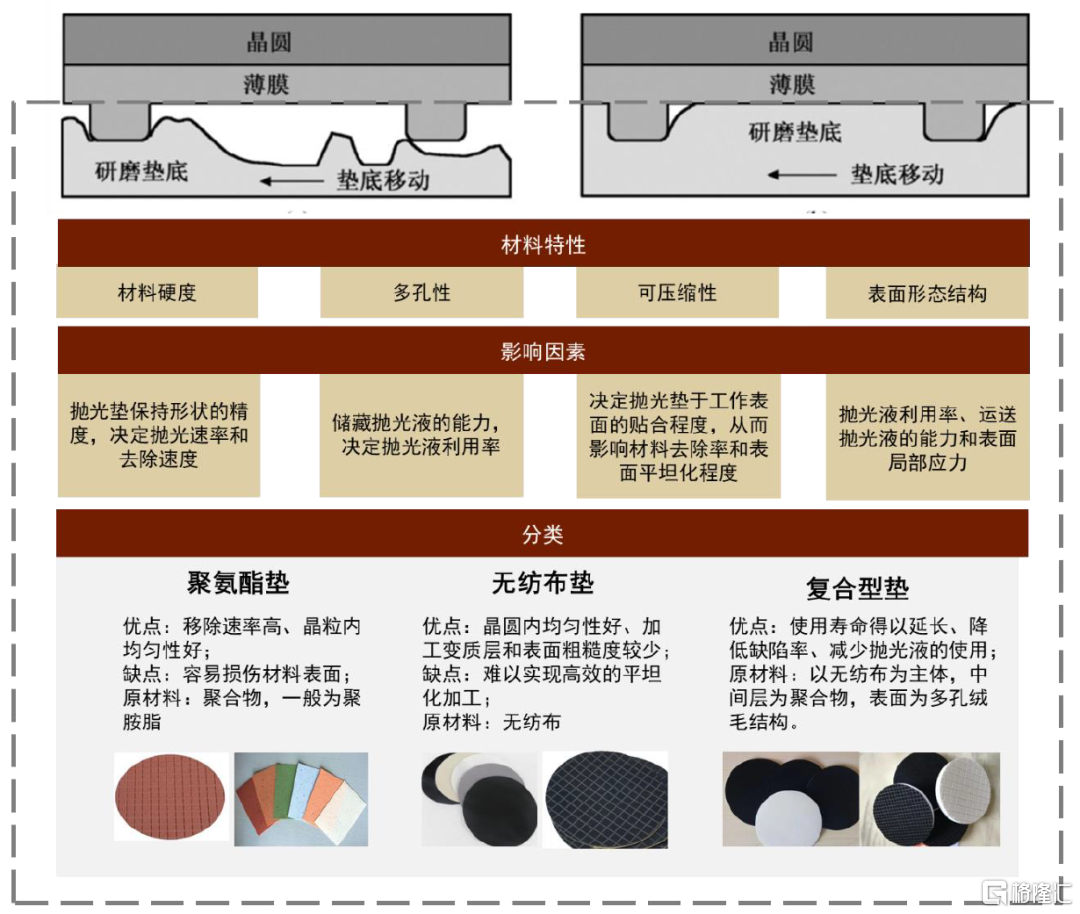

根據拋光墊材料硬度分類,通常可以分爲硬墊和軟墊:

► 硬墊:實現高的移除速率、較好均勻性,但容易損傷材料表面。

► 軟墊:拋光液利用率高,表面粗糙度低,但難以實現高效的平坦化加工

高硬度拋光墊容易造成晶圓刮傷導致低的良率,較軟的拋光墊則有更高的損耗率,因而通過改變化學成分與多孔結構控制,根據工藝需求選擇特定硬度的拋光墊是拋光墊環節的工藝難點。

圖表:硬墊(左)及軟墊(右)工藝示意圖

資料來源:《半導體制造技術導論》Hong Xiao(蕭宏) 2013,鼎龍股份官網, 中金公司研究部

此外,拋光墊的表面粗糙度會決定對被拋光材料的形貌選擇範圍,較粗糙的拋光墊有較大的形貌選擇範圍與較好的平坦化結果,較平滑的拋光墊則相反,根據所用材質不同,可以分爲聚氨酯拋光墊,無紡布拋光墊和複合型拋光墊:

► 聚胺酯拋光墊:聚氨酯具有良好的綜合性能,製成的拋光墊耐磨性好、拋光效率高、形變小,在集成電路 CMP 中應用非常廣泛。但同時聚氨酯拋光墊硬度過高,加工過程中容易劃傷芯片表面。

► 無紡布拋光墊:無紡布拋光墊的原材料爲聚合物棉絮類纖維,其滲水性能好,容納拋光液的能力強,但是其硬度較低、對材料去除率低,因此會降低拋光片平坦化效率。

► 複合型拋光墊:一般採用“上硬下軟”的上下兩層複合結構,在基體材料中加入了能溶於拋光液的高分子或無機填充物,這些填充物在拋光過程中溶於拋光液,使得拋光墊的使用壽命得以延長,同時降低了缺陷率並減少了拋光液的使用量。

內生及外生性因素共同作用,CMP設備材料需求增長

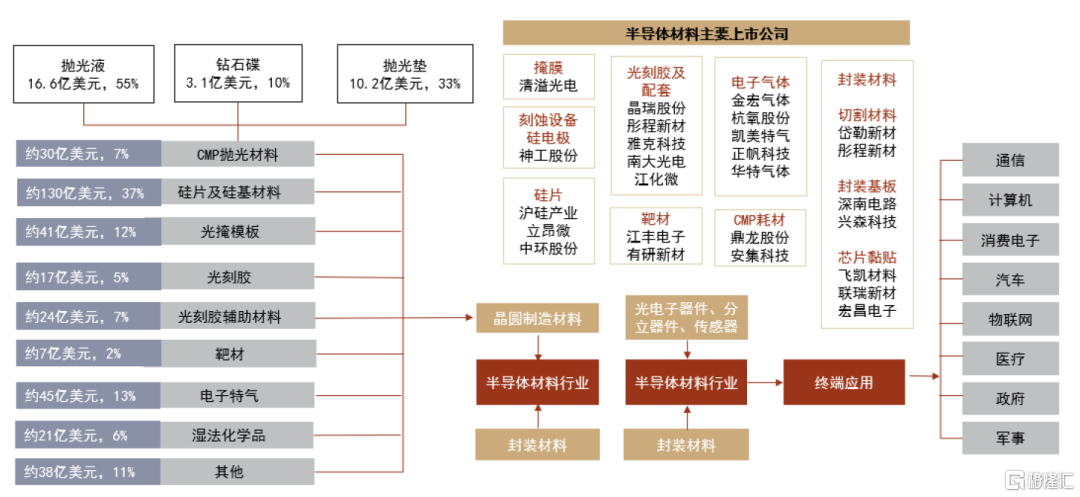

半導體材料主要分爲硅片、光刻膠、電子溼化學品、拋光液、靶材、電子特氣等,根據 SEMI 測算,2014-2020年全球半導體材料市場從 440.4 億美元提升至 553.1 億美元,年均複合增長率約爲 4%;國內市場從 32.6 億美元提升至 97.6 億美元,年均複合增長率達 20%,國內材料市場全球佔比從 7.41%上升至 17.65%。

圖表:半導體材料產業鏈及對應2020年市場規模

資料來源:Semi,中金公司研究院

伴隨着工藝節點的提升以及先進封裝的應用,CMP應用場景及步驟越來越廣泛,同時疊加中國及全球範圍內的晶圓廠產能擴充情況下,我們認爲有望帶動CMP設備材料市場協同向好發展。將CMP耗材市場進一步拆分,其中拋光液及拋光墊佔主要份額。根據Semi數據,2020年CMP耗材中,拋光液佔比約55%、拋光墊佔比33%,兩者合計佔比超80%,剩餘部分則由鑽石碟、清洗劑及其他耗材組成。根據Techcet數據及測算,2020年全球拋光材料市場約30億美元,其中拋光液/拋光墊市場規模分別爲16.6/10.2億美元,受到3D Nand的應用以及製程節點越來越先進,至2025年有望分別達22.7/13.5億美元,2021-2025年CAGR分別達6%/5.1%。根據前瞻產業研究院統計,2020年國內拋光液/拋光墊市場分別爲20/12億元,我們認爲國內市場受益於晶圓廠擴建及國產化率提升,增速有望高於全球市場,2025年拋光液/拋光墊市場有望佔全球市場的25%,分別爲40/27億元,2021-2025年CAGR達15%。

圖表:20219~2026E全球CMP材料市場空間

資料來源:Techcet,中金公司研究部

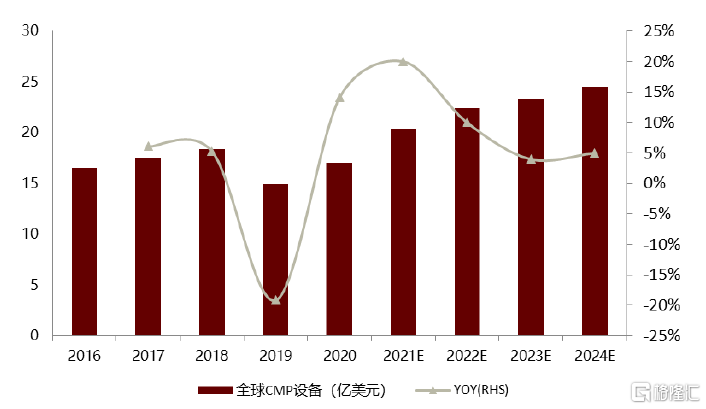

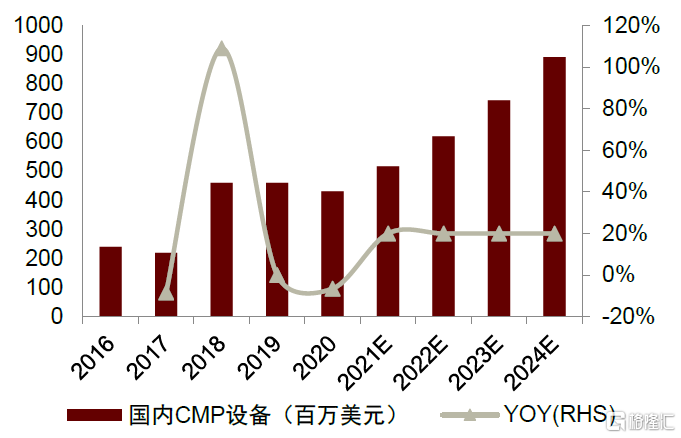

CMP設備方面,根據Gartner統計,2018年全球CMP設備的市場規模約爲18.42億美元,2013年-2018年全球CMP設備年均複合增長率達到20.11%。2019年受全球半導體景氣度下滑影響,全球CMP設備的市場規模約爲14.9億美元,中國市場2019年CMP設備規模達4.6億美元,2020年約4.3億美元,2013-2020年複合增長率達30%,未來隨着工藝技術迭代升級及國內晶圓產擴建,投資規模在半導體設備中的佔比也將逐步提升,我們預計2025年國內CMP設備市場有望達8.9億美元,2021-2025年CAGR達20%。

圖表:2016~2024年全球CMP設備市場及預測

資料來源:Gartner,中金公司研究部

圖表:2016~2020年國內CMP設備市場

資料來源:Semi,中金公司研究部

驅動因素1:晶圓製造產能擴建帶動CMP材料需求

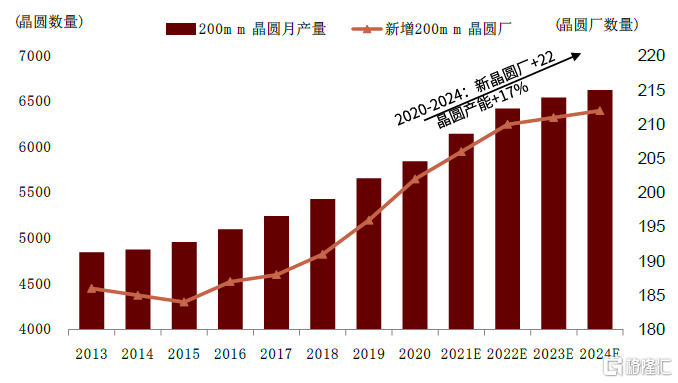

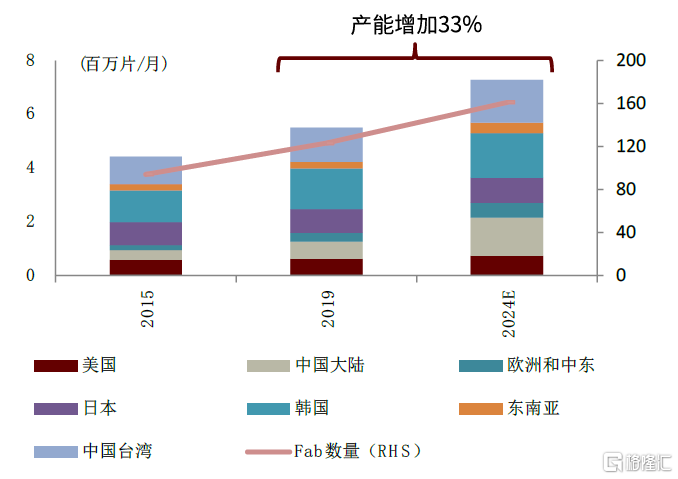

在5G、物聯網、智能汽車、雲服務等下遊旺盛需求的驅動下,全球晶圓廠積極擴產。根據SEMI數據預測,2024年全球8英寸晶圓月產能預計將達到660萬片,相較於2020年的565萬片,增幅17%,2024年全球12英寸晶圓廠數量相比2020年將至少新增38家,達到161家,同時12英寸晶圓月產能也將增加約180萬片,達到700萬片以上。

同時,中國大陸晶圓產能大幅提升,國產化進程快速推進。根據SEMI預測,從2019年到2024年,全球至少新增38座12英寸晶圓廠,其中中國新增19座(中國臺灣11座、大陸8座),佔新建總數的一半,中國12英寸晶圓產能的全球份額,也將從2015年的8%提高到2024年的20%,預計產能將達到月產150萬片。無論是成熟製程還是先進製程的產能擴建,對全球和中國CMP材料市場都具有強力的拉動作用。國內廠商在鞏固成熟製程的市場同時,通過自身技術升級來爭取廣大的先進製程市場。

圖表:2013-2024E全球200mm晶圓產能/晶圓廠數量

資料來源:SEMI,中金公司研究部

圖表:2015-2024E全球300mm晶圓產能/晶圓廠數量

資料來源:SEMI,中金公司研究部

驅動因素2:CMP工藝步驟因晶圓製造技術升級而大幅增長

隨着摩爾定律的延續,當製造工藝不斷向先進製程節點發展時對CMP技術的要求相應提高、步驟也會不斷增加。如果晶圓(芯片)製造過程中無法做到納米級全局平坦化,既無法重複進行光刻、刻蝕、薄膜和摻雜等關鍵工藝,也無法將製程節點縮小至納米級的先進領域,因此隨着超大規模集成電路製造的線寬不斷細小化而產生對平坦化的更高要求和需求,CMP在先進工藝製程中具有不可替代且越來越重要的作用。

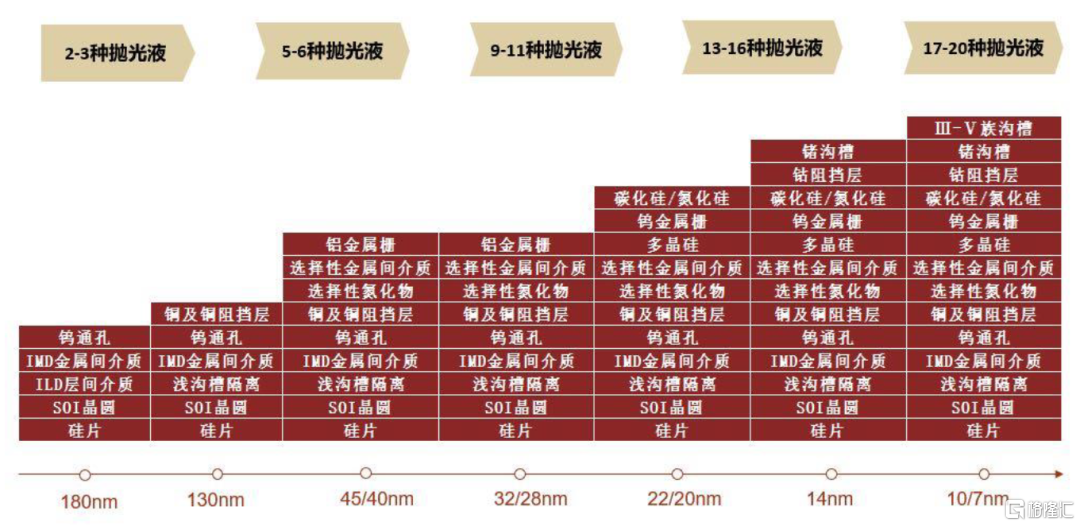

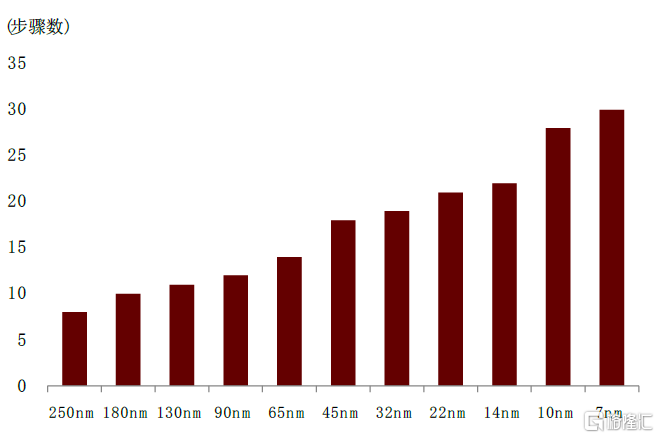

在邏輯芯片中,製程的縮小意味着光刻次數、刻蝕次數的大幅增加,同樣也帶動CMP工藝步驟的增加。根據Cabot官網數據顯示,180nm製程所需CMP工藝步驟約爲10步,14nm製程需要CMP工藝約爲20步, 7nm 製程需要CMP工藝約30步,越向先進製程發展,其對應的CMP工藝步驟越高,同時拋光液品種也由原先的5-6種增加到20餘種,帶動了耗材需求量的增長。

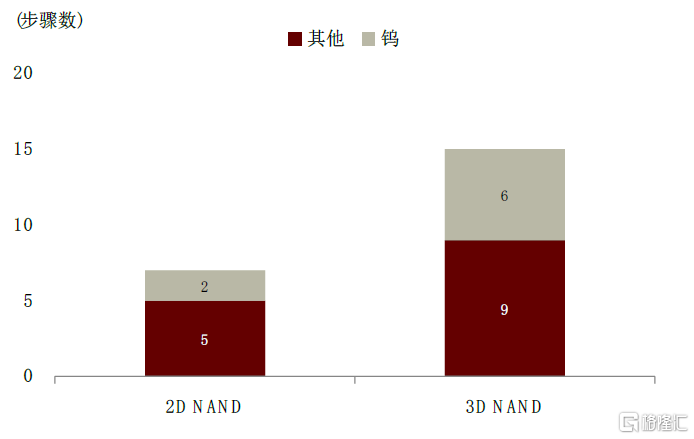

在存儲芯片中,從2D NAND到3D NAND的技術變革同樣帶來了CMP工藝步數的提升,在2D NAND中需要7個CMP步驟,而在3D NAND中達15次。同時,3D NAND技術中對鎢材料使用也大幅提高,拉動了鎢拋光液的市場需求。

圖表:IC加工中各環節所需要的CMP步驟

資料來源:安集科技公告,中金公司研究部

圖表:邏輯芯片製程節點對應CMP工藝步驟

資料來源:安集科技公告,中金公司研究部

圖表:存儲芯片技術升級增加CMP工藝步驟

資料來源:安集科技公告,中金公司研究部

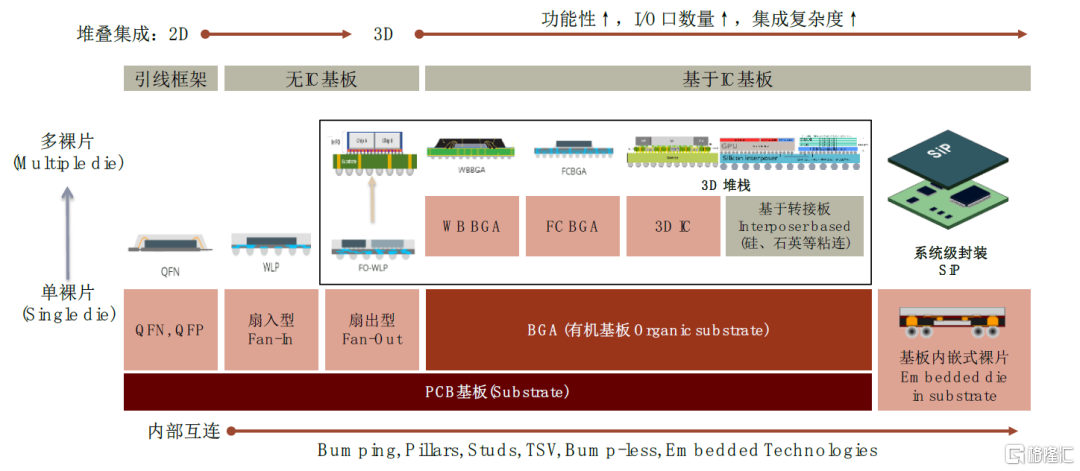

驅動因素3:先進封裝的應用使CMP從前道走向後道

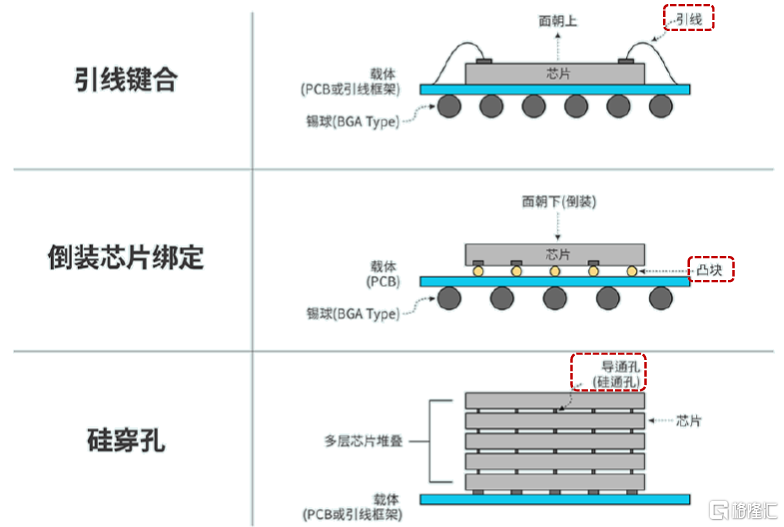

在封裝領域,傳統的2D封裝並不需要CMP工藝,但隨着系統級封裝等新的封裝方式的發展,技術實現方法上出現了倒裝、凸塊、晶圓級封裝、2.5D封裝和3D封裝等先進封裝技術, 3D堆疊技術可以有限擴大內存芯片的容量、提升傳輸帶寬,同時由於堆疊中引線的減少,大大降低了消芯片中因數據傳輸造成的不必要的能量損耗;因此採用硅通孔技術(TSV)工藝的3D IC大量運用於存儲器(SRAM、DRAM、Flash)和GPU中,CMP工藝也成爲了TSV技術的必需工藝之一。

圖表:先進封裝技術的發展趨勢

資料來源:Yole Development,中金公司研究部

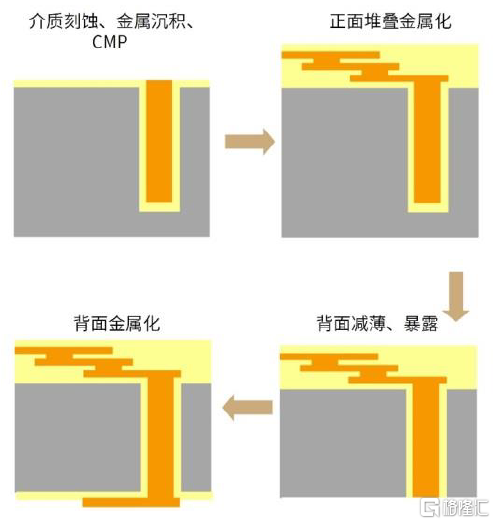

傳統封裝中,大多在封裝的塑料外殼下使用引線進行電氣連接,先進封裝則通過對點(Bumping、TSV等)和層(RDL、Interposer等)的合理佈局替代了傳統封裝中的引線。從下圖可以看到, TSV 技術中的CMP拋光過程主要可分爲兩步:(1)用於通孔大馬士革銅工藝澱積後的正面拋光工藝,用來平坦化和隔開另一面沉積的導體薄膜,便於金屬佈線;(2)用於晶圓背面金屬化和平坦化的減薄拋光工藝。

圖表:先進封裝TSV工藝示意圖

資料來源:Entrepix ,Gerald Gerlach and Klaus Jürgen Wolter. Bio and Nano Packaging Techniques for Electron Devices[M]. Springer, Berlin, Heidelberg, 2012,中金公司研究部

圖表:硅通孔技術(TSV)與傳統封裝技術對比

資料來源:Gerald Gerlach and Klaus Jürgen Wolter. Bio and Nano Packaging Techniques for Electron Devices[M]. Springer, Berlin, Heidelberg, 2012,中金公司研究部

產業鏈呈美日廠商壟斷,國內企業迎來發展機遇

CMP產業鏈中核心設備材料爲拋光液、拋光墊及CMP設備,其中拋光液上遊爲研磨顆粒、添加劑和純水,拋光墊上遊爲聚胺脂、無紡布等,下遊則爲晶圓製造廠。由於CMP行業是多學科的交叉,因此產業鏈整體壁壘較高,對技術、工藝、專利等要求嚴格,由於國內企業進入時間相對較晚,因此整體國產化偏低。目前國內拋光液領先企業爲安集科技、拋光墊領先企業爲鼎龍股份、CMP設備領先企業爲華海清科。

圖表:CMP產業鏈主要公司

資料來源:各公司官網,中金公司研究部

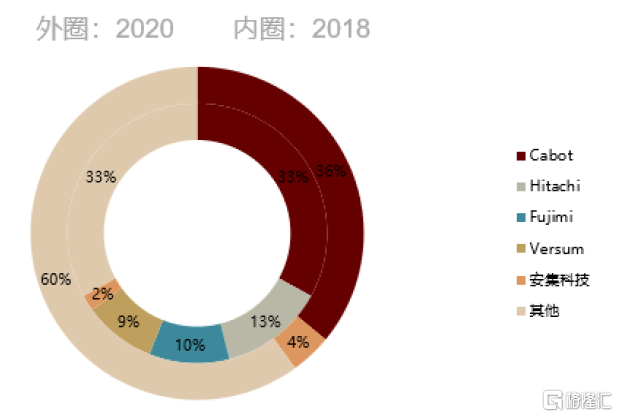

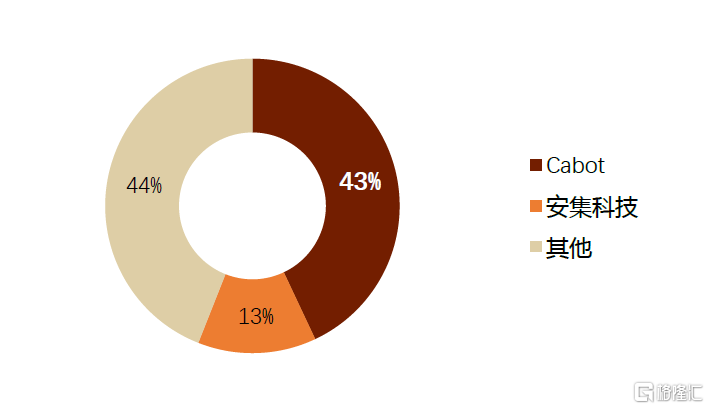

CMP拋光液:行業競爭相對較分散,國內廠商迎來追趕機遇

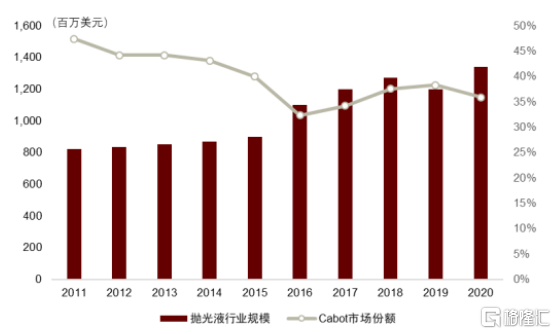

拋光液方面,由於拋光液種類繁多,市場競爭格局相對較分散,全球龍頭企業爲Cabot,根據Semi統計,2018年拋光液市場主要參與廠商爲Cabot(33%)、Hitachi(13%)、Fujimi(10%)、Versum(9%)、其他還包括Dow、DuPont、Rodel、Eka,Hinomoto Kenmazai,韓國ACE等公司,海外企業合計佔據全球90%以上的市場份額,國內代表企業爲安集科技,佔全球市場份額2.4%,國內市場主要爲Cabot主導,根據Cabot數據統計,2018年中國市場Cabot佔43%份額,安集科技佔13%份額,其餘44%爲其他海外企業佔據。2020年Cabot在拋光液領域收入達4.81億美元,市場份額提升至36%,安集科技收入達3.75億元,市佔率提升至4.2%。

圖表:全球拋光液市場份額

資料來源:Semi,Cabot官網,中金公司研究部

圖表:2018年國內拋光液市場份額

資料來源:Semi,中金公司研究部

► Cabot Microelectronics(CCMP.O,未覆蓋)

Cabot Microelectronics Corporation 成立於1999年,爲全球領先的CMP拋光液供應商和第二大CMP拋光墊供應商,其主要產品爲電子材料(80%)及高性能材料(20%),其中電子材料中主要爲CMP拋光液、拋光墊及其他電化學材料,高性能材料中主要爲炭黑材料、納米膠等。Cabot早在2000年之前即實現鎢拋光液、電介質拋光液等化學機械拋光液的產業化,具有先發優勢和規模優勢,產品覆蓋鋁、銅、鎢等金屬拋光液以及介電層拋光液、硅拋光液等,產品線覆蓋齊全。

圖表:Cabot產品線佈局

資料來源:Cabot Microelectronics,中金公司研究部

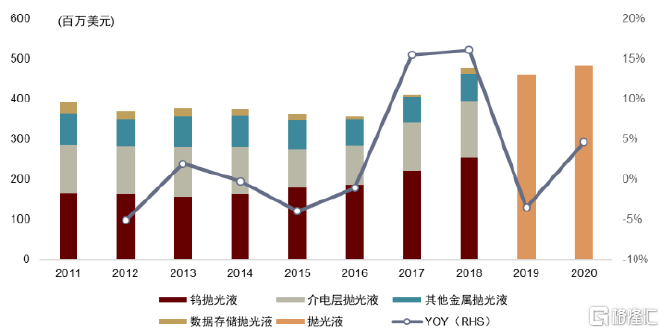

公司在鎢系列拋光液領域進入研發時間較早,主要產品型號爲Semi-Sperse系列及Win系列,在行業內始終保持領先地位,按2018年收入拆分來看佔公司拋光液收入比重爲53%,且受益於存儲由2D向3D結構轉變,對鎢拋光液的需求量大幅增長。在5G、AIOT、可穿戴等需求旺盛的情況下,公司其他類拋光液均向好增長,2016~2020年公司年複合增長率7.8%。

圖表:CMC 2011~2020年收入增長

資料來源:Cabot Microelectronics,中金公司研究部

圖表:CMC 2011~2020年市場份額

資料來源:Cabot Microelectronics,中金公司研究部

儘管Cabot爲行業龍頭,且大幅領先於行業第二名企業,但其市場份額呈逐漸下滑狀態。我們根據拋光液行業規模及Cabot披露的拋光液收入測算,2011年公司全球市佔率約50%,至2020年公司份額已下滑至36%。我們認爲原因爲隨着製程的演進,拋光液的種類一直在擴展,由原先的4-5種已逐漸發展到30餘種,技術難度也變得較爲複雜,客戶的需求也逐漸多樣化,龍頭公司很難在所有細分領域掌握核心技術形成壟斷,滿足所有客戶需求,因此多數企業選擇深耕某一細分領域,這同時也給了新進入者切入市場的機遇與挑戰。

► 安集科技(688019.SH)

安集科技爲國內拋光液領先企業,公司主要產品爲CMP拋光液及功能性溼電子化學品,其中CMP拋光液覆蓋介電材料(二氧化硅、氮化硅)拋光液,鎢拋光液,銅及銅阻擋層拋光液等,產品線齊全,公司打破了國外廠商對集成電路領域化學機械拋光液的壟斷,位列國內半導體材料第一梯隊。公司多位核心技術人員出自CMP行業龍頭Cabot Microelectronics,在半導體材料積累了數十年的豐富經驗和先進技術,且團隊穩定,曾作爲項目責任單位完成了“90-65nm集成電路關鍵拋光材料研究與產業化”及“45-28nm集成電路關鍵拋光材料研究與產業化”兩個國家“02立項”項目,目前公司化學機械拋光液已成功用於130-14nm邏輯芯片工藝、存儲芯片工藝和三維集成工藝,10-7nm技術節點產品正在研發中。2020年公司CMP拋光液收入達3.75億元,市場份額約4.2%。

CMP拋光墊:行業呈一家獨大格局,國內廠商積極培育國內供應商

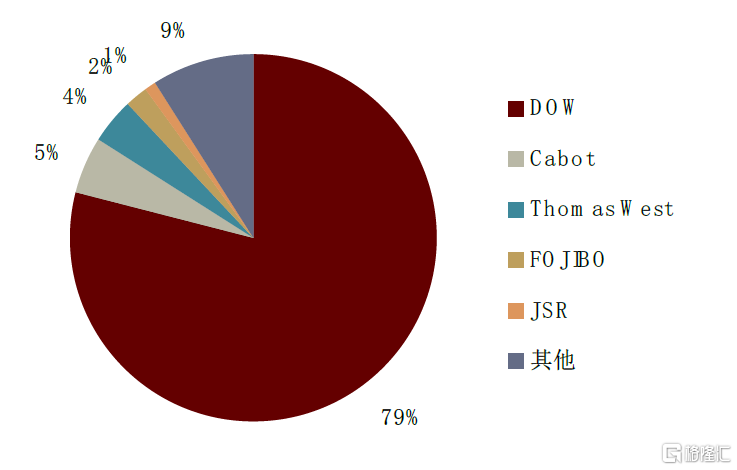

拋光墊產品種類相對拋光液較單一,因此市場競爭也較爲集中。目前全球拋光墊市場主要被美國廠商陶氏化學壟斷,2018年市場份額接近80%,其他供應商包括Cabot(5%)、TWI(4%)日本東麗、3M、中國臺灣三方化學、美國Cabot 等公司,國內鼎龍股份在該領域較爲領先,實現從零到一的突破。

拋光墊領域呈一家獨大的競爭格局,主要原因爲拋光墊產品大致分爲硬墊和軟墊兩種,在硬墊領域過去製程演進的過程中不同的技術節點對於拋光墊的變化不是非常大,龍頭公司相對容易保持產品的一致性、壟斷性、和穩定性,但同時正是因爲在集中度如此高的情況下,對於國內廠商而言,爲抑制海外廠商對國內有過高議價權,或將更願意培養備選供應商,尤其是國內供應商,因此對國內已實現零一突破的企業,國內下遊廠商或將更積極配合其開發認證。

圖表:全球CMP拋光墊市場格局(2018年)

資料來源:Semi,中金公司研究部

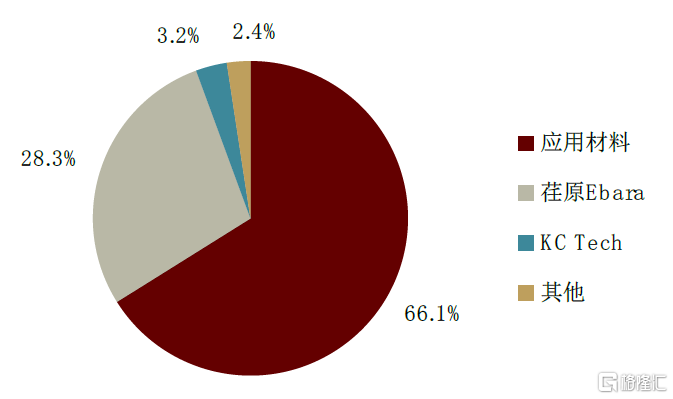

CMP設備:行業呈美日廠商壟斷,國產替代已有一定進展

CMP設備市場較爲集中,主要廠商爲應用材料及日本荏原Ebara,2018年兩者佔據90%以上市場份額。尤其在14nm以下先進製程工藝的大生產線上所應用的CMP設備僅由兩家國際巨頭提供,呈美日壟斷格局,國內主要廠商爲華海清科和北京爍科精微電子。

受益於近年來國產替代需求的愈加緊迫,CMP設備國產化率提升迅速,根據Semi及華海清科招股說明書統計,2018年-2020年華海清科在中國大陸地區的CMP設備市場佔有率約爲1.05%、6.12%和12.64%,呈現快速提升趨勢。

圖表:全球CMP設備市場份額(2018年)

資料來源:Semi,中金公司研究部

風險提示

國產化進展不及預期

在供應鏈安全日益緊迫的情況下,國內供應商正在積極導入國產半導體設備材料供應商,因此也給國內廠商提供了發展機遇,若行業整體國產化趨勢放緩,或下遊客戶對國產替代緊迫程度放緩,將影響國內半導體設備材料企業收入及利潤的釋放。

晶圓產能擴張不及預期

我們認爲國內晶圓代工廠商、存儲器廠商甚至部分計劃採用Fab-lite模式的芯片設計廠商有望保持產能的高速擴張,若下遊晶圓廠產能擴張不及預期,則將導致國產設備材料每年的採購額大幅下降,影響其收入及利潤。

行業競爭加劇風險

由於國內CMP企業整體佈局時間較短,較海外龍頭企業仍有一定的技術差距,若海外企業加大研發投入或通過兼併購增加公司規模及研發實力,可能會導致國內企業競爭加劇。