本文來自:平安研究,作者:張晉溢、陳昕暉

摘要

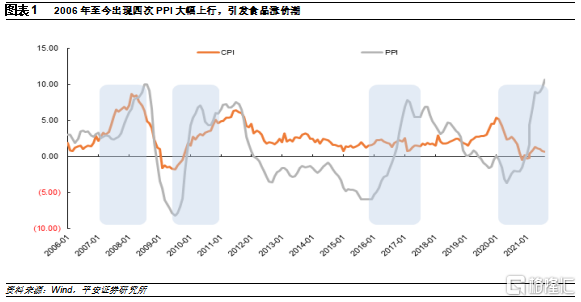

06年至今三次食品漲價潮,16-17年同為PPI向CPI傳導。根據國家統計局數據顯示,2021年9月我國CPI同比增長0.7%,PPI同比增長10.7%,PPI/CPI已經出現較大的剪刀差,與此同時,大宗商品大幅上漲推動產品生產端原材料成本的大幅上揚,造成近期食品行業也出現了漲價潮。回顧歷史,從2006年起,我國共出現了4次PPI的大幅上漲,也帶動了食品飲料行業出現了4次漲價潮。16-17年第三輪漲價潮的情況與本輪最為相似,均是由PPI向CPI傳導,我們分析了三次漲價潮中食品飲料公司的表現,探究上游原材料提價情況對公司盈利能力的影響,以及公司提價後報表端改善及股價表現的滯後情況。

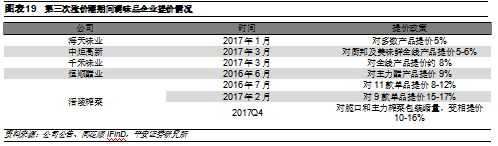

產品提價較原材料成本上漲滯後1-2個季度,龍頭公司率先提價。受行業競爭及傳導週期影響,產品提價較原材料成本上升存在一定的滯後期,通過研究啤酒、調味品、乳製品、休閒食品的三次漲價,我們發現公司提價節點相比成本上升的滯後期一般在1-2個季度。考慮到市場的充分競爭性,一般龍頭率先提價後,其餘競品企業才會跟隨性提價,一般跟進時間在3-6個月左右。以調味品為例,2017年1月海天率先提價後,美味鮮、千禾味業、李錦記均在2017年3月跟進,東古也在同年6月採取跟隨性提價。

話語權強、品牌力強的企業通常為直接提價,稍弱的企業則是通過推新品或者換包裝實現間接提價。不同公司提價方式不同,其中品牌力強的公司由於消費者認可度高,往往採取直接提價的方式,如海天、伊利等龍頭企業。而對於品牌力較弱或者行業處於下行週期的公司,則會通過換包裝、換規格的方式推出單價更高的新品,逐步替代老品,從而實現變相提價。

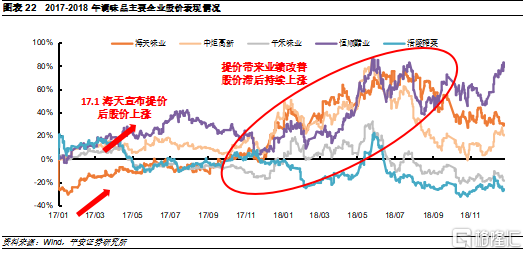

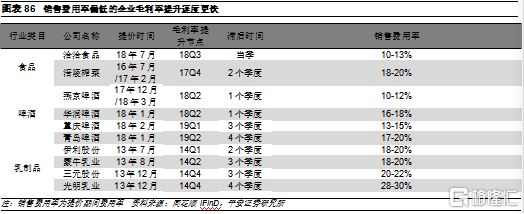

提價效應大約會在1年左右的時間體現,盈利能力改善的企業會迎來股價的長斜率上漲。報表端的滯後期大約在一年左右,主要表現為公司淨利潤率的提升。提價存在1年滯後期的原因在於:1)食品飲料作為快消品,其提價需循序漸進,分區域、分品類逐步執行,渠道庫存需要一段時間消化;2)原材料漲價波峯轉至波谷的週期。股價方面,在提價消息公佈當月,受消息催化影響,公司股價大多呈現上漲趨勢,漲幅在5-30%之間不等。拉長維度來看,如果漲價效應持續並對公司盈利能力有顯著改善,則會帶來企業更大幅度的上漲,如海天味業、中炬高新、涪陵榨菜在提價消息公佈後的一年內股價分別實現漲幅+86.9%、+78.8%、+77.5%。

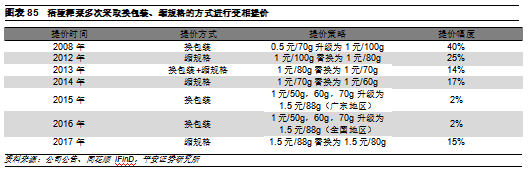

銷售費用偏低的企業提價後毛利率提升速度更快。針對食品飲料公司在三次漲價潮中的表現,我們發現以洽洽為代表的食品提價以後毛利率迅速上移,啤酒次之,牛奶最差。在相同的行業類目中,毛利率提升速度與銷售費用率呈反比,以乳製品為例,毛利率提升速度:伊利>蒙牛>=三元>光明,對比其銷售費用水平:伊利<=蒙牛<三元<光明。我們認為,毛利率提升速度與銷售費用水平呈反比,即銷售費用高的企業,提價以後往往需要投入更多的費用平滑對渠道和終端的影響,從而導致提價傳導更慢。

投資建議:2021年,在PPI與CPI剪刀差擴大的背景下,隨着上游原材料成本壓力向下遊傳導,食品行業再度迎來漲價潮。安琪酵母、海天味業、李錦記、恆順醋業等公司均已發佈提價公吿,對部分產品的出廠價格進行一定幅度的調整,預計其他公司也將相繼跟進。從歷史覆盤來看,提價後能夠順利傳導至下游且盈利能力有改善的行業和公司能迎來提價後的二次股價上升,我們建議關注具有長期邏輯且競爭格局較好的食品行業和公司,例如啤酒、調味品。

風險提示:1)價格傳導不暢的風險。提價需要一定時間傳導至終端,存在價格傳導不暢的風險。2)原材料價格延續大幅上漲。如果後續價格持續上升,當前提價不能有效消化成本壓力,行業盈利能力將再度承壓。3)行業競爭加劇。食品飲料行業目前存在競爭加劇的問題,謹防競爭惡化帶來的價格戰、串貨等不利影響。4)食品安全的風險。食品安全問題是紅線,一旦出現食品安全問題將對行業產生較大負面影響。

01

06年至今PPI上行引發四輪食品漲價潮

根據國家統計局數據顯示,2021年9月我國CPI同比增長0.7%,PPI同比增長10.7%,PPI/CPI已經出現較大的剪刀差,與此同時,大宗商品大幅上漲推動產品生產端原材料成本的大幅上揚,造成近期食品行業也出現了漲價潮。回顧歷史,我們看到從2006年起,我國共出現了4次PPI的大幅上漲,也帶動了食品飲料行業出現了4次漲價潮(含本輪提價)。我們回顧了前三次漲價潮,發現16-17年第三輪漲價潮的情況與本輪最為相似,均是由PPI向CPI傳導,我們分析了前三次漲價潮中食品飲料公司的表現,探究上游原材料提價情況對公司盈利能力的影響,以及公司提價後報表端改善及股價表現的滯後情況。

02

2016-2017年第三輪漲價潮覆盤

2.1啤酒行業:上游成本壓力傳導,行業呈高端化趨勢

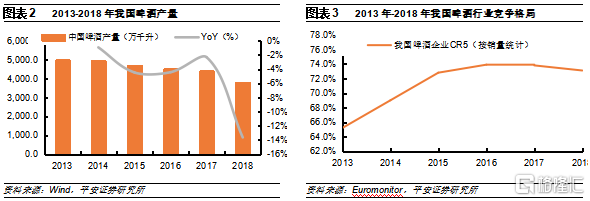

行業產量見頂,結構性升級趨勢逐漸顯現。在產量方面,自千禧年以來我國啤酒產量逐步上升,在2013年達到頂峯,約4,982.8萬千升。但隨着人口老齡化趨勢和健康意識的提高,我國人均啤酒消費量不斷下降,需求減弱帶動啤酒產量震盪下跌。2018年我國啤酒消費量僅為3,800.83萬千升,同比下滑13.6%,據中國酒業協會統計,2013-2018 年我國啤酒產量五年CAGR為-5.27%。在產品結構升級方面,高端化趨勢成為廠家普遍選擇。從廠家來看,在面臨成本上升、量增遭遇瓶頸的背景下,啤酒企業不斷推出高端產品並推動產品實現矩陣升級。

啤酒延續存量競爭,玩家頭部化集中。龍頭企業得益於其品牌力和渠道力,充分受益高端化趨勢,市場份額有望提升。據Euromonitor統計,2017年我國啤酒企業CR5為73.8%,相比2013年提升8.6%。在規模效應下,頭部企業搶佔更多的市場份額,市場集中度持續增加。

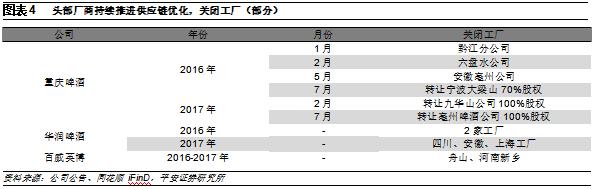

持續優化供應鏈,罐裝產品優勢凸顯。從收入端角度考慮,因罐裝啤酒均價顯著高於瓶裝啤酒,廠商傾向於推動產品結構調整,罐裝啤酒佔比持續提高;從成本端角度考慮,由於早前啤酒消費持續走高,啤酒廠商大幅擴張,導致產能過剩,自2015年以來,行業開始出現關廠潮,中小啤酒廠不斷出清,據統計局數據,2017年我國規模以上啤酒廠僅447家,較2013年的506家減少59家,減少10%。重慶啤酒、華潤啤酒等頭部廠商紛紛推動去產能進程,如華潤啤酒在2015年關停3家、2016年關停2家工廠,重慶啤酒在2016年關閉17家工廠。

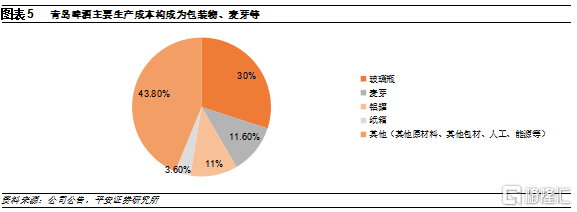

2.1.1 玻璃、麥芽等為啤酒生產主要成本

從成本角度出發,以青島啤酒為例,2018年主營業務成本佔主營業務收入62.3%。從細分項看,玻璃瓶、麥芽、鋁罐、紙箱為主要生產成本,佔比分別達到30%、11.6%、11%以及3.6%,故原材料價格變動會對廠商終端銷售價格產生較大影響。

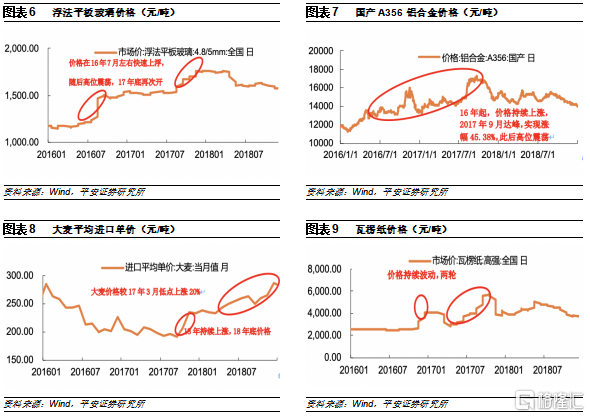

2017-2018年啤酒漲價潮中,國內政策及海外大麥主要產區減產為主要因素。2017-2018年的啤酒漲價主要源於國內政策及海外大麥主要產區減產,原材料、人工、能源成本大幅上行迫使啤酒廠商漲價。在國內,隨着去產能持續推動以及環保政策收緊,瓦楞紙、玻璃、鋁材等原材料大幅上漲,據萬得數據,國產A356鋁合金價格自2016年去產能以來持續呈現上漲趨勢, 2017年9月達峯,實現漲幅45.38%,此後略有回落,但仍然高位持續震盪,同時,玻璃、瓦楞紙等啤酒重要原材料價格均快速上升,運費、能源等也有小幅度上升;在國外,澳大利亞、歐盟大麥產量減產,推動進口大麥價格上升,據海關總署數據,自2017年3月起,大麥持續上升,當年漲幅達到20%,至2018年底實現漲幅47.8%。

2.1.2 提價滯後原材料漲價1-2季度,提價幅度為5%-10%

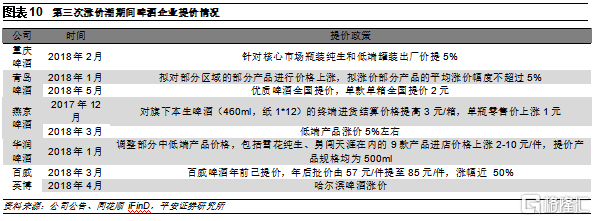

企業為保證經營可持續性,通常會提早簽訂合同,因此當期價格上漲並不能完全反映在當期的財報中,且上游玻璃、鋁材、瓦楞紙等的漲價也需要等待原材料端進一步傳導,同樣存在價格傳導的滯後性。啤酒行業提價較原材料上漲有3-6個月左右的滯後時間,原材料價格快速上漲時間在2017年6月至2017年12月,漲價潮在2017年12月至2018年5月發生,提價幅度大概在5%-10%左右 。

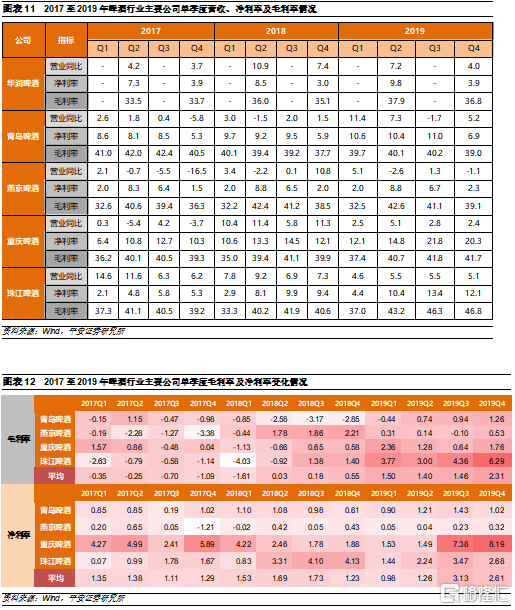

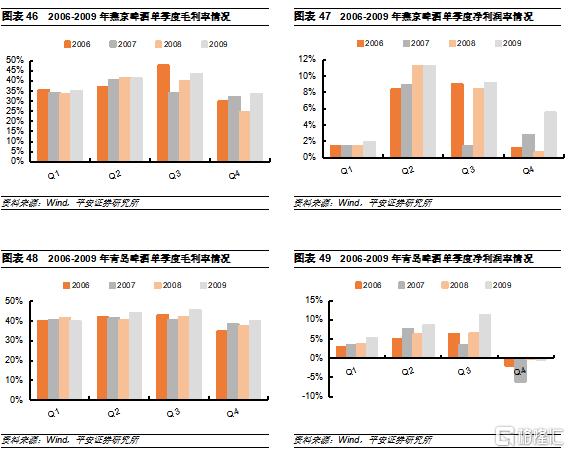

2.1.3 業績表現:18年毛利水平承壓,19年整體盈利改善

原材料漲價潮影響行業整體盈利能力。我們梳理了2016年至2019年華潤啤酒、青島啤酒、燕京啤酒、重慶啤酒和珠江啤酒等主要酒企的盈利能力指標,總結髮現,2017年底的原材料漲價潮,致使2018年Q1主流酒企的毛利率均值較2017年Q1同比下降1.61pct。定價能力強、行業龍頭酒企受影響更小,如青島啤酒毛利率同比下滑0.85pct,重慶啤酒同比下滑1.13pct,均低於均值,珠江啤酒作為地方酒企,影響較大,毛利率同比下滑4.03pct。

提價一年後行業整體盈利水平改善,行業龍頭優先改善。由於提價的傳導存在一定滯後性,所以我們從2018-2019年企業業績出發,進一步挖掘提價對企業淨利潤的影響,發現報表端的滯後期大約在一年左右。從主要酒企的毛利率變動水平看,2019年Q1/Q2/Q3/Q4單季度毛利率均值同比分別+1.50pct/+1.40pct/+1.46pct/+2.31pct,整體盈利能力顯著上升。細分看,發現行業龍頭盈利能力優先改善,其中華潤啤酒2019年H1實現毛利率37.85%,同比上漲1.85pct,重慶啤酒2019年Q1毛利率為37.40pct,同比上漲2.36pct。

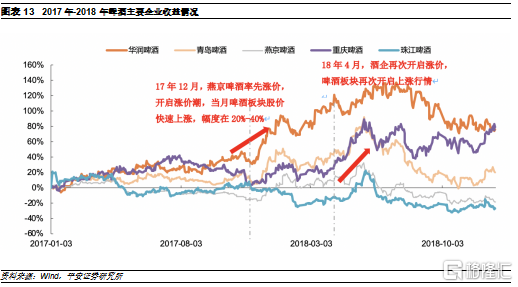

2.1.4 股價表現:短期事件催化,當月股價上漲20-40%

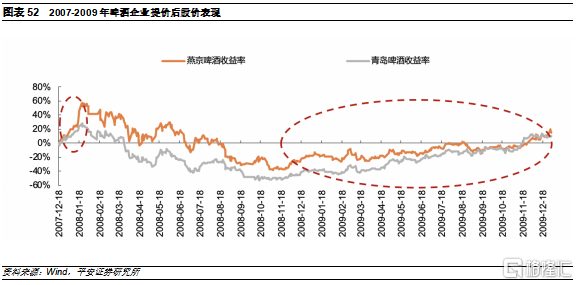

提價預期為股價上漲重要催化因素,短期內斜率較高。我們回顧了2017年至2019年主要啤酒企業的收益變動,發現隨着提價信息宣佈,企業股價均快速上升,進入上升週期,如華潤啤酒、青島啤酒、燕京啤酒等,在2017年12月至1月期間宣佈漲價消息,當月股價快速上漲,重慶啤酒上漲約20%,燕京啤酒上漲約40%,青島啤酒上漲約30%。

提價效應不斷釋放,股價迎來二次長斜率上漲。隨着原材料價格從波峯逐漸轉向波谷,而企業提價效果在終端不斷夯實,企業業績持續改善,提價效應進一步釋放,股價迎來進一步的長斜率上漲。2019年底,華潤啤酒股價較2017年底上漲66.3%,青島啤酒上漲32.4%。

2.2調味品行業:成本波動影響顯著,週期性提價規律

2.2.1 原材料和包材佔調味品成本較大比例,受此影響較大

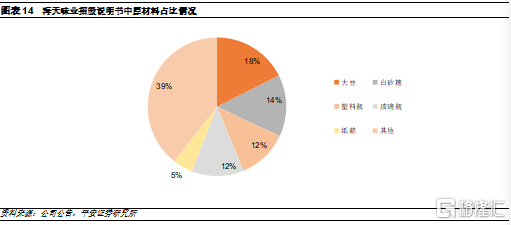

調味品的成本主要由原材料成本和包材成本構成。根據海天味業招股説明書,原料成本主要包括大豆(18%)、白糖(14%),包材成本主要包括塑料瓶(12%)、玻璃瓶(12%)和紙箱(5%)。調味品的毛利率很大程度上受到上述成本波動影響,原材料上漲會通過提價的方式傳導至下游經銷商及消費者。

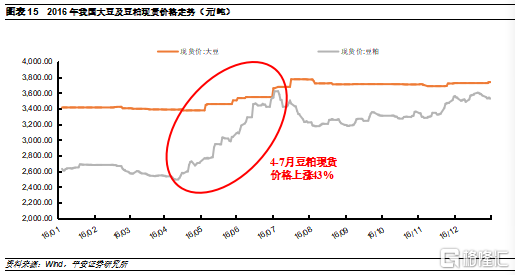

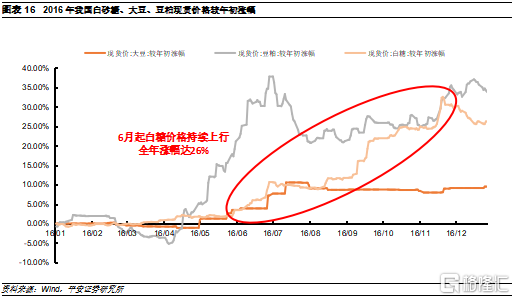

大豆價格4月起顯著上行,白砂糖價格下半年持續。2016年4月,豆粕現貨價出現顯著增長,4-7月漲幅高達43%,8月小幅回落後再度攀升,全年漲幅達34%。大豆現貨價則從5月開始上漲,直至7月中旬上漲幅度約10%,下半年價格穩居高位。我國白砂糖現貨價格則自2016年6月開始上行,直至11月底最高上漲30.6%,全年漲幅達25.7%。

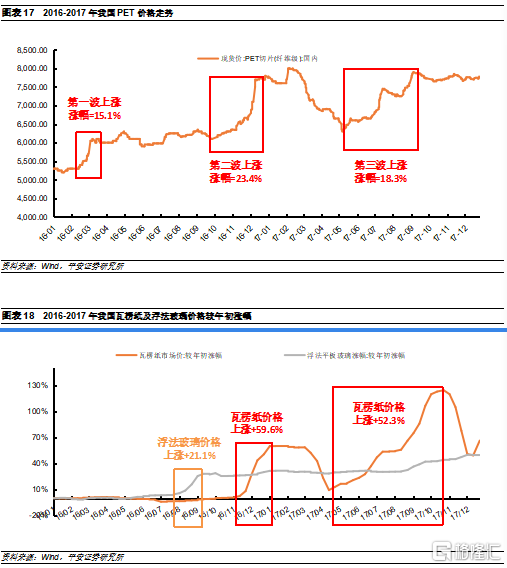

玻璃價格不斷走高,PET、瓦楞紙經歷多輪上漲。2016年-2017年期間,我國浮法平板玻璃價格持續攀升,區間漲幅達50%,其中16年8月至9月中旬上漲速度最快,上漲幅度達21.1%。同期PET價格則是經歷了三輪上漲,區間漲幅達46.8%,其中第一輪上漲(2016年2月-3月中旬)實現漲幅15.1%;第二輪(2016年11月-12月)上漲23.4%,並且持續穩居高位至17年2月;第三輪上漲(2017年5月-9月中旬)為17年3月PET價格衝高回落後的觸底反彈,實現漲幅18.3%。2016-2017年期間,我國瓦楞紙價格經歷了兩輪上漲,區間漲幅達66.2%,其中第一輪上漲(2016年11月-2017年1月)漲幅為59.6%,第二輪上漲(2017年5月-11月)漲幅為52.3%。

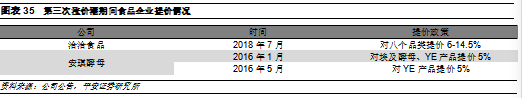

2.2.2 提價幅度為5%-10%,提價滯後4-6個月左右

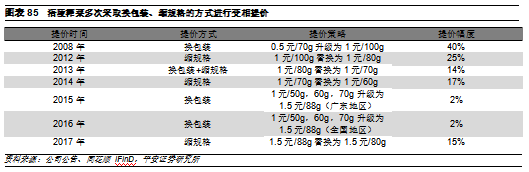

基於調味品行業主要原材料價格變化以及廠商的提價行為,第三次漲價潮的滯後提價週期為6個月,價格快速上漲時間在2016年2-3月和2016年6-11月,漲價潮主要集中在2017年1月至2017年3月,且幅度大概在5%-10%左右。其中海天作為行業龍頭在17年1月率先提價,對多數產品提價5%,隨後中炬高新、千禾味業等調味品企業也紛紛在2個月內跟隨性提價,提價幅度在5-8%之間。為應對原材料成本的上行,涪陵榨菜也進行了多輪提價。2016年7月,為應對原材料和勞動力上漲,涪陵榨菜將11個單品價格提高8%-12%;2017年2月,為緩解成本壓力,公司再次上調了80克和88克榨菜等9個單品的產品價格,提價幅度為15%-17%;2017年四季度,公司將旗下脆口榨菜的包裝淨含量從175克減少至150克,主力榨菜則由88克減少至80克,售價不變,即對上述兩款產品變相提價10%至16.7%。

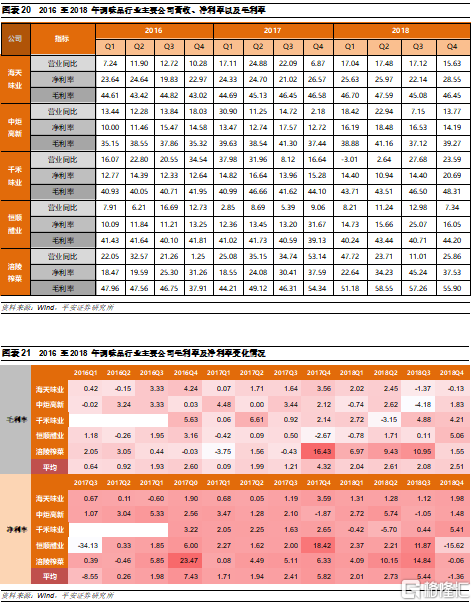

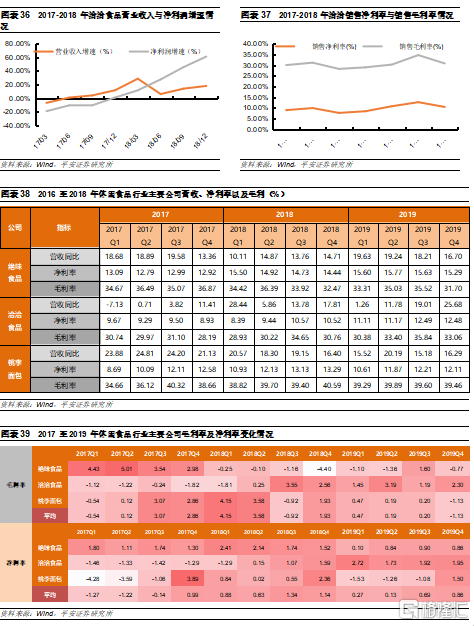

2.2.3 業績表現:16Q4毛利水平承壓,17Q4報表盈利改善

原材料漲價潮影響行業整體盈利能力。我們梳理了2016年至2018年海天味業、中炬高新、千禾味業、恆順醋業和涪陵榨菜等主要調味品企的盈利能力指標,總結髮現,2016年的原材料漲價潮,致使2016年Q4主流調味品企業的毛利率均值較2016年Q1下降2.0pct。

提價後企業盈利能力得到改善,對沖成本上漲壓力。第三輪漲價潮中調味品公司的主要提價時間為17Q1,17Q4行業整體盈利復甦,主流調味品毛利率均值同比上漲4.32pct。其中海天味業報表端改善顯著,17Q4毛利率同比+3.56pct,中炬高新Q4毛利率同比+2.12pct,千禾味業Q4毛利率同比+2.14pct。18年調味品行業盈利水平穩居高位,18Q1-Q4主流調味品毛利率均值同比上漲+2.04pct/+2.61pct/+2.08pct/+2.51pct。由此可見,調味品提價體現在財務報表上的滯後期為6個月左右,且行業的盈利能力改善具有持續性。

2.2.4 股價表現:短期提價預期催化樂觀情緒,長期盈利改善股價上漲

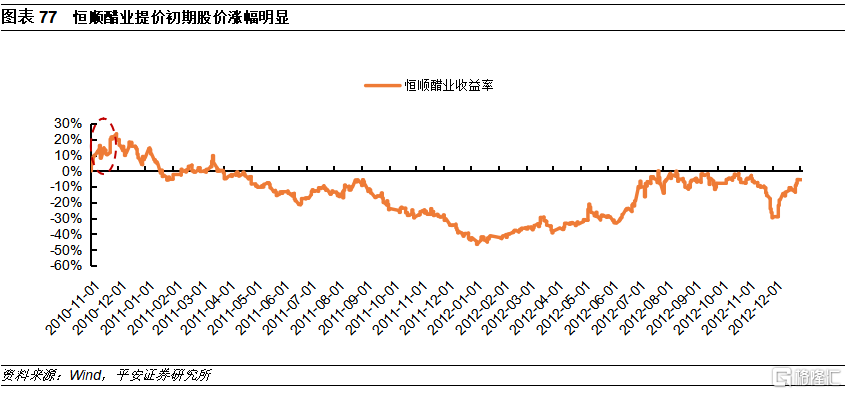

龍頭提價催化股價上漲,短期內漲幅較大。我們回顧了2016年至2017年主要調味品企業的收益變動,發現隨着提價信息宣佈,企業股價均快速上升,進入上升週期。恆順醋業2016年6月公佈提價信息後,當月股價上漲8.59%,市場情緒樂觀。2017年1月海天宣佈漲價消息,當月股價上漲6.9%,其餘調味品公司受益提價預期也紛紛上漲,中炬高新當月上漲約7.9%。千禾味業雖然當月股價下跌,但在其3月提價信息公佈後也實現了11.9%的漲幅。

提價後盈利改善,長期股價向上。隨着提價帶來的業績改善,調味品企業盈利能力恢復,業績支撐下股價呈上漲趨勢,2018年上半年海天味業股價大幅上漲41.3%,全年漲幅31.3%;中炬高新上半年上漲10.8%,全年實現漲幅19.2%;千禾味業上半年實現漲幅37.5%。

2.3乳製品行業:奶價季節性波動,少數企業提價

我們回顧了2017年乳製品全球市場與中國市場的背景情況:

從供給端的角度來看,全球市場產量處於收縮階段。在全球最大的七個奶源出口地區中,除美國外的六個地區產量都在2016年的下半年出現了大幅下降。而在內地原奶行業,由於飼料成本高,需要大量進口所需設備、凍精、獸藥、添加劑等技術性產品,疊加高土地成本和規模化水平較低、單產較低等因素,造成內地原奶價格大部分時間都高於國際價格。同時,內地奶牛存欄量增速下滑,導致內地原奶供給不足,共同限制了產能供給。

從需求端的角度來看,全球市場的擴張主要源於美國和歐洲的需求穩步上升,然而產量的增加不是一蹴而就的,需要經歷一段時間,這種滯後性造成乳製品價格全面上漲。國內市場方面,中國三四線城市和鄉鎮的消費培養、二胎紅利的釋放以及乳製品消費升級,也帶來了新一輪的市場擴張。

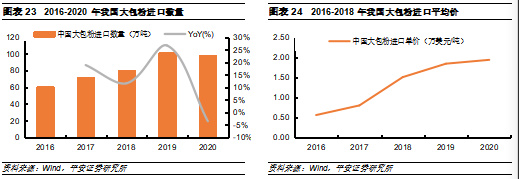

2.3.1 乳製品成本拆分及漲價分析

乳製品的原料主要包括原奶和大包粉(工業奶粉)。我國進口大包粉主要來自於新西蘭、歐盟、澳大利亞,2016-2018年期間我國大包粉進口量顯著上漲,CAGR高達15.2%,進口平均價自0.56萬美元/噸上漲至1.50萬美元/噸,上漲幅度達169.7%。

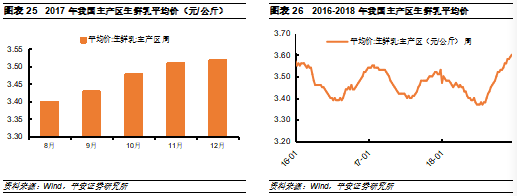

回顧我國主產區生鮮乳的價格走勢,2016-2018年我國奶價呈現季節性波動,全年生鮮乳價格下跌0.8%。16年生鮮乳價格3月自高點回落,8月回升,17年4月再次自高位下跌,8月開始持續上漲,8-12月漲幅3.52%。

同期海外奶粉價格也出現了大幅上漲,美國農業部數據顯示,2016年12月份,美國、歐盟和大洋洲三大主產區的黃油、脱脂奶粉、全脂奶粉批發均價每噸分別環比上漲5.4%、1.7%、4.7%,同比分別上漲15.8%、23.0%、26.9%。

2.3.2 提價分析:少數乳企提價,提價幅度2-3%

頭部品牌未提價,部分乳企提價幅度2-3%。面對原奶價格的季節性上漲,於13年底剛進行提價的伊利、蒙牛和光明並未採取提價措施,但其他部分乳企為緩解成本壓力,選擇了對產品進行提價。基於乳製品行業主要原材料價格變化以及廠商的提價行為來看,第三次漲價潮的滯後提價週期為3-6個月,價格快速上漲時間在2016年9月-2017年2月,漲價潮主要集中在2017年2月至2017年4月,且幅度大概在2%-3%左右。2017年1月17日,廣東燕塘乳業股份有限公司在對經銷商發出通知稱,由於市場形勢變化,產品生產成本上升,為了穩定產品質量,擬對部分產品價格做調整,價格調整自2017年2月1日起執行,調價幅度為2-3%,漲價產品數約佔總體的30%。,涵蓋純牛奶、純味乳酸奶、高鈣奶、酸奶、禮品裝紅棗枸杞奶、其他風味奶等10多款產品。2017年4月,媒體報道三元食品下發通知正式提高到户奶品價格,涉及產品包括原味酸牛奶等十幾款到户奶品。

2.3.3 業績表現:17年行業整體承壓,提價企業逆勢突圍

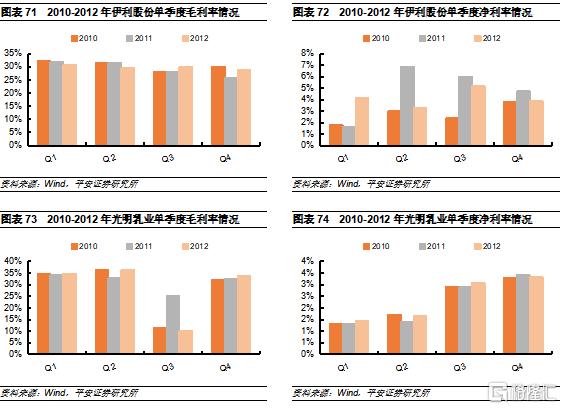

原奶漲價行業整體盈利能力承壓。我們梳理了2016年至2018年以來蒙牛、伊利、光明等主要乳製品企業的盈利能力指標,總結髮現,在2016-2018年的原材料波動性漲價下,致使17Q1/Q2/Q3主流乳製品企業的毛利率均值較16年下降1.3pct/1.7pct/2.2pct,行業整體盈利水平承壓。

提價企業受衝擊較小,實現逆勢突圍。在17Q1行業龍頭伊利和光明毛利率水平分別降低4.10pct和5.56pct的情況下,宣佈提價的燕塘乳業盈利能力逆勢增長,17Q1毛利率水平同比提升4.25pct,充分受益提價策略。

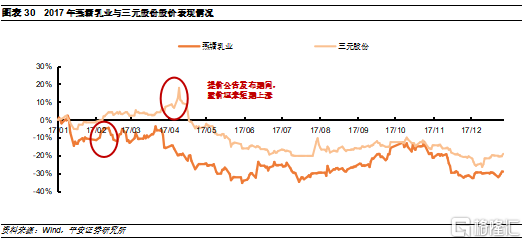

2.3.4 股價表現:短期事件催化,連續多日上漲

乳企提價事件對公司股價短期情緒利好。下半年的生鮮乳漲價,從成本端帶動了奶製品企業的股價上漲。我們回顧了2017年內一些提價乳企的收益變動,燕塘乳業連續上漲6天,上漲幅度達7.85%;三元股份在市場傳出提價訊息後,期間公司股價上漲12.8%。但拉長週期來看,由於行業競爭加劇以及品牌力較弱,僅二三線乳企的提價並未像調味品、啤酒一樣走出二次上漲的行情。

2.4休閒食品行業:成本波動影響顯著,提價週期較長

2.4.1 休閒食品成本拆分及漲價分析

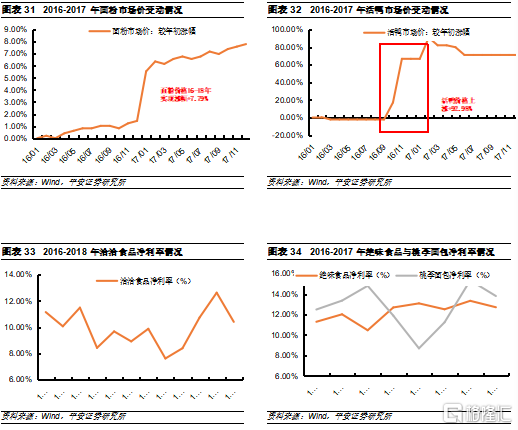

原材料價格上升,淨利率承壓下降。我國休閒食品子類目豐富,包括堅果、滷製品、烘培、糖果、餅乾等,各子行業的成本構成較為不同。自2016年初開始,活鴨、麪粉、油脂等休閒食品相關原材料大幅漲價。其中活鴨價格漲幅最大且持續時間最長,自16年初開始價格顯著提升,一直持續至2017年Q3。原材料價格的上漲,使休閒食品企業的成本增加。

2.4.2 原材料上漲推動提價,提價幅度為5%-15%

由於成本上漲,企業經營壓力提升,部分企業開始通過提價來轉移成本壓力,產生了從原材料向產成品自上而下的漲價潮。安琪酵母於18年1月對國內60%的產品提價3%-4%左右,同年10月再次對部分酵母產品提價7%-15%,其提價主要驅動因素為糖蜜價格上漲。洽洽食品在2018年7月18日對香瓜子、原香瓜子、小而香西瓜子等八個品類提價,幅度為 6%-14.5%。

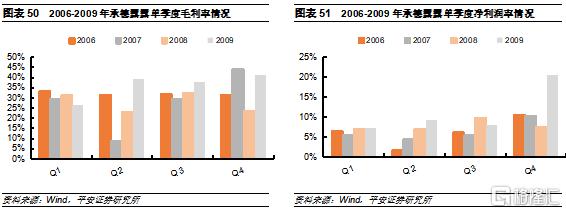

2.4.3 業績表現:及時提價紓解成本壓力,盈利能力迅速改善

成本上升衝擊公司盈利能力,部分公司依靠囤貨緩衝。我們梳理了2016年至2018年以來絕味食品、洽洽食品、桃李麪包等主要食品企業的盈利能力指標,發現以鴨副產品為主要原材料的絕味食品在17年活鴨價格大幅上漲時,依靠消耗之前年度囤貨來緩衝成本衝擊,淨利率表現較為平和。18Q1洽洽食品則受成本上行影響,毛利率同比下降1.81pct。

洽洽採取提價策略,企業盈利能力得以改善。洽洽食品提價後,盈利能力迅速出現顯著改善,18Q3/18Q4/19Q1/Q2毛利率分別同比+3.55pct/2.56pct/1.45pct/3.19pct。同時,銷售淨利率也出現了對應上升趨勢,18Q3/18Q4/19Q1/Q2分別同比+1.07pct/1.59pct/2.72pct/1.73pct。洽洽此次提價傳導順暢,財務指標當季度迅速改善,成功將成本壓力傳至終端。

2.4.4 股價表現:短期事件催化,當月股價上漲

股價提前反應提價預期,持續上漲1-2月。洽洽食品在18年7月發佈提價公吿前,股價已提前反應,並持續上漲十個交易日,當月股價上漲8%。安琪酵母在18年1月提價後,股價半個月內上漲11.52%,同年10月再次提價,提價情緒期間股價大幅上漲16.3%。

03

2007-2008年漲價潮覆盤

3.1 2007年起食品主要原料、包材成本持續上漲

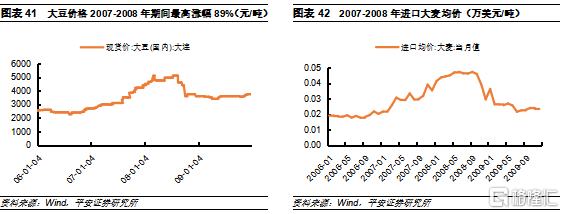

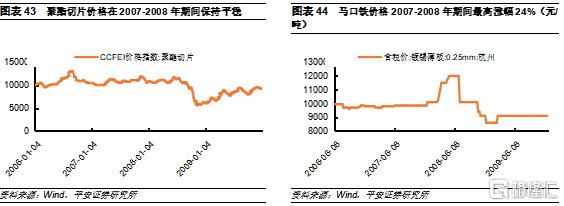

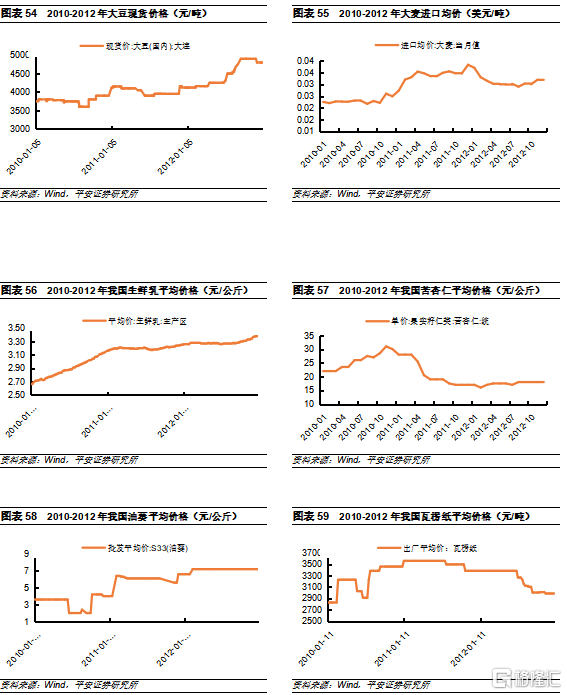

原材料方面,大豆價格自2007年初至2008年8月持續上行,從2700元/噸上漲至5100元/噸,漲幅達88.9%;大麥進口均價由2007年1月217美元/噸上漲至2008年6月的474美元/噸,漲幅高達118.4%;包材方面,馬口鐵價格在2006年8月至2008年6月期間漲幅23.7%。

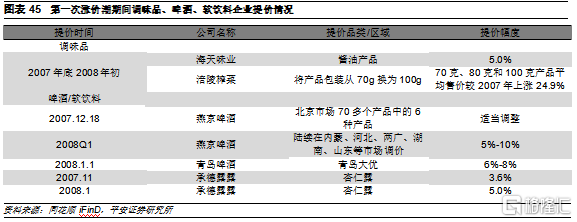

3.2調味品、啤酒、軟飲料於2008年初迎來提價潮

對於食品公司而言,1)直接材料成本普遍佔比較高,原料包材價格上漲對其盈利能力影響較大;2)食品作為必選消費品,佔居民整體消費比重較低,食品的需求價格彈性相對較小。因此在成本上行期食品公司有較大的動力提價改善盈利。

調味品:醬油、醋、榨菜的主要成本構成分別為大豆和白砂糖、糯米、青菜頭,歷史上看,醬醋提價週期一般為2-3年,涪陵榨菜普遍通過變更包裝的形式間接提價,降低消費者敏感度。受2007年主要原料成本上行壓力影響,2007年底海天味業對其醬油產品提價5.0%,2008年初涪陵榨菜通過包裝變更的方式間接提價,提價後其70克、80克和100克產品平均售價較2007年上漲24.9%。

啤酒/軟飲料:2007年大麥成本漲幅較大,啤酒行業於2007年底至2008Q1集體提價,2007年12月燕京啤酒宣佈對其北京市場70多個產品中的6種產品價格適當調整,後續在2008Q1陸續在內蒙、河北、兩廣、湖南、山東等市場調價,幅度在5%-10%;青島啤酒自2008年1月1日起上調其主力產品青島大優出廠價6%-8%。由於馬口鐵價格持續上行,承德露露分別在2007年11月、2008年1月上調出廠價3.6%、5.0%。

3.3啤酒盈利改善彈性大,承德露露當季盈利改善

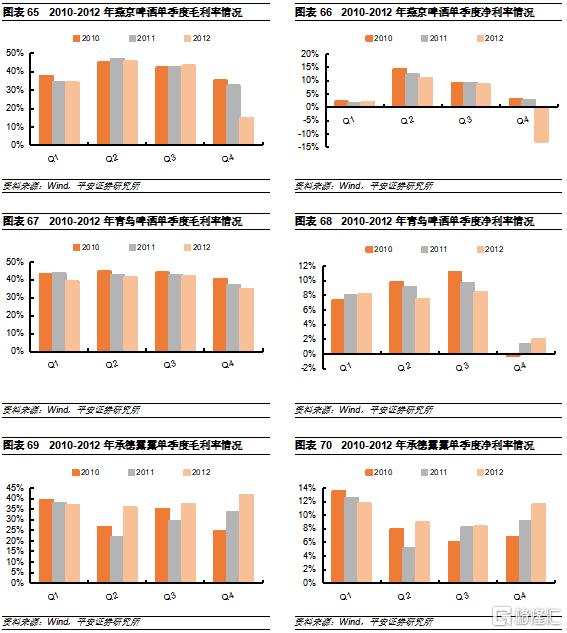

啤酒提價後營收增速表現穩定,提價傳導順利。燕京啤酒、青島啤酒提價後單季度營業收入增速相比2007年同期表現平穩,表明提價對銷量影響有限。

啤酒提價傳導至盈利改善存在1年滯後期,盈利彈性較高。2008Q1提價後,啤酒企業當年盈利能力並未改善,而2009年為盈利能力顯著改善的時間點。2008Q1-Q4燕京啤酒毛利率分別同比-0.6/+1.1/+6.0/-7.2pcts,淨利率分別同比+0.0/+2.3/+7.0/-2.1pcts,青島啤酒毛利率分別同比+0.8/-1.0/+1.5/-1.1pcts,淨利率分別同比+0.2/-1.3/+3.0/+5.8pcts;2009Q1-Q4燕京啤酒毛利率分別同比+1.6/-0.4/+3.3/+9.0pcts,淨利率分別同比+0.4/+0.1/+0.7/+4.9pcts,青島啤酒毛利率分別同比-1.7/+3.7/+3.4/+2.8pcts,淨利率分別同比+1.6/+2.4/+4.8/+0.2pcts。提價存在1年滯後期的原因在於:1)啤酒作為快消品,其提價循序漸進,分區域、分品類逐步執行;2)大麥價格直至2008年6月前仍在持續上漲,推升啤酒公司噸酒成本。同時由於競爭激烈啤酒行業利潤率偏低,因此提價帶來的彈性較高,但彼時啤酒企業競爭策略仍然以搶佔份額為主,提價同時會加大費用投放,淨利率提升幅度普遍低於毛利率增幅。

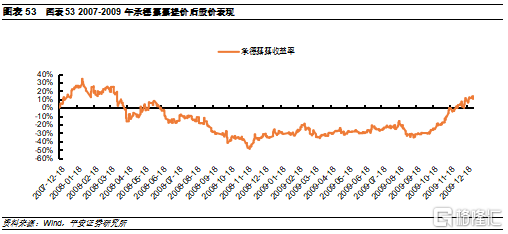

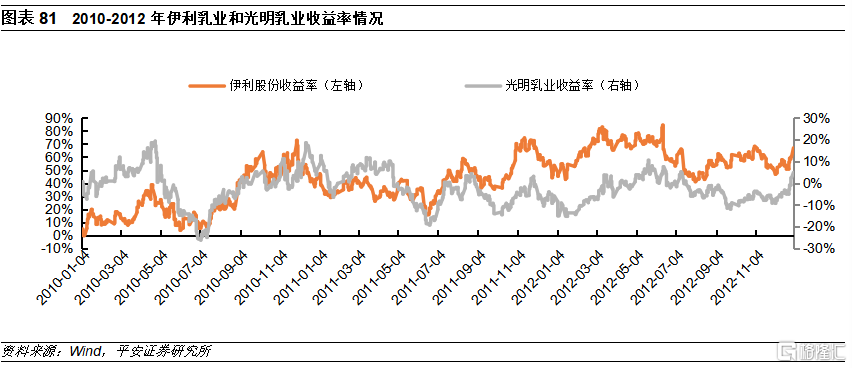

承德露露提價後營收增速放緩,當期盈利能力逐步改善。在2007年底至2008年初提價後營業收入增速明顯放緩,由於其產品結構單一,銷量受到較大影響。提價對盈利的改善來看,滯後期較短,在2008年當期毛利率、淨利率即出現較為明顯改善。

3.4提價初期普漲,後續取決於業績兑現情況

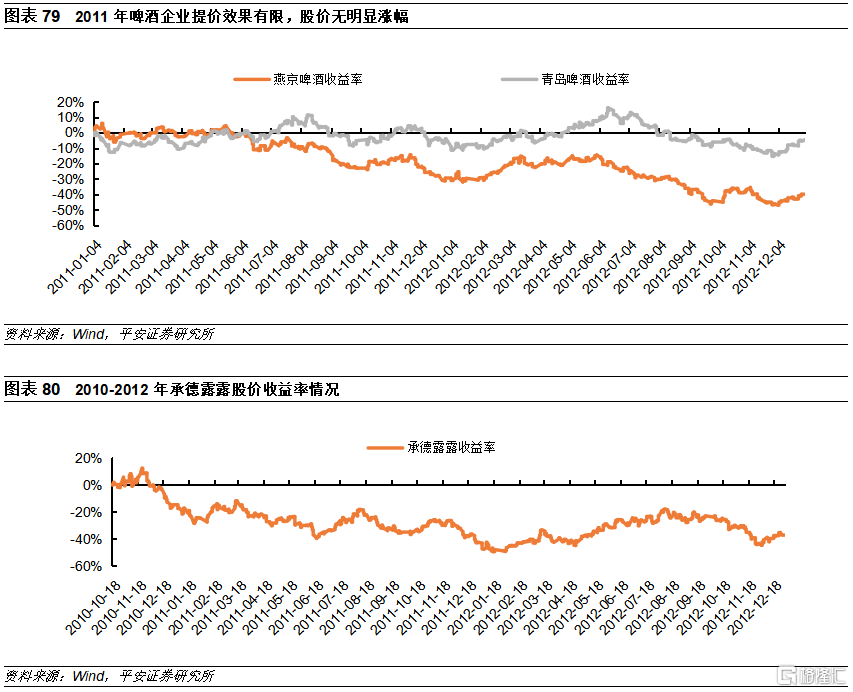

啤酒提價初期、盈利釋放期股價漲幅明顯。2007年底至2008年初啤酒企業上調出廠價後,在提價事件催化、市場預期驅動下,啤酒企業估值上修,股價迎來一輪明顯上漲;但後續隨着2008年單季度盈利改善不及預期,股價繼續下跌;隨着啤酒企業提價順利傳導,盈利能力於2009年明顯提升,業績彈性快速釋放,啤酒企業股價隨之迎來一輪1年期的上漲,上漲斜率較提價初期更平滑。

承德露露提價初期股價漲幅明顯。受提價事件催化,承德露露在提價初期股價漲幅明顯,此後由於銷量、營收增速放緩,股價進入較長下行期。因此,我們認為一般而言在提價初期,受事件催化,食品公司股價普遍會迎來一波明顯漲幅,而股價上漲能否持續取決於提價能否順利傳導、業績能否兑現。

04

2010-2011年漲價潮覆盤

4.1調味品、啤酒、乳製品、瓜子等產品成本明顯上漲

原材料,醬油成本方面,大豆價格自2010年9月3600元/噸持續上漲至2011年2月階段性高點4150元/噸,漲幅15.3%,此後2011年11月大豆價格再次快速上漲;大麥進口均價由2010年10月221美元/噸快速上漲至2011年12月383美元/噸,漲幅達73.3%,啤酒企業成本明顯承壓;乳製品成本方面,主產區生鮮乳均價2010年初至2012年底持續上漲,漲幅達27.4%;苦杏仁價格由2010年1月22元/千克上漲至2010年11月31元/千克,漲幅40.9%;瓜子原料價格來看,油葵自2010年10月初2.0元/公斤上漲至2012年3月7.2元/公斤,漲幅242.9%。包材方面,瓦楞紙價格2010年初至2011年初漲幅25.9%。

4.2食品企業2010年底至2011年初陸續開啟提價週期

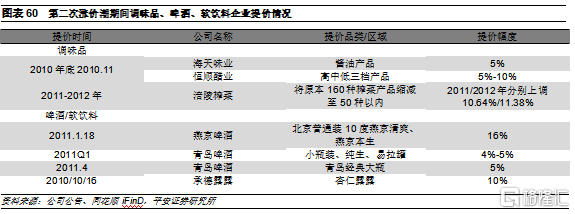

調味品:海天味業2010年底上調醬油產品出廠價5%;恆順醋業2010年11月對高檔產品提價10%,中低檔產品提價5%;涪陵榨菜將原先160種榨菜產品縮減至50種以內,2011-2012年均價分別同比上調10.6%/11.4%。

啤酒/軟飲料:啤酒行業於2011Q1全面提價,燕京啤酒2011年1月18日上調北京普通裝10度燕京清爽、燕京本生出廠價16%,青島啤酒2011Q1上調其小瓶裝、青島純生、易拉罐裝產品出廠價4%-5%,4月繼續上調經典大瓶出廠價5%;由於苦杏仁漲價推升成本壓力,承德露露2010年10月16日提價10%。

乳製品:受原奶價格上行週期影響,伊利2010年對冰淇淋、高端液態奶、奶粉等高毛利產品進行了4次提價,幅度在5%-10%;光明於2011年12月1日對巴氏奶及部分酸奶品種提價3%。

休閒零食:受葵花籽、瓦楞紙等原料成本上漲影響,洽洽食品2011年3月/5月分別對瓜子、薯片產品提價8%/10%。

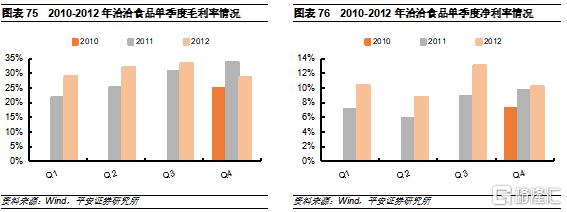

4.3業績表現:競爭格局決定提價對盈利能力的改善幅度

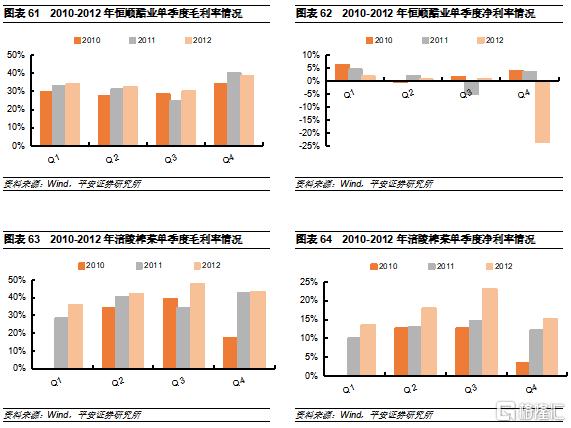

調味品提價後毛利率改善明顯。2010年底及2011年恆順醋業、涪陵榨菜提價後存在渠道積極進貨的現象,企業營收增長提速,提價對公司毛利率直接拉動作用,2011Q1-Q4恆順醋業毛利率分別同比+3.8/+3.7/-3.8/+5.8pcts,2011Q2-Q4涪陵榨菜毛利率分別同比+6.5/-5.0/+25.1pcts。

品牌力差距導致向淨利潤率傳導出現較大差別。企業間品牌力、渠道庫存掌控力的差異會導致毛利率向淨利率傳導出現較大的差異。恆順提價後淨利潤率不升反降,公司需要不斷加大促銷來消化產品提價效應,2011年恆順醋業銷售費用率較上年增長了2.75 pcts,2011Q1-Q4淨利率分別同比-1.8/2.0/-6.5/-0.3pcts。而涪陵榨菜由於在榨菜行業處於龍頭地位,傳導較為順暢,2011Q1-Q4淨利率分別同比+0.5/+2.0+8.6pcts。

行業競爭激烈,2011Q1啤酒企業提價後盈利能力不升反降。本輪提價效果不顯著的原因在於:1)2011年啤酒行業競爭激烈,龍頭企業對份額看重;2)2011年全年大麥價格持續上漲。並且在2011-2016年期間,隨着行業競爭加劇,主要啤酒公司盈利的改善只能通過產品結構升級而非直接提價實現。軟飲料來看,承德露露2010Q4提價後營收多個季度增速放緩,並且最終傳導至毛利率改善經歷約1年時間。

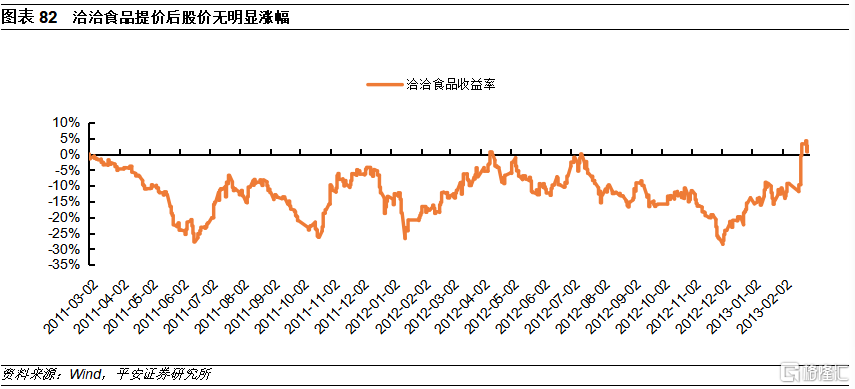

原奶成本上行背景下乳品行業競爭格局趨緩,龍頭盈利彈性迎來釋放。伊利在2010年提價後毛利率並未明顯改善,2011Q1-Q4毛利率同比分別為-0.3/-0.2/-0.1/-4,2pcts,但由於原奶成本上行,行業競爭趨緩,銷售費用率改善明顯,淨利率明顯回升,2011Q1-Q4淨利率分別同比-0.1/+3.9/+3.6/+0.9pcts;光明2011年底提價後,2012年單季度營收增速明顯下滑,淨利率同比基本持平。

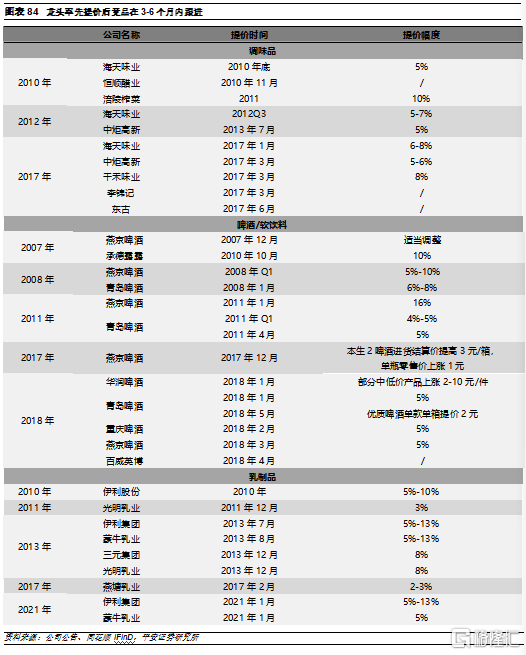

休閒零食方面,洽洽食品一般3-4年提價一次以消化成本上行,公司在2011H1提價後單季度毛利率、淨利率改善明顯,但銷量受到較大影響,營收增速明顯放緩,表明產品力沒有明顯提升情況下的提價消費者接受度有限。

4.4股價覆盤:提價後上市公司股價隨盈利改善程度分化

恆順醋業2010年底提價後,事件催化下提價初期股價漲幅明顯,此後由於競爭激烈,費用率上升,提價並未改善利潤率,業績明顯下滑,股價隨着持續下行。2012年,公司股價迎來上漲,但同時期公司業績並無明顯改善,股價和基本面出現了背離。

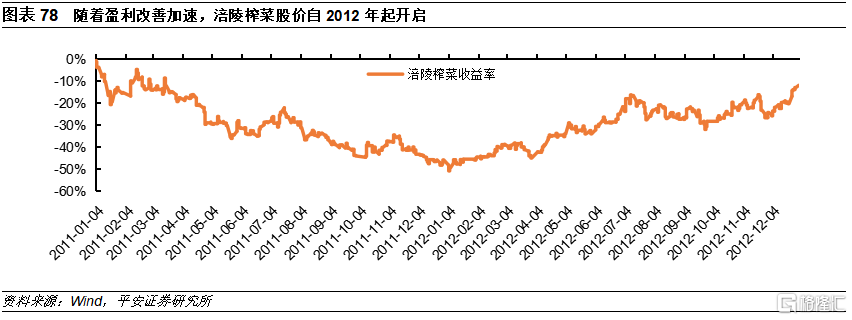

由於涪陵榨菜通過更換產品包裝規格間接提價,對盈利和業績改善循序漸進,初期股價並無明顯漲幅,隨着利率潤和業績同比加速增長,2012年起股價開啟上漲。

2011年啤酒企業提價效果有限,對盈利能力、業績無改善,因此提價後股價整體走勢震盪;2010Q4承德露露提價初期股價漲幅明顯,此後由於營收增速放緩、盈利無明顯改善,股價持續下行,2012Q2隨着業績釋放股價再次開啟上漲。

隨着乳製品板塊競爭趨緩,伊利利潤率持續提升,業績穩步增長,2010-2012年期間股價呈上漲趨勢;光明2011年12月提價初期股價漲幅明顯,但由於營收下滑、盈利能力平穩,股價後續並未持續上漲。

由於洽洽食品本輪提價並未伴隨產品力提升,提價後銷量下滑幅度較大,營收增速明顯放緩,股價無明顯上漲。

05

漲價潮覆盤總結及啟示

5.1產品提價較原材料成本上漲一般有1-2個季度的滯後

受行業競爭及傳導週期影響,產品提價較原材料成本上升存在一定的滯後期,針對啤酒、調味品、乳製品在三次漲價潮中的表現,我們發現公司提價節點相比成本上升的滯後期一般在1-2個季度。

5.2龍頭公司作為價格標杆率先提價,其餘競品在3-6個月內跟進提價

食品飲料龍頭企業價格一般會被作為市場標杆,面對原料及包材成本上行帶來的壓力,食品飲料企業往往會採取提價措施,將壓力傳導至下游渠道及消費者。但考慮到市場的充分競爭性,一般只有在龍頭率先提價後,其餘競品企業才會跟隨性提價,一般跟進時間在3-6個月左右。以調味品為例,2017年1月海天率先提價後,中炬高新、千禾味業、李錦記均在2017年3月跟進,東古也在同年6月採取跟隨性提價。

5.3話語權強、品牌力強的企業往往是直接提價,而稍弱的企業一般是通過推新品或者換包裝來間接提價

不同公司提價方式不同,其中品牌力強的公司由於消費者認可度高,往往採取直接提價的方式,如海天、伊利等龍頭企業。而對於品牌力較弱或者行業處於下行週期的公司,則會通過換包裝、換規格的方式推出單價更高的新品,逐步替代老品,從而實現變相提價,典型的例子是涪陵榨菜,對沖成本上行,公司多次採取換包裝、縮規格的方式變相提價。

5.4提價效應大約會在1年左右的時間體現,表現為淨利潤率的提升,因為原材料漲價波峯轉到波谷會增厚企業利潤

由於提價的傳導存在一定滯後性,所以我們從提價次年的企業業績出發,進一步挖掘提價對企業淨利潤的影響,發現報表端的滯後期大約在一年左右,主要表現為公司淨利潤率的提升。提價存在1年滯後期的原因在於:1)食品飲料作為快消品,其提價需循序漸進,分區域、分品類逐步執行,渠道庫存需要一段時間消化;2)原材料漲價波峯轉至波谷的週期。

5.5銷售費用偏低的企業提價後毛利率提升速度更快

針對食品飲料公司在三次漲價潮中的表現,我們發現以洽洽為代表的食品提價以後毛利率迅速上移,啤酒次之,牛奶最差。在相同的行業類目中,毛利率提升速度與銷售費用率呈反比,以乳製品為例,毛利率提升速度:伊利股份>蒙牛乳業>=三元股份>光明,對比其銷售費用水平:伊利股份<=蒙牛乳業<三元股份<光明。

因此,我們認為,毛利率提升速度與銷售費用水平呈反比,即銷售費用高的企業,提價以後往往需要投入更多的費用平滑對渠道和終端的影響,從而導致提價傳導更慢。

5.6提價會促進股價一定程度上漲,二次上漲取決於盈利能力的改善

通過覆盤我們發現,在提價消息公佈當月,受消息催化影響,公司股價大多呈現上漲趨勢,漲幅在5-30%之間不等。拉長維度來看,如果漲價效應持續並對公司盈利能力有顯著改善,則會帶來企業更大幅度的上漲,如海天味業、中炬高新、涪陵榨菜在提價消息公佈後的一年內股價分別實現漲幅+86.9%、+78.8%、+77.5%。

06

投資建議

2021年,在PPI與CPI剪刀差擴大的背景下,隨着上游原材料成本壓力向下遊傳導,食品行業再度迎來漲價潮。安琪酵母、海天味業、李錦記、恆順醋業等公司均已發佈提價公吿,對部分產品的出廠價格進行一定幅度的調整,預計其他公司也將相繼跟進。

從歷史覆盤來看,提價後能夠順利傳導至下游且盈利能力有改善的行業和公司能迎來提價後的二次股價上升,我們建議關注具有長期邏輯且競爭格局較好的食品行業和公司,例如啤酒、調味品。

07

風險提示

1)價格傳導不暢的風險。提價需要一定時間傳導至終端,存在價格傳導不暢的風險。

2)原材料價格延續大幅上漲。如果後續價格持續上升,當前提價不能有效消化成本壓力,行業盈利能力將再度承壓。

3)行業競爭加劇。食品飲料行業目前存在競爭加劇的問題,謹防競爭惡化帶來的價格戰、串貨等不利影響。

4)食品安全的風險。食品安全問題是紅線,一旦出現食品安全問題將對行業產生較大負面影響。