本文來自格隆匯專欄:張憶東,作者:韓亦佳

今年5月以來,一方面是全球供應鏈不穩定帶來的通脹預期居高不下,一方面是美聯儲在加速預期管理,美債名義利率也在上行,實際利率夾在中間,金價也在比較窄的區間內波動,沒有確定的方向。

我們傾向於認為,黃金快到選擇方向的時候了。一直以來,市場“風水輪流轉,轉完大宗轉黃金”,黃金會在大宗之後演繹一段通脹預期的邏輯。今年9月以來,大宗價格走高,黃金卻未有表現機會,可能是美聯儲方面釋放了明顯不利於黃金的壓力。如果taper如期落地,我們傾向於認為,黃金會有一段反彈。

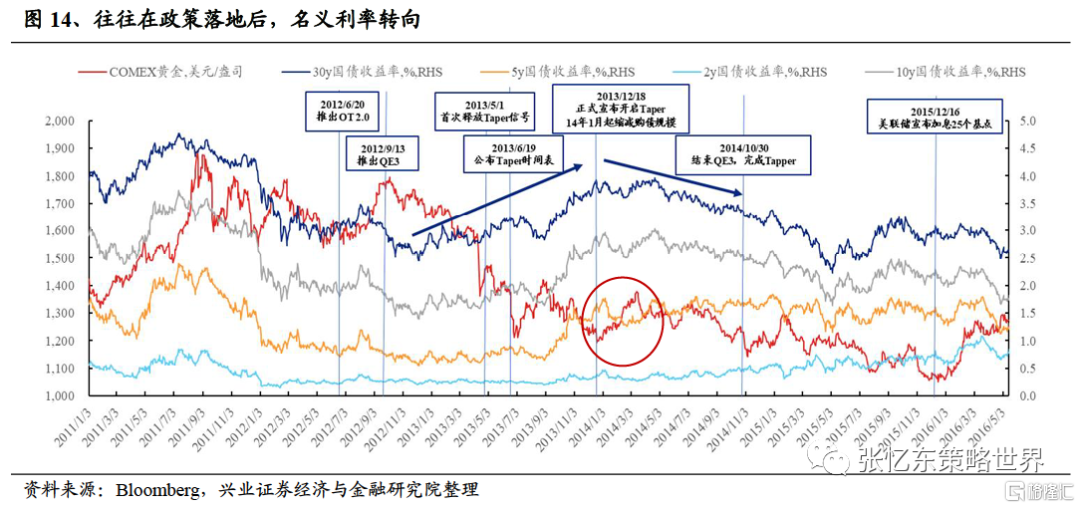

參考2013年美聯儲縮表,在正式宣佈之前,美聯儲持續試探市場,進行預期管理,名義利率持續走高,壓制金價。2013年12月,美聯儲議息會議正式宣佈開始實施Taper,2014年1月開始正式縮減購債規模。此時,10年期的名義利率幾乎見頂,並開啟了一輪下行趨勢。也就是説,當政策落地之時,名義利率開始轉頭向下了,而後金價反彈了1個季度,反彈幅度約17%。

再參考2015年美聯儲加息,情況也類似,2015年美聯儲一直在管理市場預期, 2015年12月,美聯儲終於進行了第一次加息,加息靴子落地後,名義利率則開啟了一段下行通道,2016年,黑天鵝頻發,美聯儲持續引導加息次數下修的預期,黃金反彈了30%,反彈超過半年。

因此,若Taper於11月3號(美國時間)如期落地,靴子落地後,黃金有望迎來一段戰術性機會。目前,市場預期2022年不加息的概率僅有3.8%,加息1次的概率是17%,加息2次的概率是31%,加息3次的概率是29%。若美國經濟下行並引發美聯儲加息推遲,黃金的反彈幅度會更樂觀。

黃金股敏鋭度更高,彈性更大。黃金股敏鋭度很高,往往先行price in黃金走強的預期,並表現出更強的彈性,金價反彈1%,黃金股的EPS增厚3-5%。配置黃金股的最佳時機為黃金行情的前期階段:黃金股對黃金上漲行情的敏鋭度很高,往往能先行price in黃金走牛的預期,實現戴維斯雙擊。在黃金持續走高、有見頂風險時,黃金股波動劇烈,投資者會提前獲利了結。

推薦標的:招金礦業、山東黃金(A股覆蓋)。招金礦業指引Q4產能利用率恢復到80%-100%(目前50%)。海域金礦取得突破,開採許可證已拿,預計2022年底開始貢獻產量,2026年達產,滿產產量15噸/年,產量有翻倍空間。

風險提示:全球供給端風險、全球流動性緊縮風險、美國經濟超預期。

一、能源持續漲價,通脹預期上揚

1.1、大宗商品遭遇供應壓力

新舊能源轉換過程中暴露出種種問題,過快、過急的減碳帶來了大宗商品價格的劇烈波動。冷冬將至,能源需求上升,但供給端仍面臨各類政治壓力和減碳壓力,供需缺口短時間難以彌補。

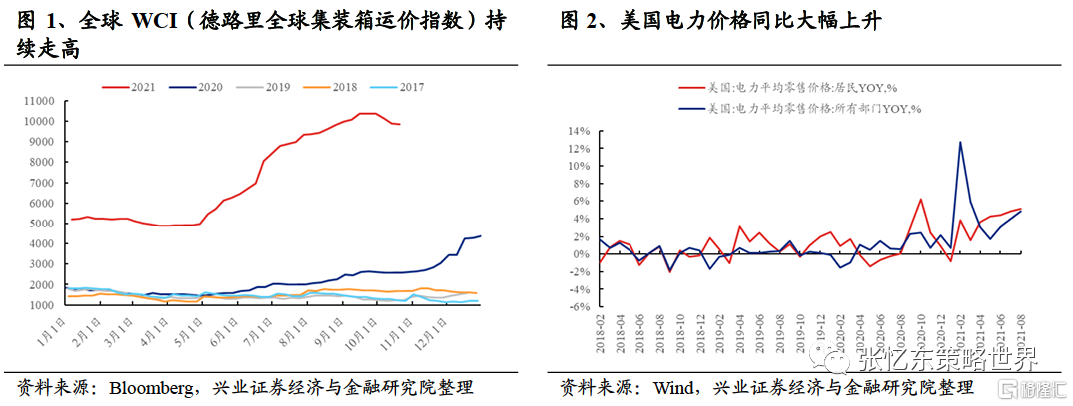

能源:歐美多國的天然氣價格與電力價格已創歷史新高。從8月初至今,荷蘭TTF與英國NBP天然氣漲幅已分別至94%和100%左右,美國Henry Hub漲幅也接近50%。9月以來,意大利批發電價同比增長已達100%,法國增長95%,西班牙91%,英國達50%。

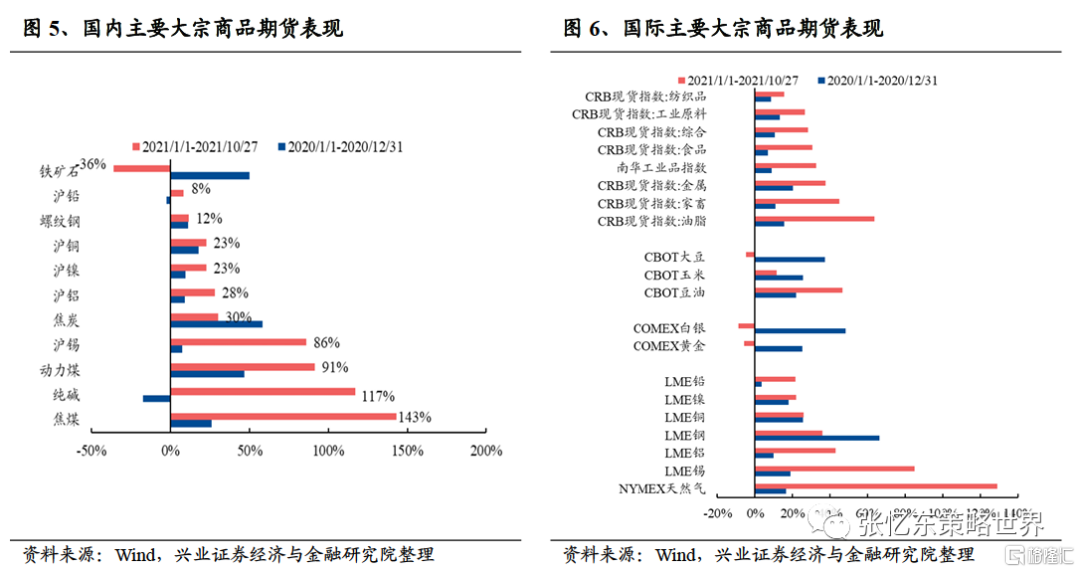

工業原料:LME錫、鋁、鋼主力期貨價格年內漲幅分別達到85%、43%和36%;國內大宗商品焦煤、純鹼、動力煤漲幅已分別上漲143%、117%和91%。

1.2、大宗商品漲價帶動通脹預期升温

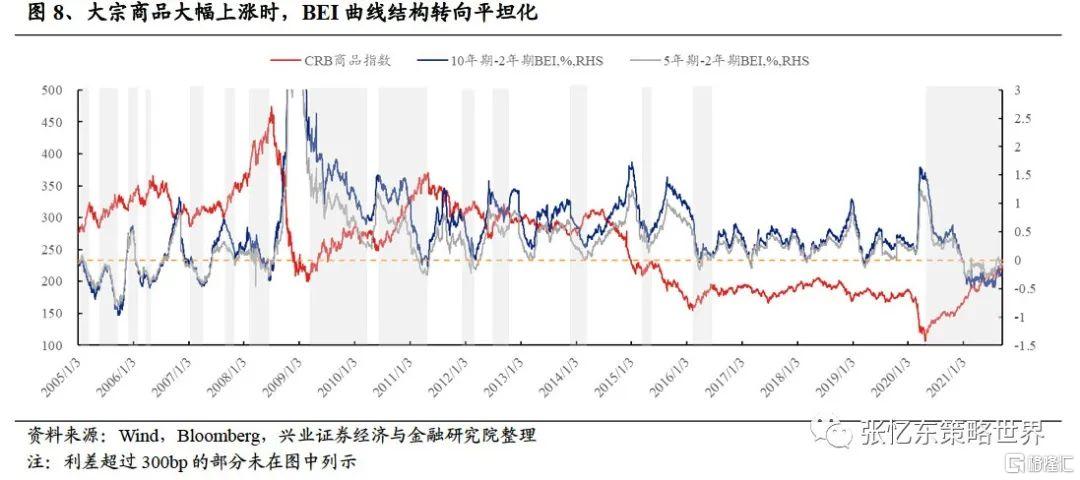

大宗商品漲價帶動通脹預期升温。回溯2000年以來大宗商品的表現,CRB商品指數與通脹預期確實呈現出密切的正相關性。且,在CRB指數有大幅變動之時, BEI曲線結構轉向平坦化,代表着通脹預期正從長端傳導至短端。

一直以來,市場“風水輪流轉,轉完大宗轉黃金”,黃金會在大宗之後演繹一段通脹預期的邏輯。今年9月以來,大宗價格走高,黃金卻未有表現機會,可能是美聯儲方面有明顯的不利於黃金的壓力。

二、黃金將迎來戰術機會

美債實際利率是中長期黃金價格的定價之錨。預期通脹與名義利率皆為影響黃金走勢的重要因素。其中,美聯儲主導的政策性利率水平對於美債收益率有明顯的壓制效果,美聯儲的政策基調為名義利率的定勢關鍵。

復觀往期,08年金融危機席捲並打擊了全球經濟,期間,美聯儲大幅下調聯邦基金目標利率區間至0-0.25%水平,並接連啟動三輪QE以紓困,與本輪疫情衝擊下的境況類似。彼時,美聯儲展現了一輪完整的預期管理:“釋放Taper預期-正式縮表-釋放加息預期-正式加息”,步步遞進,完成加息操作的“平穩”落地。

2020年12月的FOMC會議上,一些參會官員也認為,本輪非常規政策的退出路徑可以參考13、14年的政策路徑。因此,我們將對13-15年期間美聯儲迴歸常規化政策的路徑進行復盤,過往的政策節奏、拐點性事件的市場反響能夠為本輪流動性的釋放走向繼續提供借鑑。

2.1、覆盤13-15年:美聯儲“正常化”政策路徑

覆盤歷史,從13年美聯儲縮表到15年正式加息,利率環境經歷了兩次較大變化,黃金也隨之迎來兩次反彈,兩次反彈幅度分別為17%和31%。

13年初,美國經濟穩定復甦,PMI基本保持在50的榮枯線上,失業率從最高的10%下降至8%以下。2013年5月1日,美聯儲議息會議首次提出“將根據勞動力市場前景或通脹變化情況,擴大或縮小資產購買的規模”。隨後於5月22日,時任美聯儲主席的伯南克正式表示“如果經濟能夠發生可持續性的改善,美聯儲將可能在未來幾次會議中的某次決定縮減購債規模。”

預期的突然轉向引起市場名義利率迅速上行。5月2日,此前幾乎一年時間內皆處於倒掛狀態的1Y-3M OIS利差迅速轉為常態的遠期升水結構,並持續走闊,直至9月5日小幅見頂,期間增長7.6 bps;中長端名義利率領先上行,債券收益率結構轉向陡峭化,就此開啟確定性的名義利率上行期。

預期管理下,美債利率提前price in 縮表風險,政策落地之時成為利率轉向點,黃金迎來戰術性機會。

2013年12月18日,美聯儲的議息會議正式宣佈開始實施Taper,即將每月850億美元的資產購買規模縮減至750億美元。此時,中長端名義利率幾乎見頂。

在14年Taper進程正式開始時,名義利率實際已觸頂轉向下行,而後,金價反彈了1個季度,於3月14日觸頂1383美元/盎司,反彈幅度達17%。

此後,14年全年利率變動都相對平穩,進入長期的利率下行期,黃金進入橫盤調整期。

2014年10月30日,美聯儲正式宣佈11月起將退出QE3,Taper操作完成。隨後,市場的加息預期開始發酵,短端利率開始有所抬升,1年期-3個月OIS的遠期利差開始大幅走闊。但12月FOMC會議的鴿派態度和15年初疲弱的就業表現使得市場的加息預期接連降温。

但2015年以來,預期溝通機制並不順暢,市場並未緊隨政策管理而動。新興市場的風險發酵,希臘脱歐風波、中國匯率改革等外部衝擊接連發生,內生經濟復甦也不如預期,美聯儲加息一再延後,市場對於加息保持高度的不確定性。直至10月28日,美聯儲終於在FOMC會議上一改前期鴿派態度,發表鷹派聲明,“在下次會議上(即12月)”考慮是否進行適當的加息,市場預期有所提振,但前期的不確定性使得市場反應平淡,OIS遠期利差有明顯走闊變動,中長端利率反應則相對滯後。

但2015年以來,預期溝通機制並不順暢,市場並未緊隨政策管理而動。新興市場的風險發酵,希臘脱歐風波、中國匯率改革等外部衝擊接連發生,內生經濟復甦也不如預期,美聯儲加息一再延後,市場對於加息保持高度的不確定性。直至10月28日,美聯儲終於在FOMC會議上一改前期鴿派態度,發表鷹派聲明,“在下次會議上(即12月)”考慮是否進行適當的加息,市場預期有所提振,但前期的不確定性使得市場反應平淡,OIS遠期利差有明顯走闊變動,中長端利率反應則相對滯後。

加息確認後流動性風險暫時性解除,黃金桎梏解除。2015年12月17日,美聯儲終於加息25bp,將聯邦基金目標利率提升至0.25%-0.5%水平。加息落地後,1Y-3M OIS利差大幅下行,從15年12月30日到16年2月11日,下降23bp。名義利率則短期內下降,並未激發市場大幅波動,不過短端利率有相對明顯的抬升,收益率曲線趨於平坦化,黃金迎來行情反彈。

加息確認後流動性風險暫時性解除,黃金桎梏解除。2015年12月17日,美聯儲終於加息25bp,將聯邦基金目標利率提升至0.25%-0.5%水平。加息落地後,1Y-3M OIS利差大幅下行,從15年12月30日到16年2月11日,下降23bp。名義利率則短期內下降,並未激發市場大幅波動,不過短端利率有相對明顯的抬升,收益率曲線趨於平坦化,黃金迎來行情反彈。

16年,步入既定的加息週期,但年初日本啟動負利率政策,年中英國脱歐進程反覆,美國貿易保護主義抬頭,黑天鵝事件頻發,由此市場對美聯儲加息預期下修,不確定性環境支撐黃金行情期進一步延長,從15年12月17日計起,漲幅達30%,這段行情的持續時間是8個月。

總結來看,在美聯儲的預期管理下,首次預期信號的釋放對於市場來説是一大關鍵,將會帶動市場的劇烈波動。但是在縮緊政策正式落地之後,利空出盡,名義利率端往往迎來見頂回落,為黃金創造利好環境,黃金有機會迎來一波反彈行情。而縱覽一輪管理,在Taper信號釋放之時,加息預期已經較為充分地提前反映,此後名義利率端便進入了長期的下行期,收益率曲線結構逐漸平坦化,在最終的加息落地之後,流動性壓力將會短暫解除,黃金有機會重新步入反彈週期。

總結來看,在美聯儲的預期管理下,首次預期信號的釋放對於市場來説是一大關鍵,將會帶動市場的劇烈波動。但是在縮緊政策正式落地之後,利空出盡,名義利率端往往迎來見頂回落,為黃金創造利好環境,黃金有機會迎來一波反彈行情。而縱覽一輪管理,在Taper信號釋放之時,加息預期已經較為充分地提前反映,此後名義利率端便進入了長期的下行期,收益率曲線結構逐漸平坦化,在最終的加息落地之後,流動性壓力將會短暫解除,黃金有機會重新步入反彈週期。

2.2、當下,黃金走到了哪裏?

20年12月的FOMC會議上,“Taper”一詞首次出現,購債的前瞻指引從上一次會議的“未來幾個月至少按當前速度購買”調整為“將繼續購債,直至充分就業和價格穩定目標取得實質性進展為止”。美聯儲縮表信號預期開始逐步釋放;

21年1月,拜登1.9萬億刺激計劃推動市場經濟復甦和通脹的預期,通脹預期進一步走高,BEI結構進入深度倒掛區間;美債利率快速上行一度突破1.7%;

21年6月FOMC會議上,點陣圖意外前移,2023年加息次數由0次提升至2次。短端利率開始有所反應,2年期名義利率開始明顯抬升。

21年10月13日,美聯儲公佈9月FOMC會議紀要,首次明確討論Taper路線,但在加息問題上存在一定分歧。

FOMC將於11月3號(美國時間)公佈最新一次的會議紀要。市場預計,FOMC將宣佈“縮減每月1200億美元的債券購買計劃,在明年夏季完成所有縮減”,“最遲12月中旬正式縮減”。

5月以來,黃金面臨了流動性壓力,沒有明確的方向。今年5月以來,一方面是全球供應鏈不穩定帶來的通脹預期居高不下,一方面是美聯儲在加速預期管理,美債名義利率也在上行,實際利率夾在中間,金價也在比較窄的區間內波動,沒有確定的方向。

5月以來,黃金面臨了流動性壓力,沒有明確的方向。今年5月以來,一方面是全球供應鏈不穩定帶來的通脹預期居高不下,一方面是美聯儲在加速預期管理,美債名義利率也在上行,實際利率夾在中間,金價也在比較窄的區間內波動,沒有確定的方向。

現在,我們認為,黃金快到選擇方向的時候了。Taper落地之時將為黃金的戰術性機遇窗口期。

通脹:全球能源緊張,大宗商品供給端問題需要時間解決,漲價潮短期內難以退去,中長期來看,雙碳目標下,全球通脹壓力有系統性抬升的隱憂,很難像此前一樣,由發展中國家在全球供應鏈體系中承擔“低成本”的角色。

名義利率: Taper落地在即。根據我們對13-15年美聯儲退出路徑的覆盤,Taper靴子落地之時,美債名義利率將迎來一段下行期

Taper靴子落地之時,美債名義利率將迎來一段下行期,在通脹高位的預期下,黃金有望迎來一段戰術性機會。目前,市場預期2022年不加息的概率僅有3.8%,加息1次的概率是17%,加息2次的概率是31%,加息3次的概率是29%。若美國經濟下行並引發美聯儲加息推遲,黃金的反彈幅度會更樂觀。

三、黃金or黃金股,哪個是真正的聰明錢?

黃金的上游企業黃金礦業股,除了具備本身資源股的稟賦外,通過黃金的價格傳導機制,能夠充分反應黃金漲價對其EPS的增厚。

我們選取金甲蟲指數(成分股為美國證交所不進行黃金生產對沖操作的,以純金礦開採業務為主營業務的上市公司發行的普通股)進行復盤。回顧1995年至今的黃金股行情表現,總的來説,黃金股的彈性顯著高於黃金。在黃金行情期,黃金走勢主導黃金股的行情定價;而在黃金價格回調階段,黃金股便明顯迴歸至資源股的定價邏輯。

進一步剖析黃金行情驅動下的黃金股行情,我們發現,黃金股的行情往往呈現出三個階段的遞進演繹。

第一階段:醖釀預期, 股價高彈性。黃金股略領先於黃金提前上漲,隨着黃金行情的進一步確定,黃金股的業績得到確定,黃金股能夠迎來“戴維斯雙擊”。該階段,黃金股相對收益遠超黃金。2005年5月16日—2008年3月14日與2008年11月12日-2011年4月8日,金甲蟲與黃金的相對收益分別達到+209.3%/+138.9%,以及+107.1%/ +245.5%。

第二階段:頂端動盪,提前獲利了結。待金價步步攀高,市場預期逐步達到臨界點,黃金股的博弈氛圍強化,黃金股行情將不再繼續拉高相對收益,而是維持在高位震盪。此階段,黃金股對下跌趨勢展現出更高的敏感度,能夠獲取的相對收益遜於黃金漲幅。

第三階段:黃金進入下行期,黃金股強化跌勢。隨着黃金步入下行期,黃金股則迎來更大幅度的迅猛跌勢。2012年2月28日開始,黃金步入下行趨勢,截至當年5月15日,黃金下跌13.5%,而金甲蟲指數已下跌31.7%。而在隨後的下行週期開始以後,從12年9月20日至13年6月26日,黃金下跌30.6%,金甲蟲指數則猛跌60.4%。

由此,我們可以得到一些啟示,配置黃金股的最佳時機為黃金行情的前期階段:黃金股對黃金上漲行情的敏鋭度很高,往往能先行price in黃金走牛的預期,在黃金行情啟動時,能實現戴維斯雙擊,捕捉到黃金牛市的最大化收益。

而後續黃金轉跌拐點的判斷上,黃金股並無領先優勢,往往與黃金的拐點同步。因而,在黃金持續走高,有見頂風險時,黃金股進入博弈期,波動劇烈,投資者會提前獲利了結。一旦黃金進入熊市,戴維斯雙殺,黃金股迎來倍殺。