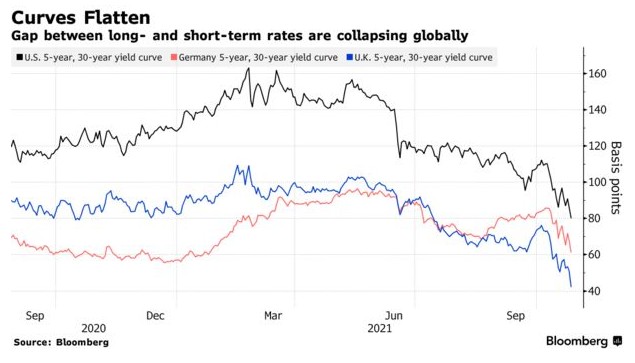

週三,全球主權債券收益率曲線的加速下挫,正向各大央行發出了經濟增長放緩的不祥信號。

由於各大央行着手準備調整或取消寬鬆政策,短期和長期債券收益率的差距不斷縮小。其中,由於英國削減債券發行規模,英國30年期國債收益率正以2020年3月以來最快的速度下挫,同時,美國30年期國債收益率也出現下降11個基點。

此外,加拿大央行突然終止了其緊急資產購買計劃,澳大利亞的通脹數據引發了關於收緊貨幣政策的討論,德國政府因供應鏈緊縮而下調了其經濟增長前景引發市場擔憂。

這一切使全球債券市場出現重大波動,交易員開始不斷加大對政策收緊的預期。並且,巴西央行早前決定第六次加息,以及週四歐洲央行會議可能會強化對政策前景的預期。

Aberdeen Asset Management投資總監James Athey表示:“從總體上看,投資者不得不面對這樣一種前景:各大央行將明顯更加鷹派,以應對成本推高的通脹以及隨後的通脹預期大幅上升。各大央行點了火又往上澆了油。現在他們需要應對這個局面。”

美英債券長期國債收益率下滑

在美國債券市場上,因養老金基金的大量買入,30年期國債收益率在本週已經開始下滑。與此同時,由於貨幣市場交易員預計,美聯儲將在2022年加息兩次,押注通脹壓力不會緩解,短期收益率似乎即將上升。

在市場推動下,週三,30年期國債收益率一個月來首次跌破2%,創下去年7月以來的最大跌幅,同時與5年期國債收益率的差距縮小至約78個基點,爲2020年3月以來最低水平。

Blakley Advisory Group首席投資官Peter Boockvar表示,對加拿大央行的舉措尤爲震驚。他在一份報告中寫道,此舉“出乎意料,並提醒我們所有人,貨幣緊縮目前是一種全球趨勢。”

而在英國,30年期國債收益率跌至1.14%左右。

全球交易員加大政策收緊預期

當前,全球交易員都在加大政策收緊的預期。繼新西蘭聯儲在10月初加息後,市場已經在預期11月的會議上將出現第二次加息,因爲面對消費者價格飆升,新西蘭聯儲面臨着需要作出行動的壓力。而巴西央行如預期上調基準利率150個基點至7.75%,並暗示今年將再次加息。

Aberdeen的Athey表示,由於投資者爭相消化央行更爲激進的緊縮政策,流動性不足加劇了澳大利亞等國家較小規模固定收益市場的拋售。據悉,此前,在澳大利亞的一份政府報告顯示核心通脹率飆升至六年高點後,澳大利亞3年期國債收益率飆升24個基點至1.01%,2024年4月到期國債收益率飆升至澳洲聯儲目標0.1%水平的兩倍。

NatWest Markets全球策略主管John Briggs表示:“各大央行正在更積極地應對通脹。因此,市場在消化央行發出的加息可能性信號,收益率曲線也隨之變平。”