近日,全球頂級數據洞察和策略諮詢機構——凱度在上海發佈了“2021年凱度BrandZ™最具價值中國品牌100強排行榜”。根據凱度數據,碧桂園品牌價值為40.96億美元,同比增長6%,位居百強榜單第62位。

(來源:凱度,格隆彙整理)

據瞭解,作為權威的大型品牌建設數據庫,凱度BrandZ™的數據已經成為了全球品牌價值評估領域的硬通貨。此次榜單以“建設可持續品牌”為主題,經過嚴格評估,從品牌的財務價值和消費者的評價進行綜合考量,量化了品牌為企業的財務表現所做出的貢獻。

結合歷史數據來看,品牌躋身2021年度最具價值中國品牌100強行列的最低門檻已經提高至17億美元,較去年提升了109%。由此可見,碧桂園具備較強的品牌價值提升實力。

就房地產行業而言,“房住不炒”原則下,政策面以“穩”為主基調,房企的發展節奏也隨之由“快”轉向“穩”,很多人因此認為房地產不再具備提升空間。

事實顯然並非如此,央行近期在新聞發佈會中指出,銀行對房地產貸款過於收緊應予以糾偏,如部分金融機構對於“三線四檔”融資管理規則存在誤讀等。這也意味着,房地產行業調控政策仍然存在邊際改善的空間。而隨着政策正常化,房地產行業亦將朝着平穩健康的方向發展起來,推動優質房企長期穩健運行,實現可持續的高質量發展。此外,從行業格局來看,行業集中度的提升順應了長期穩健、規範的監管需求,因此行業資源進一步向優質企業靠攏或是大勢所趨。

不妨在這樣的背景下,結合此次碧桂園品牌價值的進一步提升,探討其在行業下半場中所展示出的競爭優勢。

一、 拾級而上,銷售業績穩中向好

10月4日,碧桂園公佈了9月份最新的銷售數據,整體表現穩中有進。

據公司公吿所示,2021年9月,碧桂園實現歸屬公司股東權益的合同銷售金額約456.6億元;2021年1-9月,碧桂園錄得累計權益合同銷售金額4482億元以及累計權益銷售面積 5226 萬方,略超去年同期水平。值得注意的是,碧桂園的權益合同銷售金額已連續9個月實現累計同比增長。可以説,在房地產市場整體降温的環境下,碧桂園的銷售業績依然拾級而上。

(來源:碧桂園公吿,格隆彙整理)

在銷售業績平穩增長的背後,是碧桂園體系化的營銷能力。據悉,碧桂園採取集團/大區—區域—項目三級管控模式,自上而下,形成一個整體性、垂直化的營銷管理模式。且通過對定價實施數字化監控,保障項目的價格隨行就市。

數據顯示,2021年上半年,碧桂園在售項目成交單位銷售均價較 2020 年底下降不超過 1%,3000+項目以合理價格完成去化。作為頭部房企,碧桂園的營銷體系使其具備較強的抗市場擾動能力,並展現出較強的經營韌性和“以穩為主”的發展特徵。

良好的銷售業績是碧桂園基於多年來對城市和人居品質的研究,碧桂園推出的“星府雲天”四大核心產品系,滿足不同客羣的需求。截至2021年7月,四大產品系已經落地434個項目,頗受市場好評。

二、 聚焦深耕,投資節奏有條不紊

“兩集中”供地新規實施下,優質的行業資源進一步向綜合實力強的頭部房企集聚,房地產市場出清正在進一步加速。在投資拿地方面,碧桂園堅持三個“不動搖”——經營理念不動搖、投資標準不動搖、堅持投資轉化率和貨值轉化率不動搖。在這一清晰策略的指引下,碧桂園以積極理性的方式參與投資拿地,為業績增長提供充足動力。

根據中指院數據,碧桂園在2021年前九個月的拿地金額總計1294億元,拿地面積達3716萬平方米;累計新增全口徑貨值為3105億元,持續鞏固規模優勢。按區域劃分發現,碧桂園繼續聚焦長三角、廣東省、環渤海、長江中游、川渝五大都市圈,穩步推進戰略佈局。

可以看到,碧桂園的拿地節奏有條不紊,保持着一貫審慎策略的同時,亦保證了公司有充足的貨量以支撐銷售運轉。另一方面,從行業發展的視角來看,新型城鎮化仍是地產行業最大的制度紅利,未來5年常住人口城鎮化率約有4個百分點的增長空間。這也意味着,碧桂園在區域發展進程、市場週期、外界環境變化、供需支撐度不同等因素影響下,維持着對核心城市羣的研判,有望在未來持續獲得新型城鎮化的紅利。

(來源:中指數據,格隆彙整理)

三、 行穩致遠,財務結構持續優化

今年,房地產行業信用違約態勢不容樂觀,房企出現債務違約愈加頻繁。數據統計,截至9月27日,房企累計違約債券達到了39只,累計金額高達467.5億元,較2020年增長159%。違約事件頻發也引發了投資者的信任危機,導致了港股內房股板塊在前段時間普跌。

近期,央行鍼對房地產企業面臨信用風險的問題做出了迴應。在人民銀行舉行的2021年第三季度金融統計數據發佈會上,金融市場司司長鄒瀾表示,目前大多數房地產企業經營穩健,財務指標良好,房企出現債務違約的情況在行業中只是個別現象。那麼作為頭部房企之一的碧桂園,其債務情況如何呢?

中報數據顯示,碧桂園的淨負債率為49.7%,較去年底下降了5.9%;有息負債總額也下降至3242.35億元,其中短期負債佔比由29.5%下降至26.8%,現金短債比也提升至2.1倍。能夠看到碧桂園目前依舊維持着低槓桿的水平,並且在持續優化財務結構。同時,碧桂園的在手現金餘額高達1862.4億元,能夠很好覆蓋短期負債。

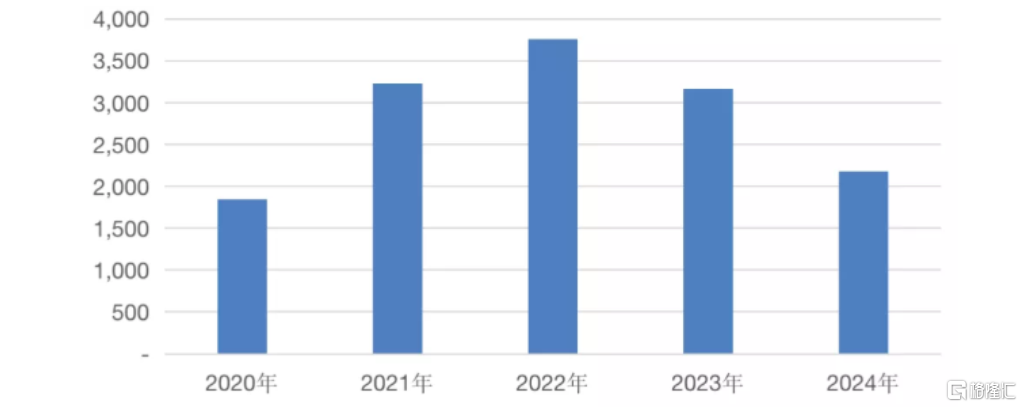

自2017年以來,境外發債備受房企青睞,發行美元債也逐漸成為各房企進行融資的重要方式之一。而目前,美元債償債的高峯期已經到來。克而瑞地產研究的數據顯示,2021-2023年,100家典型房企的到期美元債均在3000億元以上,償債壓力越來越大。而由於房企普遍採用“借新還舊”的經營模式,今年依舊有多家房企發行美元債進行償債,有的甚至以高額融資成本來換取週轉機會。在今年各房企發行的美元債中,絕大多數的利率都超過了10%。

(100家典型房企境外發債到期情況 來源:克而瑞研究中心,格隆彙整理)

反觀碧桂園,雖然碧桂園也有在發行美元債,但是融資成本屬於較低水平。碧桂園於7月13日發行的美元優先票據,利率只有2.7%;5月份發行的美元債的利率也低至3.125%。並且這兩筆美元債均是長期債券,分別於2026和2025年到期,是沒有短期償債壓力的。

碧桂園的整體融資成本也有所降低,其上半年的融資成本較去年底下降了17個基點,僅為5.39%。中指研究院的數據顯示,2021年1-9月累計融資總額的平均利率約為5.58%。能夠看到,碧桂園的融資成本維持在均線之下。

由於多家房企出現債務違約,國際信用評級機構穆迪在10月18日下調了10家知名房企的信用評級。而憑藉着穩健的財務管控、充沛的在手現金、較低的債務風險、較低的融資成本等因素,三大信用機構均未對碧桂園的評級做出調整。目前,穆迪和惠譽對公司的評級為“投資級”,展望穩定;標普對公司的評級為“BB+/正面”。

小結

10月19日,碧桂園發佈公吿,將於11月26日派發半年期股息每股0.2526港元。這是碧桂園今年的第二次進行分紅派息,不僅體現出了公司業績良好、盈利能力出色,同時派息豐厚,也能盡顯藍籌本色。

巴菲特曾經説過:“我寧願要一家資本規模只有1000萬美元而淨資產收益率為15%的小公司,也不願意要一個資本規模高達1億美元而淨資產收益率只有5%的大公司。”碧桂園的淨資產收益率(ROE)在頭部房企中也處於領先地位,這不僅反應其具備較強的盈利能力,且給投資公司帶來的收益水平也較高。

此外,值得注意的是,在全產業鏈多元佈局下,碧桂園的綜合競爭優勢還在持續強化。

總體來看,房地產行業出現緩和信號,行業緊繃期或已暫時結束,後續房地產板塊有望迎來估值修復行情。而目前房地產板塊依舊是處於估值底部,大多數房企的動態市盈率也已跌至5倍以下。截至10月21日收盤時,碧桂園的動態市盈率也僅為4.25倍。那麼碧桂園有望在估值修復行情中獲取估值提升的機會,其未來的發展值得關注與期待。