本文來自:中國財富管理50人論壇,作者:王蕾

人民幣國際使用情況

2020年,人民幣跨境使用呈現穩步增長態勢,人民幣在本外幣跨境收付中的佔比創出新高,收支總體平衡,整體呈小幅淨流出格局。

一、人民幣跨境使用總體情況

2020年,人民幣跨境收付金額合計為28.39萬億元,同比增長44.3%。其中,實收14.10萬億元,同比增長40.8%;實付14.29萬億元,同比增長48.0%,收付比為1:1.01,淨流出1857.86億元,上年同期為淨流入3605.28億元。人民幣跨境收付佔到同期本外幣跨境收付總額的46.2%,為歷史新高, 較2019年全年提高8個百分點。2021年前6個月,人民幣跨境收付金額為17.57萬億元,佔同期本外幣跨境收付總額的 48.2%,較去年同期增長2.4個百分點。

圖1:2019—2020年月度人民幣跨境收付情況

圖2:2010—2020年年度人民幣跨境收付情況

上海、北京、深圳人民幣跨境收付量繼續位列全國前三位。2020 年,三地人民幣跨境收付金額分別佔全國人民幣跨境收付總額的 51.5%、18.2%和 8.7%。2020 年,全國共有9個省(區、 市)人民幣跨境收付金額超過2000 億元,8個邊境省、自治區收付金額合計為5525.57 億元,同比增長 14.3%。

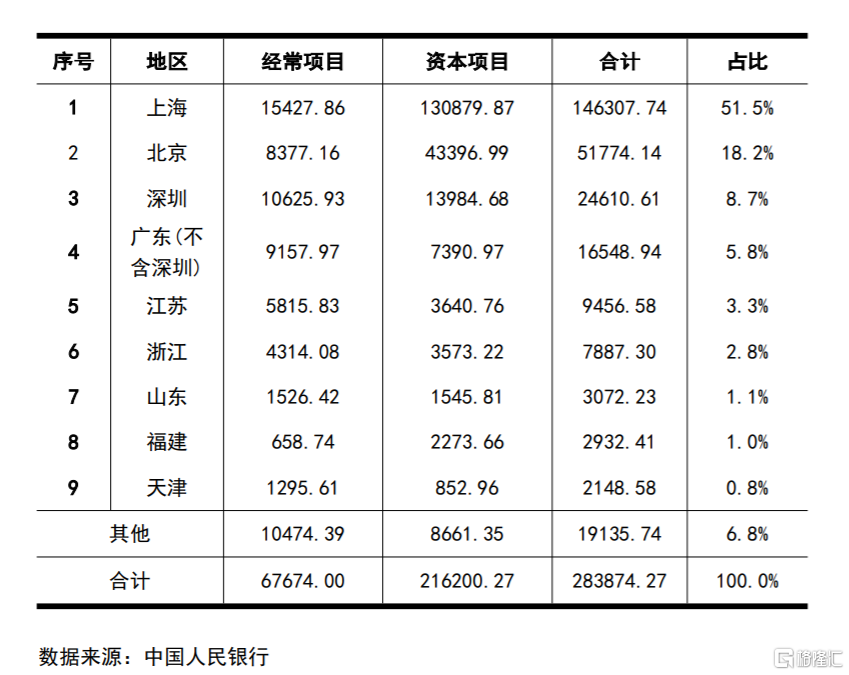

表1:2020 年分地區人民幣跨境收付情況(單位:億元,%)

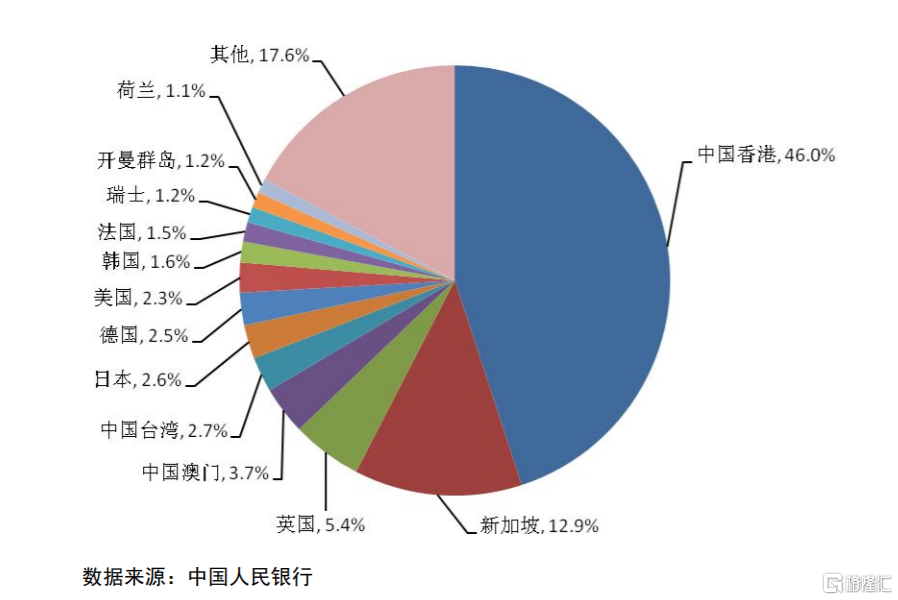

2020年,中國內地與中國香港地區的人民幣跨境收付金額佔到跨境收付總額的46.0%,佔比最高,排在第二至第四位的,分別是與新加坡佔比為12.9%,與英國佔比為 5.4%,與中國澳門佔比為 3.7%。中國香港、新加坡、英國、中國澳門、中國台灣等經濟體收付金額佔比較上年均有所上升。

圖3:2020 年人民幣跨境收付金額國別和地區分佈情況

2020年,中國與“一帶一路”沿線國家人民幣跨境收付金額超過4.53 萬億元,同比增長65.9%,佔同期人民幣跨境收付總額的16.0%。其中貨物貿易收付金額8700.97億元,同比增長18.8%,直接投資收付金額 4341.16 億元,同比增長72.0%。截至2020年末,中國與22個“一帶一路”沿線國家簽署了雙邊本幣互換協議,在8個“一帶一路”沿線國家建立了人民幣清算機制安排。

專欄一:東盟國家人民幣使用

近年來我國與東盟經貿合作不斷深化,聯繫日益密切。我國是多數東盟國家的第一大貿易伙伴和重要的投資來源國。2020年,我國對東盟進出口總額同比增長 7.0%,東盟已成為我國第一大貿易伙伴。

與東盟貨幣金融合作持續深化。近年來,我國與東盟初步建立起多層次、寬領域的貨幣金融合作框架,人民幣使用環境優化,人民幣使用的基礎設施逐步完善。中國人民銀行與印尼、馬來西亞、泰國、新加坡、老撾5國央行簽署了雙邊本幣互換協議,與老撾央行簽署了本幣合作協議。與印尼央行簽署《關於建立促進經常賬户和直接投資本幣結算合作框架的諒解備忘錄》,在本幣結算框架(LCS)下開展合作,順應市場和經濟發展需求,便利使用本幣進行雙邊貿易和直接投資結算。在馬來西亞、泰國、新加坡、菲律賓4國建立了人民幣清算安排,人民幣跨境支付系統(CIPS)及中資銀行在東盟10國實現了全覆蓋。人民幣對新元、泰銖、馬來西亞林吉特、柬埔寨瑞爾實現了直接交易,老撾央行在當地推出了人民幣/基普直接交易。

在上述有利條件的推動下,2020年人民幣在東盟使用取得了積極進展。全年我國與東盟間人民幣跨境收付金額合計為4.15萬億元,同比增長72.2%,佔同期人民幣跨境收付總額的14.6%,較2019年提高2.4個百分點。其中貨物貿易項下人民幣跨境收付金額合計為7458.98億元,同比增長20.2%;直接投資項下人民幣跨境收付金額合計為4250.99億元,同比增長70.8%。

二、經常項目

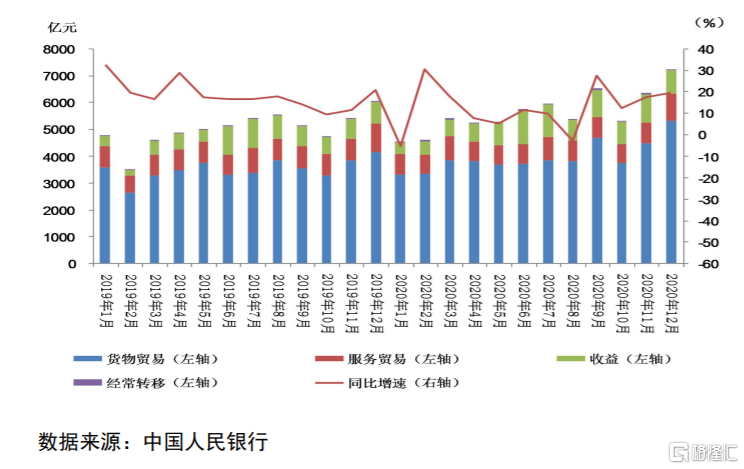

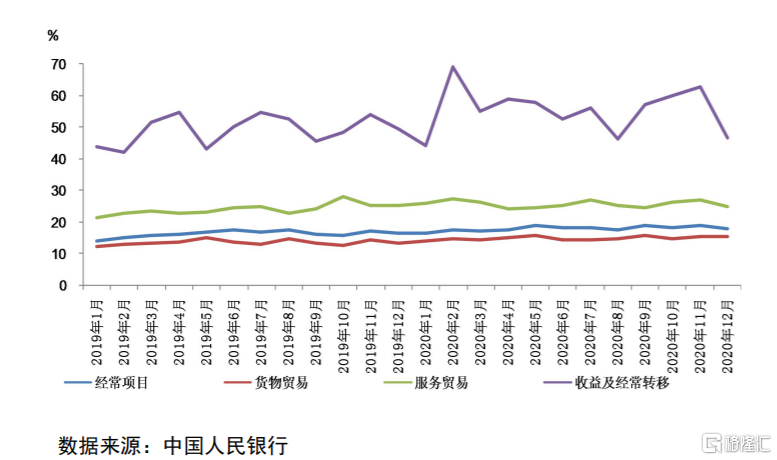

2020 年,經常項目人民幣跨境收付金額合計為6.77萬億元,同比增長 12.1%,其中收入2.91萬億元,同比增長 9.8%,支出3.86萬億元,同比增長14.2%,淨支出0.95萬億元,同比增長31.5%。2020 年,經常項目人民幣跨境收付佔同期本外幣跨境收付的17.8%,較2019年提高1.7個百分點。

圖4:經常項目人民幣跨境收付情況

圖5:經常項目人民幣佔本外幣跨境收付比例

(一)貨物貿易

2020年,貨物貿易人民幣跨境收付金額合計為4.78萬億元,同比增長12.7%,佔同期本外幣跨境收付的14.8%,較上年提高1.4個百分點。其中,一般貿易人民幣跨境收付金額合計為3.02萬億元,同比增長13.5%,進料加工人民幣跨境收付金額合計為7625.41億元,同比增長 2.1%。

(二)服務貿易

2020年,服務貿易人民幣跨境收付金額合計為9238.57億元,同比下降2.9%,佔同期本外幣跨境收付的25.5%,較上年提高1.7個百分點。

(三)收益和經常轉移

2020年,收益項下人民幣跨境收付金額合計為10045.65億元,同比增長24.8%;經常轉移項下人民幣跨境收付金額合計為539.90億元,同比增長45.0%。收益和經常轉移人民幣跨境收付佔同期本外幣跨境收付的54.8%,較上年提高5個百分點。

專欄二:貨物貿易跨境人民幣結算(2012—2020)

2009年,以服務實體經濟為切入點,以我國與周邊國家及地區經濟聯繫為紐帶,貨物貿易跨境人民幣結算開始起步。2012年,貨物貿易跨境人民幣結算推廣到全國。2020年,貨物貿易跨境人民幣結算總量再上4萬億元台階,規模僅次於2014年和2015年的前期高點。

2012年以來,貨物貿易跨境人民幣結算主要呈現以下特點:一是以一般貿易為主導,進料加工貿易波動較大,跨境電商業務結算金額快速增長。2012年以來,一般貿易結算規模平穩增長,2020年結算量為3.02萬億元,佔貨物貿易跨境人民幣結算規模的63.2%。2012年至2020年進料加工貿易人民幣結算收支比為2.91:1,人民幣跨境收付淨額與人民幣匯率相關性較高,波動性較大,其中2020年結算量為7625.41億元。2020年跨境電商人民幣結算量為2584.11億元,同比增長50.0%。

二是行業集中度高,主要集中在批發業以及計算機、通信和其他電子設備製造業。2012年至2020年,貨物貿易跨境人民幣結算共涉及96個行業,其中批發業以及計算機、通信和其他電子設備製造業始終居前兩位。2020年,批發業跨境人民幣結算量為12737.30億元,同比增長11.6%;計算機、通信和其他電子設備製造業跨境人民幣結算量為9972.66 億元,同比增長8.4%。

三是東部地區業務佔到九成。2012年至2020年,東、中、西部地區貨物貿易跨境人民幣結算量分別為31.57萬億元、2.03萬億元和1.58萬億元,東部地區佔全部貨物貿易跨境人民幣結算的比例達89.7%。2020年,東、中、西部地區貨物貿易跨境人民幣結算佔本外幣結算量的比例分別為15.6%、9.3%和 9.6%,較2012年提升5.1、2.7和0.8個百分點。

四是中國香港一直是貨物貿易跨境人民幣結算境外最大對手方,我國在與歐盟等地貨物貿易結算中使用人民幣增長較快。2020年,與中國香港貨物貿易中使用人民幣結算佔全部貨物貿易跨境人民幣結算的42.2%,繼續保持我國貨物貿易人民幣結算境外最大交易對手地區。2020年對歐盟、東盟貨物貿易跨境人民幣結算分別佔全部貨物貿易跨境人民幣結算的18.1%和15.3%,是我國貨物貿易跨境人民幣結算境外第二和第三大交易對手地區。

貨物貿易跨境人民幣結算業務從無到有,規模從小到大,在幫助企業規避匯率風險、減少匯兑成本方面發揮了實實在在的作用。近年來,大宗商品、跨境電商等領域成為貨物貿易跨境人民幣結算新的增長點。中國人民銀行將繼續以服務實體經濟為導向,提升貨物貿易跨境人民幣結算的便利化水平,推動貨物貿易跨境人民幣結算業務高質量發展。

三、資本項目

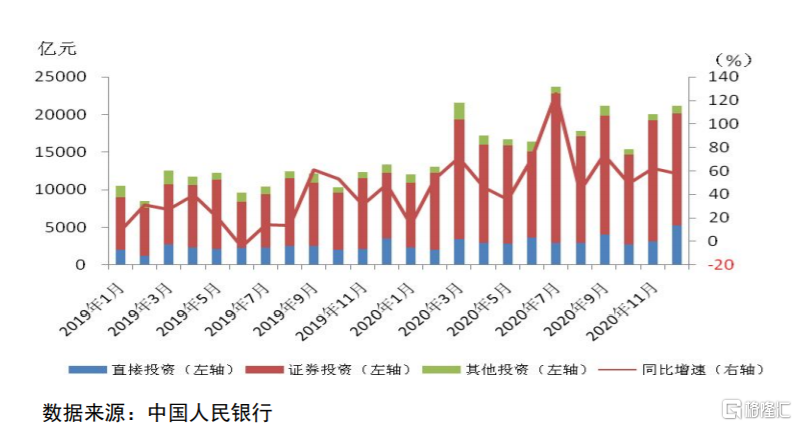

2020年,資本項目人民幣跨境收付金額合計為21.61萬億元,同比增長58.7%,其中,收入11.19萬億元,支出10.42萬億元。直接投資、證券投資、跨境融資收付金額分別佔資本項目收付金額的 17.7%、76.4%和 4.3%。

圖6:2019—2020年資本項目人民幣跨境收付情況

(一)直接投資

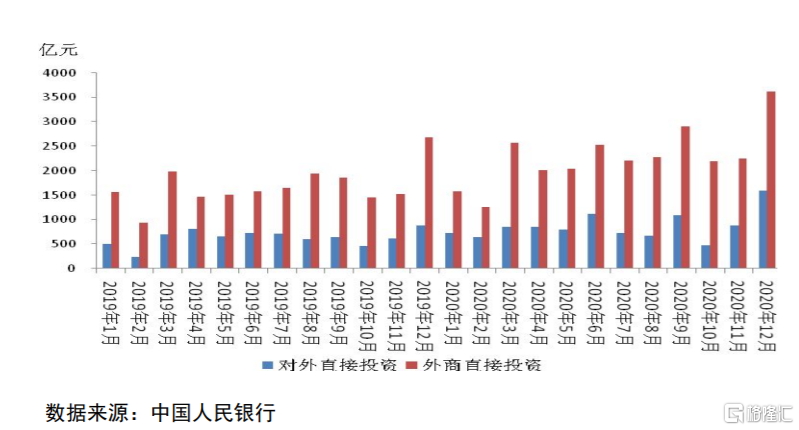

2020年,直接投資人民幣跨境收付金額合計為3.81萬億元,同比增長37.1%。2020 年,對外直接投資人民幣跨境收付金額1.05萬億元,同比增長39.1%;外商直接投資人民幣跨境收付金額2.76萬億元,同比增長36.3%。

圖7:2019—2020年月度直接投資人民幣跨境收付情況

(二)跨境人民幣資金池

截至2020年末,全國共設立跨境人民幣資金池2611個,2020年跨境人民幣資金池業務支出1.30萬億元,收入1.24萬億元,合計2.54萬億元,同比增長39.6%。

圖8:2019—2020年跨境人民幣資金池業務收付月度情況

(三)“熊貓債”

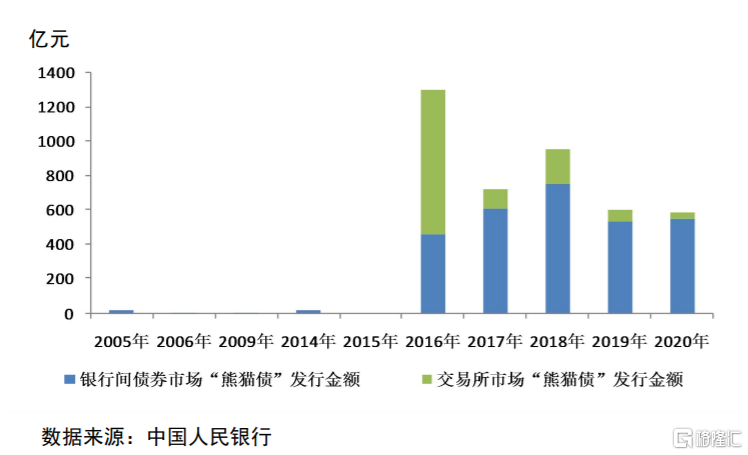

截至2020年末,“熊貓債”發行主體已涵蓋政府類機構、國際開發機構、金融機構和非金融企業等,累計註冊/核准(備案)額度1萬億元,累計發行金額4337.21億元。2020年,銀行間債券市場和交易所市場累計發行“熊貓債”42支,共計586.51 億元。

圖9:銀行間債券市場和交易所市場“熊貓債”發行金額

(四)證券投資

2020年,證券投資人民幣跨境收付金額合計為16.50萬億元,同比增長73.6%,淨流入5783.85億元。

債券投資。截至2020年末,共有905家境外機構進入銀行間債券市場,其中,直接入市468家,通過“債券通”入市625家,有188家同時通過兩種渠道入市。全年債券投資流入6.44萬億元,流出5.48萬億元,淨流入9630.24億元。其中,直接入市渠道淨流入4723.70億元,“債券通” 渠道淨流入4906.54億元。

股票投資。2020年,“滬深港通”業務人民幣跨境收付金額合計為1.70萬億元,同比增長65.3%,淨流出4132.87億元,2019年為淨流入1221.74億元。其中,“滬股通”和 “深股通”合計淨流入1780.52億元,“港股通”淨流出5913.39億元。

人民幣合格境外機構投資者(RQFII)。2020年,RQFII業務流入1.29萬億元,流出1.24萬億元,淨流入526.31億元。

專欄三:境外主體積極配置人民幣金融資產

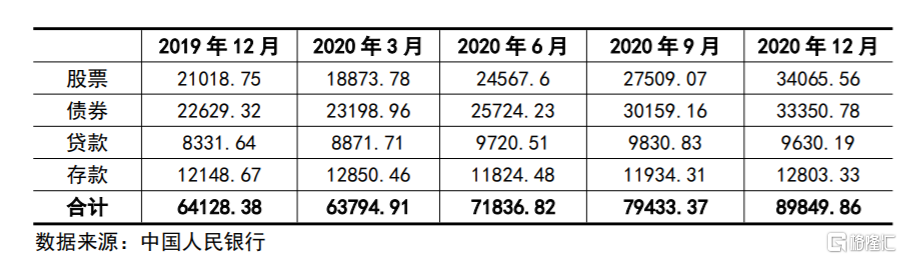

截至2020年末,境外主體持有境內人民幣股票、債券、貸款以及存款等金融資產金額合計為8.98萬億元,同比增長40.1%。其中,股票市值3.41萬億元,債券託管餘額3.33萬億元,存款餘額1.28萬億元,貸款餘額0.96萬億元。

境內金融市場股票和債券成為境外主體增配人民幣金融資產的主要品種。截至2020年末,境外主體持有境內人民幣股票和債券規模同比增長54.5%,其中持有債券託管量同比增長47.4%,佔銀行間債券市場債券託管總量的2.8%;持有股票市值同比增長62.1%,佔A股總流通市值的4.3%。2020年,境外主體新增持有的境內人民幣資產中,股票佔比為 54.9%。

表2:境外主體持有境內人民幣金融資產情況(單位:億元)

(五)其他投資

2020年,跨境融資、境外項目人民幣貸款等其他投資人民幣跨境收付金額合計為1.30萬億元,與上年基本持平,淨流出0.86億元。

四、大宗商品人民幣計價結算

2020年6月22日,低硫燃料油期貨在上海期貨交易所國際能源交易中心上市;2020年11月19日,國際銅期貨在上海期貨交易所國際能源交易中心上市;2020年12月22日,棕櫚油期貨正式引入境外交易者。目前,我國已上市原油、 鐵礦石、精對苯二甲酸(PTA)和20號膠、低硫燃料油、 國際銅和棕櫚油7個特定品種交易期貨。境外交易者投資境內特定品種期貨,可以使用人民幣或美元等幣種作為保證 金,截至2020年末,折成人民幣計算,境外參與者累計匯入保證金711.44億元,累計匯出779.96億元,其中人民幣佔比分別為73.3%和 84.3%。

專欄四 大宗商品貿易領域人民幣使用穩步增長

2020年,大宗商品貿易領域人民幣跨境收付較快增長。全年原油、鐵礦石、銅、大豆等大宗商品貿易跨境人民幣收付金額為2525.66億元,同比增長16.4%。在鐵礦石貿易領域,2020年初中國寶武相繼與全球三大鐵礦石供應商實現人民幣跨境結算,金額合計超過5億元;8月,鞍鋼集團與全球三大鐵礦石供應商之一的澳大利亞力拓集團實現進口鐵礦石人民幣結算,金額1億元。鐵礦石貿易人民幣計價結算的示範效應初步顯現,當然大宗商品領域人民幣跨境收付總體尚處於較低水平。

五、境內人民幣外匯交易

我國境內銀行間外匯市場交易主體逐步豐富,截至2020年末,共有人民幣外匯即期會員735家,遠期、外匯掉期、貨幣掉期和期權會員各為266家、259家、213家和163家,人民幣外匯即期做市商30家,遠掉期市場做市商27家。

境內銀行間外匯市場平穩運行,產品結構總體穩定,全年人民幣外匯成交摺合25.40萬億美元,同比增長1.6%,日均成交摺合1045.26億美元。其中,人民幣外匯即期成交摺合8.38萬億美元,同比增長5.6%;人民幣外匯掉期交易成交摺合16.32萬億美元,同比下降0.2%,其中隔夜美元掉期成交摺合9.45萬億美元,佔掉期總成交額的57.9%;貨幣掉期成交202.04億美元,同比下降60.6%;人民幣外匯遠期成交摺合1043.57億美元,同比增長37.4%;人民幣外匯期權成交5666.57億美元,同比下降2.5%。

2020年,人民幣對非美元外幣交易小幅回落,即期成交金額2.18萬億元,在銀行間外匯市場即期交易中佔比為3.8%,較去年下降0.4個百分點。

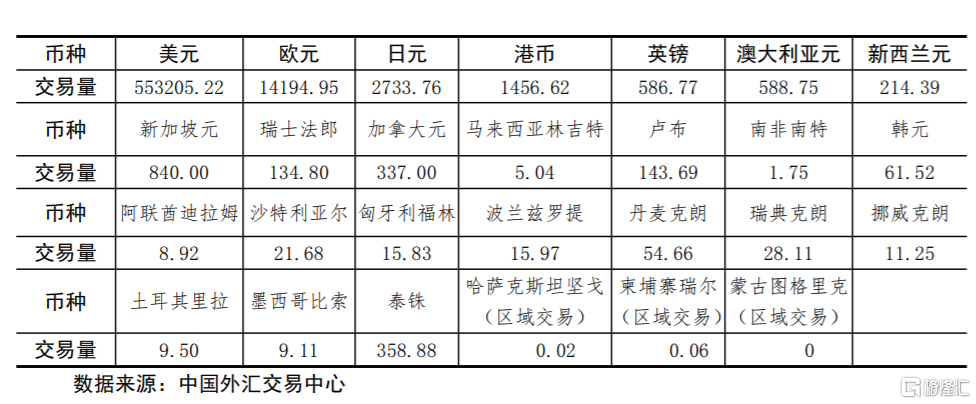

表3:2020 年銀行間外匯即期市場人民幣對各幣種交易量(單位:億元)

六、人民幣國際儲備

根據國際貨幣基金組織(IMF)官方外匯儲備貨幣構成(COFER)數據,截至2021年一季度末,人民幣儲備規模為2874.64億美元,佔標明幣種構成外匯儲備總額的2.5%,居第5位,是IMF自2016年開始公佈人民幣儲備資產以來的最高水平。據不完全統計,目前全球有70多個央行或貨幣當局將人民幣納入外匯儲備。

七、人民幣跨境現鈔調運

2020 年,受新冠肺炎疫情等影響,跨境人民幣現鈔業務明顯下降。銀行跨境調運人民幣現鈔總計136.25億元,同比下降87.0%,其中調運出境23.18億元,調運入境113.07億元,人民幣現鈔淨調入89.89億元。

八、人民幣跨境支付系統

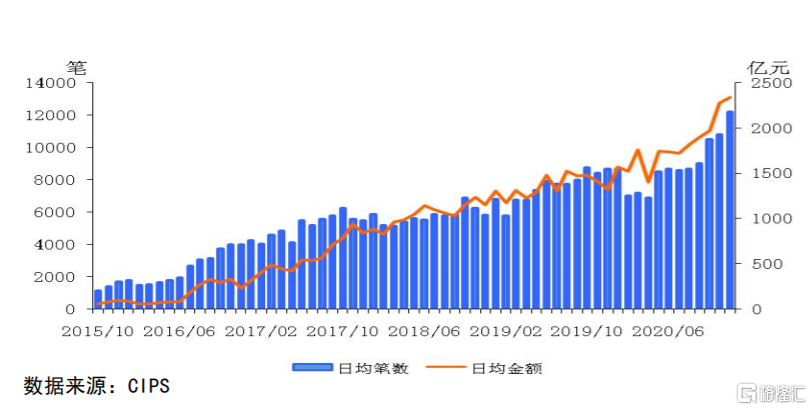

2020年,人民幣跨境支付系統(CIPS)穩定運行,累計處理跨境人民幣業務220.49萬筆,金額45.27萬億元,同比分別增長17.0%和33.4%;日均處理業務8855筆,金額1818.15億元。其中,客户匯款業務166.83萬筆,金額7.81萬億元;金融機構匯款業務45.19萬筆,金額32.66萬億元;批量客户匯款業務2.68萬筆,金額1.25億元;雙邊業務5.77萬筆,金額4.80萬億元;清算機構借貸業務250筆,金額1.09億元。

圖10:2015至2020年CIPS日均處理跨境人民幣業務筆數和金額

專欄五:人民幣跨境支付系統(CIPS)接入機構增加,業務量穩步上升

自2015年上線運行以來,人民幣跨境支付系統(CIPS)保持安全穩定運行,境內外接入機構數量增多,類型更為豐富,系統的網絡覆蓋面持續擴大,業務量逐步提升,為跨境支付結算清算領域的參與主體提供了安全、便捷、高效和低成本的服務。

2020年,CIPS新增直接參與者(直參)9家(其中4家為境外人民幣清算行),新增間接參與者(間參)147家。截至2020年末,共有境內外1092 家機構通過直接或間接方式接入CIPS,其中直參42家,較2015年10月上線初期增加23家;間參1050家,較2015年上線初期增加了約5倍。

從機構類型看,截至2020年末,CIPS 42家直參中包括境內外銀行37家(其中5家是境外人民幣清算行)、金融市場基礎設施5家。1050家間參覆蓋全球99個國家和地區,境內境外間參數量佔比大體相當。截至2020年末,通過直參和間參,CIPS實際業務可觸達全球171個國家和地區的3300多家法人銀行機構,其中1000多家機構來自“一帶一路”沿線國家(不含中國大陸及港澳台地區)。自上線至2020年末,CIPS累計為各類參與者處理業務751.35萬筆,金額125.04萬億元。

九、央行合作

(一)雙邊本幣結算

2020 年1月6日,中國人民銀行與老撾銀行簽署雙邊本幣合作協議。2021年3月1日,中國人民銀行與柬埔寨中央銀行簽署雙邊本幣合作協議。雙邊本幣合作協議將本幣結算範圍擴大至兩國已放開的所有經常和資本項下交易,有利於提升雙邊本幣使用水平,促進貿易投資便利化。2021年9月6日,中國人民銀行與印度尼西亞銀行正式啟動中印尼本幣結算合作框架,推動使用本幣進行雙邊貿易和直接投資結算。

(二)雙邊本幣互換

2020年,中國人民銀行與老撾央行新籤雙邊本幣互換協議,與埃及、瑞士、蒙古、阿根廷、新西蘭、韓國、冰島、 俄羅斯、中國香港等國家和地區中央銀行或貨幣當局續簽雙邊本幣互換協議;擴大與巴基斯坦、智利、匈牙利等國中央銀行雙邊本幣互換協議的規模。截至2020年末,中國人民銀行共與40個國家和地區的中央銀行或貨幣當局簽署雙邊本幣互換協議,互換總金額超過3.99萬億元。

(三)境外清算機制安排

截至2020年末,人民銀行已在25個國家和地區授權了27家境外人民幣清算行。

專欄六:境外人民幣清算行發揮積極作用

近年來,境外人民幣清算行人民幣清算量穩步上升,近三年年均人民幣清算量344.76萬億元,年均增長8.2%。截至2020年末,在境外人民幣清算行開立清算賬户的參加行及其他機構達907個,2020年境外人民幣清算行人民幣清算量合計為369.49萬億元,同比增長6.1%。

境外人民幣清算行主要集中於亞太地區,其次為歐洲。目前全部27家人民幣清算行中有13家位於亞太地區,合計為612家參加行及其他機構開立了清算賬户,佔在清算行開立清算賬户的參加行及其他機構總數的67.5%;2020年人民幣清算量合計為354.29萬億元,佔所有清算行人民幣清算總量的95.9%。其中,中國香港和新加坡清算行占主導地位,2020年人民幣清算量合計為336.42萬億元,佔亞太地區清算行人民幣清算總量的95.0%。其次為歐洲,目前共有7家人民幣清算行,共為225家參加行及其他機構開立了清算賬户,2020年人民幣清算量合計為15.02萬億元。

人民幣清算行在人民幣國際化進程中發揮了積極作用。人民幣清算行連接在岸和離岸人民幣市場,在提高人民幣清算效率、推廣跨境人民幣業務和培育離岸人民幣市場等方面發揮了重要作用。資金清算方面,人民幣清算行通過完善系統建設,推動人民幣資金清算效率提高,中國香港人民幣清算行可為全球客户提供7*20.5小時人民幣清算服務。業務推廣方面,各人民幣清算行在當地開展政策宣傳和業務輔導,如東京人民幣清算行舉辦深化中日金融合作論壇、首爾人民幣清算行舉辦人民幣兑韓元直兑交易市場研討會等。2020年,境外人民幣清算行所在經濟體與中國大陸的人民幣跨境收付量占人民幣跨境收付總額的86.4%。離岸市場培育方面,人民幣清算行依託從中國境內獲得人民幣流動性的優勢,為離岸市場提供穩定的人民幣流動性支持。

十、人民幣利率和匯率變動

(一)利率變動情況

2020年,境內貨幣市場人民幣利率中樞總體先降後升,5月達到低點後回升,年末略有回落。2020年末,隔夜、7天、1個月、3個月、6個月和1年期的上海銀行間同業拆放利率(SHIBOR)分別較年初下降35 個、5 個、20 個、24 個、18 個、9 個基點,收於1.09%、2.38%、2.70%、2.76%、2.84%、 3.00%。

圖11:上海銀行間同業拆借利率走勢(1)

圖12:上海銀行間同業拆借利率走勢(2)

(二)匯率變動情況

2020年,人民幣匯率以市場供求為基礎,有升有貶,彈性增強,在合理均衡水平上保持基本穩定。2020年末,中國外匯交易中心(CFETS)人民幣匯率指數為 94.84,較2019年末上升3.8%。

2020年,境內人民幣匯率雙向浮動,彈性顯著增強。人民幣兑美元等全球主要貨幣有升有貶,其中人民幣兑美元、日元和英鎊的中間價分別較2019年末升值6.9%、1.3%和 2.9%,人民幣兑歐元中間價較2019年末貶值 2.6%。

2020 年,人民幣對美元匯率中間價最高為6.52,最低為7.13,波動幅度6080個基點,年化波動率為4.5%。243個交易日中140個交易日升值、103個交易日貶值。最大單日升值幅度為1.0%(670 點),最大單日貶值幅度為0.8% (530 點)。2020年末,人民幣對美元匯率中間價為6.52,較上年末升值6.9%,對美元匯率收盤價為6.54,較上年末升值 6.5%。

圖13:境內人民幣匯率走勢

政策及相關改革進展

2020年,跨境人民幣業務政策進一步優化,金融市場開放力度持續加大,人民幣匯率形成機制更加完善。

一、優化跨境人民幣業務政策

2020年2月,人民銀行會同財政部、銀保監會、證監會和外匯局共同發佈《關於進一步強化金融支持防控新型冠狀病毒感染肺炎疫情的通知》(銀髮〔2020〕29 號),簡化疫情防控相關跨境人民幣業務辦理流程,支持建立“綠色通道”, 切實提高跨境人民幣業務辦理效率。

2020 年12月,人民銀行會同發改委、商務部、國資委、 銀保監會、外匯局聯合發佈《關於進一步優化跨境人民幣政 策 支持穩外貿穩外資的通知》(銀髮〔2020〕330 號),進一步完善跨境投融資、交易結算等基礎性制度,發揮跨境人民幣業務服務實體經濟、促進貿易投資便利化的作用。

專欄七:進一步優化跨境人民幣政策

支持穩外貿穩外資

2020年12月,人民銀行會同發改委、商務部、國資委、銀保監會、外匯局聯合發佈《關於進一步優化跨境人民幣政策 支持穩外貿穩外資的通知》(銀髮〔2020〕330 號)(以下簡稱《通知》),《通知》緊緊圍繞實體經濟需求,提出了一系列便利化措施。

一是推動更高水平貿易投資人民幣結算便利化:在全國範圍內開展更高水平貿易投資便利化試點,支持貿易新業態跨境人民幣結算,根據商事制度改革及時調整對業務辦理及審核的要求。

二是進一步簡化跨境人民幣結算流程:優化跨境人民幣業務重點監管名單形成機制,支持單證電子化審核、優化跨國企業集團經常項目下跨境人民幣集中收付安排,並在全國範圍內開展對外承包工程類優質企業跨境人民幣結算業務便利化試點。

三是進一步優化跨境人民幣投融資管理:放寬對部分資本項目人民幣收入使用限制,便利外商投資企業境內再投資,取消對外商直接投資業務相關專户管理要求,優化對境內企業境外人民幣借款業務的管理,簡化對境內企業人民幣境外放款業務的管理。

四是便利個人經常項下跨境人民幣收付:支持開展個人經常項下跨境人民幣結算業務,便利個人人民幣銀行結算賬户接收港澳同名匯款。

五是便利境外機構人民幣銀行結算賬户接收境外資金。

二、推動資本市場雙向開放

2020 年 5 月,人民銀行會同外匯局修訂發佈《境外機構投資者境內證券期貨投資資金管理規定》(中國人民銀行 外匯局公吿〔2020〕第 2 號),明確並簡化境外機構投資者境內證券期貨投資資金管理要求,進一步便利境外投資者參與我國金融市場。

2020年9月,人民銀行與證監會、外匯局聯合發佈《合格境外機構投資者和人民幣合格境外機構投資者境內證券期貨投資管理辦法》(證監會 中國人民銀行 外匯局令 第176號),整合合格境外機構投資者和人民幣合格境外機構投資者有關制度與配套規則,放寬准入條件,擴大投資範圍, 優化託管人管理等。

專欄八:在粵港澳大灣區推出

“跨境理財通”業務試點

“跨境理財通”指粵港澳大灣區居民個人跨境投資粵港澳大灣區銀行銷售的合資格投資產品,按照購買主體身份可分為“南向通”和“北向通”。“南向通”指粵港澳大灣區內地投資者通過在港澳銀行開立個人投資賬户,購買港澳地區銀行銷售的合資格投資產品;“北向通”指港澳地區投資者通過在粵港澳大灣區內地銀行開立個人投資賬户,購買內地銀行銷售的合資格理財產品。

2020年6月,人民銀行聯合香港金融管理局、澳門金融管理局發佈了《關於在粵港澳大灣區開展“跨境理財通”業務試點的聯合公吿》,社會各界對此反響熱烈,給予高度評價。2021年2月,人民銀行會同銀保監會、證監會、外匯局、香港金管局、香港證監會、澳門金管局共同簽署《關於在粵港澳大灣區開展“跨境理財通”業務試點的諒解備忘錄》,各方同意在各自職責範圍內對粵港澳大灣區“跨境理財通”業務試點進行監管並相互配合。2021年9月,粵港澳三地同時發佈《粵港澳大灣區“跨境理財通”業務試點實施細則》,標誌着“跨境理財通”業務試點正式啟動。

“跨境理財通”業務試點是貫徹黨中央、國務院建設粵港澳大灣區戰略部署、落實《粵港澳大灣區發展規劃綱要》的重要舉措,對於打造粵港澳優質生活圈、推進大灣區金融市場互聯互通、提升我國金融市場雙向開放水平、助推香港國際金融中心建設具有重要意義。

三、完善人民幣匯率形成機制

2020年,人民銀行繼續推進人民幣匯率市場化改革,完善以市場供求為基礎、參考一籃子貨幣進行調節、有管理的浮動匯率制度,保持人民幣匯率彈性,發揮匯率調節宏觀經濟和國際收支自動穩定器的作用。

2020年前5個月,受新冠肺炎疫情影響,國際外匯市場波動加大,人民幣匯率表現出較強的韌性,對美元有所貶值,對一籃子貨幣小幅升值。在我國率先控制住疫情,經濟基本面持續向好的推動下,6月份後人民幣對美元和一籃子貨幣匯率升值。10月份,逆週期因子從人民幣對美元中間價報價模型中淡出使用,調整後中 間價形成方式的透明度、基準性和有效性進一步提升,也是外匯市場自律機制中市場主體發揮作用的體現。

總的來看,2020 年跨境資本流動和外匯供求基本平衡,市場預期總體平穩,人民幣匯率以市場供求為基礎,有貶有升,在合理均衡水平上保持基本穩定。

離岸人民幣市場發展

2020年,離岸人民幣市場保持健康平穩發展,離岸、在岸人民幣利差收窄,離岸、在岸人民幣匯率穩中有升,走勢總體一致。離岸人民幣產品更加豐富,市場廣度和深度不斷增加,離岸、在岸人民幣市場聯動增強。

一、離岸人民幣利率和匯率變動

(一)利率變動情況

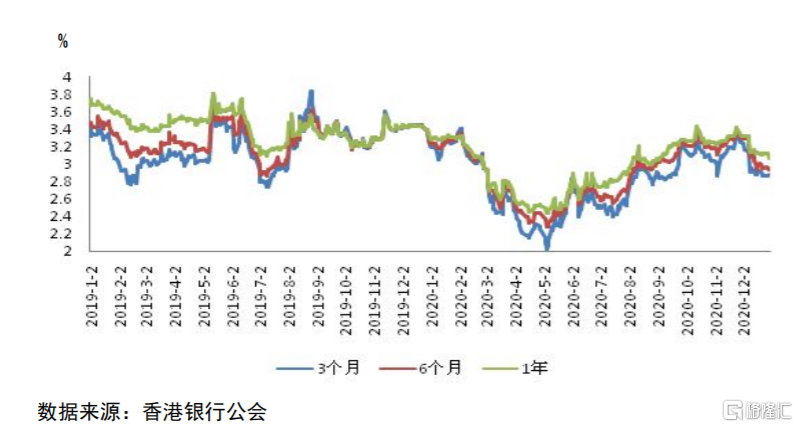

2020年以來,離岸人民幣利率總體穩定,各期限分化趨於明顯,短期限利率波動幅度增大,長期限利率總體回落。2020年末,香港銀行同業人民幣拆借利率(HIBOR)隔夜和7天期拆借定盤利率分別為 4.03%、2.96%,分別較上年末上升210和56個基點;3個月、6個月和1年期利率分別為2.88%、2.94%和 3.07%,分別較2019年末下降38、34 和28個基點。

圖14:2020 年中國香港離岸人民幣拆借利率走勢(1)

圖15:2020 年中國香港離岸人民幣拆借利率走勢(2)

2020年,離岸市場利率水平整體高於在岸市場,HIBOR比SHIBOR平均高0.39個百分點。1個月期和3個月期 HIBOR與SHIBOR利差分別由上半年的48和61個基點收窄至下半年的27和20個基點。

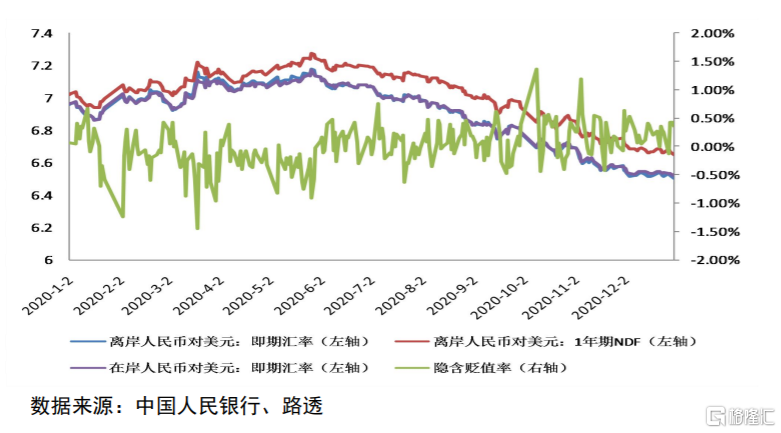

(二)匯率變動情況

2020年,離岸人民幣匯率雙向波動特徵明顯,與在岸人民幣匯率走勢基本一致,離岸、在岸匯差總體穩定。2020年上半年,離岸人民幣匯率整體走貶,最低為7.17;下半年離岸人民幣匯率逐漸走高,年末收於 6.50,較上年末升值 7.1%。1 年期無本金交割遠期(NDF)報價總體走升,全年升值 5.6%,隱含貶值率年內呈雙向波動,年末為0.4%,較年初上升30個基點。離岸人民幣匯率年內強於或弱於在岸人民幣匯率的交易日天數大致相當。全年離岸在岸日均匯差為114個基點,較2019年擴大11個基點。

圖16:中國香港離岸人民幣對美元匯率走勢

二、離岸人民幣存款

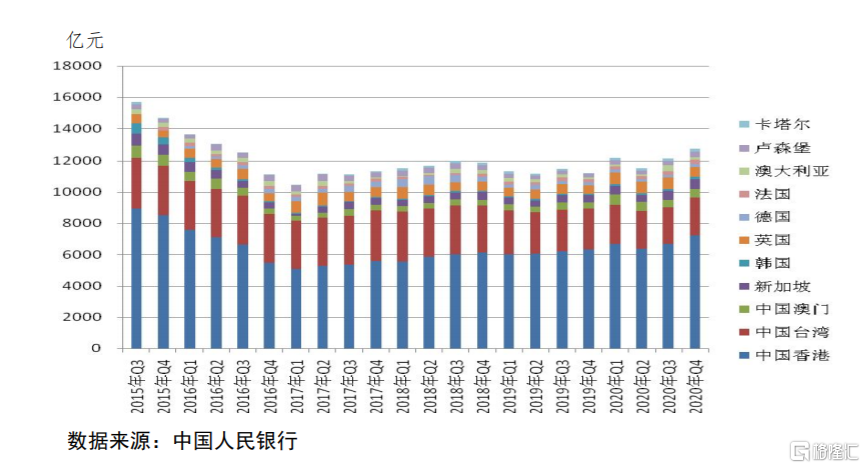

2020年,離岸人民幣存款穩中有升。2020年末,主要離岸市場人民幣存款餘額超過1.27萬億元。其中,中國香港人民幣存款餘額為7209.00億元,在各離岸市場中排名第一位,同比上升14.2%,佔中國香港全部存款餘額的5.9%,佔其外幣存款的11.9%。中國台灣地區人民幣存款餘額2440.89億元,在各離岸市場中排名第二位,同比下降 6.5%;佔中國台灣地區全部存款的2.7%,佔其外幣存款的 9.8%。英國人民幣存款餘額645.60億元,在各離岸市場中排在第三位。

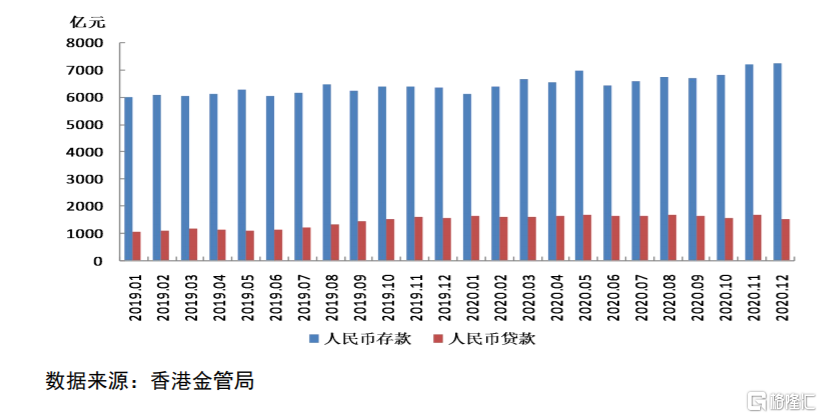

圖17:中國香港人民幣存款貸款情況

圖18:主要離岸人民幣市場存款餘額

三、離岸人民幣融資

2020年,離岸人民幣貸款規模整體保持穩定,主要離岸市場人民幣貸款餘額為5285.49億元。其中,中國香港地區人民幣貸款餘額為1520.00億元,在各離岸市場中位居第一;新加坡人民幣貸款餘額為1189.00億元,在各離岸市場中排在第二位;中國澳門地區人民幣貸款餘額為1053.62億元,在各離岸市場中排在第三位。

2020年,離岸人民幣債券市場穩步發展。據不完全統計,2020年有境外人民幣清算安排的國家和地區共發行人民幣債券 3319.56億元,同比增加14.2%,其中中國香港人民幣債券發行2707.38億元,同比增長11.1%。截至2020年末,有人民幣清算安排的國家和地區人民幣債券未償付餘額2648.72億元,同比下降11.9%;人民幣存單(CD)發行餘額1221.49億元,同比增長38.2%。

四、在香港發行人民幣央行票據情況

2020年,人民銀行定期在香港市場化發行人民幣央行票據,並進一步優化各期限央行票據的發行結構,提高離岸人民幣央行票據市場活躍度,取得較好效果。全年在香港共發行12期人民幣央行票據,期限包括3個月、6個月和12個月三個品種,發行總額1550.00億元。在香港發行的人民幣央行票據受到離岸投資者歡迎,2020 年每次發行招標的總認購倍數均在2.1倍以上,最高達 3.6 倍。從投資者情況看,機構類型包括國際金融組織、央行、主權基金、商業銀行、 基金、保險公司等各類海外投資者,地域分佈涵蓋港澳台、 亞太、歐洲和非洲等多個地區。

2021年1月27日,中銀香港推出香港人民幣央行票據回購做市機制,提供隔夜、1周、2周、1個月、2個月、3個月共六個檔期的人民幣央行票據回購與逆回購業務報價。截至2021年7月,中銀香港總計開展284筆交易,總交易金額734.00億元。回購做市機制為投資者使用在香港發行的人民幣央行票據進行流動性管理提供了便利,有利於促進香港離岸人民幣貨幣市場發展。

人民幣央行票據在港發行,為海外投資者提供了主權信用等級的高質量人民幣投資產品,豐富了香港人民幣市場流動性管理工具,完善了香港人民幣債券收益率曲線,也有助於帶動境內外市場主體在離岸市場發行人民幣債券及開展人民幣業務,促進離岸人民幣市場持續健康發展。

五、全球人民幣外匯交易

2021年6月環球銀行金融電信協會(SWIFT)發佈外匯即期交易使用排名,人民幣排在第5位,居美元、歐元、英 鎊、日元之後。以人民幣進行外匯即期交易的主要國家和地區包括英國(交易佔比為36.7%)、美國(交易佔比為14.4%)、中國大陸(交易佔比為 11.0%)。目前,英國、美國、中國香港地區和法國人民幣外匯交易金額居於離岸市場前四位, 合計超過離岸人民幣外匯交易金額的八成。

六、離岸人民幣清算

2020全年,境外人民幣清算行人民幣清算量合計為369.49萬億元,同比增長6.1%,其中代客清算37.63萬億元,同比增長15.0%;銀行同業清算331.86萬億元,同比增長5.2%。

截至2020年末,在境外清算行開立清算賬户的參加行及其他機構數達到907個。2020年,香港人民幣實時支付結算系統(RTGS)處理的清算金額為282.48萬億元,同比增長6.3%,繼續保持較快增長。

趨勢展望

下一階段,人民銀行將堅持以習近平新時代中國特色社會主義思想為指導,堅決貫徹落實黨中央、國務院決策部署, 穩慎推進人民幣國際化,統籌好發展和安全,以順應需求和 “水到渠成”為原則,堅持市場驅動和企業自主選擇,進一步完善人民幣跨境使用的政策支持體系和基礎設施安排,推動金融市場雙向開放,發展離岸人民幣市場,為市場主體使用人民幣營造更加便利的環境,同時進一步健全跨境資金流動的審慎管理框架,加強對跨境資金流動的監測分析和預警,守住不發生系統性風險的底線,更好服務“雙循環”新發展格局。

一、經常項目人民幣跨境使用將進一步擴大

經常項目人民幣跨境使用是人民幣國際化的重要基礎。區域全面經濟夥伴協定(RCEP)的簽署將進一步推動亞太地區貿易發展,拓展人民幣在貿易投資活動中的使用空間。大宗商品貿易使用人民幣結算已有一定基礎,有望繼續成為人民幣跨境使用的增長點。跨境電商等貿易新業態將豐富人民幣使用場景,增加人民幣在對外貿易中的使用。

二、人民幣跨境投融資渠道將進一步拓寬

人民銀行將繼續推動金融市場高水平雙向開放,豐富風險對沖工具,提高境外主體配置人民幣金融資產的便利化水平,支持境外央行、貨幣當局和儲備管理部門配置人民幣儲備資產,拓展人民幣的儲備和投資貨幣功能。圍繞自由貿易試驗區(自由貿易港)、粵港澳大灣區及上海國際金融中心建設,推動人民幣跨境投融資業務創新。

三、雙邊貨幣合作將繼續穩步開展

穩步推進雙邊本幣互換,優化本幣互換框架,發揮互換對支持離岸人民幣市場發展和促進貿易投資便利化的作用。以周邊及“一帶一路”沿線國家為重點,加強央行間本幣結算合作,優化境外人民幣使用環境。繼續按照“成熟一個、推出一個”的原則,推進人民幣對相關國家貨幣直接交易,支持境外國家發展當地人民幣外匯市場。

四、人民幣國際化基礎設施將進一步完善

優化境外人民幣清算行制度,充分發揮人民幣清算行在便利海外人民幣投融資、培育離岸人民幣市場、提供人民幣流動性支持等方面的作用。繼續加強CIPS建設,提高人民幣清算結算的安全性和效率。繼續完善人民幣跨境收付信息管理系統(RCPMIS)建設,進一步完善 RCPMIS 系統信息採集和統計分析功能。