本文來自格隆匯專欄:君臨,作者:君臨研究中心

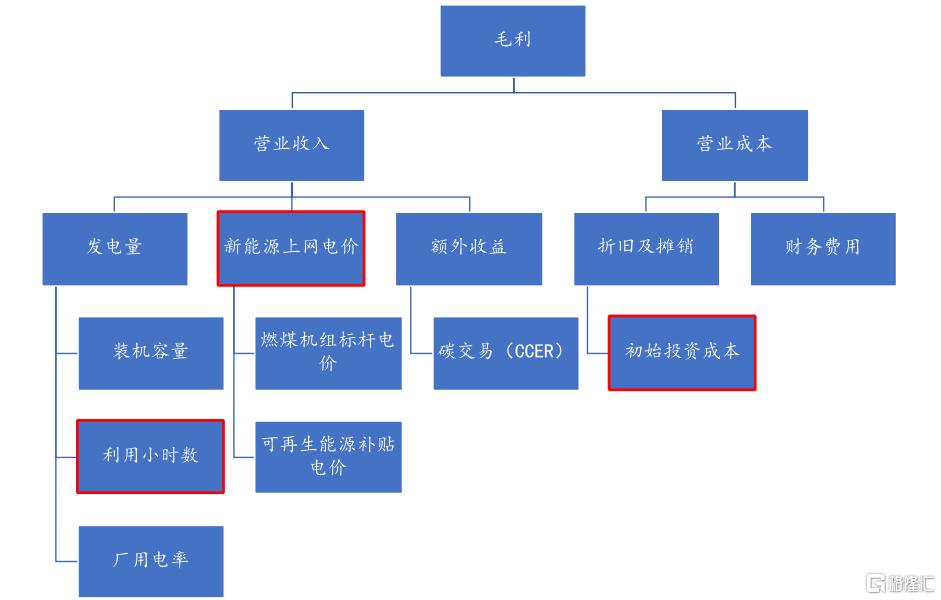

風電盈利三要素

很多投資者對風電運營企業的盈利模型稍感陌生,我們由此開始。

風電運營商主要賺發電的錢,發電量*上網電價是收入的主要構成。隨着碳排放權交易市場的成熟,未來碳排放權的額外收入也會是個加分項。

進一步拆分。

發電量由裝機容量、利用小時數及廠用電率共同決定。

由於裝機容量在建設時期就已確定,同時廠用電率(單位時間內廠用變耗電量與發電量的百分比,衡量電廠自身耗電損失)不會出現太大波動,因此發電量主要影響因素為利用小時數。

可再生能源上網電價由脱硫燃煤機組標杆電價和可再生能源電價補貼兩部分構成。平價時代主要看煤電電價的臉色。

成本端攤銷的是電站建設的成本。

由建設期的總投入和資本結構決定的折舊攤銷+財務費用是營業成本的主要部分。

容易得出,決定風電盈利的三要素為:利用小時數、新能源上網電價和初始投資成本。

圖:風電三要素模型

欲知風電運營何以進入黃金時代,就要看這三大因素如何變化。

風機大型化的紅利

我們先來重温一下風機大型化的突變。

風電被眾多投資者詬病良久——機械能的轉化,成本降低不如光伏半導體來的魔幻。

國內風電機組報價從2010年下半年開始首次低於4000元/KW,此後10年風電機組的價格長期在3400-4200元/KW之間波動。似乎也印證了這一猜測。

直到2021風電去補貼元年,大型風機一夜之間從企業的研究室走向產業應用,勢不可擋。

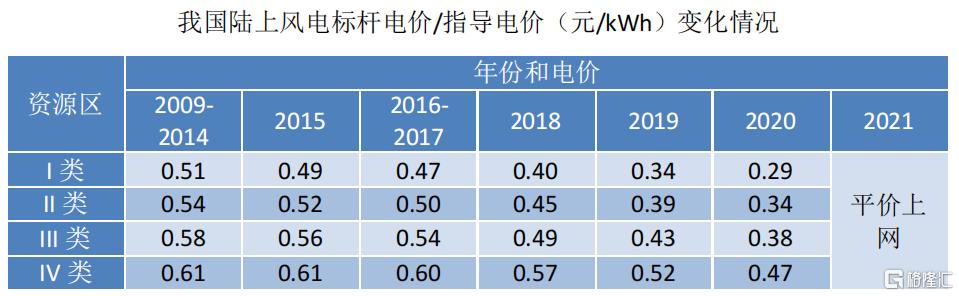

據中國風能協會數據,中國風電歷年新增項目平均單機功率分別在2011和2017年突破1.5MW和2.0MW,歷時6年平均功率提升僅0.5MW。

而據國際能源網統計,2020年央企風電機組招標的約23GW項目中,平均單機功率已經達到3.2MW,其中3.0MW及以上功率機型佔比已經超過70%,大型化趨勢明顯加速。

由於風機大型化後機組重量不需要等比例增加,效率提升,單位KW風機成本快速下降。

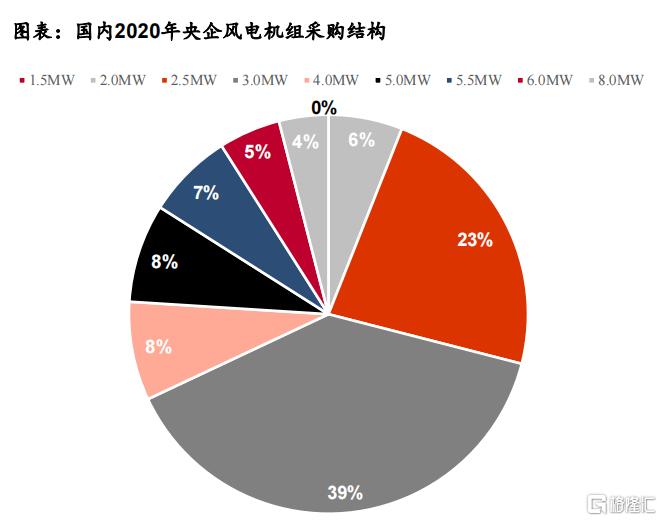

疊加產業競爭,風機降價趨勢有多誇張呢?

2021年6月,風機龍頭金風科技3S級別機組的全市場整機商參與的投標均價為2,616元/千瓦,4S級別機組的全市場整機商參與的投標均價為2,473元/千瓦,相比去年搶裝時的價格高點均已經出現超過1000元/千瓦的價格降幅。

圖:金風科技月度投標均價

全產業來看更是驚人。

21年9月7日,中廣核新能源雲南基地兩個項目風機價格開標,最低開出了1950元/KW和1880元/KW的歷史新低。

同時這一次也刷新了中國風機投標機型新的紀錄:陸上單機容量達到6.7MW,葉輪直徑突破191m,直逼海上風機。

風機價格從2020年的最高4200元/KW下降到2021年8月的最低1880元/KW,一年內價格下跌幅度超過50%。

且風機大型化可攤薄塔筒、吊裝、運維等成本,風電站建設和運維成本顯著下降。

在感慨風機平價上網突然實現之餘,君臨注意到,下游電站才是真正摘果子的人。

由於風電產業上游為開放供應鏈,風機廠商難以形成產能壁壘,同時下游以電力央企為主,採購模式主要為公開招標。

因此風機大型化和技術創新帶來的製造成本難以在設備端保留,技術紅利第一時間通過設備價格下降沉澱到下游。

即由於我國電力市場的特殊競爭格局,風機廠商每年鉅額的研發投入,絕大多數直接轉化為運營商的度電利潤增長。

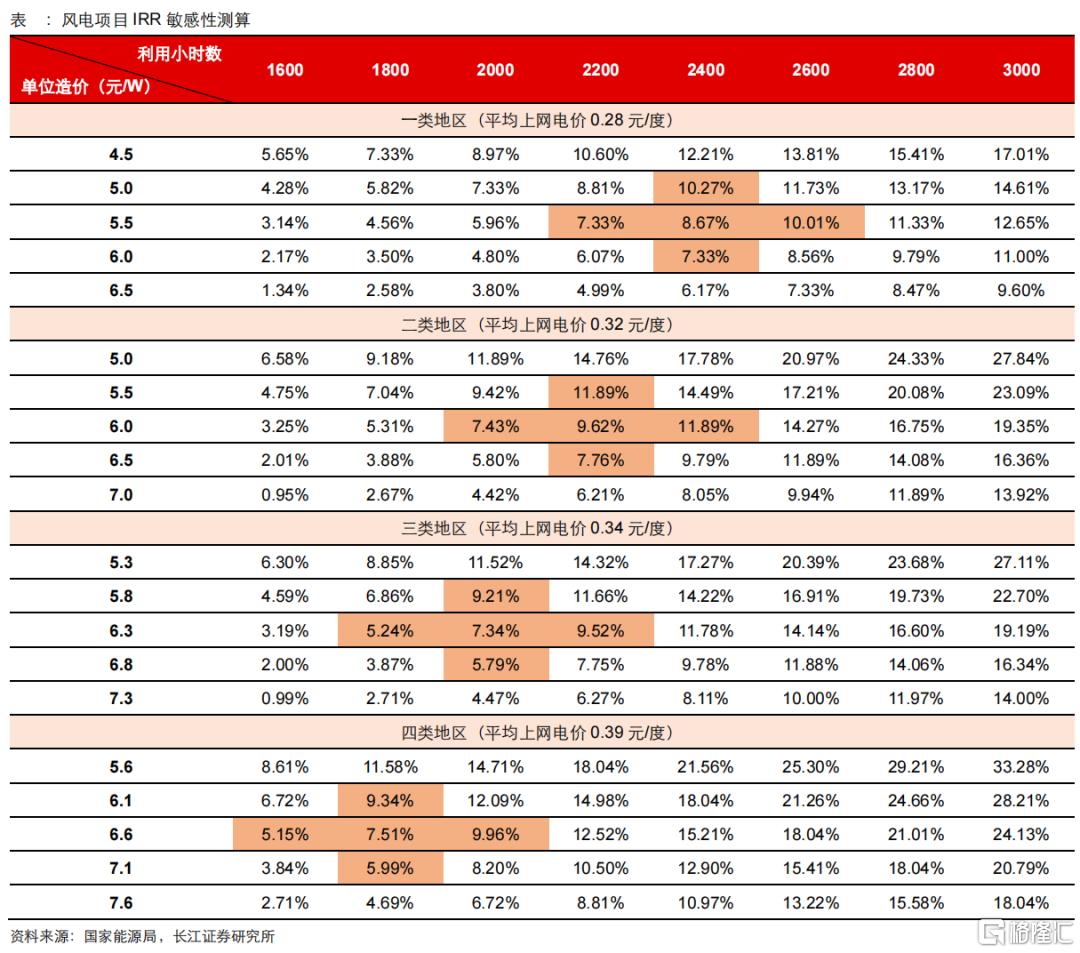

據中泰證券研究所《風電行業專題--經濟性驅動高景氣,零部件再迎高增長》一文測算:

若發電廠年利用小時數在2800小時,風機招標價格為3000元/KW,風電場IRR(內部收益率)為11.95%。

當風機價格下降到2000元/KW時,標杆電價下,即使僅有2000小時的年發電時間,風電站運營IRR也高達18.30%,在2800小時的情況下達到30.86%,在3400小時的最有利條件下,飆升至43.88%。

風機大型化,每KW建設成本快速下降,風電電站建設進入暴利時代。

長江證券研究所對陸上風電平價上網的測算結果更為保守,但同樣展示了風電運營商是如何吃到風機大型化紅利的。

測算表明當風機招標價格由3500元/KW降至2500元/KW(下降1000元/KW),I-Ⅳ類資源風電項目的收益率由6.17%、6.21%、5.24%、4.69%分別提升2.5%、3.4%、2.7%、2.8%。

從初始投資成本的角度,風機大型化為風電產業續命,風電運營商吃到主機廠技術進步的果實。

而決定風電項目收益率的因素——利用小時數,也受益於塔筒高度的提高和葉輪直徑的擴大,有明顯提升。

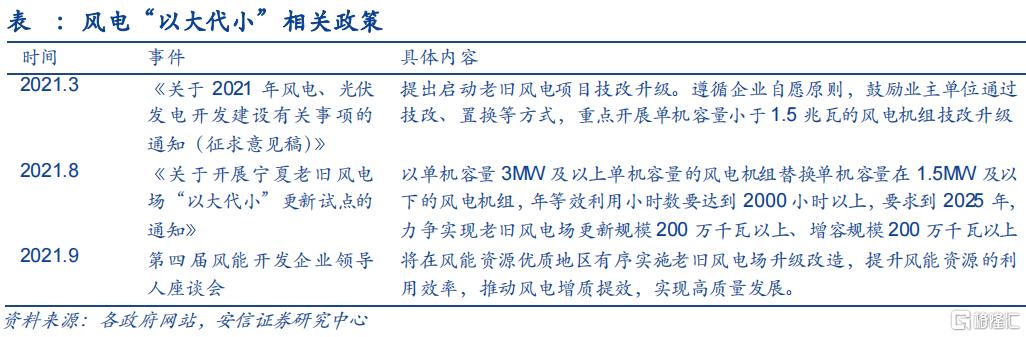

這一點在存量風電電站的改造中體現的尤為明顯。

2020 年,在遼寧省表態支持現役風電機組更新項目建設後,省內首個風電技改項目“瓦房店東崗風力發電場三期工程”正式實施。

原項目於1988年投產,其原先安裝的10台0.55MW的風電機組在2020年年發電利用小時數已不足500小時。

經過裝機替換,將原先機組拆除後新建3台1.5MW的風電機組,年發電上網小時數達到2527小時,項目利用小時數及發電量實現質的飛躍,從而在同樣自然條件下提升風電項目回報率及盈利能力。

除此之外,改造後在風電場面積不變的情況下裝機容量有望大幅提升。

根據發改委能源研究所測算,預計“十四五”期間全國改造置換機組需求將超過2000萬千瓦,需改造機組中1.5MW以下機組和1.5MW機組約各佔一半;“十五五”期間風電機組退役改造置換規模約4000萬千瓦,以1.5MW機組為主。

粗略計算,假設“十四五”期間需改造機組平均為1MW,以3MW的裝機容量進行替換,在風電場面積不變的情況下通過風電技改裝機容量理論上有望在原有基礎上增長40萬千瓦。

假設“十五五”期間需改造機組平均為1.5MW,以4MW的裝機容量進行替換,裝機容量有望增長1億千瓦。

風電運營商通過存量機組改造置換,再次享受風機大型化的紅利。

21年9月10日,第四屆風能開發企業領導人座談會,國家能源局新能源和可再生能源司副司長王大鵬表示,在風能資源優質地區有序實施老舊風電場升級改造,提升風能資源的利用效率,推動風電提質增效,實現高質量發展。

繼寧夏先行試點後,風電“上大壓小”有望在全國範圍內啟動。

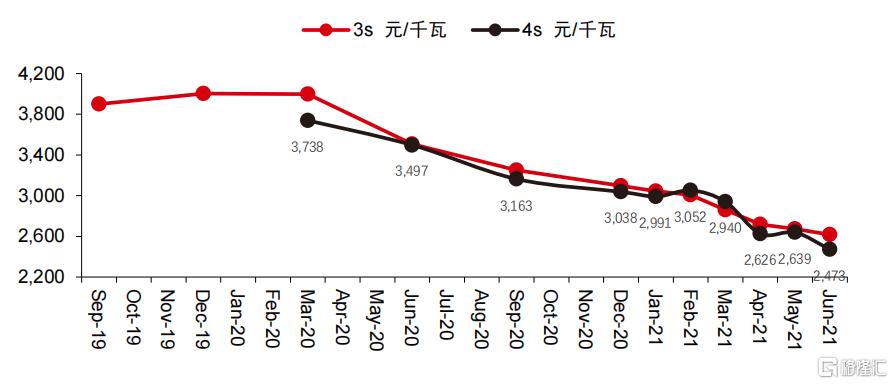

電價看漲期權

影響風電運營商盈利能力的最後一點是電價。

平價上網時代,風電直接和煤電競爭。

而煤電電價,有着越來越強的調漲預期。

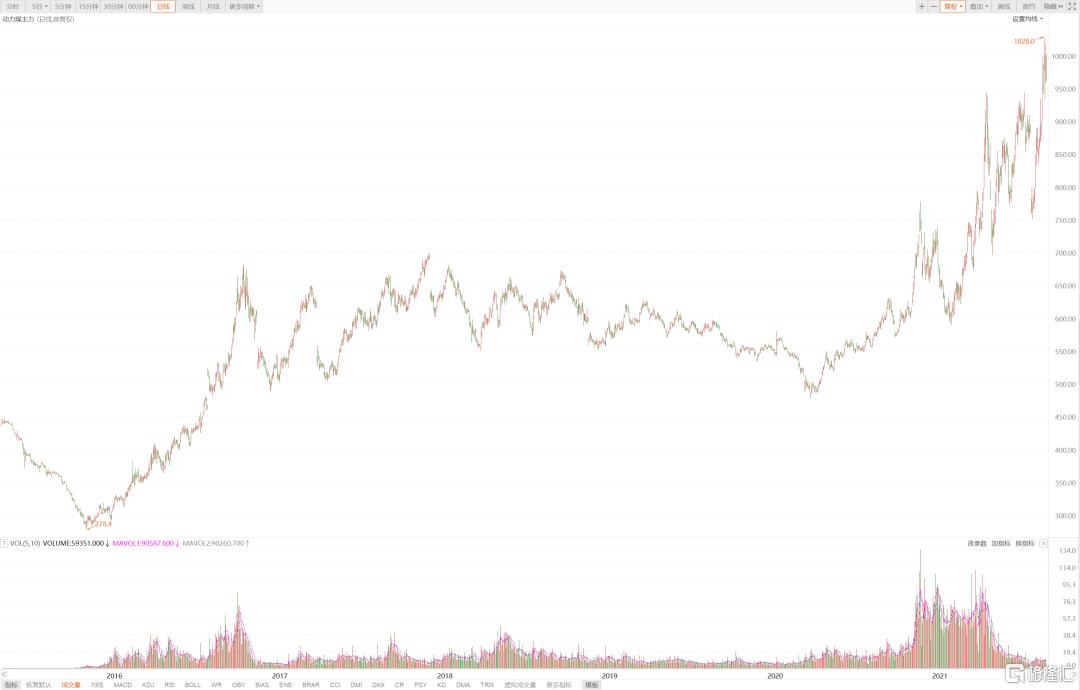

由於供給側改革和“雙碳”目標的提出,以及疫情後全球流動性的超級寬鬆,16年、20年和21年,我們看到動力煤價格瘋狂上漲,從不到300元/噸一路飆升至千元以上。

圖:動力煤主力期貨日線圖

好的火電公司度電煤耗都是300g。煤價變動100元/噸,電價應相應變動0.03元/KWh。

即使是考慮20年初以來500元/噸的動力煤價格增量,煤電價格也應調漲0.15元/KWh。

但這一價格關係事實上無法傳導,我國煤電企業大面積虧損。

目前,我國發電量分為優先電量、基數電量和市場化電量,優先鎖定部分電量以保障電力系統基礎運行,再開展餘量電量市場化交易。

優先電量和基礎電量由政府定價,每年11月底前確定並下達電量需求。

市場交易主要包括電力中長期交易和電力現貨交易。

但在支持實體經濟發展的指導思想上,一直以來,這個市場交易電價卻只准以基準電價為基礎下浮,可以比拼跌的多少,不能拼漲。

近年來火電市場化部分電價普遍基準下浮約7-8%,且市場化電量佔比逐步提升到70-80%的高位,其中55-60%為長協電量。

我國煤電企業面臨的是“計劃電”和“市場煤”的激烈衝突。

價格無法傳導之下,煤電沒有半點公用事業的穩,卻有着逆煤炭週期的屬性。

據草根調研,動力煤價格超過800元/噸,就可以讓電廠虧現金成本。發電越多,虧得越多。

當下火電大面積虧損,勢必造成其發電意願不強,“缺電”日益普遍。

解決思路有二:

1)電價上漲,保障力度增強;

2)電價不調整,擴大“限電”範圍。

我們看到,目前政策思路有向漲電價轉變的跡象。

1)根據北極星火電發電網、華夏時報百家號,北京11家煤電企業提出重籤北京地區Q4年度長協合同,希望實行“基準價+上下浮動”中的上浮交易電價。企業表示京津唐電網燃煤電廠成本已超過盈虧平衡點,與基準電價嚴重倒掛,燃煤電廠虧損面達到100%。

2)根據上海市經信委官網,上海提出進一步完善“基準價+上下浮動”的電力市場價格機制,取消暫不上浮的規定。

3)根據內蒙古工信廳官網,自2021年8月起,蒙西地區電力交易市場燃煤發電電量成交價格在基準價的基礎上可以上浮不超過10%。

若2022年煤電綜合電價迎來全面上漲,一方面利好火電上市公司,另一方面新能源平價上網項目的未來收益有望提升。

對於風電運營商,這一預期相當於一個免費的看漲期權。

估值參考水電

風電運營商的本質是新時代“水電”。

一是兩者都沒什麼變動成本。

從生產流程角度,水、火、核、風、光五大電源,火、核發電均需燃料(煤炭、天然氣、核燃料等),而水、風、光是對水能、風能、太陽能的直接利用,幾乎沒有變動成本。

二是兩者都有着漂亮的財務數據。

對比6家頭部新能源運營商(龍源電力、三峽能源、華能新能源、中廣核風電、華電福新、大唐新能源)和3家頭部水電運營商(長江電力、華能水電、雅礱江水電)的關鍵財務指標。

毛利率:

2020年,6家新能源運營商毛利率均值為47.9%,3家水電運營商均值為60.6%;

2016-2020年6家新能源和3家水電企業的均值分別為46.9%、60.0%。

剔除有一定規模火電資產的龍源電力和華電福新後,其餘4家新能源運營商2020年毛利率均值為54.0%,2016-2020年均值為52.6%。

淨利率:

2020年,6家新能源運營商淨利率均值為24.0%,3家水電運營商均值為36.3%;

2016-2020年6家新能源和3家水電企業的均值分別為22.7%、36.1%。

剔除龍源電力和華電福新後,4家新能源運營商2020年淨利率均值為27.5%,2016-2020年均值為25.5%。

ROE:

2020年,6家新能源運營商ROE均值為8.8%,3家水電運營商均值為11.5%;

2016-2020年6家新能源和3家水電企業的均值分別為8.9%、12.6%。

可見,風電、光伏運營商的利潤率水平接近於水電,大幅高於經常在盈虧線掙扎的火電。

很多價值投資者知道,水電一直是A股的優質資產,長江電力、華能水電等都有着長牛走勢。

圖:長江電力月線圖

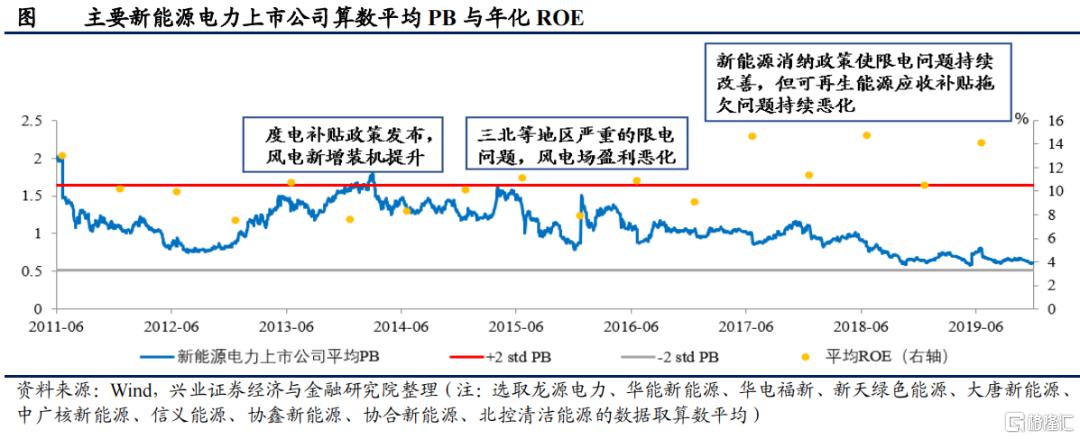

但為何風電運營商此前表現差強人意呢?

覆盤風電估值變化,風電消納和補貼拖欠是壓制估值的重要因素:

13年度電補貼公佈後風電強裝潮,市場對其成長性定價,熱捧;

15年開始此前重點投資的三北地區大面積棄風限電,直接衝擊收入、利潤,渣男被拋棄;

17年開始棄風問題好轉,但可再生能源補貼缺口持續擴大,運營商賬面大量應收電價補貼款;

19年開始,在補貼拖欠問題未見好轉的情況下,風電運營商大額增加資本開支搶裝,引發市場對自由現金流惡化的擔憂,板塊估值繼續走低。

以6家頭部新能源運營商為例,截至2020年末:

龍源電力應收賬款達到216.02億元,同比增長32.0%;

三峽能源應收賬款達到127.35億元,同比增長26.7%;

華能新能源應收賬款達到150.73億元,同比增長17.7%;

中廣核風電應收賬款達到143.56億元,同比增長23.7%;

華電福新應收賬款達到184.15億元,同比增長93.5%;

大唐新能源應收賬款達到124.06億元,同比增長30.0%。

展望未來,平價時代來臨後風電運營商無補貼拖欠的煩惱,利潤和現金流的匹配性將得到明顯增強,預計風電運營商的現金創造能力將逐步趕上水電。

疊加風電擴容的高成長性,風電運營商的估值中樞有望持續提升。

兩大投資主線

看好風電運營商的盈利、估值戴維斯雙擊,第一投資主線自然是純正的風電運營商。

1)三峽能源

三峽集團新能源運營主力平台,承載着集團“3060”目標實現和“風光三峽”的改革期望。

“十三五”期間裝機容量、發電量的年均複合增速分別達到22.3%、31.2%,顯著高於同業。

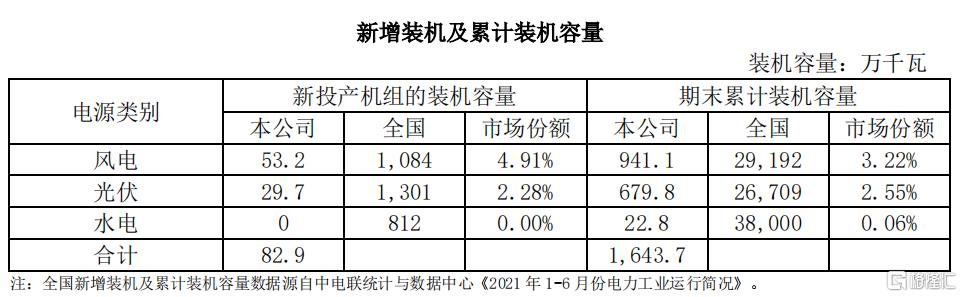

截至2021年6月30日,公司投產裝機容量合計達到1643.7萬千瓦。其中,風電941.1萬千瓦(其中海上風電為148.7萬千瓦),佔比57.3%;光伏發電679.8萬千瓦,佔比41.4%。

公司在建項目的裝機容量合計522.8萬千瓦。其中,風電項目450萬千瓦(其中海上風電項目為293.6萬千瓦),佔比86.1%;光伏發電項目72.2萬千瓦,佔比38.1%。

2018年公司增資引入戰投117億元,開啟了公司第一次飛躍。

2021年IPO募資225億元,可拉動750-1125億元的投資,合計新增裝機最大可達約1600萬千瓦。全部投產後相當於公司目前在運規模翻一番,第二次跨越式發展可期。

公司規劃“十四五”末新能源總裝機規模達到5000萬千瓦。

2021 H1,公司實現營業收入78.85億元,同比+39.92%;歸母淨利潤32.74億元,同比+57.55%。

2)節能風電

中國節能環保集團唯一風電開發運營平台。

截至2020年12月31日,公司的併網裝機容量達到315.97萬千瓦,實現上網電量65.41億千瓦時,平均利用小時數為2250小時,高出全國行業平均水平約153小時。

公司當前在建項目規模達232萬千瓦,佔公司併網總裝機的73.42%。

公司21 H1實現營業收入17.95億元,同比+32.38%,歸母淨利潤5.87億元,同比+58.09%。

3)龍源電力

國家能源集團旗下核心新能源上市公司。

公司在全國擁有300多個風電場,以及光伏、生物質、潮汐、地熱和火電等發電項目,業務分佈於中國32個省市區和加拿大、南非等國家。

截至2020年末,公司各類電源控股裝機容量達到2,468.1萬千瓦,其中風電控股裝機容量2.230.30萬千瓦,佔比90.37%,繼續保持全球最大風電運營商。

火電裝機容量187.50萬千瓦,佔比7.60%;其他可再生能源控股裝機容量50.30萬千瓦,佔比2.04%。

第二投資主線是向新能源轉型的火電企業。

由於風光發電目前正處於重資產高速擴張週期,屬於高度資金消耗型行業。火電業務雖業績波動大但現金流優異,這部分現金流可以對公司構成良好補充,滿足後續發展的大額資本開支需求,有助於公司更好地把握風光投資機會。

1)華能國際

國內最大的火電上市公司。

截至2020年底擁有控股裝機11335.7萬千瓦,其中氣電裝機1224.40萬千瓦,風電裝機813.46萬千瓦,光伏裝機251.22萬千瓦,水電裝機36.81萬千瓦,生物質裝機9萬千瓦,剩餘的79.7%為煤電機組,共9000.81萬千瓦。

公司規劃2025年末新能源裝機達到5500萬千瓦,其中風電和光伏分別達到2900萬千瓦和2600萬千瓦左右,預計每年新增800萬千瓦。

僅就未來新能源裝機容量看,公司與三峽能源不分伯仲。

2)上海電力

公司主營業務包括髮電、供熱、綜合智慧能源等,其中發電業務是公司核心業務。

截至2021年6月底,公司控股裝機容量為1706.47萬千瓦,清潔能源佔裝機規模的50.03%,同比上升3.28個百分點。

其中氣電239.82萬千瓦,佔比28.12%;風電313.89萬千瓦,佔比18.39%;光伏發電299.96萬千瓦,佔比17.58%。

上半年新增控股裝機容量30.18萬千瓦,全部為新能源電源,包括19.99萬千瓦風電與10.19萬千瓦光伏發電。

2020年公司風光發電業務以35%的裝機規模貢獻公司52%的毛利潤,新能源對公司業績重要性持續凸顯。

3)福能股份

公司為福建省國有控股電力企業。

過去裝機構成以火電(熱電聯產)、氣電為主,2016年起公司轉型新能源,大力發展風電業務。

截至2020年底,公司控股運營裝機519.3萬千瓦,其中清潔能源裝機佔比已達49.62%。

風力發電100.60萬千瓦、天然氣發電152.80萬千瓦、光伏發電4.29萬千瓦。

隨着公司石城、平海灣海風項目(合計40萬千瓦)於2021年年中投產,長樂外海海風項目(49.8萬千瓦)將於年底投產,公司將逐步完成新能源運營商的轉型。

對標水電,資源至上,台海優質風資源奠定公司成長基礎。

台灣海峽“狹管效應”所形成的全國最優質的海上風電資源也有望孕育出優秀的海上風電運營商。

公司紮根福建,攜手三峽能源,共享福建優質海風資源,有望成為國內海上風電龍頭企業。

最後,對新能源運營商的研究其實是離不開紮實的數據支撐的,裝機容量、裝機規劃、發電朗、發電小時數、盈利能力對比等數據。