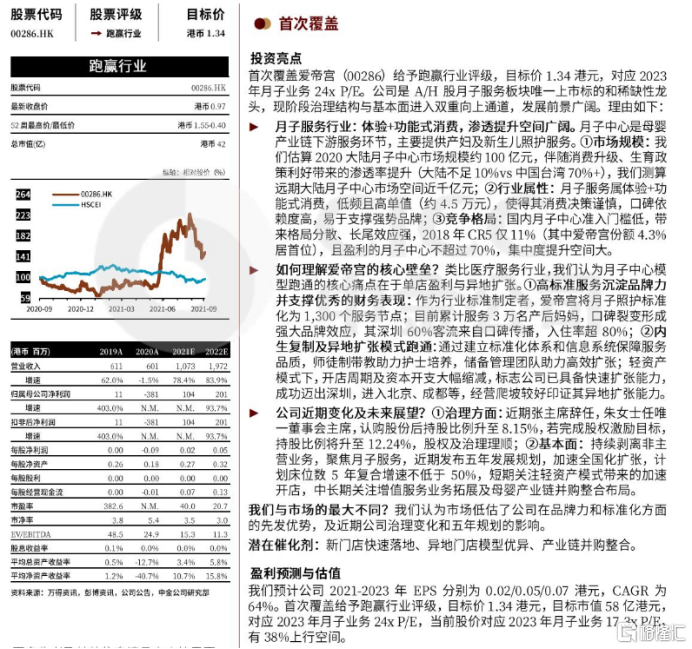

2021年9月8日,中金公司發佈證券研究報吿首次覆蓋愛帝宮(00286)給予跑贏行業評級,目標價1.34港元,對應2023年月子業務24xP/E,有38%的上行空間。公司是A/H股月子服務板塊唯一上市標的和稀缺性頭, 現階段治理結構與基本面進入雙重向上通道,發展前景廣闊。理由如下:

月子服務行業:體驗+功能式消費,滲透提升空間廣闊。月子中心是母嬰產業鏈下游服務環節,主要提供產婦及新生兒照護服務。①市場規模:我們估算2020大陸月子中心市場規模約100億元,伴隨消費升級、生育政策利好帶來的滲透率提升(大陸不足10%vs中國台灣70%+),我們測算遠期大陸月子中心市場空間近千億元;②行業屬性:月子服務屬體驗+功能式消費,低頻且高單值(約4.5萬元),使得其消費決策謹慎,口碑依賴度高,易於支撐強勢品牌;③競爭格局:國內月子中心准入門檻低,帶來格局分散、長尾效應強,2018年CR5僅11% (其中愛帝宮份額4.3% 居首位),且盈利的月子中心不超過70%,集中度提升空間大。

如何理解愛帝宮的核心壁壘?類比醫療服務行業,我們認為月子中心模型跑通的核心痛點在於單店盈利與異地擴張。①高標準服務沉澱品牌力並支撐優秀的財務表現:作為行業標準制定者,愛帝宮將月子照護標準化為1,300個服務節點;目前累計服務3萬名產後媽媽,口碑裂變形成強大品牌效應,其深圳60%客流來自口碑傳播,入住率超80%;②內生複製及異地擴張模式跑通:通過建立標準化體系和信息系統保障服務品質,師徒制帶教助力護士培養,儲備管理團隊助力高效擴張;輕資產模式下,開店週期及資本開支大幅縮減,標誌公司已具備快速擴張能力,成功邁出深圳,進入北京、成都等,經營爬坡較好印證其異地擴張能力。

公司近期變化及未來展望?①治理方面:近期張主席辭任,朱女士任唯—董事會主席,認購股份後持股比例升至8.15%,若完成股權激勵目標, 持股比例將升至12.24%,股權及治理理順;②基本面:持續剝離非主營業務,聚焦月子服務,近期發佈五年發展規劃,加速全國化擴張,計劃牀位數5年複合增速不低於50%,短期關注輕資產模式帶來的加速開店,中長期關注增值服務業務拓展及母嬰產業鏈併購整合佈局。

我們與市場的最大不同?我們認為市場低估了公司在品牌力和標準化方面的先發優勢,及近期公司治理變化和五年規劃的影響。

潛在催化劑:新門店快速落地、異地門店模型優異、產業鏈併購整合。

盈利預測與估值

我們預計公司2021-2023年EPS分別為0.02/0.05/0.07港元,CAGR為64%。首次覆蓋給予跑贏行業評級,目標價1.34港元,目標市值58億港元, 對應2023年月子業務24xP/E,當前股價對應2023年月子業務17.3xP/E, 有38%行空間。