Roku(ROKU.US)的股價在7月底達到了490.76美元的歷史高位,此後便一直呈下跌趨勢。8月至今,該股下跌了17.82%,截至發稿報352.00美元。

分析認爲,防疫措施的放寬是導致Roku股價大跌的主要原因,因爲人們逐漸開始外出,其用戶增長和參與度都有所放緩。Roku於8月初公佈的第二季度財報顯示,該公司Q2活躍賬戶數量低於分析師預期,在用戶增長這一投資者所看重的關鍵指標上也呈現放緩趨勢。

Roku將無法在2021年重現去年“與疫情相關的居家措施推動活躍賬戶和參與度的激增”,該公司今年下半年將在活躍賬戶數量和流媒體播放時長這兩方面面臨嚴峻的同期比較。

此外,“木頭姐”凱西·伍德(Cathie Wood)旗下的ARK基金大幅減持了Roku股票。自2021年6月以來,ARK基金出售了52萬股Roku股票,總金額約2.43億美元。

增長放緩、盈利預期下調、估值過高以及來自谷歌(GOOG.US)等公司潛在的激烈競爭,導致了該股下跌至目前水平,一些投資者也因此信心受挫。

不過,對該公司二季度令人失望表現的擔憂都是短期的。全球範圍內的觀衆、內容提供商和廣告商都將轉向流媒體這一長期趨勢,是利好Roku股價的強勁驅動力。作爲一家新興的流媒體平臺,隨着越來越多的廣告支出轉向流媒體,Roku將從中受益。

四大關鍵領域

投資者需要關注Roku的四大關鍵領域,來判斷其未來增長潛力。

1、內容分發

投資者希望看到媒體和娛樂公司繼續利用 Roku 的“觀衆開發”工具(如 Roku Pay 和績效營銷)來構建他們的流媒體服務。該公司在其的第二季度股東信函中提到,第二季度媒體和娛樂促銷支出的增速明顯快於整個平臺。

2、廣告

Roku 被認爲是流媒體領域中最強大的廣告公司之一。該公司管理層相信,他們的競爭優勢來自於豐富的第一方客戶關係和數據、廣告創新和廣告衡量工具,以及OneView 廣告平臺等廣告技術。

二季度,Roku 的視頻廣告展示量同比增長了一倍多。越來越多的中小型企業開始在 Roku 平臺上投放廣告,Ad Age 200(僱員規模在200人以上的廣告公司)以外的廣告客戶數量在第二季度同比增長超過 50%。

推動這一增長的原因在於,許多以前從未有預算在有線電視上做廣告的中小型企業現在能夠負擔得起在流媒體平臺上較低的廣告成本。因此,廣告商將廣告預算轉移到流媒體仍然是一個強勁的長期趨勢。每用戶平均營收(ARPU)這一指標的增長也表明,Roku平臺對廣告投放的吸引力正在提高。

3、Roku頻道

Roku頻道(The Roku Channel,TRC)是該公司擁有和運營的流媒體服務,主要提供免費廣告支持。該頻道是廣告收入的來源,也是該公司創造互動廣告等其他新型廣告體驗的地方。

該公司將 TRC 視爲其業績的重要推動因素。目前,TRC 正在瘋狂成長。在 Roku 財報電話會議中提到,從流媒體播放時長來看,TRC 的增速遠遠快於 Roku 整體平臺,甚至比整個廣告型視頻點播(AVOD)細分市場的增速還要快。

該公司管理層似乎對 TRC 制定了一種良性循環的策略:觀衆在TRC上尋找免費內容,而廣告商往往會跟隨觀衆的步伐來到TRC上投放廣告,而 Roku 將廣告收入繼續投資於更好內容,進而吸引更多的觀衆。TRC道作爲 Roku 未來收入的重要推動因素並沒有經常被提及,而當Roku進軍國際市場時,TRC往往是表現最好的那個。

4、國際化

隨着美國市場將趨於飽和,全球範圍內的增長對公司來說將變得越來越重要。Roku 在股東信中向投資者介紹了他們在全球範圍內的作爲:在英國推出 TCL Roku 電視機型,預計這將推動英國觀衆使用Roku;Roku還將於今年晚些時候進入德國,並首先開展播放器業務。

二季度業績

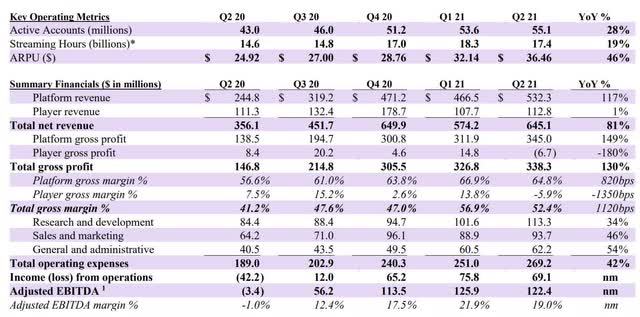

如果只看財報公佈後的股價下跌,人們可能不會相信,其實Roku二季度的業績真的非常出色。總淨營收同比增長81%達6.45億美元,超過市場預期的6.18億美元。

平臺業務營收同比增長117%達5.32億美元,佔總營收的83%。平臺業務營收主要來自內容分發和廣告投放。

每用戶平均營收(ARPU)爲36.46美元,同比增長46%;該公司的ARPU在過去三四個季度中一直在加速增長,這表明該公司營收增長強勁,超過了大部分流媒體公司。

播放器業務營收僅同比增長1%至1.13億美元,主要是受與疫情相關的不利因素和全球芯片短缺的影響。Roku在股東信中提到,該公司並沒有提高播放器價格,以保護其消費者免受芯片價格上漲的影響,這也導致了其播放器業務毛利率在二季度轉爲負值。

由於活躍賬戶數量是受Roku電視機型和流媒體播放器的銷售推動的,因此Q2活躍賬戶數量和淨增數也因此受到不利影響。活躍賬戶數量增長了150萬,同比增長28%達5510萬,低於分析師預期的5580萬。活躍賬戶淨增數雖然高於2019年Q2水平,但低於2020年同期受益於疫情的激增。

Roku首席執行官Steve Louden在財報電話會議上承認,由於去年第三季度因疫情導致需求激增,該公司在下一季度將面臨艱難的同期比較。

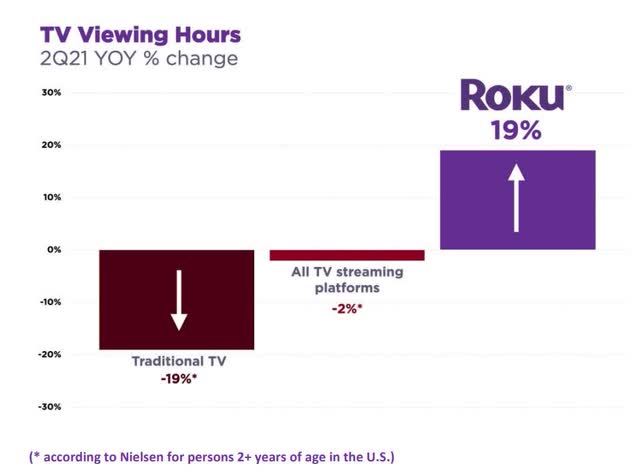

經濟重新開放也影響了人們在流媒體平臺上的參與度,儘管Roku的表現已經好於整個流媒體行業。

儘管第二季度流媒體播放時長同比增長19%,但投資者對流媒體播放小時數較上一季度下降10億小時、至174億小時感到非常失望。因此,用戶增長和參與度都顯示出的放緩跡象,掩蓋了營收和每股收益都超出預期,以及ARPU強勁增長這兩個好消息。

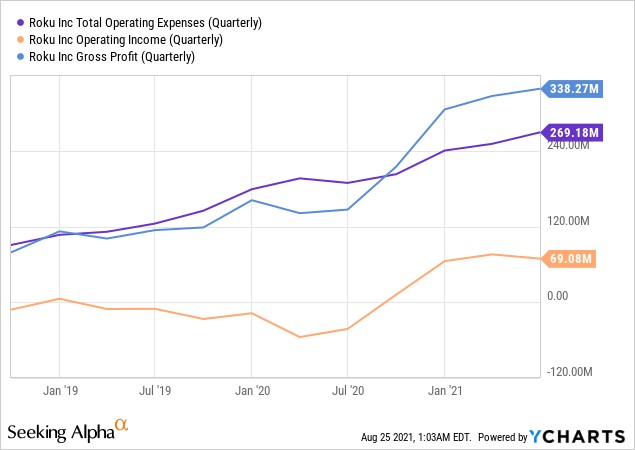

毛利潤同比增長 130%至 3.38 億美元。其中,平臺業務毛利爲3.45億美元,同比增長149%;播放器業務則虧損約700萬美元。

受益於更高的利潤、內容出版商在媒體和娛樂支出上的增長,平臺業務毛利率爲65%,高於公司預期。而由於全球供應鏈問題(芯片短缺)影響了物流和零部件價格,播放器業務毛利率爲-6%,低於正常水平。

總運營費用爲 2.69 億美元,同比增長 42%。營業利潤爲6900萬美元,上年同期爲虧損4220萬美元。在疫情較嚴重的時期,該公司毛利潤增速開始超過營業支出增速,這使其營業利潤得以不斷增長。

GAAP會計準則下,第二季度每股收益爲 0.52 美元,比分析師預期高 0.45 美元。調整後的 EBITDA 好於預期,達 1.224 億美元;調整後的 EBITDA 利潤率爲 19%,而去年爲-1%。

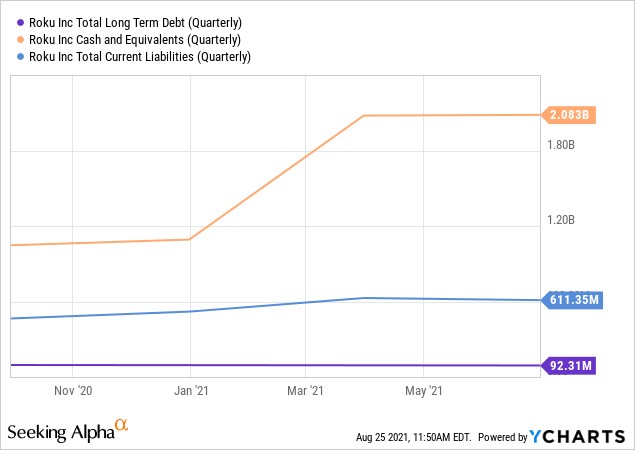

資產負債表

Roku在季末持有約 21 億美元的現金、現金等價物、受限現金和短期投資,有 6.1135 億美元的流動負債和 9231 萬美元的長期債務。

該公司的速動比率爲 4.37,而速動比率爲 1.0 及以上的公司可以輕鬆支付流動負債。

負債權益比率爲 0.04,這是衡量支付長期負債能力的指標。負債權益比率低於 1.0 意味着公司傾向於通過使用更多的股東權益來爲運營融資,而非通過債務,同時意味着更小的風險。

總而言之,這是一個非常好的資產負債表。

業績指引

Roku 預計第三季度總淨營收爲 6.8 億美元(同比增長 51%),毛利潤爲 3.2 億美元(同比增長 49%)。該公司還預計,2021 年下半年,由於在員工、產品開發以及銷售和營銷方面的投資,運營費用將環比增加。預計第三季度中期,調整後的 EBITDA 爲 6500 萬美元。

該公司還預計, 2021 年下半年全球供應鏈限制和零部件成本增加將導致播放器業務出現惡化,因此該公司預計 2021 年下半年和 2022 年播放器業務毛利率將爲負。

至於平臺業務,雖然營收依然強勁,但同比增長將較去年放緩。然而,該公司管理層強調,增長只是放緩,而不是停止,因爲他們預計“今年下半年將繼續顯着增長”。

當然,鑑於第二季度增速放緩,Roku管理層預計第三季度營收也將放緩,加上播放器業務利潤率預計將表現不佳,市場對其Q2財報做出了負面反應。財報公佈後,許多分析師也下調了對該股的目標價。

估值

富國銀行分析師Steven Cahall將目標價從 519 美元下調至 488 美元;Stephens & Co.分析師 Kyle Evans 將目標價下調至 475 美元;花旗分析師 Jason Bazinet 將目標價從 450 美元下調至 410 美元。

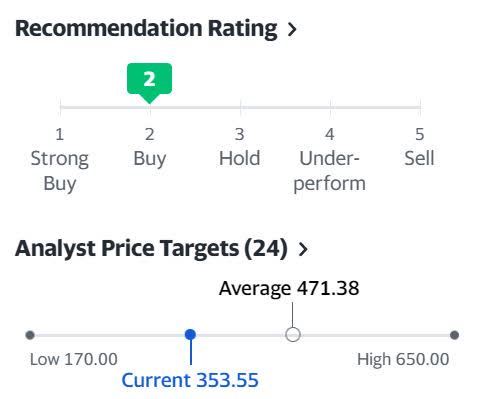

24爲華爾街分析師在過去3個月內對Roku的目標價平均值爲471.38美元,較上一個平均目標價353.55美元增長33.3%。其中,目標價最高爲650.00美元,最低爲170.00美元。

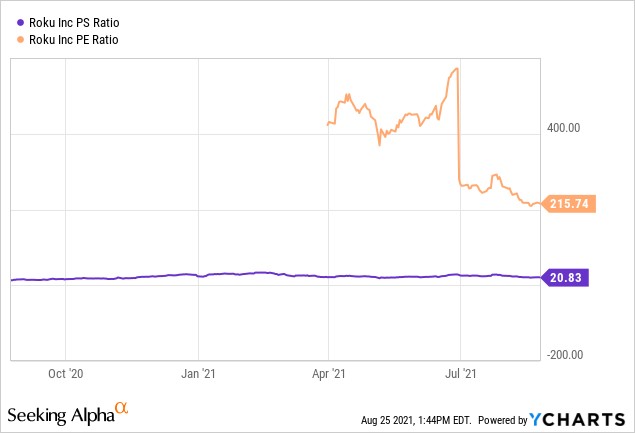

即使股價下跌,Roku仍處於高估值。其市盈率高於 200,市銷率高於 20。增長放緩、播放器業務利潤率下降以及業績指引下調預計將使Roku在中短期內出現一定波動。

競爭對手:谷歌

谷歌和 Roku 似乎對流媒體平臺的發展方向有兩種完全不同的看法:谷歌似乎將流媒體視爲註定要被併入谷歌龐大業務中的另一個計算平臺,而Roku 則認爲流媒體是一個與計算平臺完全不同的新平臺。

谷歌首席執行官 Sundar Pichai 曾表示:“關於智能電視生態系統,我的看法是,隨着時間的推移,這些設備會變成計算設備。它們將成爲連接在一起的計算體驗。”

而Roku 首席執行官 Anthony Wood 則表示:“我們和谷歌競爭的主要區別在於,我們從一開始就建立了一個專門爲電視設計的軟件平臺,而谷歌把他們的Android操作系統移植到電視上。因此,如果你回顧一下計算機平臺的歷史,無論是個人電腦上的windows,手機上的Android,還是電視上的Roku,有意打造的操作系統在市場份額方面一直都是贏家。”

與其他競爭對手相比,Roku的軟件平臺專門設計了更小的內存和更小的芯片,該公司認爲這是他們競爭優勢的來源。許多Roku的競爭對手的智能電視操作系統往往使用更多的內存,這需要更大的芯片尺寸且往往成本更高,尤其是在芯片短缺的時候。

Roku與電視製造商TCL在2014年開始合作,這段合作在很大程度上幫助Roku智能電視以更低的成本脫穎而出。然而,谷歌最近也將於TCL合作,計劃將谷歌操作系統引入TCL的智能電視中。預計雙方將在許多不同的層面上(例如YouTube)以許多不同的方式繼續發生競爭。

總結

長期成長型投資者認爲,Roku 能夠從全球觀衆、內容提供商和廣告商轉向電視流媒體的長期趨勢中受益,當前股價下跌提供了一個絕佳的買入機會。Roku 的股票在中短期內應該會保持波動,但從長遠來看,這隻股票將會跑贏大盤。