作者 | 朱伊道久

數據支持 | 勾股大數據(www.gogudata.com)

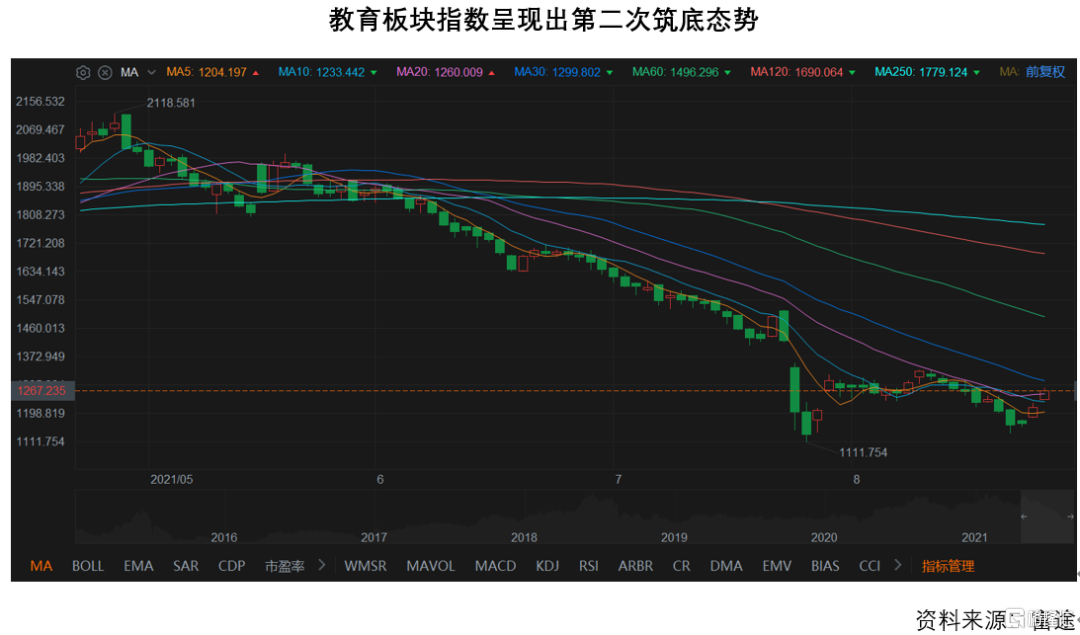

在過去半年,強力的教育監管政策給整個教育股票標的帶來了接近毀滅性的打擊,監管政策主要指兩個,其一是《雙減》、另一個是《民促法實施條例》。將賽道分細了來看,教育行業的四大賽道,民辦學校、K12培訓,職教培訓和高教集團全部承受了不同程度的傷害,這反應的是市場在對極度恐慌情緒下的一輪泥沙俱下。目前從政策面來看,2021年秋季學期開學在即,短期內不太有可能有新的重大利空,而從盤面來看,教育指數現已呈現出第二輪的築底態勢。因此,當利空靴子落地,恐慌情緒逐漸消退後;對於以高教集團為首被錯殺的子賽道和標的則很可能出現價值迴歸,其龍頭代表是中教控股(00839.HK)。

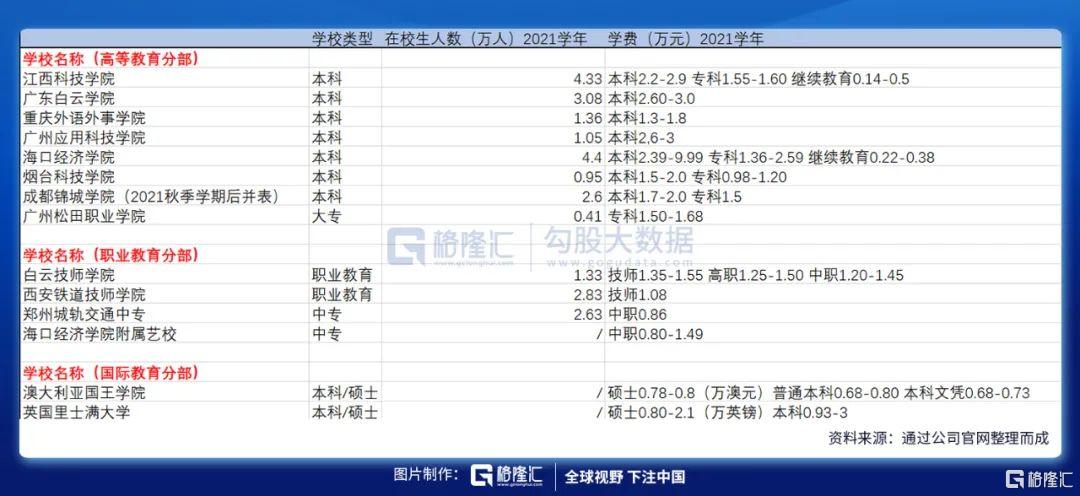

中教控股是國內規模最大的上市民辦高等教育集團,中教控股於1999年成立、2017 年在港交所上市、2018 年被納入港股通。是民辦高教領域的出色整合者。於2017年12 月上市前,集團擁有廣東白雲學院和江西科技學院這2所自建院校,上市後,公司通過併購和整合拓展校網,陸續覆蓋了位於鄭州、西安、廣州、山東泉州、重慶、海南海口市等地的高校。目前,集團的學校網絡共有13所學校,包括位於中國的11所大學及專業學 校(6 所本科學校、1所大專學校、4所技師及中職學校。一所位於澳大利亞悉尼的高等教育學府,以及一所位於英國倫敦可授予美國及英國雙學位的大學。截至目前,集團共來自全球近100個國家的超過25萬名學生。

一.行業空間與競爭格局

從行業空間和格局來看,做民辦高教集團是一門好生意。首先,行業發展迅速,且增長空間廣闊,政策轉向或成為催化劑;在2018年之前,我國民辦高教招生人數一直處於基本穩定不變的狀態,從在2018年的《中華人民共和國民辦教育促進法實施條例(修訂草案)(送審稿)》遞交後,無論是政策端還是市場對民辦高教的青睞程度有了明顯提升,2018年突破了200萬人,2019年接近招生250萬人,全國招生人數佔比也提高了一個百分點,政策催化帶來的增長十分迅速。同時,鑑於我國高職教育的公共教育力量十分薄弱,而對高職教育的空前重視(普教:職教1:1)與大量擴招將會成為民辦高教集團業績增速的一個重要變量。

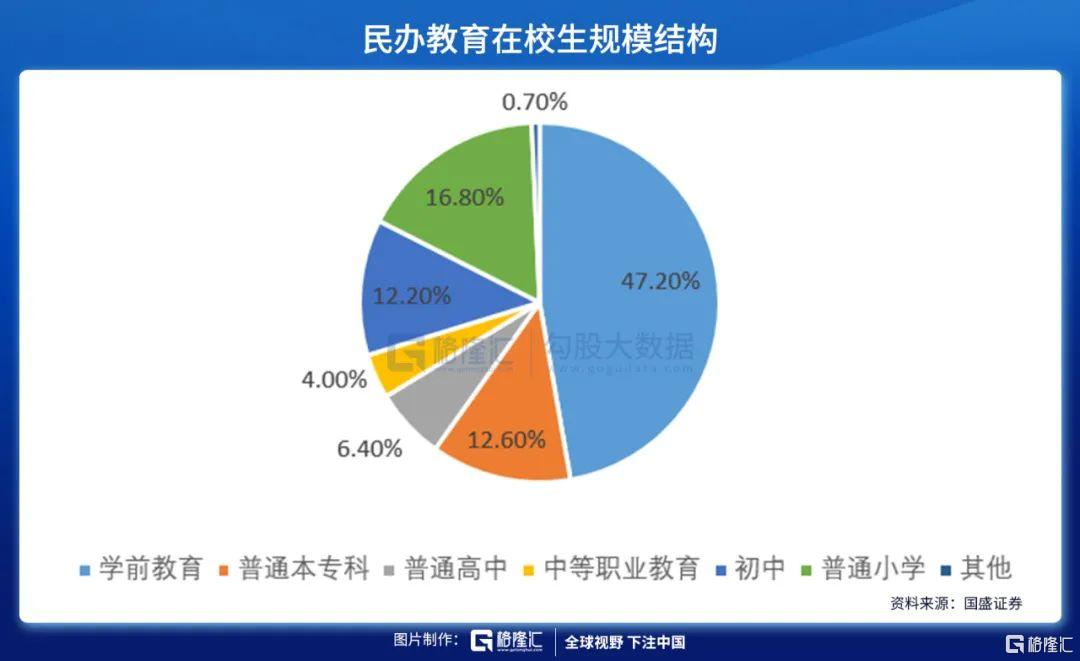

而另一方面,民辦教育中,高教板塊(普通本專科)在校生所佔比僅為12.6%,僅為學前教育的約四分之一,即使比起民辦K12,也仍有非常大的差距。在民促法實施條例落地後,政府的表態與對民辦高教成果的認可極可能對這個板塊產生二次催化。

通過橫向對比,不難發現,整個民辦高教在校學生人數在全體高校在讀學生人數中佔比是微不足道的,與國家所希望的職教人數:普通高教人數=1:1的預期目標嚴重不匹配。顯而易見,行業後續提升空間十分巨大。在行業格局中,以2020-2021學年為例,中教控股所擁有的學生數量居於業內榜首(此時尚未將錦城學院並表),後續並表更會進一步穩固行業龍頭地位。

二.企業經營

從公司財務數據來看,在《民促法實施條例》保障擴張併購以前,公司既有業務內生增長穩健。公司上市後外延併購加速,疊加內生穩健發展,驅動收入端保持較高速增長。FY2018-FY2020 公司營收實現 43.8%的複合增長,FY2020 全年營收同增37.0%至26.78億元,而FY2021H1 營收進一步同增 38.6%至 18.23億 元。利潤端亦在上市後實現提速增長。公司 FY2014-FY2017 經調整淨利潤 CAGR=16.0%, 複合增速高於同期收入增速,學校運營逐漸成熟後盈利能力持續改善。由於併購院校盈利能力弱於上市前自建學校,故利潤端複合增速低於同期收入複合增速。

毛利率保持續保持在60%左右。伴隨着公司學校數量增多,運營體系逐漸成熟並形成閉環,近期表現來看,公司FY2020/FY2021H1毛利率分別為59.8%/59.1%,保持接近60%的較高水平,在一定程度上體現公司以成熟本科標的為主的併購策略下,標的學校自身辦學水平較高,未對公司的毛利率造成過大下滑壓力。短中期銷售費用率及財務費用率受併購標的影響有所提升,致使經調整淨利率有所下降。在民促法完善擴張併購以後,上市後公司可以通過併購擴張,旗下學校數量快速增長,運營未成熟院校數量有所增加,整體銷售費用率及財務費用率有所提升,伴隨併購後整合推進,中長期看費用由仍有提效下降空間。

在經營數據端:中教控股總共運營海內外14所院校,在校生規模近28萬人公司旗下廣東白雲學院及白雲技師學院創辦於1989 年、江西科技學院創辦於1993年,經過30 餘年發展,公司目前已發展為辦學網絡輻射全國多省及海外的領先民辦教育集團。目前,公司旗下擁有14所學校(包括2021年7月公吿併購、尚未並表的成都錦城學院),包含國內11所學校以及海外2所學校。辦學層次方面,公司目前在旗下院校劃分為高等教育分部(包括統招本科、專科及專升本)、職業教育分部(技師學院)以及國際教育分部(海外本科、碩士研究生)。

三.政策因素

民辦高教風險消除,有望促進相關板塊估值提升。

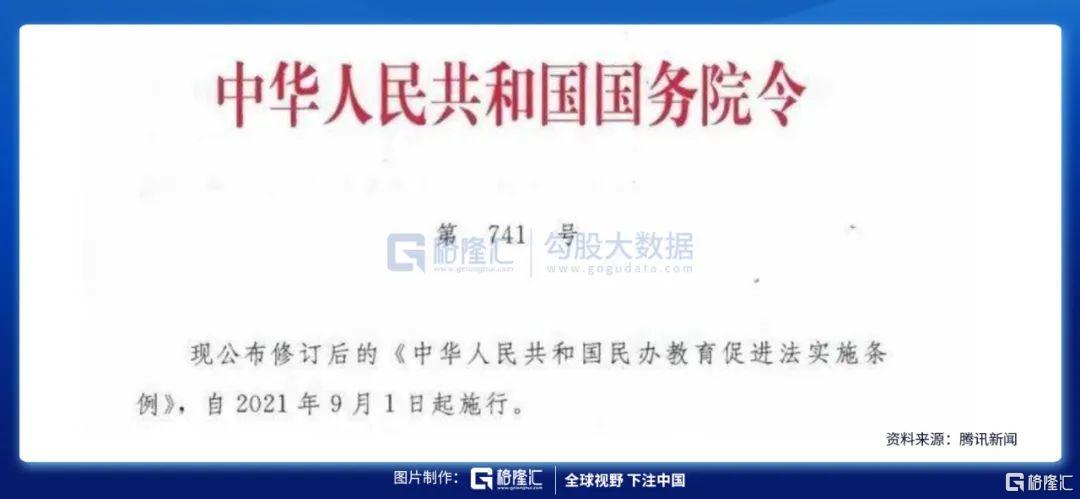

《實施條例》對於民辦高中、高教、職教未在兼併收購、協議控制及關聯交易等方面做出限制,並允許利用關聯交易的形式保障實控人的相關利益,至此,最大的利空終於靴子落地;這意味着未來有望通過內生增長+外延併購加速發展。且營利性民辦學校的發展基金提取比例從25%降至10%,民辦學校利潤分配的彈性進一步增加。這些限制放寬等相關政策也為民辦學校提供了更多發展空間。關聯方交易的認可會降低市場對高教集團類公司的風險溢價要求,有效拔高公司估值體系。

教育是一個准入門檻非常高的行業,高教則特為尤甚,且收費週期與收費標準明顯高於K12行業;因此,民辦高教就有了以下幾個特點。

牌照優勢限定了供給門檻,所以民辦高教學校,無論是本科或者是專科、職校,多年來整體數量保持在一個比較穩定的水平,總量維持在700-800所之間,政府對新頒發高教牌照採取非常嚴格謹慎的態度,並不間斷撤銷既有的民辦高校編制,理由包括招生數、教學質量不達標等,其次是校園用地審批難的問題,校園用地從審批到投入運營,約5-8年,爬坡期非常漫長,因此集團化辦學多采取併購的方法。但這兩個部分都是可以通過政策寬鬆予以解決的;而在民促法實施條例落地後,中教控股以24.458億元代價收購四川大學錦城學院51%股權,在未來這些因素市場都給予樂觀預期。

同時,值得一提的是,由於雙減政策對教育板塊的衝擊過大,部分K12巨頭開始選擇邁入早教、職教培訓等領域,會間接對此賽道的“原生土著”造成間接性的損害並使得行業空間格局明顯惡化。但是,高等教育所需要的牌照優勢限定了供給門檻,並不會造成行業空間擁擠,這也是民辦高教的賽道優勢所在。

併購的推廣,會有效實現公司主營業務量價齊升,共同推高公司業績水平,併疊加估值體系提升,形成戴維斯雙擊。

四.結論與估值

在企業估值方面,中教控股目前是我國在校生規模最大的民辦高教上市公司。政策背景放寬後,極大支持公司擴張併購行為。且公司併購團隊成熟,在全產業鏈的前期併購及後期運營管理上,都有獨特優勢。目前公司旗下獨立學院均已完成轉設,新校區擴建即將投入使用,有望驅動公司後續辦學規模和盈利能力增長。因此,市場預FY2021-2023歸母淨利潤預測14.54/17.27/19.95億元,同比增長129.6%/18.8%/15.5%,對應的EPS為0.64/0.76/0.88元,根據即時現價,對應的PE值分別為19.6X/16.5X/14.2X。

選取同類高教公司作比較,20A/21E/22E的同類PE平均水平分別為34.24X/10.14X/7.86X,首先,整個公司高教集團板塊先需經歷極端恐慌情緒後的板塊估值修復,然後再享受《民促法實施條例》落地後整體估值拔高。然後,疊加考慮公司作為頭部公司的龍頭效應,以及高教集團併購能力與規模成正相關等要素,公司應當享受龍頭溢價,當前估值水平仍屬低估。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。