隨着市場對美聯儲或於今年開始縮減購債的擔憂開始蔓延,科技股的波動一直相當大。但從那以後,科技股之間又開始了新一輪的競爭,而蘋果(AAPL.US)看起來將會是這一次競爭的贏家。

1、技術分析

分析人士表示,早在5月份的時候他就指出蘋果正處於看漲圖表模式中,該股值得買入;大約6周之後,這種模式就接近完成,分析人士同時予該股172美元的目標價。

分析人士認爲,在該股的日線圖上形成的上行三角形已經出現了突破,並且自那以後股價就一直在向上浮動;更重要的是,動量指標繼續維持強勢證實了股價的走高。因此,分析人士表示繼續維持其172美元的目標價,並認爲一切都在按計劃進行。

而現在,該股的另一次看漲圖表模式似乎非常接近形成。所以如果錯過了上一次股價上漲,這次或許是個機會。

這種看漲觀點的關鍵在於,自蘋果股價幾周前觸及歷史新高以來,就已經形成了非常清晰的看漲對稱延續三角形模式。當對稱三角形模式發生時,一對趨勢線會以大約相同的斜率收斂。這表明一隻股票正處於整固模式,突破可能即將出現在三角形中,並且股價將繼續浮動上漲。

鑑於蘋果剛剛突破了幾個月來的上行三角形,且突破點在接近138美元的水平,這應該足以支撐任何回調;而且現在看到的是一種短期且持續的模式,因此可以相信該股將從現在開始走得更高。

其他需要考慮的因素包括上行的移動平均線:在這次盤整期間,該股幾次觸及20日均線並且能夠即時站穩於上方,意味着股價未來看漲。此外,累積/派發線(A/D)在此次回調期間保持穩固,這是投資者所樂見的。

最後,價格震盪指標(PPO)和RSI指標都在下行,但都是從非常高的水平開始的。這是股價突破新高後的正常行爲,意味着該股正在擺脫超買狀態併爲下一次反彈做準備。要想確認從三角形中出現突破,還需要看到動量指標的上升,最好是成交量上升。但就目前而言,這兩項指標的行爲正是投資者在新的看漲趨勢之前所希望看到的。

2、靠實力說話

蘋果不僅僅有漂亮的技術圖表,還有着或許是有史以來最偉大的增長故事之一。蘋果的表現持續超出市場預期,儘管很多利好因素已經反映在市場價格中了,但還有更多利好有待消化。

蘋果於近期公佈了其三季度財報。值得注意的是,儘管該公司的規模超乎想象,但它卻能持續超出市場對其預期。該公司Q3錄得有史以來最大的季度收入,達814億美元,比上年增長36%,超出華爾街729億美元的平均預測;淨利潤爲217.44億美元,同比增長93%;攤薄後每股收益1.30美元,同比增長100%,高於市場預計的1.01美元。

iPhone銷售額爲395.7億美元,同比增長49.78%,佔總營收的近一半。服務業務營收達175億美元,同比增長33%;服務業務利潤率非常高,因此任何增長都能給極大地推高利潤。

不過,蘋果在三季度財報中給出的指引如此模糊,甚至可以說是毫無用處,因此也嚇壞了一些投資者。該公司警告稱,由於長期供應鏈約束預計將對產品銷售造成不利影響,即將到來的第四財季的增長將放緩,預計將實現兩位數增長。尤其是在收入領先的iPhone和iPad領域;其他不利因素還包括外匯收益疲軟,以及服務類別的增長預期放緩,因爲在Q3業績高於正常水平後,需求恢復到疫情前的水平。

市場將該公司的警告視爲負面消息。但分析人士認爲,絕對沒有理由對該公司繼續銷售大量iPhone的能力持謹慎態度,因此這將大力推動服務業務營收,尤其是在今年秋季將推出iPhone 13的情況下。分析人士表示,之前也看到過類似的情況發生,但結局總是更高的營收、更高的利潤和更高的股價。

3、蘋果將面臨什麼?

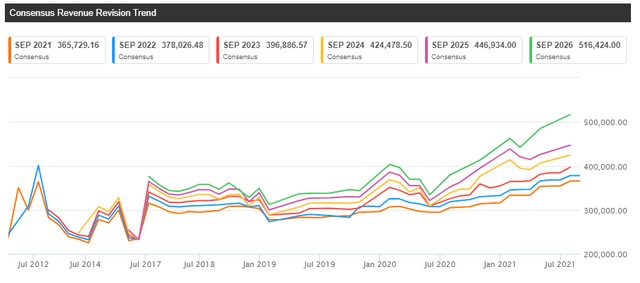

可以看到,自2020年中期以來,蘋果的營收預測一直在上升。像這樣的營收預測是非常利好的,因爲這意味着該公司將繼續跑贏預期,也意味着更多的修正和更高的股價。過去三個月,分析師對營收進行了33次修正,全部33次修正都高於預期。

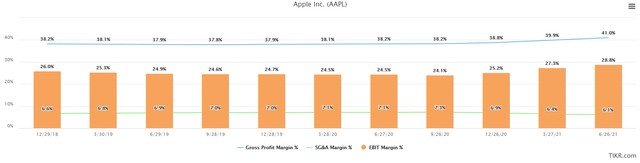

更高的營收固然很好,但如果利潤率能更高,就能形成一個利潤不斷增長的良性循環。這也是正在蘋果身上所看到的。

在過去幾個季度中,蘋果息稅前利潤(EBIT)大幅上升;上年四季度末,息稅前利潤佔營收比例爲24.1%,而如今已接近29%。該公司的服務業營收增長無疑是一大推動力:隨着服務業務營收增長,以及佔總營收份額的增長,沒有理由認爲利潤率增長的趨勢不會持續下去。唯一需要注意的是,像這樣的利潤率大幅擴張可能很難重複。

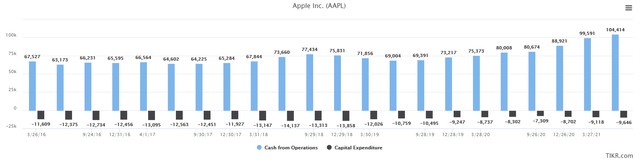

這樣的利潤率增長也爲蘋果提供了難以置信的自由現金流數據。

與幾年前相比,蘋果的資本支出實際上減少了,由於營收和利潤率的提高,該公司的運營現金流得到了極大提升。這也意味着自由現金流的飆升,在最近的12個月裏更是接近1000億美元,並且超越這個數字也只是時間問題,甚至可能在第四季度發生。

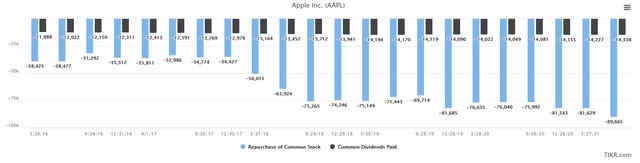

關鍵是,這爲蘋果在如何處理這些現金方面提供了巨大的靈活性。收購是一種選擇,蘋果也進行了一些規模較小的收購,但該公司真正喜歡做的是回購自己的股票。

蘋果在最近的12個月裏回購了近900億美元的股票,再加上每年約140億美元的股息,意味着蘋果每年向股東返還超過1000億美元。這意味着股票數量正在急劇減少,而這具有切實的好處。

該公司股票數量從2012年的2600多萬股下降到如今的1660萬股,隨着每年大約900億美元的股票回購,這個數字將繼續下降。隨着股票數量的下降和盈利的上升,將爲每股收益增加了一些額外的動力;此舉還降低了股息成本,因爲派息的股票減少了。

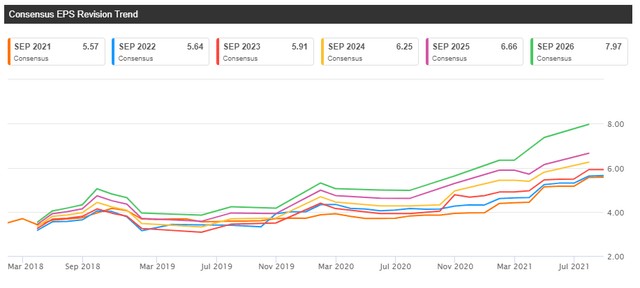

所有這一切的最終結果是這張每股收益修正圖表,它幾乎是最樂觀的。所有曲線都大幅上升,在過去三個月裏,38次修正中所有的修正幅度更高。

4、估值

所有這些利好反映到股價上都不便宜,特別是因爲蘋果股價最近創下了歷史新高。然而,這隻股票現在足夠便宜,而且當它真的從上行三角形模式中突破時,它也不會非常昂貴。

從股價營收比來看,可以看到估值隨着從上行三角形中突破而回升。目前的股價營收比是6.3倍,低於此前7.5倍的峯值。市盈率方面,目前的市盈率爲26.5倍,低於36.6倍的峯值,但也高於過去三年的平均水平。作爲市場的領頭羊,股價一般都不會便宜,蘋果也不例外。如果等待市盈率到18倍或類似水平的時候再來買入該股,那麼可能會永遠等下去。分析人士認爲,該股最終會在突破上行三角形時達到172美元的水平。