本文來自格隆匯專欄:吳曉波,作者:巴九靈

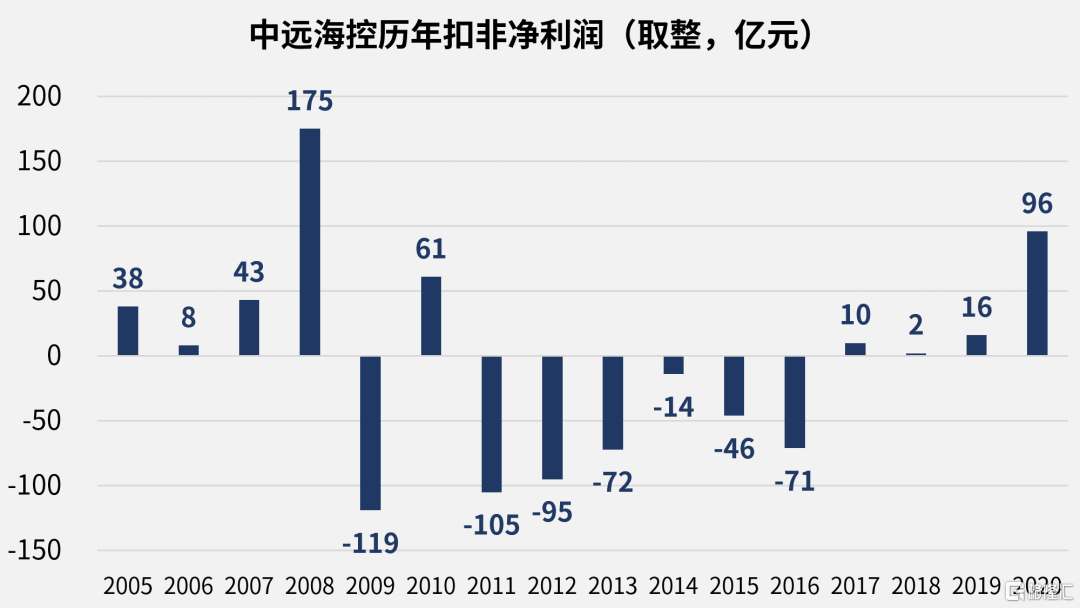

38, 8, 43, 175, -119, 61, -105, -95, -72, -14, -46, -71, 10, 2, 16, 96,(?)

根據以上數字,推測下一個數字是?

別誤會,這串數字不是數字規律推理題,而是中遠海控這家航運公司2005年以來每年的扣非淨利潤。

如你所見,身處週期性行業,中遠海控過去的利潤並不穩定,而我們其實也很難判斷它接下來的利潤會是多少。

根據中遠海控7月初發布的業績預吿,公司今年上半年的淨利潤將達到370.93億元,同比增長32倍。

業績向好,它的股價也從去年低點翻了10倍,還被投資者稱為“海王”(下跌時則被稱為“海狗”)。

隨後,中遠海控發佈公吿,將斥資百億訂造10艘船舶,新增運力15萬標準箱(長度為20英尺的集裝箱是國際標準集裝箱,簡稱TEU,Twenty-feet Equivalent Unit)。

截至2020年底,中遠海控經營的集裝箱船隊規模為536艘、運力超過307萬標準箱,運力規模位列全球第三。

這意味着,不考慮拆解舊船帶來的運力減少情況下,一兩年後,當新船交付,中遠海控的運力規模將比現在增加4.9%。

那麼,中遠海控新增的造船訂單是將雪球越滾越大,還是在航運週期高點擴張,浮盈加倉、一把虧光?

答案或許藏在它以往的經營歷史中。

01

航運業的商業模式説起來很簡單,手裏有船,用船運貨,然後就能收錢。

但深入一些,這門生意就變複雜了。

航運業的需求主要為全球的貿易運輸,這決定了航運業的景氣度與全球宏觀經濟與貿易增速密切相關。另一方面,航運業的供給則是全球各大航運公司擁有的船舶運力。

當船多貨少時,運價下跌;船少貨多時,運價又會上漲。

航運業誕生以來,一直伴隨着運價的週期性漲漲跌跌。刨根問底,它的週期性其實與船舶的使用壽命長有關。

一艘船造出來可以使用20-25年。

航運企業往往因為短期增加的航運需求,或出於擴大市場份額、做大規模衝刺世界500強等目的對造船廠下訂單。

結果一兩年後船造出來,需求卻沒了,於是運價大跌,公司虧損。

接下來的20多年新增的運力始終存在,只有當足夠的船舶被拆解或達到使用壽命而退出市場,運力與需求達成平衡,運價才會再次上漲。

航運業的“坑”,也在於運什麼貨。

航運主要可以分為幹散貨、集裝箱和油運,分別使用不同的船進行運輸。

◎幹散貨船主要運輸大宗幹散貨,如鐵礦石、煤炭、化肥、糧食等,貨物裝入船艙中進行運輸;

◎集裝箱船運輸日常生活用品、輕工業品等,貨物裝入集裝箱中,再把集裝箱整整齊齊地堆在船上;

◎油輪承擔原油成品油的運輸,油通過管道裝入船上的油罐。

三大板塊各有各的供需,船舶也不通用,所以它們對應的週期也不同。

今年上半年,運集裝箱的中遠海控預計淨利潤同比大增32倍,而運油的中遠海能預計淨利潤同比下降79.59%以上。

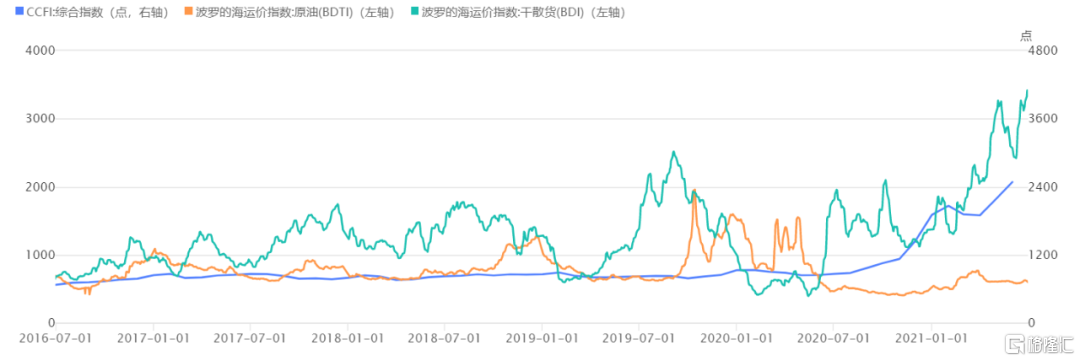

拉長時間看,中國出口集裝箱運價指數CCFI、原油運價指數BDTI、幹散貨運價指數BDI的走勢各不相同。

相對而言,幹散貨運輸的是週期品,客户是淡水河谷這樣的礦業巨頭,航運公司議價能力弱,它的運價上躥下跳得最厲害。

集裝箱運輸的是非週期品,下游客户分散,航運公司議價能力強,運價波幅則沒有那麼大。

而中遠海控歷史上連年虧損,就與航運週期有關。

02

2007年,中遠海控的前身中國遠洋登陸A股,當時的主營業務為集裝箱航運。

為了整合母公司的業務打造資本平台,中國遠洋上市當年便非公開發行股票,吸收了母公司的幹散貨船隊資產。

起初,受益於中國對鐵礦石、糧食進口需求的不斷擴大,幹散貨航運業務看上去是個香餑餑。2007年貢獻收入496億、毛利率40%;2008年收入增至716億、毛利率32%。

2008年,隨着貝爾斯登、雷曼倒閉,全球金融危機爆發,波羅的海乾散貨運價指數(BDI)也於12月5日跌至663點,跌出歷史新低,離當年5月創出的11793點歷史新高僅相差半年。

貨運需求下降時,中國遠洋的船隊規模卻仍在擴張。

2007年,中國遠洋自有+租入的幹散貨船共419艘,總運力接近3300萬載重噸。而他還追加了52艘總運力650萬載重噸的新船訂單。

此後幾年,造船訂單接着下,船繼續租,到2010年,中國遠洋的幹散貨船隊規模達到450艘的峯值,總運力3856萬載重噸。

運力過剩的情況下,中國遠洋的幹散貨航運業務不斷走下坡路。

2009年,幹散貨航運業務收入降至274億元,毛利率跌至5%。最慘的2012年,毛利率達到了-28%。

一虧多年後,2015年,中國遠洋將幹散貨航運業務打包剝離,回售給母公司中遠集團。通過後續對中海集運、東方海外國際的整合、收購,如今,集裝箱航運業務佔比超過95%。

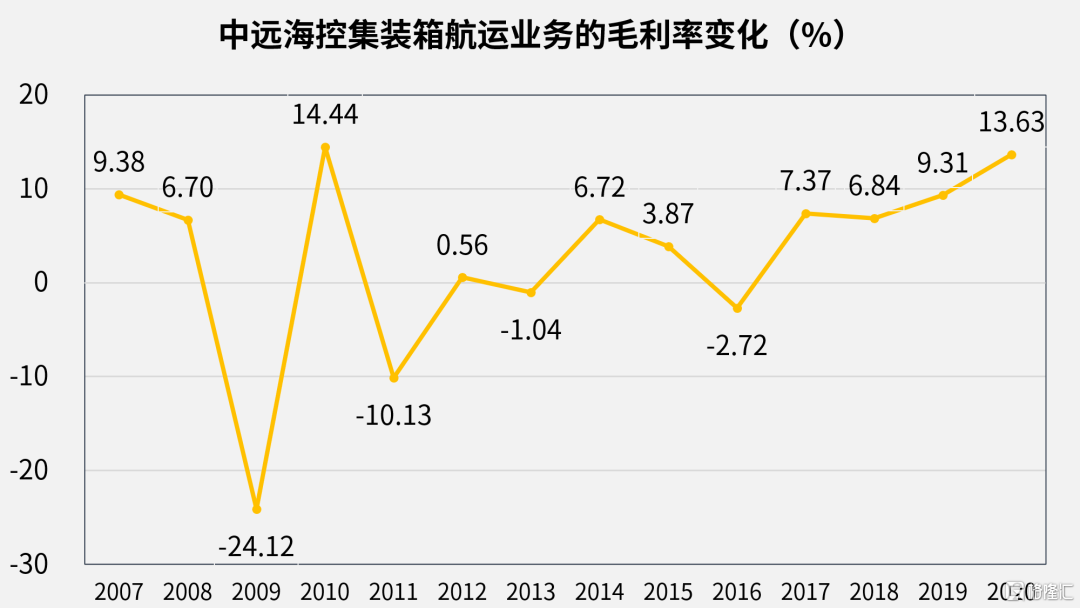

但集裝箱航運業務同樣具有周期性,只是波動相對較小。

原因與行業格局有關。

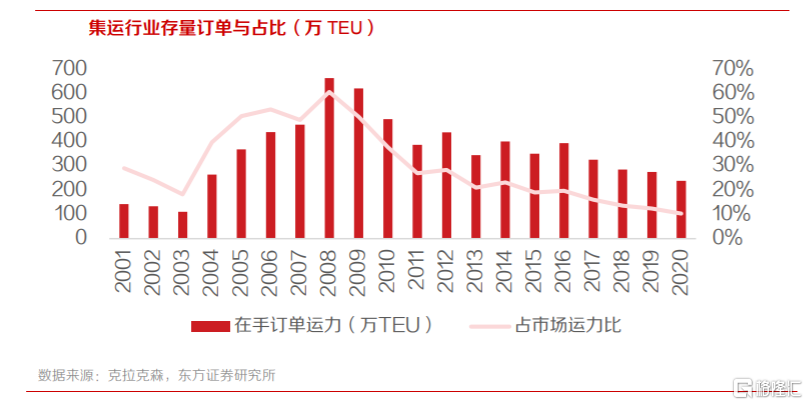

經過洗牌,集運業前十大公司的運力份額佔比從2003年的52%提升至2018年的82%。

牌桌上的“玩家”減少了,造新船搶份額的競爭策略也轉變為盈利優先。

比如,2008年時,集運全行業當年訂造的新船運力佔總運力的60%,如今降至11%,公司們的擴張慾望逐漸減小。

03

但供給的波動減弱了,需求的波動還在。

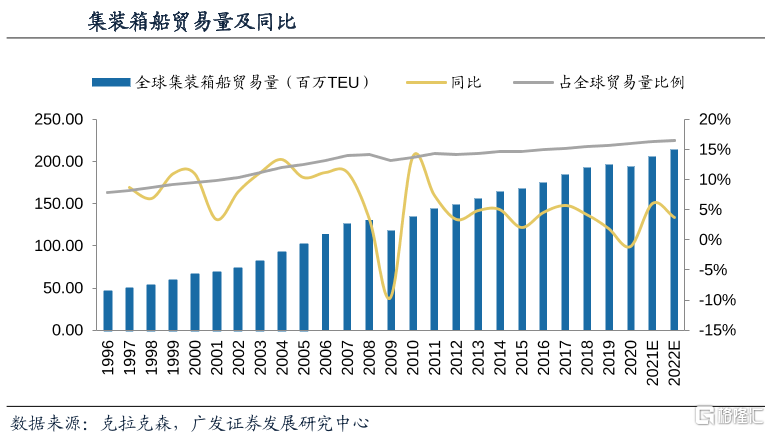

全球經濟下行時,全球集運市場的需求也會下滑。2008年全球經濟危機爆發後,集運市場2009年的需求下滑了9.53%。去年在疫情影響下,全年集裝箱貿易量僅為1.93億TEU,減少了1.9%。

如今,疫情的反覆與貿易摩擦使得需求變動仍是未知數。

股神巴菲特因為集中度提升的邏輯押注航空業,又在去年股價低點認錯離場。

中國有句老話很適合航運業,小心駛得萬年船。