作者 | SuperZ

數據支持 | 勾股大數據(www.gogudata.com)

諾安蔡公子的基金因爲all in半導體而在近期獲得非常好的收益,他的前十大持倉股全是半導體,而其中第一大重倉股(截止至2021年6月30日)爲聖邦股份(300661.SZ),佔10.45%的比例。這隻股到底有什麼來頭值得蔡公子重倉,我們現在就來看看。

一、產業鏈中的位置

我們在之前的報告裏其實反覆提到,半導體在產業鏈上,分爲上遊(材料、設備)、中遊(設計、製造、封測)以及下遊應用。

聖邦公司的主營業務是處於半導體中遊製造中的芯片設計環節,而設計是當前除了上遊的設備公司之外市場最青睞的細分領域,關鍵點在於其下遊的應用是否在高景氣度的賽道裏。

二、公司產品

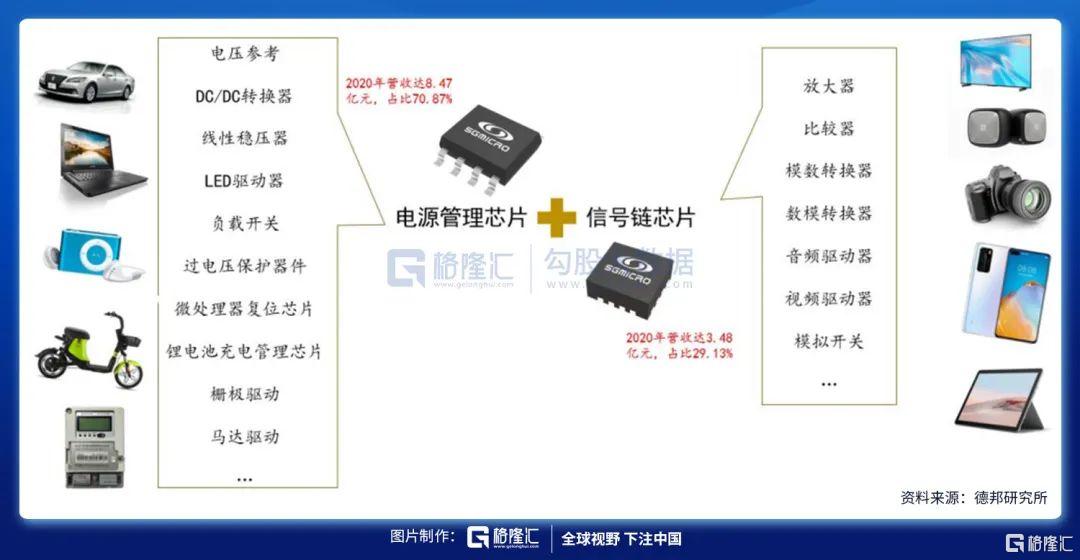

首先來看看公司的產品,主要是模擬芯片(涵蓋信號鏈)和電源管理芯片兩個核心領域,芯片的下遊用於消費電子、通訊設備、工業控制、醫療儀器、汽車電子等領域,並且也在拓展在物聯網、新能源、AIoT、智能製造、5G通訊等領域。

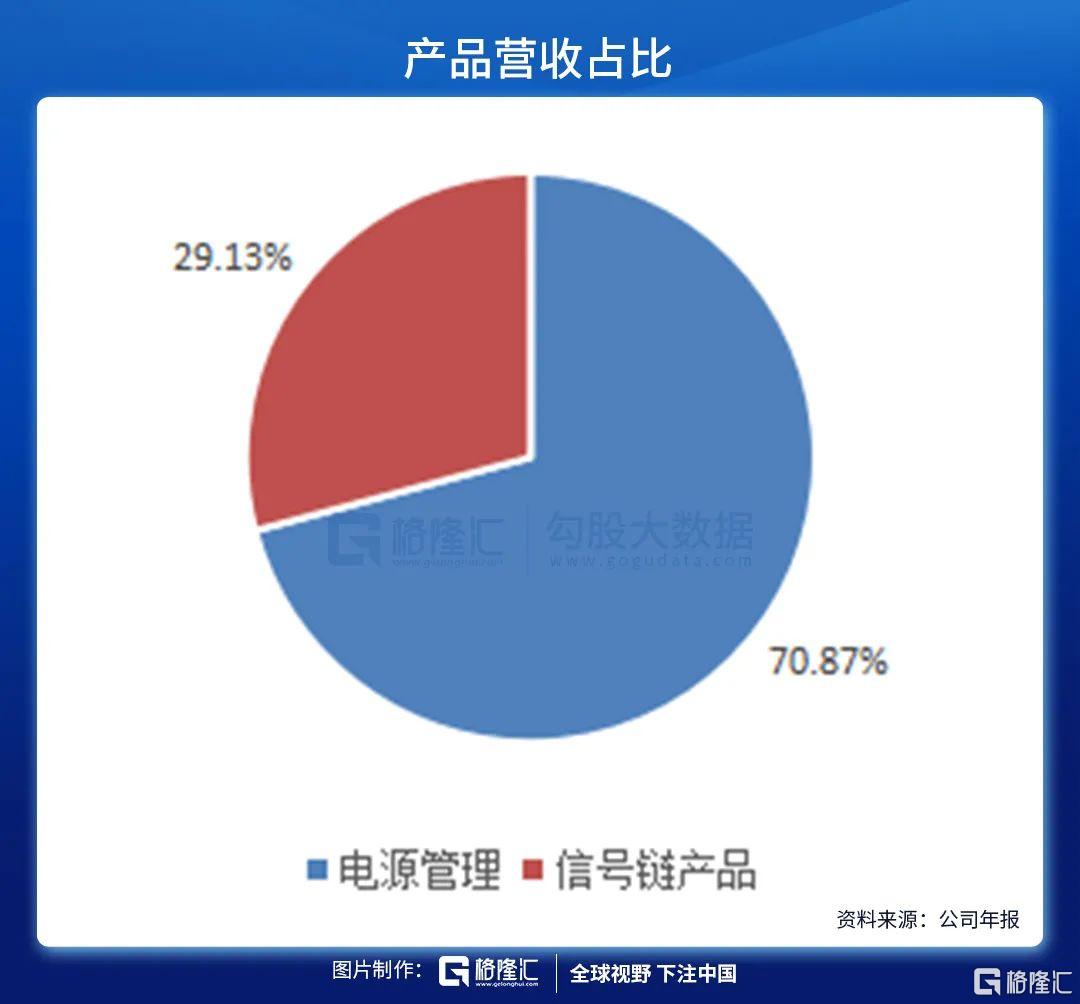

公司的主營業務是模擬芯片的設計,涵蓋涵蓋信號鏈和電源管理芯片這兩個領域裏,其中電源管理佔比70.87%,信號鏈產品佔比29.13%。到具體的產品的話,可以分爲25大類,超過1600多種產品,因此我們主要從涵蓋信號鏈和電源管理芯片這兩個大類來展開討論。

三、模擬芯片的市場空間

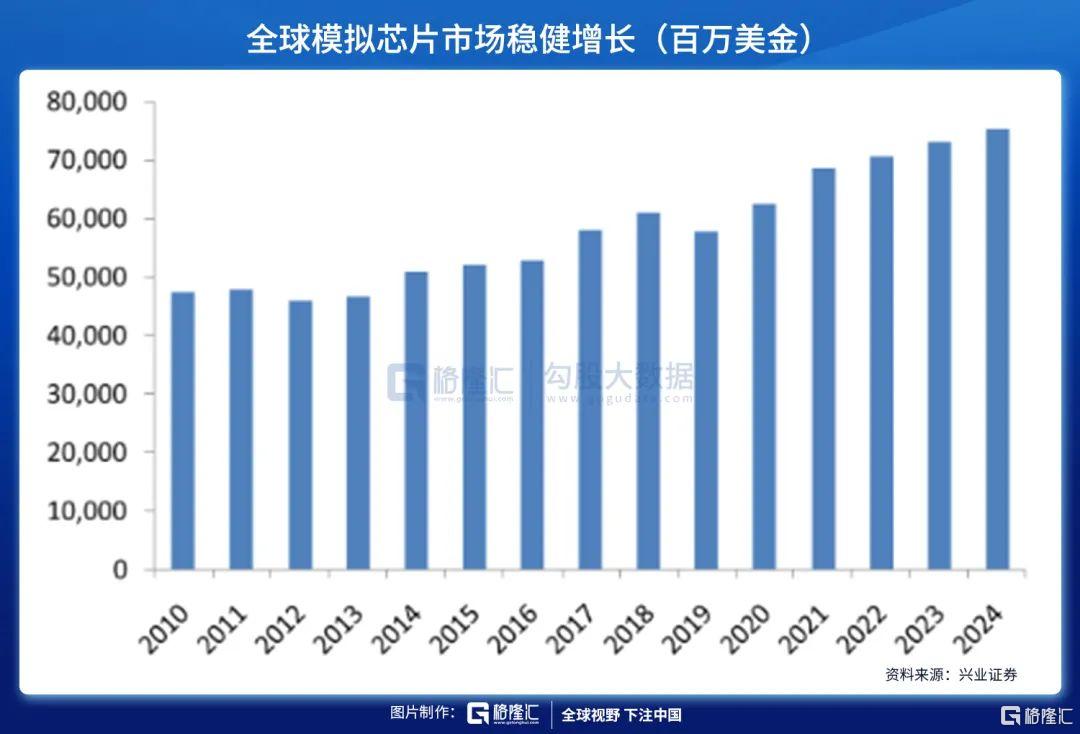

當前全球對模擬芯片的需求量非常大,超過600億美元的市場,並且未來每年都將保持穩定的增長。

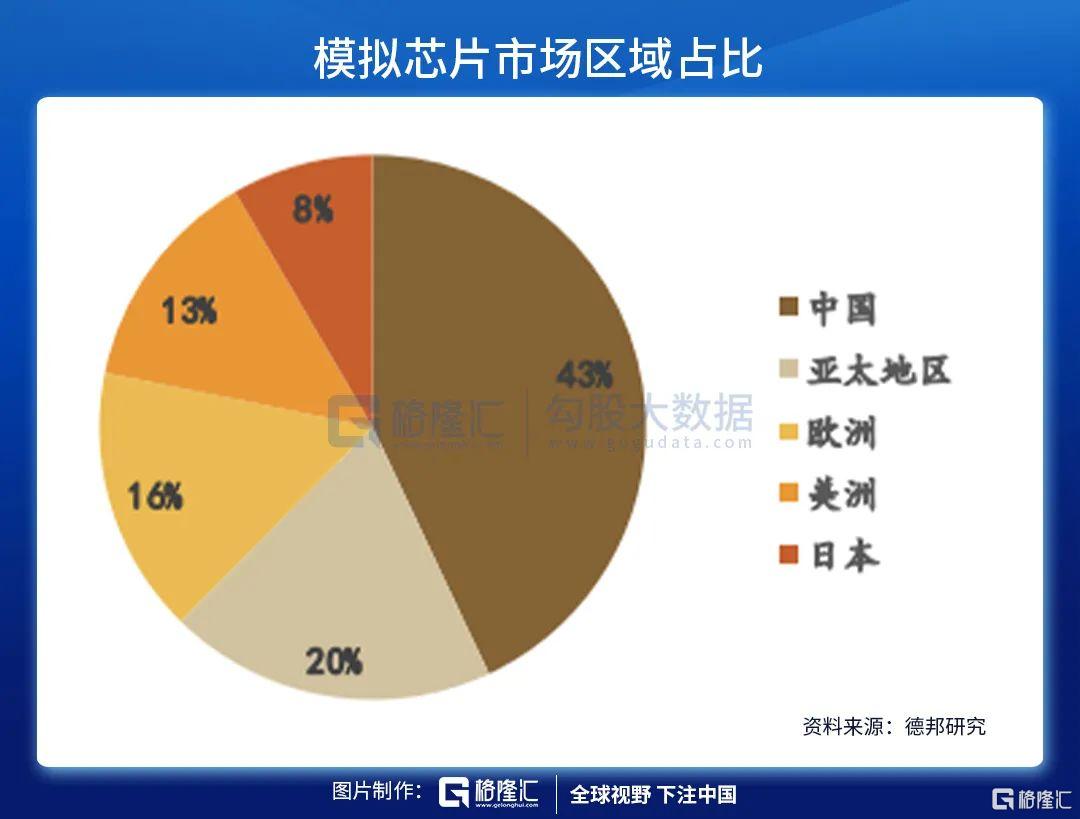

而中國是全球最大的應用市場,佔比高達43%。

近些年由於全球家電、手機、PC以及其他智能硬件的供應鏈都集中在中國,市場對於模擬芯片的需求又爆發式的增長。

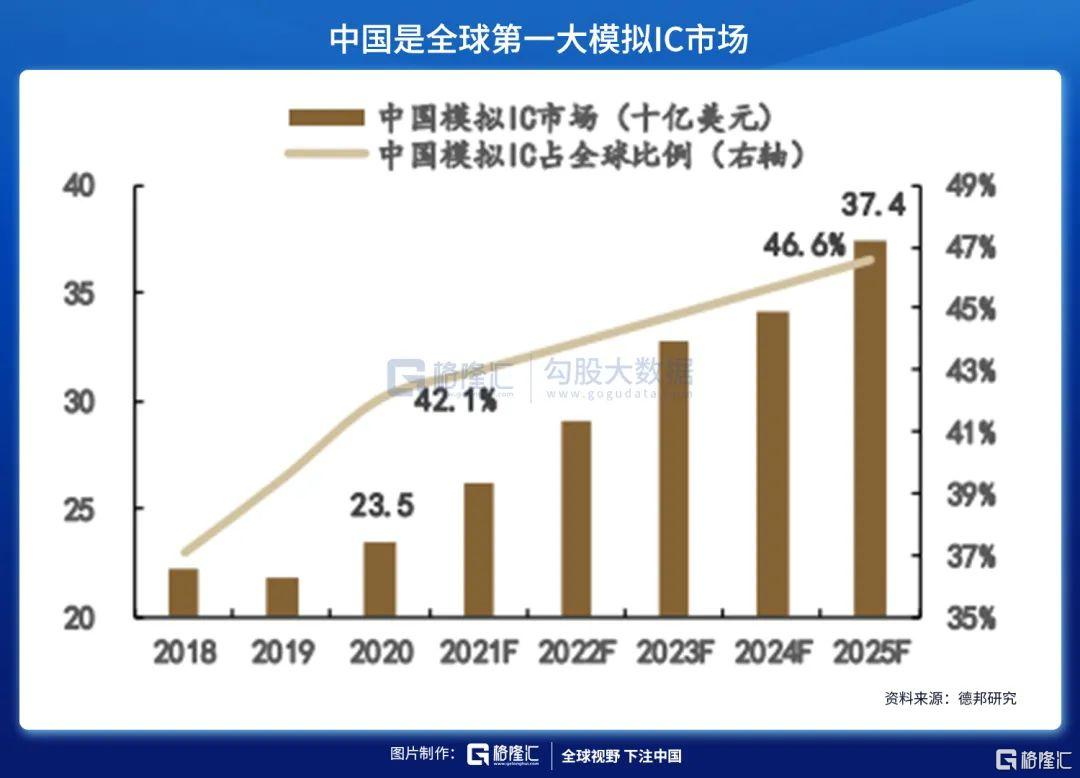

2020國內模擬市場爲235億美元,佔全球模擬IC市場的42.1%;預計到2025年,國內模擬芯片的市場規模將增長到374億美元,複合增速達到9.73%,在全球的份額中也將提升到46.6%。

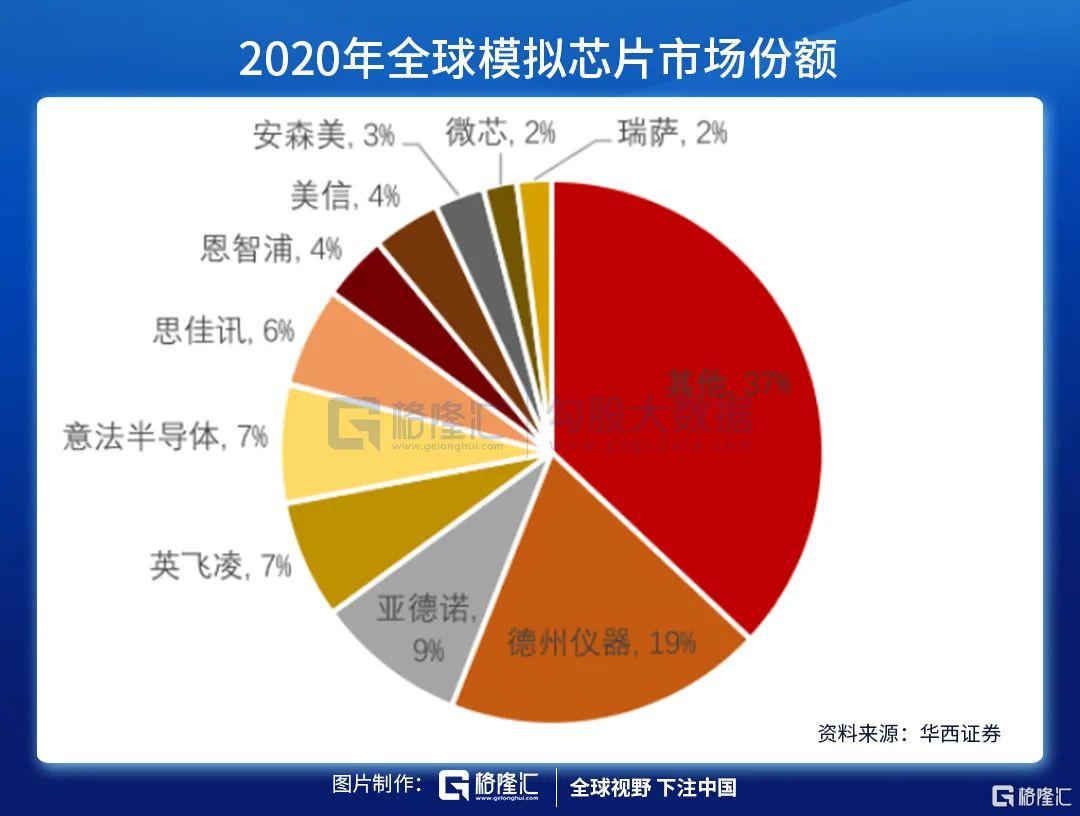

雖然全球的市場那麼大,但是基本上模擬芯片的供應商都是以海外的企業爲主,全球前十大廠商全是歐美和日本的廠商,CR10佔據了超過60%的市場份額。

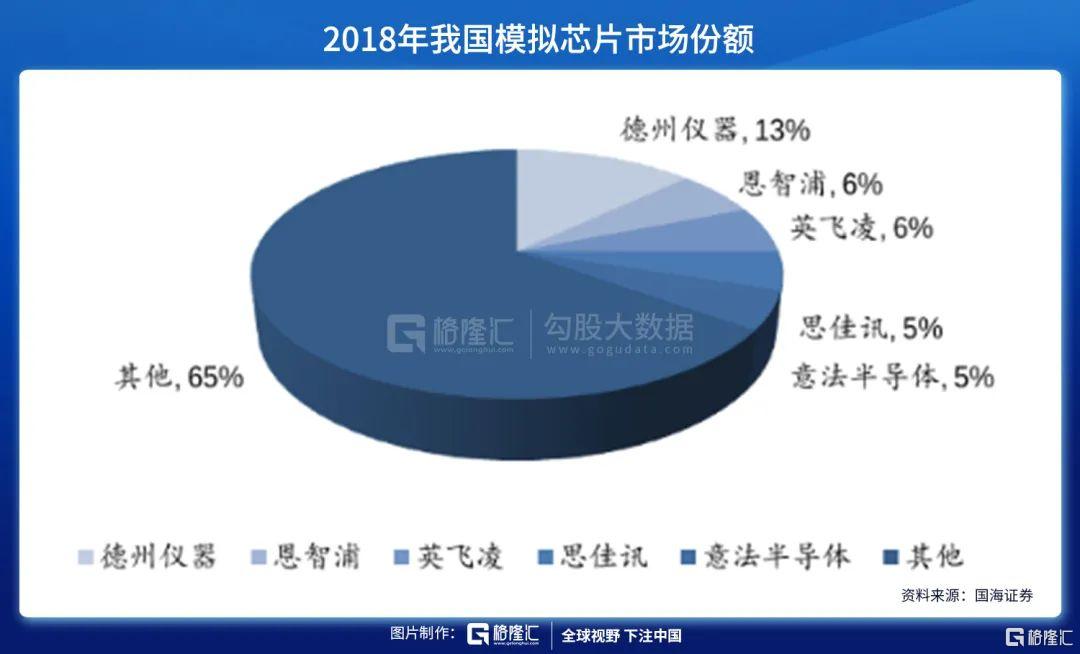

而國內的市場,也基本是由國外的企業佔據,CR5佔據了35%的份額。

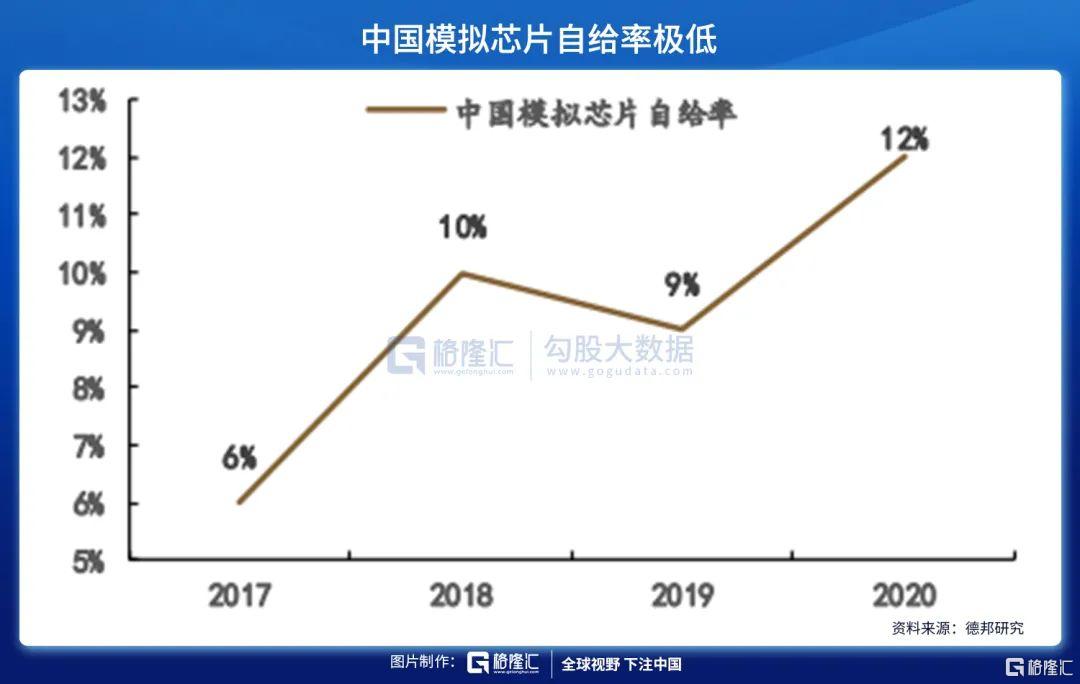

目前在模擬芯片這部分的國產化率還非常低,2020年僅有12%。而中國整個模擬芯片的市場高達235億美元,這對於國產的芯片廠商來說,是非常大的市場空間——超過200億美元。

並且,這並不是遙不可及的事,2015年推出的《中國製造2025》中設定的明確目標:在2020年集成IC設計自給率達到40%,2025年達到70%,有着極大的差距。如果2025年我國模擬IC自給率能到達30%,則相應市場空間高達112.2億美元,2021-2025年複合年均增速達31.8%。

四、聖邦的優勢

模擬芯片主要採用成熟製程,一般使用6寸、8寸晶圓,國內的技術和產能是足以滿足生產需要的。在缺芯的背景下,國產化已經開始落地,比如上汽等國產車已經開始推進整車芯片國產化的進程。

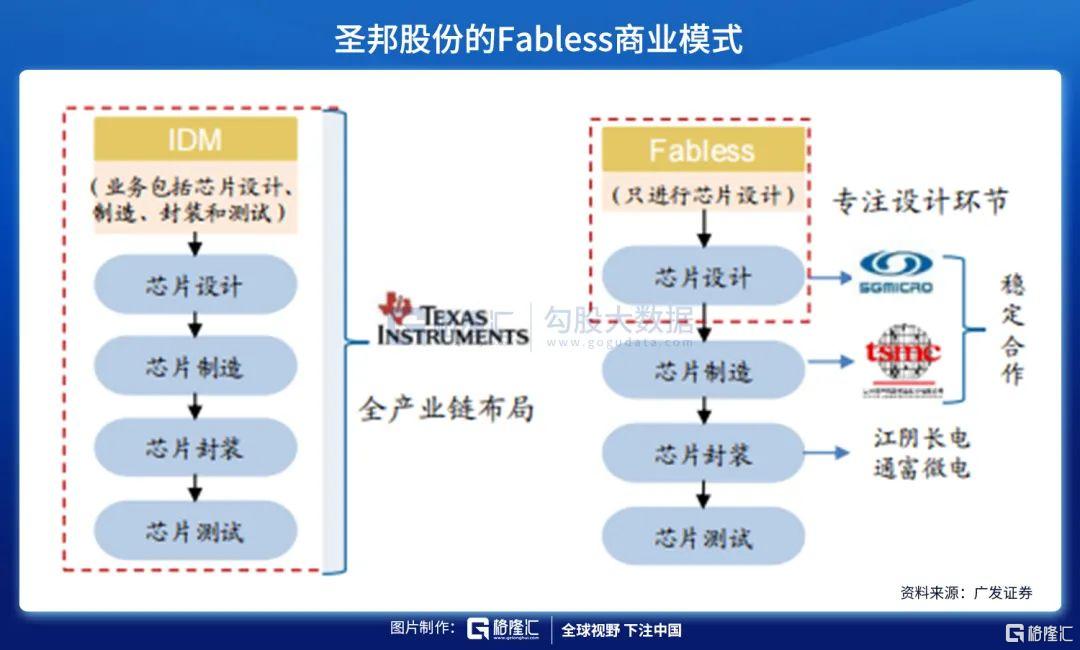

我們在前面提到,聖邦是一個Fabless的企業,設計公司一般分爲兩類:

(1)fabless,即主要負責設計、開發、銷售等環節,製造環節交由中遊的晶圓廠完成;

(2)IDM,即把設計、製造、封測、銷售等幾乎所有環節都由自己完成了。

聖邦是一個Fabless的設計公司,其晶圓代工廠主要是臺積電,封測服務商包括長電科技、富通微電和成都宇新。

接下來看看公司自身具備的優勢:

(1)產能穩定

憑藉多年來的穩定合作,聖邦在上遊供應鏈企業(主要是臺積電)內樹立了良好的口碑和信譽,目前已經基本形成前置性留片、優先供給聖邦的產能格局。

(2)持續高研發投入和外延併購打造技術壁壘

另外,其核心競爭力來自於芯片的設計能力上,在這一點上,雖然跟全球龍頭企業還有一定的差距,但相較於國內的競爭對手來說,聖邦的優勢還比較明顯。

聖邦研發投入營收佔比高達16.6%,佔比已經高於全球模擬芯片龍頭德州儀器;並且公司的研發人員佔比員工總人數比例超過70%,高研發投入奠定了公司在國內的技術能力。

除了自己研發外,公司還通過外延併購來提升自己的技術能力和擴大業務覆蓋範圍,如2019年完成對鈺泰半導體的全部股權,進入了TWS、5G、IoT等領域的電源管理業務;在2020年11月和2021年3月,分別實現了對蘇州青新方78.47%股權和上海方泰電子的收購,拓寬了公司在集成式DC-DC產品、數字隔離器、音頻放大器等領域的產品佈局,獲得了有經驗的成熟研發團隊、潛在供應商和客戶。

(3)下遊客戶分散,具備較強的議價能力

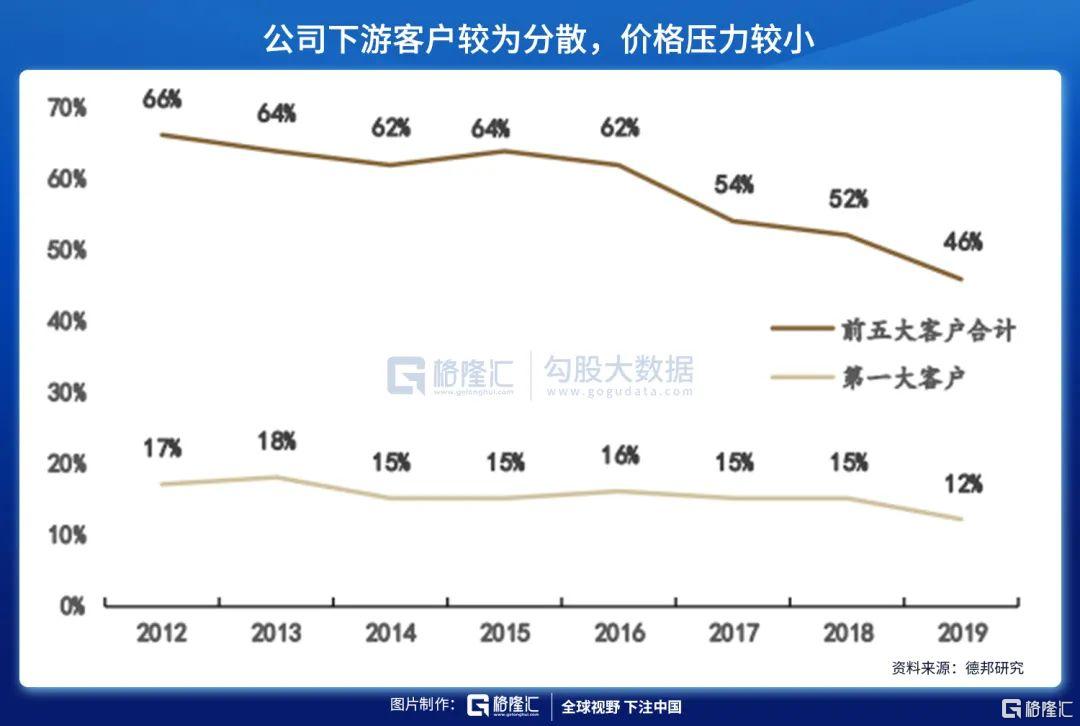

聖邦的主要是靠經銷商拓展下遊的客戶,其終端客戶的集中度較低,並且有持續下降的趨勢,具體如下圖:

在市場景氣度持續向好、產能緊缺的情況下,晶圓代工廠存在漲價的可能,對於設計廠商來說,如果不能把價格傳導給客戶的話,在毛利率上會面臨極大的壓力。

而由於芯片的特性決定了下遊客戶本身更換供應商的成本較大,因此聖邦下遊的客戶具備較強的粘性;並且由於聖邦的下遊客戶分散,公司對他們是有較強的議價能力的。

目前公司還在積極拓展新的產線,面向更多領域的業務,預計在接下來的1-2年內會迎來新一輪的品類拓展,成爲一個典型的大而全的模擬芯片設計企業。

五、估值空間

聖邦在這個領域的市場地位,已經是國內的龍頭代表了,但其在國內的市場份額也只有0.74%,公司最大的機會,就是在《中國製造2025》這個政策下將迎來極佳的發展機遇。

自去年由於疫情帶來在供給端的困難,如原材料緊缺、運輸困難等,以及去年以來自然災害嚴重(美國德州暴雪、德國大面積停電、日本瑞薩火災、臺灣乾旱等),這就給了國內的半導體企業極佳的超車機會。

德邦研究預測公司21-23年的營收分別爲17.77/23.36/29.54億元,歸母淨利潤爲4.52/5.96/7.90億元,對應PE爲143x/109x/82x。

公司的估值不算低,但考慮到公司所處的賽道市場空間極大,未來是存在加速的可能的。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作爲實際操作建議,交易風險自擔。