截至今日收盤,中國石油跌0.8%。

港股石油板塊也是一片綠,中海油跌1.75%、中石化跌2.7%,中國石油股份大跌3.6%。

2月初到6月底,中國石油累計大漲33%。“鐵樹開花”,但不長久。7月以來,中國石油累計跌超10%。

石油股大跌,主要與原油價格有關。昨夜,WTI 8月原油期貨一度下跌8.3%,收跌7.5%,錄得2020年9月以來的最大單日百分比跌幅,收報66.42美元/桶;布倫特9月原油期貨結算跌6.75%,報68.62美元/桶。

今年上半年,WTI原油期貨是全球表現最好的大類資產。6月末一度衝上77美元,創下80個月新高,和去年低點相比上漲近4倍。油價的大漲,也讓“三桶油”股價為之一振。

但原油是典型的週期性行業,上半年的大漲和如今的大跌,內在邏輯是一致的。並且從這個邏輯來看,這一輪原油的大跌才剛剛開始。

1 油價漲跌邏輯

原油價格與供需雙方變化息息相關。去年下半年到今年上半年原油之所以表現突出,供需錯配導致的偏緊是重要原因。

需求方面,疫情主導下的全球經濟形勢成為了關鍵。2020年初,疫情肆虐導致全球經濟衰退,石油需求減少,油價從2019年12月的61美元一路跌至2020年3月的史上首次負值。

之後,一方面在疫苗逐漸普及,和各國激進的貨幣、財政等政策刺激之下,以歐美為首的發達國家經濟形勢呈現了強勢復甦的勢頭;另一方面,國際跨境旅行受到限制,這導致道路交通流量、航空流量更多,需要消耗更多的燃油。

需求恢復不一定會導致油價上升,供給方面的限制也是關鍵。

石油生產國遍佈全球各地,比如俄羅斯、美國,以及中東地區的沙特和阿聯酋。所以各個國家成立了石油輸出國組織,簡稱“歐佩克”。

歐佩克的宗旨是維持國際石油市場價格穩定,確保石油生產國獲得穩定收入。簡單來説, 就是用控制產量的方式將油價穩定在某個平衡區間內,實現所有成員的利益最大化。

2020年二季度,OPEC+連續達成了歷史上最大的減產協議,並對減產規模進行了延長,穩住了不斷下跌的油價。

另一方面,供需偏緊為石油商品屬性的價格上漲提供了條件,全球流動性的泛濫和充沛則推升了石油金融屬性的溢價。

美聯儲的史詩級大放水造就了流動性氾濫,當前流通的美元,有三分之一是過去14個月印出來的。從美聯儲資產負債表可以看出,今年3月還是4.3萬億美元,時至今日已經超過8萬億美元。

流動性瘋狂湧入股市、房地產、甚至數字貨幣等風險資產中,大幅推高了比特幣和美國房價。當然也有一部分流動性湧入了大宗商品。

瞭解了原油之所以大漲的邏輯,再來解釋它昨日的大跌就簡單得多了。

2 後市怎麼看?

需求方面,全球大部分地區經濟持續復甦,石油市場基本面不斷改善。但需求改善的預期已經在這輪原因大漲中充分反應。

並且,近日德爾塔變異毒株快速蔓延,美國7月15日新增確診病例超過3.3萬例,單日新增病例達到5月中旬以來最高值。變種病毒在美國、歐洲和巴西、日本等許多地區的傳播,使全球經濟復甦的確定性又蒙上了一層陰影。

供給方面,7月18日,歐佩克+會議達成石油增產協議。成員國的部長們18日同意從8月開始上調石油供應40萬桶/日。

供需缺口得到彌補,是刺激這輪油價急跌的直接原因。

另外從宏觀方面來看,全球貨幣流動性即將轉向,是預測原油後市走向的重要參考因素。

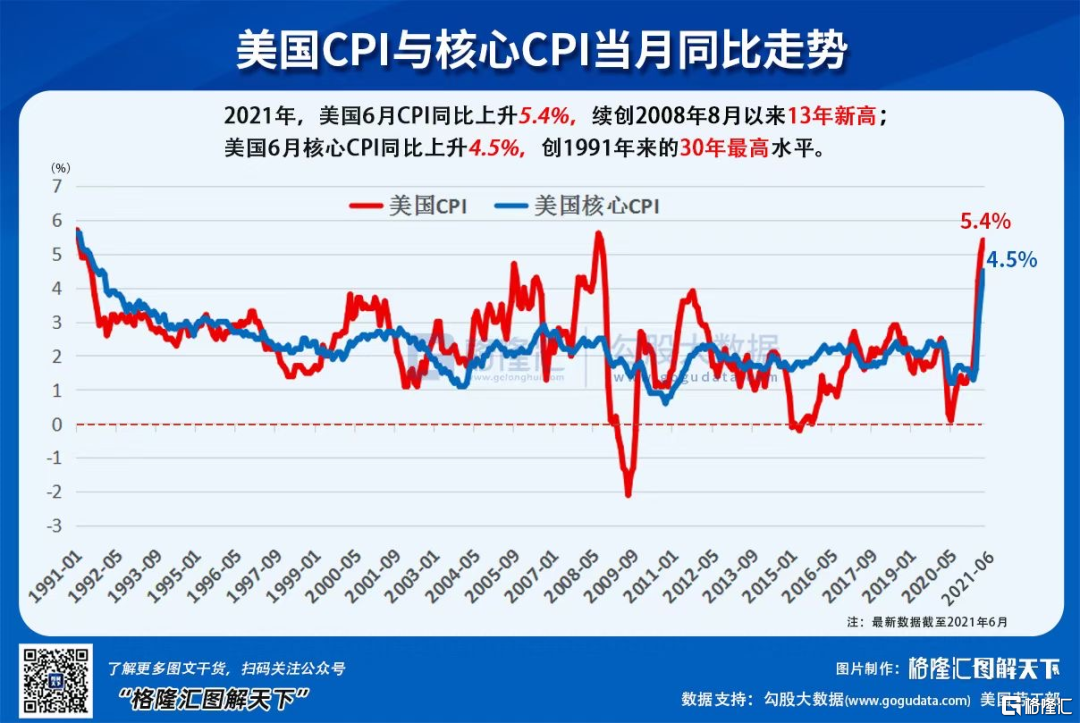

6月份數據顯示,美國CPI達到十三年新高的5.4%,核心CPI更是三十年新高的4.5%。市場與美聯儲都低估了美國經濟復甦的力度,更嚴重低估了美國通脹的上行風險。

實際上,早在6月17日,美聯儲議息會議已經開始明顯傳達鷹派的信號。原因是5月份,美國的通貨膨脹率已經達到CPI 5%、PPI 6%,遠超衡量宏觀經濟健康程度的標準2%。

部分美聯儲官員公開表示,美國通脹率預期將在相當一段時間內繼續維持並持續上升。因此,不出意外,美聯儲的退出動作會大幅提前,市場預期氾濫的美元收緊將要到來。

目前,除了美國外,全球多家央行開始或計劃撤回緊急刺激措施,逐漸從達到峯值的支持政策中退出,各國政策制定開始分化。其中,英國、加拿大、挪威、瑞典、韓國、新西蘭等國的央行都在草擬退出計劃。

另外,俄羅斯、巴西、匈牙利、捷克、墨西哥等央行已經採取加息的動作。世界各國央行會開始紛紛調轉貨幣方向,開始加息,並不是因為世界經濟復甦有多強勢,而只是因為當前全球通脹正在失控。

美國的通脹壓力繼續大幅上升,美聯儲的收緊明顯看得見的已在路上了。

一旦美元貨幣政策轉向,全球風險資產都會受到打擊,今日比特幣已經跌破3萬美元,原油等大宗商品的下跌自然也在情理之中。

3 結語

目前,市場上仍然存在不少看多原油的聲音。他們的理由是,即便歐佩克+同意增加石油產量,還是難以扭轉原油供應趨緊的局面。

根據EIA最新報吿,隨着災後重建的進行,全球石油需求量將在2021年日均增長533萬桶,達到 1.006 億桶/日,回到疫情前的水平。分季度來看,2021年三季度全球需求環比增量預期為340萬桶/日,四季度全球需求環比增量分別為130萬桶/日。

而本次OPEC+達成的共識,是8月增產40萬桶/日。這一產量調節十分有限,並不能改變二季度的原油去庫存趨勢。

但是,一方面OPEC+會議確定了清晰的增產路徑,將從8月的40萬桶/日開始,直到完全恢復580萬桶/日的主動減產量。

另一方面,庫存拐點並不和價格拐點精確對應。前期油價的高位已經消化了大量了市場對於原油供需錯配的預期,因此在原有增產預期下,油價繼續維持增長的可能性不大。

再加上對美聯儲收水的預期,當前大概可以判斷:原油的牛市基本已經觸頂,今天的大跌只是個開始,油價在未來一段時間內或將繼續震盪走低。