近日,碧桂園服務控股有限公司(06098.HK)和藍光嘉寶服務(02606.HK)聯合公吿稱,藍光嘉寶服務股東會高比例通過了藍光嘉寶H股的除牌決議,並公佈要約的有效接納結果。

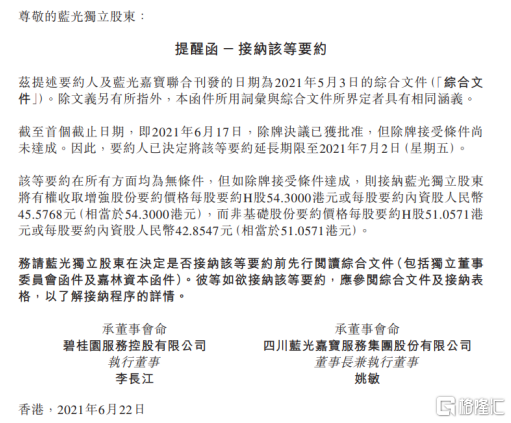

公吿顯示,2021年6月17日,已實現2965.56萬股H股的有效接納,分別約佔藍光嘉寶服務H股獨立股東所持H股、已發行H股及已發行股份的58.18%、16.76%及16.65%,但尚未達到除牌接受條件中90%有效接納比例指標,除牌接受條件未達成。因此,要約人碧桂園香港控股(碧桂園服務子公司)決定將該要約延後至2021年7月2日。

根據聯交所披露,藍光嘉寶服務股東接納要約反應積極。截至6月24日碧桂園香港控股所持藍光嘉寶服務H股已經達到163,850,128股,相當於收到H股獨立股東74%有效接納,相對6月17日的58%有效接納進展快速,距離除牌條件要求的90%目標越來越近。

由此看,隨着私有化進程進入收尾階段,這或是藍光嘉寶H股獨立股東接納要約方案,實現利益最大化的關鍵時刻。

一、溢價合理 私有化進程的最後關頭

2021年6月17日,藍光嘉寶服務舉行了2021年第三次臨時股東大會及2021年第二次H股類別股東大會,會上“自願撤銷藍光嘉寶服務H股上市地位”的特別決議案均獲得超過參與投票數92%的贊成票,有關動議獲得通過。

從大會上有超過70%的藍光嘉寶服務H股獨立股東參與投票可以看出,藍光嘉寶服務股東對本次大會投票的重視度,而高投票通過率則體現了股東對有關特別決議案的認可,由此可見順利完成私有化是大概率事件,也是大勢所趨。

從私有化退市進程上看,有兩個條件是必須要被滿足的。其一是私有化提案獲股東大會通過,據公吿可知,此前大會已表決通過關於H股退市的特別決議,因此第一個條件已經被滿足;其二是在第一個條件的基礎上於截止期限前有不低於90%的H股獨立股東接納了要約,而目前正處於這一關鍵進城之中。

在這一進程中,若藍光嘉寶服務H股獨立股東選擇接納要約,亦是獲利的最佳時機。

第一,可以變現流動性有限的投資以換取現金。藍光嘉寶服務股票當前的流動性已較差,此時變現是最佳選擇,資金亦可做更多其他投資;

第二,每股54.30港元的增強股份要約價格吸引,較H股2月23日暫停買賣前最後連續30個完整交易日的平均收市價(HK$37.00)有46.76%溢價,這個價格可謂是非常具有吸引力的價格,溢價非常合理;

第三,在碧桂園香港控股成為擁有超過70%股權的大股東後,由其他第三方再次發起要約收購給獨立股東退出的機會不大,未來其他要約出現的可能性極低的局面。

此外,近期國際權威性的第三方機構股東投票顧問機構ISS及Glass Lewis發佈報吿,指要約價格合理。經獨立財務顧問嘉林資本評估,要約價格的隱含市盈率和市賬率在可比公司的估值範圍內,最後交易日溢價和30天溢價與此前私有化交易中的溢價相比也是處於相似水準。

需要注意的是,考慮到如果發生了截止期限之後不滿足90%的接納要約的情況,屆時尚未完成接納要約的H股獨立股東,或再難有以目前的高溢價套現的機會了。

二、強強聯合 多方共贏

2021年以來,隨着行業政策迎來多重利好,物業管理行業正迎來“黃金時代”,各大物管企業也按下收併購的快進鍵。除碧桂園服務外,華潤萬象生活、雅生活服務、融創服務等大型品牌物業企業都在藉助資本優勢,通過收購存量物業公司複製物業管理經營,直接實現管理面積規模的擴大。

因此從公司長遠發展的角度出發,物管企業通過收併購不斷提高集中度和影響力是行業新局面下的必然選擇,頭部企業無論是業績增速表現或是未來發展,都更容易獲得市場青睞。

從藍光嘉寶服務基本面上看,截止2020年底,集團的合約面積已經達到約2.1億平方米。在管建築面積約1.3億平方米,其中來自第三方開發商的佔比超過70%。2020年實現營業收入27.3億元,同比增加30.2%,但淨利潤卻只同比增加了23.8%。可見,高速擴張之下,利潤增速並未跟上市場的高預期,且與其他上市同行的高增速相比,業績顯得遜色許多。

此外,上市後藍光嘉寶服務的股價也是表現大不如意。2019年10月18日,藍光嘉寶服務上市首日較37港元的發行價上漲了15%,此後股價猶如過山車般來回大幅波動,還一度跌破發行價。

自2020年8月高點至12月低點,藍光嘉寶服務最大跌幅超50%,股價已遭腰斬。而2021年以來股價的大幅拉漲,則主要是由於碧桂園服務的併購計劃和基於私有化成功帶來的市場預期。因此,一旦此次私有化不能完成,股價極有可能回到最初的原點。

(來源:富途行情)

而藍光嘉寶服務若順利私有化,在碧桂園服務生態的支持下,不僅可實現進一步的規模化發展,增加多元收入,同時還可以通過科技賦能及管理密度的提升減少管理成本,提高運營效益。

這次私有化,不管對碧桂園服務,對藍光嘉寶服務本身,或是對藍光嘉寶服務H股的各位獨立股東來説,都是一個多方共贏的結果,而這需要廣大股東的共同支持。如果股東看好藍光嘉寶服務的發展,那麼首選策略應該是順應行業趨勢,支持此次私有化,後續再去把握碧桂園服務的長期發展機會。

總的看來,這一次收購對藍光嘉寶服務的獨立股東而言,選擇接納要約,是一次絕佳的兑現盈利的機會,也是目前最優的選擇。

因此,持電子股票的股東應儘快與股票託管機構聯絡,而持有紙質股票的股東也可將填妥及簽署的接納表格及時送達股份過户登記處,確保有效接納要約。