本文來自:半導體行業觀察

在半導體全球供應鏈充滿不確定性的情況下,日本開啓“半導體復興”戰略,將重振本國半導體行業提上日程。

近年來,高度垂直分化的趨勢令全球半導體產業開始重塑,2020年疫情引發的供應鏈波動和缺芯潮讓各國都意識到了問題的嚴重性,進一步加快了對半導體產業的強化進度。歐盟委員會希望2030年歐洲在全球半導體生產中的份額翻倍至20%;美國也召開數次芯片峯會,計劃爲芯片製造行業發展提供一系列資金和政策支持...

另一邊,日本在推動本國芯片製造上同樣蠢蠢欲動。

臺積電作爲全球最大的晶圓製造廠,自然成爲了各方重點籠絡的對象。今年2月,臺積電宣佈投資不超過1.86億美元在日本開設子公司以擴展3D IC的研究。

臺積電的到來,無疑會重振日本半導體產業士氣。因此,日本方面在對臺積電的補貼上也毫不吝嗇。爲了吸引臺積電到日本建廠,日本經濟產業省宣佈將投資370億日元(約21.4億元人民幣)支持臺積電在日本設立研發中心,日本政府會支付其中一半資金。隨着日本補貼政策的確定,臺積電在日本的3D IC材料研發中心的建設將會加速,預計測試產線將於今年下半年開始進行整備,到2022年正式進行研究開發工作。

近日,日經新聞又傳來消息,隨着該計劃的開展,包括旭化成、IBIDEN、JSP等在內的20家日本半導體行業供應商將與臺積電展開合作,希望藉此重建日本半導體的競爭力。

日本重拾昔日輝煌

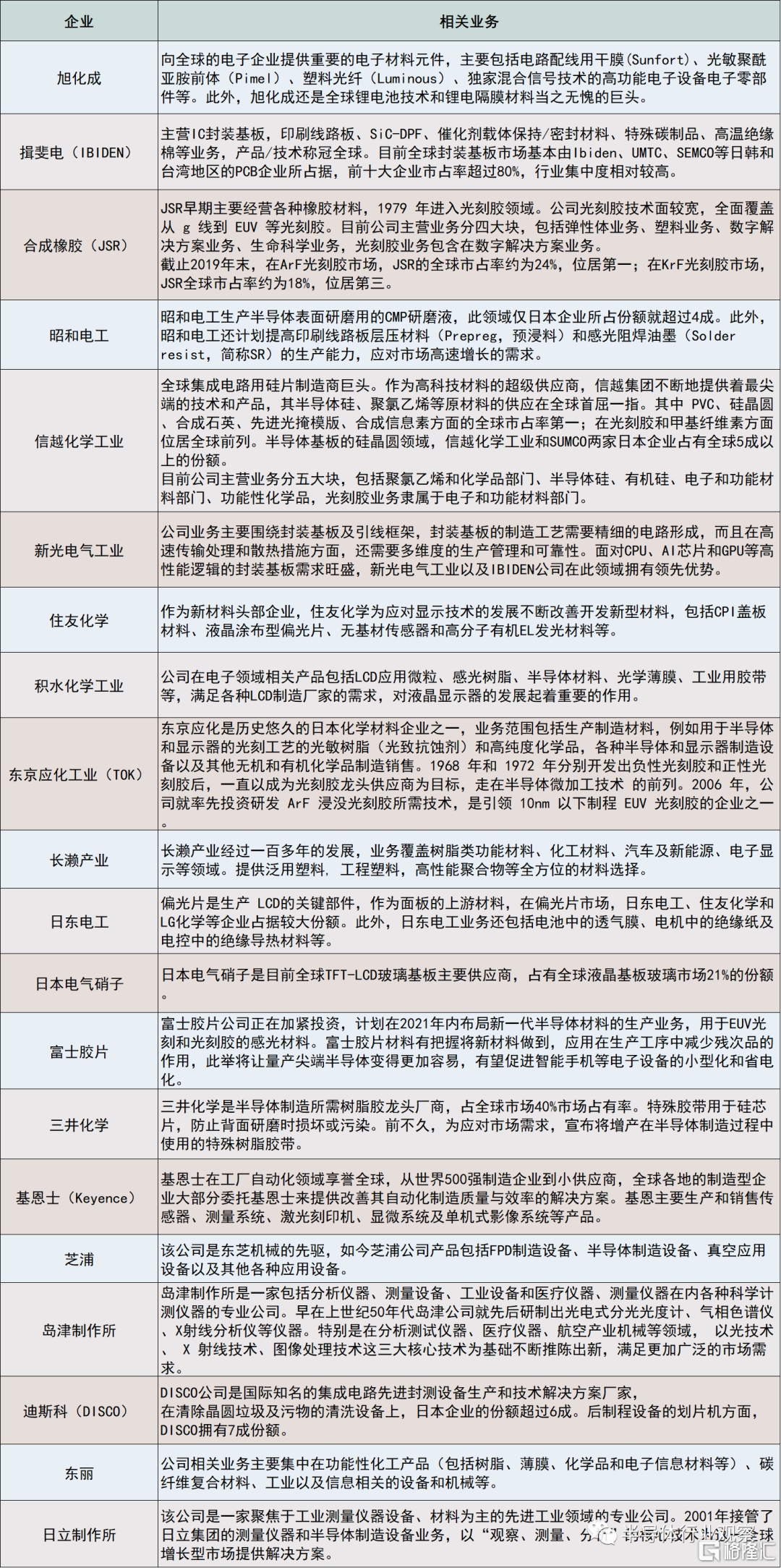

我們先來看看這20家企業,瞭解一下這些日本半導體界的“隱形冠軍們”。

與臺積電合作的20家日企及相關業務

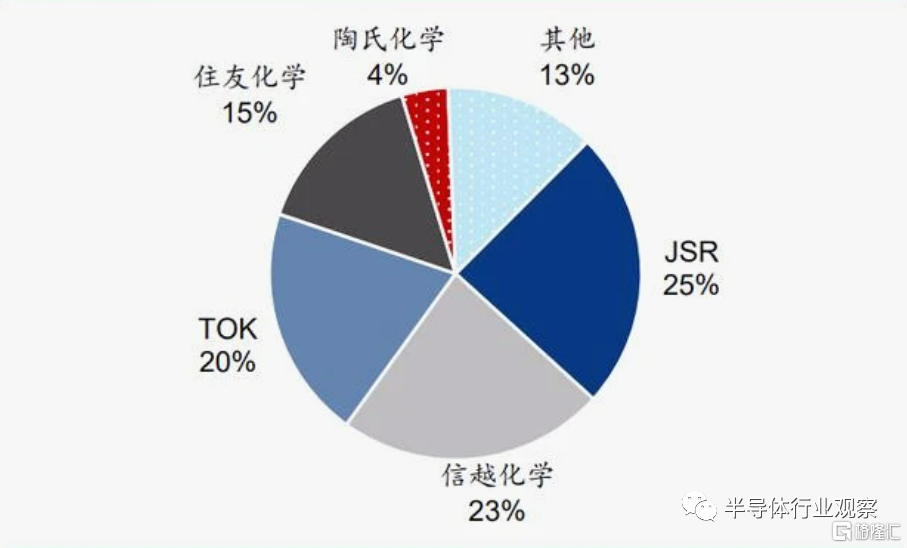

根據上圖梳理能夠看到,上述企業在基板、光刻膠、材料、設備等領域存在優勢。日經中文網數據顯示,在作爲半導體基板的硅晶圓領域,信越化學和SUMCO兩家日本企業佔有全球5成以上的份額;在集成電路生產不可或缺的光刻膠部分,JSR及信越化學在內的日本企業所佔份額達到9成。昭和電工等企業發力的半導體表面研磨用的CMP研磨液,僅日本企業所佔的份額就超過4成。

日企在晶圓及光刻膠等材料領域市場份額

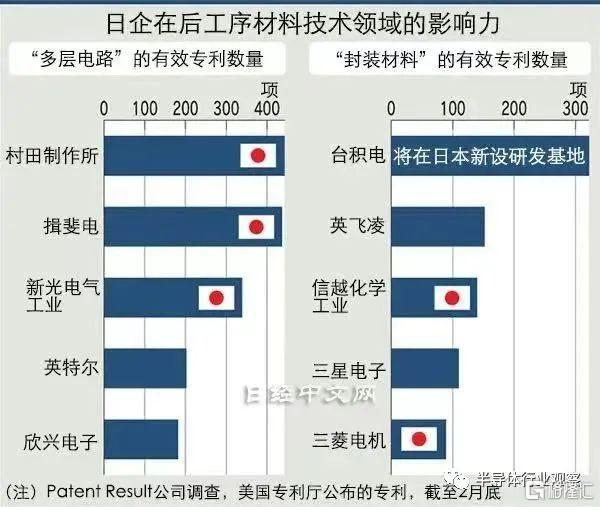

在後製程的代表性材料技術“多層電路”、“封裝材料”的有效專利數量方面,專利調查公司Patent Result有統計顯示:與推進後製程技術研發的臺積電和英特爾一起排在前列的日本企業有信越化學、IBIDEN及新光電氣工業等。

日企在後工序材料技術領域的有效專利數量

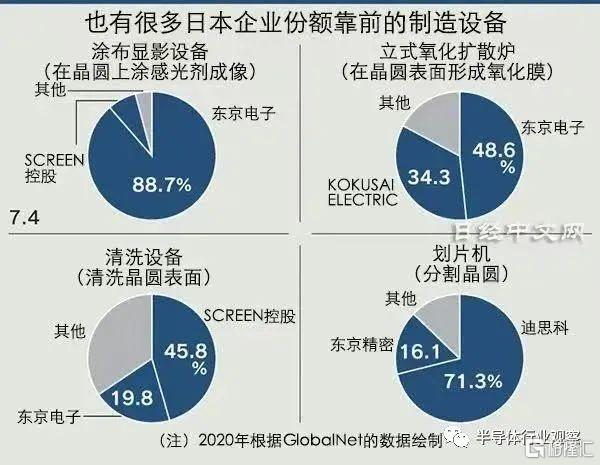

設備方面,GlobalNet指出,僅東京電子在塗布顯影設備上的份額就佔到近9成,是世界唯一的量產企業。在清除晶圓垃圾及污物的清洗設備上,日本企業的份額超過6成。後製程設備的劃片機方面,DISCO擁有7成份額。

製造設備市場份額

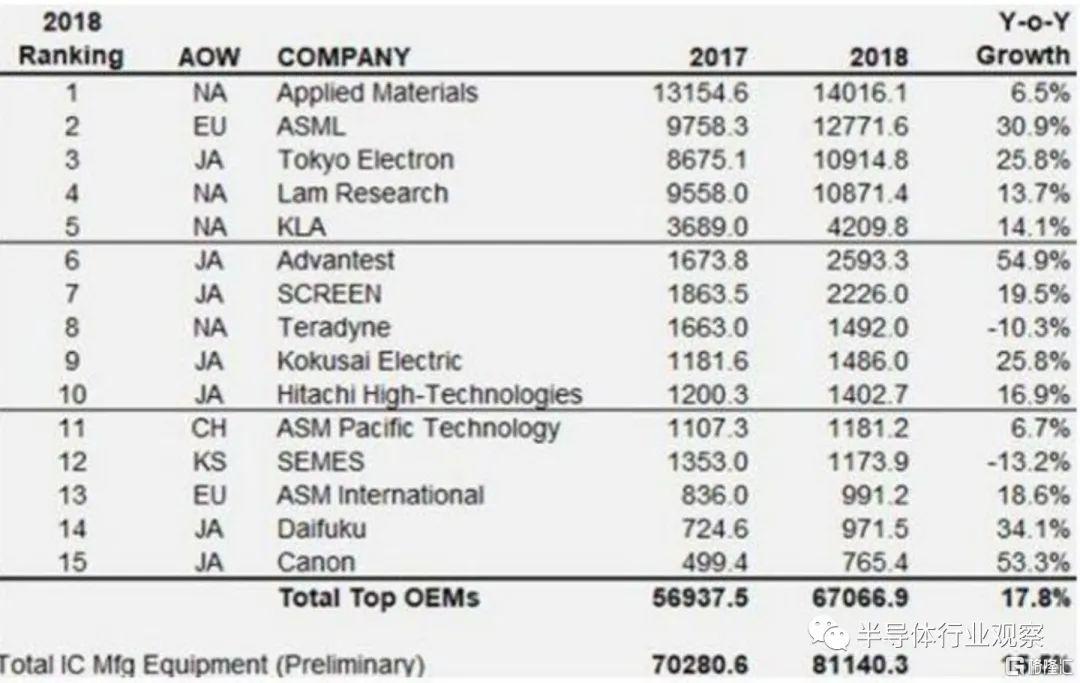

此外,還有很多日本企業在製造設備方面存在優勢。2018年,半導體制造設備領域TOP15的企業裏幾乎有一半是日本企業。

2018年半導體制造設備領域TOP15

市場和數據都在不斷印證着日本半導體企業在材料、設備等領域擁有的絕對優勢。然而,瞭解日本半導體產業歷史的人都知道,當今的優勢或許只是曾經日本半導體產業輝煌時代的一個縮影。

回顧日本半導體的歷史,在日本半導體最輝煌的時代,曾獨佔全球半導體產業約50%的份額。20世紀80年代後期,在世界十大集成電路廠商名單中,美國佔3個,日本佔6個,韓國1個。日本市場佔有率已經超越了美國。隨後,美日貿易摩擦逐漸升溫,美國24次向日本揮起“301調查”的大棒。一連串的壓力面前,日本政府開始退步,相繼簽署各類條約,按下了日本半導體產業衰退的按鈕,後來長期低迷不振。到2019年時,這一比例已經降至10%,曾經最具優勢的製造業下降尤其嚴重。

日本在半導體領域長期份額

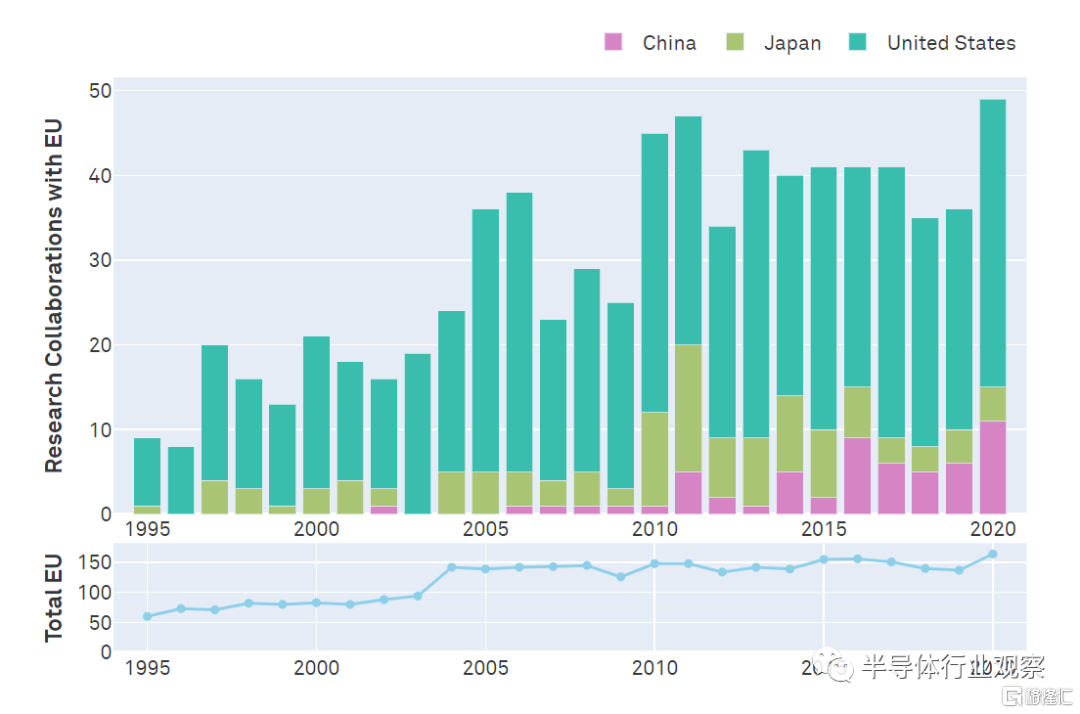

另一方面,隨着市場份額減少的還有研發能力的下降:日本的研究能力在過去25年中顯着下降。SNV披露的數據中能夠看到,日本在IEDM、ISSCC、VLSI三個會議中論文貢獻的相對份額在不斷降低,從1995年的近40%下降到2020年的不到10%。其次,在論文合作方面,自2016年以來,歐盟與日本的合作論文被中國趕超。

歐盟最重要的研究夥伴是美國,中國超過日本成爲第二

針對當今全球半導體行業複雜的市場形勢和技術瓶頸,加強國際研究合作或將是克服未來技術挑戰的必然之路。在研究合作正在發揮越來越重要作用的當下,日本顯得有些力不從心。

隨着外界市場的波動和各國的政策舉措,似乎重新點燃了日本復興半導體產業的決心,將重振本國半導體行業提上了日程,試圖重拾昔日輝煌。保持着材料和設備優勢的日本,將目光聚焦到了芯片製造這塊“兵家必爭之地”。

需要注意的是,臺積電和日本半導體廠商合作的項目並非是芯片製造,而是目前先進的3D IC封裝技術。臺積電在先進製程方面領先羣雄,但在3D堆疊技術方面似乎並沒有建立起足夠的優勢,在日本成立3D IC研發據點之後,臺積電也將藉助日本在材料和設備上的優勢,更進一步地致力於3D封裝技術的研究和發展。日本也希望藉此與臺積電合作,幫助本國半導體廠商保持較強的競爭力。

東京科學大學教授Hideki Wakabayashi表示:“當前半導體製造業後道流程的附加值在不斷上升,如果日本在後端佔據領先地位,則將能夠重新獲得在半導體領域的競爭優勢。”

對此,3D集成技術專家,東京大學教授Tadahiro Kuroda也認爲,如果日本芯片公司在後端技術上能夠達到高度複雜的程度,這也將能夠擴展到晶圓處理的前道工藝。從而半導體制造能力將得到整體提升。

臺積電的算盤

當然,雙方之間合作的加深,受益的不僅僅是日本半導體產業,還有臺積電。未來臺積電將通過日本在材料和設備方面的優勢,藉由與日本企業的合作進一步發展,推動技術向前邁進。

知乎作者“海外頻道”對於臺積電的現狀進行分析時表示,在水平分工體系及市場邏輯正常運作的情況下,臺積電擁有高深的護城河,不太擔心競爭對手的追趕。但隨着各方政治力量的介入,使得既有體系發生了變化,各主要國家開始把半導體制造環節的自主可控放在首位,看得比降低成本還要重要。臺積電的護城河還是否能發揮應有的作用,出現了前所未有的不確定性。

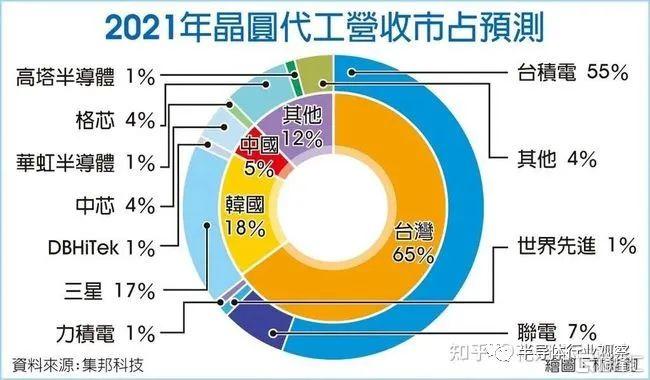

的確,臺積電身處大國博弈的漩渦中,需要在愈發激烈的競爭環境下進一步優化供應鏈。臺積電赴日建廠,大抵如此。若計劃確定,該工廠將是臺積電在日本的第一家芯片製造工廠,2020年臺積電4.7%的營收來自日本公司。此舉也意味着,臺積電的市場戰略正在發生着重大轉變。

圖源:知乎

那麼,究竟是哪些因素吸引着臺積電赴日建廠,我們總結來看:

(1)日本半導體材料發達

日本半導體行業雖然大不如前,但在半導體材料領域仍然佔據主導地位。上文也有提到,尤其是在光刻膠領域,全球大部分市場被JSR、東京應化等日本企業佔據。

2019年全球ArF光刻膠市場格局

日本可以從產業鏈上遊,緊緊卡住全球半導體行業的脖子。此前日韓在半導體材料方面的糾紛就是前車之鑑。臺積電在日本建廠後,半導體材料供應能夠得到較大保障。同時,在如今芯片供應緊張的情況下,半導體材料供不應求,臺積電與日本之間達成合作不僅能夠擴大業務規模,還能更好地爲日企提供產能,填補日本的芯片產能空缺,與日本關鍵材料供應商建立更穩定的合作關係。

(2)爲日本企業提供更多產能,降低市場風險

如今,臺積電最先進的技術僅有美國的幾家客戶,這讓臺積電的市場風險加大。臺積電在2020年的營收中,62%營收由北美客戶貢獻。臺積電在日本建廠後,能夠獲得更多日本訂單,推動客戶多元化,減輕對美國客戶的依賴程度。

(3)臺積電地位面臨威脅

在地緣政治因素影響下,歐美、日韓等諸多國家都在探索半導體自主可控,發展芯片製造業,這勢必會對臺積電的地位產生衝擊。在此境況下,臺積電選擇在美國、日本等海外多地建廠,有利於維持自身“晶圓代工廠”的角色和定位,儘量穩固市場格局不會被打破。

寫在最後

衆所周知,以往的半導體開發主要在於工藝製程的升級,以提高處理能力的“精細化”方面展開競爭。但隨着摩爾定律的實效,先進工藝製程的發展進度一再被推遲。因此,通過層疊半導體來凝縮功能並提高性能的“3D封裝”技術提供了一個超越“摩爾定律”的機會,正逐漸成爲各家爭奪的主戰場之一。

臺積電與日本半導體的“隱形冠軍”們走到一起,在複雜的技術和市場趨勢下,共同謀劃屬於各自的新篇章。