本文來自:固收彬法,作者:孫彬彬團隊

作者:天風證券研究所固收孫彬彬團隊

摘要:

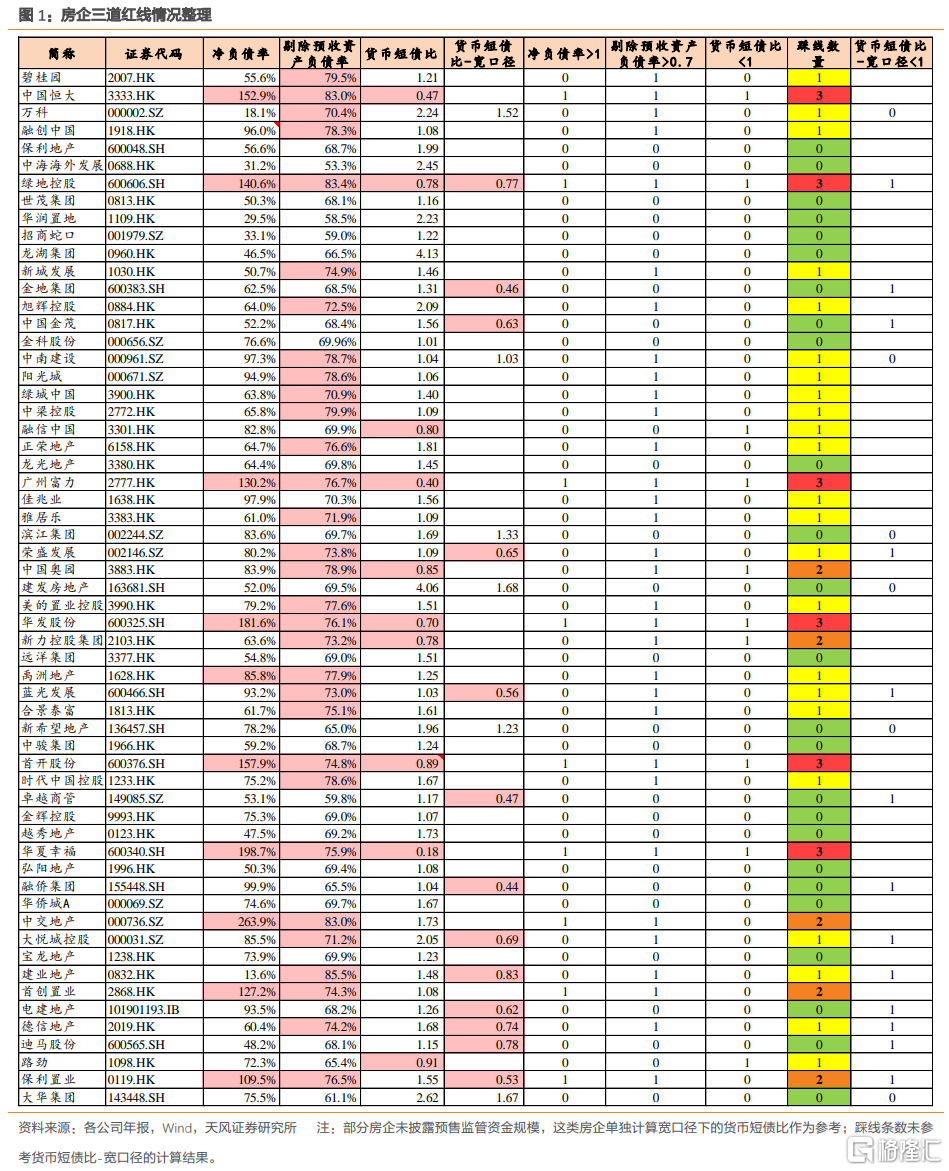

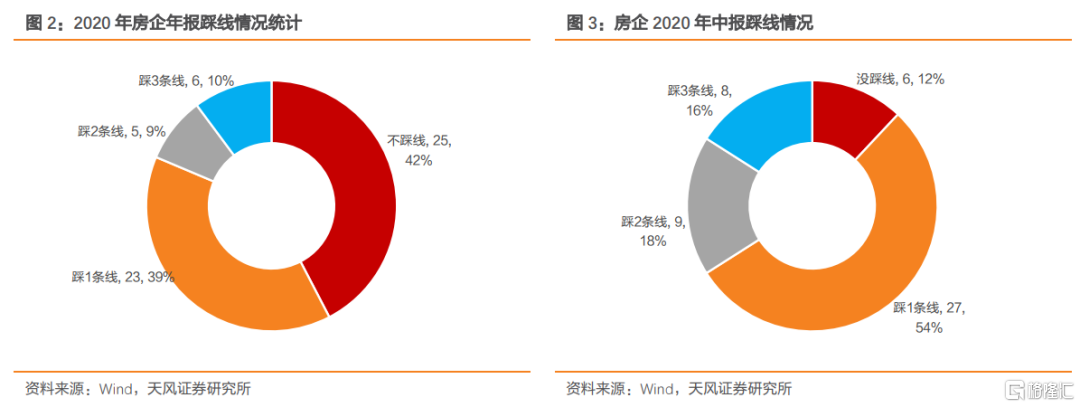

2020年底,59家樣本房企中踩3條線的有6家,踩2條線的有5家,踩1條線的有23家,而不踩線的房企達到25家。相比於2020年中報的情況,踩線情況有明顯改善。

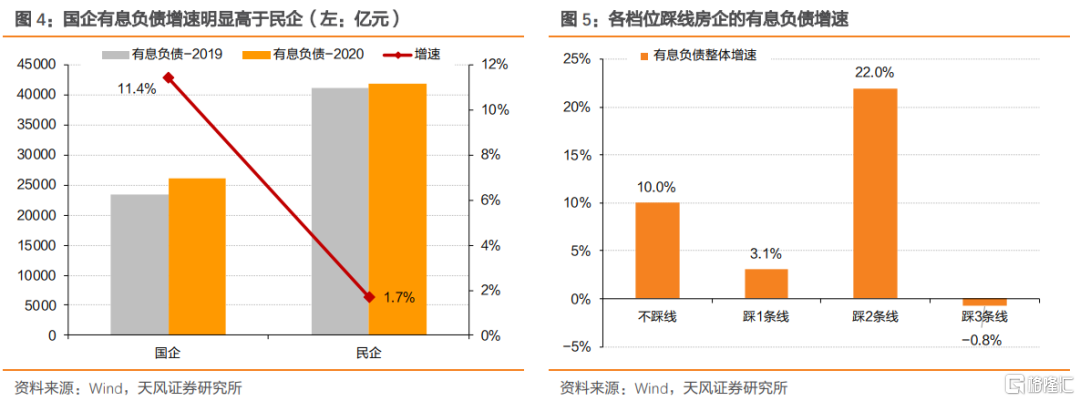

踩線數量較多的房企,有息負債整體增速更低,且在2020年全年融資成本下行的情況下,部分紅色檔(踩3條線)房企融資成本逆勢上行,政策對微觀企業融資的影響體現比較明顯。儘管有息負債整體增速降低,但是部分國企仍實現了較高的有息負債增速,國企整體增速也達到11.4%,遠高於民企1.7%的增速。

疫情衝擊和2016-2017年高價拿地衝擊了房企的盈利能力,近兩年房企毛利率普遍下滑,部分房企出現了盈利的大幅度下滑。未來,前期高價拿地的影響逐漸消化,但結合土地出讓均價和商品房銷售均價來看,房企毛利率大幅上行的難度較高。

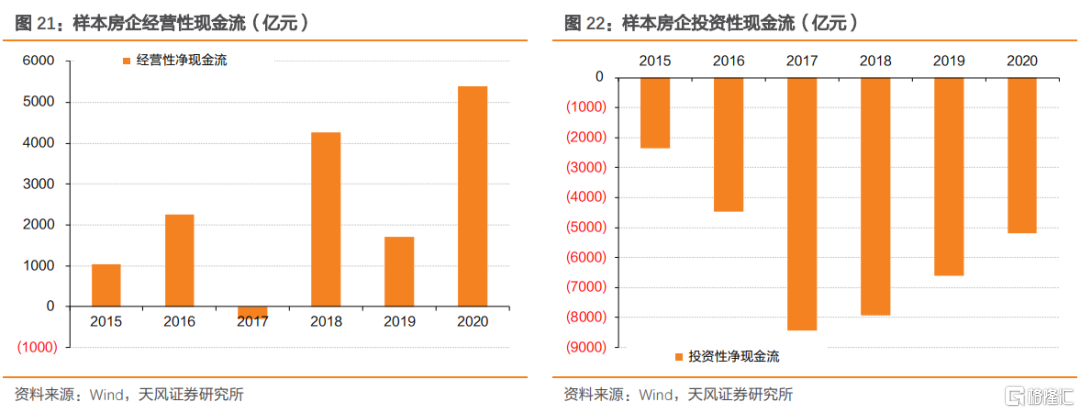

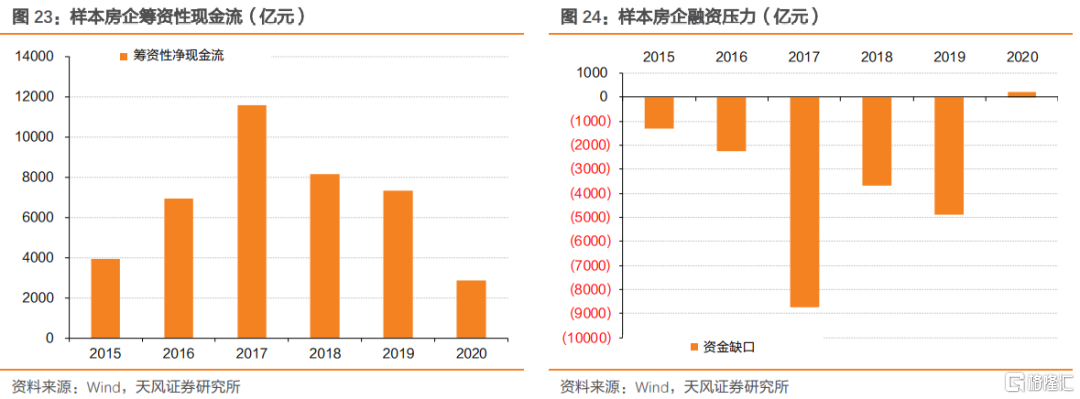

政策持續加壓背景下,房企普遍加強對經營性現金流的回收,降低投資支出,資金缺口首次轉正。未來,行業整體通過加大債務槓桿進行規模擴張的企業進一步減少。

綜合來看,“三道紅線”政策出台有效管控了房地產企業債務的激進擴張,尤其是民營房企。當然,短時間內指標的改善可能離不開少數股東權益等報表科目的調整,長期仍然需要通過加強運營管理、合理拿地投資來實現,因而樣本房企資金缺口首次轉正具有代表性意義。從信用投資的角度來看,建議優先篩選有優質資產、短期債務壓力小、具備差異競爭優勢的房企投資。

2020年年初,房企受到疫情的衝擊,一度銷售停滯;疫情得到控制後,銷售逐漸恢復,但部分城市房價的持續上漲,推動了房地產調控政策加速出台。年中,各城市政策開始陸續收緊;8月份,對行業影響深遠的“三道紅線”出台;年底,又出台了房貸集中度管控政策。疫情與政策調控的雙重衝擊之下,房企財報表現如何?

房企財報怎麼樣?

1. 房企“三道紅線”表現如何?

“三道紅線”政策出台後,目前市場普遍接受的算法如下:

淨負債率=(有息負債-貨幣資金)/淨資產,其中貨幣資金應包括現金及現金等價物、受限制現金。

剔除預收賬款後的資產負債率=(總負債-預收款項)/(總資產-預收款項),在計算扣除預收款後的資產負債率時,扣除的預收款也包含合同負債以及待轉銷項税額,即扣除預收款後的資產負債率=(總負債-預收款項-合同負債-待轉銷項税)/(總資產-預收款項-合同負債-待轉銷項税)。

現金短債比=現金及現金等價物/短期債務,預售監管資金不看作現金及現金等價物,若會計處理時計入現金及現金等價物;如無法披露預售監管資金,以貨幣資金的1/3 或預收款項的20%孰高計算指標。短期債務對應未來一年內到期(含一年)的有息負債。

另外,永續債務按會計準則計入有息負債或者淨資產,2020年8月後發行的計入所有者權益的永續債券在計算總資產、淨資產等科目時應予以剔除。

儘管明確了計算方法,但是想要僅僅依靠年報計算每家房企符合監管要求的“三道紅線”實際情況,仍面臨以下幾個問題:

1、 計算淨負債率時,部分房企未明確披露其有息負債規模,僅能依靠其財報科目進行加總估算實際有息負債規模;

2、 計算剔預資產負債率時,A股上市主體,一般均披露了待轉銷項税額,港股的披露情況則比較複雜,部分主體的預收賬款/合同負債中包含了待轉銷項税額,部分主體則單獨披露,並未包含在預收賬款/合同負債中;還有一部分主體並未明確;

3、 計算現金短債比時,部分企業未披露預售監管資金和短期債務規模,受限制資金。

對此,我們採取以下幾種方式來解決以上幾個問題,以儘可能還原房企符合政策要求的“三道紅線”情況:

1、 計算淨負債率時,若房企年報中有披露有息負債規模,根據披露數據計算,如沒有披露詳細數據,則根據資產負債表會計科目加總進行估算;2020年8月後新增永續債從淨資產中剔除,並加入有息負債;

2、 計算剔預資產負債率時,房企有單獨披露待轉銷項税額的嚴格根據披露情況計算;沒有披露的境內發債或上市主體,按照合同負債的9%估算待轉銷項税額;境外上市主體,不做處理。

3、 計算現金短債比時,首先從財報中整理預售監管資金規模,若財報有明確披露(港股多包含於受限制貨幣資金中),則直接剔除計算;若未明確披露,則另外以貨幣資金的1/3或預收賬款的20%孰高者作為貨幣資金計算。短期債務以公司公吿披露為準,如沒有披露,根據會計科目進行估算。

根據以上計算規則,我們統計並整理了克而瑞銷售規模較高、有公開財務資料披露的部分房企,其“三道紅線”計算結果如下:

相比2020年中報,近一半房企實現踩線條數下降。根據2020年報數據來看,踩3條線的房企數量為6家,這6家房企在2020年半年報時同樣踩了3條線,大型房企中僅融創和藍光實現了由紅檔(踩3條線)下降為黃檔(踩1條線);另外有踩2條線的房企數量為5家,踩1條線的房企23家,不踩線的房企數量大幅上升至25家。樣本房企中,踩線數量下降的房企超過20家。

踩線數量越多的房企,有息負債整體增速偏低,國企有息負債增速更高。根據樣本房企統計來看,踩2條線的房企整體有息負債增速最高,其中主要是中交地產有息負債從2019年214.035億元增長到455.6億元,帶動對應檔位整體有息負債高速增長。按照企業性質來看,“三道紅線”政策出台之後,國企有息負債增速整體仍達到11.4%,明顯高於民企1.7%的有息負債增速。在“三道紅線”政策下,儘管房企融資均受到影響,但銀行貸款等融資渠道,國企優勢更加明顯。

2. 房企財務表現

2.1. 槓桿情況

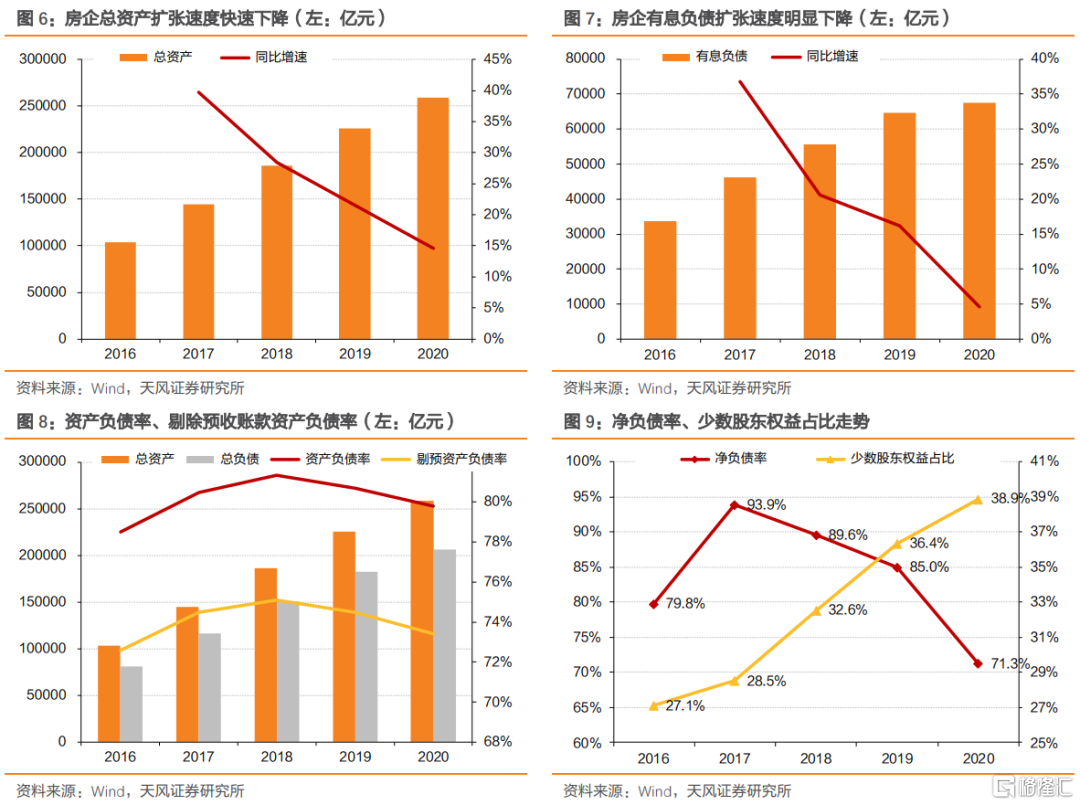

三道紅線政策管控下,房企資產和負債擴張規模均快速下降。2020年,樣本房企的總資產25.9萬億,同比增長14.6%,增速下降6.9pct;有息負債增速同樣明顯下降,2020年僅增長4.6%,增速下降11.6pct。

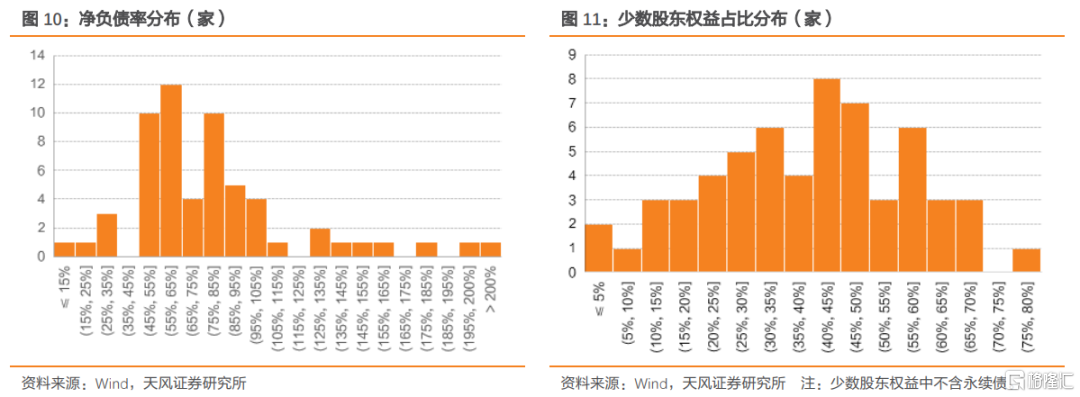

資產負債率、剔除預收賬款資產負債率、淨負債率整體均明顯下降。2020年,樣本房企資產負債率79.8%,同比下降0.9pct;剔除預收賬款資產負債率73.4%,同比下降1.1pct;淨負債率71.3%,同比下降13.7pct。在三道紅線的政策考核壓力下,剔除預收賬款的資產負債率延續下降趨勢,但是由於這一指標調節難度大,下降速度並未明顯加快;淨負債率指標容易受到貨幣資金、少數股東權益的影響,政策考核下,下降速度明顯加快,但同時也可以觀察到少數股東權益佔比的持續上升。

房企淨負債率多數處於45%~85%區間,超標企業數量較少;少數股東權益佔比較高的房企數量進一步增多。房企境內(A股和債券)的報表中,房企發行的永續債一般以歸母權益列式;而境外報表中,永續債多以少數股東權益列式,為統一口徑,我們僅統計不含永續債的少數股東權益佔比。截止2020年底,樣本房企中少數股東權益佔比在50%以上的房企已經有16家,佔樣本房企的比例達27%,少數股東權益成為房企調節槓桿指標的重要手段。

2.2. 盈利能力

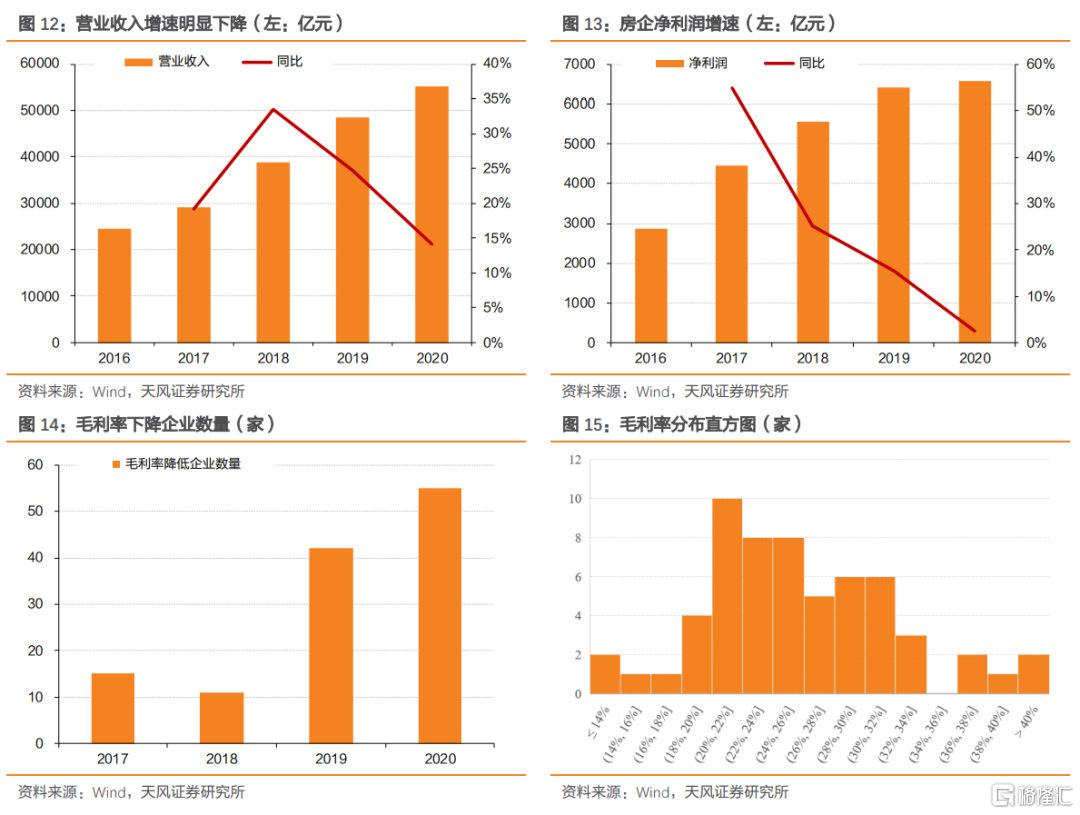

房企盈利能力進一步下滑。2020年,樣本房企營業收入5.51萬億,同比增長14.1%,增速下降10.6pct;同期實現淨利潤6574.2億元,同比僅增長2.5%,增速下降12.9pct,淨利潤增速顯著低於營收增速。

從企業來看,多數房企毛利率下降,59家樣本房企中55家房企毛利率下滑,僅4家毛利率上行;而2019年,毛利率下滑的企業為42家。但觀察房企的毛利率分佈,多數房企的毛利率仍處於20%以上,處於相對較高的區間。

盈利能力下降的最為直接原因是房企在2016-2017年拿地價格快速上行,而房價上行幅度明顯低於地價上行幅度,從而壓縮了房企的利潤空間。我們整理了保利、世茂集團和萬科從2011年以來新增土儲的樓面地價,3家頭部房企在2016-2017年新增土儲樓面地價均價均明顯上行,甚至遠高於隨後2018-2020年的拿地均價。

展望後市,房企毛利率還有上行空間嗎?核心仍然在於觀測地價與房價的利潤空間是否足夠。

首先,房企2016-2017年拿的高價地對2019-2020年利潤率的影響已經體現了絕大部分,但部分房企可能後續仍有影響;

其次,從百城成交土地樓面價來看,2020年已經達到5499元/平的空間,已經達到歷史高點,而房價整體上漲有限,且目前新房銷售價格受政策管控。以(1-土地均價/銷售均價)粗略觀測毛利率空間,近兩年利潤空間並未有大幅改善;

綜合判斷,未來房地產行業的毛利率可能很難有行業性的改善,但對於微觀企業而言,前期拿地價格比較高的房企,未來存在利潤空間迴歸正常水平的過程。

2.3. 償債能力

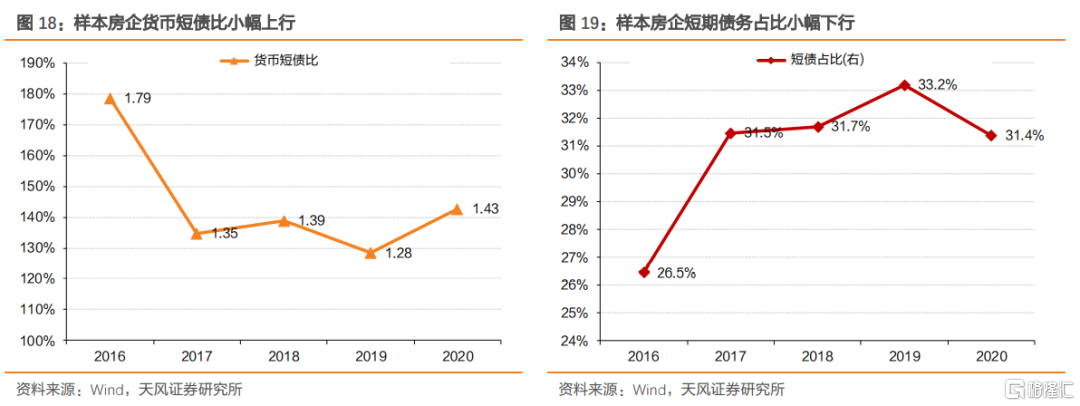

短債佔比下行,貨幣短債比上行。2020年,房企短期債務佔比小幅下降至31.4%,房企短期償債能力邊際改善。但考慮到三道紅線政策要求下,為了指標達標,房企存在調整債務結構的動力,但從結果來看,改善幅度相對有限。同期貨幣短債比上行至1.43,貨幣資金規模的增長佔據更主要的低位。

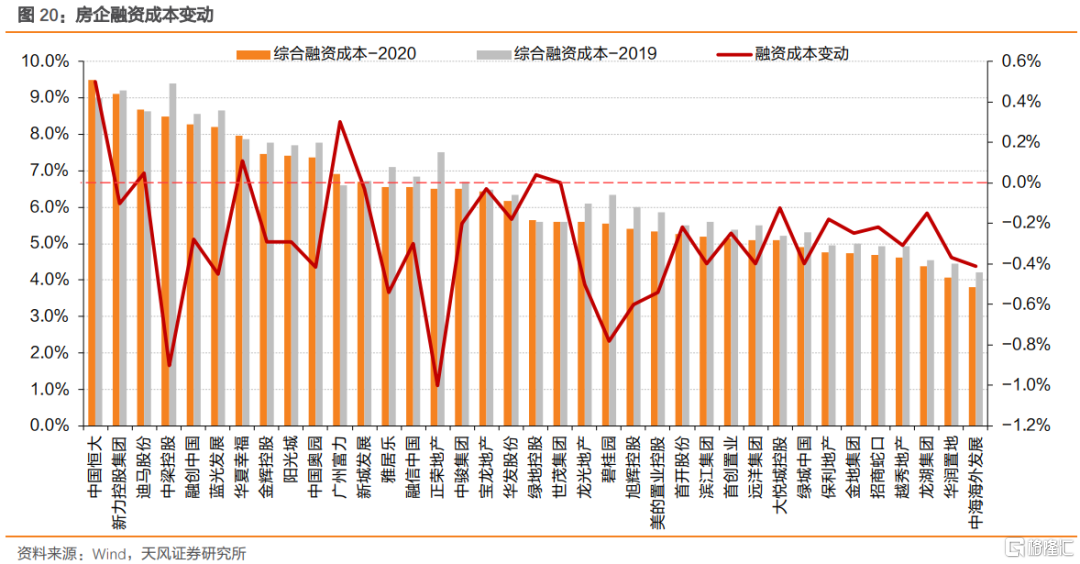

2020年初在疫情衝擊下,融資環境相對寬鬆,多數房企融資成本明顯下降。如正榮、中梁、碧桂園、旭輝、美的置業、雅居樂和龍光等房企,綜合融資成本均下降0.5%以上;但仍有部分房企融資成本上行,如恆大、富力、華夏幸福、迪馬股份、綠地控股等。融資成本上行的房企中,除迪馬股份外,其他4家均為紅色檔房企。在政策管控下,踩線較多的房企面臨更大的融資壓力。

2.4. 現金流

儘管受到了疫情的衝擊,但是整體經營性現金流明顯改善。2020年,樣本房企經營性現金流量淨額為5390.7億元,相比2019年的1712億元大幅改善。在三道紅線政策管控下,房企普遍加強了對現金流管理,推動了房企經營向現金流的明顯改善。

擴張速度進一步放緩,投資性現金流小幅收縮。房企融資難度加大,政策管控更加嚴格,房企投資性現金流出小幅收縮。

政策管控下,資金缺口首次為正。我們以經營性淨現金流+投資性淨現金流作為衡量房企融資壓力/資金缺口的指標,2020年樣本房企資金缺口首次轉正,為209億元。歷史上,資金缺口是房企融資難度、擴張拿地熱情的綜合反映,如拿地熱情高企的2017年資金缺口就相對較大,當年融資也相對順暢。2020年上半年疫情衝擊,下半年三道紅線、房貸集中度政策陸續出台,房企融資難度大、擴張風險高,因而多通過加強運營改善自身現金流。資金缺口為正,意味着大部分房企可以在現有融資規模下依賴自身經營性現金流維持運轉,對行業而言,具有標誌性意義。

3. 小結

(1)2020年底,59家樣本房企中踩3條線的有6家,踩2條線的有5家,踩1條線的有23家,而不踩線的房企達到25家。相比於2020年中報的情況,踩線情況有明顯改善。

(2)踩線數量較多的房企,有息負債整體增速更低,且在2020年全年融資成本下行的情況下,部分紅色檔(踩3條線)房企融資成本逆勢上行,政策對微觀企業融資的影響體現比較明顯。儘管有息負債整體增速降低,但是部分國企仍實現了較高的有息負債增速,國企整體增速也達到11.4%,遠高於民企1.7%的增速。

(3)疫情衝擊和2016-2017年高價拿地衝擊了房企的盈利能力,近兩年房企毛利率普遍下滑,部分房企出現了盈利的大幅度下滑。未來,前期高價拿地的影響逐漸消化,但結合土地出讓均價和商品房銷售均價來看,房企毛利率大幅上行的難度較高。

(4)政策持續加壓背景下,房企普遍加強對經營性現金流的回收,降低投資支出,資金缺口首次轉正。未來,行業整體通過加大債務槓桿進行規模擴張的企業進一步減少。

(5)綜合來看,“三道紅線”政策出台有效管控了房地產企業債務的激進擴張,尤其是民營房企。當然,短時間內指標的改善可能離不開少數股東權益等報表科目的調整,長期仍然需要通過加強運營管理、合理拿地投資來實現,因而樣本房企資金缺口首次轉正具有代表性意義。從信用投資的角度來看,建議優先篩選有優質資產、短期債務壓力小、具備差異競爭優勢的房企。

風險提示:信用風險事件頻發,融資政策變動超預期。