本文來自格隆匯專欄:廣發固收劉鬱,作者:劉鬱 、範卓宇

摘 要

永煤違約之後,市場“信用分層”愈發顯著。在經歷3月極端的“信用分層”行情後,4月信用債市場分化有所緩和,具體體現在以下5點:

(1)城投發行穩定,地產淨融資轉正。4月信用債總髮行13503.7億元,淨融資2576.5億元,環比上升345.2億元。其中,城投債融資情況較為穩定,而地產自2020年8月以來淨融資額首次由負轉正。

(2)中低等級表現強於高等級。4月利率信用收益率整體下行,尤其是短久期利率下行更快,導致短久期信用利差被動走擴,分等級來看中低等級普遍表現更好。

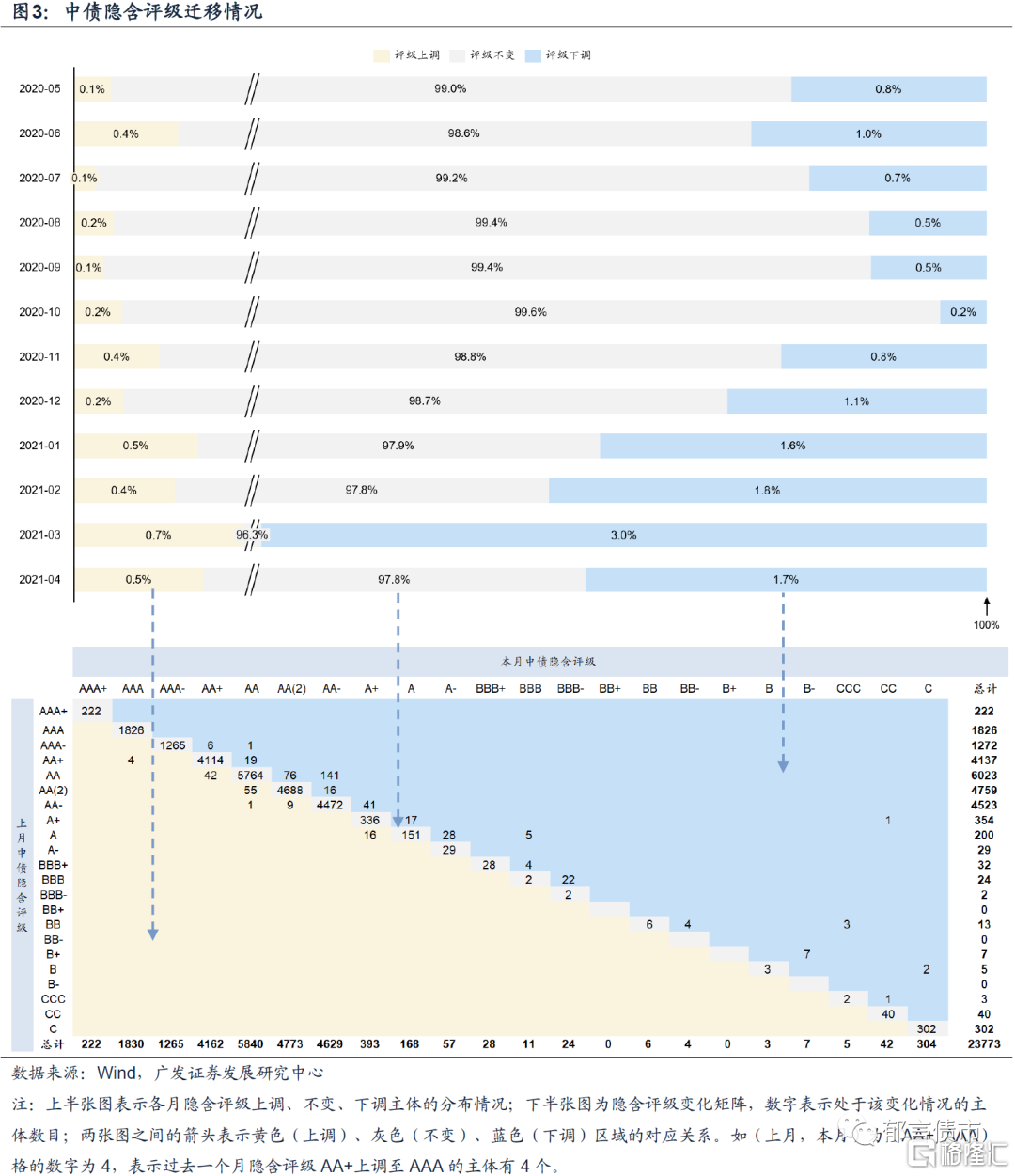

(3)隱含評級加速向兩端遷徙的趨勢有所逆轉。4月中債隱含評級下調比例為1.7%,上調比例為0.5%,較3月峯值分別下降1.3和0.2個百分點,“永煤”之後的“信用分層”趨勢首度逆轉。

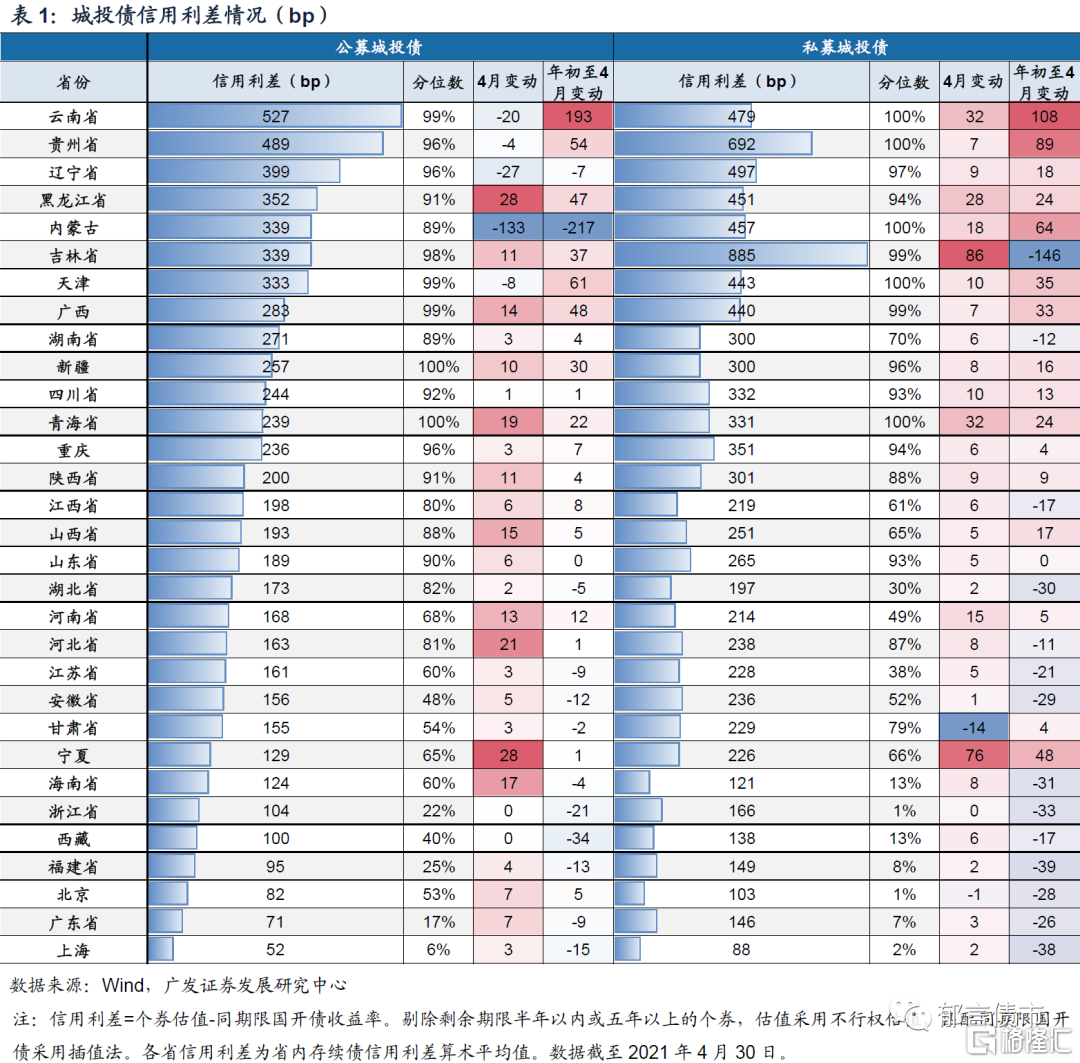

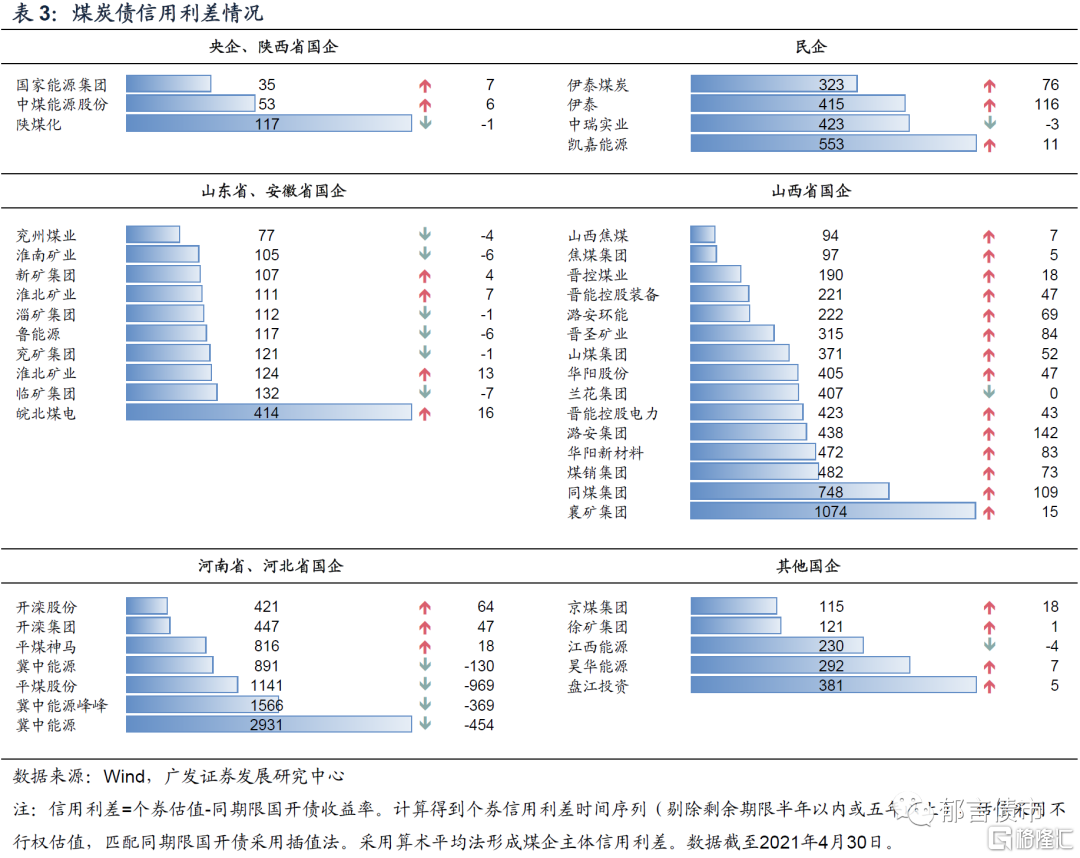

(4)城投、煤炭板塊均出現弱資質主體修復。4月城投公募債中,雲南、貴州、遼寧、內蒙古、天津等弱資質區域信用利差收窄,煤炭主體中河南河北弱資質主體如冀中能源、平煤股份,信用利差明顯收窄。

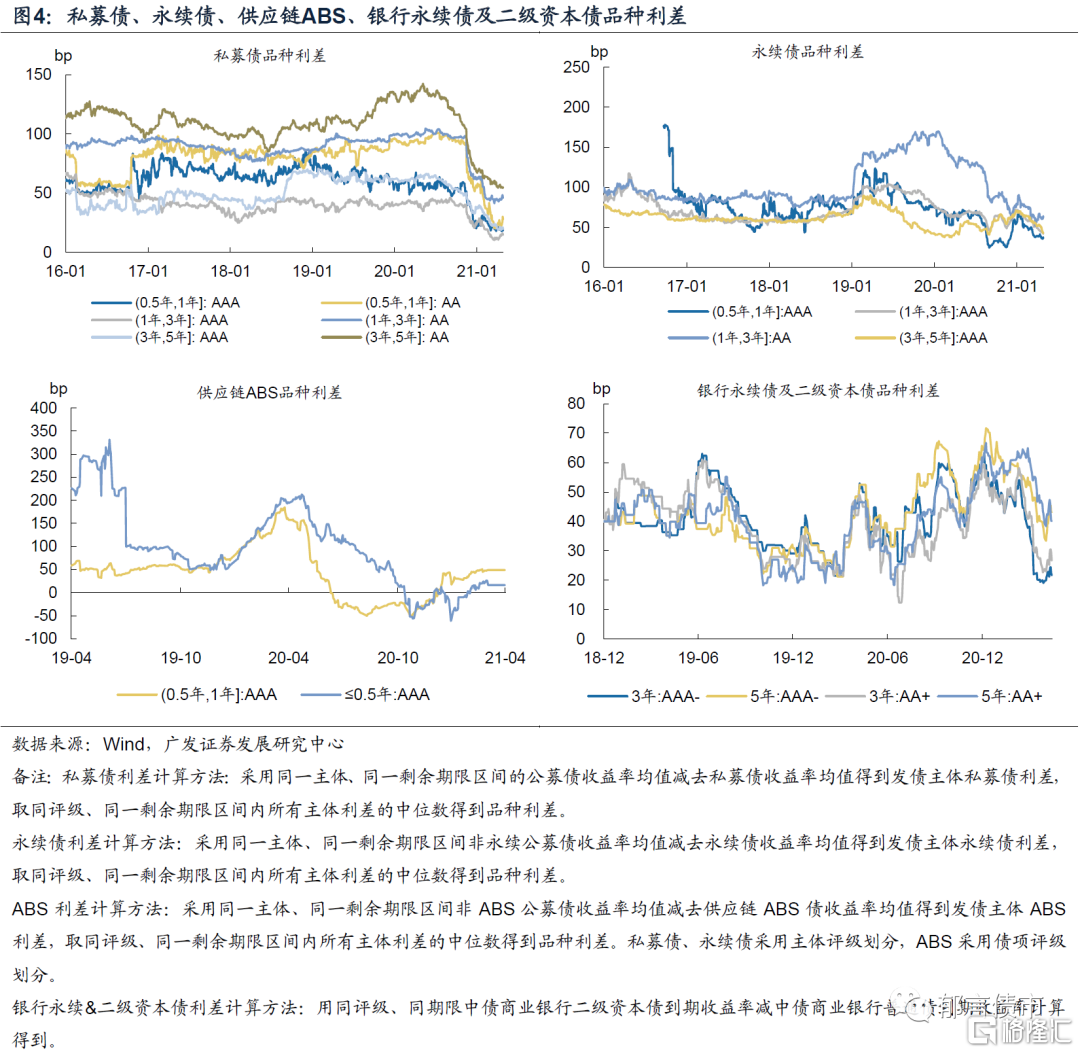

(5)品種利差仍在壓縮,但幅度變小。4月AAA私募債品種利差收窄幅度在5bp以內,AAA永續債利差收窄5-10bp,銀行二級資本債利差則有小幅反彈。

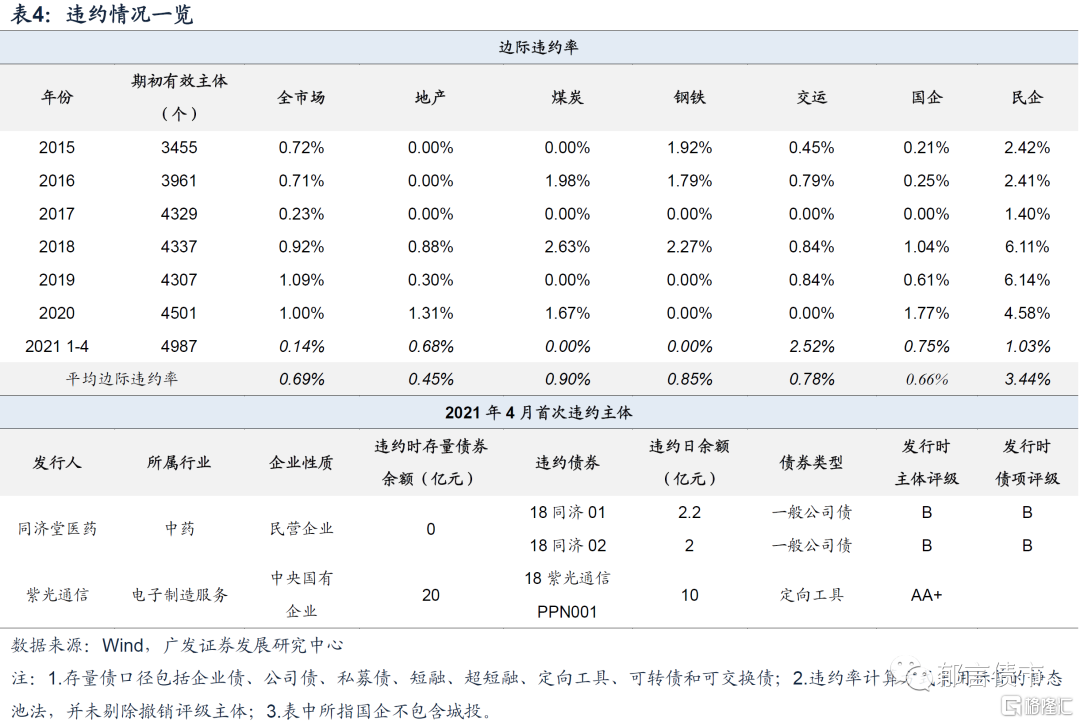

策略建議:從高等級拉久期,到適度迴歸短久期票息策略。4月新增違約主體2家(同濟堂、紫光通信),年初以來違約仍不算頻發。考慮到3-4月到期高峯已過,年內到期壓力顯著變小且到期節奏均勻,違約壓力階段性下降。同時,5月資金面邊際收斂可能性大,高等級槓桿久期策略面臨估值調整壓力。4月短久期信用利差上行後,短久期票息策略的窗口期再度打開。

但需要注意的是,短久期票息策略的下沉仍需謹慎適度。近期華融事件與春華水務主動公吿債務逾期,都指向尾部風險警報仍未解除。策略上仍以高等級拉久期為主,3Y利差保護更大,可以優先考慮。其次短久期票息策略,優選4月信用利差調整較多的穩健主體。

核心假設風險。利率上行超預期、信用風險超預期。

2020年11月永煤違約之後,“信用分層”愈發顯著。在經歷3月極端的“信用分層”行情後,4月信用債市場分化有所緩和,具體體現在:(1)一級淨融資環比小幅上行,其中城投發行穩定,地產淨融資3個季度以來首次轉正;(2)信用債收益率普遍下行,其中中低等級表現強於高等級;(3)始於“永煤”事件後的隱含評級加速向兩端遷徙的趨勢,首次逆轉;(4)城投、煤炭板塊均出現弱資質主體修復,城投主要是雲南、貴州、遼寧、內蒙古、天津等弱資質區域,煤炭則主要是河南河北弱資質主體有所修復;(5)品種利差仍在壓縮,但幅度變小,AAA私募債品種利差收窄幅度在5bp以內,AAA永續債利差收窄5-10bp,銀行二級資本債利差則有小幅反彈。

考慮到3-4月到期高峯已過,年內到期壓力顯著變小且到期節奏均勻,違約壓力階段性下降。同時,5月資金面邊際收斂可能性較大,高等級槓桿久期策略面臨估值調整壓力。4月短久期信用利差上行後,短久期票息策略的窗口期再度打開。但需要注意的是,近期華融事件與春華水務主動公吿債務逾期,都指向尾部風險警報仍未解除,短久期票息策略的下沉仍需謹慎適度,策略上仍以高等級適度拉久期(3Y)為主。

1

地產淨融資3個季度以來首度轉正

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

4月淨融資額保持穩定,地產表現亮眼。4月信用債總髮行13503.7億元,到期10927.3億元,淨融資2576.5億元,環比上升345.2億元。其中,城投4月淨融資為3197.4億元,較上月上升1206.7億元,融資情況較為穩定;地產自2020年8月以來淨融資額首次由負轉正,出現階段性回暖,是我們總結市場風險偏好階段性修復的第一個信號;而煤炭行業淨融資額自2020年11月以來持續為負,鋼鐵行業淨融資額也處於低位;除上述行業外,其他產業債淨融資較3月仍有較為明顯的惡化,4月淨融資額為-418.4億元,環比下降1115.6億元。

總體來看,當前市場發行與淨融資還是存在明顯的結構性分層,城投仍然是支撐淨融資的主力。

2

收益率下行,中低等級好於高等級

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

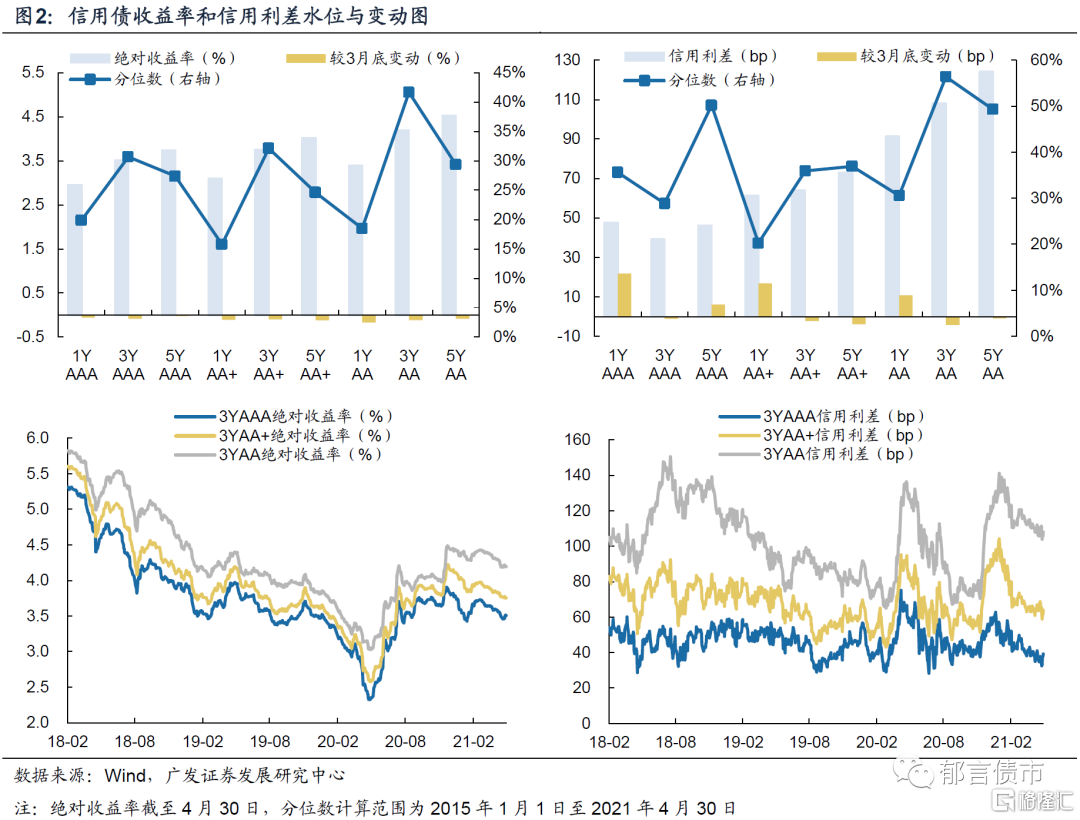

4月信用債收益率整體下行。從收益率變動值來看,短久期信用債收益率下行明顯,各評級1年期收益率下行幅度均在5bp以上,各評級3年期、5年期信用債收益率也有2-17bp不等的下行。從2015年以來所處分位數水平看,AAA各期限分位數處於20%-31%區間,AA+處於16%-32%區間,AA處於18%-42%區間。整體來看,中高等級短久期信用債分位數處於較低水平。

4月信用利差變動,以“短久期被動走擴”與“中低等級表現更好”為主要特徵。其中短久期信用利差在短久期利率債迅速下行時,出現了被動走擴,各評級1年期信用利差擴大幅度均在10bp以上,3年期信用利差收窄幅度在1-5bp之間,5年期信用利差變化幅度較小。從等級來看,中低等級(AA+和AA)表現明顯更好。從2015年以來所處分位數水平看,AAA各期限分位數處於29%-50%區間,AA+處於20%-37%區間,AA處於31%-56%區間,整體來看,中高等級信用利差分位數處於較低水平。

中低等級的修復,是市場風險偏好恢復以及“信用分層”趨勢階段性逆轉的第二個信號。

3

隱含評級調整指向“信用分層”趨勢階段性逆轉

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

隱含評級調整亦在指向“信用分層”趨勢階段性逆轉。2021年4月,中債隱含評級下調比例為1.7%,上調比例為0.5%,較上月分別下降1.3和0.2個百分點。隱含評級上調及下調比例均邊際下降,反映出中間段位主體的隱含評級邊際上更多轉向中間靠攏,這是“永煤”事件之後信用債市場首度出現隱含評級未在加速向兩端遷徙,也是“信用分層”趨勢階段性逆轉的第三個信號。

4

城投:差區域有所修復

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

城投債弱資質地區估值有所修復。2021年4月,31省城投公募債信用利差中有5個收窄,包括雲南、貴州、遼寧、內蒙古、天津等弱資質省份和直轄市,中等和好區域信用利差則出現不同程度的走擴。網紅區域城投估值壓縮,是市場信用風險偏好階段性修復的第四個信號。

5

地產:利差普遍走擴

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

地產主體利差普遍走擴。2021年4月,65家TOP100地產發債主體信用利差有13家收窄,52家走擴,地產二級市場風險偏好仍未明顯修復。其中,利差在100bp內的主體,除中國鐵建外,4月以來利差全體擴大,其中華潤置地、金地集團、遠洋集團走擴較為明顯,分別上升13bp、17bp、12bp。高估值主體當中,藍光發展、禹洲鴻圖利差走擴較大,分別為429bp和174bp。

6

煤炭:河南河北修復,山西煤企估值仍在上行

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

2021年4月,44家煤炭行業發債主體信用利差有13家收窄。除央企與安徽省屬國企外,其他主體多數利差波動較為明顯。近期煤炭板塊淨融資持續低迷,偏離估值成交頻頻出現,市場對煤炭板塊的觀望情緒仍然濃厚。山東省屬煤企兗礦集團與山東能源集團合併後估值較為平穩,而山西省屬煤企合併為四家後,估值較四月初仍有一定幅度的上行。

7

品種利差低位繼續壓縮

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

永煤事件以來,私募債、永續債品種利差繼續壓縮。永煤違約以來信用風險持續發酵,市場避險情緒濃厚,利差博弈思路由信用下沉向購買高等級私募債、永續債的流動性溢價切換。從品種利差來看,各期限AAA主體私募債品種利差從高位已收窄30-40bp,而永續債品種利差收窄10-20bp。

2021年4月,品種利差在低位繼續被壓縮,但壓縮幅度顯著變小。具體來看,2021年4月各期限AAA私募債品種利差收窄幅度在5bp以內,AAA永續債利差收窄5-10bp,銀行二級資本債利差則有小幅反彈。

8

3-4月到期高峯後,年內到期節奏較為均勻

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

2021年3-4月為全年信用債到期高峯,目前已平穩度過。從5月開始,年內餘下的5-12月信用債到期及回售金額分別為7547、7269、8242、8645、7088、7052、7016億元,整體到期體量不大,到期節奏較為均勻,年內到期壓力最大時點已過。

分版塊來看,城投8月還將迎來一個到期小高峯,到期2668億元,回售305億元;地產7月迎來下一個到期小高峯,到期275億元,回售266億元;煤炭8月迎來下一個到期小高峯,到期515億元,回售25億元。

9

違約:壓力測試平穩度過,但仍需提防黑天鵝

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

2021年4月,共新增同濟堂醫藥、紫光通信兩家違約主體,2021年1-4月共7家違約主體,以新增違約主體/期初主體數計算的邊際違約率來看,2021年1-4月僅0.14%,低於2019-2020年同期水平。

雖然違約並不頻發,但市場仍然在等待實質性的風險靴子落地,近期華融事件與春華水務主動公吿債務逾期,都指向尾部風險警報仍未解除。在此之前信用風險偏好仍將維持較低的水平。

10

優勝策略覆盤及展望

MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平MLF超量續作,背後是超儲率降至2017年水平

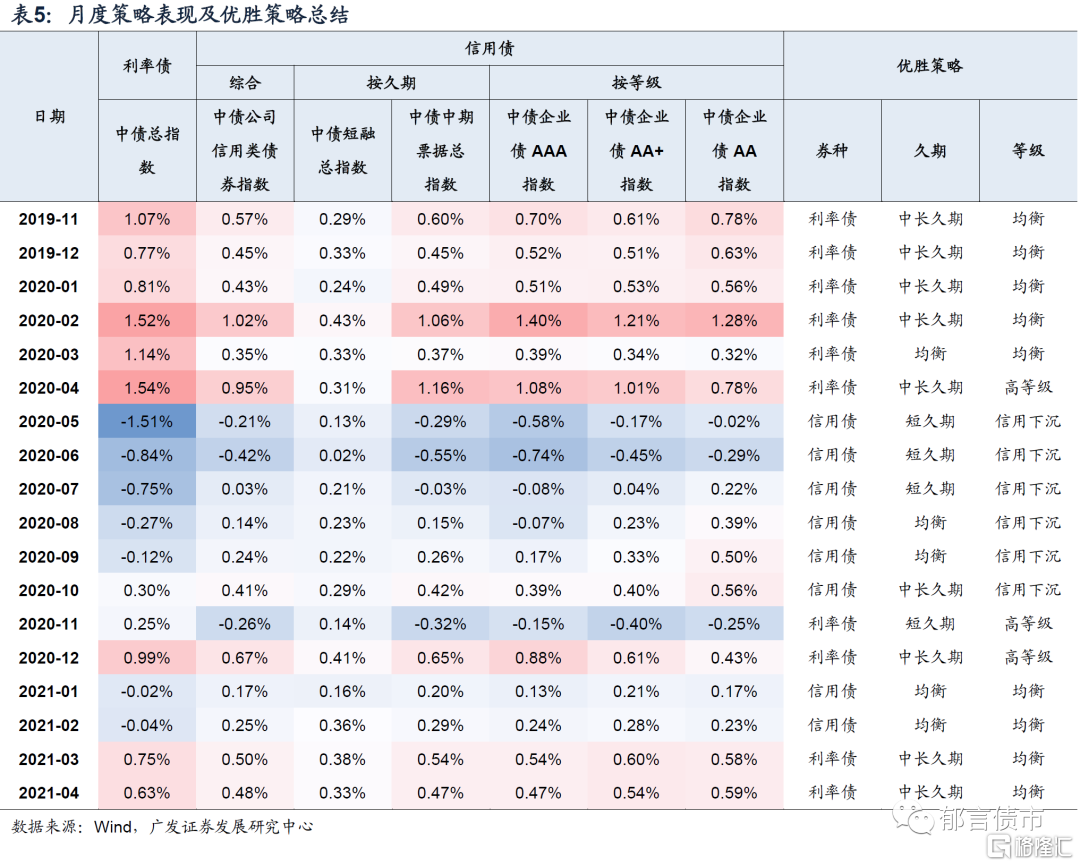

回顧4月,債市收益率整體下行,利率債表現強於信用債。反映利率債表現的中債總指數收益率0.63%,高於信用類債券總指數0.48%。信用債中,中票總指數0.47%,高於短融總指數0.33%,顯示4月久期選擇上,中長久期佔優;AAA企業債、AA+企業債、AA企業債總指數分別為0.47%、0.54%、0.59%,顯示4月等級配置上以均衡配置為主,中低等級略微佔優。

展望後市,考慮到3-4月到期高峯已過,年內到期壓力顯著變小且到期節奏均勻,違約壓力階段性下降。同時,5月資金面邊際收斂可能性大,高等級槓桿久期策略面臨估值調整壓力。4月短久期信用利差上行後,短久期票息策略的窗口期再度打開。但需要注意的是,短久期票息策略的下沉仍需謹慎適度。近期華融事件與春華水務主動公吿債務逾期,都指向尾部風險警報仍未解除。策略上仍以高等級拉久期為主,3Y利差保護更大,可以優先考慮。其次,短久期票息策略,優選4月信用利差調整較多的穩健主體。

風險提示:

利率上行超預期、信用風險超預期。